死亡保険の受取人を孫に!相続税の対象になる?孫が受取人の死亡保険の注意点

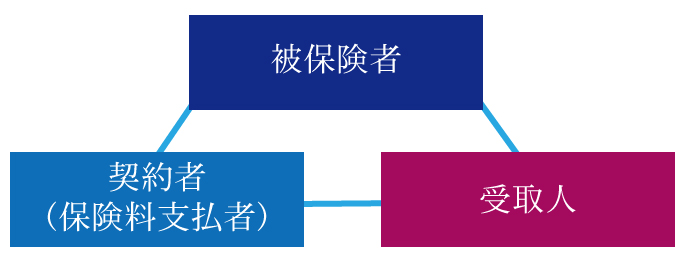

死亡保険金は保険契約者(保険料の支払いを行う人)と受取人の関係によってかかる税金が異なります。亡くなった被相続人が契約者であり被保険者の場合には、受け取った保険金は相続税の対象となります。

相続人ではない孫にもお金が残るようにと孫を死亡保険の受取人とした場合には、注意すべき点があります。孫を受取人とした死亡保険の注意点等についてご紹介します。

この記事の目次 [表示]

1.孫が受取人の死亡保険金が相続税の課税対象となるケース

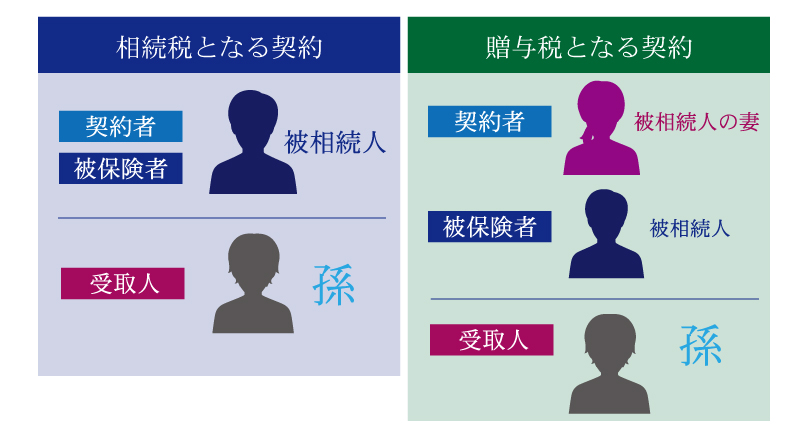

死亡保険金(生命保険金)は、被保険者・契約者・受取人の関係によってかかる税金が異なります。孫が受取人の死亡保険金が相続税の課税対象となるケースは、被相続人が被保険者・契約者の場合です。

ちなみに、被相続人が被保険者、受取人が孫で、契約者が被相続人・孫以外の人の場合には、孫が受け取る保険金には贈与税が課税されます。

2.孫が受取人の死亡保険の注意点

(1)法定相続人でなければ非課税枠が適用されない

死亡保険金(生命保険金)は受取人固有の財産となります。

しかし、被相続人の死亡によって受け取る金銭となるため、「みなし相続(遺贈)財産」となり、相続税の課税対象となります。

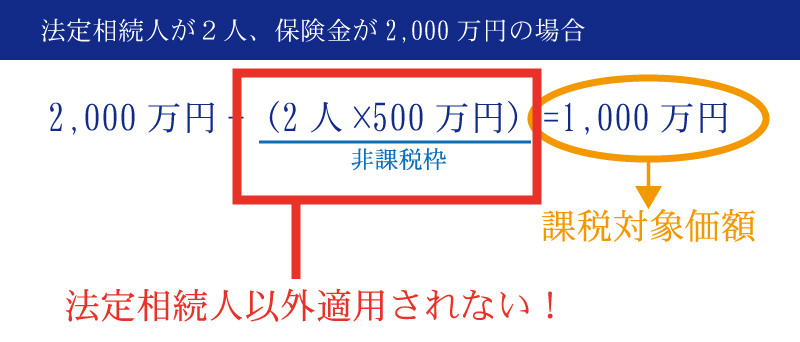

ただし、生命保険制度は貯蓄の増進や、被相続人の死亡した後の遺族の生活の安定などを図る側面があることを考慮して、死亡保険金(生命保険金)には相続税の非課税枠が設けられています。

受け取った保険金から非課税枠を引いた金額が相続税の課税対象となります。

注意すべき点は、この非課税枠は法定相続人のみに適用されるという点です。

通常、被相続人と孫が養子縁組を行っている等の事情が無い限り、孫は法定相続人に該当しないため、孫が死亡保険金(生命保険金)を受け取った場合、相続税の非課税枠は適用されません。

そのため、上記の場合、2,000万円そっくりそのまま相続税の課税対象となります。

※孫が法定相続人となる場合については、後に記載しています。

(2)相続税が2割加算される

相続税には配偶者及び一親等の血族(代襲相続人となった孫を含みます。)以外の人が遺贈等によって財産を取得した場合、その人の相続税額に2割加算されるというルールがあります。死亡保険金は相続財産ではありませんが、みなし相続(遺贈)財産となるため、このルールが適用されます。

よって、代襲相続人では無い孫が死亡保険金を受け取った場合には、その人の受け取った財産総額に応じて算出される相続税額は2割加算の対象となります。

※代襲相続については、後に記載しています。

(3)生前贈与があった場合には、生前贈与加算もされる

生前贈与加算とは、相続開始前3年以内に被相続人から贈与された場合には、その贈与財産は相続財産と判断され、相続税の課税対象となるというルールです。既に支払っている贈与税に対しては控除されますが、贈与税の基礎控除以下の贈与であっても相続税の対象となります。

これは、相続又は遺贈により財産を取得した人に対して課されるルールですが、相続人では無い孫が死亡保険金を受け取った場合、受け取った保険金はみなし遺贈となり遺贈と同じ扱いとなりますから、注意する必要があります。

そのため、もし、被相続人が亡くなる前3年以内に孫へ贈与を行っていた場合には、その贈与金額を受け取った死亡保険金に加算し、その合計金額が相続税の課税対象とされるということです。

(上記の「3年以内」という期間は令和9年以降段階的に延長され、令和13年以降は「7年以内」となります。)

3.孫が法定相続人となるケースとは

死亡保険金の非課税枠の適用対象となるケースや2割加算の適用対象とならないケースは、孫が法定相続人である場合です。

孫が法定相続人となるケースは2通り考えられます。

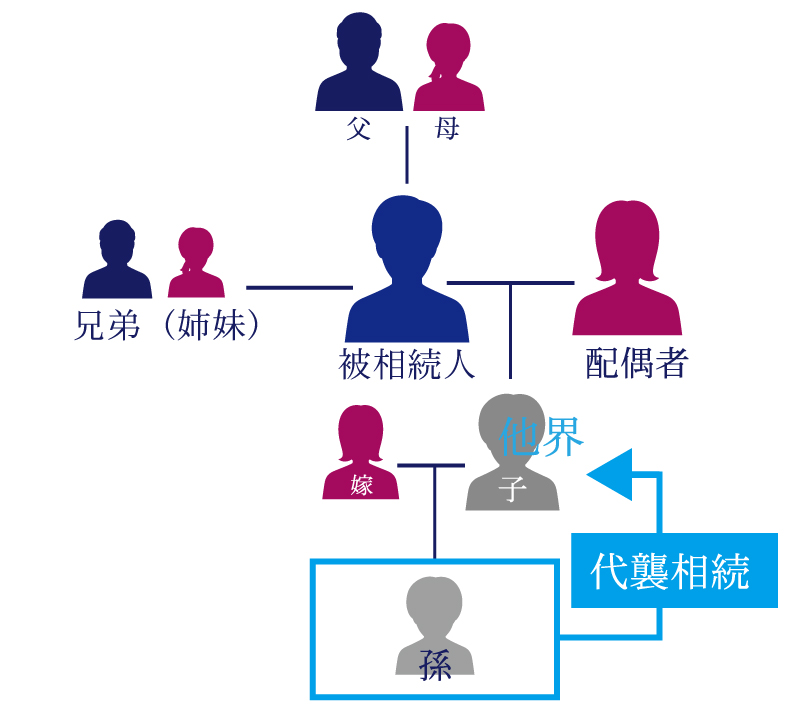

(1)代襲相続によって相続人となった場合

被相続人の相続人となる人は、配偶者、第1順位(子)、第2順位(父母)、第3順位(兄弟姉妹)です。配偶者は常に相続人となりますが、配偶者以外の人は先順位から相続人となります。

第1順位の子が既に他界している場合、本来相続するはずであった子の代わりに、孫が第1順位の相続人となります。これを代襲相続と言います。

代襲相続の場合には、相続人となるので生命保険の非課税枠が適用され、2割加算の対象となりません。

ただし、相続開始前3年以内の贈与があった場合には、その贈与金額が生前贈与加算の対象となります。

(2)孫と養子縁組を行う

被相続人と孫が養子縁組を行っている場合には、孫は被相続人の子となるため、第1順位の相続人になります。

この場合の注意点は、2つあります。

注意点の1つ目は、孫養子といわれるケースにあたるため、前述の相続税額の2割加算の対象となってしまいます。

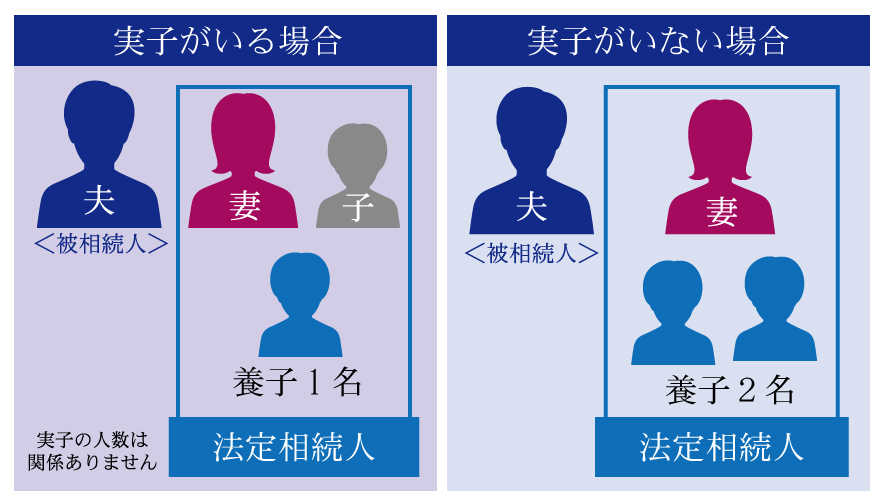

注意点の2つ目は、死亡保険金(生命保険金)の非課税枠の計算をするときの法定相続人の数に含める養子の人数に制限があります。被相続人に実子がいる場合は1人まで、実子がいない場合は2人までとなります。養子縁組をすること自体に人数の制限はありませんが、死亡保険金(生命保険金)の非課税枠の計算には上限があるということです。

補足として、被相続人に実子がいて、かつ複数人の孫を養子縁組していた場合、上記に記載したとおり非課税枠の計算をするときの法定相続人の数に含める養子の数は1人までとなりますが、養子縁組している複数人の孫が死亡保険金(生命保険金)を受け取っている場合には、法定相続人の数に算入されなかった養子についても非課税枠の適用を受けることが可能です。

4.生前贈与で孫に財産を渡す方法もある

死亡保険の受取人を孫にする以外にも、生前贈与で孫に財産を渡すという方法もあります。

(1)暦年贈与

暦年贈与とは、1月1日~12月31日までの1年間に受け取った贈与金額をもとに贈与税の計算を行います。この暦年贈与には110万円の基礎控除があります。

1年間に受け取った贈与金額が110万円を超えていなければ贈与税はかかりません。贈与税をかけずに孫に財産を渡すことができ、財産を減らすことができるので相続税の節税にも繋がります。

暦年贈与は注意点もありますので、詳しくは下記をご確認ください。

(2)一括贈与

直系尊属(父母又は祖父母)からの贈与の場合には一括で贈与した場合でも非課税枠が設定されている特例があります。

① 教育資金の一括贈与

直系尊属から30歳未満の子や孫へ、教育資金を一括で贈与された場合に最大1,500万円まで非課税となる特例です。特例の適用を受ける場合には要件等があります。

詳細は下記をご確認ください。

② 結婚・子育て資金の一括贈与

教育資金の一括贈与と同様に直系尊属から結婚・子育てにかかる資金を一括で贈与された場合に最大1,000万円まで非課税となる特例です。こちらは、受け取る側の年齢が18歳以上50歳未満という条件があります。こちらも特例適用には要件があります。

詳細は下記をご確認ください。

まとめ

孫を受取人とした死亡保険金(生命保険金)の場合、被相続人が契約者・被保険者の場合には、相続税の課税対象となり、受取人である孫が代襲相続人では無い場合には、相続税の2割加算の対象となります。

孫に財産を渡す方法は、生前贈与という方法もあります。

死亡保険の受取人を孫にすべきか、生前贈与で財産を渡すべきかをしっかりと検討してから保険契約を行うことをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編