離婚経験者は相続の時にモメる可能性がある!その論点と解決策とは?

離婚経験があって、前の妻との間に子供がいた場合、相続の時にモメる可能性があります。前妻との子供も、相続人となるからです。この記事では、そのようなケースでの論点と、解決策を紹介します。

この記事の目次 [表示]

1.前妻との子供が相続人になるのはなぜ?

相続人とは、死亡した人の財産を受け継ぐ権利を持った人のことを言います。財産を残して死亡した人のことを、被相続人と言います。

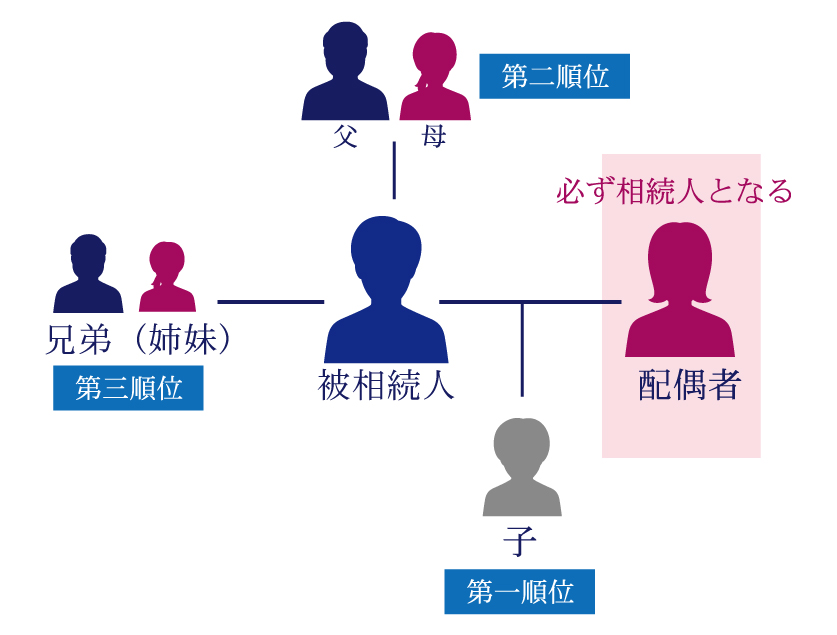

例えば、夫が亡くなった場合で、妻がいた場合には、妻が必ず相続人になります。配偶者がいる場合は、配偶者は必ず相続人となると覚えておくとよいでしょう。

配偶者以外の相続人は、「相続人のうち、順位の高い人」が、財産を受け継ぐ権利を持つことになります。その順位というのは法律で決められており、子供、親、兄弟の順番になります。第1順位は亡くなった人の子供になりますが、その子供が既に死亡していて、孫がいる場合には、孫が財産を相続する権利を持ちます。被相続人に子供や孫などの直系卑属がいる場合には、第2順位の親に相続権が回ってくることは基本的にありません。

注意すべき点としては、法律では子供が第1順位の相続人とされているだけなので、すでに離婚をした妻との子供も含まれるということです。離婚をすると夫婦の関係は切れますが、子供との関係はいつまでも切れないということです。

2.前妻との子供が相続人になると、現在の妻は納得できない!?

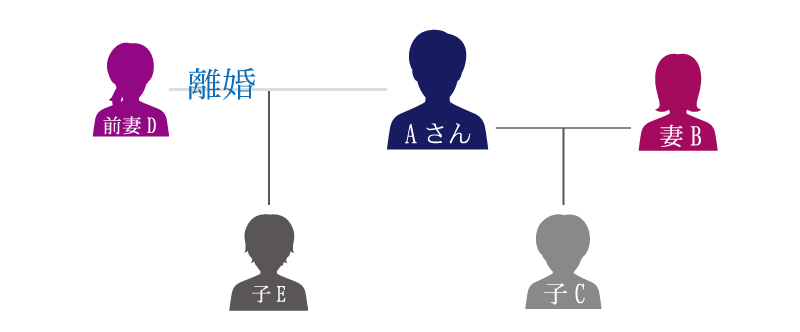

離婚をした男性Aが、再婚をして新しい妻Bと子供Cを作ったとします。夫婦と子供1人の3人で暮らしていましたが、あるときAさんが1,000万円の財産を残して死亡してしまいました。このときBさんは、自分が500万円、子供が500万円を相続できると期待をしていました。

しかし、Aさんが離婚をする前に一緒に暮らしていた、前妻Dとその子供Eが突然現れて、子供Eにも財産を相続する権利があると主張しました。

法律的には、その主張は正当であるため、相続できる割合は、Bさんが500万円、子供Cが250万円、子供Eが250万円となってしまいます。Bさんは、前妻とその子供とは会ったことがないケースがほとんどでしょうから、見知らぬ人が財産を相続してしまうのは納得できないと感じるかもしれません。しかし、法律で決まっていることなので、これは仕方がありません。

3.遺産分割協議をしてそれぞれの相続分を決定

新しい妻Bさんと、その子供C、前妻との子供Eの3人で、遺産分割協議(遺産をどのように分割するかの話し合い)をすることになります。

この遺産分割協議で、だれにどれだけ財産を相続させるかを、なるべく3人が納得できるような形で決めることが理想です。この遺産分割協議では、相続人全員が署名と押印をして、書類を作成します。夫が残した財産を、それまで会ったこともない人にとられることはなかなか納得ができないかもしれません。

4.モメないためにどんな方法がとれる?

(1)相続放棄をしてもらう

前妻との子供Eが、相続放棄をしてくれたら、モメる必要はなくなるでしょう。相続放棄をするためには、相続の開始を知った時から3ヶ月以内に家庭裁判所に届け出をする必要があります。子供Eが3ヶ月以内に手続きをしてくれなければ、この方法はとれなくなります。

相続放棄をしてくれなかった場合、前妻の子Eには法律で認められた正当な権利がありますので、主導権はEにとられてしまいます。

(2)相続分の譲渡をしてもらう

相続分は譲渡してもらうことが可能です。前妻の子Eが相続分を譲渡すれば、相続人ではなくなりますので、遺産分割協議に参加する権利を失います。その結果、現在の妻Bと子供Cの2人で争うことなく遺産分割協議を行うことができます。しかし、前妻の子Eには250万円の財産を相続する権利がありますので、無条件で相続分を譲り渡してくれるはずがありません。新しい妻との子供Cが、Eにお金を支払うことで、相続分の譲渡をしてもらうという方法などがあります。

まとめ

前妻との間に子供がいた場合には、相続時にもめる可能性がありますので、早めにもめないための対策をしておくことをオススメします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編