二世帯住宅で相続税が安くなる可能性がある?二世帯住宅にはどんなメリットがあるのか?

住宅の購入を検討されている方で、せっかくなら相続税の節税対策もしたい!と考える方も多いのではないでしょうか?

今回は、二世帯住宅を利用することで、相続税が安くなる仕組みをご紹介していきます。

この記事の目次 [表示]

1.相続税の仕組みってどうなってるの?

相続する財産の評価額によって、相続税の額に大きな差が生じます。

様々な財産がある中で、評価額が特に高額となりやすいのは土地です。そのため土地の評価額を低額に抑えることができるほど、相続税は減らすことが可能になるでしょう。

【相続税を安くする大切なポイント】土地の評価額を下げることができれば、相続税は安くなる! |

土地の評価額を下げるために利用されているのが、二世帯住宅です。

2.「小規模宅地等の特例」で土地の価値は下げることができる?

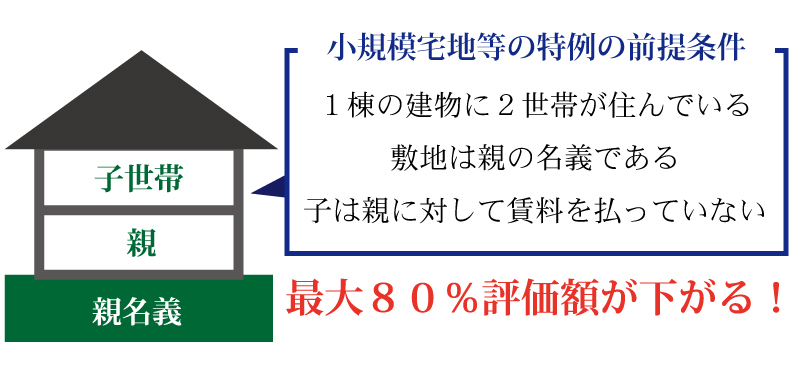

相続税を抑えるために土地の評価額を下げることは非常に重要なポイントとなります。それに関する制度が、「小規模宅地等の特例」というものです。この制度は、二世帯住宅の中で一定の要件を満たしている住宅に適用されます。小規模宅地等の特例という制度が適用されると、最大80パーセントまで相続税の評価額を減らすことが可能となります。

【ポイント】 二世帯住宅で、最大80%評価額を下げることが可能! |

3.【事例】二世帯住宅で節税するためには

実際に二世帯住宅で節税した例を見ていきましょう。

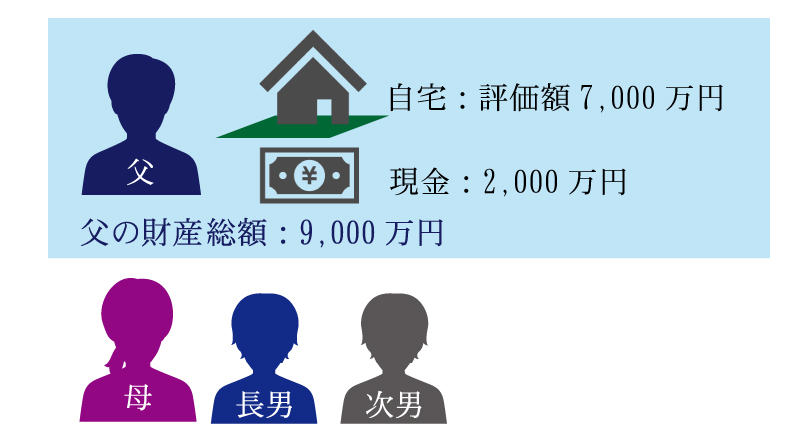

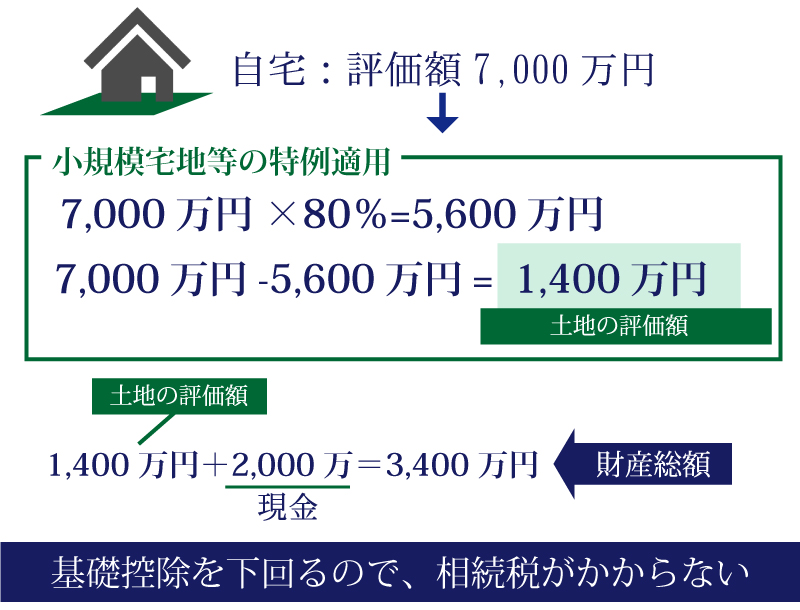

家族構成は父、母、長男A、次男Bとします。父の財産として、土地の評価額となる自宅の7,000万円、預貯金の2,000万円で合計が9,000万円としましょう。

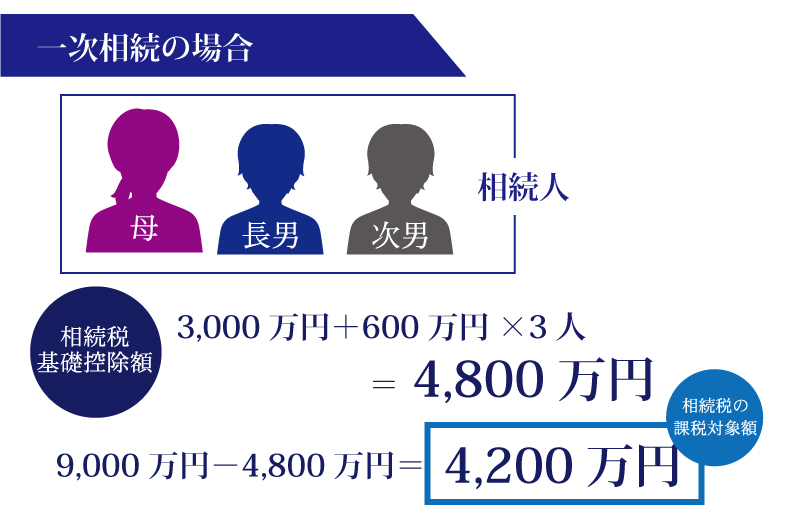

まず一次相続時では、相続人は母、長男A、次男Bの3人です。基礎控除を考えると、3,000万円+(600万円×3人)という計算で4,800万円となります。このことから4,800万円までは相続税が課税されませんが、相続する財産の合計は9,000万円と基礎控除を大きく上回っています。

父はこのことを気にしていました。そこで利用したいのが、「小規模宅地等の特例」なのです。一定の要件を満たすことができれば適用でき、土地の評価額は80パーセントも下げることができます。

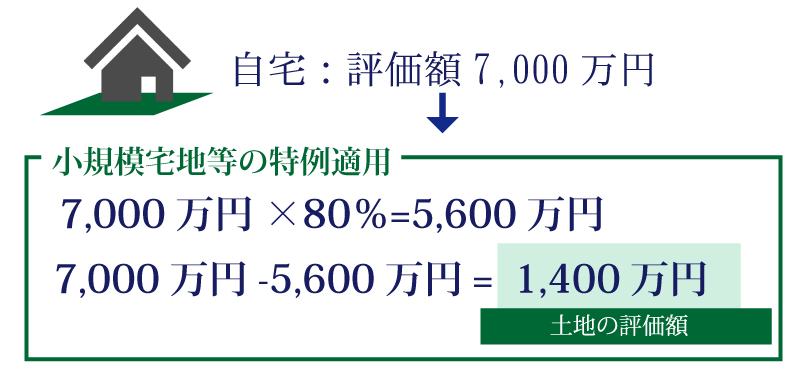

今回の例であれば、小規模宅地等の特例により、7,000万円であった土地の評価額を80パーセント減らした1,400万円まで下げることが可能です。

土地の評価額が1,400万円まで下がれば、2,000万円の預貯金と合わせても3,400万円となります。そうすれば基礎控除の4,800万円以内となり、相続税は課税されません。

この事例では、小規模宅地等の特例を使うことで課税されないという話でした。

実は

二世帯住宅では二次相続まで考慮しなければいけません。

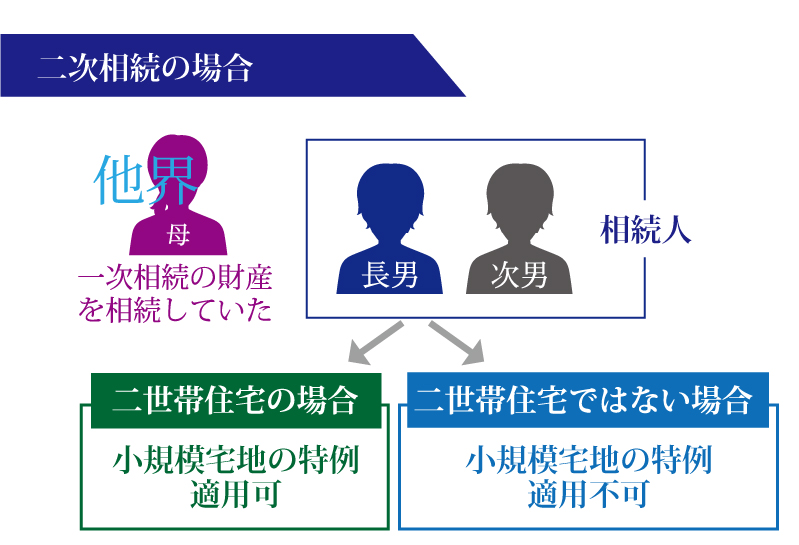

一次相続では、母が全て相続していたとしましょう。もし母が亡くなれば、次は長男Aと長男Bによる相続となります。

二世帯住宅であれば二次相続の際に小規模宅地等の特例を使うことができます。しかし、二世帯住宅ではない場合、小規模宅地等の特例を利用することができないため多額の相続税がかかってしまうことになるのです。そうならないために、財産を相続する場合には二次相続のことまで考慮しておかなければなりません。

4.小規模宅地等の特例を利用するために

小規模宅地等の特例を利用するためには次の3つの条件のうち、どれかを満たせば適用されることになります。

(1)条件1

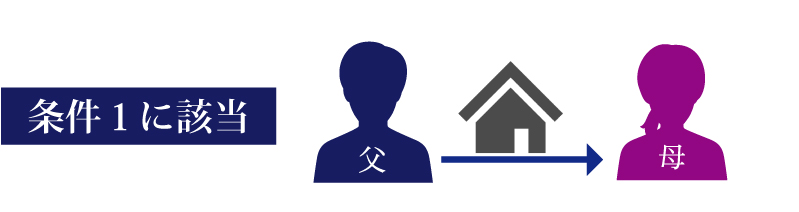

亡くなった人の配偶者に当たる人が自宅を相続する場合です。

(2)条件2

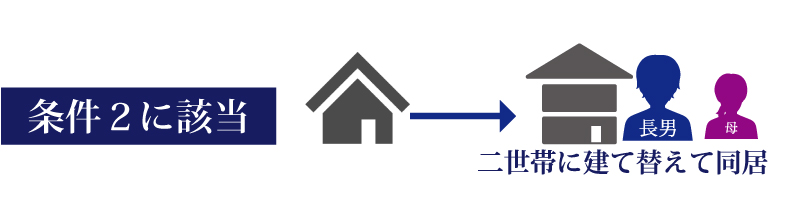

亡くなった人と同じ建物で一緒に住んでいた親族に自宅が相続される場合です。

(3)条件3

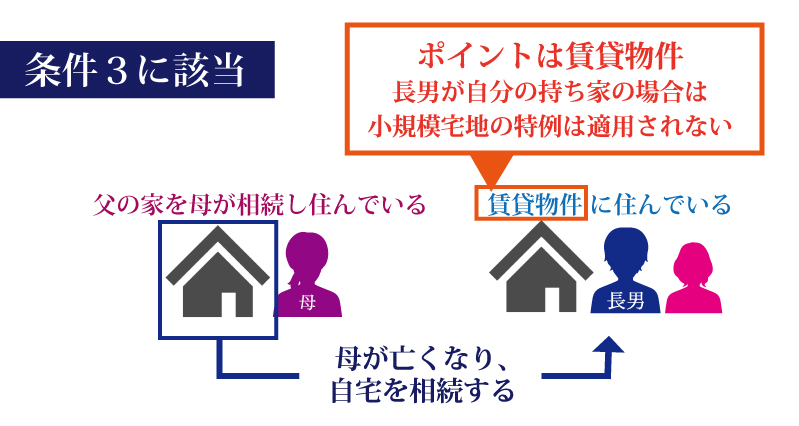

亡くなった人に配偶者、同居していた相続人ともにいないときについてです。この場合、亡くなる3年以内に亡くなった本人、または亡くなった人の配偶者の家に住んだことがない親族によって、自宅が相続されると適用可能となります。

例えば、父が亡くなったとすると、自宅を相続する人が母であれば最初の条件に当てはまるのです。

二世帯住宅では、その後母が亡くなったことを考えると、再び相続税がかかる心配があるため、先を見通した節税対策が必要になってきます。

3つの条件のうち二世帯住宅が該当するのは2つ目です。自宅を二世帯住宅に建て替えた上で長男Aが住むことで同居ということになります。そのため、長男Aが自宅を二次相続で相続しても小規模宅地等の特例が適用されることになり、相続税は大きく減らすことができるのです。

最後の条件は少し難しくなりますが、持っている家に住んでいない人によって自宅が相続されると、小規模宅地等の特例の利用が可能になります。しかし、自分が所有していない場合でも、母や夫が所有している家に住んでいるのであれば、この制度は適用されないので注意しましょう。

3つ目の条件の例として、長男Aの家族が暮らす場所が賃貸住宅である場合、父が亡くなってから自宅は母に相続され、母はその後一人暮らししている場合、母が亡くなってから自宅は長男Aによって相続されている場合などが挙げられます。

通常、持ち家に住む人による自宅の相続は小規模宅地等の特例は適用されません。しかし賃貸マンションで暮らす長男Aによる相続では制度が適用されるのです。相続税の対策だけを考慮すると、自宅を購入するのではなく、賃貸マンションで生活するのも1つの対策になるでしょう。

5.なぜ二世帯住宅は流行り始めたの?

最大80パーセントまで評価額を下げることができる小規模宅地等の特例は、非常に嬉しい制度です。しかし以前は、二世帯住宅の中でも建物の中を互いに行き来できなければ制度は適用されていませんでした。しかし条件の緩和によって、2014年の1月より、すべての二世帯住宅にこの制度が適用されるようになったのです。

そのため、近年不動産屋も二世帯住宅の販売を強化しております。

【ポイント】 2次相続対策を考えいるのであれば、二世帯住宅は有効! 二世帯住宅を利用することで、小規模宅地等の特例を利用できるので、土地の評価額は最大80%減 よって相続税は大幅に削減可能! |

まとめ

二世帯住宅を利用した相続対策をご紹介させて頂きました。

これから家を購入予定の方で、相続対策も一緒に行いたい方は、是非ご参照ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編