相続が発生してからでも、相続対策ができる?死亡後の相続対策とは?

被相続人が亡くなった後の、相続発生後からでもできる相続対策があるということをご存じでしょうか?

今回は、相続発生後の相続対策についていくつかご紹介します。

この記事の目次 [表示]

1.相続が発生してから考える相続対策

生前贈与や養子縁組、貸付不動産の購入など、相続にかかるお金を少しでも減らす相続対策は、財産を残す人が実際に亡くなる前(=相続が発生する前)に行うのが一般的です。

しかし中には、亡くなった後にもできる相続対策があるのです。代表的なものには、

の3つの方法があります。

では、死亡後にでもできる相続税対策をご紹介していきます。

2.死亡後の対策で、相続税を減額するにはどうすればいい?

亡くなった人が遺した資産を受け取ると、相続税と言う税金を払う必要が出てくる場合があります。この税金の額を少しでも減らすにはどうすればいいのでしょうか。

(1)土地の評価額の算定方法はプロが見るだけで減額!?

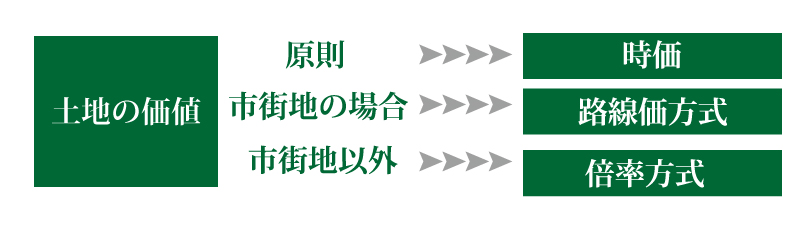

土地を相続すると、その土地の価値を評価してもらい、それに応じて税金の額が決まります。ここで大切になるのが、土地を評価する方法を知っておくことです。

土地の価値は原則として時価で評価されます。

市街地の場合は「路線価方法」で評価され、それ以外は「倍率方法」で決定されます。更に角地の場合や、裏路地がある場合、土地の形が歪である場合などによって、価値がプラスされたりマイナスになったりします。

このように、土地の価値を決める計算方法は種類があり、誰が計算するかによって金額が変わってくるのです。相続税を算出する際の基礎となる評価額が低くなれば、払う相続税の金額を小さくできるかもしれません。評価額を小さくするには、相続税専門家や不動産鑑定士に依頼して評価してもらうことがおすすめです。

土地を算定するプロが土地の評価額を計算する場合と、土地の評価に詳しくない方が評価額を計算するのでは金額に大きな違いがでる可能性があるのです。

土地の価値が減額されるケースとは?

以下の5つに該当している場合には、通常の土地に比べて評価額が減額されます。

・土地の一部が斜面になっている

・土地が公道に接していない

・道路からの奥行が長い

・道路に面している土地の幅が狭い

・土地の形がイビツ

この5つに該当していれば、通常の土地に比べると評価額が減額となります。上記に該当しているにも関わらず見落としてしまうと評価額を減額することができずに、相続税の計算をしてしまうケースは実務上よくあります。

相続税を本業としている税理士であれば見落とすことはないと思いますが。

(2)広い土地を相続した時は?

広い土地の価値の判断は非常に複雑です。しかし「広大地評価」を利用すれば、評価額を大きく減らすことができ、結果として相続税を節約することができます。

広大地評価は条件が非常に複雑で、素人が自分で判断するのは難しいでしょう。大きな土地を相続した時は、税理士などの相談してみるのがおすすめです。できることなら相続を専門にしている税理士を選ぶようにしましょう。

自分で計算するのと、プロが計算するのでは、評価額に大きな違いがでるため、相続税の納税額にも大きな違いが出てきます。

広大地についての詳細は、下記の記事をご参照ください。 |

3.相続税が払えないときの対策

(1)一括で納税できないときの対処法

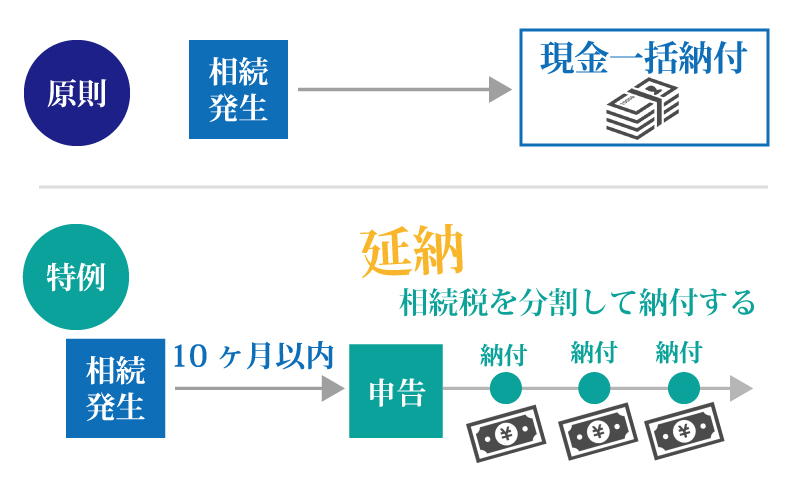

相続税は一括で納税するのが原則です。しかし突然大きな金額を払えと言われても無理だという場合があります。そんなときに使えるのが延納制度です。申請書などの必要書類を税務署に提出して認められれば、分割での納税が可能になります。

ただし延納は、誰でも利用できる制度ではなく、認められるにはいくつかの要件を満たしたうえで、利子税を別途納めなければなりません。また担保を提供する必要がある場合もあるので、延納制度を利用するときはよく考える必要があります。

延納についての詳細は、下記サイトでご確認ください。 |

(2)物で納税する方法がある

相続税は金銭による一括支払いが基本です。一括払いが難しいときは延納制度を使って分割して納税していきますが、そもそも金銭を用意するのが困難な状況にある場合は、物で納めることができる場合があります。これを物納と言います。

物納では土地や不動産などを、金銭に代わって納めることになります。物納を行うには一定の条件を満たす必要があり、中には物納できない不動産などもあります。また、物納を行うより一度不動産を売却してから金銭で納税する方が節税になるという場合ももちろんあります。そのあたりの判断は素人では難しいため、やはり相続専門の税理士に相談するのがおすすめです。

物納についての詳細については、下記サイトをご参照ください。 |

4.相続税を納めた後でも、還付でお金が戻ってくる?

(1)自分で相続税の申告をした方は要注意

相続税を税務署に申請するとき、税理士に依頼するお金を惜しんだり、時間がなく相談できなかったりしたせいで、自分達だけで申告したという人がよくいます。

素人だけで相続税を申告した時は、お金が戻ってくる可能性が非常に高くなります。理由は簡単、申告内容が間違っているからです。中には数千万円が還ってきたという例もあるので、注意が必要です。

相続税の還付金は平均1200万円!あなたも相続税申告間違っているかも?

(2)大きな土地を相続した時は、税金が戻ってくる?

広大地を相続した時は、還付によって相続税が還ってくる可能性が高くなります。理由は、土地の評価に差がでるからです。

広大地は、土地評価額が低く抑えられるため、相続税が安くなるのです。そのためには、相続した土地が広大地であると申告しなければなりません。

広大地かどうかの判断を間違えていた場合には、相続税を多く払っている可能性があります。正確な申告をすることでお金が返ってくる可能性が高くなるのです。

(3)亡くなった人が年金収入だった場合の注意点

年の途中で亡くなった人の確定申告を、準確定申告と言い、死亡後4か月以内に行うよう定められています。このとき、還付金が発生する可能性があるのです。

例えば亡くなった人が年金のみで生活していた場合、毎月源泉徴収として国に税金を支払っています。そのため、所得税について一部還付を受けられる可能性が高くなるのです。

還付には5年の申告期限があるので、還付金の存在を知りたいときは早めに行動することが大切です。

相続があったら所得税の申告もお忘れなく!【所得税の申告を忘れると罰則の可能性も…】

5.特例制度を利用して、相続税を下げる!

(1)配偶者の税額軽減(配偶者控除)

財産を相続した場合、配偶者には、極力税金がかからないような仕組みがあります。

その仕組み(制度)が、『配偶者の税額軽減(配偶者控除)』です。

配偶者の税額軽減を利用することで、1億6千万円までは、配偶者が相続しても相続税は発生しません。

さらに、1億6千万円を超えていても、法定相続分までであれば相続税は発生しません。

この法定相続分までであれば相続税が発生しないという説明は少し難しいので、とりあえず、配偶者は、1億6千万円までであれば、相続税は発生しないと覚えておきましょう。

相続税の税額軽減(配偶者控除)についての詳細は、下記でご確認ください。 |

(2)小規模宅地等の特例

相続財産に、居住用の不動産や、事業用の不動産には、小規模宅地等の特例を利用し、相続税を下げることができます。

居住用不動産は、評価額が最大で80%減額になりますので、相続税はかなり削減させることが可能になります。

小規模宅地等の特例については、下記サイトでご確認ください。 |

まとめ

相続税は、生前に対策を行っておくことも大切ですが、死亡後であったとしても、対策ができるものがあります。

死亡後の対策を今回の記事で参考にしてみてください。

【関連記事】 |

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編