相続税対策には生前贈与!税制改正後のやり方や非課税特例について【最新版】

相続税対策として、生前贈与は最もポピュラーな選択肢です。

生前贈与をしておけば、相続税の課税対象となる遺産総額を減らすことができるため、相続税の負担軽減に繋がります。

しかし、令和5年度の税制改正により、生前贈与加算の対象期間が3年から7年に延長されたことで、年間110万円の非課税枠を使った従来の暦年贈与のやり方だと、意味をなさない可能性が出てきました。

ただ、同税制改正では相続時精算課税に基礎控除が創設されましたし、贈与税の非課税特例を活用した生前贈与も可能です。

この記事では、相続税対策を見越した生前贈与のやり方や、生前贈与以外の方法について、相続専門の税理士が解説します。

この記事の目次 [表示]

1.生前贈与とは?どうして相続税対策になるのか

生前贈与とは、存命中に自己の財産を、他者に無償で譲り渡すことです。

生前贈与と相続の違いをまとめましたので、以下の比較表を参考にしてください。

| 生前贈与 | 相続 | |

|---|---|---|

| 財産の移転時期 | 存命中 | 死亡後 |

| 双方の合意 | 必要 | 不要 |

| 税金の種類 | 贈与税 | 相続税 |

| 納税義務者 | 受贈者 | 相続人や受遺者 |

| 申告期限 | 翌年の2月1日~3月15日 | 相続開始から10ヶ月以内 |

贈与は「贈与者(あげる側)」と「受贈者(もらう側)」の双方の合意があって、はじめて成立する契約です。

対して、相続は被相続人の死亡を起因として、財産が相続人や受遺者等に移転するため、双方の合意は不要です。

詳しくは、「生前贈与とは?相続との違い・メリット・デメリット・注意点・非課税枠を解説」をご覧ください。

1-1.相続税対策には生前贈与がおすすめな理由

相続税が課税されるのは、相続財産の総額から基礎控除を差し引いた後の、課税遺産総額です。

つまり、生前贈与をして相続税の課税遺産総額を減らせば、相続税の軽減に繋がるということです。

極論を言えば、生前贈与をした結果、相続税の課税遺産総額が0円以下になれば、相続税は課税されません。

さらに、相続税の税率は超過累進課税ですので、課税遺産総額が下げられれば、低い税率が適用されます。

相続税対策を考えるなら、将来的に遺産を相続する子や孫にあらかじめ財産を与えておく、生前贈与が有効です。

\\CHECK//

必ず相続税に強い税理士に相談をして、完璧な生前贈与プランニングをしてもらいましょう。

2.相続税対策のための生前贈与!贈与税の課税方式は2種類

相続税対策のために生前贈与をする場合、一定の金額を超えると贈与税が課税されます。

贈与税の課税方式は「暦年課税」と「相続時精算課税」の2種類があり、贈与者と受贈者の関係性で適用できる課税方式が異なり、贈与税の非課税枠も大きく異なります。

| 暦年課税 | 相続時精算課税 | |

|---|---|---|

| 贈与者 | 要件なし | 60歳以上の直系尊属 |

| 受贈者 | 要件なし | 18歳以上の直系卑属 |

| 贈与財産 | 要件なし | 要件なし |

| 基礎控除 | 年間110万円 | 年間110万円 |

| 特別控除 | なし | 累計2,500万円 |

どちらの課税方式を選択すべきかは、現有財産の多寡のほか、贈与者・受贈者・贈与財産の価額で判断することとなります。

2-1.生前贈与①暦年課税(暦年贈与)

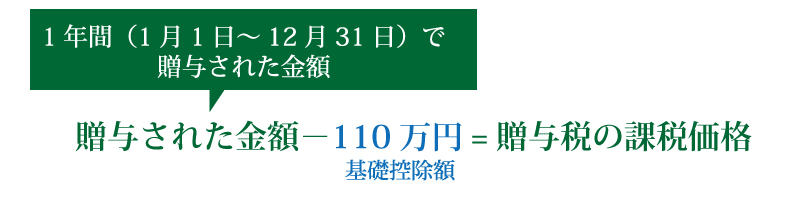

暦年課税とは、毎年1月1日から12月31日までの間に受けた贈与財産の合計額から、基礎控除額(年間110万円)を差し引いた後の価額に対して贈与税が課税される方式のことです。

つまり、年間に贈与された財産の合計額が110万円以下であれば、贈与税は課税されず、贈与税申告も不要です。

この基礎控除の非課税を利用して贈与をすることを「暦年贈与」と呼びます。

年間の贈与を110万円以下に収めると、贈与税を負担することなく将来相続させる財産を減らすことができます。

詳しくは、「暦年課税とは│相続時精算課税制度との比較・デメリットも解説」をご覧ください。

2-1-1.暦年課税を活用した生前贈与のメリット

暦年課税を適用した生前贈与には、以下のようなメリットがあります。

暦年課税のメリット

- 少額贈与を非課税で何度でも行える

- 基礎控除の範囲内であれば贈与税申告は不要

- 受贈者の属性を問われない

暦年課税は贈与税の原則的な課税方式であり、贈与者や受贈者が満たすべき要件はありませんので、誰に対しても贈与を行うことが可能です。

ただし、暦年贈与には税率が2種類設けられており、18歳以上の受贈者が直系尊属からの贈与により取得した財産に係る贈与税の計算は「特例税率」が適用されますが、それ以外は「一般税率」が適用されます。

詳しくは、「贈与税の税率表(速算表)を使った簡単な計算方法・節税できる制度・申告手続き方法を解説」をご覧ください。

2-1-2.暦年課税を活用した生前贈与のデメリット

暦年課税を適用した生前贈与には、以下のようなデメリットがあります。

暦年課税のデメリット

- 相続開始前7年以内の贈与財産は相続財産に持ち戻し

暦年課税における最大のデメリットは、生前贈与加算です。

しかし、生前贈与加算の適用対象者は、相続や遺贈で財産を取得した人のみですので、その他の人への暦年贈与であれば、相続財産に持ち戻しは不要です。

また、相続開始前7年超の暦年贈与は相続財産から切り離すことができるので、贈与者の年齢によっては、デメリットにはなりません。

詳しくは、「生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説」をご覧ください。

2-2.生前贈与②相続時精算課税

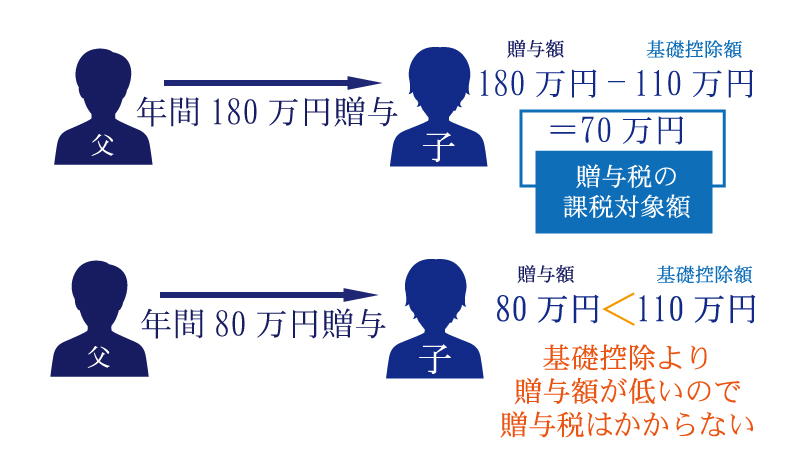

相続時精算課税とは、18歳以上の直系卑属(子や孫)が、60歳以上の直系尊属(父母や祖父母)から贈与された場合に選択できる、贈与税の課税方式の1つです。

相続時精算課税の基礎控除(年間110万円)を超えた部分には、特別控除(累計2,500万円)を適用できます。

なお、同じ贈与者からの贈与であれば、一括で贈与を受けても数回に分けて贈与を受けても、相続時精算課税に係る基礎控除額110万円を控除した額は、特別控除額(限度額2,500万円)を超えるまでは贈与税は課税されません。ただし相続財産に持ち戻して相続税の課税対象となります。

相続時精算課税の特別控除(累計2,500万円)を超えた部分については、贈与税が税率一律20%で課税され、相続税の計算の際に相続税額から控除されます。

詳しくは、「相続時精算課税制度とは?2024年改正対応!メリット・デメリットを徹底解説」をご覧ください。

2-2-1.相続時精算課税を活用した生前贈与のメリット

相続時精算課税を適用した生前贈与には、以下のようなメリットがあります。

相続時精算課税のメリット

- 基礎控除(年間110万円)は相続財産に持ち戻しなし

- 値上がりする財産や収益を生む財産を贈与すると有利になる

- 贈与税の税率が一律20%に固定される

相続時精算課税の基礎控除は相続財産の持ち戻しの対象外となるため、贈与者が超高齢である場合の生前贈与に有効です。

また、相続開始時に相続財産に加算する相続時精算課税による贈与財産の価額は、相続開始時の価額ではなく、贈与時の価額です(暦年課税の生前贈与加算についても贈与時の価額を加算します)。

つまり、株式や不動産など値上がりが見込まれる資産や、賃貸不動産(アパートやマンション)などの収益を生む資産を生前贈与すれば、相続税対策に繋がります。

特別控除を超えた部分の贈与税の税率は20%に固定されるため、暦年課税や相続税の税率が20%を超えることが想定される場合は、贈与時の税負担を抑えることもできます。

2-2-2.相続時精算課税を活用した生前贈与のデメリット

相続時精算課税を適用した生前贈与には、以下のようなデメリットがあります。

相続時精算課税のデメリット

- 特別控除は相続財産に持ち戻して相続税が課税される

- 相続時精算課税選択届出書を提出する必要あり

- 一度選択すると暦年贈与に戻すことはできない

相続時精算課税の基礎控除を超えた部分の贈与については、贈与者が死亡したときに相続税の課税対象に持ち戻して計算します。

そのため、値上がりが見込まれる財産や収益を生む財産の贈与でない限り、相続税対策としてのメリットに繋がるとはいえません。

また、相続時精算課税を選択する場合は、税務署に相続時精算課税選択届出書を提出する必要があります。

相続時精算課税を適用すると、同じ贈与者からの贈与は暦年課税に戻すことができなくなります。

3.相続税対策のための生前贈与は税制改正でやり方が変わった

令和5年度税制改正により、相続税対策に繋がる生前贈与ルールの見直しが行われました。

そのため、暦年課税を活用した年間110万円の贈与は、やり方に注意が必要となります。

詳しくは、「【令和5年度税制改正】暦年課税と相続時精算課税制度の見直し」をご覧ください。

3-1.暦年課税は生前贈与加算の対象期間が7年以内に延長

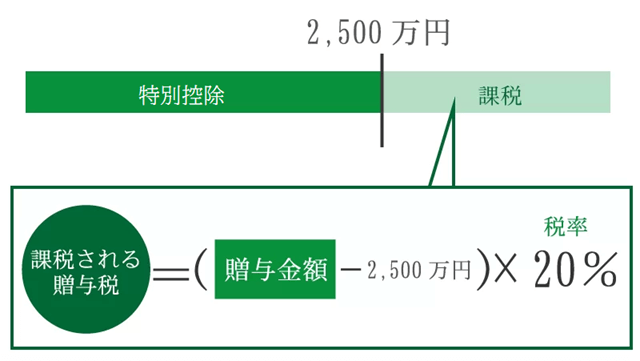

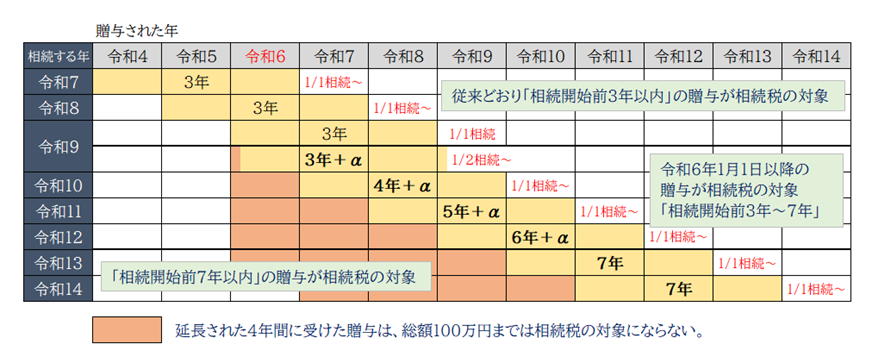

生前贈与加算とは、相続開始前の一定期間内に、被相続人から相続人等に暦年課税による生前贈与があった場合、贈与財産を相続財産に持ち戻して、相続税が課税される制度のことです。

この相続財産への持ち戻しの対象となるのは「3年以内」でしたが、令和6年1月1日以降は段階的に延長され、最終的には「7年以内」に延長されます。

詳しくは、「生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説」をご覧ください。

3-2.相続時精算課税に基礎控除が創設

相続時精算課税では、年間110万円の基礎控除が創設されました。

そして、相続時精算課税の基礎控除については、相続開始前7年以内の贈与であっても、相続財産に持ち戻す必要はありません。

ここが暦年課税の基礎控除とは、大きく取り扱いが異なるポイントです。

4.生前贈与は「暦年課税」と「相続時精算課税」のどちらを選ぶべき?

相続税対策のために生前贈与をする場合、「直系卑属への贈与」なのか「それ以外の人への贈与」なのかで、選ぶべき課税方式が異なります。

この理由は、選択できる贈与税の課税方式には、一定の要件が設けられているためです。

両者は相続財産への持ち戻しの計算方法等が異なるため、相続開始のタイミングを総合的に判断して、どちらの課税方式を選択すべきなのかを検討する必要があります。

4-1.直系卑属(子ども)への生前贈与である場合

直系卑属である子どもに生前贈与をする場合、贈与者の年齢によって選択すべき課税方式が異なります。

この理由は、直系卑属である子どもは、第一順位の法定相続人となるため、相続財産への持ち戻しの有無がポイントになるためです。

ただし、受贈者である子どもが18歳未満である場合は、相続時精算課税を適用できませんので、暦年課税一択となります。

4-1-1.相続開始まで7年以内と想定される場合

贈与者が相続開始まで7年以内と想定される超高齢者の場合、子どもへの生前贈与は、相続時精算課税制度がおすすめです。

相続時精算課税であれば、相続開始まで年間110万円の贈与を続けても、相続財産に持ち戻す必要がないからです。

仮に年間110万円の贈与を7年間継続した場合、相続税の課税遺産総額を770万円減らすことができます。

ただし、相続時精算課税に係る基礎控除額110万円を超えた部分については相続税の課税対象となります。

4-1-2.相続開始まで7年以上と想定される場合

相続開始まで7年以上と想定される場合、子どもへの生前贈与については専門家によるシミュレーションが必要です。

また、暦年課税や相続時精算課税のみならず、遺言書の作成など他の相続対策の検討も必要となってきます。

4-2.直系血族(孫)への生前贈与である場合

直系血族である孫に生前贈与をする場合は、暦年課税の選択がおすすめです。

この理由は、推定相続人ではない孫に暦年課税で生前贈与をしても、相続財産への持ち戻しは不要であるためです。

なお、相続時精算課税については、相続時精算課税に係る基礎控除を超えた額は、相続財産への持ち戻しとなります。

相続税が課税されるだけではなく、孫は相続税の2割加算が適用されるため、相続時精算課税を選択する際にはこの点にも注意が必要です。

4-3.直系尊属以外の人からの生前贈与である場合

直系尊属以外の人、つまり夫婦間・兄弟姉妹間・伯父・叔母からの生前贈与は、暦年課税しか選択できません。

また、上記の人からの贈与は、受贈者が、相続または遺贈により財産を取得しない限り、相続財産への持ち戻しの対象となりません。

そのため、複数人への暦年課税における生前贈与を行うことで、相続税の課税対象額を減らすことに繋がります。

5.相続税対策の生前贈与!贈与税の非課税特例の活用もおすすめ

相続税対策として生前贈与するなら、以下のような贈与税の非課税特例を活用するという方法もあります。

| 贈与者と受贈者 | 非課税枠 | |

|---|---|---|

| おしどり贈与 | 夫婦間 | 最大2,000万円 |

| 住宅取得等資金贈与 | 直系血族間 | 最大1,000万円 |

| 教育資金の一括贈与(注) | 直系血族間 | 最大1,500万円 |

| 結婚・子育て資金の一括贈与 | 直系血族間 | 最大1,000万円 |

(注)令和8年度税制改正大綱(令和7年12月26日閣議決定)の「二 資産課税 1 教育資金の一括贈与に係る贈与税の非課税措置」において、令和8年3月31日までとされている教育資金管理契約に基づく信託等可能期間を延長せずに終了することとする旨織り込まれました。

これらの贈与税の非課税特例の適用要件を満たすことができれば、数千万円単位の財産を非課税で贈与できます。

なお、暦年課税や相続時精算課税の基礎控除や特別控除と併用も可能です。

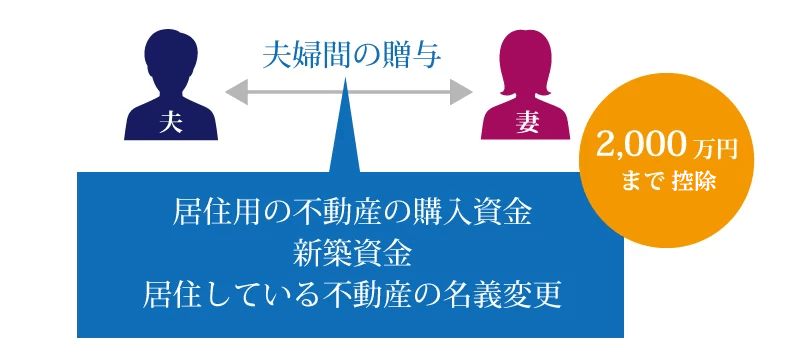

5-1.おしどり贈与(贈与税の配偶者控除)

おしどり贈与(贈与税の配偶者控除)とは、婚姻期間20年以上の夫婦の間で、居住用不動産やその購入資金の贈与があった場合に、2,000万円まで贈与税が非課税となる特例のことです。

配偶者は相続税の申告において、配偶者の税額軽減を適用することで相続税がかからないことが多いため、自宅を生前贈与したところで相続税対策にはならないという意見もあります。

しかし、生前贈与で相続財産を減らしておくと、家族全体の相続税の総額を減らす効果があります。

なお、配偶者控除を適用して税額が0円になった場合でも、贈与税の申告義務がありますので、失念しないようご注意ください。

詳しくは、「おしどり贈与とは?特別受益になる?要件やメリット、注意点も解説」をご覧ください。

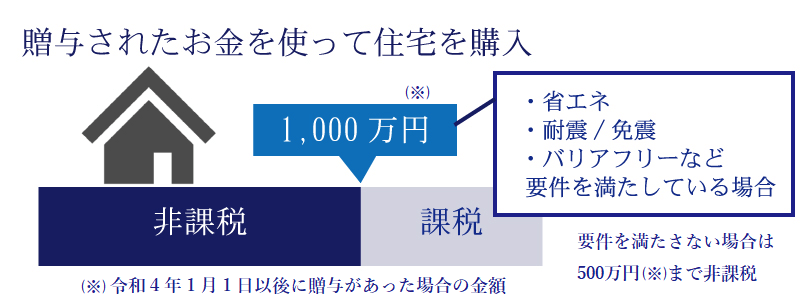

5-2.住宅取得等資金贈与

住宅取得等資金贈与の非課税特例とは、直系尊属(父母・祖父母など)から、自己の居住用住宅の家屋の新築・取得・増改築の対価に充てるための住宅取得等資金を贈与された場合、最大1,000万円まで贈与税が非課税になる特例のことです。

なお、「住宅用の家屋の新築」には、その新築とともにするその敷地の用に供される土地等または住宅の新築に先行してするその敷地の用に供されることとなる土地等の取得を含み、「住宅用の家屋の取得または増改築等」には、その住宅の取得または増改築等とともにするその敷地の用に供される土地等の取得を含みます。

令和6年度税制改正により、適用期限が令和8年12月31日まで延長されています。

住宅取得等資金贈与の非課税特例を適用するためには、「受贈者に関する要件」と「住宅用の家屋に関する要件」の両方を満たさなくてはなりません。

住宅用の家屋については、新築・取得・増改築によって定められている要件が異なります。

詳しくは、「【最新】住宅取得資金等贈与の非課税特例を簡単解説!手続き・必要書類・期限」をご覧ください。

5-3.教育資金の一括贈与

教育資金の一括贈与とは、直系尊属(父母や祖父母)から、30歳未満の直系卑属(子どもや孫)に教育のために一括で贈与した資金は、最大1,500万円(習い事などは500万円)まで贈与税が非課税になる特例のことです(令和8年3月31日まで)。

教育資金の一括贈与の適用要件はシンプルですが、金融機関と教育資金管理契約を締結して専用の教育資金口座を開設する必要があります。

贈与者の相続開始時に教育資金口座に管理残額がある場合、受贈者が一定の要件を満たさないと、相続税の課税対象となります。

ただし、管理残額に対する相続税の課税については、税制改正による見直しが繰り返されているため、拠出時期によって異なる取り扱いを確認しましょう。

詳しくは、「教育資金の一括贈与は本当にお得?条件・期限などを解説」をご覧ください。

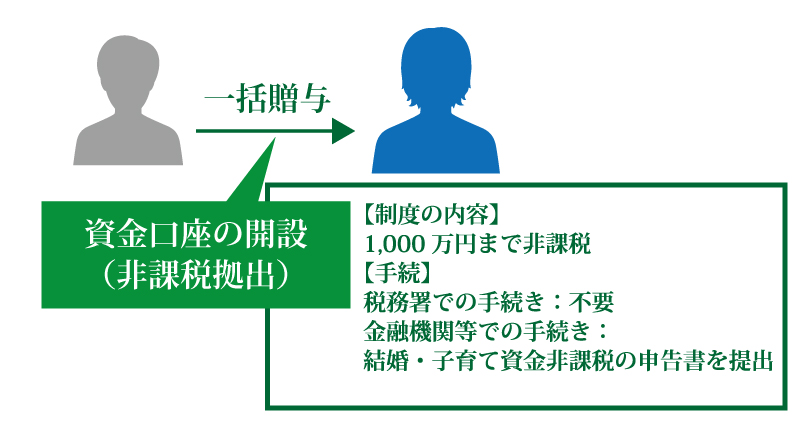

5-4.結婚・子育て資金の一括贈与

結婚・子育て資金の一括贈与とは、直系尊属(父母や祖父母)から、18歳以上50歳未満の直系卑属(子どもや孫)に結婚や子育てのための資金を一括贈与した場合、受贈者1人あたり最大1,000万円(結婚費用は300万円)まで贈与税が非課税になる特例のことです(令和9年3月31日まで)。

教育資金の一括贈与と共通する制度で、金融機関で結婚・子育て資金専用口座を開設する必要があります。

贈与者の相続開始時に結婚・子育て資金口座に管理残額がある場合は、相続税の課税対象になります。

受贈者が贈与者の孫である場合、令和3年4月1日以後に贈与された資金の残額にかかる相続税は、2割加算の対象になります。

詳しくは、「結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!」をご覧ください。

6.生前贈与を確実に成功させるための5つの注意点

相続税対策を見越して現金を生前贈与される場合は、以下の5つの注意点を守りましょう。

現金の生前贈与を成功させる5つのポイント

これらのポイントを守らないと、生前贈与が成立していないと指摘されることがあり、トラブルの原因となります。

6-1.基礎控除は受贈者1人あたり年間110万円

暦年課税または相続時精算課税の基礎控除は、受贈者1人あたり年間110万円です。

1年のうちに4人から贈与を受けても、1人から贈与を受けても、贈与税が非課税になるのは年間110万円までです。

仮に4人から110万円ずつ、合計440万円贈与された場合は、基礎控除を超える330万円に贈与税が課税されます。

一方、4人に贈与する場合は、受贈者それぞれが年間110万円まで非課税となるため、贈与税を負担することなく440万円まで贈与できます。

詳しくは、「複数の人から贈与を受けたら贈与税はいくら?暦年課税・相続時精算課税の計算方法」をご覧ください。

6-2.贈与契約書を作成する

相続税対策のために現金を生前贈与される際は、必ず贈与契約書を作成しましょう。

この理由は、贈与契約書を作成していないと、贈与が履行されたことが証明できず、贈与財産ではなく相続財産と判断されることもあるためです。

贈与者と受贈者の双方の合意があれば、口頭でも贈与契約は成立します。

しかし、贈与者の相続が発生した後に税務調査が入った場合、贈与契約書がないために、贈与の履行を立証できずに、相続税の課税対象となることも考えられます。

特に、基礎控除の範囲で生前贈与をする際は、贈与契約書の作成を徹底しましょう。

詳しくは、「【雛形つき】贈与契約書とは?書き方・生前贈与の注意点を解説!」をご覧ください。

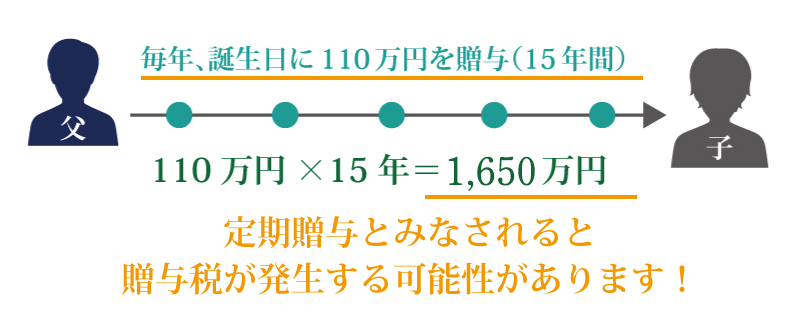

6-3.贈与時期や贈与金額を一定にしない

相続税対策のために現金を生前贈与される際は、贈与時期や贈与金額を一定にしないよう気を付けましょう。

この理由は、税務署に「定期贈与」と判断されて、多額の贈与税が発生することがあるためです。

毎年同じ金額を、同じ時期に、同じ人に繰り返し贈与していると、税務署から「相続税対策のためにはじめからまとまった金額を贈与するつもりだった」と判断される可能性があります。

その結果、複数年にわたる贈与の合計額に贈与税が課税されます。贈与契約書の作成を最初の1回でまとめている場合も同様です。

詳しくは、「定期贈与(連年贈与)と判断されない3つの回避方法│税理士が解説」をご覧ください。

6-4.現金手渡しではなく銀行振込で記録を残す

相続税対策のために現金を生前贈与される際は、銀行振込で記録を残しましょう。

この理由は、現金を手渡しで贈与をした場合、贈与契約書があっても「本当に贈与は履行されたのか?」と疑われる可能性があるためです。

○○万円振込されたという記録が通帳に残っていれば、贈与された金額の証明になります。

相続発生後の相続人間のトラブルを回避するためにも、現金の生前贈与は銀行振込で記録を残しましょう。

詳しくは、「通帳で生前贈与の証明はできる?贈与契約書作成時の注意点・相続対策について解説」をご覧ください。

6-5.受贈者が通帳の管理をする

相続税対策のために現金の生前贈与を受ける際は、受贈者が通帳の管理をしましょう。

この理由は、贈与者が通帳の管理をしていると、名義預金と判断される可能性があるためです。

名義預金とは、被相続人の家族名義の口座であるものの、被相続人の財産と判断される預金口座のことです。

受贈者が通帳の管理をしていないと、贈与が成立していないと判断され、相続税の課税対象となることがあります。

現金を生前贈与したのであれば、受贈者が通帳の管理を行っておくことが重要です。

詳しくは、「名義預金とは│条件や相続税が課税されない方法、時効も解説」をご覧ください。

7.相続税対策にならない!生前贈与のよくある失敗例

相続税対策になると考えて生前贈与をしたものの、結果的に税負担が重くなったり、トラブルに発展したりすることもあります。

この章では、生前贈与のよくある失敗例についてご紹介しますので、ぜひ参考にしてください。

7-1.土地を生前贈与して相続税が増加

相続税対策になると思って子どもに土地を生前贈与すると、相続税が増加することもあります。

例えば、相続時精算課税を適用して、親が子どもと同居している土地を贈与したとします。

この場合、特別控除を適用すれば、累計2,500万円までは贈与税が非課税となるため、一見すると節税しているように見えますが、相続税の課税対象となるため、その土地の評価額が上がった場合であっても、小規模宅地等の特例の適用を検討した場合、相続税対策にはならないことがあります。

土地を相続時精算課税で生前贈与するよりも、相続時に小規模宅地等の特例を適用した方が、節税効果が高い場合もあるからです。

土地の贈与については、小規模宅地等の特例の適用対象となる土地の選択やどの土地を生前贈与するかなど、専門家による徹底的なシミュレーションをおすすめします。

詳しくは、「土地の生前贈与と相続どちらが得?【プロが解説】生前贈与の注意点」をご覧ください。

7-2.特別受益とみなされて遺産分割トラブルに発展

相続税対策になると思って生前贈与をした結果、法定相続人同士で遺産分割トラブルに発展することがあります。

相続発生後は遺言書がない限り、法定相続人全員で遺産分割協議を行い、誰が・どの財産を・どれだけ・どうやって取得するのかを決めなくてはなりません。

しかし、特定の法定相続人のみが被相続人から生前贈与を受けていた場合、特別受益(生前贈与などの特別な利益)として相続財産への持ち戻しを主張することが考えられます。

遺産分割協議がまとまらず、最悪の場合は遺産分割調停に発展する可能性もゼロではありません。

生前贈与をしたのであれば、遺言書を作成して相続割合を指定する、特別受益の持ち戻しを免除するなどの対策が必要です。

詳しくは、「特別受益とは?時効・相続分の計算方法・持ち戻し免除規定について」をご覧ください。

8.生前贈与以外の相続税対策も知っておこう

相続税対策には生前贈与がおすすめですが、資産の種類を組み替えることで、価値を変えることなく、相続税評価額を減らす方法もあります。

相続税評価額を下げる方法はたくさんありますが、特に以下の4つの方法がおすすめです。

相続税評価額を下げる方法

(※)令和8年度税制改正大綱(令和7年12月26日閣議決定)の「二 資産課税 3 その他 ⑷ 相続税等の財産評価の適正化」において、貸付け不動産の相続税評価額の見直しの項目が織り込まれたことから、今後、具体的な見直し内容について注視する必要があります。

詳しくは、「【相続税対策22選】相続税を減らすための節税のポイントを解説」でも解説しております。

8-1.生命保険金の非課税枠を活用する

相続税対策としておすすめなのは、生命保険金(死亡保険金)の非課税枠を活用することです。

被保険者=契約者≠受取人という契約形態の、生命保険から支払われる死亡保険金は、みなし相続財産として相続税の課税対象になります。

しかし、受取人が法定相続人である場合、生命保険金の非課税枠が適用できるため、現金をそのまま相続させる場合に比べて相続税を節税することができます。

法定相続人が2人であれば1,000万円、3人であれば1,500万円が非課税となります。

詳しくは、「【生命保険で相続税対策】一時払いの終身がおすすめ!注意点・デメリットも解説」をご覧ください。

8-2.資産を賃貸不動産に持ち替える

相続税対策として、金融資産を賃貸不動産に持ち替えるのもおすすめです。

この理由は、不動産の相続税評価額は、時価より低く設定される傾向があるためです。

さらに、賃貸している不動産は、所有者が自由に利用したり処分したりできないことから、賃借人の権利にあたる部分が相続税評価額から差し引かれます。

ただし、相続税対策として不動産を賃貸に出す場合は、管理の手間や修繕費の負担、空室リスクなどに留意する必要があります。

詳しくは、「不動産を用いた相続税対策の具体的な方法と、メリット、デメリット、失敗例まで解説」をご覧ください。

8-3.小規模宅地等の特例の適用要件を満たしておく

相続税対策として、小規模宅地等の特例の適用要件を満たしておくのもおすすめです。

小規模宅地等の特例とは、被相続人が自宅や事業に使っていた宅地の相続税評価額を、最大80%減額できる特例のことです。

小規模宅地等の特例の宅地区分は以下の通りで、それぞれ限度面積と減額割合が異なります。

引用:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

例えば、被相続人の自宅の宅地に小規模宅地等の特例を適用するためには、被相続人と相続人が同居するという要件があります。

したがって、将来自宅を相続させる予定の子と同居しておけば、相続税対策として有効です。

詳しくは、「【小規模宅地等の特例】相続税評価額を最大80%減額!適用要件・計算方法を解説」をご覧ください。

8-4.祭祀財産(墓地・墓石・仏具など)を購入しておく

相続税対策として、祭祀財産を購入しておくのもおすすめです。

祭祀財産とは、神や祖先を祀るための墓地・墓石・仏像・仏具・位牌・家系図などのことです。

相続税法において、祭祀財産は相続税の非課税財産と定められているため、生前に購入しておくことで相続税の課税対象になる財産を減らすことができます。

ただし、相続税が非課税になる祭祀財産は、日常の礼拝の対象としているものに限られます。

純金製の仏像・仏具など日常の礼拝に使用しない高価なものや、骨董品など投資の対象となるものは非課税の対象にならないと判断される可能性があります。

詳しくは、「祭祀財産は相続税がかからない?承継方法やトラブル対策も解説」をご覧ください。

9.相続税対策の生前贈与でよくある質問まとめ

相続税対策のために生前贈与をする際に、よくある質問をまとめました。ぜひ参考にしてください。

9-1.相続税と生前贈与ではどちらが得か?

ケースバイケースですので、どちらが得とは断言できませんが、一般的には相続の方が得になることが多いです。

この理由は相続税の基礎控除は3,600万円以上であり、贈与税の基礎控除は年間110万円しかないためです。

ただし、相続税には非課税特例もありますし、想定される遺産総額によっては、生前贈与の方が得になることもあります。

必ず税理士に相談した上で、どっちが得なのかをシミュレーションしてもらいましょう。

9-2.相続税対策で現金手渡ししたら税務署にばれる?

相続税対策として生前にまとまった現金を手渡ししても、税務署には生前贈与したことがばれる可能性が高いです。

税務署はKSK(国税総合管理)システムで、納税者の年収や保有資産の情報を一元管理しており、資産情報を把握しています。

特に相続税申告において、想定されている申告内容が予想より少ない場合や、生前贈与の確認が必要な場合には、過去10年分の親族の銀行口座などを調査します。

まとまった金額の現金を手渡しで生前贈与していても、相続税調査において把握されるリスクは高いといえるでしょう。

9-3.生前贈与で1,000万円渡したら相続税はいくらになる?

同じ遺産総額であっても、財産の種類や法定相続人の数によって、相続税額は変動します。

そのため、生前贈与で1,000万円渡したからといって、相続税は○○万円とは計算できません。

また、1,000万円の生前贈与はどの課税方式を選択したのか、それとも非課税特例を適用したのかで、相続財産への持ち戻しも異なります。

正確な相続税額については、相続税に強い税理士にシミュレーションしてもらうことをおすすめします。

10.相続税対策の生前贈与は税理士に相談を

相続税対策のために生前贈与をされる方は、必ず税理士に相談をしましょう。

この理由は、間違えた生前贈与をすると、以下のようなリスクが考えられるためです。

- 相続財産に持ち戻しになって意味がなくなった

- 相続財産と認定されて相続税が課税された

- 定期贈与と判断されて高額な贈与税が課税された

- 特例を知らずに過大に贈与税を納税していた

相続税対策のために生前贈与をする際は、徹底的に相続発生後のシミュレーションをしないと意味がありません。

また、金融資産は生前贈与ではなく、資産を持ち替えることで相続税対策になることも考えられます。

相続税に強い税理士に相談をして、最適な相続税対策や生前贈与プランを提案してもらいましょう。

10-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件超の申告実績を誇る、相続税専門の税理士事務所です。

相続税対策に関するご相談はもちろん、相続税の申告・納付サポートも承ります。

相続税対策や生前贈与をご検討の方は、まずはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編