相続で確定申告は必要?所得税・相続税がかかるケースを解説

遺産相続をした際、一定の価額を超えた場合は「相続税の申告」が必要です。 しかし、ケースによってはそれとは別に「所得税の確定申告」が必要になることがあります。

「相続税の手続きをすれば、確定申告は不要なのでは?」と混同されがちですが、この2つは全く別の手続きです。

| 相続税の申告 | 所得税の確定申告 | |

|---|---|---|

| 目的 | 遺産をもらったことへの税金 | 遺産を売るなどして儲けた税金 |

| 対象者 | 遺産総額が基礎控除を超えた人 | 相続財産を売却した人、賃料収入がある人など |

| 期限 | 相続を知った翌日から10ヶ月以内 | 原則、翌年の2月16日~3月15日 |

本記事では、相続税申告とは別に確定申告が必要になる具体的なケースと、その期限や注意点について、相続税専門の税理士がくわしく解説します。

この記事の目次 [表示]

1.遺産相続時の確定申告は2種類ある

遺産相続が発生したとき、手続きが必要になる可能性があるのは被相続人の「準確定申告」と、相続人自身の「確定申告」の2種類です。それぞれの主な違いは以下のとおりです。

| 確定申告 | 準確定申告 | |

|---|---|---|

| 誰の申告か | 相続人自身 | 亡くなった人 |

| 対象となる所得 | 相続財産から生じる所得(不動産や株式の売却益など) | 亡くなった年の1月1日から死亡日までの所得 |

| 申告する人 | 相続人本人 | 相続人全員(または包括受遺者) |

| 申告期限 | 所得があった年の翌年3月15日※ | 相続の開始を知った日の翌日から4ヶ月以内 |

※申告期限が、土曜日、日曜日、祝日等の場合は、その翌日が期限となります。

まずは、それぞれの申告がどのようなものかを解説します。

1-1.相続人自身の所得税申告「確定申告」

確定申告は、相続した財産によって相続人に新たな所得が発生した場合に必要となる手続きです。相続人固有の所得と相続財産から生じた所得を合算することになります。

たとえば、相続した不動産を売却して利益が出た場合や賃貸アパートを相続して家賃収入を得るようになった場合などは確定申告が必要です。

また、被相続人の死亡により相続人が保険料を支払っていた生命保険契約の死亡保険金を受け取ったときも、確定申告が必要となる場合があります。

確定申告が必要な場合は、原則として翌年の2月16日~3月15日※に申告手続きをします。この期間内に所得税の納付も済ませなければなりません。

※申告期限が、土曜日、日曜日、祝日等の場合は、その翌日が期限となります。

本記事では、こちらの、「相続人自身の所得税の確定申告」について解説します。

1-2.亡くなった人の所得税申告「準確定申告」

準確定申告とは、亡くなった人に代わって相続人が所得とそれに課せられる所得税を申告する手続きのことです。申告の対象となるのは、亡くなった年の1月1日から死亡日までの所得です。

申告先は、亡くなった人の死亡時の住所地を管轄する税務署です。納税の期限は、相続の開始があったことを知った日(通常は被相続人が亡くなった日)の翌日から4ヶ月以内です。

準確定申告について、詳しくは下記の記事もご覧ください。

(参考)【準確定申告とは】必要・不要の判断方法、記入例などを解説

2.相続人自身の所得税の確定申告が必要なケース

遺産を相続したのちに相続人自身の所得税の確定申告が必要になるケースを、具体的に見ていきましょう。

2-1.相続した財産(不動産や株式など)を売却して利益が生じたとき

不動産や株式など相続した財産を売却した場合には、売却益(譲渡所得)が所得税の対象となるため、確定申告が必要です。

譲渡所得にかかる税金は、所得税のほかにも住民税があり、「譲渡所得税」と呼ばれます。令和19年までは復興特別所得税も課税されます。

2-1-1.譲渡所得とは

譲渡所得とは、不動産や株式などの財産を譲渡することによって生じる所得のことです。売却額から購入額を引いた売却益と考えるとわかりやすいでしょう。

基本的に、売却して利益が出れば課税(申告必要)、損失なら非課税(申告不要)となります。

所得税の課税対象となる譲渡所得の金額(課税譲渡所得金額)は、次の算式で計算します。

譲渡所得について、詳しい解説は下記の記事をご覧ください。

(参考)不動産を譲渡した時の税金はいくら?所得税計算に必要な取得費とは?

(参考)相続で取得した上場株式を譲渡!譲渡所得等に係る取得費の計算方法

なお、相続税を納めてすぐそのあとに譲渡所得税を納めると負担が大きいため、こうした負担を軽減する「取得費加算の特例」が設けられています。

(参考)【取得費加算の特例】計算方法や注意点は?併用可能な特例も解説

2-1-2.譲渡所得税の税率は所有期間で変わる

不動産を売却した場合の税率は、その不動産の所有期間が「5年」を超えているかどうかで大きく異なります。なお、相続した財産の所有期間は、亡くなった方が取得した日から通算できます。

| 譲渡所得の区分 | 税率 |

|---|---|

| 不動産長期譲渡所得 | 20.315% (所得税15%、復興特別所得税0.315%、住民税5%) |

| 不動産短期譲渡所得 | 39.63% (所得税30%、復興特別所得税0.63%、住民税9%) |

※税額計算のシミュレーションや、マイホーム売却時の「3,000万円特別控除」などの特例については、以下の記事で詳しく解説しています。

(参考)相続した不動産を売却する際の3つの特例│相続税の節税方法を解説

2-2.死亡保険金を受け取った

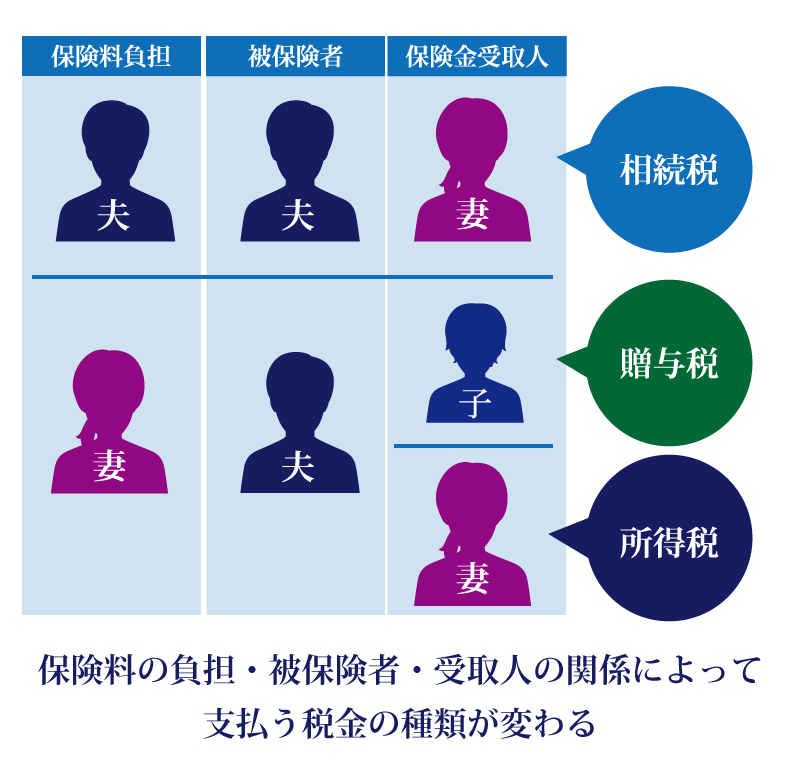

被相続人が亡くなったときに相続人が受け取った死亡保険金は、多くの場合、みなし相続財産として相続税の課税対象になります。これは、被相続人が契約者(保険料負担者)であり、かつ被保険者(保険の対象となる人)である生命保険の死亡保険金は、相続税の課税対象になると定められているためです。

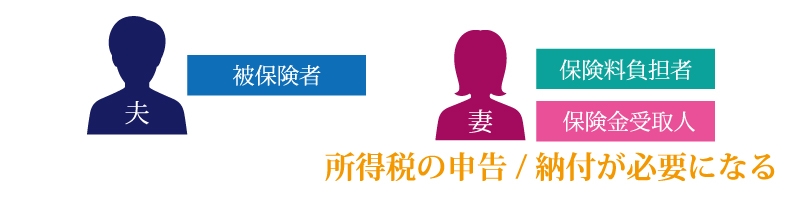

しかし、保険料を負担した人と死亡保険金の受取人が同一である場合は、相続税ではなく所得税の課税対象になります。

たとえば、妻が夫を被保険者とする保険に加入して自分で保険料を負担し、夫の死亡時に死亡保険金を受け取った場合、その死亡保険金は所得税の課税対象になるため、妻は確定申告をしなければなりません。

このように、死亡保険金に課税される税金は、生命保険の契約関係によって異なります。少し複雑なので、下記の図を参考にしてみてください。

死亡保険金を受け取ったときに確定申告が必要となるかどうかは、以下の記事で詳しく解説していますので、あわせてご覧ください。

(参考)死亡保険金は確定申告が必要か不要か?かかる税金や申告期限について

2-2-1.死亡保険金を一時金で受け取った場合

一時金で受け取った死亡保険金が所得税の課税対象になる場合は、一時所得として課税されます。

一時所得の金額は、次の算式で計算します。

死亡保険金以外に一時所得がないとすれば、受け取った死亡保険金からすでに支払った保険料を差し引き、特別控除額を引いた金額が一時所得となります。特別控除額を引く前の金額が50万円未満の場合は、その残額を差し引きます。

一時所得は、その金額の2分の1を給与所得など総合課税の所得と合算して税額を計算します。

2-2-2.死亡保険金を年金として受け取った場合

年金として受け取った死亡保険金に所得税がかかる場合は、雑所得として課税されます。

雑所得の金額は、次の算式で計算します。

年金として受け取った死亡保険金については、1年の間に受け取った年金の額からその金額に対応する保険料を差し引いた金額が雑所得となります。

2-3.収益物件を相続した

賃貸アパートや駐車場など収益物件を相続した場合は、賃料収入が不動産所得となり、所得税の確定申告が必要です。

不動産所得の金額は、次の算式で計算します。

なお、被相続人が死亡してから収益物件の所有者が決まるまでの間は、相続人が全員で収益物件を共有していることになります。賃料収入は法定相続分に応じて相続人全員に分配されるため、相続人は全員確定申告を行う必要があります。

2-3-1.被相続人が青色申告をしていた場合

被相続人が青色申告をしていた場合は、収益物件を相続した相続人は改めて青色申告の承認申請をする必要があります。被相続人が受けていた青色申告の適用が、相続によって相続人に引き継がれるわけではありません。

申請の期限は、原則として死亡の日から4ヶ月以内です。ただし、被相続人が9月、10月に死亡した場合はその年の12月31日まで、11月、12月に死亡した場合は翌年の2月15日までとなります。

2-4.未支給年金を受け取った場合

被相続人が年金を受け取っていた場合は、死亡した時点でまだ受け取っていない未支給年金が発生します。被相続人の遺族は一定の要件のもと、未支給年金を受け取ることができます。

公的年金と企業年金(死亡月までの分)の未支給分は遺族に支給されるものであり、相続税は課税されません。ただし、遺族の一時所得として確定申告が必要になる場合があります。

一時所得の金額は、次の算式で計算します。下記の金額の2分の1が税額計算の対象になります。

未支給年金を受け取る遺族は年金の保険料を支払っていないため経費は考慮せず、総収入から特別控除額を引いて一時所得を計算します。

未支給年金については、下記の記事もあわせてご覧ください。

3.相続人の所得税が生じた場合の確定申告の方法

確定申告が必要な場合は、所得が発生した年の翌年の2月16日から3月15日までの間に税務署に申告書を提出して納税します。

この章では、所得税の確定申告の方法をご紹介します。

3-1.税務署の相談窓口で手続きをする

例年、確定申告の時期になると、各地の税務署などで確定申告の相談窓口が設けられます。相談窓口では、職員のアドバイスを受けてその場で申告書を作成することができます。所得の計算に必要な資料を持参するようにしましょう。

なお、所得金額が大きい場合や内容が複雑な場合は、税理士に依頼するよう勧められることがあります。

3-2.「確定申告書等作成コーナー」で作成した申告書を提出する

インターネットの「確定申告書等作成コーナー」でも申告書を作成することができます。

「確定申告書等作成コーナー」では、所得に関する必要事項を入力するだけで自動的に申告書が作成されます。作成された申告書は、次のe-Taxで申告できるほか、印刷して郵送で提出することもできます。

国税庁「確定申告書等作成コーナー」

3-3.国税電子申告・納税システム「e-Tax」で申告する

国税電子申告・納税システム「e-Tax」を利用して、インターネットで確定申告をすることもできます。

「確定申告書等作成コーナー」や「e-Taxソフト」で、所得に関する必要事項を入力するだけで自動的に申告書が作成されます。なお、「e-Tax」の利用には、利用者識別番号や電子証明書(マイナンバーカードなど)の取得が必要です。

e-Tax国税電子申告・納税システム「個人でご利用の方」

3-4.税理士に確定申告を依頼する

確定申告を税理士に依頼すると、報酬として少なくとも5万円程度かかります。しかし、手続きとしては手間がかからず確実です。

自分で確定申告ができない場合や、手続きを行う時間が取れない場合、所得の金額が大きい場合などでは、報酬を支払ってでも税理士に依頼することをおすすめします。

4.被相続人の所得税の準確定申告が必要なケース

ここまでは「相続人自身の申告」について解説しましたが、亡くなった方自身の所得についても申告(準確定申告)が必要な場合があります。 主なケースは以下のとおりです。

- 事業所得や不動産所得(家賃収入など)があった

- 給与収入が2,000万円を超えていた

- 公的年金等の収入が400万円を超えていた

- 医療費控除などを受ければ税金が戻ってくる場合(還付申告)

準確定申告について詳しくは、「【準確定申告とは】必要・不要の判断方法、記入例などを解説」もご覧ください。

5.相続における所得税の確定申告の期限

相続財産の売却などによって相続人自身が確定申告をする場合の期限は、原則として翌年の3月15日です。

※申告期限が、土曜日、日曜日、祝日等の場合は、その翌日が期限となります。

申告期限までに申告手続きだけでなく、納税も済ませなければなりません。

期限を過ぎてしまうと、本来納めるべき税金に加えて以下の税金が課される可能性があります。

- 無申告加算税:期限内に申告をしなかった場合に課される税金

- 延滞税:納付が遅れた日数に応じて課される利息に相当する税金

相続が発生したときは、確定申告の手続きを期限内に済ませることが大切です。

6.相続の際の確定申告についてよくある質問

相続後の確定申告について、よくある質問に回答します。

6-1.相続税を申告したら、絶対に確定申告も必要?

「遺産相続」と給与・事業などの「収入」は、財産をもらうという点で共通しています。

そのため両者が混同され、遺産を相続したら所得になるのではないかと思う人もいます。

しかし、遺産を相続しただけでは所得税は課税されません。

相続税を申告した場合も、ほかに申告が必要な所得がないのであれば、所得税の確定申告をする必要はありません。

6-2.遺産を相続すると翌年の住民税に影響する?

住民税は、都道府県や市区町村に納める税金で、基本的に所得に応じて課税されます。

遺産を相続しただけでは所得税が課税されないのと同様に、住民税も課税されません。

そのため、遺産を相続したことが原因で、翌年の住民税が大きく増加するということはありません。

ただし、賃貸アパートを相続して家賃をもらうようになったことで、住民税が増加する場合があります。これは所得が増えたことが原因であり、遺産を相続したことで住民税が増えたわけではありません。

6-3.賃貸アパートを相続した際は相続税?所得税?

相続税は相続した財産に課税される税金であり、所得税は年間の収入から必要経費を引いた所得に課税される税金です。

そのため、遺産を相続した場合には相続税が課税され、所得税は課税されません。

賃貸アパートを相続して家賃をもらうようになった場合は、賃貸物件の相続について相続税が課税され、受け取った家賃には所得税が課税されます。

6-4.相続税、所得税以外で相続の際にかかる税金はある?

相続税、相続人の所得税、被相続人の所得税のほかには、登録免許税が挙げられます。

登録免許税は、登記などに課税される税金です。相続では、不動産の相続登記のときに課税されます。

税額は、登記する不動産の固定資産税評価額の0.4%です。ただし、相続人以外の人への遺贈では固定資産税評価額の2.0%となります。

(参考)【相続登記の登録免許税】計算シミュレーション・免除措置も解説

6-5.会社員の場合、財産を相続したら年末調整は必要?

相続しただけでは、年末調整は不要です。相続財産は、年収には含まれません。年末調整は給与所得の精算手続きであり、相続財産は所得ではないためです。

6-6.相続で受け取った財産は年収に含まれますか?

含まれません。相続で受け取る財産は「所得」ではなく「相続財産」として課税されます。給与所得や事業所得のように確定申告の対象になる“年収”とは区別されます。

7.まとめ

遺産を相続したときは、相続税だけでなく被相続人の準確定申告や相続人自身の確定申告の義務が生じ、所得税の確定申告と納税が必要になる場合があります。

とはいえ、確定申告や準確定申告が必要になるかどうかを判断したり、税額の計算や申告手続きを適切に行ったりするためには税金に関する専門知識が必要です。

そこで、相続に関する所得税の確定申告・準確定申告でお困りの人は、税理士にご相談ください。

相続税の申告が必要な人は、相続税専門の税理士法人チェスターで、まとめてご対応いたします。

税理士法人チェスターは、年間3,000件を超える相続税申告を行い、業界トップクラスの実績があります。

すでに相続が発生している人は初回無料でご相談いただけますので、お気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編