広い土地を相続したら広大地評価が適用される?広大地評価の適用要件とは?

※2018年1月以降発生の相続について、「広大地評価」は適用できません。代わりに「地積規模の大きな宅地の評価」が新設されています。※

土地や不動産を相続した際の相続税対策は色々ありますが、今回は広大地評価についてご紹介します。広大地評価と言うように、広くて大きな土地に対する評価ということになります。

なぜ、大きな土地を所有していると相続税対策に役立つのか、また、広大地評価が適用されるような大きな土地とはどんなものなのかについてご説明します。

この記事の目次 [表示]

1.広くて大きな土地と相続税関係性

土地や不動産は相続財産でも多くみられる物です。そのため、土地や不動産には相続税が減額される特例等が多く存在します。広大地評価もその1つです。

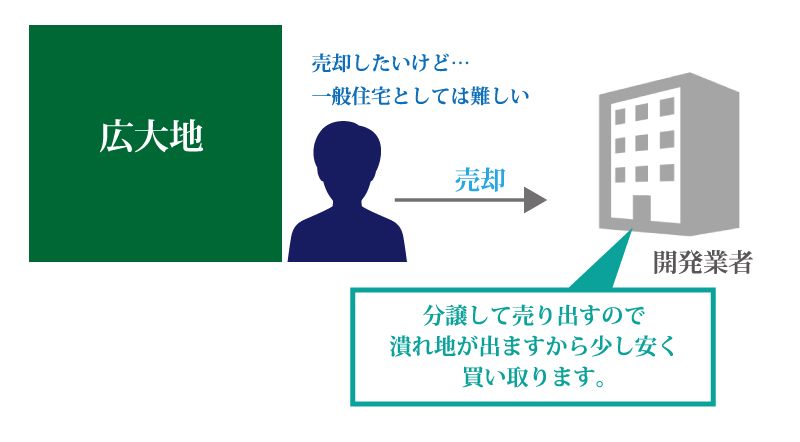

あまりにも広くて大きな土地だと、売却をしようと考えていても買い手がつかないなどの問題点があります。そのため、開発業者等へ売却し分譲して売り出すなどの方法が取られます。

分譲すると、間に道路をつくるなどして利用しやすい環境に整えるため、潰れ地という部分が発生します。

結果的に分譲することのできない部分が発生するため、広くて大きな土地を開発業者へ売却すると時価よりも低い価格で買い取られてしまいます。

広くて大きな土地でない場合と比較したときに、広くて大きな土地の方が1㎡あたりの単価が下がることに対し、相続税評価額では考慮されないというのは損している気がしますよね。

そのため、相続税評価額を算出する際に広大地を売却している場合は、下がってしまった価格を考慮しても良いという特例が広大地評価となります。

2.広大地と判断されるための要件

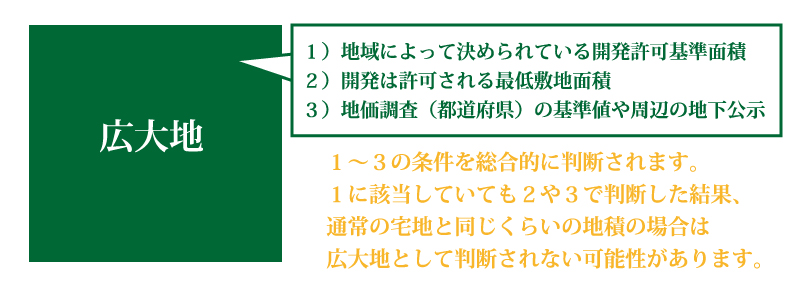

(1)所有する土地がある地域の宅地の標準と比較して著しく広大であること

とても抽象的な言い方ですが、具体的な数字は決まっていません。具体的な数字が無いと判断することが難しいのですが、それぞれの地域で開発許可基準面積をいうものが定められており、その開発許可基準面積を満たしていると広大地と判断される可能性があります。

絶対にとは言い切れませんが、500㎡から1000㎡以上の土地であれば広大地と判断される可能性が高いと言えます。

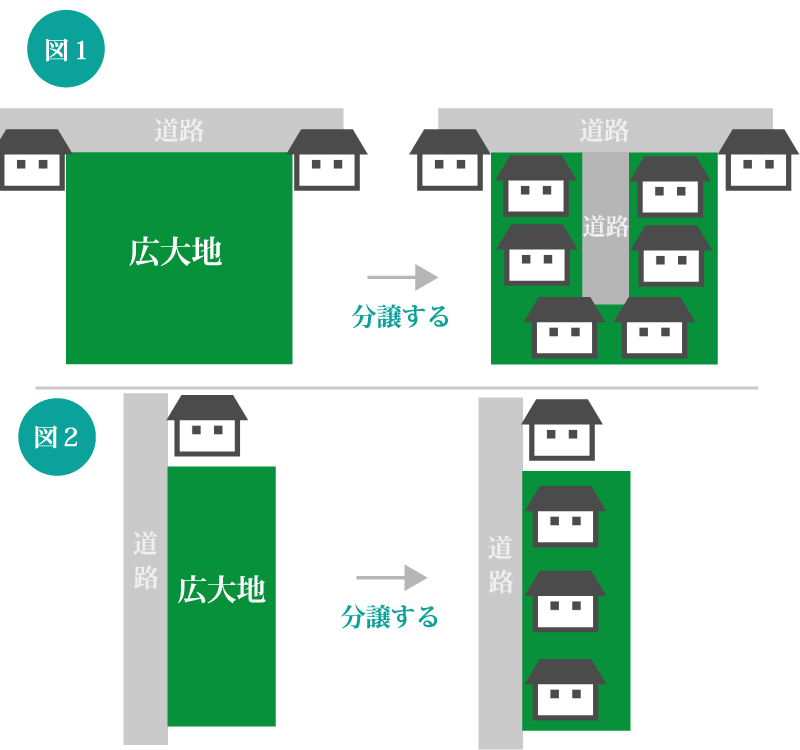

(2)開発をする際に道路(公共公益的施設用地)が必要かどうか

以下の2つの図をご確認ください。

図①の場合、道路がないと奥の家の人は外に出られない状態になります。図②の場合は道路は必要ありませんね。図①のように、土地の中に道路をつくる必要がある場合は、広大地として判断されるということになります。

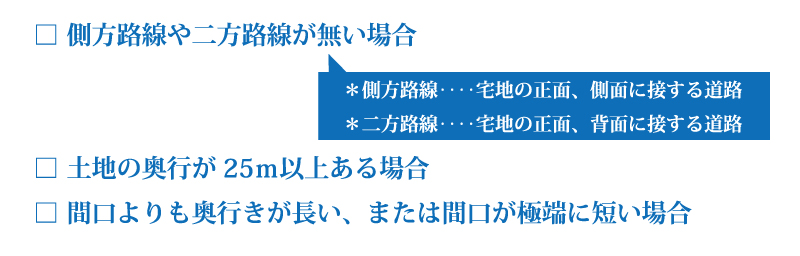

ポイントをまとめると以下のようになります。

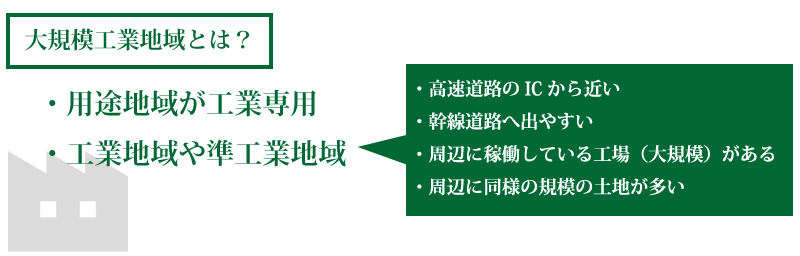

(3)大規模な工場用地に該当しない

大規模な工場用地であれば、そのまま工場用地として使用することが可能です。そのまま利用できるということは、そもそも売却する時も価格が下がらない可能性があります。

そのため、広大地の適用はされないということです。

(4)マンション等の敷地用地ではない

マンションを建てるという活用方法に適している物件となると、戸建開発には繋がらないため、広大地の適用はされません。

しかし、駅から歩いて20分以上かかる場合や、近隣にマンションが無いような場所などマンションとして活用するにはちょっと難しいという場合、容積率(建設可能な建物の延べ床面積)300%未満の場合などは、広大地として評価される可能性があります。逆にいうと、容積率300%以上の場合はマンションが適していると判断されるということです。

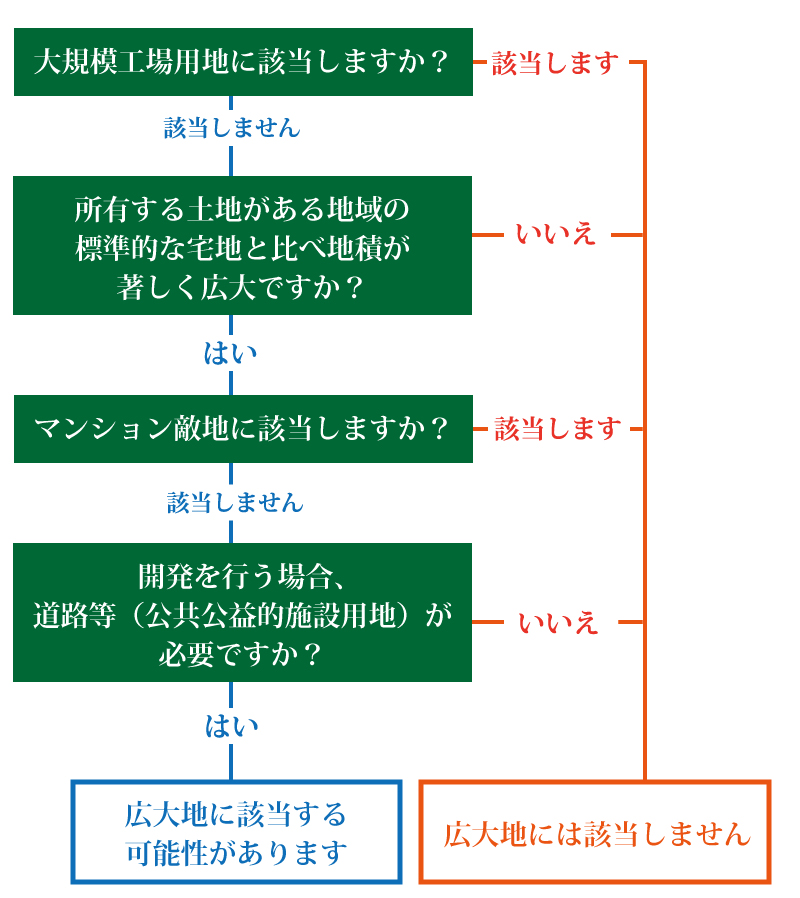

3.評価したい土地が広大地かどうかを判断してみましょう

上記2で説明した要件をもとに、以下のフローチャートで判断してみましょう。

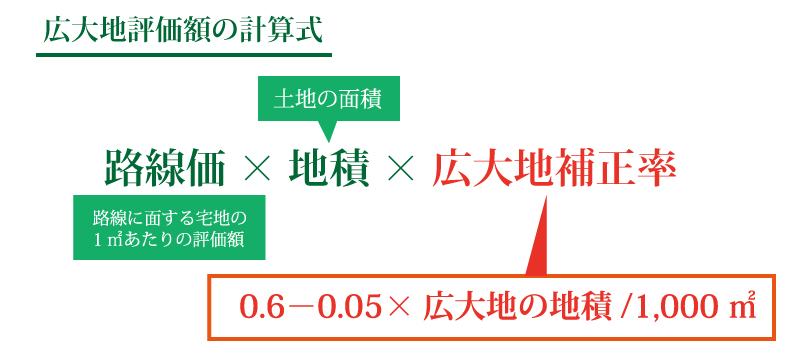

4.広大地評価が適用される場合の計算方法を確認

広大地として判断された場合、評価額はどのように計算するかを確認してみましょう。路線価と地積で計算された評価額と広大地の評価額の差もチェックしたいと思います。

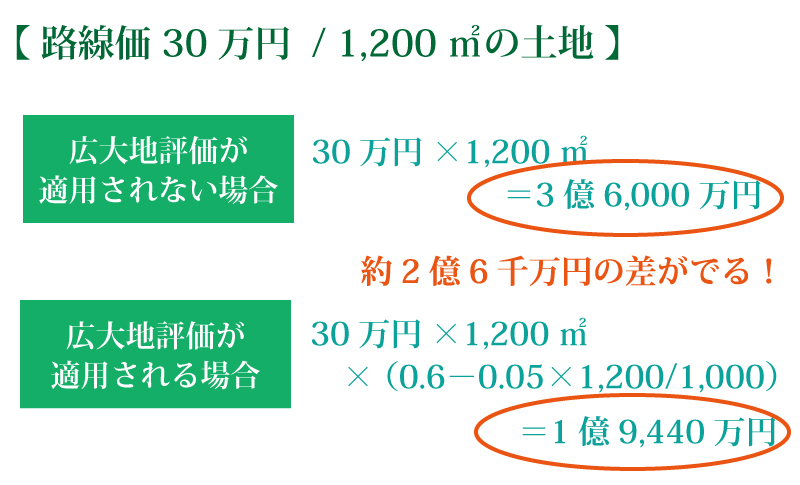

広大地評価が適用される場合とされない場合の違いを、実際に数字を入れて計算してみましょう。

広大地評価が適用されると約2億6千万円もの差が出ます。これだけの評価額の違いがあれば相続税に影響するということも納得できますね。

まとめ

今回は、広大地評価の適用要件についてご紹介しました。広大地評価は適用されると評価額に大きく影響します。相続税は相続税評価額を用いて算出されるため、相続税評価額を下げることで節税になるわけです。しかし、広大評価はその判断基準がはっきりとしていない部分があるため、相続した土地が広大地評価の適用が可能かどうかをご自身で見極めるのは難しいと言えます。

もし、相続財産に大きな土地がある場合は専門家に判断をお任せすることをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編