葬式費用の中には、相続税を安くできる費用とできない費用がある?

葬儀費用の中には、相続税を安くできる費用とできない費用があります。

では、どの葬儀費用が相続税を安くすることができるのでしょうか?

また、葬儀にかかる費用とはどのようなものなのでしょう。

この記事の目次 [表示]

0.まずは、相続税の計算方法を理解しよう!

相続税を計算する際の仕組みを簡単に説明します。

基本的には「相続した財産」と「みなし相続財産」、そして「相続時精算課税制度を適用して被相続人(亡くなった方)から贈与された財産」に課税されます。もし「相続が開始する3年以内に贈与された財産」があった場合には、それも加えます。しかし、その合計から引いてよいものがあるので、まずは引いてから計算するわけです。引くことができるのは、「非課税財産」と「債務・葬式費用」です。

(1)相続により取得した財産とは?

被相続人(財産を残して亡くなった方)が、死亡した時点で所有していた財産のことです。たとえば不動産、銀行預金、有価証券、現金などです。

(2)みなし相続財産とは?

被相続人(亡くなった方)が、死亡した時点では所有してはいなかったのですが、死亡が原因となって発生したために、相続した財産として扱われるものが「みなし財産」です。たとえば、死亡保険金、死亡退職金、弔慰金、生命保険契約などです。

(3)非課税財産とは?

本来なら、相続したすべての財産に税金がかかります。しかし、その「財産」によっては、人道的見地などから、課税するにふさわしくないものもあります。

たとえば墓地、墓石、仏壇など、被相続人が、先祖を敬い弔うために所有してたような財産です。ただ同じ「仏壇」でも、骨董品などであり、投資目的として所有していた場合にはこれにあてはまらず、課税されます。

(4)相続時精算課税制度を適用した贈与財産

かんたんに説明すると、被相続人が生前に贈与していた財産です。相続時精算課税制度は、ある一定のルールの下で贈与すると贈与税が軽減される制度ですが、贈与財産には相続税が課税されます。

※相続時精算課税制度の詳細については、下記サイトをご参照ください。

相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説!

(5)債務・葬式費用

不動産や銀行預金など、被相続人が残したプラスの財産だけではなく、借金や未払金などのマイナスの財産も相続することになります。プラスの財産からマイナスの財産を引いたものに課税されるので、被相続人(亡くなった方)の借金などは、引くことができるのです。この引くことができる分に、葬式でかかった費用のうちの規定分も含まれるのです。

(6)相続開始前3年以内の贈与財産

被相続人(財産を残して亡くなった方)から財産を相続した方が、それ以前3年以内に、その被相続人から財産を贈られたとします。すると、その財産にも課税されることになるのです。

(この「3年以内」という期間は令和9年以降段階的に延長され、令和13年以降は「7年以内」となります。)

1.葬儀にかかる費用は相続税の計算上、控除できるの?

葬式費用は、相続税の計算上、控除できるものと、できないものがあります。

(1)相続税の計算上、控除できる葬儀費用とは?

- 葬式や葬送をおこなったときの、火葬や埋葬や納骨にかかった費用。

(もし仮葬式と本葬式を両方おこなった場合、その両方にかかった費用が認められます。また、葬式の前に火葬などをおこなった場合でも、それにかかった費用は認められます。) - 遺体や遺骨の捜索やその運搬にかかった費用。

- 遺体や遺骨の回送をおこなった場合、その費用。

- 葬式の前後におこなった、一般的な葬儀には、普通欠かすことの出来ない通例(お通夜など)にかかった費用。

- 葬式の前後におこなった、一般的な葬儀に通常欠かすことの出来ない通例(お通夜など)にかかった費用。

(2)相続税の計算上、控除できない葬儀費用とは?

- 香典返しなどにかかった費用。

- 墓石や墓地を購入した際にかかった費用。または墓石や墓地を借りた場合にかかった費用。

(墓石や墓地、仏壇などは非課税対象ですので、被相続人が生前から所有していた場合には控除対象です。死後購入した場合には控除されません。また、代金が未払いだった場合にも控除対象にはなりません。) - 仏具の購入費用。

- 初七日、四十九日などの法要や法事のためにかかった費用。

- 遺体解剖をした場合、それにかかった費用。

2.葬儀費用は誰が負担するべきなのか?

一般的には喪主が負担するものです。ただし、例外もあります。

3.香典を、葬儀費用にあててもいいのか?

原則として、香典は喪主が受け取ります。そして、喪主の負担で香典返しも行います。香典返しが残った場合、それは喪主の所有となりますので、葬儀費用に使うことになっても、何も問題はありません。

実際に、葬儀のときに頂く香典を、葬儀の費用に使うことは多いので、香典は、贈与税や相続税の課税対象にはなっていません。

4.香典の残りで葬儀費用を払えない場合には、兄弟姉妹に請求できるのか?

葬式費用は、喪主が負担するのが一般的です。

ただし、兄弟姉妹で協議をしたうえで、葬儀費用を負担してもらうことはできます。後々トラブルにならないように、よく話し合うことが大切です。

5.亡くなった方の口座のお金を引き出して、葬儀費用を支払ってもよいのか?

葬儀費用は、喪主が負担するのが基本です。

しかし、亡くなった方の銀行口座からお金を引き出して、葬儀費用を支払うこともあります。ただし、この場合は、遺産相続を承認したことになり、場合によっては相続放棄ができなくなるため注意が必要です。

※下記のサイトもご参照ください。

被相続人の死亡後に葬儀費用を銀行から下ろす方法・生前にできる対策

6.最近の葬儀の傾向とは?

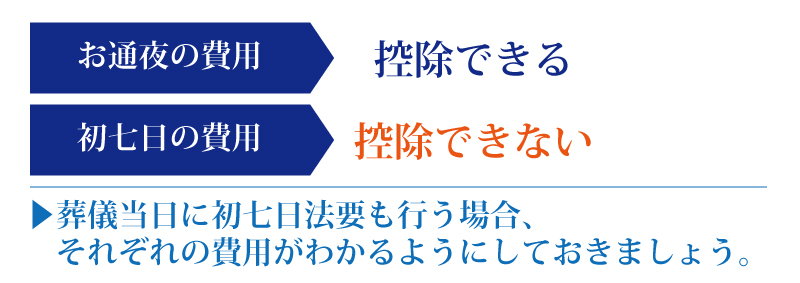

亡くなった方の葬送の儀式には、お通夜、初七日などの法要があります。略式として、葬儀当日に初七日法要を行う場合もあります。お通夜の費用は相続税の控除対象ですが、初七日の費用は控除対象ではありません。一緒に行う場合、あとで計算できるように、わかりやすく記載しておきましょう。

まとめ

葬式費用は、相続税の計算上、控除できるものとできないものがあります。

何にいくら使ったのかを分かるように証拠をしっかり残しておきましょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編