弔慰金は原則相続税が非課税!非課税となる範囲についても解説

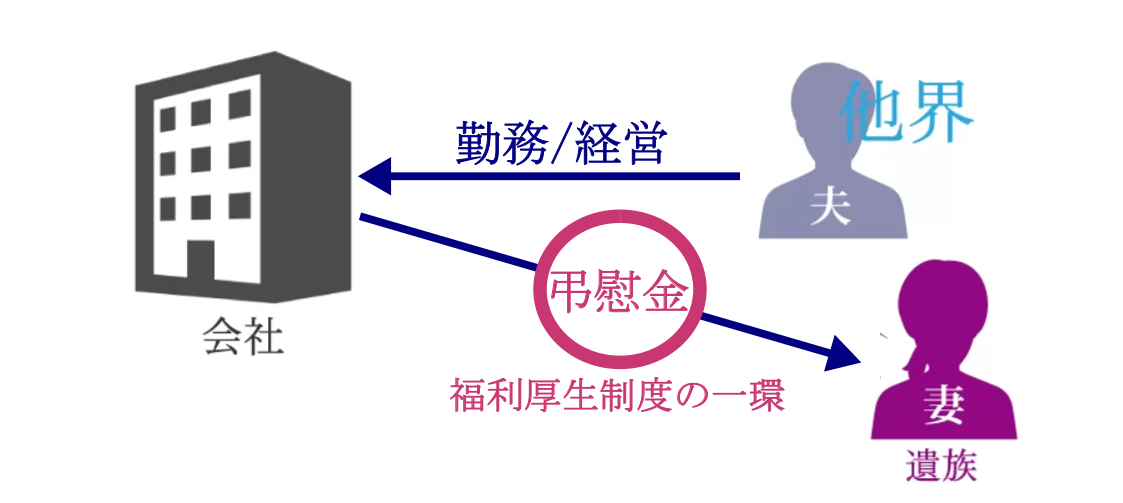

弔慰金(ちょういきん)とは、役員や会社員の方が亡くなった際に、勤務していた会社から遺族に対して支払われる金銭のことです。

みなさんはこの弔慰金について、以下のようにお悩みではないでしょうか。

・弔慰金は税金(相続税や所得税など)の課税対象になるの?

・弔慰金は相続財産(遺産)になるの?

結論をいうと、被相続人の勤務先であった会社から支払われた弔慰金は、原則として非課税です。

しかし、一定の範囲(非課税枠)を超えた弔慰金は、死亡退職金に該当するため、「みなし相続財産」として相続税の課税対象となります。

この記事では、弔慰金とは?といった基礎はもちろん、弔慰金の課税関係について詳しく解説します。

この記事の目次 [表示]

1.弔慰金とは

弔慰金(読み方:ちょういきん)とは、亡くなった方を弔って、遺族を慰める気持ちを示すために支払われる金銭のことです。

一般的に弔慰金は、会社の福利厚生制度の一環として、役員や社員が亡くなった際に、会社が遺族に対して哀悼の意を示し、経済的な助けとするために支給されます。

この他にも、戦没者弔慰金や災害弔慰金など、国や自治体などから遺族に支給される弔慰金もあります。

弔慰金の基礎について、詳しくは「弔慰金の読み方は「ちょういきん」|相続財産であるかどうかと非課税の範囲を解説」をご覧ください。

1-1.弔慰金の受取人は誰なの?

弔慰金については、法律において「誰が受け取らなければならない」といった定めはありません。

しかし、企業の弔慰金規程においては、「法定相続人を受取人とする」と定められていることが一般的です。

複数の法定相続人がいる場合、企業の弔慰金規程に「弔慰金は配偶者に支給する、配偶者がいない場合は子に支給する」などの定めがあれば、その通りに支給されます。

1-2.弔慰金は相続財産(遺産)にはなる?

相続税の課税対象となる相続財産(遺産)は、被相続人(亡くなった人)が死亡当時に所有していた財産(預貯金や不動産など)です。

しかし弔慰金は、被相続人が生前に所有していた財産ではなく、被相続人が勤務していた会社から遺族に支給される金銭です。

そのため、弔慰金は相続財産には該当せず、弔慰金を受け取った「受取人固有の財産」となります。

受取人固有の財産である以上、遺産分割協議の対象にもなりません(企業規定で受取人が定められていない場合は協議の対象となります)。

1-3.弔慰金は税金の対象になる?

遺族が受け取った弔慰金は、原則として税金は非課税です。相続税・贈与税・所得税などは課税されません。

しかし、高額な弔慰金が支給されたケースまで非課税にしてしまうと、課税上の公平が保たれません。

そのため、一定の範囲を超えた弔慰金は死亡退職金として取扱い、「みなし相続財産」として相続税の課税対象となります(詳細はこの記事で解説します)。

2.弔慰金と香典や死亡退職金との違い

家族が亡くなった時に遺族が受け取れる金銭として、香典や死亡退職金もあります。これらの金銭と、弔慰金との違いを確認しておきましょう。

2-1.弔慰金と香典との違い

香典(献花料・御玉串料)とは、宗教的な意味や葬儀費用の扶助という目的がある金銭で、葬儀の際に参列者が喪主に手渡すものです。

一方、弔慰金は、宗教的な意味や葬儀費用の扶助といった直接的な意味はなく、葬儀後に銀行振込などで支給されます。

なお、香典の金額が「社会通念上相当と認められる範囲」であれば、税金(所得税・贈与税・相続税)の課税対象にはなりません(相続税法基本通達21の3-9、所得税基本通達9-23)。

香典について、詳しくは「香典は相続税の課税対象になるか?」をご覧ください。

2-2.弔慰金が非課税となる範囲

死亡退職金とは、本来であれば退職時に受け取るはずであった退職金を、遺族に支払うという性格の金銭です。

・弔慰金…福利厚生制度の一環(見舞金)

・死亡退職金…退職金規程による退職金制度の一部

ただし、中小企業では、弔慰金規程と退職金規程が整備されておらず、どちらの意味で支給されたものなのかあいまいな場合もあります。

弔慰金と死亡退職金とでは、課税上の取り扱いが異なるため、注意が必要です。

死亡退職金について、詳しくは「死亡退職金には相続税が課税される?受取人は誰?非課税枠って何?」をご覧ください。

3.弔慰金は原則として相続税は非課税

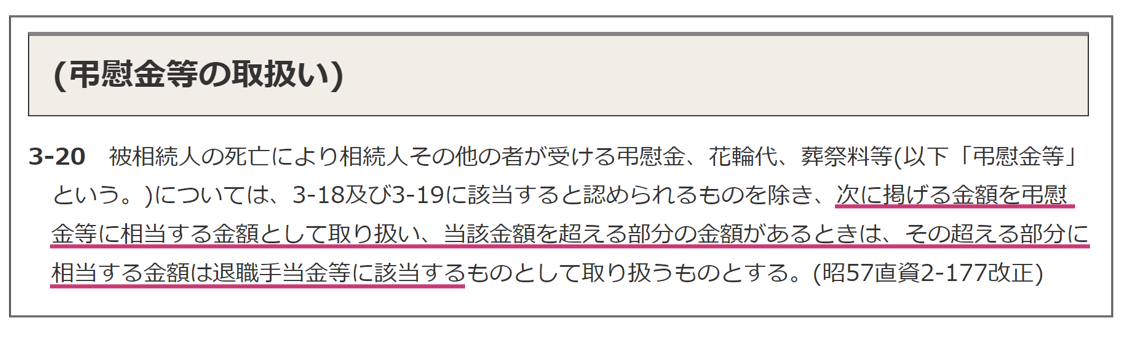

弔慰金の課税関係については、相続税法基本通達において、以下のように定められています。

つまり弔慰金が非課税となる範囲内(非課税枠内)であれば、相続税は非課税として取扱います。

3-1.弔慰金が非課税となる範囲(非課税枠)

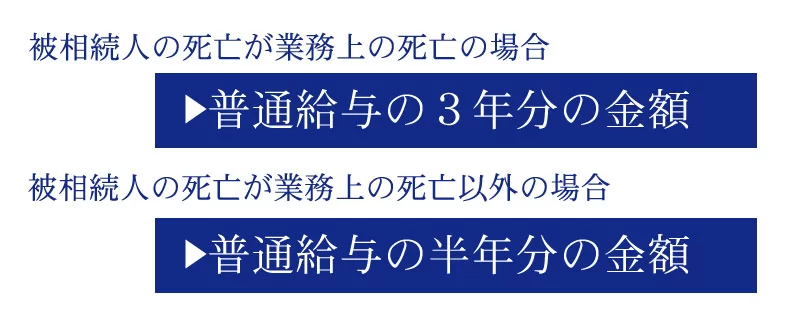

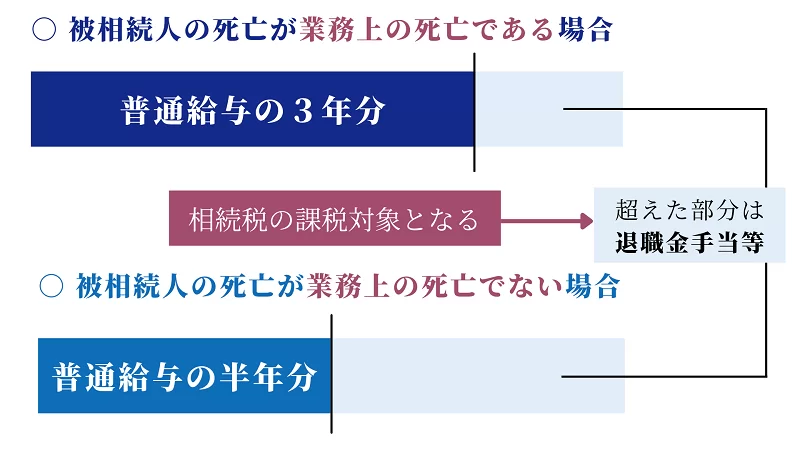

弔慰金が非課税となる範囲(非課税枠)については、業務上での死亡なのか、それ以外での死亡なのかによって、それぞれ基準が異なります(相続税法基本通達)。

例えば、被相続人の普通給与が「月50万円」であったとしましょう。

このケースにおいて、業務上の死亡により会社から弔慰金が支払われた場合、弔慰金の非課税枠は1,800万円(50万円×36ヶ月)です。

しかし、業務上の死亡以外で会社から弔慰金が支払われた場合、弔慰金の非課税枠は300万円(50万円×6ヶ月)となります。

4.弔慰金は非課税枠を超えると死亡退職金扱い!相続税の課税対象になる

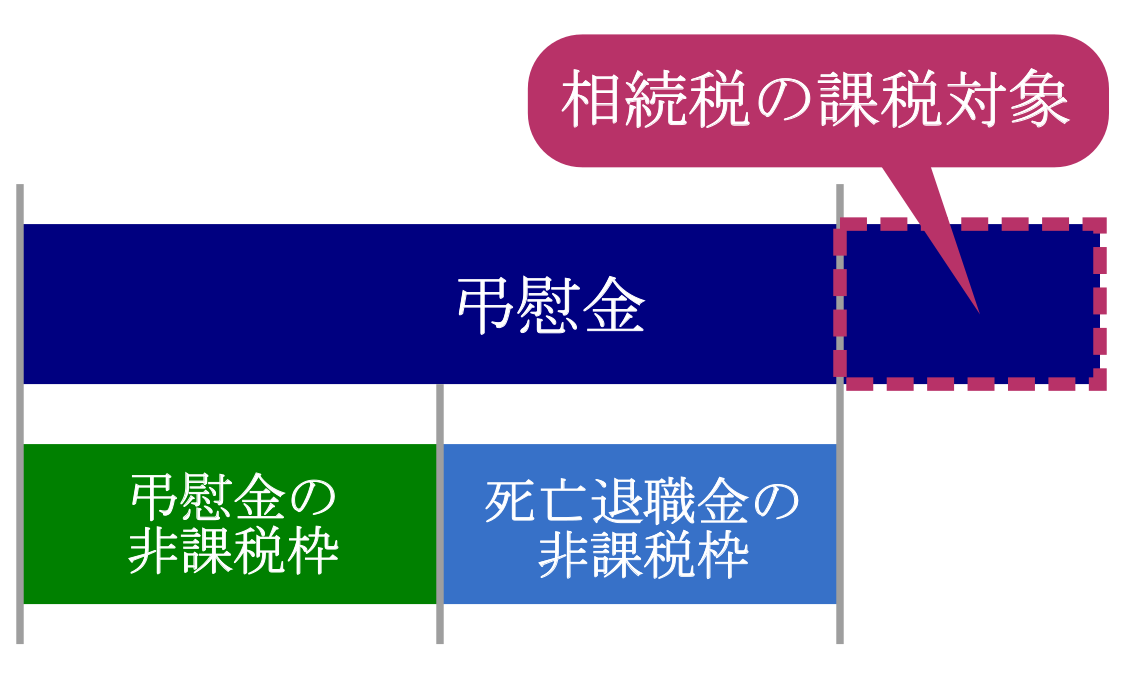

弔慰金は、相続税法基本通達で定められた範囲内であれば、非課税扱いとなります。

しかし、弔慰金の非課税枠を超えた部分は、死亡退職金に該当するものとされ、「みなし相続財産」として相続税の課税対象となります。

4-1.みなし相続財産とは

みなし相続財産とは、民法上は相続財産に含まれない財産(被相続人が所有していたのではない財産)であっても、被相続人の死亡を契機として発生するもので、課税の公平上、相続財産としてみなして扱うことが適切だとされるものついては、相続財産として扱うという相続税法上の規定です。

死亡退職金(弔慰金の非課税枠を超えた部分)は、被相続人が生前に保有していた財産ではないため、民法上の相続財産ではありません。

しかし、死亡退職金は被相続人の死亡を事由として支払われる金銭であり、実質的には個人の財産であるため、相続税法上は「みなし相続財産」として、相続税の課税対象になります。

みなし相続財産について、詳しくは「みなし相続財産とは?死亡保険金と死亡退職金に相続税がかかるって本当?」をご覧ください。

4-2.死亡退職金には非課税枠がある

弔慰金が非課税枠を超えて死亡退職金扱いとなる場合、この超えた部分は「みなし相続財産」として相続税が課税されます。

しかし、みなし相続財産である死亡退職金にも非課税枠が設けられており、この非課税枠を超えた部分が相続税の課税対象となります。

死亡退職金の非課税枠を適用できるのは、受取人が法定相続人である場合のみです(法定相続人以外の人が受取人である場合は適用できません)。

受取人である法定相続人が複数人いる場合は、非課税枠を取得金額によって按分しなくてはなりませんのでご注意ください。

死亡退職金の非課税枠について、詳しくは「死亡退職金には相続税が課税される?受取人は誰?非課税枠って何?」をご覧ください。

5.弔慰金における相続税の課税対象額の計算シミュレーション

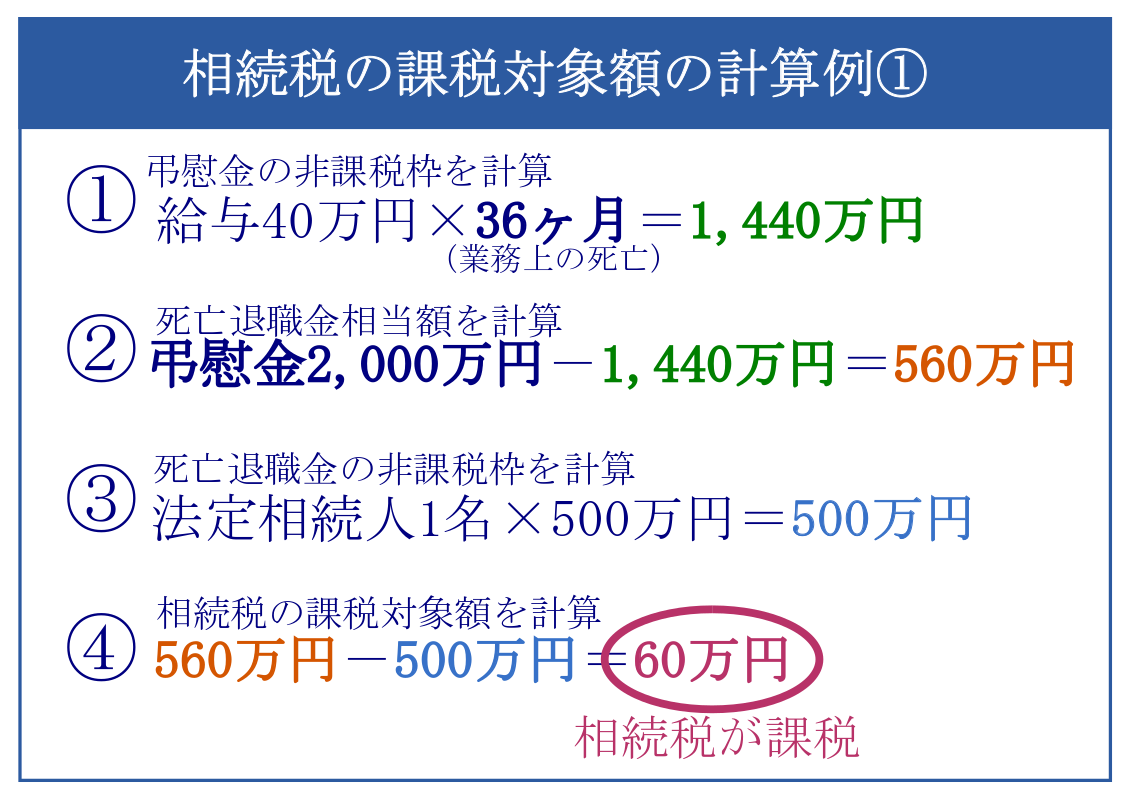

弔慰金に相続税が課税されるのは、「弔慰金の非課税枠」と「死亡退職金の非課税枠」を超えた部分です。

弔慰金の課税関係について、シミュレーションモデルを元に、相続税の課税対象額の計算方法を見ていきましょう。

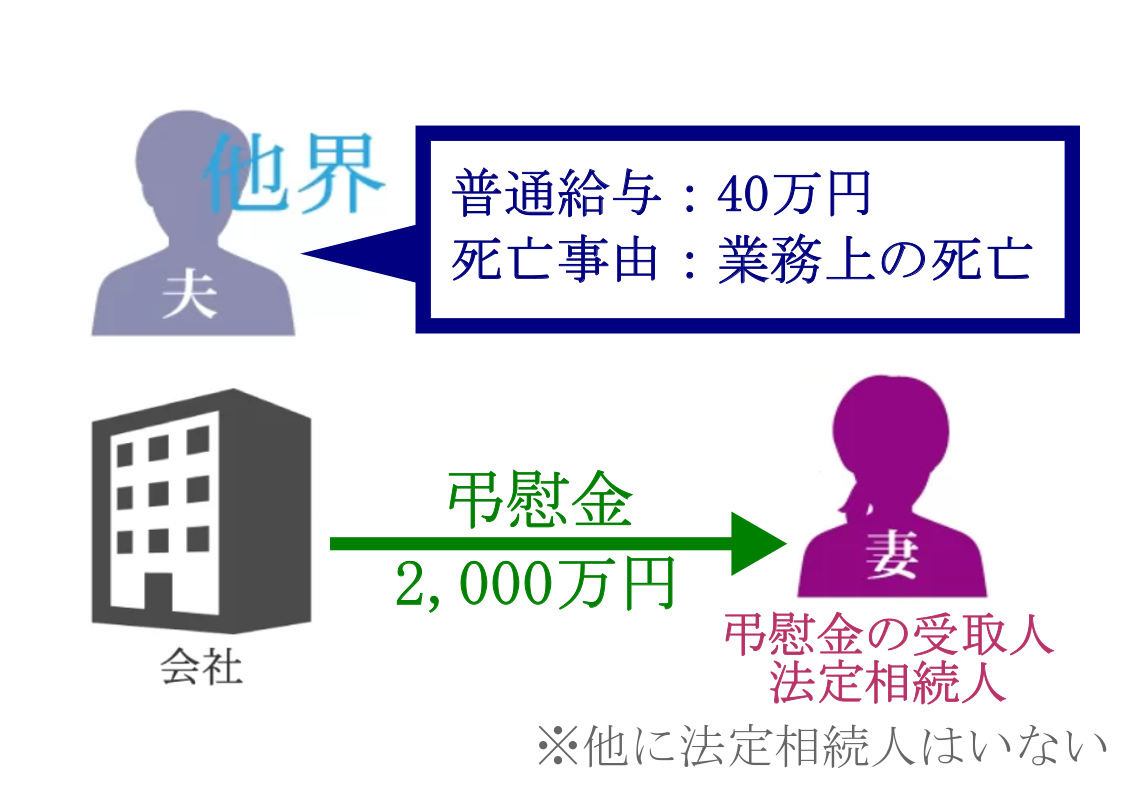

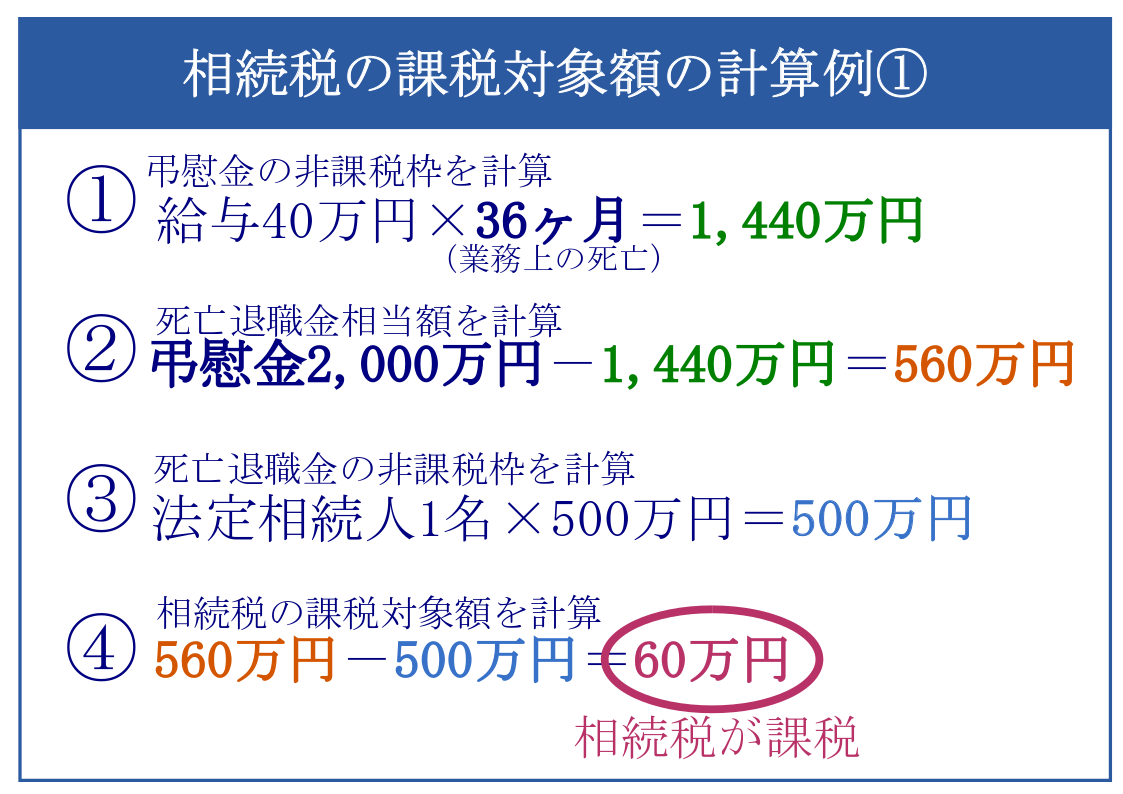

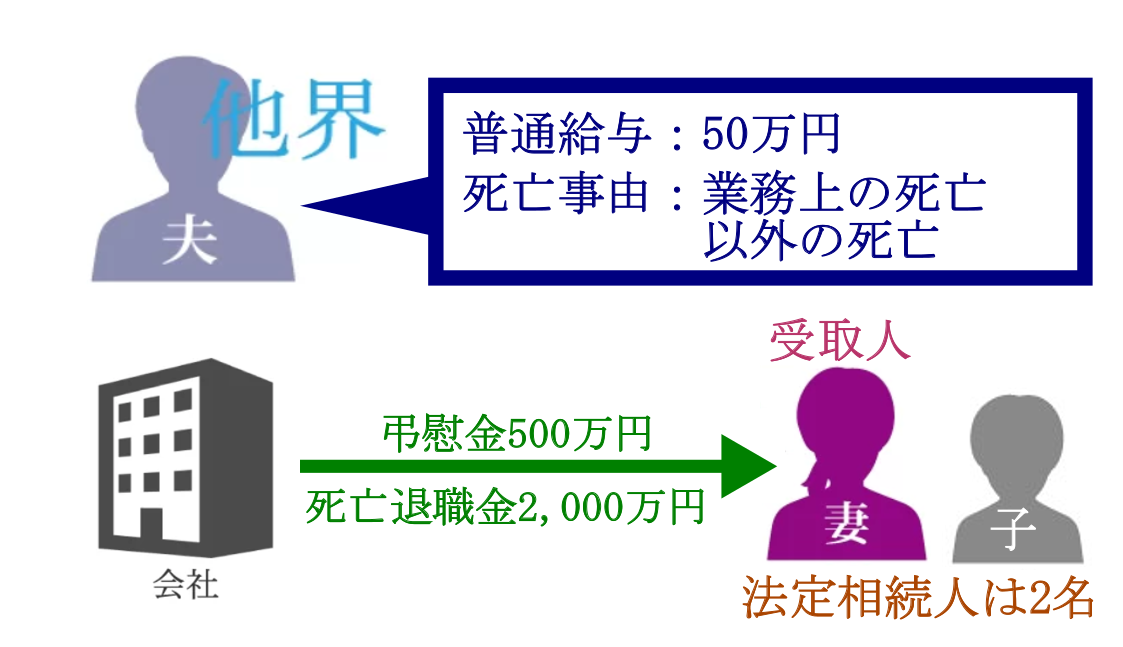

5-1.弔慰金以外に他の死亡退職金の支給がない場合

は弔慰金以外に他の死亡退職金の支給がない場合の、相続税の課税対象額について、以下のシミュレーションモデルを元に確認していきます。

上記シミュレーションモデルにおける、相続税の課税対象額の具体的な計算方法は以下の流れとなります。

このシミュレーションモデルにおいては、配偶者が受け取った弔慰金2,000万円のうち、60万円が相続税の課税対象となります。

5-2.弔慰金と死亡退職金の両方を受け取った場合

弔慰金と死亡退職金は、本来別の性格を持つ支給であることから、区分して別々に支給されなければなりません。

そのため、相続税の課税対象額の計算についても、それぞれ別の計算によって求めます。

弔慰金と死亡退職金の両方を受け取った場合の、相続税の課税対象額について、以下のシミュレーションモデルを元に解説していきます。

上記シミュレーションモデルにおける、相続税の課税対象額の具体的な計算方法は以下の流れとなります。

このシミュレーションモデルにおいては、配偶者が受け取った弔慰金500万円と死亡退職金2,000万円のうち、1,200万円が相続税の課税対象となります。

6.弔慰金が相続税の課税対象に!相続税はいくらかかるの?

支給された弔慰金が非課税枠を超えて死亡退職金となり、さらに死亡退職金(みなし相続財産)の非課税枠を超えた部分は、相続税の課税対象となります。

しかし、弔慰金や死亡退職金が相続税の課税対象となるからといって、必ずしも相続税が課税されるという訳ではありません。

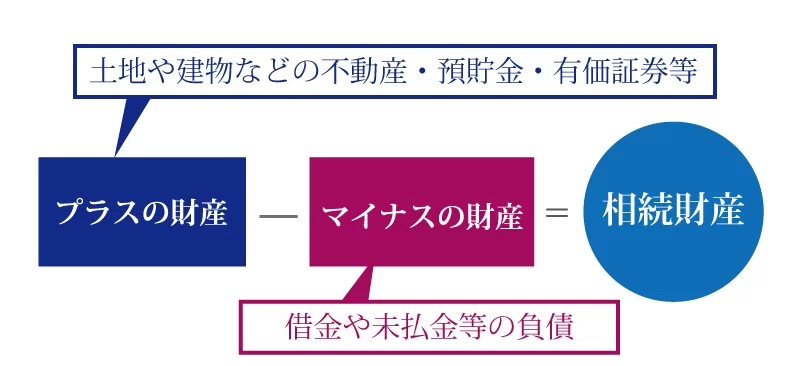

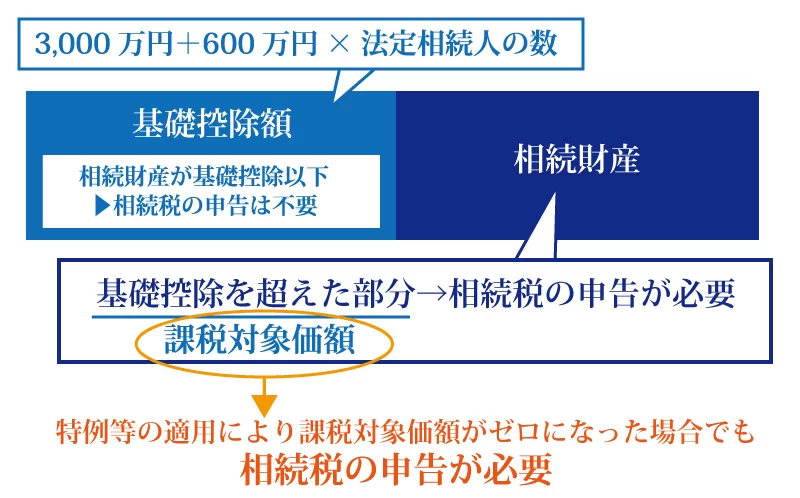

相続税が課税されるのは、弔慰金が死亡退職金として課税される金額に、その他の「プラスの財産(預貯金や不動産等の価額)」を足し、「マイナスの財産(債務や未払金や葬儀費用)」を差し引いた後の「課税遺産総額(相続財産)」です。

この「課税遺産総額(相続財産)」が、「相続税の基礎控除」を超える場合のみ、相続税が課税されます。

つまり、一定の範囲を超えた弔慰金(死亡退職金)を含む課税遺産総額が、相続税の基礎控除以下であれば、相続税は課税されません。

相続税の申告・納税義務について、詳しくは「相続税はいくらから?」や「相続税の申告義務は誰にある?申告義務の有無を判定する方法は?」をご覧ください。

7.弔慰金の相続税申告手続き

弔慰金(一定の範囲を超えて死亡退職金となった価額)を含む課税遺産総額が、相続税の基礎控除額を超えた場合は、相続税の申告・納税をしなくてはなりません。

この章では、弔慰金の相続税申告書への書き方や、相続税申告の期限について解説します。

ただし、相続税申告書に不備があると、相続税を過大申告するリスクだけではなく、過少申告して後から追徴課税(延滞税や過少申告加算税)となるリスクもあります。

申告書の書き方に自信がない場合は、相続専門の税理士に依頼されることをおすすめします。

詳しくは「【相続税申告】税理士を使うべき3つの理由と税理士の選び方のコツ」をご覧ください。

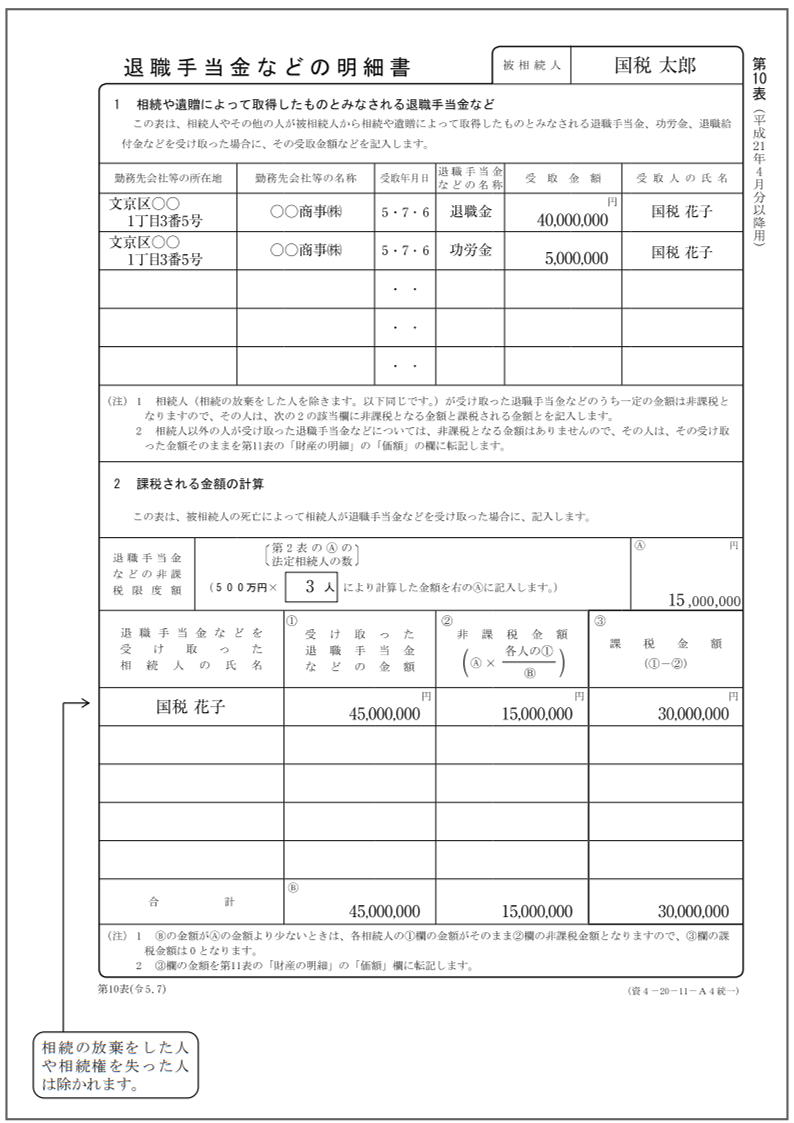

7-1.弔慰金の相続税申告書(第10表)への書き方

相続税の課税対象となる弔慰金の金額がある場合、相続税申告書の第10表「退職手当金などの明細書」の作成が必要です。

記載事項は、勤務先会社等の所在地・勤務先会社等の名称・受取年月日・退職手当金などの名称・受取金額・受取人の氏名です。

【出典:国税庁「相続税の申告のしかた(令和5年分)」94頁】

ここでポイントとなるのは、第10表の上部にある「受取金額」「受取人の氏名」と、下部にある「課税される金額の計算」の項目の書き方です。

7-1-1.受取金額の書き方

申告書第10表の上部にある「受取金額」には、弔慰金の金額そのものを記載するのではありません。 弔慰金や死亡退職金の非課税枠を超えて支給された、相続税の課税対象になる金額だけを記載します。

7-1-2.受取人の氏名の書き方

申告書第10表の上部にある「受取人の氏名」は、会社の規程などにしたがって、実際に受け取った人の氏名を記載します。 受け取った弔慰金について相続税が発生すると、受取人となった人に相続税が発生しますのでご注意ください。

7-2.過去に勤務していた会社から弔慰金が支給された場合

亡くなった時点で勤務していた会社ではなく、過去に勤務していた会社から弔慰金が支給された場合もあるでしょう。その場合、支給額の全額が、受け取った人の一時所得となり、「所得税」の課税対象となります。

(参考:国税庁Webサイト「生前に退職している被相続人の死亡により元の勤務先から支払いを受ける特別弔慰金等」)

なお、一時所得の計算は下記の通りで、他の一時所得とあわせて年間50万円以下であれば、所得税の課税対象となる金額は発生しません。

(課税対象となるのは、算出された一時所得金額の1/2)

7-1-3.課税される金額の計算

申告書第10表の下部では、退職手当金のうち課税される金額の計算をします。 法定相続人の人数を基に「退職手当金の非課税限度額」を計算し、非課税金額を差し引いて、課税対象となる金額を計算します。 もし退職手当金を複数の相続人が受け取った場合は、実際に受け取った金額の割合に応じて非課税金額を案分し、相続人ごとの課税金額を求めます。

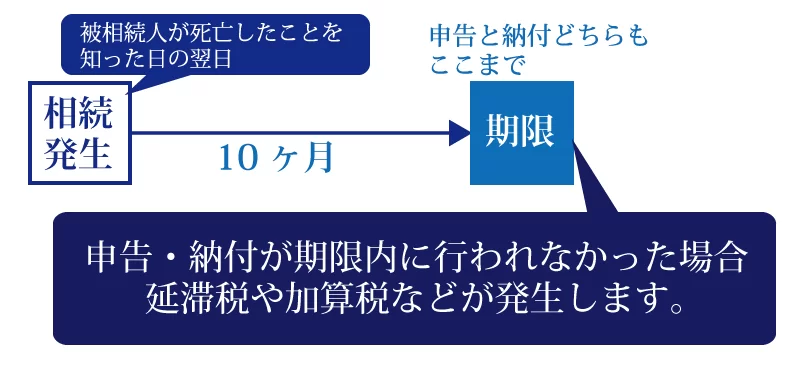

7-2.相続税の申告期限

相続税の申告期限は、相続が発生したことを知った日(通常は被相続人が死亡した日)の翌日から10ヶ月以内です。 この期限までに相続税の申告書を提出し、納税額があれば納税をしなければなりません。

8.弔慰金の非課税枠(非課税限度額)の注意点

弔慰金は「業務上の死亡の場合は、普通給与の36ヶ月(3年)分の金額」「それ以外の場合は、普通給与の6ヶ月分までの金額」が非課税とされています。

では、この「普通給与」や「業務上の死亡」については、どのように判定すれば良いのでしょうか?

8-1.弔慰金の非課税枠を計算する際の「普通給与」の判定

弔慰金の非課税枠の計算は、「普通給与の金額」を基礎として求めます。

この普通給与の額とは、俸給・給料・賃金・扶養手当・勤務地手当・特殊勤務地手当等の合計額とされています(相続税法基本通達)。

つまり、普通給与は基本給だけではなく、諸手当も含めた毎月の支給合計額となります。

ただし、給与とは別に賞与が支給される場合、賞与の額は普通給与には含めることはできません。

8-2.被相続人が普通給与を受け取っていなかった場合

例えば、非常勤役員などとして勤務していて、毎月決まった報酬を受け取るのではなく、年に1回あるいは2回の賞与だけ受け取っているようなケースもあります。

このような人が弔慰金を受け取った場合、被相続人が亡くなる直前に受けた賞与の額、あるいは、その会社と類似する事業を営み同様の地位にある役員の受ける普通給与や賞与の額から、被相続人が普通給与と賞与の双方を受けたとした場合の普通給与の額を算定するものとされています(相続税法基本通達3-21)。

つまり、合理的な計算にもとづいて、非課税限度額を計算する必要があるのです。

8-3.弔慰金の非課税枠を計算する際の「業務上の死亡」の判断

弔慰金の非課税枠の計算をする際の「業務上の死亡」の定義は、相続税法基本通達において以下のように定められています。

- ・直接業務に起因する死亡

- ・業務と相当因果関係があると認められる死亡

しかし実際の死亡状況によっては、該当するか否か、あいまいな部分があるでしょう。

想定ケースに照らし合わせながら、業務上の死亡に該当する場合とそうでない場合を確認していきます。

「弔慰金の非課税規定で使用する「業務上の死亡」の判定基準」でも解説しておりますので、あわせてご覧ください。

8-3-1.担当業務をおこなっている最中に、事故が発生して死亡した場合

これは「直接業務に起因する死亡」の典型例であり、業務上の死亡と判断できます。

8-3-2.担当外の業務を会社の指示に従いおこなっている最中に、事故が発生して死亡した場合

担当外の業務とはいえ、「直接業務に起因する死亡」として、業務上の死亡に該当します。

8-3-3.通勤途中に事故に巻き込まれて死亡した場合

通勤途中の災害については、相続税法上も業務上の死亡に該当するものとされます。

8-3-4.出張中に起きた事故で死亡した場合

出張も会社の業務として出かけているものであるため、出張中に発生した事故で死亡した場合は、業務上の死亡に該当します。

8-3-5.業務に従事していたことが原因となって病気を発症し死亡した場合

通常の病死であれば、業務上の死亡には該当しないと考えられます。

しかし、その病気の原因が業務にあることが明らかである場合は、「業務と相当因果関係があると認められる死亡」に該当することがあります。

なお、業務と死亡との因果関係が明らかにならない場合には、たとえ業務時間中に亡くなったとしても、業務上の死亡には該当しません。

9.複数の会社から弔慰金を受けた場合などの課税関係

弔慰金は、亡くなった時点で勤務していた会社から支給される金銭ですが、以下のようなケースもあるかと思います。

- ・複数の会社から弔慰金を支給された

- ・過去に勤務していた会社から弔慰金が支給された

- ・国や地方自治体から支給された

この章では、上記のような場合の弔慰金と、課税関係について確認していきます。

9-1.複数の会社から弔慰金が支給された場合

複数の会社の経営に従事していた複数の会社経営者や、掛け持ちで複数の会社に勤務していた復業会社員が亡くなり、複数の会社から弔慰金が支給されることもあります。

このような場合、それぞれの会社ごとに普通給与の額を求め、弔慰金の非課税枠の計算を行います。

複数社からの弔慰金を合算して計算しないように、注意しましょう。

それぞれの会社ごとに非課税限度額を超えて支給される弔慰金がある場合、死亡退職金として相続税の課税対象となります。

9-2.過去に勤務していた会社から弔慰金が支給された場合

亡くなった時点で勤務していた会社ではなく、過去に勤務していた会社から弔慰金が支給された場合は、支給額の全額が「所得税(受取人の一時所得)」の課税対象となります。

なお、他の一時所得とあわせて年間50万円以下であれば、所得税の課税対象となる金額は発生しません。

詳細は、国税庁「生前に退職している被相続人の死亡により元の勤務先から支払いを受ける特別弔慰金等」をご覧ください。

9-3.公的な弔慰金の場合は金額にかかわらず非課税となる

弔慰金の中には、以下のように国や地方自治体から支給されるものがあります。

- ・災害弔慰金

- ・国会議員が死去した場合の弔慰金

- ・戦没者遺族への弔慰金・特別弔慰金

- ・国籍離脱者となった戦没者遺族への弔慰金

- ・国外犯罪被害弔慰金

これらの公的な弔慰金は、非課税限度額の計算に関係なく、原則非課税となります。

10.経営者の事業承継・相続税対策として弔慰金を活用する

弔慰金や死亡退職金には非課税枠があるため、両者をうまく設定すれば、事業承継・相続対策の一部として活用できます。

被相続人となる人が会社経営者であれば、弔慰金規程と死亡退職金規程を策定し、非課税限度額が最大限利用できるにようにしておきます。

少なくとも、非課税限度額の「使い残し」はない金額で、弔慰金と死亡退職金を設定しておくと良いでしょう。

各種非課税枠を最大限利用できれば、遺族の相続税負担を多少なりとも軽減することができます。

また、弔慰金や死亡退職金の支給は、社会通念上妥当な金額の範囲内であれば、法人税において「損金」として計上できます。

もちろん、財務状態が健全でキャッシュに余裕があることが前提となりますが、相続する自社株式(非上場株式)の評価額を引き下げられる可能性もあります。詳細は相続税に強い税理士にご相談ください。

11.まとめ

弔慰金を受け取る機会は何度もあるわけではないため、実際に弔慰金を受け取ると、どのような取り扱いになるのか不安を感じる方もいると思います。

弔慰金は原則として非課税となりますが、一定範囲の金額を超えた弔慰金は死亡退職金に該当し、相続税の課税対象になることがあるので注意が必要です。

高額な弔慰金を受け取る場合や、弔慰金と死亡退職金と両方が支給される場合は、相続税に強い税理士に相談しましょう。

11-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件超の相続税申告実績を誇る、相続税専門の税理士事務所です。

法定相続人の方が受け取った弔慰金や死亡退職金が、相続税の課税対象になるか否かといった判断はもちろん、非課税枠を適用させた、適切な相続税申告書を作成させていただきます。

税理士法人チェスターは、すでに相続が発生されたお客様でしたら、初回相談(60分)が無料となりますので、まずはお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編