相続税の納税義務者とは?表・フローチャートでわかりやすく解説

相続税の納税義務者は、「無制限納税義務者」「制限納税義務者」「特定納税義務者」に分かれ、課税される財産の範囲も異なります。

親族が亡くなり相続が発生したとき、国内・国外にまたがる財産がある場合、「誰が、どの財産に対して」納税義務を負うのか、その判定は複雑になります。

納税義務者の判定ミスは、課税範囲の誤りにおける追徴課税のリスクにもなるので、正しく把握することが大切です。

この記事では、相続税の申告で誤解されやすい「納税義務者」の厳格な区分、特に海外資産への課税の鍵となる「無制限納税義務者」と「制限納税義務者」の判定基準を、相続専門の税理士が解説します。

この記事の目次 [表示]

1.相続税の納税義務者とは?

日本の相続税は、「相続人や受遺者(財産を取得した人)が個別に取得した財産」に対して課税する遺産取得課税方式を採用しています。

したがって、相続税の納税義務を負うのは、原則として以下のとおりです。

法人、国、地方公共団体などが遺贈(遺言による財産の贈与)を受けた場合、原則として相続税の納税義務者とはなりません。

※宗教法人や学校法人など、営利目的でない法人等に財産を寄贈する場合は、相続税が発生します。

また、そもそも課税されるのは、相続財産から債務などを差し引いた課税遺産総額が、基礎控除額(3,000万円+600万円×法定相続人の数)を超えた場合のみです。

課税遺産総額が基礎控除額以下であれば、相続税の申告も納税義務もありません。

2.納税義務者の課税対象財産の範囲と3つの区分

相続税の納税義務者は、「無制限納税義務者」「制限納税義務者」「特定納税義務者」の3つに区分され、課税対象財産の範囲も異なります。

特に複雑なのが、国外に財産がある場合です。「海外居住だから、日本では課税されないだろう」等と思っていても、相続人や被相続人の立ち位置で日本の課税対象かどうかは変わります。

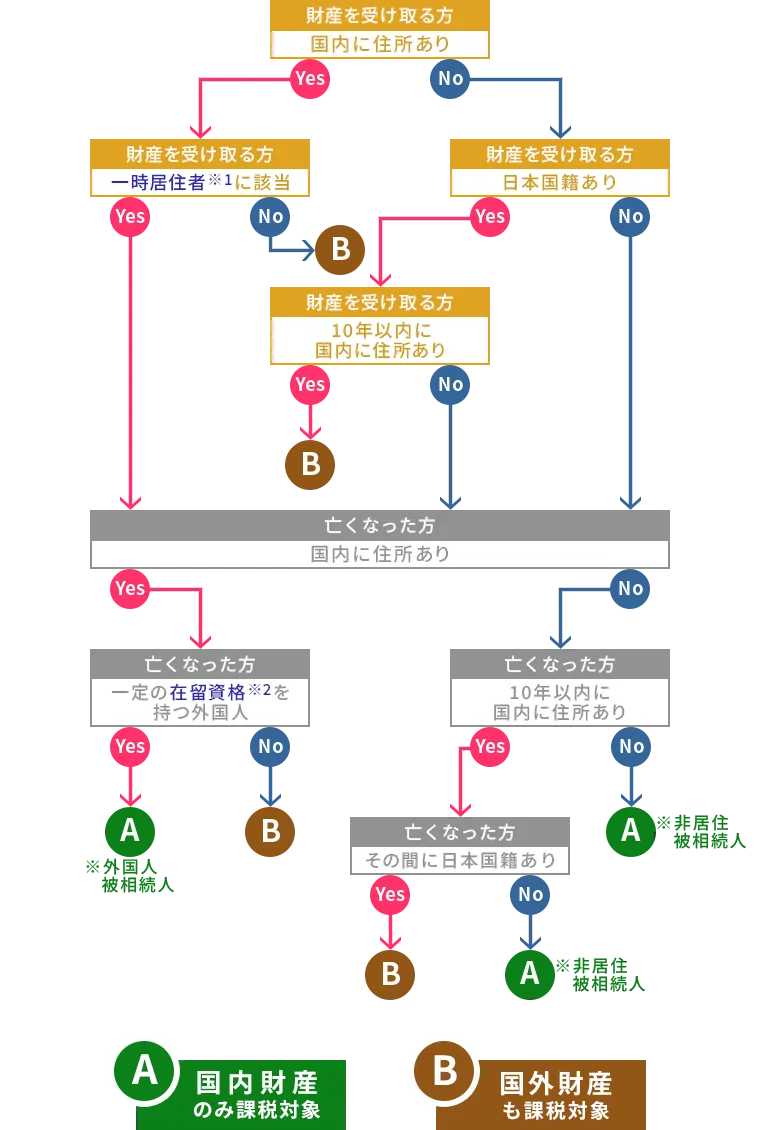

早速、国内外の財産が日本で課税対象になるのか、フローチャートで確認してみましょう。

※1 一時居住者:外国人で、相続開始時に国内に住所があり、留学・医療・研究・経営等の在留資格(※2)を有する相続人等で、相続開始前15年以内に国内に住所を有していた期間の合計が10年以下であるもの

※2 在留資格:出入国管理及び難民認定法別表第1に記載されている在留資格(同別表第2に記載の在留資格は対象外です)

区分としては、

A:日本国内の財産のみが課税対象 =「制限納税義務者」

B:国内・国外の全ての財産が課税対象 =「無制限納税義務者」

となります。

また、ABどちらにも該当せず、相続時精算課税制度の適用を受けている場合は、「特定納税義務者」となります。

2-1.どう分かれる?相続税の納税義務者の3つの区分

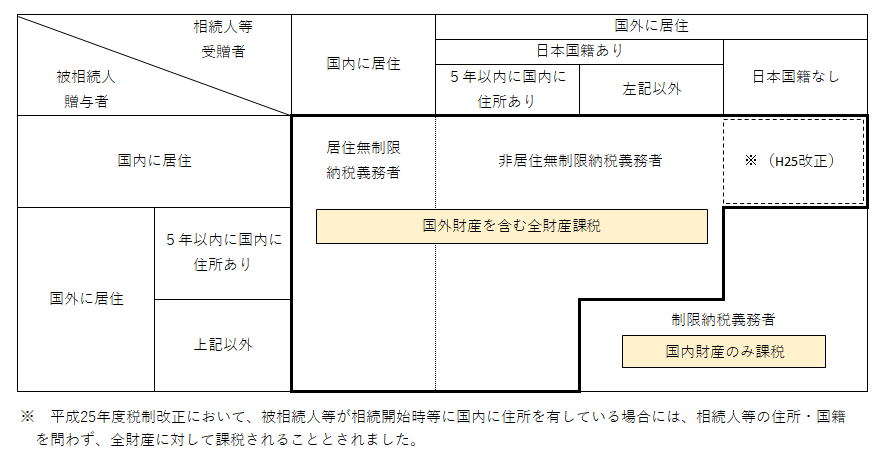

「無制限納税義務者」「制限納税義務者」「特定納税義務者」の3つは、下記のように区分されます。

引用:国税庁「No.4138 相続人が外国に居住しているとき」

(注1) 上記の表には、相続税法第1条の3第1項第5号に規定する贈与により相続時精算課税の適用を受ける財産を取得した人は、含まれません。

(注2) 「一時居住者」とは、相続開始の時において在留資格を有する人であってその相続の開始前15年以内において日本国内に住所を有していた期間の合計が10年以下である人をいいます。

(注3) 「外国人被相続人」とは、相続開始の時に在留資格を有し、かつ、日本国内に住所を有していた人をいいます。

(注4) 「非居住被相続人」とは、相続開始の時に日本国内に住所を有していなかった被相続人で、①相続の開始前10年以内のいずれかの時において日本国内に住所を有していたことがある人のうち、そのいずれの時においても日本国籍を有していなかった人または②その相続の開始前10年以内に日本国内に住所を有していたことがない人をいいます。

(注5) 上記の表の※の区分については、平成27年7月1日以降に被相続人が「国外転出時課税の納税猶予の特例」の適用を受けていたときは、上記(注2)から(注4)と取扱いが異なる場合があります。

(注6)留学や海外出張など一時的に日本国内を離れている人は、日本国内に住所があることになります。

参考:国税庁「No.4138 相続人が外国に居住しているとき」

それでは、それぞれの区分について解説します。

2-2.無制限納税義務者:国内外の財産が対象

無制限納税義務者とは、相続税法上の納税義務者の区分のうち、国内にある財産と国外にある財産の全てが相続税の課税対象となる方を指します。

2-2-1.原則は「居住無制限納税義務者」

相続又は遺贈により財産を取得した時点で日本国内に住所がある人で下記に該当する人は「居住無制限納税義務者」にあたります。

- 一時居住ではない個人

- 一時居住である個人(被相続人が一時居住又は非居住の場合を除く)

※一時居住とは?

相続開始の段階で、在留資格のある方で、相続開始前15年以内に日本に住所があり、住所があった期間が合計10年以下の人を一時居住者と言います。

2-2-2.非居住無制限納税義務者

相続又は遺贈により財産を取得した時点で日本国内に住所がない人で下記に該当する人は「非居住無制限納税義務者」にあたります。

- 日本国籍を持っている人で

1) 相続開始前10年以内に国内に住所がある人

2) 相続開始前10年以内に国内に住所がない人(被相続人が一時居住又は非居住の場合を除く) - 日本国籍を持っていない人(被相続人が一時居住又は非居住、非居住外国人を除く)

2-3.制限納税義務者:国内財産のみ対象

相続又は遺贈により日本国内の財産を取得した時点で以下に該当する場合は、「制限納税義務者」にあたります。日本国内の財産のみが課税対象となります。

- 日本国内に住所がある人(居住無制限納税義務者を除く)

- 日本国内に住所がない人(非居住無制限納税義務者を除く)

詳しくは「相続税における「制限納税義務者」とは?」も参考にしてください。

2-4.特定納税義務者

相続時精算課税制度の適用を受けている人で、無制限納税義務者、制限納税義務者に該当しない人は、「特定納税義務者」にあたります。

参考:【相続時精算課税制度とは】メリット&デメリット、手続きまで解説

3.【ケース別】相続税の納税義務者の判定例

納税義務者の判定を、具体的なケースで確認しましょう。

3-1.外国籍の相続人が国内に住んでいた場合

- 被相続人: 死亡時に日本国内に住所あり(日本国籍)

- 相続人: 財産取得時に日本国内に住所あり(外国籍)

相続人または被相続人のどちらか一方が日本に住所がある場合、原則として相続人全員が居住無制限納税義務者となり、取得した財産の国内・国外を問わず全世界の財産が日本の相続税の対象となります。

相続人が外国籍であっても日本に住所がある場合は、国籍に関係なくこの区分に該当します。

3-2.日本国籍で海外在住の場合

- 被相続人: 死亡時に日本国内に住所なし(日本国籍)

- 相続人: 財産取得時に日本国内に住所なし(日本国籍)

この場合、10年以内に日本に住所があったかどうかがポイントとなります。

| 相続人の過去10年間の居住歴 | 納税義務者の区分 | 課税対象となる財産 |

|---|---|---|

10年以内に日本に住所があった | 非居住無制限納税義務者 | 全世界の財産 |

10年以内に日本に住所がなかった | 制限納税義務者 | 国内にある財産のみ |

相続人が海外在住であっても、被相続人との関係や過去の居住歴によっては、全世界の財産が日本の相続税の対象となる場合があります。

3-3.外国製で海外在住の場合

- 被相続人: 死亡時に日本国内に住所なし(外国籍)

- 相続人: 財産取得時に日本国内に住所なし(外国籍)

この場合、相続人全員が制限納税義務者となります。

日本国内にある財産(不動産、日本の銀行預金など)のみが日本の相続税の対象となります。国外にある財産については、日本の相続税は課税されません。

4.何が変わった?相続税の納税義務者に関する改正

相続税の納税義務者については、何度か法改正がされています。主な改正点を解説します。

4-1.平成29年の改正ポイント

平成29年、納税義務者の範囲が法改正により変更となりました。

〇改正前

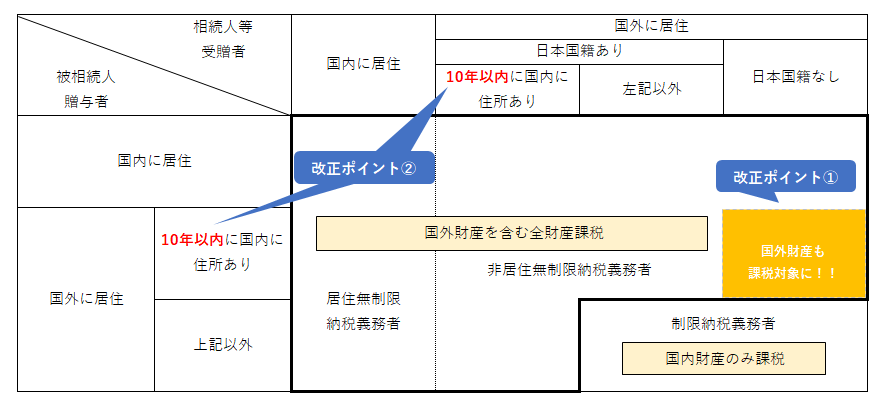

〇改正後

4-1-1.非居住無制限納税義務者の範囲拡大

改正前は相続人が日本国籍を持っていない場合には、被相続人が国内・国外どちらに居住している場合においても制限納税義務者となり、日本国内の財産のみが課税対象でした。

しかし、改正後はこの範囲が変更になりました。

相続人が日本国籍を持っていない場合でも、被相続人が国内に居住している場合、もしくは国外に住所があり、相続開始前10年以内に日本国内に住所を持っていたことがある場合は非居住無制限納税義務者となり、国内・国外全ての財産が課税対象となります。

4-1-2.国内住所保有期間の変更

国外に住所のある被相続人、相続人の国内住所保有期間が5年から10年に変更となりました。

4-2.令和3年の改正ポイント

被相続人が在留資格を有する外国人(一時居住者)の場合、国外財産が課税対象外となるために必要だった「相続開始前15年以内に国内に住所を有していた期間の合計が10年以下」という居住期間の制限(10年ルール)が撤廃されました。

これにより、在留資格のある外国人は、日本での居住期間に関わらず、相続税・贈与税の納税義務の判定において有利な扱いを受けることになります。

5.まとめ

納税義務者の判定は、居住地・国籍・居住歴の組み合わせにより複雑化しており、勘違いしやすいポイントです。

特に海外に資産がある場合や相続人の中に海外在住者がいる場合は、制限・無制限納税義務者の区分を間違えると、数十万円~数百万円単位で納税額が変わる可能性があります。

判断に迷う場合は、国際税務に強い税理士へ相談し、正確な納税義務者判定のもとで申告を進めることを強くお勧めします。

相続税専門の税理士法人チェスターでは、国際相続専門のチームが、複雑な案件も対応いたします。

英語対応も可能ですので、どうぞお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編