相続税の障害者控除は申告不要?要件・控除額や2回目の注意点も解説

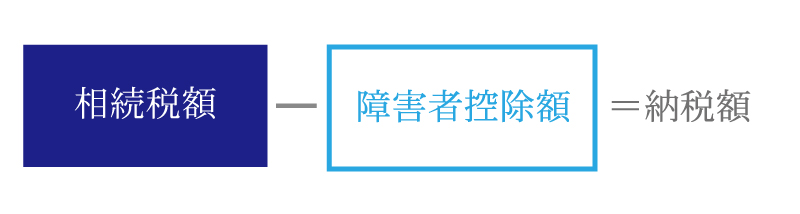

相続税の障害者控除とは、相続人の中に障害のある方がいらっしゃる場合、要件を満たせば相続税額から一定額を差し引くことができる控除のことです。

この「相続税額から控除額を差し引く」というのがポイントで、障害者控除を適用できれば、その相続人の年齢等に応じ、相続税額を一定額下げられます。

なお、障害者控除額を控除しきれなかった場合は、その他の相続人(扶養義務者)の相続税額から控除することができ、また、障害者控除を適用して相続税額が0円になれば申告は不要となります。

この記事では、相続税の障害者控除の適用要件や控除額の計算方法はもちろん、申告義務の有無や二次相続における注意点についてまとめました。

相続人の中に障害のある方がいらっしゃる場合は、ぜひ最後までこの記事をご覧ください。

この記事の目次 [表示]

1.相続税の障害者控除とは

相続税の障害者控除(障害者の税額控除)とは、被相続人(亡くなった人)の相続財産を、要件を満たす「85歳未満の障害者である相続人」が取得した場合に、税額から一定の金額を差し引くことができる控除です。

国税庁ホームページ「障害者の税額控除」においても、詳細をご確認いただけます。

1-1.障害者控除の目的

日本の税制では、障害のある人についてさまざまな特例や控除があり、負担の軽減が図られています。

相続税の障害者控除では、心身に障害のある相続人が相続により財産を取得したときの税負担が軽減されます。

控除される金額は、相続財産を取得する障害者の年齢や、「一般障害者」と「特別障害者」のどちらに当てはまるかによって異なります(詳細は後述します)。

1-2.障害者控除は相続税の軽減効果が大きい

相続税の障害者控除を適用すれば、相続税を大幅に軽減できる場合があります。

その理由は、障害者控除額は、障害者である相続人が実際に納税する相続税額から直接控除するためです。

相続税には基礎控除額をはじめとする特例や控除が複数あり、税額計算の過程でそれぞれ適用するタイミングが異なります。

障害者控除は「各相続人が納税する相続税額」に対して適用する税額控除であるため、障害者である相続人が納める相続税額が0円になることもあります。

さらに相続税額から障害者控除額を控除しきれなければ、残りの控除額を扶養義務者(他の納税義務者)の相続税額から控除することができます(詳細は後述します)。

法定相続人の中に要件を満たす障害者の方がいらっしゃるのであれば、少しでもいいのでその障害者の方が相続財産を取得するように決めておくとよいでしょう。

相続税の計算方法や特例・控除適用のタイミングについて具体的に知りたい方は、下記の記事もご覧ください。

2.相続税の障害者控除の4つの要件とは

相続税の障害者控除を適用するためには、相続税法(第19条の4)で定められた下記の4つの要件を満たす必要があります。

それでは、要件の内容を1つずつ確認していきましょう。

2-1.要件①相続や遺贈によって財産を取得すること

相続税の障害者控除を適用するための1つ目の要件は、相続や遺贈によって被相続人の財産を取得することです。

被相続人の財産を取得していない人には、そもそも相続税は課税されないため、障害者控除の対象にはなりません。

なお、障害者である相続人の相続税から障害者控除額を控除しきれない場合は、扶養義務者(他の納税義務者)の相続税額から控除することができます。

しかし、障害者である相続人が被相続人の財産を取得していない場合は、扶養義務者の相続税額から控除することはできません。

2-2.要件②財産を取得する障害者が法定相続人であること

相続税の障害者控除を適用するための2つ目の要件は、財産を取得する障害者が法定相続人であることです。

遺言により法定相続人ではない障害者が財産を取得する場合は、障害者控除の適用はできません。

なお、相続放棄をした人がいる場合であっても、その放棄がなかったものとした場合における相続人(法定相続人)が適用の対象となります。

法定相続人の考え方について、詳しくは下記の記事をご覧ください。

相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!

2-3.要件③財産を取得したときに日本国内に住所があること

相続税の障害者控除を適用するための3つ目の要件は、財産を取得したときに日本国内に住所があることです。

日本国内に住所があっても、相続人が一時居住者で、かつ被相続人が外国人被相続人または非居住被相続人である場合は、適用できません。

2-4.要件④財産を取得したときに障害者であること

相続税の障害者控除を適用するための4つ目の要件は、財産を取得したときに障害者であることです。

障害者控除の対象となる障害者とは、知的障害者と判断された人、精神障害者保健福祉手帳や身体障害者手帳の交付を受けている人、寝たきりの状態など完全に介護を要する人などです。

これらの要件を満たしていない場合は、障害者控除は適用できません。

なお、障害者控除では障害の症状や程度によって「一般障害者」と「特別障害者」の区分があります。

下記でさらに詳しく解説しますので、一般障害者と特別障害者の具体的な違いをご確認ください。

2-4-1.一般障害者の範囲

一般障害者は、下記のいずれかに当てはまる人です。

(2)交付を受けた精神障害者保健福祉手帳に記載されている障害等級が2級または3級の人

(3)交付を受けた身体障害者手帳に記載されている身体上の障害の程度が3級から6級までの人

(4)交付を受けた戦傷病者手帳に記載されている障害の程度が次に該当する人

イ 恩給法別表第一号表の二の第四項症から第六項症までの障害があるもの

ロ 恩給法別表第一号表の三に定める障害があるもの

ハ 傷病について厚生労働大臣が療養の必要があると認定したもの

ニ 旧恩給法施行令第31条第1項に定める程度の障害があるもの

(5)寝たきりで複雑な介護が必要な人のうち、障害の程度が(1)または(3)に準ずると認定を受けている人

(6)年齢65歳以上の障害のある人で、障害の程度が(1)または(3)に準ずると認定を受けている人

(参考:相続税法基本通達 19の4-1(一般障害者の範囲))

2-4-2.特別障害者の範囲

特別障害者は、下記のいずれかに当てはまる人です。

(2)交付を受けた精神障害者保健福祉手帳に記載されている障害等級が1級の人

(3)交付を受けた身体障害者手帳に記載されている身体上の障害の程度が1級または2級の人

(4)交付を受けた戦傷病者手帳に記載されている障害の程度が、恩給法別表第一号表の二の特別項症から第三項症までの人

(5)原子爆弾被爆者に対する援護に関する法律の規定による厚生労働大臣の認定を受けている人

(6)寝たきりで複雑な介護が必要な人のうち、障害の程度が(1)または(3)に準ずると認定を受けている人

(7)年齢65歳以上の障害のある人で、障害の程度が(1)または(3)に準ずると認定を受けている人

(参考:相続税法基本通達 19の4-2(特別障害者の範囲))

2-5.【注意】障害者に該当するかは「相続開始日」で決まる

要件③・④にある「財産を取得したとき」とは、相続税法上では「相続開始日(被相続人の死亡日)」となります。

障害者控除の要件をまとめると、「被相続人の死亡日に日本国内に住所を持つ、法定相続人である障害者が相続財産を取得した場合に控除が適用される」ことになります。

遺産分割協議などによって財産を取得した日をもとに判断するものではないため、誤解しないよう注意しましょう。

3.こんなとき障害者控除は適用できる?

ここまで、相続税の障害者控除を適用するための要件を確認しました。

続いて、障害者控除が適用できるかどうか判断に迷うケースや、誤解されやすいケースについて確認します。

3-1.要介護認定を受けている場合に障害者控除は適用できる?

相続人が要介護認定を受けているだけでは、相続税の障害者控除を適用することはできません。

ただし、市区町村に申請して「障害者控除対象者認定書」の交付を受けていれば、障害者控除を適用できます。

3-2.療育手帳が交付されている場合に障害者控除は適用できる?

療育手帳は知的障害のある人に交付されます。

したがって、療育手帳が交付されている場合は、障害者控除を適用できます。

3-3.申請中などで障害者手帳がない場合に障害者控除は適用できる?

相続開始の時点で障害者手帳等がない場合でも、下記の2つの要件を満たしていれば、障害者控除を適用できます。

- 相続税申告書の提出時に、障害者手帳等の交付を受けている、もしくは交付を申請している。

- 医師の診断書により、相続開始の時の現況において、明らかにこれらの手帳に記載される程度の障害があると認められる。

詳細については、「相続税法基本通達 19の4-3(障害者として取り扱うことができる者)」をご確認ください。

なお、このような場合において実務で提出する書類の具体例は、税理士や最寄りの税務署にお問い合わせください。

3-4.障害のある孫に遺贈した場合に障害者控除は適用できる?

障害のある孫に遺言で財産を与えた場合に障害者控除を適用できるかどうかは、孫が法定相続人であるかどうかによって変わります。

通常、孫は法定相続人ではないため、障害者控除を適用することはできません。

ただし、子が死亡して孫が代襲相続人になっている場合や、孫が被相続人の養子になっている場合は、障害者控除を適用できます。

3-5.被相続人が障害者の場合に障害者控除は適用できる?

相続税の障害者控除を適用できるのは、相続財産を取得した相続人が障害者である場合です。

亡くなった被相続人が障害者であっても、相続人が障害者でなければ障害者控除は適用できません。

4.相続税の障害者控除額の計算方法

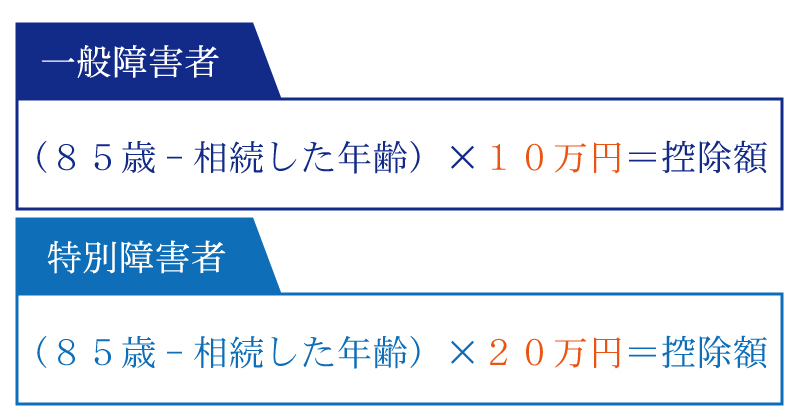

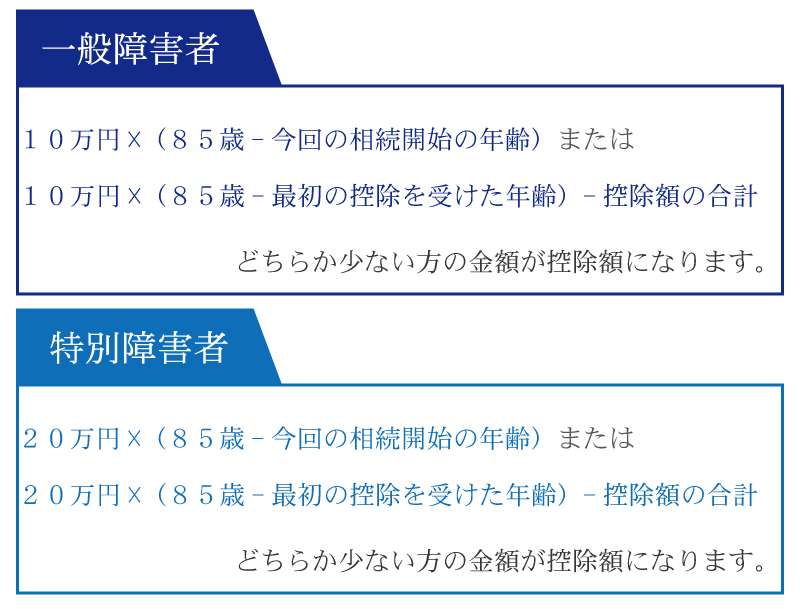

相続税の障害者控除額は、相続財産を取得する障害者の年齢と障害の程度(「一般障害者」と「特別障害者」のいずれかの区分)に応じて決まります。

障害者控除額の計算方法は、下記のとおりです。

つまり、相続財産を取得した障害者は、85歳までの1年につき、一般障害者は10万円、特別障害者は20万円を、相続税額から差し引くことができます。

4-1.相続税の障害者控除額の計算例

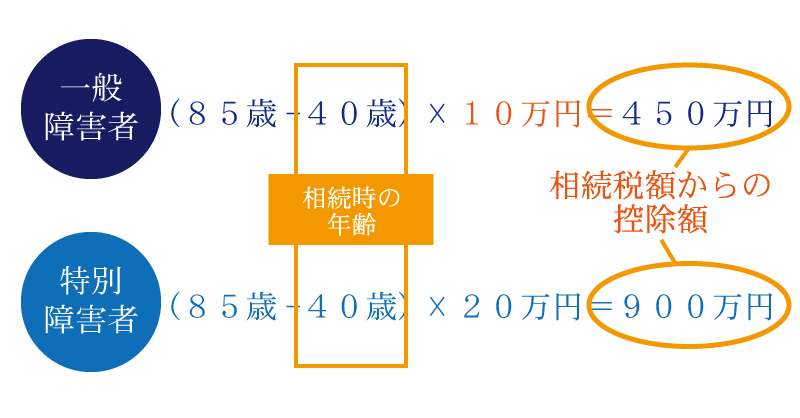

相続税の障害者控除額の計算方法をより理解しやすいように、計算例を示します。

「障害のある40歳の相続人」であると仮定した場合、相続税の障害者控除額は下記のようになります。

この場合、一般障害者であれば450万円、特別障害者であれば900万円を、その相続人が納税する相続税額から差し引くことができます。

4-2.相続時の年齢のカウントはどのようにするか?

相続税の障害者控除額は、「85歳からその障害者の方の相続開始時(被相続人の死亡日)の満年齢を差し引いた年数」により算出します。

相続税法第19条の4ではこの年数について、「1年未満であるとき、又はこれに1年未満の端数があるときは、これを1年とする」と定めています。

つまり相続開始時の満年齢は、1年未満の端数(○ヶ月)を切り捨てます。

例えば、相続開始時に相続人である障害者の方が「50歳10ヶ月」であった場合、控除額の計算式に当てはめる年齢は「50歳」となります。

5.相続税の障害者控除額は扶養義務者の相続税額から控除できる

前章でご紹介した相続税の障害者控除額は、障害者である相続人が納税する相続税額から差し引きます。

しかし、障害者控除額が相続税額よりも大きく、控除額の全額を控除しきれない場合もあります。

この場合、その控除しきれなかった部分の障害者控除額については、その障害者の扶養義務者(他の納税義務者)の相続税額から控除することができます。

この「扶養義務者」とは、配偶者・直系血族(父母・祖父母・子・孫)・兄弟姉妹、もしくは3親等以内の親族(叔父や叔母など)で家庭裁判所が認めた扶養義務者となります。

扶養義務者が複数人いる場合は、扶養義務者全員で協議を行って配分を決めるか、扶養義務者全員の税額に応じて按分するなどして、それぞれの控除額を決めます。

なお、扶養義務者から障害者控除額を控除しても、さらに控除額が残ってしまう場合は、次の相続(二次相続)に残しておくこともできます。

5-1.シミュレーション例

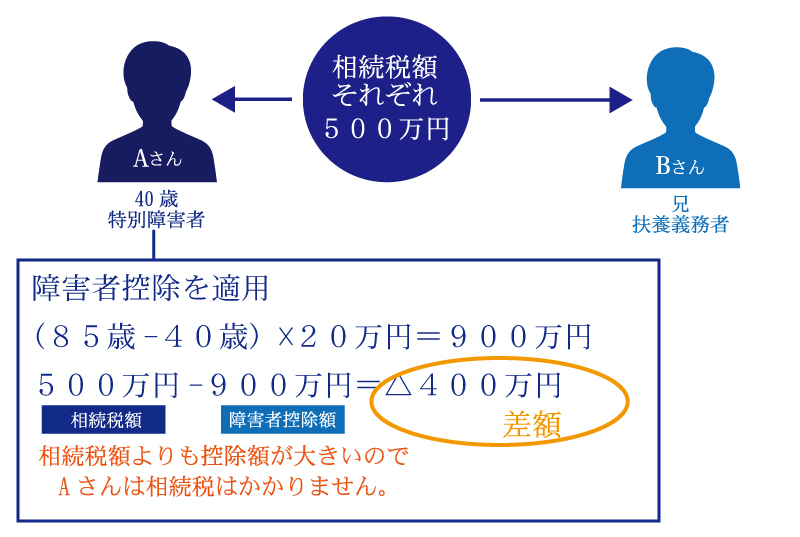

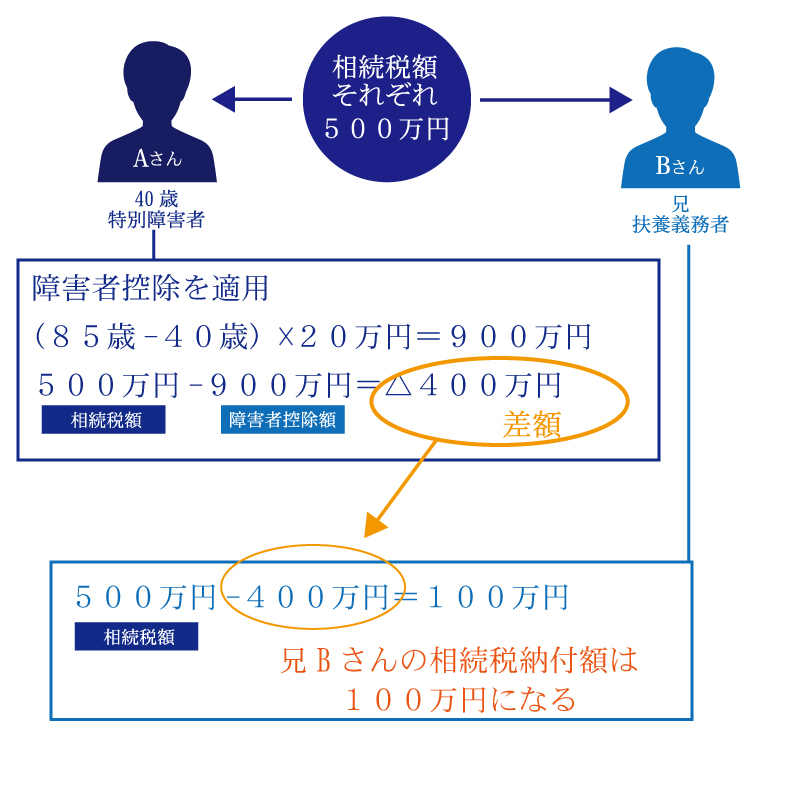

障害者控除額を控除しきれない場合の税額計算をより理解できるように、シミュレーション例をもとに解説します。

障害者控除を適用できるAさん(40歳・特別障害者)と、その兄Bさん(扶養義務者)が母の財産を相続し、相続税額はそれぞれ500万円ずつであったとします。

5-1-1.Aさん(40歳・特別障害者)の相続税額

Aさん(40歳・特別障害者)は障害者控除の適用対象となり、障害者控除額は900万円となります。

この場合、Aさんの相続税額500万円より、障害者控除額900万円の方が大きいので、Aさんの相続税は0円となります。

ここで注目していただきたいのが、Aさんの税額から控除しきれなかった控除額400万円です。

5-1-2.Bさん(兄・扶養義務者)の相続税額

Aさん(40歳・特別障害者)と同じく、Bさん(兄・扶養義務者)が納税する相続税額は500万円です。

本来であれば、Bさんは相続税500万円を納税する必要があります。

しかし、BさんはAさんの扶養義務者であることから、Aさんの税額から控除しきれなかった障害者控除額400万円を控除することができます。

Aさんの障害者控除額の残額400万円を兄のBさんの相続税額500万円から控除すると、Bさんの相続税額は100万円となります。

このように、控除しきれなかった障害者控除額は、扶養義務者の税額から差し引くことができます。

5-2.配偶者が障害者である場合、障害者控除額はどうなる?

相続人である配偶者が障害者である場合、通常、その配偶者は障害者控除を適用しなくても、配偶者の税額軽減により相続税額は0円になります。

この場合、配偶者に係る障害者控除額については、配偶者の扶養義務者(他の納税義務者)の相続税額から差し引くことができます。

6.障害者控除を適用して相続税額が0円になれば申告不要

障害者控除を適用することで、その障害者である相続人の相続税額が0円になる場合は、その相続人は相続税の申告が不要となります(申告義務なし)。

この理由は、障害者控除には、小規模宅地等の特例や配偶者控除のような申告要件がないためです。

ただし、ケースによって相続税申告の要否判定が変わるので注意が必要です。

障害者控除を適用して一部の相続人の相続税額は0円になるものの、その他の相続人に納付すべき相続税額がある場合は、相続税額のある人のみ相続税の申告義務があります。

例えば、長男(障害者)・次男・三男の3人が相続人である場合、長男と次男の相続税額が0円であっても、三男に相続税額があれば、三男は相続税申告が必要となります。

ただしこのような場合でも、実務では、申告が不要となった相続人も含めて相続税申告をするのが一般的です。

障害者控除を適用した場合の相続税申告の要否判定については、相続税に強い税理士に相談することをおすすめします。

7.障害者控除の申告時の必要書類と添付書類

障害者控除を適用して相続税申告をするときは、相続税申告書の第6表「未成年者控除額・障害者控除額の計算書」に記入する必要があります。

申告書の様式は、国税庁「相続税の申告書等の様式一覧」からダウンロードできます。

また相続税申告の添付書類として、障害者手帳のコピーなど、適用要件を満たしていることを証明する書類が必要となります。

8.相続税の障害者控除は「二次相続の控除額」に注意

相続税の障害者控除は、何度も適用できるものではありません。

一次相続で障害者控除を適用した場合、二次相続では障害者控除額が少なくなります。

なお、「一次相続」とは、両親のどちらかが死亡したときの相続(相続人は配偶者と子供)のことで、「二次相続」とは一次相続で相続人だった配偶者が死亡したときの相続(相続人は子供のみ)をさします。

8-1.二次相続の障害者控除額(原則)

二次相続の障害者控除額は、下記の計算方法で算出した金額のうち「少ない方の金額」です。

つまり、過去に相続がなかったものとして通常の方法で計算した金額と、一次相続のときの控除額の残額を比較して、少ない方の金額となります。

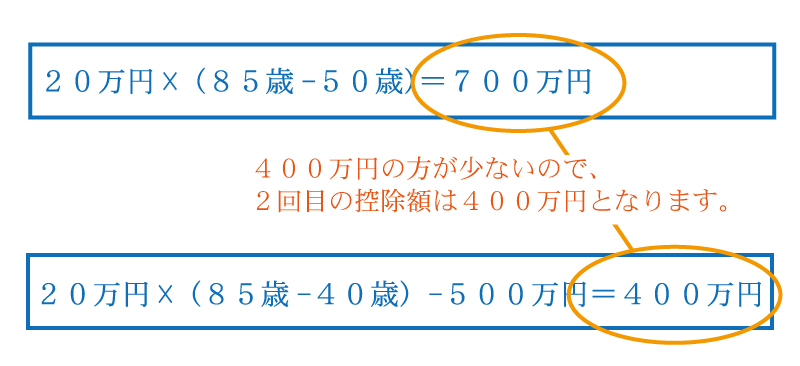

8-2.二次相続の障害者控除額の計算例

例えば、Cさん(40歳・特別障害者)は、一次相続(父の相続)において障害者控除を行う前の相続税額が500万円であったとします。

この場合、Cさんの障害者控除額は900万円(=20万円×(85歳-40歳))です。

障害者控除額(900万円)は、相続税額(500万円)より多いため、一次相続で納付すべき相続税額は0円となり、障害者控除額は400万円残ることになります。

一次相続ではCさんのほか、Cさんの母が相続人となっていますが、配偶者の税額軽減により相続税額は0円となるため、上記の残った控除額400万円を母の税額から控除することはできません。

一次相続から10年後、Cさんが50歳の時に二次相続(母の相続)が発生したとします。

この二次相続においては、過去に相続がなかったものとして通常の方法で計算した障害者控除額(700万円)と、一次相続のときの控除額の残額(400万円)を比較して、少ない方の400万円がCさんの障害者控除額となります。

仮に二次相続でCさんの障害者控除額前の相続税額が400万円以下であれば、納付すべき相続税は0円となり、相続税申告は必要ありません。

一方、障害者控除前の相続税額が400万円を超えると、Cさんは納付すべき相続税額が生じ、相続税申告が必要となります。

8-3.二次相続の障害者控除額(障害の程度が異なる場合)

一次相続と二次相続の間で、相続人の障害の程度が異なる場合があります。

その場合は、次の①と②の合計額から、すでに控除を受けた金額を控除した残額が障害者控除額となります。

- ①二次相続において通常の方法で計算した金額

- ②一次相続と二次相続の間の年数をもとに、一次相続のときの障害者の区分により計算した金額

障害の状態はそれぞれの相続の時点で判定し、実際にいつから障害の程度が変わったかは問いません。

一次相続では一般障害者として控除を受け、二次相続では特別障害者として控除を受ける場合の控除額を算式で示すと、下記のとおりです。

(参考:相続税法基本通達 19の4-4(障害者控除額の計算例))

9.障害者控除の適用要件を判定するにはプロへ相談を

相続税の障害者控除を適用できれば、障害者である相続人や扶養義務者が納める相続税額が大幅に軽減され、0円になることもあります。

ただ、障害者控除には必ず満たすべき4つの適用要件があるほか、相続税を申告すべきかどうかの判定が難しいケースもあります。

また、二次相続では障害者控除額が少なくなることが多いです。

障害者控除を適用する場合は、相続税に強い税理士に相談することをおすすめします。

9-1.障害者控除のご相談は「税理士法人チェスター」へ

税理士法人チェスターは、年間3,000件超えの相続税申告の実績を誇る、相続専門の税理士事務所です。

障害者控除を適用した申告書類の作成はもちろん、二次相続を見据えた遺産分割方法まで、お客様にベストな提案をさせていただきます。

すでに相続が発生したお客様であれば、初回相談が無料となりますので、まずはお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編