相続税の重加算税とは【令和7年度版】事例・税率・計算方法を税理士が解説

申告納税方式による国税については、納税申告が納税義務を確定させる重要な意義を有することから、その申告の適正性を担保するため、行政上の措置(ペナルティ)として過少申告加算税、無申告加算税及び重加算税の制度が設けられています。

重加算税は、所得税や法人税の場合、売上除外や二重帳簿の作成売上除外といった明らかな不正行為に対して課税されるのが一般的です。

その一方で、相続税については、事業上の取引とは異なり、いわば親族間の財産の移転であることから「隠ぺい又は仮装」の事実を直接的に立証する証拠書類が少なく、従前は重加算税を賦課されるケースが多くはありませんでした。

しかし、最近は相続税の税務調査において重加算税を賦課される事例が増加しています。

ここでは、相続税の重加算税について基本的なことから解説し、具体的な重加算税を課せられる事例について解説します。

1.相続税の重加算税とは?

相続税の加算税には、本来納付すべき税金の申告額が少なかったり、申告が申告期限より遅れたりした場合に、ペナルティとしての過少申告加算税、無申告加算税及び重加算税があります。

1-1.過少申告加算税

過少申告加算税は、その名のとおり、期限内に提出された相続税の申告書に誤りがあり、本来納めるべき相続税額よりも、当初の相続税が少ないときに課せられるペナルティです。

この加算税は、財産を隠したりする意図がなく、うっかり申告漏れがあったケースや財産の評価を間違えていたケースなどに課されます。

過少申告加算税の税率(申告期限が平成29年1月1日以降の場合)

| 追加で納める税額のうち | 税務調査の事前通知を受ける前に自主的に申告した場合 | 税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合 | 税務調査を受けてから修正申告又は更正を受けた場合 |

|---|---|---|---|

| 期限内に申告した額と50万円のいずれか多い方以下の部分 | なし | 5% | 10% |

| 期限内に申告した額と50万円のいずれか多い方を超える部分 | なし | 10% | 15% |

1-2.無申告加算税

無申告加算税は、相続税の申告期限を過ぎてから申告書の提出した場合や税務署から決定があった場合に課されるペナルティです。隠ぺいの意図がなく、うっかり申告を忘れていた場合に課されます。

無申告加算税の税率(申告期限が令和6年1月1日以降の場合)

| 税額のうち | 税務調査の事前通知を受ける前に自主的に申告した場合 | 税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合 | 税務調査を受けてから申告又は決定を受けた場合 |

|---|---|---|---|

| 50万円以下の部分 | 5% | 10%(*1) | 15%(*1,2) |

| 50万円を超え300万円以下の部分 | 5% | 15%(*1) | 20%(*1,2) |

| 300万円を超える部分 | 5% | 25%(*1,3) | 30%(*1,2,3) |

(*1)前年度及び前々年度の国税について、無申告加算税又は重加算税が課され、さらに同じ税目で無申告があった場合は、当年度分の税率が10%加算されます。

(*2)過去5年以内に同じ税目で無申告加算税又は重加算税を課されたことがある場合は、税率が10%加算されます。

(*3)本来納付すべき税額が300万円を超えることに納税者の責めに帰すべき事由がない場合は、「50万円を超え300万円以下の部分」の税率が適用されます。

1-3.重加算税

1-3-1.過少申告加算税に代えて課される場合の重加算税

過少申告加算税が課される場合において、相続人が相続税の計算の基礎となるべき事実の全部又は一部を隠ぺい・仮装して申告書を提出していたときは、過少申告加算税に代えて計算の基礎となるべき税額に35%の割合を乗じて算定した金額が課税されます(国税通則法68条1項)。

1-3-2.無申告加算税に代えて課される場合の重加算税

無申告加算税が課される場合において、相続人が相続税の計算の基礎となるべき事実の全部又は一部を隠ぺい・仮装して申告期限までに申告書を提出せず、または申告期限後に申告書を提出していたときは、相続人に対し無申告加算税に代えて計算の基礎となるべき税額に40%の割合を乗じて算定した金額が課税されます(国税通則法68条2項)。

1-4.相続税の税務調査における重加算税割合

国税庁が令和6年12月に発表した「令和5事務年度における相続税の調査等の状況」では、令和5事務年度の相続税の実地調査8,556件のうち、申告漏れは7,200件でした。

このうち、重加算税の対象となった件数は971件で、重加算税が課された割合は13.5%でした。税務調査1件当たりの追徴税額は859万円にもなり、前事務年度より税務調査の件数、追徴税額は増加(対前事務年度比104.4%、109.8%)しています。

【相続税の実地調査事績】

参照:国税庁HP「令和5事務年度における相続税の調査等の状況」

1-5.重加算税が適用される具体的な条件は?

重加算税の要件は、上記1-3で解説したとおり、「納税者がその国税の課税標準等又は計算の基礎となるべき事実の全部又は一部を隠ぺいし、又は仮装し」と定められていますが、この規定のみでは具体的にどのような場合が該当するのかよくわかりません。

そこで、国税庁は、通達「相続税及び贈与税の重加算税の取扱いについて(事務運営指針)」で、重加算税の対象となる可能性のある事例として、次に掲げるような場合を示しています。

①相続人又は相続人から遺産の調査、申告等を任せられた者(相続人等)が、帳簿、決算書類、契約書、請求書、領収書その他財産に関する書類(帳簿書類)について改ざん、偽造、変造、虚偽の表示、破棄又は隠匿をしていること。

②相続人等が、課税財産を隠匿し、架空の債務をつくり、又は事実をねつ造して課税財産の価額を圧縮していること。

③相続人等が、取引先その他の関係者と通謀してそれらの者の帳簿書類について改ざん、偽造、変造、虚偽の表示、破棄又は隠匿をしていること。

④相続人等が、自ら虚偽の答弁を行い又は取引先その他の関係者をして虚偽の答弁を行わせていること及びその他の事実関係を総合的に判断して、相続人等が課税財産の存在を知りながらそれを申告していないことなどが合理的に推認し得ること。

⑤相続人等が、その取得した課税財産について、例えば、被相続人の名義以外の名義、架空名義、無記名等であったこと若しくは遠隔地にあったこと又は架空の債務がつくられてあったこと等を認識し、その状態を利用して、これを課税財産として申告していないこと又は債務として申告していること。

参照:国税庁HP「相続税及び贈与税の重加算税の取扱いについて(事務運営指針)」

2.重加算税の税率と計算方法

2-1.重加算税の税率

重加算税の税率は、相続税の申告書を提出していた場合と提出していなかった場合とで異なります。

重加算税の税率は次の表のとおりです。

| 申告書の提出の有無 | 税率 |

|---|---|

| 申告書を提出していた場合 | 35% |

| 申告書を提出していなかった場合(無申告) | 40% |

2-2.重加算税の計算方法【具体例あり】

重加算税は、追加で納税する税額に対して発生します。

2-2-1.申告書を提出していた場合の重加算税計算例

- 当初の相続税額:500万円

- 修正申告後の相続税額:1,100万円

- 重加算税:(修正申告後の税額:1,100万円-当初に申告した税額:500万円)×35%

=210万円 - 新たに納付すべき税額:(修正申告後の税額1,100万円-当初に申告した税額500万円)+210万円

=810万円

2-2-2.申告書を提出していなかった場合の重加算税計算例

- 本来納付すべき相続税額:1,100万円

- 本来納付すべき税額(重加算税):1,100万円×40% =440万円

- 新たに納付すべき税額:本来納付すべき税額1,100万円+440万円=1,540万円

2-3.重加算税の加重・軽減の特例はある?

重加算税の加重については、過去5年以内に相続税で無申告加算税又は重加算税を課されたことがある場合は、税率はさらに10%加算されます。

なお、重加算税の軽減の特例は、特にありません。

税務当局は、重加算税を課税しようとする場合、実地調査の際に、重加算税を課税するための証拠として、質問応答記録書への署名を求めます。「質問応答記録書」とは、調査事案の課税処分において、その事案が審査請求や訴訟になった場合に備え、課税処分の証拠の一つとして、事実関係を関係人から聴取し、その聴取内容に基づき関係人に署名を求めるなどして作成した行政文書をいいます。

税務調査において、調査官からこのような質問応答記録書への署名を求められ、一度署名すると、その記述内容を覆すことは容易ではありません。

署名を行う場合は、記述内容が事実関係を反映したものであるのか否か、自身の目で確認することが大切で、単なる申告漏れを隠ぺい・仮装する行為と誤って認定されることのないよう気を付けましょう。

3.重加算税が課された場合の対応方法

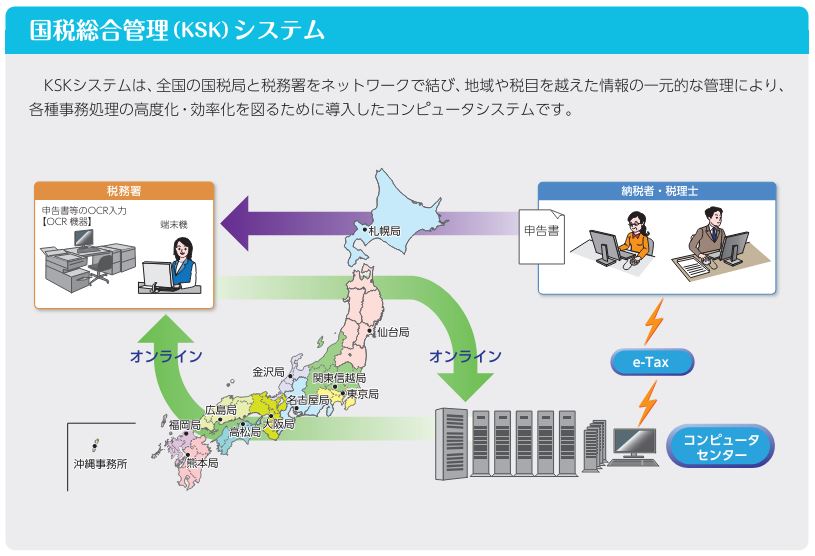

国税庁は、国税総合管理システム(KSKシステム)により全国の11国税局、沖縄国税事務所、524税務署をネットワークで結び、納税者の過去の申告状況や納税情報等を一元的に管理しています。

【出典:国税庁レポート2020】

このKSKシステムについて「申告・納税の事績や各種の情報を入力することにより、国税債権などを一元的に管理するとともに、これらを分析して税務調査や滞納整理に活用するなど、地域や税目を越えた情報の一元的な管理により,税務行政の根幹となる各種事務処理の高度化・効率化を図るために導入したコンピュータシステムである。」と説明されているとおり、このシステムによって、納税者の行った取引やお金の流れのほか保有する財産の状況などが把握され、税務調査の際に利用されています。

前記1-4で解説したとおり、令和5事務年度の相続税の税務調査8,556件のうち申告漏れは7,200件で、非違割合は84.2%とかなり高い率となっています。このことからも、税務署はKSKシステムをはじめ独自の情報により、相続財産として申告すべき被相続人の財産を把握していると推認できます。

3-1.修正申告をする

当初の相続時の申告書に誤りがあることに気付いた場合は、税務調査を受ける前に自主的に修正申告書を提出することにより、税務調査を受けるリスクや重加算税の課税を避けることができます。

税務調査の連絡がある前に申告漏れ財産の存在に気付いた場合、また、税務調査の連絡があった場合であっても、速やかに修正申告を行うことによって重加算税を課税される可能性を低減することができます。

参考:相続税の修正申告をする方法│事例・期限・ペナルティも解説

3-2.更正処分を受ける

相続税の税務調査を受けた結果、税務署からの指摘内容に納得できない場合は、無理に修正申告に応じることはありません。

その場合、税務署は職権で「更正処分」という手続きを行います。その更正処分に対して、不服申立てを行い、税務当局が行った課税処分を争うこともできます(3-3参照)。

不服申立てを行う場合、「再調査の請求」か「審査請求」のいずれかを選択することになりますが、その判断は専門の税理士や弁護士と相談することをおすすめします。

なお、令和5年度における再調査の請求の処理件数は、2,287件で、そのうち納税者の請求が何らかの形で受け入れられた件数(認容件数)は149件(一部認容140件、全部認容9件)で、その割合は6.5%となっています。

参照:国税庁HP「令和5年度における再調査の請求の概要」

3-3.納得がいかない場合は、不服申立てを行う

税務署や国税局が行った処分に不服がある納税者の救済制度には、行政上の救済制度と司法上の救済制度があります。行政上の救済措置としては、処分を行った税務署や国税局に対して行う「再調査の請求」と国税不服審判所長に対して行う「審査請求」があります。

国税不服審判所は、税務署や国税局から分離した独立した機関として設置されています。納税者から審査請求書(不服申立て)が提出されると、国税不服審判所は、審査請求を行った納税者と処分を行った税務署長又は国税局長の双方の主張を聴きます。必要があれば自らも調査を行って、公正な第三者的立場で審理した上で、最終的な裁決を行います。

行政上の救済制度でも解決しない場合は、裁判所に対して訴訟を提起して処分の是正を求める司法上の救済制度があります。

4.相続税の重加算税に注意しよう

相続税の税務調査において、指摘される非違事項で多いものは次のとおりです。これらを参考に、当初申告の際は注意しましょう。

4-1. 生前贈与の記載漏れ

相続人に対して毎年行う暦年贈与の場合、今後、最長で被相続人が亡くなる7年前までの贈与は相続税の申告の際に相続財産に加算して申告しなければなりません。期間が長くなると、過去に行った贈与を忘れてしまうことがあります。

また、過去に贈与として終了していたものと思っていたとして、それを証明する書類などが保存されていない場合、税務署の調査によって、贈与が成立していると認められず、相続財産に加算して申告しなければならない可能性があります。

参考:生前贈与加算とは?対象者・相続税改正内容・生前贈与の注意点を解説

4-2. 名義預金の記載漏れ

名義預金とは、例えば口座の名義が子又は配偶者の名前になっている場合でも、実質的に被相続人に帰属すると認定される預金のことです。この場合、その口座は被相続人の財産として扱われ、相続税の課税対象となります。

参考:名義預金は誰のもの?相続税が追加で発生する条件を解説

参考:名義預金に時効はない!名義預金と認定されないための対策方法を解説

4-3. 暗号資産の記載漏れ

ビットコインなどの暗号資産(仮装通貨)は、価格変動が大きく、財産としての価値も高まっています。暗号資産は、主にパソコン又はスマートホンで取引されるため、ペーパー上による記録を残していないことが多々あります。このため、財産としての認識が薄れてしまうことがあります。

4-4. 国外資産の記載漏れ

相続税の対象の財産は、国内のものだけではなく、国外にある不動産や口座の預金も対象となります。

国外に財産がある場合は、外国の財産に対して、日本と外国の双方において税金が課される場合があります。その場合、二重課税を回避するために外国税額控除を受けられる場合もあります。

海外で相続税に相当する税金を支払っている場合、一定の金額を日本の相続税申告時に控除を受けるというものです。

参考:相続税の外国税額控除とは?二重課税を防ぐ手続き・計算方法を解説

なお、重加算税とみなされる身近な事例については、「相続税を脱税したとみなされた身近な事例5選となぜバレるか解説」をご参照ください。

5.まとめ

重加算税とは、納税者が意図的に税金を少なく申告した場合に課される、非常に重いペナルティです。

税務署が重加算税を課するためには、過少申告行為そのものとは別に、隠ぺい・仮装と評価すべき行為が存在し、これに合わせた過少申告(又は無申告)されたことを要するとされています。

ただし、最高裁は、「重加算税制度の趣旨に鑑みれば、架空名義の利用や資料の隠匿等の積極的な行為が存在したことまで必要であると解するのは相当でなく、納税者が、当初から相続財産を過少に申告することを意図し、その意図を外部からもうかがい得る特段の行動をした上 その意図に基づく過少申告をしたような場合には重加算税の賦課要件が満たされる」と判示し、隠ぺい・仮装の範囲を広く解しています(最高裁平成6年11月22日第三小法廷判決及び同7年4月28日第二小法廷判決)。

つまり、「積極的な隠ぺい又は仮装したつもりはない」場合であっても、重加算税が課せられることがあるのです。

税務署の決定に納得がいかない場合には、その決定に対して不服を申し立てることができます。重加算税が課せられたとしても、納税者が「相続財産を隠ぺい又は仮装していない」ことを納税者が証明できれば、税務署の決定を覆せる可能性もあります。

そうはいっても、「相続財産を隠ぺい又は仮装していない」ということを納税者が立証する作業は簡単ではありません。

どのような場合に重加算税が課税されるのか、そして、重加算税が課税された場合は税務署の言いなりになる必要がない場合もある、ということを理解いただけたと思います。

もし重加算税が課されたことに納得がいかない場合には、泣き寝入りせずに一度、相続税を専門にする税理士に相談されてみてはいかがでしょうか。

税務調査の通知が来て心配な方は、お気軽に無料面談をご利用ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続税」専門の税務調査も安心してお任せください。

相続税の税務調査はチェスター在籍の元税務署長・国税OBをはじめとしたベテラン勢が税務署とのやりとりから交渉ごとまですべて対応いたします。

不安な状況だとは思いますが、お客様はありのままの状態をご相談ください。

追徴課税という金銭的な負担と税務調査を受けるという精神的な負担を極力軽減したサービスをご提供致します。

まずはサービスの詳細とご相談については以下よりご確認ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編