相続した土地を売却する手順│タイミング・税金まで解説

親から相続した土地の売却を検討するときは、相続から売却までの手順や売却時にかかる税金、税負担を軽減できる特例制度などを確認することが大切です。これらをよく確認せずに土地を売却すると、損をしたり手続きに手間がかかったりするかもしれません。

この記事では、相続した土地や不動産を売却するときに必要な手続きや流れについて、相続専門の税理士が解説します。

この記事の目次 [表示]

1.土地・不動産の相続から売却までの流れ

まずは、土地や不動産を相続して売却するまでの流れをみていきましょう。大まかな手順は、以下のとおりです。

- 遺言書の有無を確認する

- 有効な遺言書がない場合は遺産分割協議をする

- 相続登記(名義変更)をする

- 相続した不動産を売却する

なお、相続した土地の境界が不明確である場合、売却をする前に測量をして面積と境界を確定しなければなりません。測量は、業者に依頼することになり、測量費の支払いが発生します。

1-1.遺言書の有無を確認する

家族が亡くなり相続が発生したときは、遺言書の有無を確認します。基本的には、故人が残した遺言書の記載内容に沿って遺産が引き継がれるためです。

ただし、遺言書が見つかったとしても、日付や印鑑がないなど不備がある場合、記載内容は無効になってしまいます。まずは、法的に有効な遺言書がないか確認しましょう。

1-2.有効な遺言書がない場合は遺産分割協議をする

法的に有効な遺言書が発見されず、遺産を相続する権利がある人(相続人)が複数いるときは「遺産分割協議」をして分け方や引き継ぐ割合を決めます。遺産分割協議をしてまとまった内容は、遺産分割協議書に記載し、相続人全員が署名・押印します。

土地を売却して現金に換えたうえで分割する「換価分割」をする場合、相続人全員の意思が合致していなければなりません。相続人の誰か一人でも反対すると、換価分割はできない点に注意が必要です。

なお相続人が一人であれば、遺産分割協議は不要です。

1-3.相続登記(名義変更)をする

遺産の分け方が決まったあとは、不動産の所在地の法務局へ行き相続登記をします。相続登記は、相続した土地や建物などの所有権を相続人に変更する手続きです。

相続した土地を所有するときだけでなく、換価分割をするために売却するときも、相続登記をして土地の所有権を相続人へ変更しておく必要があります。

1-4.相続した不動産を売却する

相続登記をしたあとは、不動産会社に依頼して土地や建物を売却しましょう。不動産を売却するときの流れは、以下のとおりです。

- 不動産の調査・価格の査定

- 不動産会社と媒介契約を締結し販売開始

- 購入希望者との条件交渉

- 売買契約の締結

- 決済・引き渡し

媒介契約は、土地の販売の仲介を依頼する不動産会社と結ぶ契約のことです。契約を結んだ不動産会社は、インターネット広告やチラシなどで販売活動をし、売主の代わりに購入希望者を探します。購入希望者が現れ、売買代金などの条件で折り合いが付いたら、売買契約を締結します。

契約締結後、買主から代金が支払われたら、土地を引き渡して売却は完了です。換価分割をすることになっていた場合、得られた売却代金は、遺産分割協議で決めた通りの割合で分割しましょう。

2.相続した不動産を売却すると譲渡所得税がかかる

相続した不動産を売却して利益(譲渡所得)が発生した場合は、所得税(いわゆる譲渡所得税)と住民税の課税対象となります。また令和19年(2037年)までは、所得税額の2.1%を復興特別所得税として納めなければなりません。ここでは、譲渡所得やそれにかかる税金の計算方法について解説します。

2-1.譲渡所得税の計算方法

譲渡所得とそれにかかる税金の計算方法は、次のとおりです。

- 譲渡所得=譲渡価額(売却価格)-取得費-譲渡費用

- 税額=譲渡所得×税率

取得費と譲渡費用に該当する費用の例は、以下のとおりです。

| 該当する費用の例 | |

|---|---|

| 取得費 |

|

| 譲渡費用 |

|

取得費のうち、建物の購入代金については減価償却費が差し引かれた金額となります。減価償却費とは、経年劣化によって減少した価値に相当する金額です。

譲渡所得にかかる所得税や住民税の税率は、短期譲渡所得と長期譲渡所得で異なります。短期譲渡所得は、所有期間が5年以下である不動産を売却したときの譲渡所得です。一方で、所有期間5年超の不動産を売却したときの譲渡所得を長期譲渡所得といいます。譲渡所得にかかる所得税や住民税の税率は、以下のとおりです。

- 短期譲渡所得:39.63%(所得税率30%+住民税率9%+復興特別所得税0.63%)

- 長期譲渡所得:20.315%(所得税率15%+住民税率5%+復興特別所得税0.315%)

所有期間は、亡くなった人と相続した人の期間を合算し、売却した年の1月1日までの期間で計算したものです。たとえば、亡くなった人が土地を5年超所有していると、長期譲渡所得となり税率は20.315%となります。

譲渡所得の計算方法

- 3,000万円-2,000万円-500万円=500万円

計算の結果、譲渡所得は500万円となりました。

税額の計算方法

所有期間が5年超である場合、税額を計算するときの税率は20.315%です。よって税額は、次のとおりです。

- 500万円×20.315%=101万5,750円

税額を計算すると、譲渡所得税と住民税、復興特別所得税を合わせて100万円を超える結果となりました。

2-2.取得費が不明の場合の計算方法

土地や建物の購入金額がわからないときは、譲渡価額の5%を「概算取得費」として譲渡所得を計算できます。たとえば、売却価格が2,000万円である場合、概算取得費は2,000万円×5%=100万円です。譲渡費用が400万円であるとき、譲渡所得は2,000万円-100万円-400万円=1,500万円となります。

土地や建物の購入価格は、売買契約書や重要事項説明書などを確認するとわかります。しかし相続したのが、先祖代々引き継いできた土地のようなものであると、購入価格がわかる書類が発見されず、譲渡価額の5%が取得費として計算されてしまい税額が大きくなってしまうことがあるのです。

3.譲渡所得税が優遇される特例

相続した土地を売却するとき、税負担が優遇される特例を適用できる場合があります。ここでは、相続した土地を売却するときに税金を優遇する特例について解説します。

3-1.相続税の取得費加算

相続または遺贈(遺言で財産を譲ること)で取得した財産を、相続開始から3年10か月以内に譲渡した場合、譲渡所得を計算する際に、実際の取得費または概算取得費に一定の相続税額が加算されます。取得費加算の特例が適用されたときの譲渡所得の計算方法は、以下のとおりです。

- 譲渡所得=譲渡価額-(取得費+取得費に加算される相続税額)-譲渡費用

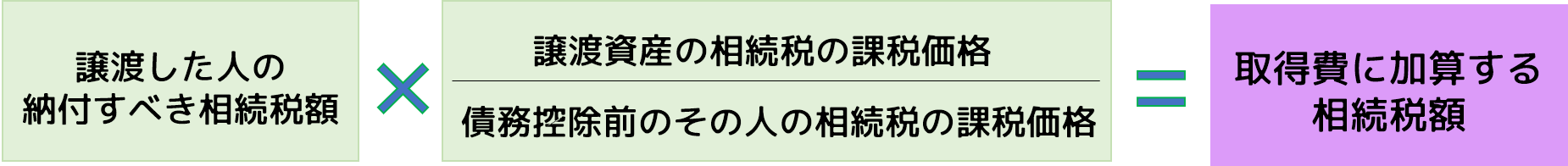

取得費に加算される一定の相続税額の計算方法は、以下のとおりです。

相続した財産のすべてに対して土地の評価額が占める割合分の相続税額が、取得費に加算されます。

相続税の取得費加算の特例を適用するための条件は、次のとおりです。

- 相続や遺贈により財産を取得した者であること

- その財産を取得した人に相続税が課税されていること

- その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること

参考:No.3267 相続財産を譲渡した場合の取得費の特例|国税庁

相続税が課せられていなければ適用できないのは、取得費加算の特例が二重課税を防ぐための制度だからです。たとえば、相続税の支払いが困難なため相続した土地を売却し、得られた売却代金の中から相続税を納税したとしましょう。売却した土地自体も相続財産に含まれて相続税が課税されているにもかかわらず、土地の売却益にも税金が課せられると、同一の財産に二重で課税されていることになります。

そのため二重課税とならないように、一定期間内に売却された土地の譲渡所得を計算するときは、納めた相続税額のうち土地部分に対応する金額については控除してもらえるのです。

3-1-1.相続税の取得費加算の改正(平成27年1月1日以降)

相続税の取得費加算は、平成26年度税制改正で見直され、平成27年1月1日以降は従来よりも控除できる額が少なくなるケースがあります。

これまでは、相続した複数の土地の1つを売却したとしても、相続したすべての土地分の相続税額を取得費に加算できました。それが改正後は「売却した土地に対応する相続税の分」に限定されてしまったため、従来よりも取得費に加算される金額が少なくなってしまうことがあります。

3-2.相続した空き家を売却したときの3,000万円特別控除

相続した空き家を売却したとき、所定の要件を満たすと「相続空き家の3,000万円特別控除」を適用でき、3,000万円までの譲渡所得を控除できます。

空き家に耐震リフォームを実施して売却した場合のほか、空き家を取り壊して更地にしたうえで売却した場合にも適用できます。令和6年1月1日以降に売却するときは、売却後翌年の2月15日までに耐震リフォームや取り壊しを実施する場合にも適用できます。

なお、空き家を相続した相続人が3人以上で、令和6年1月1日以降に売却するときは、各相続人の控除額は2,000万円までとなります。

- 譲渡価額(売却価格):3,000万円

- 概算取得費:150万円(譲渡価額×5%)

- 譲渡費用500万円

本来の譲渡所得

- 譲渡所得=3,000万円-150万円-500万円=2,350万円

相続空き家の3,000万円特別控除を適用したときの譲渡所得

- 譲渡所得=3,000万円-150万円-500万円−3,000万円=−650万円 ⇒ 0円

特例を適用して譲渡所得がマイナスになる場合は、0円として税額を計算します。そのため、所得税や住民税を納める必要はありません。

相続空き家の3,000万円特別控除を利用できるのは、被相続人の死亡によって空き家になった家屋やその敷地を相続または遺贈で取得した人です。また、特例の対象となる空き家の要件は、次のとおりです。

- 相続開始直前まで被相続人が一人で居住していた家屋であること

(譲渡が平成31年4月1日以後の場合は、被相続人が老人ホームに入居していた場合も適用可) - 昭和56年5月31日以前に建築された家屋であること

- 区分所有建物登記がされている建物(例:マンション)でないこと

参考:No.3306 被相続人の居住用財産(空き家)を売ったときの特例|国税庁

上記要件を満たす空き家が建つ敷地や、その土地の上にある権利(例:借地権)が、特例の対象となります。また、相続空き家の3,000万円特別控除を適用するためには、以下の要件も満たさなければなりません。

- 相続開始日から3年を経過する日の属する年の12月31日までに譲渡すること

- 売却代金が1億円以下であること

- 相続時から譲渡時まで事業用・貸付用・居住用として利用していないこと。

- 家屋は一定の耐震基準に適合していること

- 親子や夫婦など特別な関係がある人への譲渡ではないこと

参考:No.3306 被相続人の居住用財産(空き家)を売ったときの特例|国税庁

加えて空き家を相続したときから取り壊すまでに、事業用や貸付け用、居住用などで建物が利用されていると特例を利用できません。空き家を取り壊してから売却するまでに、他の建物や構築物を建てると特例の対象外となってしまいます。

なお相続空き家の3,000万円特別控除と相続税の取得費加算の特例は、同時に適用できないため、両方の要件を満たしているときはどちらか一方を選択する必要があります。

3-3.農地を売った場合の特別控除

相続した農地を売却したとき、所定の要件を満たしていると、譲渡所得を計算する際に特別控除が受けられます。控除額は、以下のとおりです。

控除額 要件 800万円

- 農地中間管理事業の推進に関する法律に基づく農用地利用集積等促進計画、農業委員会のあっせん等により農用地区域内の農地を譲渡した場合

- 農用地区域内の農地を農地中間管理機構に譲渡した場合

1,500万円

- 農業経営基盤強化促進法に基づき市町村長が通知する農地中間管理機構との買入協議により、農用地区域内の農地を農地中間管理機構に譲渡した場合

2,000万円

- 農業経営基盤強化促進法に基づく地域農業経営基盤強化促進計画の特例により農用地区域内の農地を農地中間管理機構に譲渡した場合

(参考:農林水産省「農地に関する税制特例について」)

4.相続した土地ではなくても利用できる節税方法

取得費加算の特例や相続空き家の3,000万円特別控除以外にも、土地を売却したときの譲渡所得に対する税金の負担を軽減できる制度があるため、本項で解説します。なお、ここで紹介する税の優遇制度は、相続や遺贈で取得していなくても利用が可能です。

4-1.低未利用土地等の100万円特別控除

令和7年(2025年)12月31日までに、都市計画区域内にある低未利用土地等を500万円以下(一定の場合は800万円以下)で売却すると、譲渡所得を計算するときに100万円が控除されます。

低未利用土地等とは、居住用や事業用などに一切使用されていない土地、あるいは用途が同じであるものと比較して利用頻度が著しく少ない土地です。特例を受けるための要件は、以下のとおりです。

- 譲渡価額がその上にある建物等を含めて500万円以下であること

(譲渡が令和5年1月1日以降で、その低未利用土地が市街化区域や用途地域設定区域内等にある場合は800万円以下であること) - 売った年の1月1日において所有期間が5年を超えること

- その低未利用土地が都市計画区域内に所在すること

- 低未利用土地であったこと及び譲渡後の土地の利用について市区町村による確認が行われたこと

- 売手と買手が、親子や夫婦など特別な関係でないこと

※生計を一にする親族、内縁関係にある人、特殊な関係のある法人なども含まれます - 適用を受けようとする低未利用土地等と一筆の土地から分筆された土地等について、その年の前年または前々年に同特例の適用を受けていないこと

- 売った土地等について、収用等の場合の特別控除や事業用資産を買い換えた場合の課税の繰延べなど、他の譲渡所得の課税の特例の適用を受けないこと

参考:No.3226 低未利用土地等を譲渡した場合の長期譲渡所得の特別控除|国税庁

都市計画区域とは、都市計画法によって都道府県知事や国土交通大臣が指定したエリアのことです。売却予定の土地が都市計画区域内にあり、売却価格が500万円(または800万円)以下であると想定されるのであれば、その他の要件を確認のうえ利用を検討してみてはいかがでしょうか。

4-2.ふるさと納税

ふるさと納税とは、 生まれた故郷や応援したい自治体など、特定の自治体に寄附できる制度です。ふるさと納税を利用すると「寄付金控除」の対象となり、寄附額から2,000円を差し引いた金額が、所得税や住民税から控除されます。寄附した自治体が用意する豪華なお礼の品を受け取れるのも、ふるさと納税をするメリットです。

取得費加算の特例や相続空き家の3,000万円特別控除の要件に該当しないときは、相続した土地の売却代金の一部をふるさと納税で自治体に寄附して、所得税や住民税の負担を軽減するのも方法でしょう。

ふるさと納税については、以下の記事で詳しく解説していますので、ぜひご一読ください。

(参考)【初心者必見】ふるさと納税のやり方は?お得な理由や手続きを解説!

5.相続した不動産を売却したときにかかる譲渡所得税以外の税金

相続した不動産を売却したときは、譲渡所得税や住民税以外にも以下の税金がかかります。

| 内容 | 税額 | |

|---|---|---|

| 登録免許税 | 相続登記をする際に支払う税金 | 不動産の価額×0.4% |

| 印紙税 | 土地の売買契約書に収入印紙を貼って納める税金 | 売買契約書に記載される金額に応じて決まる |

※税額及び税率は、2023年11月時点のものです。

登録免許税や印紙税については、以下の記事もご一読ください。

(参考)相続不動産を売却!手続きの流れ・税金シミュレーション・確定申告について

また土地を売却する際は、仲介手数料や測量費、登記を代行してもらう司法書士の報酬なども必要に応じて支払います。これらの費用については、消費税の課税対象です。

6.相続した不動産を売却した翌年は確定申告を行う

土地や建物などの不動産を売却した場合、翌年の2月16日から3月15日まで※に確定申告が必要となる場合があります。※土日の場合は次の月曜日が期限となります。

たとえば、土地を売却したのが2021年11月27日であった場合、確定申告をする期間は、原則として2022年2月16日〜3月15日です。

土地を売却して譲渡所得が発生したとき、必ず確定申告をして譲渡所得税を納めなければなりません。また取得費加算の特例や相続空き家の3,000万円特別控除を利用するときも、確定申告が必要です。一方で譲渡所得が発生しない場合、基本的に確定申告は不要です。

相続した不動産を売却したときに確定申告が必要となるケースについては、以下の記事もご覧ください。

(参考)相続の譲渡所得確定申告について

7.相続した土地の売却は専門家の力を借りるのがおすすめ

相続した土地を売却して譲渡所得が発生したときは、譲渡所得税や住民税、復興特別所得税を納める必要があります。「取得費加算の特例」や「相続空き家の3,000万円特別控除」などを適用して税負担を抑えられる可能性がありますが、所定の要件を満たさなければならないため、専門知識がない方にとっては判断が難しいでしょう。

そこで譲渡所得や税額の計算、特例を適用できるかどうかは、相続税専門の税理士に相談するのがおすすめです。相続税に精通した税理士に相談することで、土地を相続したときの遺産分割協議や相続登記、確定申告などもスムーズに手続きできる可能性が高まります。

ひと口に税理士といっても、得意分野はさまざまです。土地の相続で悩んでいる方や不安を抱えている方は、相続税専門の税理士法人である税理士法人チェスターまでお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編