相続不動産を売却!税金シミュレーションをプロが解説

相続不動産を売却する際は、相続税とは別に「譲渡所得税」「登録免許税」「印紙税」といった様々な税金がかかります。

しかし、相続不動産を3年以内に売却し、譲渡所得税に係る控除や特例を適用できれば、大幅に節税できる可能性もあります。

この記事では、相続発生から不動産売却までの流れや節税効果の高い分割方法はもちろん、税金の種類や控除や特例、確定申告などの注意点についてまとめました。

イメージしやすいよう、税金シミュレーションもご紹介しますので、ぜひ参考にしてください。

この記事の目次 [表示]

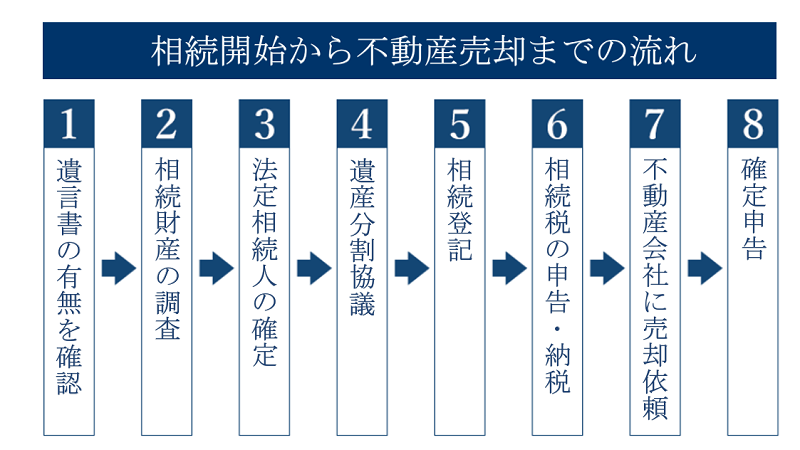

1.相続開始から不動産売却までの流れ

上記は相続開始から不動産売却までの一般的な流れですが、全ての項目が必要となるとは限りません。

①で遺言書が見つかった場合は、④遺産分割協議は必要ありません。⑥は相続税の申告義務のある方のみが必要となり、⑧は相続不動産を売却して利益(譲渡所得)がある方のみ必要となります。

なお、一部の手続きには期限が設けられているため、失念しないようご注意ください。

1-1.遺言書の有無を確認

被相続人の相続が開始したら、まずは遺言書の有無を確認しましょう。

| 遺産分割方法 | |

|---|---|

| 遺言書あり | 原則として遺言書の内容に従って遺産を分割する |

| 遺言書なし | 相続人全員で遺産分割協議を行って分割方法を決める |

遺言書にはいくつか種類がありますが、一般的には「自筆証書遺言」か「公正証書遺言」という形式がほとんどです。

見つかった遺言書が「自筆証書遺言」であった場合は、開封をせず、まずは家庭裁判所で「検認」の手続きを行いましょう。

遺言書の検認について、詳しくは「遺言書の検認とは?手続きの流れや必要書類・費用を解説」をご確認ください。

1-2.相続財産の調査

続いて、相続財産の調査を行いますが、遺言の有無に関わらず必ず行いましょう。

これは遺言書に記載されていない相続財産が見つかった場合は、その財産については遺産分割協議をしなくてはならないためです。

遺言書がない場合は、調査をして明らかになった相続財産について、遺産分割協議を行います。

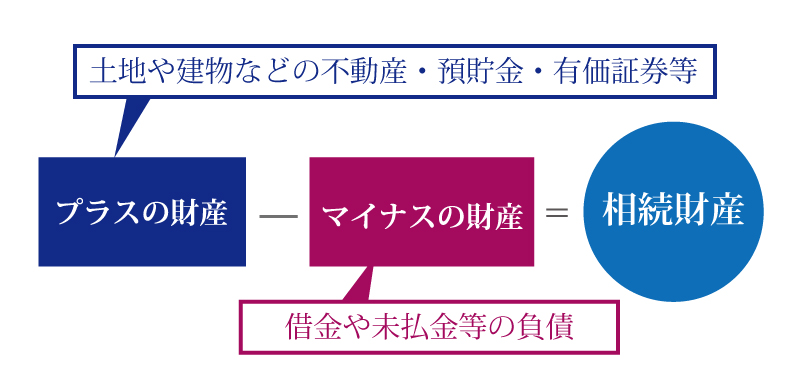

相続財産とは、不動産や預貯金などのプラスの財産だけではなく、借金や未払金といったマイナスの財産も含まれます。

相続財産の調査について、詳しくは「相続が発生したら遺産の調査をしましょう!!」をご確認ください。

1-3.法定相続人の確定

相続財産の調査と並行して、法定相続人の確定を行います。

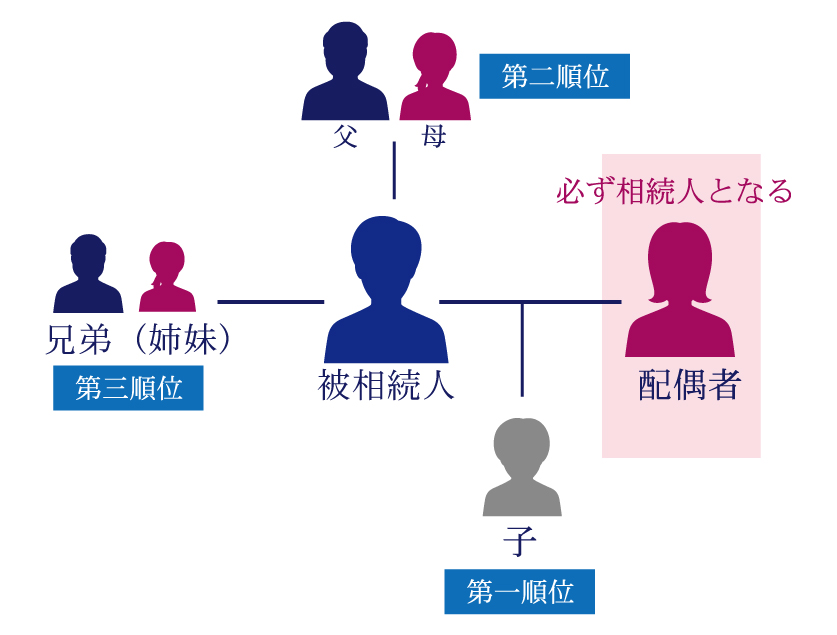

法定相続人とは、民法で定められた「被相続人の財産を相続する権利」を持つ親族のことをいいます。

被相続人の配偶者は常に法定相続人となり、その他の親族には優先順位が定められています。

法定相続人については「相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!」を、調査方法については「戸籍調査で相続人を確定させる方法・手順をご紹介!」をご確認ください。

1-4.遺産分割協議

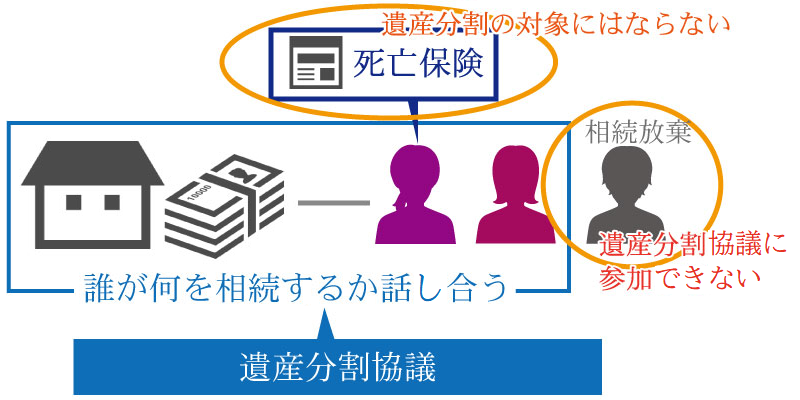

相続財産の調査と法定相続人の確定が終わり次第、法定相続人全員で遺産分割協議を行います(法定相続人が1人だけの場合は不要です。)。

この遺産分割協議では、誰が・何を・どれだけ相続するのかを話し合います。

相続財産に不動産が含まれる場合、不動産を物理的に分割できないため、誰がどれだけ取得するかだけではなく、具体的な分割方法も決めなくてはなりません。

不動産の分割方法は、現物分割・共有分割・代償分割・換価分割の4種類があります(次章で解説します。)。

故人が遺した財産の内容・相続人の属性・相続人の人数などに合った分割方法を話し合い、全員が合意した内容を「遺産分割協議書」に記載して署名・捺印をしましょう。

遺産分割協議について、詳しくは「遺産分割協議書の書き方とは?不動産の書き方・ひな形・必要書類・注意点・文例を紹介」をご確認ください。

1-5.相続登記(名義変更)

遺産分割協議にて相続不動産を取得する人が決まったら、法務局にて相続登記を行います。

相続登記とは、名義を被相続人から相続人に移すための登記手続きのことで、正式名称は「相続による所有権移転登記」と呼びます。

相続不動産を売却する場合は、「不動産の所有者が自分であることを」対外的に示さなくてはなりませんので、相続登記は必須です。

つまり、被相続人の名義の不動産は売却できないのです。

相続登記について、詳しくは「相続登記で手続きが完了するまでの期間は?必要な準備/期限/日数短縮の方法も」をご確認ください。

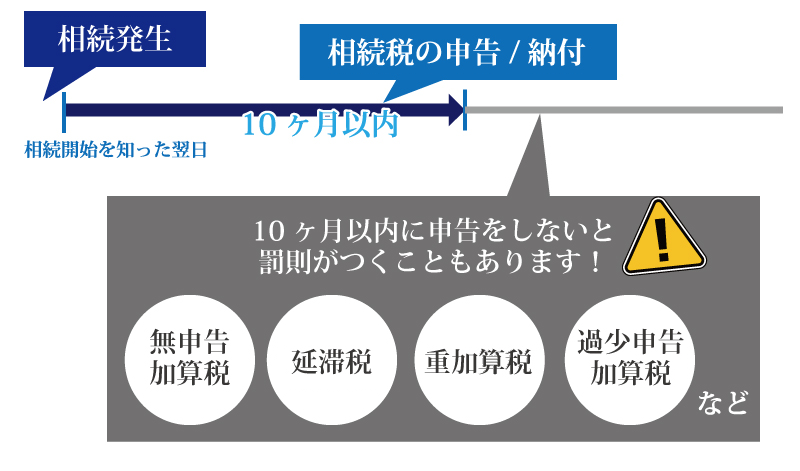

1-6.相続税の申告・納税

相続税の申告義務がある場合は、相続開始の翌日から10ヶ月以内に、相続税の申告と納税を行います。

なお、一定の要件を満たす相続人が不動産を取得した場合、「小規模宅地等の特例」が適用され、相続税の負担が軽減されることがあります。

小規模宅地等の特例には、「相続税の申告期限まで相続不動産を保有すること」という要件が設けられていますので、同特例を適用する場合は、相続税の申告期限を過ぎてから相続不動産の売却を行いましょう。ただし、配偶者が取得した場合は上記の要件がないため、相続不動産の保有期間に関係なく特例を適用できます。

相続税申告については「相続税申告の流れ」を、小規模宅地等の特例については「小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~」をご確認ください。

1-7.不動産会社に売却の依頼

相続登記が済んだら、不動産会社にその不動産の売却を依頼し、媒介契約を締結します。

不動産の売買は、動産の売買と違って多くの手続きを踏まなければならず、専門知識も必要です。

不動産会社には、土地建物をいくらで売るのが妥当かの査定や、物件の状態の調査、売却価格の決定などの業務を依頼します。

不動産会社が調査した結果を検討の上、納得したら媒介契約を締結し、相続不動産を売却に出してもらいましょう。

1-8.確定申告(譲渡所得がある場合のみ)

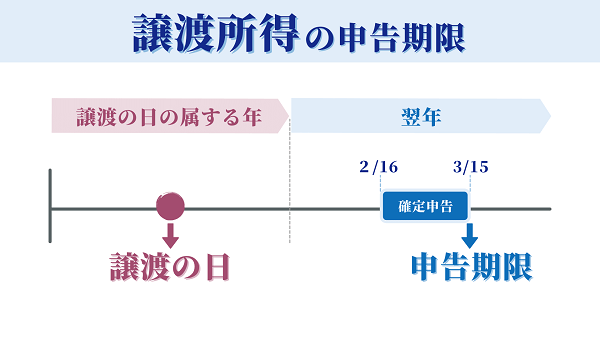

相続不動産を売却して譲渡所得(利益)が生じる場合は、譲渡所得税が課税されるため、売却の翌年の2月16日~3月15日までに確定申告を行います。

仮に換価分割を選択して、売却等の手続きをする相続人が1人であっても、相続不動産を取得する相続人全員が確定申告をしなくてはなりません。

なお、譲渡所得税には税額を大幅に軽減できる特例や特別控除があり、これらを適用することで税額が0円になることもあります。

また、各種特例を適用して譲渡所得税が0円になる場合でも、確定申告は必要となりますのでご注意ください。

2.相続不動産の売却に係る税金(譲渡所得税)の計算シミュレーション

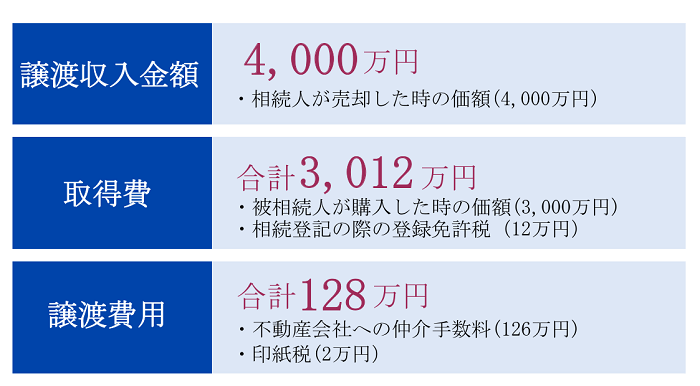

譲渡所得税の計算方法や各種特例について、少しイメージしづらいと思いますので、モデルケースを元にシミュレーションしてみましょう。

このシュミレーションモデルでは、以下の条件とします。

(計算の便宜上、印紙税は軽減税額ではなく本則税額を適用します。)

なお、譲渡所得税の他にも住民税や復興特別所得税も課税されますが、イメージしやすくなるよう、これらの税金は割愛して解説をします。

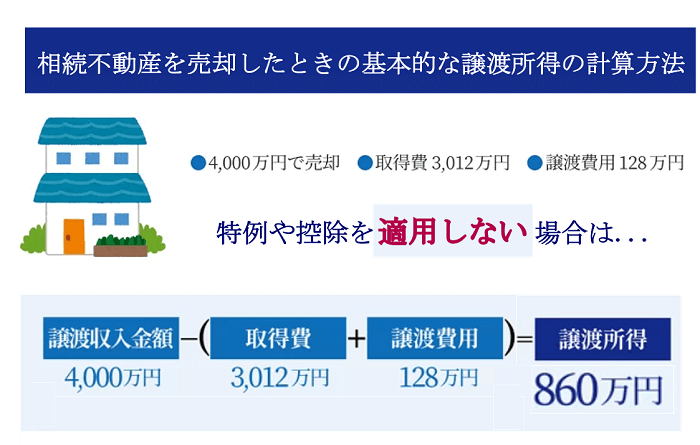

2-1.基本的な譲渡所得税の計算方法

シミュレーションモデルの場合、基本的な課税譲渡所得金額は、以下の計算式で算出します。

ここに、譲渡所得税の税率を乗じて計算しますが、税率は不動産を所有していた期間によって異なります。

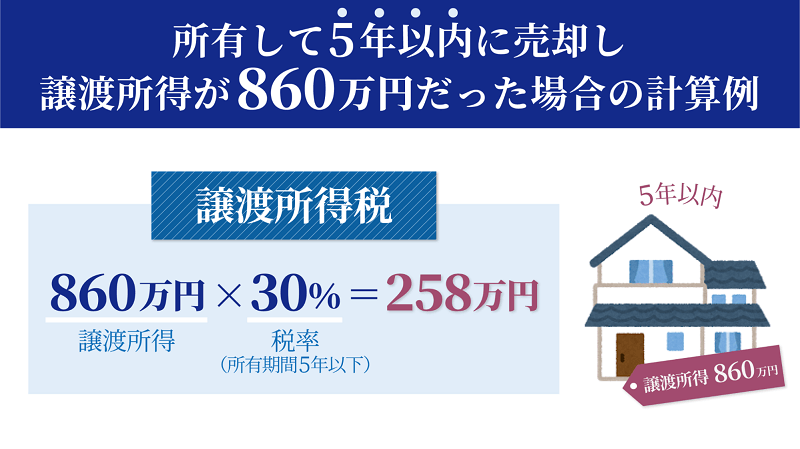

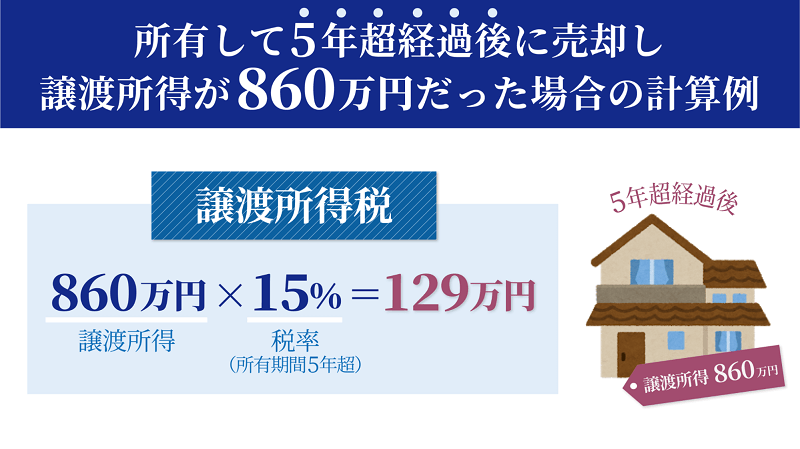

2-1-1.被相続人が取得してから5年以内に売却した場合

2-1-2.被相続人が取得してから5年超で売却した場合

計算してみると分かるように、5年経過しないうちに売却すると税金が高くなります。

2-2.相続税の取得費加算の特例を適用した場合

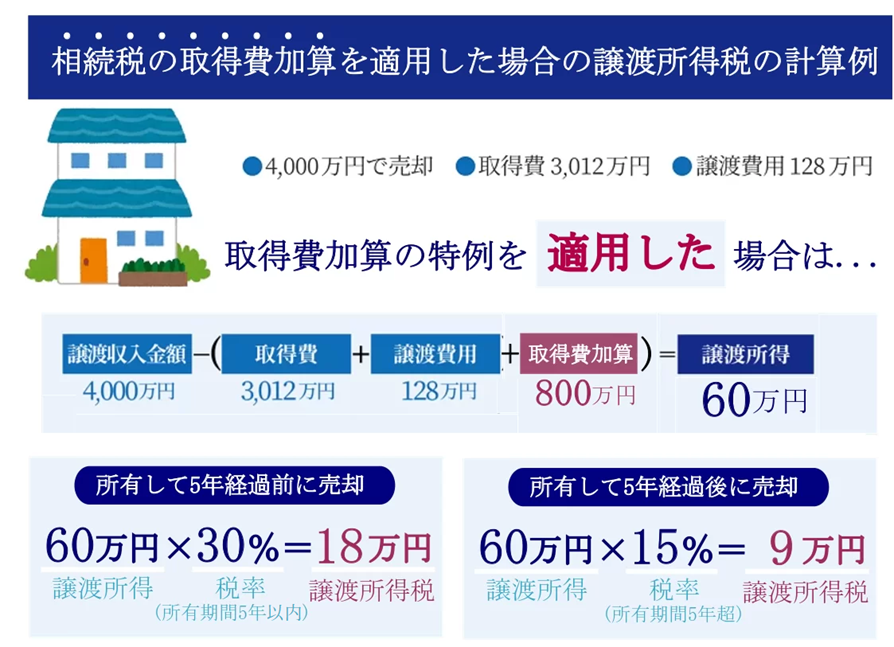

シミュレーションモデルにおいて、「相続税の取得費加算の特例」が適用できる場合について確認していきましょう。

相続税額を元にした取得費は、「納めた相続税額×相続税額の基となった財産の課税価格÷(相続税の課税価格+債務控除額)」で計算します。

例えば、4,000万円の不動産と1億2,000万円の現金(総額1億6,000万円)を相続し、債務控除はなく相続税を3,200万円納めたとします(厳密には相続税は3,260万円(相続人が子1人の場合)ですが、計算の便宜上3,200万円とします)。

この場合、取得費に加算できる金額は800万円「3,200万円×(4,000万円÷1億6,000万円)」となります。

ここで、譲渡所得税の計算式に、取得費加算を適用します。

取得費加算の特例を適用することで、大幅な節税が可能となりました。

2-3.空き家に係る譲渡所得の3,000万円特別控除を適用した場合

シミュレーションモデルにおいて、空き家に係る譲渡所得の3,000万円の特別控除が適用できる場合について確認していきましょう。

空き家に係る譲渡所得の特別控除では、特別控除として3,000万円を控除できるため、譲渡所得税の計算方法は以下のとおりとなります(別途、住民税と復興特別所得税も課税されます)。

このモデルケースの場合、課税譲渡所得金額が0円となるため、譲渡所得税は課税されないこととなります。

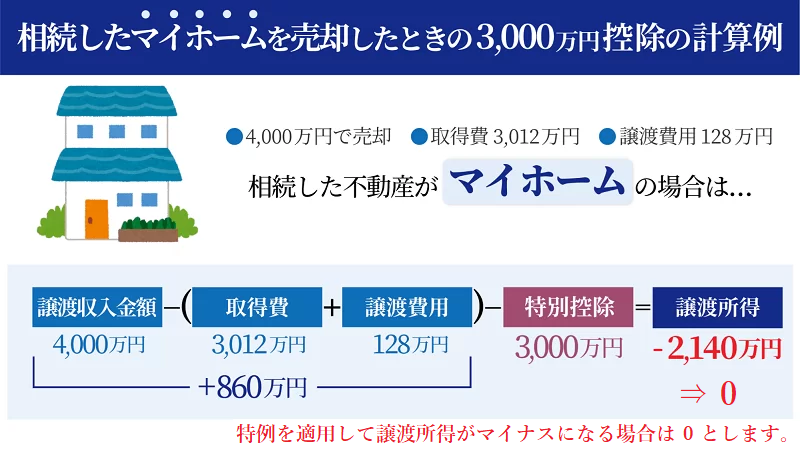

2-4.居住用財産(マイホーム)に係る譲渡所得の3,000万円特別控除

シミュレーションモデルにおいて、居住用財産に係る譲渡所得の3,000万円特別控除が適用できる場合について確認していきましょう。

居住用財産に係る譲渡所得の特別控除では、特別控除として3,000万円を控除できるため、譲渡所得税の計算方法は以下のとおりとなります(別途、住民税と復興特別所得税も課税されます)。

このモデルケースの場合、課税譲渡所得金額が0円となるため、譲渡所得税は課税されないこととなります。

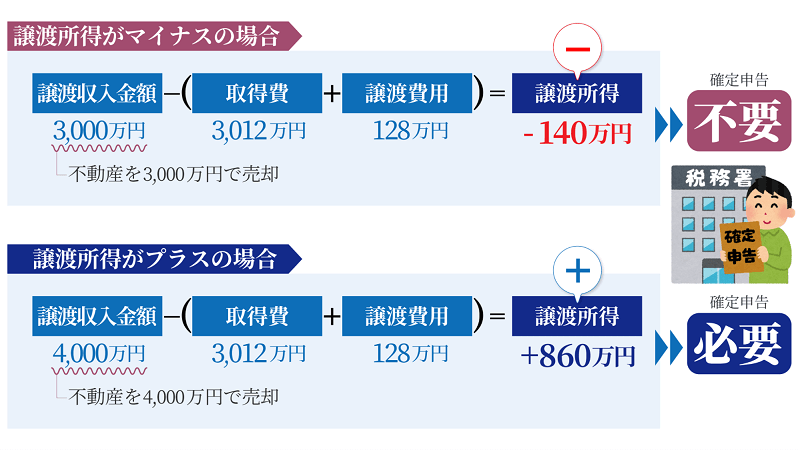

3.相続不動産の売却で譲渡所得がプラスになったら確定申告を

相続不動産を売却して譲渡所得として利益が出た場合は、必ず確定申告をしましょう。

なお、譲渡所得がマイナスの場合は、原則として確定申告は不要です。

相続に係る確定申告について、詳しくは「相続に所得税はかかる?相続税との関係や確定申告が必要なケースを解説」をご確認ください。

3-1.特例適用で譲渡所得が0円になっても確定申告は必須

「相続税の取得費加算の特例」や「3,000万円特別控除」を適用したことで、譲渡所得が0円になっても、適用前の所得がプラスだったのであれば確定申告は必要です。

これは各種特例の要件として、「確定申告をすること」という申告要件が設けられているためです。

確定申告が必要か不要かは、節税のための特例や控除の適用前の金額で判断しましょう。

仮に確定申告の義務があるにも関わらず、申告をしていなかった場合は、本税のほか加算税及び延滞税が課税される場合があるのでご注意ください。

3-2.譲渡所得がマイナスの場合の特例

居住用財産(マイホーム)を譲渡して譲渡損失が出た場合は、一定の条件のもと他の所得との損益通算や翌年以降への繰り越しができます。これらの特例を受ける場合は、譲渡所得がマイナスであっても確定申告が必要です。

詳しくは、国税庁「No.3203 不動産を譲渡して譲渡損失が生じた場合」をご確認ください。

3-3.確定申告を行うのは売却した翌年

譲渡所得について確定申告を行うのは、相続不動産を売却した翌年の2月16日から3月15日までの間です。

例えば、令和6年12月25日に不動産を売却したならば、確定申告を行うのは令和7年2月16日から3月15日の間(曜日の関係で、実際には令和7年2月17日から3月17日の間)になります。

4.相続不動産を売却するメリットは節税以外にもある

相続不動産を3年以内に売却すれば、各種特例や控除を適用でき、節税に繋がる可能性があります。

しかし、相続不動産を売却すると、節税以外にも以下のようなメリットがあります。

- 築年数が経過しないうちに換金できる

- 固定資産税などの維持費を節約できる

- 近隣住民とのトラブルを避けられる

4-1.築年数が経過しないうちに換金できる

相続不動産を売却する1つ目のメリットは、築年数が経過しないうちに換金できることです。

相続した建物は、築年数が経過すればするほど、その価値も下がってしまいます。

例えば戸建て住宅の場合、築10年で購入時の価値の5割に半減しますし、築20年でその価値は0円になるといわれています。

相続不動産をなるべく早く売却することで、金銭的な価値が高くなります。

4-2.固定資産税などの維持費を節約できる

相続不動産を売却する2つ目のメリットは、固定資産税などの維持費を節約できることです。

住宅用地の所有者には、固定資産税や都市計画税の優遇措置があります。

相続不動産を売却せずに放置しておくと、自治体から「特定空き家」に指定され、これらの税金の優遇措置が適用されなくなります。

また、固定資産税や都市計画税以外にも、相続不動産のメンテナンス費用も必要となってしまいます。

相続不動産を早めに売却することで、固定資産税やメンテナンス費用の負担が無くなることは、大きなメリットです。

4-3.近隣住民とのトラブルを避けられる

相続不動産を売却する3つ目のメリットは、近隣住民とのトラブルを避けられることです。

相続不動産を放置すると、庭の草木が伸びて隣家に侵入したり、建物にゴミが不法投棄されて悪臭や害虫が発生したりすることがあります。

こうなると、近隣住民とトラブルに発展してしまいます。

取得した相続不動産の管理が困難な場合は、なるべく早い段階で売却を検討しましょう。

5.相続した不動産を高値で売却するための方法

相続不動産を売却する場合、工夫次第で高値で売却することができます。ポイントは下記のとおりです。

- 地域の不動産業者に相談してみる

- 専門家から不動産業者を紹介してもらう

- 相続した不動産の管理は売却時までしっかり行う

全体として、不動産の専門家に相談しながら売却手続を進めるのがおすすめです。

5-1.地域の不動産業者に相談してみる

相続した不動産がある地域の不動産業者に相談すると、高い価格で売却してもらえる可能性が高まります。

地域の不動産業者はその土地の事情によく通じていて、価格について他の地域の同業他社にはないデータの蓄積もあります。

また、地域に根ざした業者で売りに出せば、その地域でよい物件を探している人の目にとまりやすく、早く高値で売れることも期待できます。

1社だけでなく複数の不動産業者に相談して見積もりを出してもらい、比較検討するとよいでしょう。

5-2.専門家から不動産業者を紹介してもらう

相続手続きを相談した司法書士や税理士に、懇意にしている不動産業者を紹介してもらうと、希望額に沿った形で売却してもらえることがあります。

信頼できる不動産業者を自分でゼロから探すのは時間も手間もかかり、とても大変です。

その点、自分が依頼した専門家からの紹介であれば、信用性も高く、相談もスムーズに進みやすくなります。

また、税金の専門家と普段から関わりのある不動産業者であれば、節税対策も含めて販売戦略を考えてもらうこともできます。

不動産業者を探すなら、法律や税金の専門家から紹介してもらうとよいでしょう。

5-3.相続した不動産の管理は売却時までしっかり行う

相続した土地や建物を少しでも高値で売りたいなら、売却のときまで適切な管理することを怠らないようにしましょう。

特に空き家の場合、人が住んでいる家と比べると劣化のスピードがとても速くなります。

きちんと管理していればより高値で売れたにもかかわらず、放置しておいたばかりに買い叩かれるということも時としてあります。

お金のかかるリフォームを行う必要はありません。定期的に様子を見に行き、室内の換気のほか掃除や草取りなどをするだけでも劣化のスピードを大幅に遅らせることができます。

不動産をその時に売れる最高価格で売却できるよう、管理にも気を遣うようにしましょう。

6.相続不動産を売却する時の必要書類

相続登記をした後は、相続不動産を売却することとなりますが、売主である相続人は、相続不動産の売却時に必要書類を準備しなくてはなりません。

なお、準備する必要書類は、相続不動産の種類によって異なります。

6-1.相続不動産が「戸建て」である場合

相続不動産が戸建てである場合は、以下の必要書類を準備しましょう。

- 本人確認書類(運転免許証やマイナンバーカードなど)

- 住民票(発行から3ヶ月以内のもの)

- 実印・印鑑証明書

- 登記済証(権利証)または登記識別情報

- 地積測量図と境界確認書

- 固定資産税納税通知書

- 固定資産評価証明書(最新年度のもの)

この他にも、間取りの図面、建築確認済証や検査済証、住宅性能評価書などの書類を求められることもあります。

6-2.相続不動産が「マンション」である場合

相続不動産がマンションである場合は、以下の必要書類を準備しましょう。

- 本人確認書類(運転免許証やマイナンバーカードなど)

- 住民票(発行から3ヶ月以内のもの)

- 実印・印鑑証明書

- 登記済証(権利証)または登記識別情報

- 固定資産税納税通知書

- 固定資産評価証明書(最新年度のもの)

この他にも、マンションの管理規則や維持費が分かる書類の提出を求められることもあります。

6-3.相続不動産が「土地」である場合

相続不動産が土地である場合は、以下の必要書類を準備しましょう。

- 本人確認書類(運転免許証やマイナンバーカードなど)

- 住民票(発行から3ヶ月以内のもの)

- 実印・印鑑証明書

- 登記済証(権利証)または登記識別情報

- 固定資産税納税通知書

- 固定資産評価証明書(最新年度のもの)

この他にも、購入時の売買契約書などの提出を求められることもあります。

7.相続不動産を売却する際におすすめの分割方法

遺言書がない場合は、法定相続人全員で遺産分割協議を行います。

しかし、相続不動産は物理的に分割することができないため、誰が・どれだけ取得するのかだけではなく、具体的な分割方法も決めなくてはなりません。

不動産の分割方法は以下の4種類あり、それぞれメリットとデメリットがあります。

- 換価分割

- 現物分割

- 代償分割

- 共有分割

相続不動産の売却を予定している場合、被相続人の遺産の種類や価額によって適切な分割方法を選択しましょう。

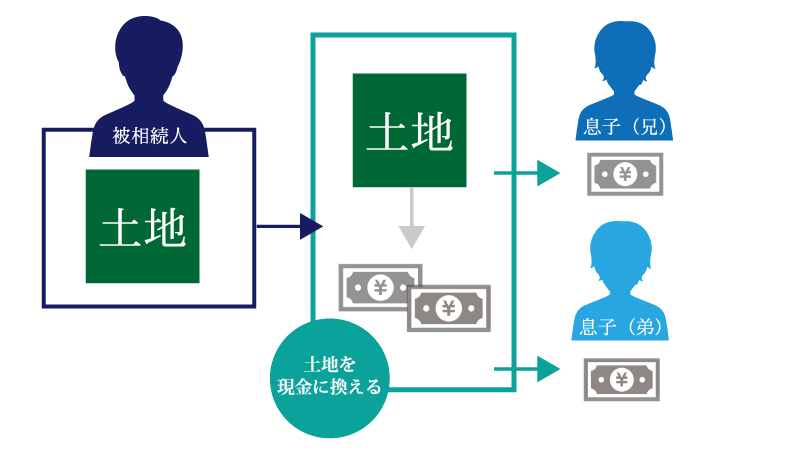

7-1.換価分割

換価分割とは、相続不動産を売却して現金に換え、その現金を相続人で分割する方法をいいます。

換価分割は、相続財産のほとんどが不動産で占められるケースにおいて、相続人が相続財産の保有を望まない場合に適しています。

具体的には、相続人間で「不動産はいらないけど均等に遺産分割をしたい」という意見でまとまった場合などです。

換価分割を選択した場合、代表相続人が相続登記や売却手続きを行うため、相続不動産の売却手続きがスムーズになるというメリットがあります。

換価分割について、詳しくは「換価分割とは?遺産分割協議書の書き方や譲渡所得税等の税務」をご確認ください

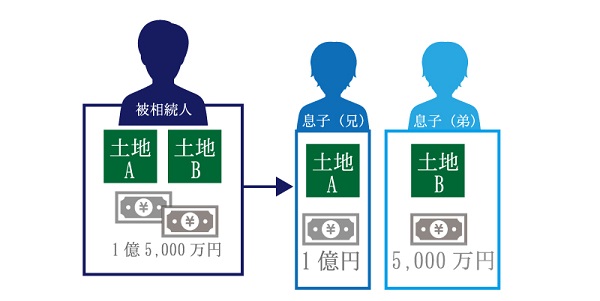

7-2.現物分割

現物分割とは、金銭や不動産を現物のまま相続人間で分割する方法をいいます。

例えば、長男は土地Aと預貯金1億円、次男は土地Bと預貯金5,000万円というように、現物のまま分割します。

現物分割には、相続不動産を共有名義にしなくて良いというメリットがありますが、相続財産の内容によっては均等に分割しづらいこともあります。

現物分割について、詳しくは「分割相続とは?分割方法・流れや揉めないための注意点も」をご確認ください。

7-3.代償分割

代償分割とは、特定の相続人が相続不動産を所有する代わりに、他の相続人に金銭を支払う分割方法をいいます。

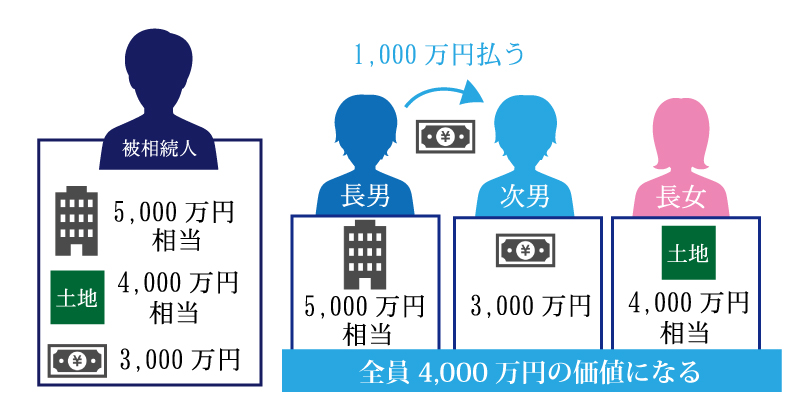

例えば、長男は5,000万円相当の不動産、次男は3,000万円の預貯金、長女は4,000万円相当の土地を取得したとします。このままであれば現物分割になりますが、それぞれの取得分には差額が生じてしまいます。

そこで長男が次男に1,000万円の代償金を支払うことで、各自の取得分を均等にする…これが代償分割です。

代償分割には、均等に遺産を分割できるというメリットがありますが、代償金を支払わなければならないというデメリットがあります。

代償分割について、詳しくは「代償分割とは?遺産を分割する方法や相続税の課税価格の計算方法」をご確認ください。

7-4.共有分割

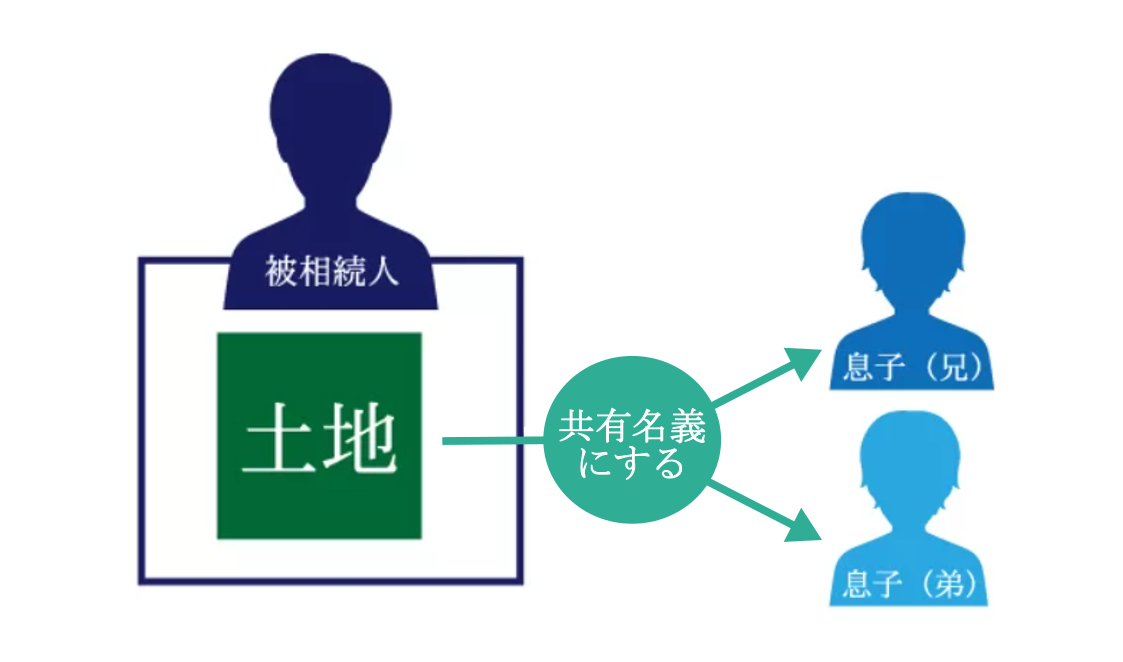

共有分割とは、相続不動産を相続人の共有名義で分割する方法をいいます。

共有分割は相続不動産を分割することなく、土地・建物の形状はそのままに相続人の共同名義で所有することから、相続不動産を売却・改築する際に、共有名義人全員の同意を得なければなりません。

そのため、相続不動産を売却する予定がある場合は、共有分割はおすすめしません。

8.相続不動産の売却は「節税」を意識して

相続不動産の売却に当たっては、多くの税の特例が関係してきます。

最後にポイントをまとめましたので、参考にしてください。

- 小規模宅地等の特例を適用する場合は申告期限まで保有(配偶者が相続した場合を除く)

- 相続不動産の売却前には相続登記が必須

- 3年以内に売却すると譲渡所得税を節税できる可能性あり

- 譲渡所得がプラスになれば確定申告(特例の適用関係なく)

相続不動産の売却に係る手続きを、相続人自らがすべて行おうとすると多大な労力と時間を要します。

また、苦労して計算し、申告を終えたとしても、税務調査を受けるリスクは高まります。

そのため、不動産の売却に関しては、税理士などの専門家の力を借りることをおすすめします。

8-1.税理士法人チェスターにご相談ください

税理士法人チェスターは、年間3,000件以上の相続税申告実績を誇る、相続税専門の税理士事務所です。

依頼主に最適な節税対策のアドバイスはもちろん、相続税の申告手続きや確定申告をお手伝いさせていただきます。

また、チェスターグループに所属している「株式会社チェスター」や「司法書士法人チェスター」と共に、相続不動産の売却方法のアドバイスや、相続登記の手続きも承ります。

相続不動産の売却をお考えの方は、まずはお気軽に税理士法人チェスターまでご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

その他