【相続登記の義務化】2024年4月施行!罰則・費用・対策まで完全網羅

2024年4月1日より、これまで任意だった不動産の相続登記が義務化されました。

義務化後は、相続の開始を知った日から3年以内に登記申請を行う必要があり、違反すると10万円以下の過料が科される恐れがあります。特に注意すべきは、法改正前に発生した過去の相続も対象となる点です。

本記事では、相続登記義務化の全容、罰則の詳細、対策について、相続の専門家がわかりやすく解説します。

1.相続登記の義務化はいつから始まった?

これまで、不動産を相続しても、相続人に登記をする義務はありませんでした。そのため、相続登記が長年放置され、いわゆる「所有者不明土地」が増加し、問題が複雑化して収拾がつかない事態になっています。

政府は、所有者不明土地が土地の利用等を阻害している問題を解決しようと、相続登記の申請の義務化を検討してきました。そして、令和3年4月に、相続登記義務化を柱とする改正不動産登記法が成立しました。これにより、令和6年4月1日から相続登記が義務化されました。

なお、相続登記の義務化は、過去に相続してまだ登記をしていない不動産も対象になります。つまり、過去にさかのぼって適用されます。

1-1.相続登記とは

不動産を購入または相続するなどして取得した場合には、不動産の所有権が自分に移ったことを第三者に示すために「所有権の移転登記」をすることができます。

「相続登記」とは、被相続人所有の不動産の登記名義を、その不動産を相続によって取得した相続人の名義に変更する所有権の移転登記のことをいいます。

1-2.相続登記を放置しておくリスク

相続登記を放置しておくと、以下のようなリスクがあります。

- 相続人が亡くなると次の相続で相続人が多くなり、相続手続きが複雑になり、次世代に大きな負担となる

- 相続登記を行うための遺産分割協議にあたり、認知症などで判断能力を失っている相続人がいる場合、当該相続人のために成年後見人を選任する必要がある

- 相続不動産に居住していると、他の相続人から賃料請求や立退きを請求されることがある

- 相続した不動産を売却したくても、前提として相続人名義に変更するまでに時間がかかり、売却に支障がでる

- 相続人の中に借金の支払いが滞っている人がいる場合、その人の法定相続分に相当する持分を差し押さえられる可能性がある

1-3.相続登記の義務化に向けた登録免許税の優遇措置

平成30年度の税制改正により、相続による土地の所有権の移転登記について、登録免許税の免税措置が設けられました。

先々代から相続した土地を先代が相続登記を放置したまま亡くなり、当該土地を相続登記する場合は、先々代から先代へ、先代(被相続人)から相続人へと、相続登記が原則2回必要となります。この場合、原則として、相続登記に対する登録免許税は2回分課されます。しかし、平成30年4月1日から令和9年3月31日までに相続登記を申請すれば、先々代から先代への相続による土地の所有権の移転登記に対する登録免許税が免税されます。

相続不動産が相続登記されないまま放置されることの主な理由は、相続登記の⼿続きにかかる費⽤の負担が大きいからだといわれています。

この制度は、登録免許税の負担を軽減することで相続登記の促進を図り、所有者不明土地の問題の解決に向けた「相続登記の義務化」への前段階の優遇措置であるといえます。

2.相続登記の義務化が進められた背景

東日本大震災では津波で多くの家が深刻な被害を受けました。残された土地の所有権を確定する作業は困難を極め、所有者不明の土地は復興事業における用地買収の妨げとなりました。

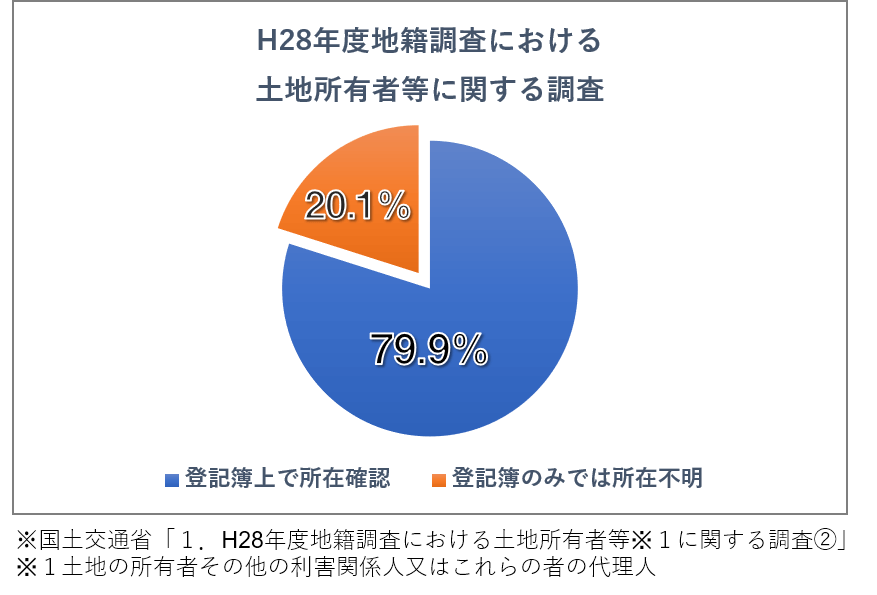

平成28年度に国土交通省が行った調査によると、相続により土地を取得したものの相続登記の手続きを行わず、土地の所有者が誰であるか不明である土地は、実に全体の20%以上も存在することが明らかとなりました。

また、所有者不明で管理が行われていない「空き家」が増加し、近隣住民に迷惑がかかるなど、大きな社会問題となっています。

これらの問題の解決策の一つとして、相続登記の義務化が検討されることになりました。以下では、相続登記の義務化が進められた背景について解説します。

2-1.相続登記せずに放置しても罰則がなかった

相続登記には、これまで法律上の義務や申請期限がありませんでした。

改正前の不動産登記法では、不動産登記簿の権利部(所有権の移転や抵当権の抹消)に関しては、登記申請の手続きを行わなかったとしても罰則があるわけではありませんでした。登記するかしないかは、個人の判断に任されていました。

相続登記が放置されてきた原因は、ただ単に相続登記に罰則がなかっただけではありません。相続登記にかかる手間や相続登記にかかる費用等の問題も、放置されてきた原因の1つとされています。

2-1-1.相続登記にかかる手間・費用

多くの相続体験者が最も手間がかかったこととして、「戸籍謄本をそろえること」を挙げています。相続に必要な戸籍謄本は少ない人で3~4通、多い人では10通以上になることもあります。戸籍制度では、結婚や本籍を移すときには新しい戸籍が作られます。また過去に数回の戸籍法の改正があり、戸籍法改正前の様式で作成された改製原戸籍謄本というものも存在します。

被相続人が生前に何回か本籍を移していれば、複数の市区町村役場から戸籍謄本を取り寄せなければならない場合があります。また、古い戸籍謄本は、文字が小さく非常に読みにくいものとなっています。「戸籍謄本をそろえる」という作業はかなり面倒な作業で、数ヶ月かかることもあります。

また、相続登記にかかる費用の主なものは以下の3つです。

A. 戸籍謄本等の必要書類の取得費

B. 登記申請する際にかかる登録免許税

C. 相続登記を司法書士に依頼した場合の報酬

・ 固定資産評価証明書・・・1通300円~400円

・ 名寄せ帳・・・1通200円~300円

・ 登記事項証明書・・・1通600円

・ 被相続人の戸籍謄本等・・・1通450円~750円

・ 被相続人の住民票の除票・・・1通200円~400円

・ 相続人の戸籍謄本・・・1通450円

・ 不動産を相続する人の住民票・・・1通200円~400円

・ 相続人の印鑑証明書・・・1通200円~400円

登録免許税[100円未満切捨て]=不動産価格[1,000円未満切捨て]×税率(0.4%)

※ケースによっては期限付きで免税となる措置があります。

不動産価格は、固定資産税評価額となります。

相続登記を司法書士に依頼する場合は、司法書士への報酬が必要になります。不動産の数や評価額、地域により報酬額は変わります。戸籍謄本等の取得や不動産の調査、遺産分割協議書の作成等を依頼すると別途費用が発生します。

「【相続登記の費用】司法書士報酬や自分で進めない方がいいケースを紹介」にて詳細な説明をしております。こちらもご覧ください。

2-2.空き家の増加が社会問題となっている

平成27年の5月に空き家対策特別措置法が施行されました。法律が施行された背景には、少子高齢化や地方における人口減少などの理由により、「空き家数の増加」という社会問題がありました。

また、日本人の寿命が延びたことで介護施設の利用が増加し、元々住んでいた家が空き家として残されることが多くなったこともあります。管理が行き届いていない空き家は、地域に防災、衛生、景観などの観点から様々な悪影響を及ぼしています。

2-3.所有者不明の土地の利用が阻害されている

人口減少・高齢化の進展に伴う土地利用割合の低下や、地方から都市等への人口移動に伴う土地の所有意識の希薄化等を背景に、全国的に所有者不明土地が増加しています。自治体において、各種事業の事業用地を取得しようとして登記簿等を参照しても、直ちにその所有者が判明せず、土地の所有者の探索に多大な時間・費用を要しなければなりません。その結果、各種事業の円滑かつ速やかな遂行に支障が生じ、深刻な問題となっています。

自治体が土地を利用しようとしても、長年相続登記がされておらず、地権者の相続人の数が数十名に及び、かつ一部の相続人の所在が不明となっているため、樹木の伐採や利用の方針を立てることができないといった事例が発生しています。

2-3-1.所有者不明の不動産がもたらす弊害

所有者不明の不動産がもたらす弊害として、土地の有効利用が阻害されていることの他に、緊急時の対策の妨げになっていることも挙げられます。

所有者が不明なため、置かれた物が「不法投棄」か「保管物」かの判断ができない不動産が増えています。こうした管理不全の土地・建物は、倒壊の危険があったり、ゴミ屋敷化による悪臭、草木の繁茂などを引き起こしたりと、近隣住民が迷惑を被っています。

こうした土地や建物について、所有者が分からなければ、改善を求めることができません。第三者が勝手に土地や建物に立ち入ることや、所有者に代わって古い建物を壊してしまうこともできないので、非常に困った状態に陥っています。

また、急傾斜地等の対策工事を緊急に実施する必要があるような場面でも、相続人が多数で、かつ一部の相続人の特定ができないため、着手が困難なケースがあります。

このように、所有者不明の不動産の問題は、その不動産の円滑な利用が阻害されるだけではなく、人々の安全や環境の維持といった点においても弊害が生じているといえます。

また相続で取得した空き家を放置することは、税金の支払いや管理の負担が増えることも考えられます。

もし相続して手続きが面倒だからと放置している空き家があれば下記記事もご参照ください。

参考:空き家を相続する場合は早めの売却がおすすめ!手続きや税金も解説

3.相続登記の義務化について

「相続登記の義務化」に向けて、法務省の法制審議会民法・不動産登記法部会では、様々な議論が交わされました。以下では、令和6年4月1日から施行された相続登記の義務化の内容について解説します。

3-1.相続登記の義務化の対象者は?

不動産の所有者が亡くなった場合、その不動産を相続等により取得した相続人が、その不動産の相続登記の義務化の対象者となります。つまり、対象者は以下の通りです。

2. 特定財産承継遺言により不動産を取得した相続人

3. 遺贈により不動産を取得した相続人

※特定財産承継遺言とは、特定の財産を特定の相続人に相続させる遺言(いわゆる「相続させる旨の遺言」)をいいます。

そして、上記対象者が、自己のために相続の開始があったことを知り、かつ、その不動産の取得の事実を知ったことが、相続登記の申請が義務付けられる要件となります。

遺産分割協議がなされた場合には、遺産分割協議の結果、その不動産を取得した相続人が相続登記の申請が義務付けられる対象者となります。そして、相続登記の申請をすることによって申請義務が履行されたことになります。取得した相続人以外の相続人には、相続登記の申請義務はありません。

他方、遺産分割協議がなされる前は、その不動産を法定相続人が取得(共有)している状態となります。よって、この場合は法定相続人全員が相続登記の義務化の対象者となります。したがって、遺産分割協議が長引く場合は、法定相続分での相続登記の申請又は改正不動産登記法によって新設された相続人申告登記の申告を検討しなければなりません。

遺産分割協議がなされる前に法定相続分での相続登記をした場合は、申請義務は履行されたことになります。相続人申告登記をした場合は、暫定的に申請義務を免れることになります。

なお、法定相続分での相続登記は、複数の相続人のうちの一部の相続人からの申請が可能です。また、相続人申告登記についても相続人の1人から申告ができるとされています(相続人申告登記については後述します)。

3-2.相続登記の義務化の対象となる権利は?

相続登記の義務化の対象となる権利については、まずは土地と建物の所有権に限るものとされています。当初、所有者不明土地の問題点への対策として相続登記の義務化が検討されてきましたが、空き家問題も深刻な社会問題となっていますので、土地と建物の両方の所有権について、相続登記が義務化されることになりました。

3-3.相続登記の義務化に違反した場合の罰則は?

相続登記の義務違反として、登記申請をすべき義務を負う相続人が正当な理由がないのに所定の期限までにその申請をしなかったときは、10万円以下の過料に処せられる可能性があります。

ただし、法務局の登記官が違反の事実を把握しても、ただちに過料に処せられるわけではなく、まずは相続人に催告が行われます。相続人が催告に応じて相続登記を申請した場合は、過料には処せられません。

なお、相続登記を申請しない「正当な理由」が認められる例としては、次のようなことが挙げられます。

- 数次相続が発生して相続人が極めて多数に上り、かつ、戸籍関係書類等の収集や他の相続人の把握等に多くの時間を要する場合

- 遺言の有効性や遺産の範囲等が争われている場合

- 重病等である場合

- DV被害者等である場合

- 経済的に困窮している場合

これらに該当しない場合でも、登記官が個別の事情を丁寧に確認して判断することとされています。

3-3-1.違反者への罰則と義務化の強制力について

罰則を設けることについては、「実効性を確保するために必要であるということや、土地の有効活用や国土の管理という公益的な観点からも必要であり、正当な理由なく義務に従わない場合に過料を科すことにも合理性がある」という意見がありました。

これに対して、「相続登記の申請を義務付けること自体に反対である」という意見や、「相続登記の申請の義務化は権利に関する登記の申請における私的自治の原則の例外であり、国民の過度な負担とならないよう必要最小限度の範囲のものでなければならない」という意見がありました。

(民法・不動産登記法部会資料No.38-19頁1(1) )

また、10万円以下の過料の制裁より登記申請に関する手続費用の方が高額になる場合は、罰則の実効性に欠けるということなどを理由に反対する意見もありました。このように、法制審議会では様々な議論が展開されました。

その後も検討が重ねられた結果、「相続登記等の申請義務が単なる努力義務ではなく、過料の制裁を伴う具体的な義務であることが重要である」という考えから、罰則が設けられることになりました。そのうえで、過料を科す前にあらかじめ相続人に催告する手続きを明らかにし、義務違反となる「正当な理由がない」場合の具体的な類型についても明らかにすることが定められました。

(民法・不動産登記法部会資料No.60-3頁)

3-4.相続登記を行うべき期限は?

相続登記を行うべき期限は、不動産を取得した相続人がその取得を知った日から3年以内です。

相続登記を行うべき期限に関しては、10年などある程度の長期間とすべきといった意見もあったようですが、3年という比較的短期間で決着しました。代わりに、登記の手続的な負担を軽減する措置として「相続人申告登記」が導入され、費用負担を軽減する措置として一定の要件に当てはまる場合に登録免許税の軽減が行われています。

3-5.相続登記の義務化によるメリットは?

相続登記を義務化し、所有者不明土地の権利関係を明らかにすることで、以下のメリットが期待されています。

- 土地取引の活性化

- 道路拡張工事等の公共事業の円滑化

- 大規模商業・産業施設や公共インフラの整備促進

- 被災地における復興の加速化

- 管理不全の土地や建物による防災上、衛生上、景観上の改善

更には、相続登記が義務化されることによって、これまで市場価値が低いと考えられてきた土地を有効活用できるケースが増える可能性があります。

3-6.その他の問題点と解決策

相続登記の義務化に関する問題点として、土地の所有権のみを放棄する制度がなかったことも挙げられます。

相続登記が放置される理由に、相続人にとって不要な土地や空き家を相続してしまうことが挙げられます。しかし、これまで、相続放棄は認められていたものの、土地の所有権のみを放棄する制度はありませんでした。そこで、相続登記の義務化に先立ち、令和5年4月27日から一定の要件を満たす場合に土地の所有権を放棄する制度(相続土地国庫帰属制度)が施行されました。

なお、相続放棄は、相続放棄すると初めから相続人とならなかったものとみなされるので、相続財産の全てを相続できなくなります。一部分だけ放棄するということができない制度になっています。相続土地国庫帰属制度では、相続財産を全て放棄するのではなく、その土地だけを放棄して国庫に帰属させることができます。

また、共有者の全部又は一部が所在不明となるケースがあることを念頭に、不動産の共有制度の見直しが行われ、令和5年4月1日から改正法が施行されました。

4.相続登記の義務化に対応する方法

相続登記の義務化は、過去に相続してまだ登記していない不動産も対象になります。令和6年3月31日以前に相続した不動産は、令和9年3月31日までに登記を申請しなければなりません。

そのため、現時点において、特別な理由もなく相続登記を放置している状態であれば、直ちに相続登記を行うことをお勧めします。

4-1.相続登記の有無を確認する

まずは、ご自身の所有する不動産がきちんと相続登記がなされているのかを確認しましょう。

法務局で登記事項証明書を取得すれば、土地や建物などの不動産の名義が、現在誰の名義になっているのかが分かります。

登記事項証明書は、法務局に行けば誰でも取得が可能です。どこの法務局でも、全国の不動産の登記事項証明書の取得が可能です。取得するのに必要な書類も特にありませんが、土地や建物の「所在」と、土地なら「地番」、建物なら「家屋番号」がわかるとスムーズに取得できます。物件の住所しか知らない場合は、住所から地番を調べて取得することになります。登記事項証明書を取得するには1通600円の手数料がかかります。

登記事項証明書に記載されている不動産の名義人が亡くなられた人のままであれば、ご自身の名義に変更するための相続登記が必要となります。

4-2.早期に相続登記を済ませる

登記事項証明書に記載されている名義人が亡くなられた方のままになっているなら、早期に相続登記を済ませましょう。

相続登記を申請するときには、戸籍謄本等の公的書類を提出しますが、各公的書類には保存期間が定められていますので、手続きをしようと思った時には保存期間が過ぎていて入手できないことがあります。こういった場合、戸籍謄本等とは異なる書類が必要になり、余計な手間がかかる可能性があります。

具体的には、各書類の保存期間は以下の通りとなります。(役所によっては保存期間を過ぎても破棄されていない場合があります。)

- 除籍謄本 :150年

(古い戸籍は50年や80年しか保存されていないケースもあります。) - 住民票の除票 :150年

- 戸籍の附票の除票:150年

- 改製原戸籍の附票:150年

(令和元年6月20日より5年から150年に変更されましたので、令和元年6月20日時点で既に5年が経過しているものは廃棄されているケースがあります。)

相続した不動産を売却するとき、その前に相続登記をしなければなりません。担保に入れてお金を借りるときも同様です。よって、相続登記をしていなければ、実際に売却したいときに書類の収集に時間がかかり、タイミングを逸してしまう可能性があります。

4-3.トラブルに備えて遺言を作成する

遺言というと、莫大な財産を持つ人だけに必要だというイメージがありますが、遺産額が少なくても相続トラブルは生じます。裁判手続きが利用された相続トラブルのうち、遺産額が1,000万円以下である相続トラブルは全体の約30%を占めています。

相続が発生して遺言書がなければ、被相続人の財産を誰にどのように分配するのかは、遺産分割協議で話し合うことになります。相続人が多い場合や、親族関係が複雑な場合は、遺産分割協議が長期化する恐れがあります。

遺産分割協議が長期化するほど親族関係は悪化し、遺産の中に不動産があると相続登記が放置される危険性があります。相続登記の義務化に対応するためにも、きちんと遺言書を作成することが望ましいといえるでしょう。

4-4.法定相続分で相続登記する方法も有効

被相続人が遺言書を作成しておらず、かつ、遺産分割協議が長引くようであれば、3年以内に相続登記ができず過料が科される可能性があります。

そういった場合、差し当たり法定相続分で相続登記する方法も有効です。法定相続分による相続登記は、相続人が単独であるときや複数人で各々の法定相続分に従って共有名義で登記するときに申請することができます。

法定相続分で相続登記する方法は、保存行為として、相続人のうちの一人から申請することができます。つまり、相続登記を申請するにあたって他の共同相続人の同意は必要ありません。

4-4-1.法定相続分で相続登記をする際の注意点

ただし、注意も必要です。共有状態の登記をすると、誰でも閲覧できる登記簿に結果が反映されます。世の中には一部の相続人から持分を譲り受け、他の共有者に高く売って儲けを出そうとする人もいます。このように、かえって法律関係が複雑になるおそれもあります。

また、上記のとおり、法定相続分による相続登記は、他の共同相続人の同意などがなくても可能ですが、必ず他の相続人に事情を説明して了承を得た上で実行するようにしましょう。無断で行うと、良かれと思ってした行為であっても、かえって他の相続人の気分を害することもあり得るからです。

4-5.相続人申告登記が創設される

相続登記申請の義務化に伴う手続的な負担を軽減させるため、「相続人申告登記」という制度が新たに創設されました。

相続人申告登記とは、亡くなった所有権の登記名義人の相続人による申告を受けて、登記官がその所有権の登記について相続人の氏名及び住所等を付記する登記のことをいいます。相続人申告登記を申し出た相続人は、相続登記を申請する義務を履行したものとみなされます。

相続人申告登記は、相続人の一人が単独で申告でき、添付書面も簡略にされています。したがって、各相続人は、相続登記の申請義務を容易に履行することができます。

なお、相続人申告登記は、遺産分割が成立しないなど期限内に申請義務が履行できない場合に一時的に利用できるものです。遺産分割協議等によって不動産の所有権を取得する方が決まっている場合は、当人において原則どおり相続登記を申請しなければなりませんのでご注意ください(この場合、相続人申告登記を行ったとしても相続登記を申請する義務を履行したものとみなされません。)。

また、相続人申告登記を申請した人が、その後の遺産分割協議によって不動産の所有権を取得したときは、その遺産分割協議の日から3年以内に相続登記を申請しなければならないとされていますので、この点もご注意ください。

4-5-1.相続人申告登記の特徴

相続人申告登記は、相続を原因とする所有権の移転登記ではなく、報告的な登記と位置付けられます。よって、持分は登記されない点が大きな特徴の一つとなります。

また、前述のとおり相続人の一人が単独で申告でき、添付書面も簡略化されています。具体的には、申請人は登記名義人の法定相続人であることを証する情報を提供すれば足り、申請人の有する持分の割合を証する情報を提供する必要はありません。

「相続人申告登記」について詳しくは下記記事を参照ください。

参考:相続登記・住所等の変更登記が義務化へ~不動産登記法の改正~

5.まとめ

最初に述べたとおり、令和6年4月1日から相続登記の申請を義務付ける制度が施行されました。相続登記の義務化は、過料の罰則を伴う制度ですから、多くの方に影響が生じます。今後相続が発生する方だけでなく、これまで相続登記を行っていなかった方についても、早急に対応することをお勧めいたします。

「相続登記の義務化」や「相続登記の申請」について疑問があれば、相続手続きに詳しい司法書士法人チェスターまでご相談ください。疑問点の解決、手続きの代行など、あなたのご希望に沿って対応をいたします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編