空き家を相続する場合は早めの売却がおすすめ!手続きや税金も解説

遺産の中に空き家があった場合、どのように対処をすれば良いのかとお悩みではないでしょうか。

空き家を相続することになった場合、その空き家に資産価値があるのか・ないのかで対処法は異なります。

なお、空き家に資産価値があり、賃貸や居住の予定がないならば、相続開始から3年以内に売却されるのがおすすめです。

空き家の保有リスクを回避できますし、空き家に係る譲渡所得の3,000万円特別控除を適用することができれば、税金を節税できる可能性があります。

なお、空き家を相続したくないからという理由で、安易に相続放棄を選択するのははおすすめしません。

この記事の目次 [表示]

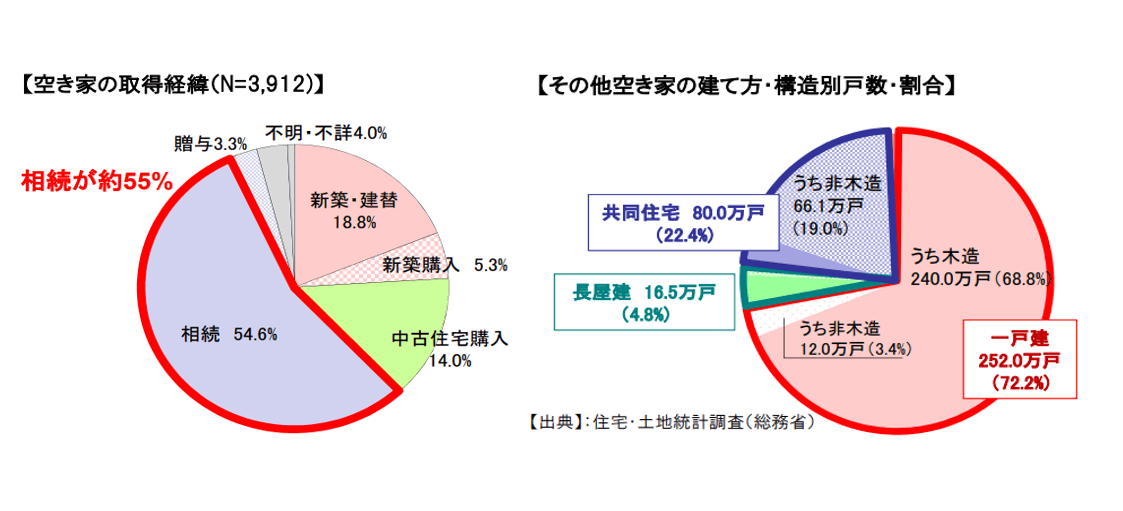

1.空き家は相続で取得するケースが圧倒的に多い

国土交通省「空き家政策の現状と課題及び検討の方向性」によれば、空き家はこの20年で約1.9倍に増加しており、空き家を取得した経緯は全体の54.6%が相続によるものとされています。

賃貸用や売却用を除いた「その他空き家」の構造は、一戸建てが全体の72.2%を占めており、このうちの3/4超が昭和55年以前に建築されたものです。

【国土交通省「空き家政策の現状と課題及び検討の方向性」よりチェスターが編集】

このデータの背景から、被相続人が所有していた自宅(実家)を、相続によって取得するケースが多いことが読み取れます。

空き家の増加に伴うさまざまな問題に対処するため、国は「空家等対策の推進に関する特別措置法」を制定し、空き家対策に取り組んでいます。

1-1.そもそも空き家を相続する義務はあるの?

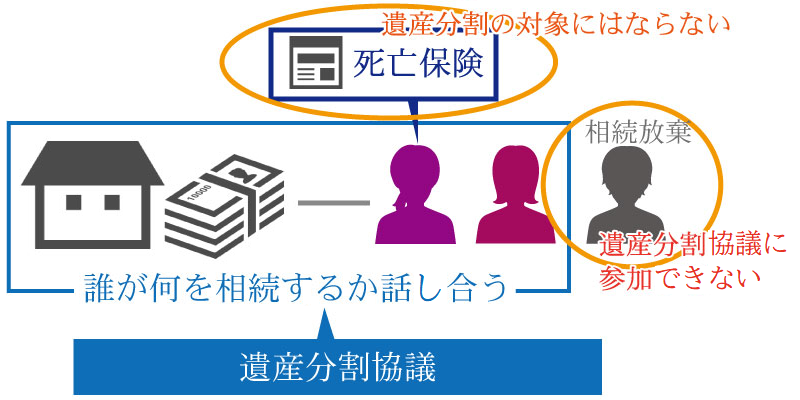

相続が発生した際、遺言書がない限りは法定相続人全員で遺産分割協議を行い、被相続人の遺産について「誰が・何を・どれだけ相続するのか」を話し合って決めることとなります。

もちろん、使い道がない空き家であっても、被相続人の遺産(相続財産)に含めますので、法定相続人の誰かは空き家を相続しなくてはなりません。

法定相続人が「相続放棄」を選択すれば、最初から法定相続人ではなかったという扱いになります。

そのため、遺産分割協議に参加もできなくなりますし、空き家を相続する義務もなくなります。

法定相続人について、詳しくは「相続人は誰?相続人の優先順位と相続分をケース別に詳しく解説!」をご覧ください。

2.空き家を相続したくない…しかし安易な相続放棄はおすすめできない

空き家を相続したくないからという理由だけで、安易に相続放棄を選択するのはおすすめしません。

相続放棄とは、被相続人の遺産を相続する権利や義務を一切放棄することです。

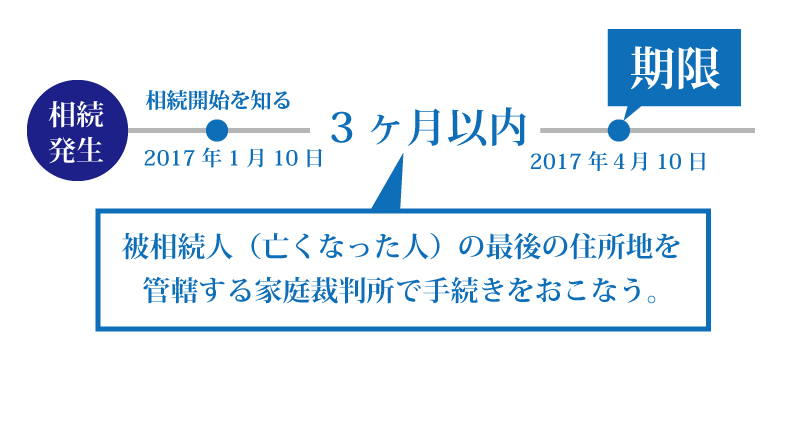

相続放棄をするためには、原則として相続開始を知ってから3ヶ月以内に、家庭裁判所に「相続放棄の申述」をしなくてはなりません(民法第915条、第938条)。

相続放棄を選択すれば、空き家を相続することはありません。

しかし、空き家以外のプラスの財産も相続できなくなりますし、必ずしも空き家の管理義務を免れるとは限りません。

空き家を相続したくないから…という理由だけで、安易に相続放棄を選択するのはおすすめできないのです。

2-1.相続放棄をすると他の遺産も相続できない

「空き家を相続したくないから」という理由だけで相続放棄を選択すると、他の遺産も相続できなくなります。

つまり、相続放棄をすると空き家や被相続人のマイナスの財産(債務や未払金)だけでなく、空き家の他のプラスの財産(預貯金や他の不動産など)も引き継げません。

空き家を相続すると、維持や管理をするために手間やコストがかかります。

しかし、立地によっては売却に困らない場合や、維持管理を業者などに依頼することで問題を解決できる場合があります。

相続放棄によって失う財産と、空き家の相続によるデメリットを比べて、最終的な判断を下しましょう。

2-2.相続放棄しても空き家の管理責任は残る可能性あり

空き家の売却や利用のあてがなく、管理するにも負担がかかる場合は、相続放棄してしまえばよいと考えるのが自然です。

しかし相続放棄を選択しても、その空き家の管理責任は残る可能性があります。

これは民法第940条において、以下のように定められているためです。

民法第940条(相続の放棄をした者による管理)

相続の放棄をした者は(…略…)相続人または相続財産の清算人に対して当該財産を引き渡すまでの間、自己の財産におけるのと同一の注意をもって、その財産を保存しなければならない

つまり空き家を相続したくないからと相続放棄をしても、空き家の管理責任からは逃れられない可能性が高く、根本的な問題解決には至らないのです。

詳しくは「空き家は相続放棄して終わりではない-残る管理義務と費用発生の可能性」でも解説しておりますので、あわせてご覧ください。

3.相続した空き家を放置する5つのリスク

使い道がないからといって、相続した空き家を放置すると様々なデメリットやリスクがあります。

- 近隣トラブルの原因になる

- 管理やメンテナンス等の維持費がかかる

- 放置すればするほど建物の資産価値が落ちる

- 固定資産税・都市計画税を継続的に支払う必要がある

- 特定空家に指定されれば固定資産税が最大6倍になる

固定資産税の負担や劣化による資産価値の下落は、自分自身や身内だけの問題で済みます。

しかし空き家を放置することによる劣化や衛生上の問題に加えて、空き家が事故・事件の元凶になれば所有者が賠償責任に問われることもあります。

トラブルに巻き込まれないためにも、空き家を放置した場合のリスクを理解しておきましょう。

3-1.近隣トラブルの原因になる

相続した空き家の管理やメンテナンスをせずに放置すると、様々な近隣トラブルの原因となります。

- 害虫や害獣の棲み処となる

- 犯罪集団の拠点となる

- 自然災害による倒壊のリスクが高まる

- ゴミの不法投棄場所となる

- 放火されるリスクが高まる

なお、空き家を放置したことで近隣住民に被害が生じるような事件・事故が起きれば、所有者が賠償責任を問われる可能性があります(民法第717条)。

こういったトラブルを避けるためにも、空き家の管理や定期的なメンテナンスは欠かせません。

3-2.管理やメンテナンス等の手間や維持費がかかる

空き家の所有者には管理やメンテナンスをする義務があるため、屋内の清掃や庭の手入れなど、手間や時間のかかる作業が伴います。

遠方に住んでいたり多忙で時間が取れなかったりする状況では、近隣の親戚に頼んだり空き家管理サービスを利用したりする場合もありますが、謝礼や利用料などが負担になってしまいます。

特に空き家から離れて生活している家族が、被相続人の自宅(家)を相続する際は注意が必要です。

3-3.放置すればするほど建物の資産価値が落ちる

相続した空き家を放置して築年数が経過すると、建物の資産価値が落ちます。

例えば一戸建て住宅の場合、築年数が10年で購入時の価値の5割に半減し、築20年でその価値は0円になると言われています。

家は人が住むことなく手入れされずに放置されているとすぐに劣化するため、放置すればするほど建物の資産価値が落ちてしまいます。

3-4.固定資産税・都市計画税を継続的に支払う必要がある

相続した空き家を保有する限り、「固定資産税・都市計画税」を毎年納付する義務があります。

固定資産税とは日本国内にある不動産(土地・建物)に課税される税金のことで、都市計画税は市街化区域内の土地と家屋の所有者に課税される税金のことです。

| 固定資産税 | 都市計画税 | |

|---|---|---|

| 課税対象資産 | 日本国内にある土地・建物 | 市街化区域内の土地・家屋 |

| 納税義務者 | 1月1日現在の所有者 | 1月1日現在の所有者 |

| 税率 | 1.4% | 0.3%(制限税率) |

| 課税標準価格 | 固定資産税評価額 | 固定資産税評価額 |

なお、住宅が建てられている土地は「住宅用地の特例」の対象となり、土地の課税標準額の算出方法が圧縮されるため、固定資産税・都市計画税の税額が軽減されます。

| 固定資産税 | 都市計画税 | |

|---|---|---|

| 小規模住宅用地 | 課税標準額を1/6に圧縮 | 課税標準額を1/3に圧縮 |

| 一般住宅用地 | 課税標準額を1/3に圧縮 | 課税標準額を2/3に圧縮 |

上記の小規模住宅用地とは「戸建てや集合住宅の敷地で200㎡以内の部分」であり、一般住宅用地とは「戸建てや集合住宅の敷地で200㎡超の部分」を指します。

3-5.特定空家に指定されれば固定資産税が最大6倍になる

相続した空き家を放置して自治体から「特定空家等」に認定されると、固定資産税・都市計画税の税額が軽減される「住宅用地の特例」の適用対象外となってしまいます。

住宅用地の特例の適用外となると、固定資産税が最大6倍に跳ね上がります。

特定空家等とは、以下のような状態にあると認められる空家等のことです(空家等対策の推進に関する特別措置法第2条)。

- 倒壊等著しく保安上危険となるおそれのある状態の空き家

- 著しく衛生上有害となるおそれのある状態の空き家

- 適切な管理が行われていないことにより著しく景観を損なっている状態の空き家

- その他周辺の生活環境の保全を図るために放置することが不適切である状態の空き家

固定資産税・都市計画税は毎年1月1日が基準となるため、空き家を放置して自治体から勧告を受けたら、年内に空き家の状態を改善すれば固定資産税・都市計画税が増額されることはありません。

特定空家に認定されないためにも、清掃や修繕を継続的に行うことが重要となります。

4.相続した空き家に資産価値がある場合の対処法

相続した空き家に資産価値がある場合は、そのまま放置をせずに、以下のような対処法を行いましょう。

- 相続開始から3年以内に空き家を売却する

- 賃貸不動産として貸し出す

- 自己の居住用不動産にする

4-1.相続開始から3年以内に空き家を売却する

相続した空き家に資産価値がある場合は、相続開始から3年以内に売却するのがおすすめです。

空き家を売却して利益が(譲渡所得)が出た場合、譲渡所得税という税金が課せられます。

しかし、相続開始から3年以内に売却した上で一定の要件を満たせば、譲渡所得税を計算する際に「空き家に係る譲渡所得の3,000万円特別控除」を適用できる可能性があります。

当該特例の制度内容や要件については、後述の「7.空き家は相続開始から3年以内に売却すれば節税に繋がる」にて解説します。

相続不動産の売却について、詳しくは「相続不動産を売却!手続きの流れ・税金シミュレーション・確定申告について」をご覧ください。

4-2.賃貸不動産として貸し出す

相続した空き家に資産価値がある場合は、賃貸不動産として貸し出すのもおすすめです。

空き家を賃貸に出すことができれば、毎月家賃収入を得ることができます。

しかし、相続した空き家の状態によっては、リフォームやハウスクリーニングをする必要があるため、初期費用がかかってしまいます。

入居者がいないと賃料が得られないこと、貸主としての責任があることも覚えておきましょう。

なお、空き家を賃貸不動産として貸し出した場合は、「空き家に係る譲渡所得の3,000万円特別控除」は適用できません。

4-3.居住用不動産にする

相続した空き家に資産価値がある場合は、自己の居住用不動産にするのも良いでしょう。

特に相続税の申告・納付義務があるケースにおいて、賃貸住宅に住んでいる相続人がいる場合は、その相続人の居住用住宅にするのがおすすめです。

これは相続税の大幅減税に繋がる「小規模宅地等の特例」における、「家なき子特例」が適用できる可能性があるためです。

小規模宅地等の特例における家なき子特例とは、以下の要件を全て満たした場合、空き家の宅地部分の相続税評価額を最大80%減額できる特例のことです。

- 被相続人に配偶者や同居の親族がいない

- 宅地を相続した親族が相続の3年前までに「自己または自己の配偶者」「3親等以内の親族」「特別の関係がある法人」の持ち家に住んだことがない

- 相続した宅地を相続税の申告期限まで保有する

- 相続開始時に居住している家屋を過去に所有していたことがない

家なき子特例について、詳しくは「『家なき子特例』は親と同居しなくても小規模宅地等の特例が使える制度」をご覧ください。

5.相続した空き家に資産価値がない場合の対処法

相続した空き家に資産価値がない場合でも、そのまま放置をせず、以下のような対処法を行いましょう。

- 建物を解体して他の活用方法を検討する

- 自治体や法人への寄付を検討する

- 隣家への贈与を検討する

- 相続土地国庫帰属制度の適用を検討する

5-1.建物を解体して他の活用方法を検討する

相続した空き家に資産価値がない場合は、建物を解体して一度更地にしてから、売却や他の活用方法を検討しましょう。

空き家をそのまま放置して特定空家等に指定されると、自治体から行政指導を受け、従わない場合は、最大50万円の過料に課せられることがあるためです。

建物を取り壊して更地にしてしまえば建物への固定資産税は不要ですし、土地のみでの売却であれば、比較的買い手がつきやすいというメリットがあります。

ただし、建物を解体すると解体費用がかかる上に、建物を取り壊すと「住宅用地の特例」が適用できなくなるため土地の固定資産税が高くなることにも注意が必要です。

5-2.自治体や法人への寄付を検討する

相続した空き家に資産価値がない場合は、自治体や法人への寄付を検討するのも良いでしょう。

自治体への寄付であれば、自治体の窓口へ相談することとなります。

一部の自治体では条件を満たすことで寄付を受け付けて貰えることもありますが、使用する目的がなければ寄付を受け付けてもらえないこともありますのでご注意ください。

また法人への寄付であれば譲渡所得税の課税対象となりますが、一定の団体(NPO法人や公益法人)に対しての寄付であれば譲渡所得税は非課税となります。

遺産の寄付について、詳しくは「遺産を寄付したい!知っておきたい税金・相続のポイントとは?寄付先の選び方も」をご覧ください

5-3.隣家への贈与を検討する

相続した空き家に資産価値がない場合は、隣家への贈与を検討するのも良いでしょう。

ただし隣家へ贈与をする場合は、事前に相続登記が必要となりますし、贈与契約書の締結も必要となります。贈与契約の成立後は、再び空き家の所有者移転登記をしなくてはなりません。

個人間の贈与であれば、受贈者に贈与税の申告・納税義務が課せられる点にも注意が必要です。

不動産の贈与税について、詳しくは「不動産の贈与税の計算シミュレーション-土地・贈与税を安く抑える方法」をご覧ください。

5-4.相続土地国庫帰属制度の適用を検討する

相続した空き家に資産価値がない場合は、相続土地国庫帰属制度の適用を検討しても良いでしょう。

相続土地国庫帰属制度とは、以下の一定の要件を満たした場合に、相続や遺贈によって取得した土地を手放して、国庫に帰属させることを可能とする制度のことです(令和5年4月27日から開始)。

- ① 相続や遺贈で取得した土地であること

- ② 土地が共有である場合は共住者全員が同意していること

- ③ 却下事由に該当する土地ではないこと

なお、③却下事由に該当する土地とは、建物の存する土地等を指します。

つまり、相続した空き家に相続土地国庫帰属制度を適用させるためには、建物を解体して更地にする必要があるということです。

なお、相続土地帰属制度が認証された時点で、負担金(宅地であれば20万円)を納める必要があります。

相続土地国庫帰属制度について、詳しくは「相続土地国庫帰属制度とは?メリット・デメリット・手続き方法や、相続放棄との違いを解説」をご覧ください。

6.空き家を相続したら相続登記(名義変更)が必須

空き家を相続した場合、どの対処法を選択するのかに関わらず、相続登記(不動産の名義変更)が必須となります。

相続登記が完了しないと、空き家を売却することはできませんし、貸し付けることも解体することもできません。

また、他の相続人と共同で相続する場合、相続登記前にその共同相続人が亡くなると登記が複雑になってしまいます。

令和6年4月1日以降は、過去に相続した不動産も含めて、取得を知った日から3年以内の相続登記が義務化されます。

これらの理由から、相続後はなるべく早く相続登記の申請手続を済ませましょう。

相続登記の義務化について、詳しくは「相続登記の義務化はいつから?違反者への罰則/新制度に備える方法も解説」をご覧ください。

6-1.相続登記の申請手続きの流れ

相続財産に不動産が含まれている場合、その不動産が空き家か否かに限らず、相続登記の申請手続きが必要です。

- ①必要書類を準備する

- ②登録免許税を準備する

- ③法務局で相続登記の申請をする

相続登記の申請は、不動産の所在地を管轄する法務局で行います。なお、法務局への書類持参や郵送以外に、平成20年7月からすべての法務局でオンライン申請が可能です。

詳しくは法務局「不動産の所有者が亡くなった(相続の登記をオンライン申請したい方)」や、登記ねっと「手数料の納付(かんたん証明書請求)」をご覧ください。

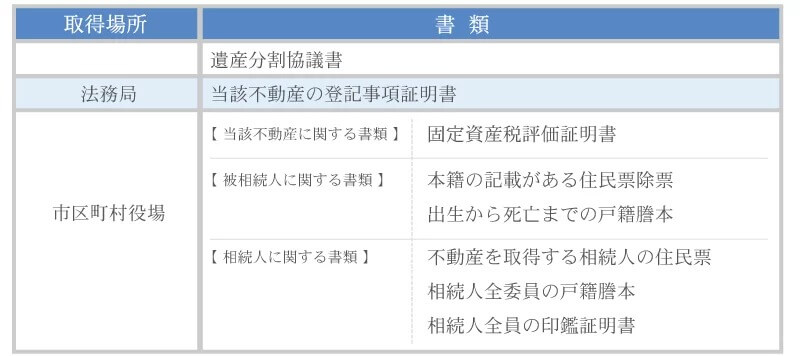

6-2.相続登記の申請時の必要書類

相続登記の際には登記申請書の作成が必要となりますが、「遺産分割協議」「遺言」「法定相続分」の3パターンでそれぞれ書式が異なります。

書式は法務局の公式サイトよりダウンロード可能ですが、専門的な知識が要求されるため、司法書士に依頼することをおすすめします。

また登記申請書以外に、戸籍謄本や印鑑証明書などさまざまな書類が必要になります。以下の表を確認して、申請時に必要な書類をもれなく用意しましょう。

遺産分割協議書および印鑑証明書については、ほかに相続人がいない単独相続もしくは法定相続分による相続の場合には不要です。

固定資産評価証明書については、被相続人が亡くなった年度ではなく、実際に相続登記する年度であることを把握しておきましょう。

相続登記の必要書類について、詳しくは「相続登記の必要書類と取得の仕方、期限を一覧でわかりやすく紹介」をご覧ください。

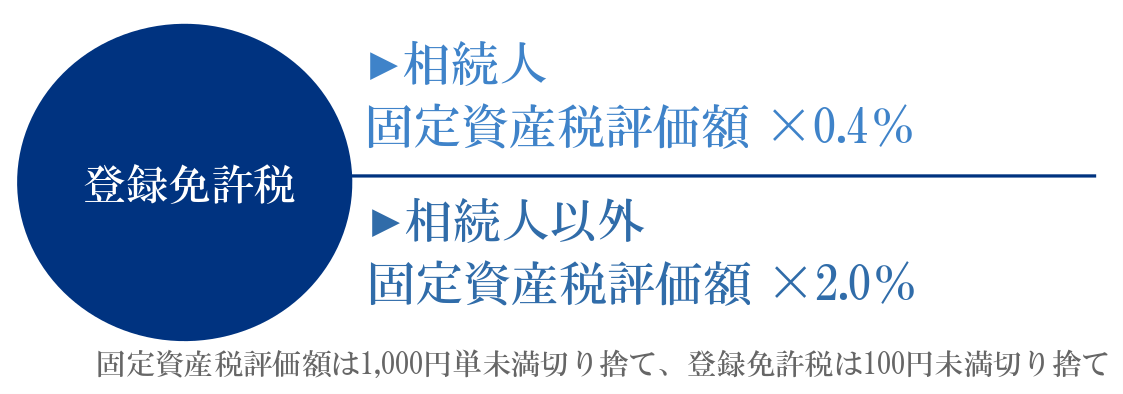

6-3.相続登記にかかる費用一覧

相続登記の申請には、以下の登録免許税を納めなくてはなりません。

登録免許税は法務局へ書類の持参や郵送の場合、収入印紙を利用できます。オンライン申請の場合は、インターネットバンキングやATMからの振込が可能です。

このほか、必要書類の取得費用も必要です。書類取得に必要な費用を「遺産分割協議」「遺言」「法定相続分」の3パターンで比較しましょう。

| 書類 | 遺産分割協議 | 遺言 | 法定相続分 | 必要な費用 |

|---|---|---|---|---|

| 不動産の登記事項証明書 | 〇 | 〇 | 〇 | 1通480~600円(申請方法による) |

| 被相続人の住民票の除票 | 〇 | 〇 | 〇 | 自治体による |

| 被相続人の戸籍謄本、除籍謄本、改製原戸籍謄本 | 〇 | △(戸籍・除籍謄本のみ必要) | 〇 | 戸籍:1通450円 除籍・改製原戸籍:1通750円 |

| 相続人全員の戸籍謄本 | 〇 | △(不動産取得者のみ必要) | 〇 | 1通450円 |

| 相続人全員の印鑑証明書 | 〇 | - | - | 自治体による |

| 対象不動産を相続する相続人の住民票 | 〇 | 〇 | 〇 | 自治体による |

| 固定資産評価証明書 | 〇 | 〇 | 〇 | 管轄による |

上記以外にも、登記申請書や遺産分割協議書の作成を司法書士に依頼した場合の報酬にかかる費用も必要です。

7.空き家は相続開始から3年以内に売却すれば節税に繋がる

空き家を相続した場合は、相続開始から3年以内に売却されることをおすすめします。

記事の前半でも解説しましたが、相続開始から3年に空き家を売却すれば、売却利益(譲渡所得)に係る譲渡所得税の計算時に、「空き家に係る譲渡所得の3,000万円特別控除」を適用できる可能性があるためです。

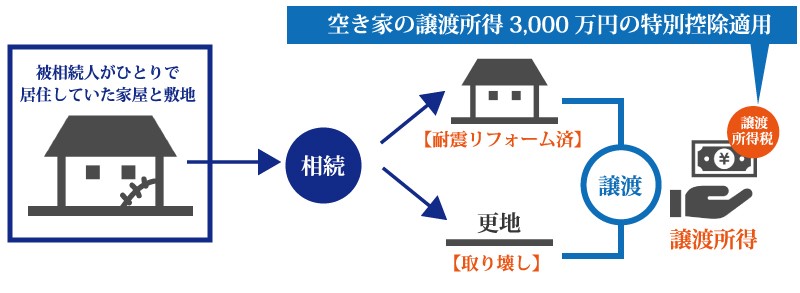

7-1.空き家に係る譲渡所得の3,000万円特別控除とは

空き家に係る譲渡所得の3,000万円特別控除(以下、空き家特例)とは、相続した不動産が空き家である場合、一定の要件を満たした場合は、その空き家を売却した場合に出た利益(譲渡所得)から最大3,000万円を控除できる特例のことです(令和9年12月31日まで)。

つまり、空き家を売却した際の譲渡所得が3,000万円以下であれば、譲渡所得税が0円になる可能性もあるのです。

なお、空き家特例を適用して譲渡所得税が0円になった場合でも、確定申告は必要となりますので失念しないようご注意ください。

空き家に係る譲渡所得の3,000万円特別控除について、詳しくは「空き家売却で3000万円控除!?相続で空き家問題も解決する特例とは?」をご覧ください。

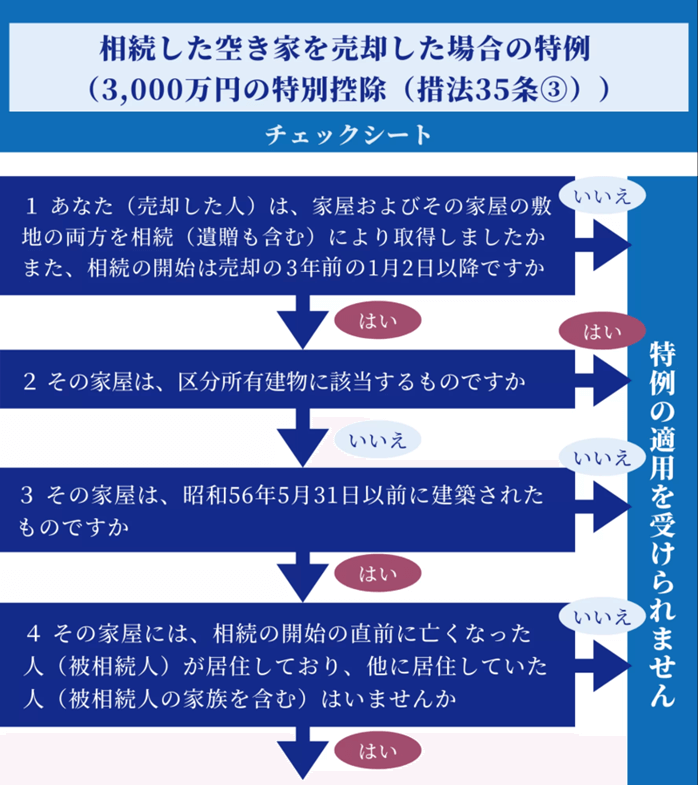

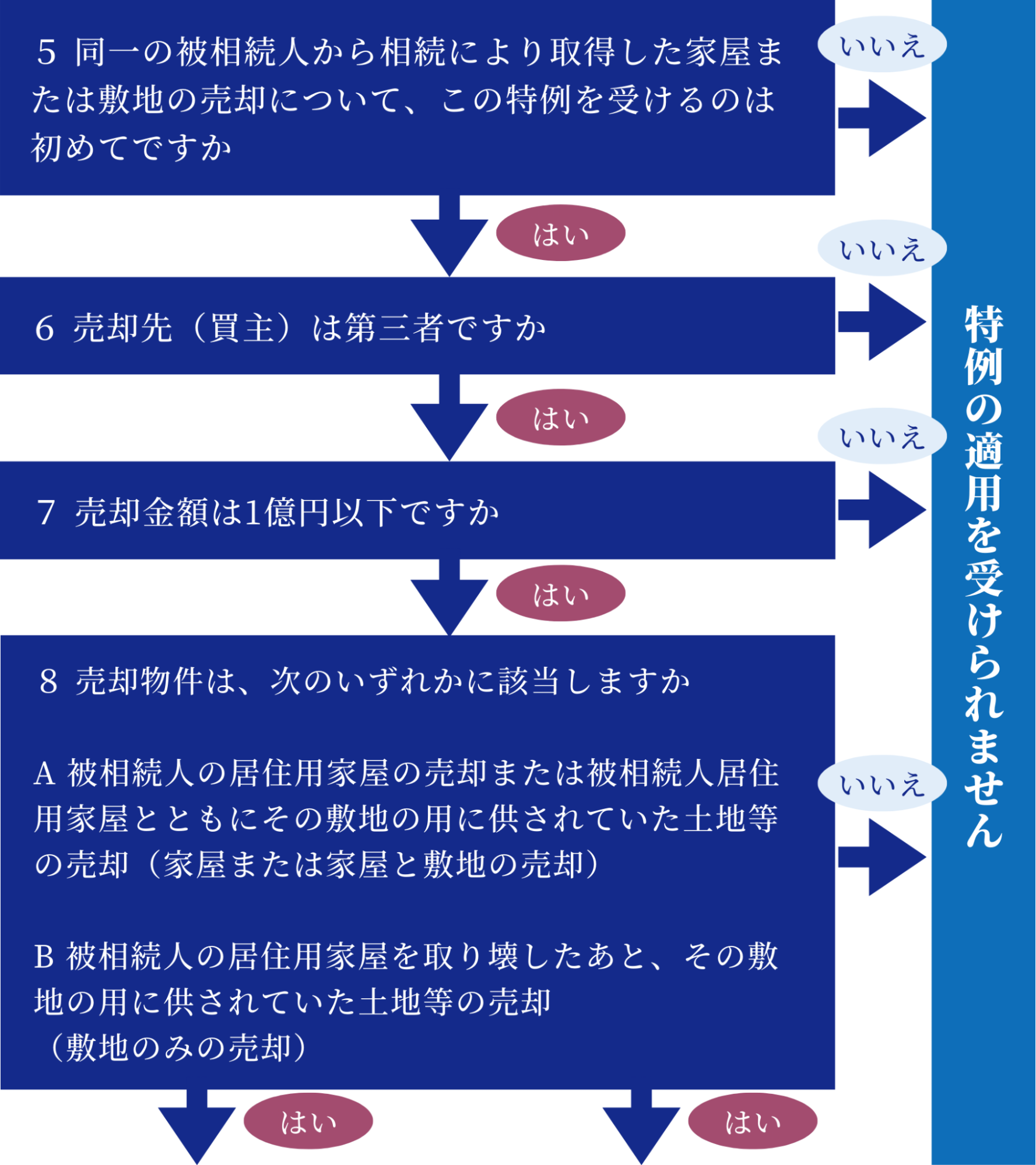

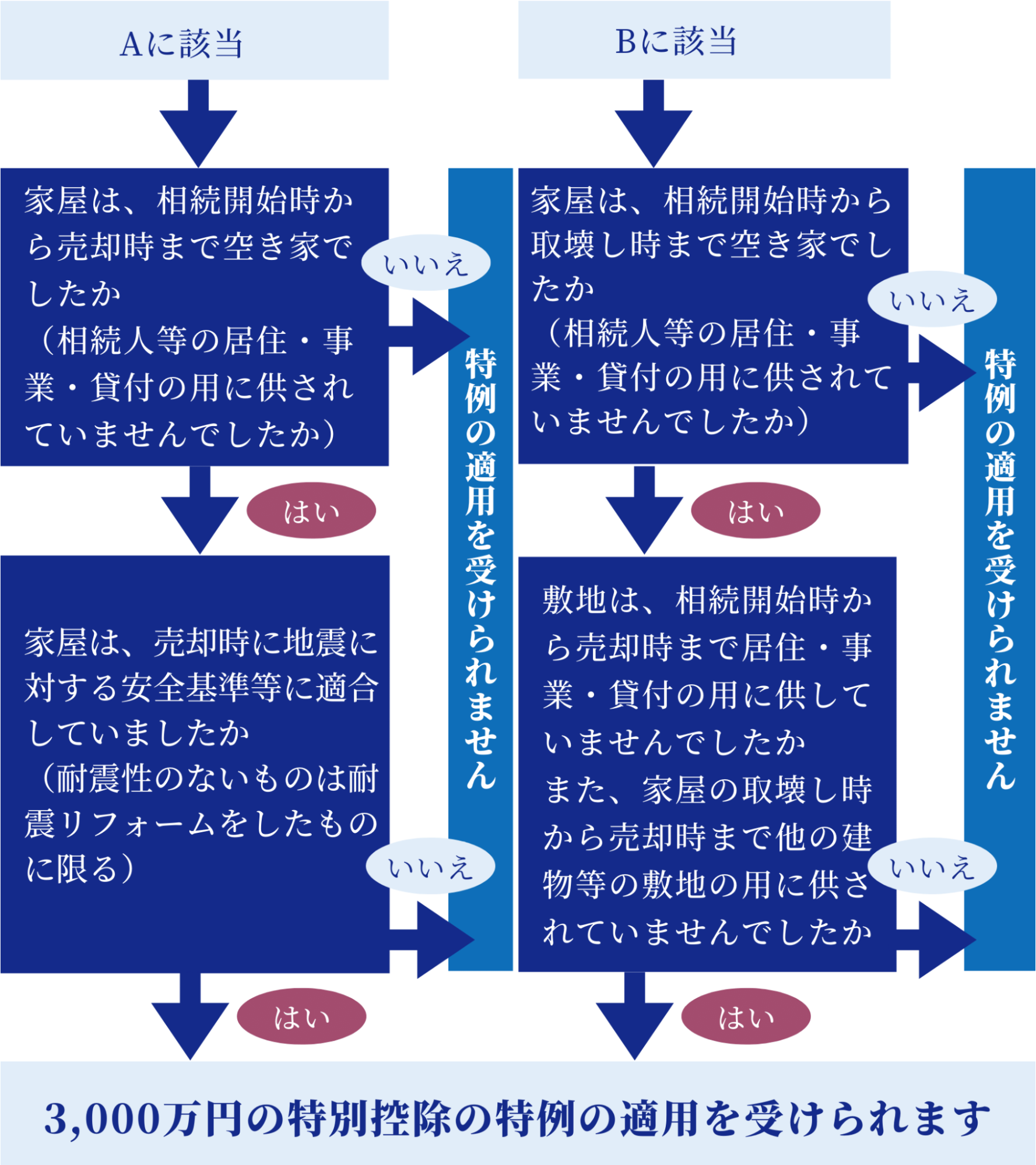

7-2.空き家特例の適用条件をチェックシートで確認

空き家に係る譲渡所得の3,000万円の特別控除の特例を適用させるためには、相続の開始時期や家の建築年度など細かな要件を満たしている必要があります。

以下のチェックシートで要件を1つずつ確認し、空き家特例を適用できるか否かを確認しましょう。

国税庁「相続した空き家を売却した場合の特例チェックシート(令和5年分)」もあわせてご覧ください。

7-3.令和5年度税制改正で耐震リフォーム・除却要件が緩和

令和5年度税制改正により、令和6年1月1日以降に空き家を売却する場合は、耐震リフォーム・除却要件が緩和されます。

- 家屋を含む譲渡)その家屋が耐震基準へ適合

- 敷地のみ譲渡)取り壊しができる

つまり、購入する側が空き家の耐震リフォームや除却要件を満たせば、売却する側は特例を適用できることとなります。

なお、空き家を取得した相続人が3人以上の場合は、1人あたりの特別控除額は2,000万円となります。

税制改正のポイントについて、詳しくは「【令和5年度税制改正】空き家に係る譲渡所得の3,000万円特別控除の特例の見直し」をご覧ください。

7-4.確定申告の際の必要書類

空き家に係る譲渡所得の3,000万円特別控除を適用するためには、確定申告の際に以下の必要書類の添付を求められます。

- 譲渡所得の内訳書(確定申告書付表兼計算明細書)

- 売却家屋の登記事項証明書

- 市区町村長から交付された「被相続人居住用家屋等確認書」

- 耐震基準適合証明書または建設住宅性能評価書の写し

- 売却価額が1億円以下であることを証明する売買契約書など

詳しくは、国税庁「被相続人の居住用財産(空き家)を売ったときの特例」をご覧ください。

8.空き家特例を適用した場合の譲渡所得税の計算方法

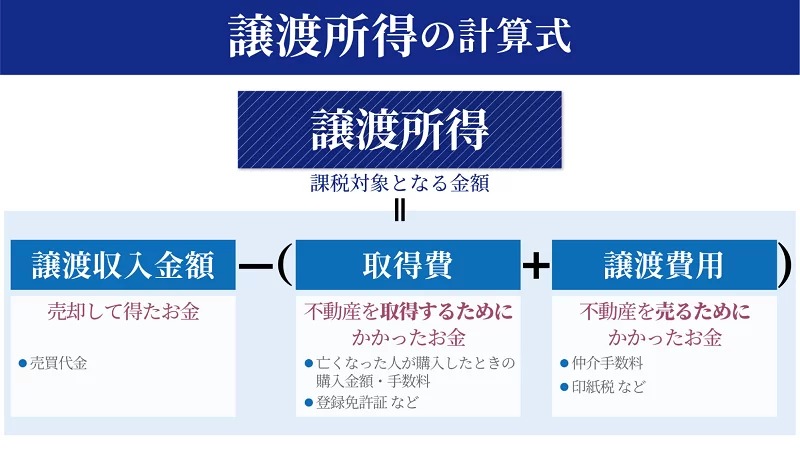

譲渡所得税を計算するためには、まずは課税対象となる「譲渡所得」を計算しなくてはなりません。

上記によって算出された譲渡所得に税率を乗じて、譲渡所得税を計算します。

なお、譲渡所得税の税率は、被相続人が当該不動産を所有し始めた時期によって変動します(他にも住民税や復興特別所得税が課税されます)。

- 被相続人が所有して5年以内に売却した場合…税率30%

- 被相続人が所有して5年経過後に売却した場合…税率15%

では、空き家に係る譲渡所得の特別控除を適用した場合、実際にどのくらいの節税に繋がるのでしょうか?

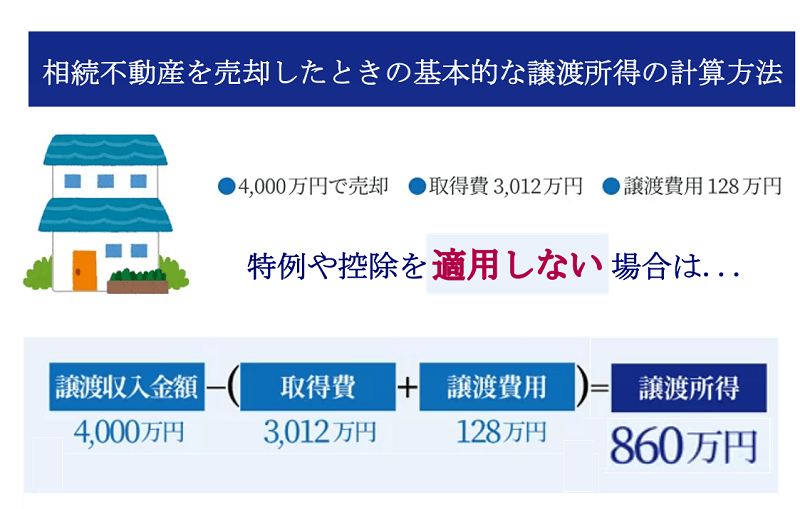

以下の条件を元に、特例を適用しない場合と適用した場合で、譲渡所得税の計算シミュレーションをしてみましょう。

8-1.空き家特例を適用しない場合の譲渡所得税

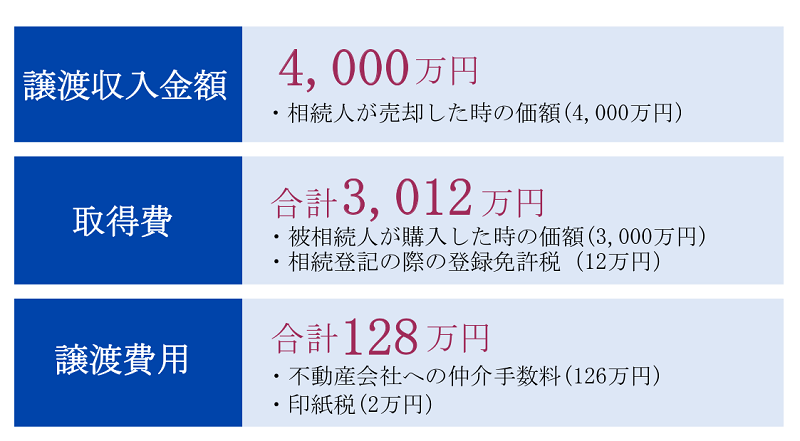

シミュレーションモデルにおいて空き家に係る譲渡所得の3,000万円特別控除を適用しない場合、譲渡所得は以下のように計算します。

譲渡所得は860万円であるため、譲渡所得税は以下の通りとなります。

| 譲渡所得税 | |

|---|---|

| 被相続人が所有して5年以内に売却 | 258万円(860万円×30%) |

| 被相続人が所有して5年経過後に売却 | 129万円(860万円×15%) |

8-2.空き家特例を適用した場合の譲渡所得税

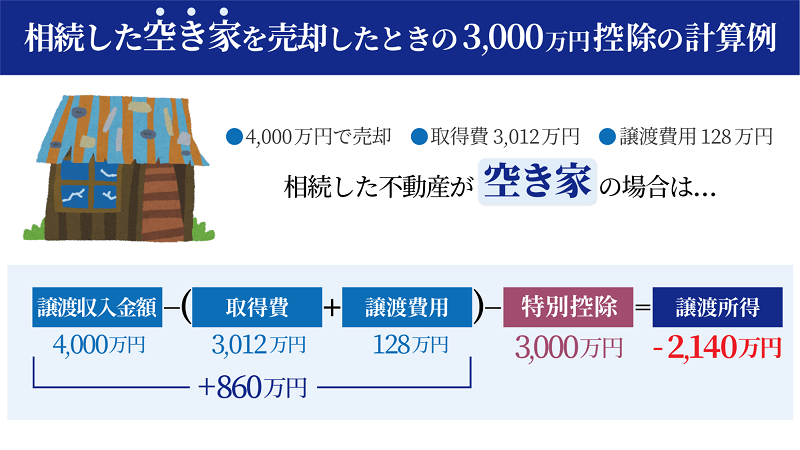

シミュレーションモデルにおいて空き家に係る譲渡所得の3,000万円特別控除を適用した場合、譲渡所得は以下のように計算します。

つまり、当該特例の特別控除3,000万円を適用することで、譲渡所得は-2,140万円となるため、譲渡所得税額は0円となります。

今回のシミュレーションモデルでは、特例の適用有無により譲渡所得税額に大きな差が出ることがわかります。

9.空き家を相続したら早めの売却がリスク低減&節税に繋がる

利用予定がない空き家を相続した場合は、相続開始から3年以内に売却するのがおすすめです。

空き家を所有し続けるデメリットやリスクを回避できる上に、一定の要件を満たせば譲渡所得税の節税に繋がります。

しかし早期売却の必要性を理解しながらも、手続きの煩雑さに二の足を踏む相続人がほとんどであることも事実です。

相続した空き家の対処法について不明点がある方は、相続に関する幅広い知識をもとに、空き家の処分について一括で任せられる専門家に相談することをおすすめします。

9-1.煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、争族関係は法律事務所、不動産売却は不動産業へ…。

相続に関する様々な手続きにおいてプロの力を必要とされる方はそれぞれの専門家を探してこれだけの対応をしなければなりません。

でも、相続に関することならまずはチェスターへご相談頂ければもう安心です。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編