【相続分の譲渡とは】かかる税金・期限・注意点を税理士が解説

相続分の譲渡とは、ご自身の相続分を他の相続人や第三者に譲り渡すことです。遺産の相続を希望しないときや、遺産分割のトラブルに巻き込まれたくないときは、相続分を譲渡するのも1つの方法です。

遺産を相続したくないときは「相続放棄」をする方法もありますが、相続分の譲渡とは異なる点があるため、よく検討する必要があります。

今回は、相続分を譲渡するメリットやデメリット、手続きの方法、相続放棄との違いなどを相続税専門の税理士がわかりやすく解説します。

この記事の目次 [表示]

1.相続分の譲渡とは?

相続分の譲渡とは、自身の相続分(地位)を他の人に譲り渡すことです。

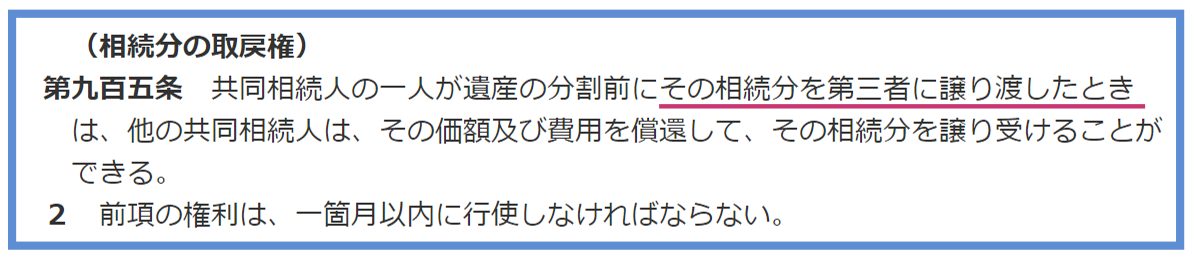

民法において相続分の譲渡に関する明白な記載はありませんが、民法905条の条文から「相続分を他の人に譲渡できる」と解釈できます。

なお、相続分とは、被相続人(亡くなった人)のプラスの財産(現金や不動産など)とマイナスの財産(債務や未払い金など)を含めた、遺産全体に対する相続人の持分のことで、その割合は民法900条で定められています。

相続分について、詳しくは「法定相続分は相続人の家族構成でこんなに変わる!【ケース別で解説】」をご覧ください。

1-1.自身の相続分を他の相続人や第三者に譲渡できる

自身の相続分は、「他の相続人(共同相続人)」や相続人以外の「第三者」に譲渡できます。

なお、相続分の譲渡をするにあたって他の相続人の同意は不要であるため、譲渡人と譲受人の合意のみで相続分の譲渡は成立します。

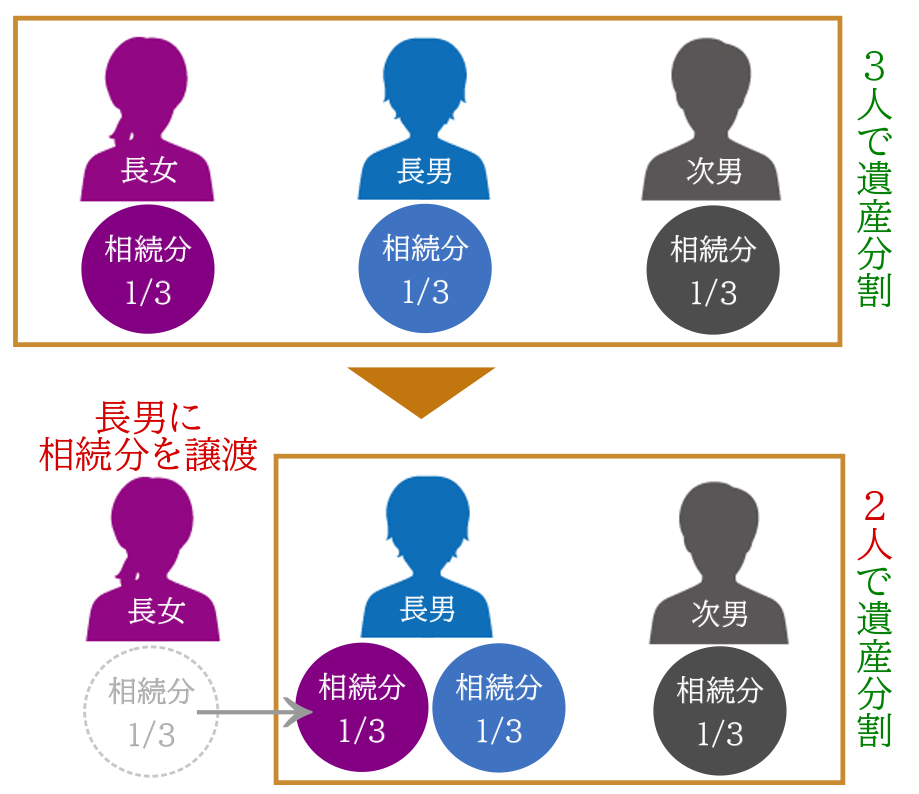

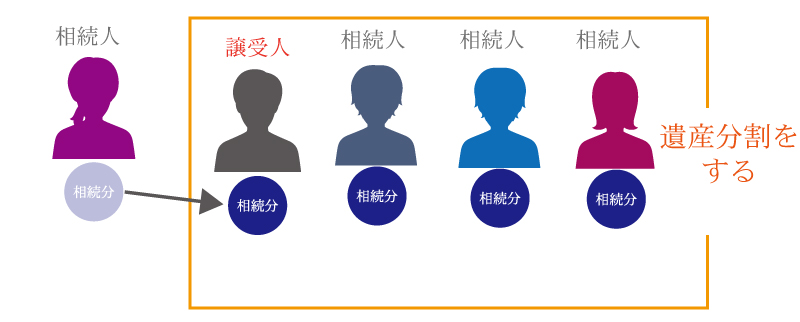

たとえば、親の相続が発生し、法定相続人が長女・長男・次男の3人としましょう。

この場合、各自の相続分は長女1/3・長男1/3・次男1/3となりますが、ここで長女が長男に相続分の全てを譲渡すると、長男2/3・次男1/3となります(次男の相続分は影響なし)。

なお、第三者に相続分を譲渡することも可能ですので、相続人ではないご自分の配偶者や、内縁の夫や妻はもちろん、血縁関係がない友人・知人にも譲渡できます。

ただし、相続人以外の第三者に相続分の譲渡をした場合、いくつかデメリットや注意点があります(詳細は後述します)。

1-2.相続分の一部または全部を譲渡できる

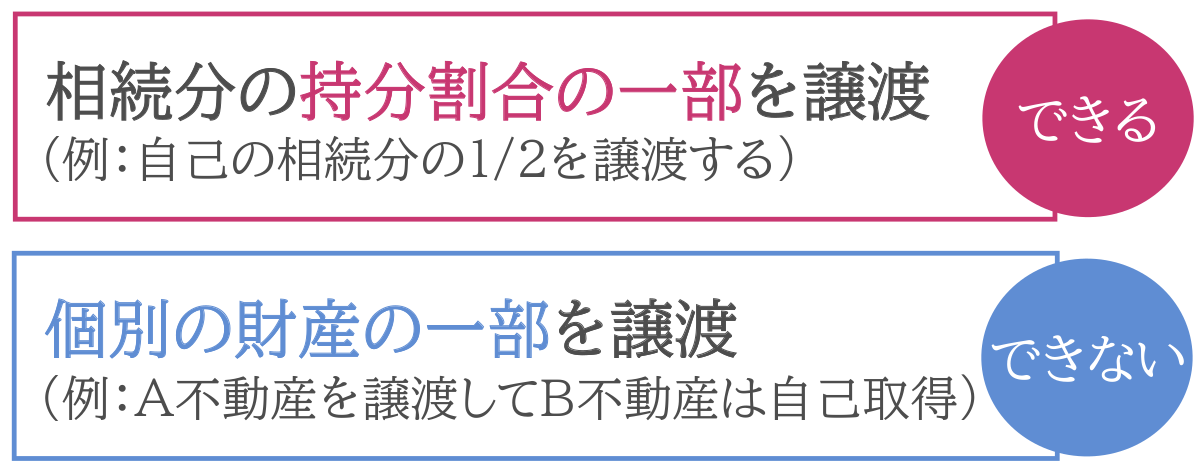

相続分の譲渡は、相続分の全部を譲渡ではなく、一部譲渡をすることも可能です。

ただし「一部譲渡の考え方」はよく誤解されるポイントとなりますので、ご留意ください。

相続分譲渡は、あくまでその相続人の「相続分」を他の相続人や第三者に譲渡するため、特定の財産を指定した一部譲渡はできません。

1-3.複数人への譲渡も可能

自身の相続分を誰か1人だけではなく、複数人へ譲渡もできます。

たとえば、相続人が母・長男・次男であった場合、母の相続分を長男と次男に均等に譲渡できるということです。

1-4.譲渡の対価は有償でも無償でも良い

相続分を譲渡する対価は無償でも有償でも構いません。

例えば、他の相続人に無償で相続分の譲渡を行うと、民法903条1項に規定された「贈与」とみなされ、特別受益権や遺留分侵害額(減殺)請求の対象になる可能性があります(最高裁判所判例集 平成29(受)1735)。

また、法定相続人以外の第三者に相続分を譲渡する場合は、対価が無償なのか有償なのかによって、課税される税金の種類が異なる(増える)ため、この点にも注意が必要です(詳細は後述します)。

1-5.相続分の譲渡はいつまでに行えば良い?

相続分の譲渡を行えるのは、遺産分割協議や遺産分割調停などによって、遺産分割の具体的な割合が決まるまでとなります。

2.相続分の譲渡をするメリットとデメリット

続いて、相続分を譲渡するメリットとデメリットをみていきましょう。

2-1.相続分の譲渡のメリット

相続分の譲渡をする主なメリットは、以下のとおりです。

- 遺産分割協議がスムーズに進みやすくなる

- 譲渡したい人を選ぶことができる

- 遺産分割協議の終了を待つことなく金銭を得られる可能性がある

- 相続の手続きやトラブルから離脱できる

以上の点について1つずつ解説します。

2-1-1.遺産分割協議がスムーズに進みやすくなる

亡くなった人が遺言書を残していなかった場合、相続人全員で遺産分割協議による話し合いをする必要があります。

相続人の人数が多いほど意見がまとまりにくくなります。遺産分割協議がまとまらなければ、遺産を受け取ることもできません。

他の相続人に相続分を譲渡すれば、遺産分割協議に参加する相続人の人数も少なくなり、協議がスムーズに進みやすくなります。

遺産の相続を希望していないのであれば、遺産分割協議がまとまりやすくするために、他の相続人に相続分を譲渡するのも1つの方法です。

遺産分割協議については、下記の記事で詳しく解説していますのであわせてご覧ください。

(参考)遺産分割協議に期限なし!ただし相続税の申告期限までに行うのがおすすめ

2-1-2.譲渡したい人を選ぶことができる

相続分を譲渡できる人に制限は設けられていません。相続人自身が渡したい人物を自由に選んで、相続分を譲渡することができます。

たとえば、父親が亡くなり、母親、長男、長女が遺産を相続するとしましょう。長男は母親と同居しており、長女は離れた場所で生活しています。このような場合、長女は自分自身の相続分を長男に譲り、母親と生活するための資金として役立ててもらうことができます。

また、相続分を譲渡する人は相続人に限定されているわけではありません。通常では相続人になれない、孫や被相続人の子供の配偶者、第三者など、状況に応じて譲渡する人を選ぶことができます。

2-1-3.遺産分割協議の終了を待つことなく金銭を得られる可能性がある

相続分を有償で譲渡すると、遺産分割協議の終了を待たずに現金を得ることができます。

相続人同士の意見がまとまらない場合、遺産分割協議が長期化することがあります。実際の遺産相続においては、協議が終了するまでの期間が1年や2年など長期に及ぶケースも少なくありません。

その点、相続分を有償で譲渡することができれば、相続人は遺産分割協議の終了を待たずに、自身の相続分に相当する金銭を得られます。

また、早いタイミングで金銭を得られると「病気で働けなくなり世帯収入が減った」「子供が進学を控えている」などの事態にも対処しやすくなるでしょう。

遺産分割協議が長引きそうなときや、突発的にまとまった資金が必要になったときは、有償で相続分を譲渡することを検討するのも方法です。

2-1-4.相続の手続きやトラブルから解放される

相続の手続きやトラブルから解放されることも、相続分を譲渡する代表的なメリットです。

相続の手続きは想定以上に時間がかかることが多く、遺産分割協議では他の相続人とのやりとりが必要になります。相続人のあいだで意見がなかなか一致しない場合、何度も集まって話し合うことになるかもしれません。

協議の時間が長引けば長引くほど、精神的な負担は大きくなっていくでしょう。話し合いだけでは協議がまとまらず、家庭裁判所による調停や審判が必要になると、相続人同士の関係性が悪化する恐れがあります。

相続が発生したときは、遺産分割協議と並行して、被相続人の出生から死亡までの戸籍謄本などの書類を集めなければなりません。書類を取得するために、複数の市区町村役場へ問い合わせたりや出向いたりすることになると、さらに時間や手間がかかるでしょう。

相続分を譲渡することで、遺産分割時のトラブルや相続の手続きなどから解放され、それらにともなうストレスを軽減できる可能性があります。

遺産の取得を強く希望していない場合や、ある程度の金銭を得ることができれば相続分を手放しても良いと考える場合には、相続分を譲渡するのも合理的な選択といえます。

2-2.相続分の譲渡のデメリット

相続分の譲渡の主なデメリットは、次のとおりです。

- 相続分を譲渡したあとも債務の支払義務は残る

- 遺言がある場合は相続分を譲渡できないケースがある

- 税金がかかる場合がある

- 譲渡した相続分が特別受益となる可能性がある

それぞれについて解説します。

2-2-1.相続分を譲渡したあとも債務の支払義務は残る

相続財産には、預貯金や不動産といったプラスの財産だけでなく、借金やローン、クレジットカードの未払金などマイナスの財産も含まれます。

相続分を他の相続人や第三者に譲渡したとしても、亡くなった人が残した債務の返済義務はなくなりません。これは、相続分を譲渡したあとも、相続人の地位は失われないためです。

もちろん、相続債務を含めて相続分を譲渡することはできます。しかし、譲受人が返済を滞らせた場合は、債権者から譲渡人に請求がくるかもしれません。

被相続人が債務を残している場合、相続分を譲渡すべきかどうかは慎重に検討することが重要です。

2-2-2.遺言がある場合は相続分を譲渡できないケースがある

被相続人が遺言書を残していた場合、記載された内容によっては相続分を譲渡できない可能性があります。

たとえば、遺言書に「遺産の30%を長女に相続させる」と書かれてあったとしましょう。この場合、長女は30%の相続分の全部または一部を他の相続人や第三者に譲渡することができます。

しかし、遺言書に「遺産のうち自宅を長女にゆずる」と書かれていた場合、長女は他の人に相続分を譲渡することはできません。

相続分を譲渡できるのは、遺言書に取得する遺産の割合が記載されている場合のみとなります。

2-2-3.税金がかかる場合がある

相続分を第三者に譲渡すると、税金がかかる可能性があります。

たとえば、母親が亡くなり長女が遺産を相続するとしましょう。父親はすでに亡くなっています。また、母親には長女の他にも長男がいましたがすでに他界しており、その長男の妻(嫁)が被相続人である母親を介護していたとしましょう。

相続人である長女は、献身的に介護をしてくれた長男の妻に自身の相続分である4,000万円を譲渡することにしました。

この場合、母親が残した遺産は一度長女が相続したとみなされ、4,000万円を相続分は相続税の課税対象となります。それに加え、長男の妻に譲渡された4,000万円の相続分は贈与税の課税対象にもなるのです。

安易に相続分を譲渡してしまうと、譲る側や譲られた側に税金がかかる可能性があります。相続分の譲渡を第三者に無償で譲渡すべきかは、相続税専門の税理士に相談したうえで判断することをお勧めします。

譲渡した相続分が特別受益となる可能性がある

相続分は、多くの場合で他の相続人に譲渡されます。その場合、将来的に相続分を譲渡した人が亡くなったとき、相続分を譲ってもらった人は他の相続人から「譲ってもらった相続分は特別受益にあたる」と主張されるかもしれません。

特別受益とは、ある相続人が被相続人から生前贈与や遺贈などで受けた利益のことです。

たとえば、父親が亡くなり母親、長女、長男が遺産を相続するとしましょう。長女は母親と一緒に暮らし、足腰が不自由な母親を介護していました。母親は、父親(夫)の遺産を相続しても管理していくのは難しいと考え、自身の相続分2,000万円を無償で長女に譲渡しました。

それから数年後、母親が亡くなり、長女と長男が遺産を相続することに。母親は遺言書を残しておらず、長男と長女は遺産分割協議をして遺産の分け方を決めることにしました。

話し合いの中で、長男は長女に対して「お父さんが亡くなったときにお母さんから受け取った2,000万円の相続分は特別受益にあたるのだから、その分も含めて遺産分割をすべきだ」と主張してきたのです。

相続分を譲った人が亡くなったとき、譲渡された相続分も考慮せずに遺産を分割しようとすると、譲ってもらえなかった相続人が不公平に感じ、特別受益を主張することがあります。

相続分を無償で譲渡する場合は、将来的に自分自身が亡くなったときに譲渡された人とされなかった人との間でトラブルが発生しないかをよく考えることが大切です。

特別受益について詳しくは、以下の記事で解説していますので、あわせてご一読ください。

(参考)特別受益とは~特別受益の持ち戻しや具体的な計算例を解説

3.第三者へ相続分の譲渡を行うときの3つの注意点

第三者へ相続分の譲渡を行う際、前章でご紹介した税金がかかることの他にも、いくつか注意点があります。

3-1.他の相続人から取り戻し権を行使される可能性がある

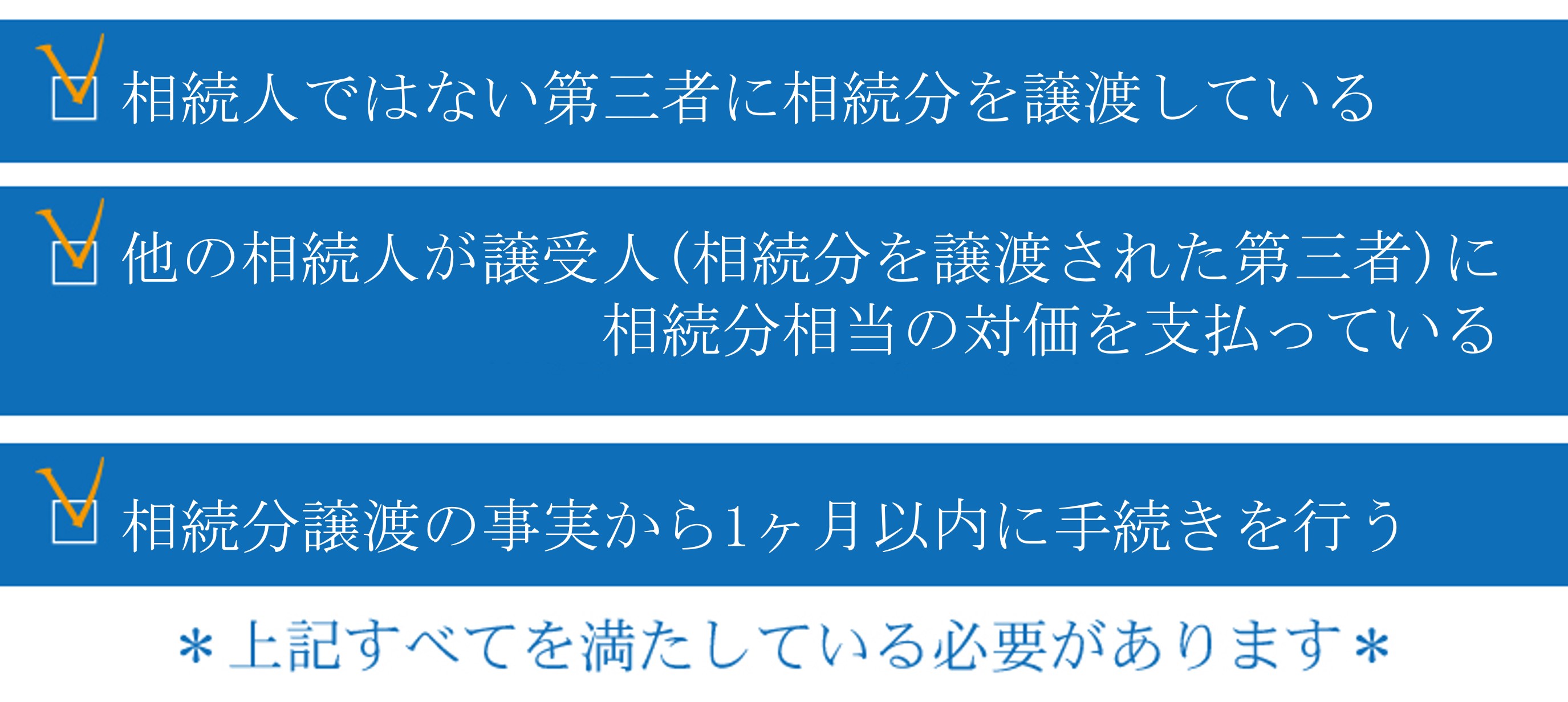

第三者に相続分の譲渡を行った場合、他の相続人が譲渡から1ヶ月以内に「相続分の取り戻し権」を行使すれば、他の相続人は譲渡された相続分を取り戻すことができます(民法905条1項、2項)。

相続分が取り戻されてしまうとその譲渡は無効となり、その相続分は他の相続人が分け合う形となります。

相続人からしてみれば、全く関係のない人に財産を渡したくないと思うのは当然ですが、譲られた側からみれば、一度もらったものを返せと言われてもという気持ちになります。

そのため、相続分の取り戻しが行われるには、以下の要件をすべて満たしている必要があります。

他の相続人に相続分を譲渡されている場合は、相続分の取戻権は行使できません。

3-2.第三者が遺産分割に参加することになる

第三者に相続分が譲渡された場合には、その第三者には遺産分割協議に参加する権利があります。

そのため、他の相続人から見た時に、全く知らない人が遺産分割協議に参加することとなり、さらに遺産分割協議がまとまりにくくなってしまうことが考えられます。

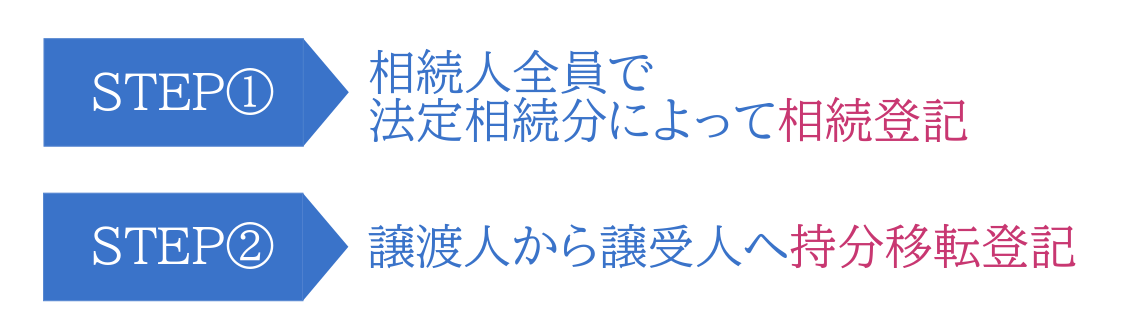

3-3.不動産の登記手続きを2段階で行う必要がある

第三者に相続分の譲渡を行い、その後の遺産分割協議の結果、第三者が不動産の持ち分を取得することになった場合、不動産の登記手続きを2段階で行う必要があります。

この理由は、譲渡人は相続人のままであるため、相続登記をした後に、自己の持分のみを譲受人に移転させる必要があるのです。

不動産の登記手続きが2段階になると、司法書士への報酬もアップしますし、登録免許税も発生します。

なお、相続分を他の相続人へ譲渡した場合、通常は相続登記の手続きのみとなります。

4.相続分の譲渡にかかる税金

相続分を譲渡する対価は無償でも有償でも構いませんが、自身の相続分を「誰」に「どのような条件(有償か無償)」で譲渡するのかによって、税金の種類や課税関係が異なります。

相続分を譲渡したときの税金の種類は、以下をご参照ください。

| 譲渡される人 | 対価 | 譲渡人にかかる税金 | 譲受人にかかる税金 |

|---|---|---|---|

| 相続人 | 無償 | なし ※一部譲渡の場合は、譲渡しなかった部分が相続税の課税対象になる | 相続税 |

| 有償 | 相続税 | 相続税 | |

| 第三者 | 無償 | 相続税 | 贈与税 |

| 有償 | 相続税(別途、譲渡所得税) | なし ※著しく低額な対価の場合は、贈与税の課税対象になり得る |

4-1.他の相続人に無償譲渡した場合の税金

譲受人は「譲受人の本来の相続分+譲渡された相続分」が、相続税の課税対象となります。

この場合、無償譲渡であっても遺産分割の利益移転とみなされるため、譲受人に贈与税は課税されません。

譲渡人は相続分をすべて譲渡すれば税金は一切かからず、一部譲渡をした場合は「譲渡しなかった相続分」が相続税の課税対象となります。

4-2.他の相続人に有償譲渡した場合の税金

譲受人は対価として有償額を支払うため、「相続する財産の価額と譲渡人に支払った金額の差額」が相続税の課税対象となります。

譲渡人については、相続分を譲渡する代わりに譲受人から受け取った対価が、相続税の課税対象となります。

4-3.第三者に無償譲渡した場合の税金

譲受人は対価として有償金を支払っていないため、「譲渡された相続分」が贈与税の課税対象となります。

譲渡人は相続分の譲渡をしても相続人の地位は残るため、相続税の負担が残ります。

4-4.第三者に有償譲渡した場合の税金

原則として譲受人に税金はかかりませんが、有償額が著しく低額なケースであれば、相続分が贈与税の課税対象になる可能性があります。

たとえば、相続財産の価値が1,000万円あるのに、有償額が100万円である場合は、差額900万円について贈与があったものとみなされる可能性があります。

譲渡人は相続分の譲渡をしても相続人であることに変わりはないため、相続税の負担が残ります。それに加え、相続分を譲渡したときに受け取った対価は、譲渡所得税(所得税・住民税)の課税対象になります。

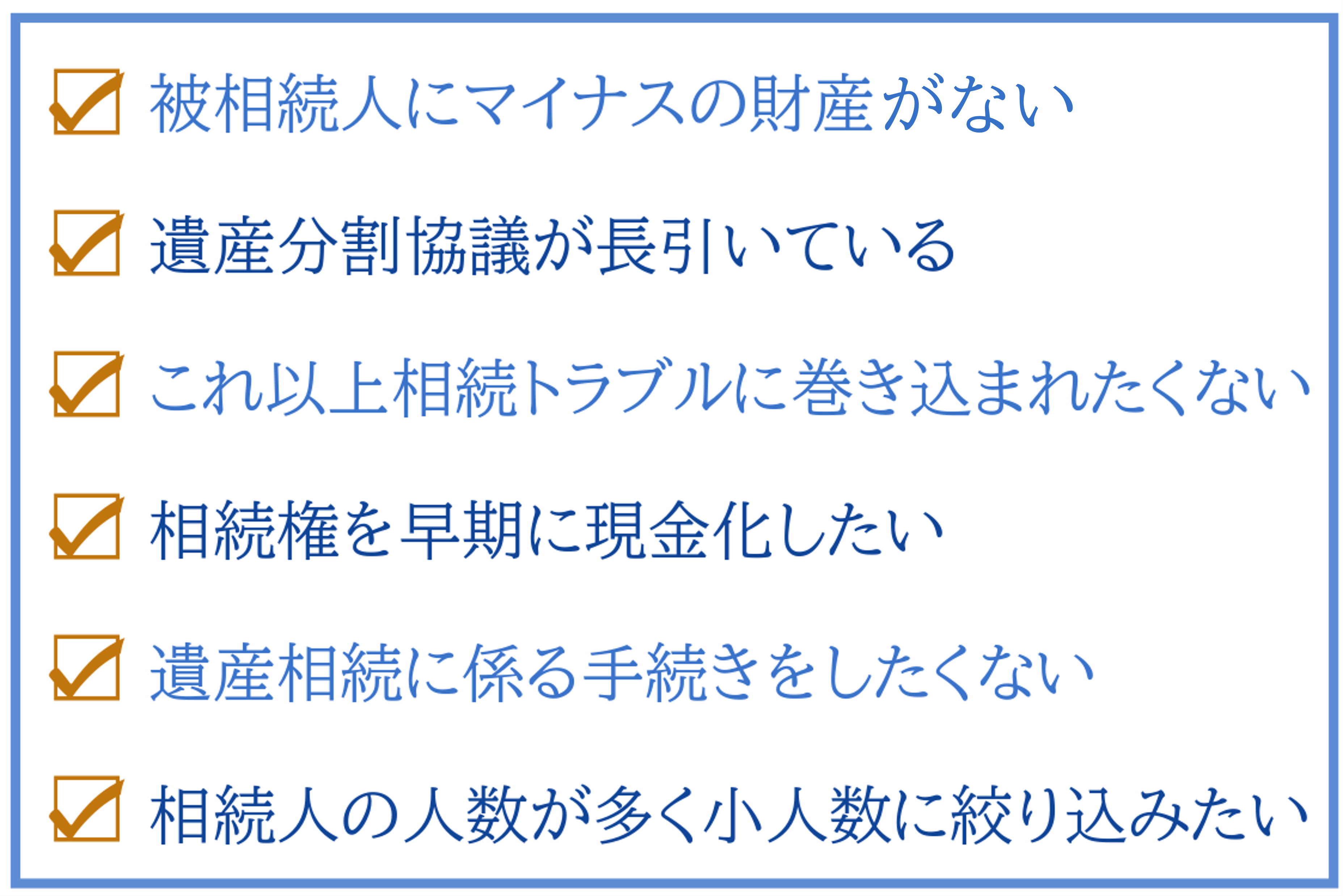

5.相続分の譲渡を検討しても良いケース

以下のような状況に複数当てはまるのであれば、相続分の譲渡を検討されても良いでしょう。

たとえば、遺産分割協議が長引いている場合、相続分を有償で譲渡すれば、協議の終了を待つことなく現金を手にできます。

なお、譲受人が現金(対価)をすぐに準備えいないケースが想定されます。

その場合は、相続財産が換金されるまで待つ必要があるため注意を要します。

法定相続人の人数が多く、誰か1人が納得しない(協力する気がない)場合であれば、相続分の譲渡をすることで、遺産分割調停の申立てが早期に終了することもあります。

ただ、遺産分割には「代償分割」という方法もありますので、早期の現金化を望んでいないのであれば、「代償分割」を選択されても良いでしょう。

代償分割について、詳しくは「代償分割とは?遺産を分割する方法や相続税の課税価格の計算方法」をご覧ください。

6.相続分の譲渡と相続放棄はどちらを選ぶ?

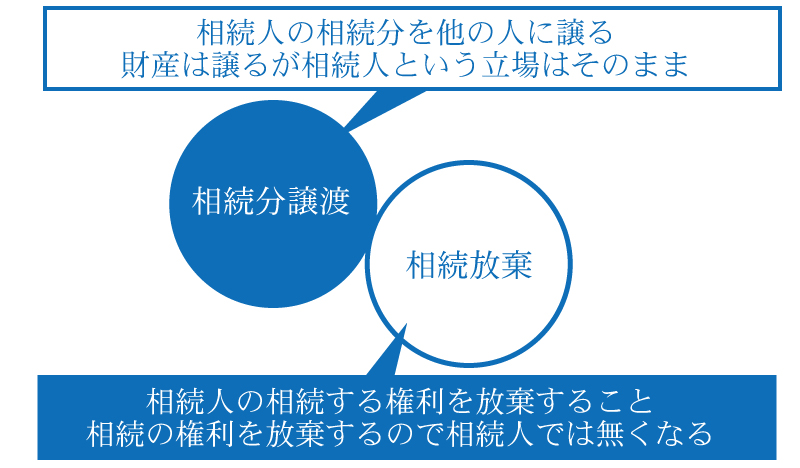

相続放棄とは、相続人が被相続人の権利や義務を一切受け継がない制度のことです。

相続分の譲渡と相続放棄には、どのような違いがあるのでしょうか。相続分の譲渡ではなく、相続放棄を選択した方が良いケースと合わせてご紹介します。

6-1.相続分の譲渡と相続放棄の主な違い

相続分の譲渡と相続放棄の主な違いは、以下のとおりです。

| 相続分の譲渡 | 相続放棄 | |

|---|---|---|

| 相続人としての地位 | 失わない | 失う |

| 相続権を引き継ぐ人の指定 | できる | できない |

| 相続分の一部のみの譲渡・放棄 | できる | できない |

| 債務の弁済義務 | 免れない | 免れる |

| 権利を行使できる期限 | 遺産分割協議が成立する前 | 相続の開始があったことを知ったときから3ヶ月以内 |

| 家庭裁判所の手続き | 基本的に不要 | 必要 |

相続分の譲渡は、あくまで自身の相続分を他の相続人や第三者に譲る制度です。相続分を譲渡したあとも、相続人であることは変わりません。

また、相続分を譲渡する人を自由に指定することができます。無償と有償のどちらでも譲渡ができることに加え、相続分の全部ではなく一部のみを譲渡することも可能です。

ただし、相続分を譲渡したあとも、被相続人が残した債務を弁済する義務は引き続き持つことになります。

一方で相続放棄は、相続権そのものを放棄します。そのため、相続放棄をした者は、その相続に関して、初めから相続人でなかったものとみなされます。

相続放棄をするためには、相続が開始したことを知った日から3ヶ月以内に、被相続人の最後の住所地を管轄する家庭裁判所で所定の手続きが必要です。

相続放棄をすると、遺産はその人が最初からいなかったかのように、他の相続人に再分配されます。相続分の譲渡とは異なり、放棄した遺産を引き継ぐ人を指定することはできません。

その一方で、プラスの財産だけでなく借入金や未払金といったマイナスの財産も一切承継しなくなります。

相続放棄について詳しく知りたい方は、「相続放棄とは?メリット・デメリットから手続き方法・期限など基礎知識を解説」もあわせてご覧ください。

6-2.相続分の譲渡よりも相続放棄をした方が良いケース

相続分の譲渡よりも、相続放棄をした方が良いケースは、以下のとおりです。

- 遺産に大きな債務が含まれている

- 相続分を譲渡したい人が特にいない

相続分を譲渡した人は、被相続人が利用した借入金や未払金の債権者から返還を請求された場合、それに応じる必要があります。

その点、相続放棄をしていれば、債権者からの返還請求に応じる必要はありません。被相続人が残した借入金や未払金などの債務が多いのであれば、相続分の譲渡よりも相続放棄を選んだ方が良いといえます。

また、相続分を譲渡したい人が特にいない場合は、相続放棄を選択することで他の相続人のトラブルを回避しやすくなります。

相続分を他の人に譲渡すると、譲渡されなかった相続人が不公平だと感じてしまうかもしれません。その結果、当事者間でのトラブルに発展する可能性があります。

相続放棄であれば、放棄した人の権利は民法にしたがって他の相続人に引き継がれます。相続分の譲渡と比較して、他の相続人からの不満は生まれにくくトラブルも発生しにくいといえます。

7.相続分を譲渡する際の必要書類

相続分を譲渡する方法は特に決められておらず、口頭による契約でも成立します。

しかし、口頭による契約で相続分を譲渡すると、あとになって言った言っていないといったトラブルになってしまいかねません。

そこで、トラブルを回避するためにも相続分譲渡契約を交わしておくことをおすすめします。相続分の譲渡契約を交わす際に必要な書類は、以下のとおりです。

- 相続分譲渡証明書

- 相続分譲渡通知書

- 印鑑登録証明書(譲渡人と譲受人の双方のもの)

まず、遺産分割協議がまとまる前に「相続分譲渡証明書」を作成し譲渡の条件を書面に残します。その後「相続分譲渡通知書」を作成して、他の相続人に発送し、相続分の譲渡が行われたことを伝えます。

相続分譲渡証明書は、第三者である譲受人が不動産の相続登記をするときや、金融機関から被相続人の預貯金を引き出す場合などに必要です。

相続分譲渡通知書は、他の相続人に相続分が譲渡された事実が伝わっていないことで起こりうる混乱やトラブルを防ぐうえで重要な書類です。

7-1.裁判所に申立をする場合の必要書類

相続人同士で遺産分割協議をしたものの、話がまとまらず家庭裁判所に遺産分割の申立をしたあとに相続分を譲渡する場合は、以下の書類を準備しましょう。

- 相続分譲渡届出書

- 相続分譲渡証書(譲渡人と譲受人の記名・押印のあるもの)

- 即時抗告権放棄書(即時抗告権を放棄する場合)

- 印鑑登録証明書(相続分譲渡人のもの)

※参考:裁判所「相続分譲渡について(説明書)」

上記の書類が提出されると、裁判所が「排除決定」をします。排除決定がなされたあとは、相続分を譲渡した相続人は遺産分割手続きの当事者ではなくなります。

相続分を譲渡した人は、裁判所の行った排除決定に不服を申し立てることが可能です。不服を申し立てられる期間が過ぎるまでは、排除決定は確定しません。速やかに排除決定を確定させたいときは「即時抗告権放棄書」もあわせて提出します。

なお、相続分の譲渡をしたあと、裁判所に申立をする場合は、相続分譲渡証明書のような譲渡人が譲受人に相続分を譲渡したことを証明する文書の原本の提出も必要です。

8.相続分を譲渡する手続きの流れ

相続分を譲渡するときの大まかな流れは、以下のとおりです。

- 相続分譲渡の条件を決めて合意する

- 相続分譲渡証明書を作成する

- 相続分譲渡通知書を作成して他の相続人に送る

手順を1つずつみていきましょう。

8-1.相続分譲渡の条件を決めて合意する

まずは、譲渡人と譲受人が話し合いをし、相続分をどのように譲渡するのかを決めます。

「譲渡する相続分の割合」や「有償なのか無償なのか」を話し合い、譲渡人と譲受人の双方が合意したら、次のステップに進みます。

8-2.相続分譲渡証明書を作成する

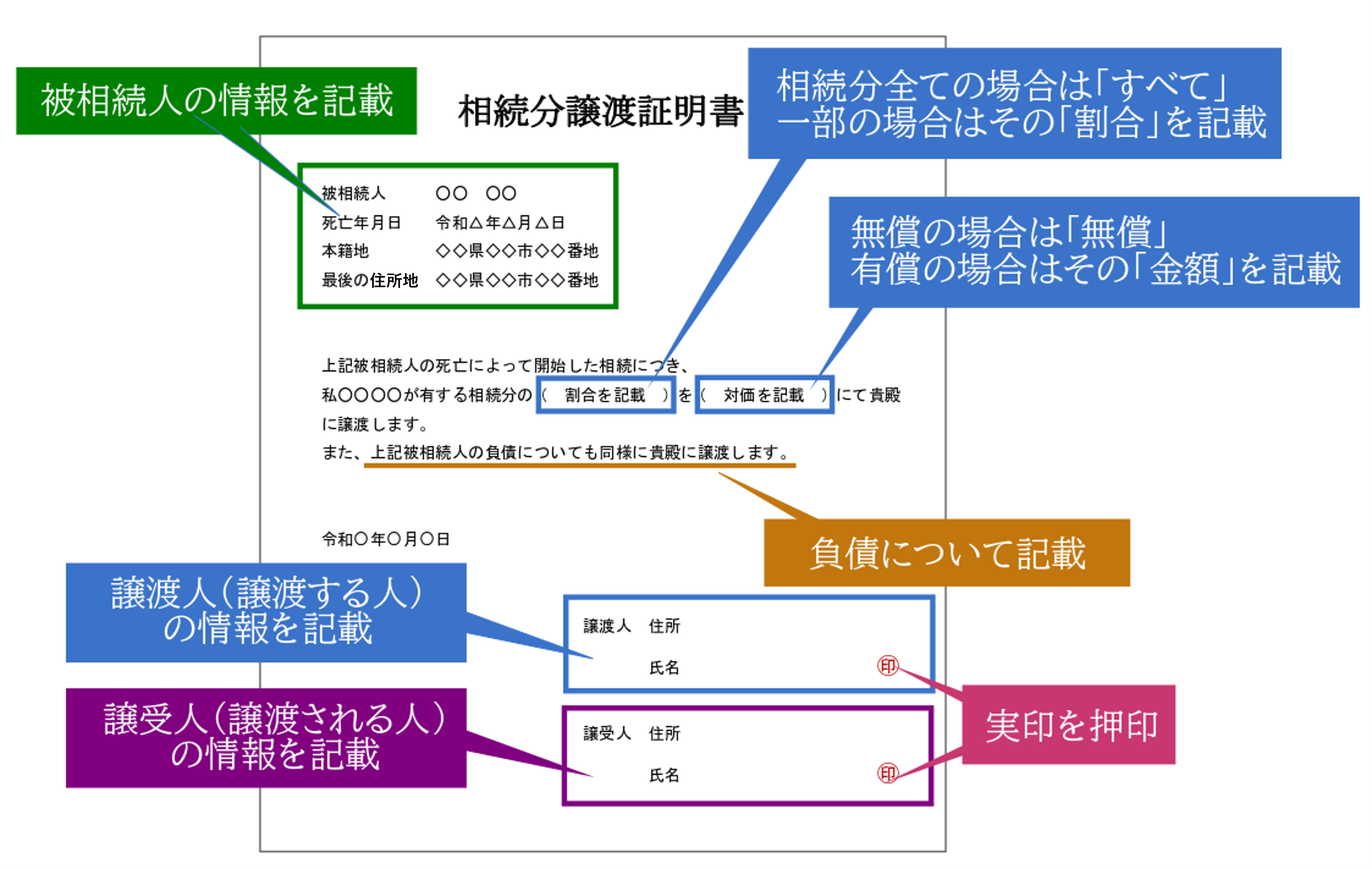

相続分の譲渡内容が決まったあとは、合意した内容を書面に残すために相続分譲渡証明書(以下画像)を作成します。

相続分譲渡証明書の書き方に決まりはありませんが、譲渡人と譲受人の名前や住所、具体的な譲渡内容だけではなく、債務の取り扱いも必ず記載をしてください。

その理由は、相続分の譲渡を行っても、相続人として債務に対する責任を負う必要があるためです。

相続分譲渡証明書に債務を譲渡することを記載したとしても、債権者から「お金を返して欲しい」と言われた譲渡人は、基本的にそれに応じなければなりません。

しかし、相続分譲渡証明書に債務を譲渡することも記載すると、相続分を譲渡したあとに譲渡人が債権者から債務の返済を求められてそれに応じたとき、代わりに負担した分を譲受人に請求することができます。

相続分譲渡証明書に必要事項の記載が終われば、双方の署名押印(実印)をし、譲渡人と譲受人の印鑑証明書を添付します。

8-3.相続分譲渡通知書を作成して他の相続人に送る

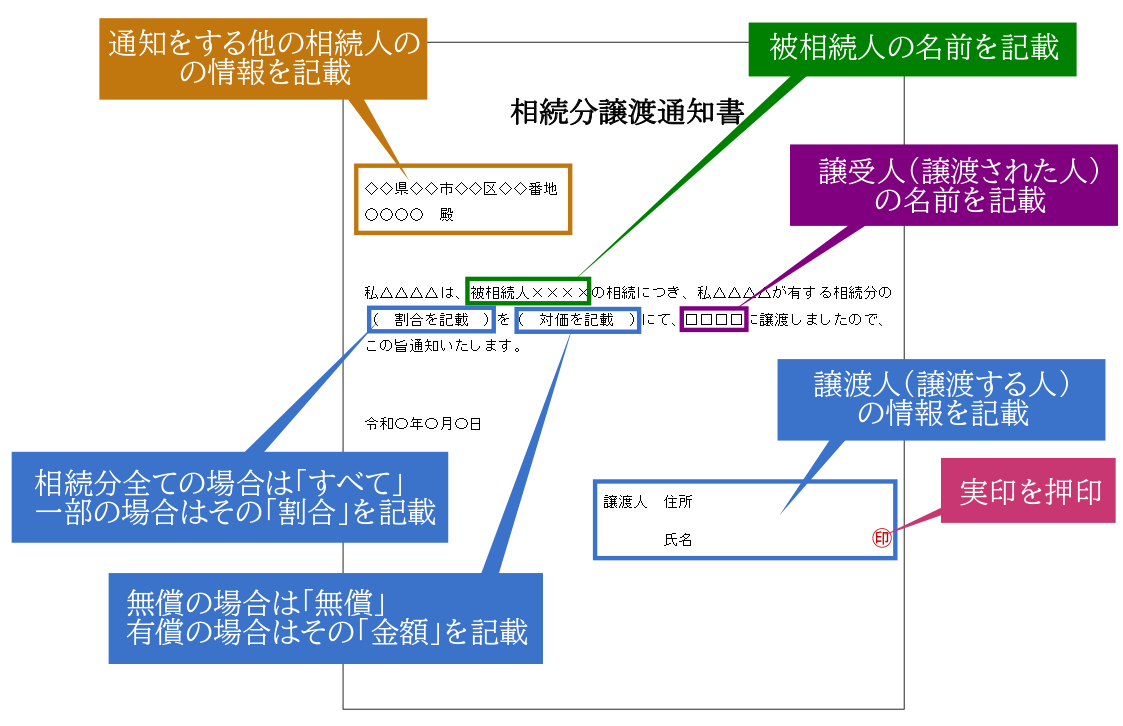

相続分譲渡証明書の作成が終われば、他の相続人に「自己の相続分を譲渡した」という事実を知らせるため相続分譲渡通知書を作成します。

仮に第三者に相続分を譲渡した場合、相続分譲渡通知書を送付することで、他の相続人は「相続分の取り戻し権」の行使を検討できます。

相続分譲渡通知書は「内容証明郵便」を利用して、他の相続人全員に送付をしましょう。

内容証明郵便で送付をすれば、相手が郵便を受け取った日付を証拠で残せるだけではなく、郵便物不着といったトラブルを回避できます。

9.相続分の譲渡に関するQ&A

最後に、相続分の譲渡に関してよくある質問とそれに対する回答をご紹介します。

9-1.相続分の譲渡は口頭でもできる?

相続分の譲渡は、口頭の合意でも成立します。しかし実務上は、相続分が譲渡された事実が明確になるよう、相続分譲渡証明書や相続分譲渡通知書といった書面を作成するのが一般的です。

9-2.相続分の一部を譲渡することはできる?

譲渡人と譲受人の双方が合意しているのであれば、相続分の一部を譲渡することも可能です。

相続分の一部のみを譲渡する場合も、後日になって争いが起こらないようにするために、その旨を相続分譲渡証明書に明記しておくことをおすすめします。

ただし、預貯金や不動産など特定の財産を指定して、他の相続人や第三者に譲渡することはできません。一部を譲渡する場合は、相続分の割合を指定する必要があります。

10.相続分の譲渡は遺産相続の専門家に相談しよう

相続分の譲渡は、譲渡人(もともとの相続人)の相続分を、譲受人(他の相続人や第三者)に譲渡することをいいます。

しかし、第三者へ相続分を譲渡すると、課税される税金の種類が変わったり、不動産の登記が2段階になったり、遺産分割協議に第三者が介入してトラブルになったりと、いくつか注意点やデメリットがあります。

そもそも相続分の譲渡は、長引く遺産分割協議トラブルを回避するための選択肢です。

相続分の譲渡を行うのであれば、第三者への譲渡は控えるべきといえるでしょう。

また、債務などマイナスの財産が多い場合には、相続分譲渡よりも相続放棄を選択したほうが良いでしょう。

相続分の譲渡は慎重に判断する必要があるため、後悔しないためにも、必ず相続に特化した専門家に相談されることをおすすめします。

10-1.相続分の譲渡はチェスターグループへご相談を

チェスターグループは、遺産相続と税務訴訟の各業務に特化した法律事務所と協力・連携関係にあります。

グループに所属する税理士・司法書士・宅建士などの各専門家と共に、あらゆる相続ニーズにワンストップで対応させていただきます。

チェスターグループの法律事務所は、すでに相続が発生されたお客様でしたら、初回相談(60分)まで無料ですので、まずはお気軽にご連絡ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編