親の家の相続、何から始める?手続きの流れ・相続税の計算・節税策を徹底解説

親の家を相続したとき、相続人は「住む」「貸す」といった方法で活用するのか、あるいは売却により手放すかを判断しなければなりません。

また、相続発生時にやるべきことは、他にも遺言書の探索や遺産の分割方法の話し合い、家の名義を相続人に変更するための相続登記、相続税の申告・納税など多岐にわたります。

この記事では、親の家を相続するときの選択肢や相続税の計算方法、税負担を軽減する特例などについて、相続税専門の税理士がわかりやすく解説します。

この記事の目次 [表示]

1.親の家を相続したら、まず考えるべき3つの選択肢

親が亡くなったときは、その親が住んでいた家を持ち続けるのか、それとも手放すのかを検討しましょう。

親の家を持ち続ける場合は「自身や家族が住む」「第三者に貸す」といった方法で活用が可能です。家を手放す場合は、一旦相続して売却する他にも、相続放棄をするという選択肢もあります。

ここでは、各選択肢のメリットやデメリットを解説します。

1-1.【選択肢1】自身や家族が住む

相続した家にご自身やご家族が住むという選択肢には、以下のようなメリットとデメリットがあります。

| メリット | デメリット |

|---|---|

|

|

相続した家に相続人自身が住むのであれば、基本的に家賃はかかりません。住宅ローンを組む必要がなく、仲介手数料等の初期費用もかからないため、経済的な負担を抑えて持ち家に住むことができます。

また、一定の要件を満たすと「小規模宅地等の特例」を適用して、土地の相続税評価額を最大80%減額することも可能です。土地の相続税評価額が減額されれば、相続税の負担を軽減できる可能性があります。

一方で、固定資産税を毎年納める必要があり、家があるエリアによっては都市計画税もかかります。家の老朽化が進んでいる場合は、修繕やリフォームに多額の費用がかかるかもしれません。

1-2.【選択肢2】第三者に貸す

相続した家を賃貸物件として活用する方法もあります。主なメリットとデメリットは、以下のとおりです。

| メリット | デメリット |

|---|---|

|

|

相続した家を第三者に貸し出すと継続的に家賃収入を得られるため、収入源を1つ増やすことができます。

居住する人に家の換気や清掃などをしてもらうことで、カビやシロアリ被害、腐食などが起こりにくくなり、家の劣化を防ぎやすくなるでしょう。

ただし、家の入居者が見つからなければ家賃収入は得られません。所有者自身が家を管理する場合、家賃滞納や騒音などの入居者トラブルにも対処する必要があります。

1-3.【選択肢3】売却や相続放棄などで手放す

親の家を活用することが難しい場合は、売却や相続放棄によって手放すことも検討しましょう。手放すことには、以下のようなメリットとデメリットがあります。

| メリット | デメリット |

|---|---|

|

|

親の家を手放すと、維持・管理をしたり固定資産税等を支払ったりする必要がなくなります。

また、家の立地や建物の状態などがよい場合は、売却してまとまった現金に換えることも可能です。家を現金化すると、相続人間で公平に遺産を分けやすくもなるでしょう。

ただし、実家を手放すと、両親や兄弟姉妹、祖父母などと生活した思い出がある家がなくなってしまいます。

家の立地や建物の状態が悪いなどの理由で売却が難しい場合は、相続放棄をするのも1つの方法ですが、その場合は預貯金や株式などその他の相続財産も得られなくなります。

2.親の家の相続手続き|発生から完了までの4ステップ

親の家を相続する手続きは、以下のステップで進めます。

相続税の申告・納付は、相続が開始したことを知った日(通常は被相続人が死亡した日)の翌日から10ヶ月以内に行わなければなりません。

期限内に手続きを終えるためには、全体の流れを把握し、計画的に取り組むことが重要です。

2-1.ステップ1:遺言書の有無を確認し、相続人と財産を確定させる

相続が開始したら、被相続人が遺言書を残しているかを確認しましょう。法的に有効な遺言書がある場合、原則としてその記載内容にしたがって遺産が承継されるためです。

また、被相続人の出生から死亡までの連続した戸籍謄本をすべて集め、法定相続人に該当する人を確認します。民法の定めによると、亡くなった人の配偶者は常に法定相続人となり、配偶者以外の親族は以下の優先順位にしたがって相続権を得ます。

- 第1順位:亡くなった人の子(子がすでに亡くなっている場合は孫などの直系卑属)

- 第2順位:亡くなった人の直系尊属(父母や祖父母など)

- 第3順位:兄弟姉妹(兄弟姉妹が先に亡くなっている場合はその子である甥・姪)

※出典:国税庁「No.4132 相続人の範囲と法定相続分」

法定相続人の調査とあわせて、不動産や預貯金といったプラスの財産だけでなく、借金などのマイナスの財産もすべて調べ、財産目録(財産の一覧表)を作成します。

2-2.ステップ2:遺産分割協議で家の相続方法を決める

遺言書が残されていない場合、法定相続人の全員で遺産の分け方に関する話し合い(遺産分割協議)をして、親の家を含む遺産を誰がどのように引き継ぐのかを決めます。

法定相続人が1人でも欠けている状態で行われた遺産分割協議は無効です。そのため、法定相続人に漏れが生じることのないよう慎重に調査したうえで協議を行いましょう。

家の分割方法には、主に以下の4種類があります。それぞれの特徴やメリット、デメリットを理解し、状況に応じた方法を選択することが大切です。

- 現物分割:特定の相続人が家をそのままの形で相続する方法

- 代償分割:家を相続する人が他の相続人に代償金を支払って精算する方法

- 換価分割:家を売却して現金に換え、その現金を相続人間で分ける方法

- 共有分割:複数の相続人が一つの家を共同で所有する方法

協議をした結果、法定相続人の全員が分割内容に合意したら、その内容を「遺産分割協議書」に記載します。また、遺産分割協議書には、相続人全員の署名と実印の押印をする必要があります。

2-3.ステップ3:相続登記(名義変更)を申請する【2024年4月から義務化】

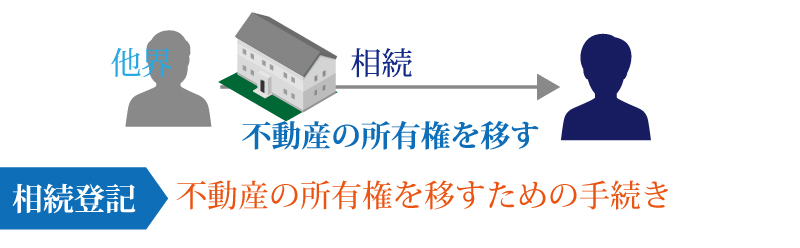

家の相続人が決まったら、不動産の所有者を故人からその相続人へ変更するために「相続登記」を行います。

手続き先は、相続した不動産の所在地を管轄する法務局です。

これまで相続登記をするかどうかは個人の判断に任されていましたが、令和6年(2024年)4月1日から義務化されました。

そのため、親の家を相続する場合、自身がその家を相続で取得したことを知った日から3年以内に相続登記をしなければなりません。

正当な理由がなく相続登記を怠った場合、10万円以下の過料が科される可能性があるため、親の家を相続したときは必ず相続登記を行いましょう。

相続放棄について詳しくは、以下の記事で解説していますので、あわせてご覧ください。

(参考)相続登記しないとどうなる?放置する8つのデメリットと申請手続きの流れ

2-4.ステップ4:相続税の申告・納付を行う【相続開始日の翌日から10ヶ月以内】

遺産の総額が、相続税の基礎控除額という非課税枠を上回る場合、期限までに相続税の申告と納税をします。申告期限は、相続の開始を知った日の翌日から10ヶ月以内です。

また、土地の評価額を最大80%減額できる「小規模宅地等の特例」や配偶者の相続税負担を大幅に軽減する「配偶者の税額軽減」などの特例・税額控除を適用する場合、納税額が0円になる場合であっても申告が必要です。

相続が発生したときは、遺産をもれなく調査するだけでなく、それらの金銭的な価値である「相続税評価額」を正しく求め、申告が必要な場合は期限内に相続税の申告書を提出しましょう。

3.親の家の相続税はいくら?計算方法と評価額の決まり方

続いて、相続税の基礎控除の計算方法や、不動産の相続税評価額の決まり方と調べ方を解説します。

なお、家の相続税の算出方法については、以下の記事でも解説していますので、あわせてご覧ください。

(参考)家(住宅)の相続税はいくら?評価額の出し方や特例を解説!

3-1.相続税がかかるか判定する「基礎控除」の計算式

相続税の基礎控除額は以下の計算式で求めます。

法定相続人の数が多くなるにしたがって、基礎控除額は増えていき、相続税の負担が軽減されます。法定相続人ごとの基礎控除額は、以下の表でご確認ください。

基礎控除額を計算するときは「相続放棄はなかったものとして法定相続人の数を数える」「法定相続人に含められる養子の人数は制限される」などの点に注意が必要です。

基礎控除額の計算方法や注意点など詳しくは、以下の記事で解説していますので、あわせてご覧ください。

(参考)相続税の基礎控除とは│いくらまで無税?免除の目安も解説

3-2.親の家の「相続税評価額」の調べ方

相続税を計算する際、不動産の価額は実際に売買される市場価格ではなく「相続税評価額」をもとに決まります。

また、土地と建物で相続税評価額の決まり方が異なります。

ここでは、土地と建物それぞれの相続税評価額の求め方や調べ方について解説します。

3-2-1.土地:路線価方式・倍率方式

土地の相続税評価額は「路線価方式」または「倍率方式」で算出します。

路線価方式は、国税庁が定める道路ごとの1㎡あたりの価格(路線価)をもとに相続税評価額を求める方式です。路線価は主に市街地の道路に設定されています。

倍率方式は、路線価が定められていない郊外の土地などの相続税評価額を求める方法です。市区町村が算出する「固定資産税評価額」に、国税庁が地域ごとに定める一定の倍率を乗じて評価額を求めます。

それぞれの計算式は、以下のとおりです。

- 路線価方式=路線価×各種補正率×面積(㎡)

- 倍率方式=固定資産税評価額×評価倍率

路線価と倍率方式の評価倍率は、国税庁の「路線価図・評価倍率表」で確認できます。

固定資産税評価額は、不動産を所有している人あてに例年5月ごろに市区町村から送付される「固定資産税の納税通知書」に記載されています。

もし手元に書類がない場合は、不動産が所在する市区町村の役所(または都税事務所)で「固定資産評価証明書」を取得すれば確認することが可能です。

3-2-2.建物:固定資産税評価額

建物については、市区町村が算出する「固定資産税評価額」が、そのまま相続税評価額となります。

建物の固定資産税評価額も「固定資産税の納税通知書」や「固定資産評価証明書」で確認できます。

4.親の家を相続したときの税金対策に必須!知って得する3つの特例制度

親の家を相続するときや、その家を売却するときは、以下の特例や特別控除を適用することで税負担を軽減できます。

- 小規模宅地等の特例

- 被相続人の居住用財産(空き家)の3,000万円特別控除

- 相続財産を譲渡した場合の取得費加算の特例

小規模宅地等の特例は、相続税の負担を軽減する制度です。残りの2つは、相続した家を売却したときに発生する譲渡所得税(不動産を売却して得た利益にかかる税金)を軽減するための制度です。

4-1.【節税効果大】小規模宅地等の特例で評価額を最大80%減

小規模宅地等の特例は、被相続人が住んでいた自宅の土地や事業に利用していた土地などを相続した場合に適用できる特例です。一定の要件を満たすと、土地の相続税評価額を最大80%減額できます。

評価額の減額割合とそれが適用される面積の上限は、被相続人が相続開始の直前まで土地をどのように利用していたかで異なります。

| 相続開始の直前における宅地等の利用区分 | 限度面積 | 減額割合 | |

|---|---|---|---|

| 特定居住用宅地等 | 被相続人等が住むための家が建っていた土地 | 330m² | 80% |

| 特定事業用宅地等 | 被相続人等が事業を営むために使われていた土地※1 | 400m² | 80% |

| 特定同族会社事業用宅地等 | 一定の法人の事業を営むために使われていた土地※1 | 400m² | 80% |

| 貸付事業用宅地等 | 不動産貸付業、駐車場業、自転車駐車場業などの賃貸事業を営むための土地 | 200m² | 50% |

※1.不動産貸付業、駐車場業、自転車駐車場業などを除く

たとえば、亡くなった親が住んでいた家が建つ土地の評価額が4,000万円であり、面積が330㎡以内であれば、小規模宅地等の特例を適用すると以下の金額まで圧縮できます。

- 減少額:4,000万円×80%=3,200万円

- 特例適用後の相続税評価額:4,000万円−3,200万円=800万円

ただし、特例を受けるためには、一定の要件を満たしたうえで相続税の申告期限までに、特例の適用を受ける旨を記載した申告書を税務署に提出しなければなりません。

亡くなった親の家が特定居住用宅地等として小規模宅地等の特例の対象となるためには、その家を相続する人ごとに定められた要件を満たす必要があります。

4-1-1.親と同居していた場合

亡くなった人と同居していた配偶者が家を相続する場合、取得者ごとの要件は設けられていません。

一方、亡くなった親と同居していた子供や孫などが家と土地を相続する場合、特例を受けるためには以下2つの要件を満たしている必要があります。

- 相続開始の直前から相続税の申告期限までその建物に住み続ける

- その宅地等を相続開始時から相続税の申告期限まで有している

※出典:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

申告期限よりも前に家を売却したり別の場所に引っ越したりすると、特例は適用できなくなります。

4-1-2.親と別居していた場合

亡くなった親と別居していた子供や孫などが家を相続する場合でも、小規模宅地等の特例を適用することは可能ですが、以下の6つすべてを満たさなければなりません。

- 居住制限納税義務者または非居住制限納税義務者のうち日本国籍を有しない人ではない

- 亡くなった人に、配偶者(夫または妻)がいない

- 相続が開始する直前まで亡くなった人と同居していた相続人が他に誰もいない

- 相続が始まる前の3年以内に、自分や配偶者、近い親戚などが所有する家(持ち家)に住んでいない

- 現在住んでいる家を過去に1度も所有したことがない

- 相続した土地を相続税の申告が終わるまで所有し続ける

※参考:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

亡くなった人と別居していた親族が小規模宅地等の特例を適用できるのは、持ち家がなく、故人の家を生活の基盤として相続する必要性が高い場合に限られます。そのため、別居の親族でも例外的に特例を適用できるこの規定は「家なき子特例」とも呼ばれています。

親と別居していた相続人が持ち家を所有している場合や、故人の配偶者が存命である場合などは、小規模宅地等の特例を適用できません。

4-2.【空き家対策】被相続人の居住用財産の3,000万円特別控除

被相続人の居住用財産の3,000万円特別控除(以下、相続空き家の3,000万円特別控除)は、相続した空き家を売却する際に生じた利益(譲渡所得)から最大3,000万円を控除できる制度です。

不動産を売却して生じた利益(譲渡所得)は、所得税や住民税の課税対象です。令和19年(2037年)までは、復興特別所得税も課税されます。これらの税金は「譲渡所得税」と呼ばれます。

相続空き家の3,000万円特別控除を適用した結果、売却益(譲渡所得)が3,000万円以下になれば、譲渡所得税はかかりません。

特別控除の対象となるのは、被相続人が住んでいた家屋が以下のすべてに該当している場合です。

- 昭和56年5月31日以前に建築されている

- 区分所有建物登記がされている建物(例・マンション)でない

- 相続の開始の直前において被相続人以外に居住をしていた人がいない

※参考:国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

加えて「相続してから売るまでの間、その家や土地を事業で使ったり誰かに貸したりなどしていない」「建物が耐震基準を満たさない場合は買主が耐震リフォームするか建物を取り壊して更地にしてから売却する」などの要件を満たす必要もあります。

特別控除を受けるためには、相続した家を売却した翌年の2月16日〜3月15日に必要書類をそろえて確定申告をする必要があります。※確定申告の期限・納期限が、土曜日、日曜日、祝日等の場合は、その翌日が期限となります。

詳しくは、以下の記事で解説していますので、あわせてご覧ください。

(参考)居住用財産の3,000万円特別控除とは│相続時の条件と手続きを紹介

4-3.【売却時に利用】相続財産を譲渡した場合の取得費の特例

相続財産を譲渡した場合の取得費の特例(以下、取得費加算の特例)は、相続した家を売却する際、相続税の一部を取得費(不動産を取得するためにかかった費用)に加えることができる制度です。

相続税の一部が取得費に加算されることで、家を売却したときの利益(譲渡所得)が少なくなり、譲渡所得税の負担を軽減する効果が期待できます。

この特例を受けるためには、売却した家を相続した人が相続税を納税している必要があります。小規模宅地等の特例などを使った結果、相続税の納税額がゼロになった人は、この特例を利用できません。

また、相続開始があった日の翌日から3年10ヶ月以内に売却する必要があります。

取得費加算の特例について詳しくは、以下の記事で解説していますので、あわせてご覧ください。

(参考)【取得費加算の特例】計算方法や注意点は?併用可能な特例も解説

5.親の家を相続する場合の相続税をシミュレーション

では、親の家を相続するといくらの相続税がかかるのでしょうか。以下のモデルケースをもとに相続税をシミュレーションします。

- 被相続人:70歳で逝去

- 相続人:長男(45歳)、長女(42歳)の2名

- 相続財産:自宅6,000万円(土地4,000万円、建物2,000万円)、預貯金:6,000万円

被相続人は遺言書を残しておらず、相続人2人で遺産分割協議をして遺産の承継方法を決めました。

長男は亡くなった親と同居しており、故人を懸命に介護していたため、協議により以下のように長女よりも多くの遺産を取得することになりました。

- 長男:自宅(6,000万円)、預貯金(2,000万円)

- 長女:預貯金(4,000万円)

以上の条件で相続税額を試算します。

【例】亡くなった親の家と預貯金を相続する場合の相続税額をシミュレーション

長男が相続する自宅の土地(評価額4,000万円)は、面積が330㎡であり、評価額のすべてが「小規模宅地等の特例」の対象となる場合、特例適用後の相続税評価額は以下のとおりです。

- 土地の相続税評価額:4,000万円−(4,000万円×80%)=800万円

続いて、各相続人が取得した相続財産の課税価格を合計して正味の遺産額(課税価格の合計額)を算出します。

- 長男:土地800万円+建物2,000万円+預貯金2,000万円=4,800万円

- 長女:預貯金4,000万円

- 課税価格の合計:長男4,800万円+長女4,000万円=8,800万円

正味の遺産額が算出できたら、基礎控除額を差し引いて課税遺産総額を算出します。法定相続人は2人のため、基礎控除額と課税遺産総額は以下のとおりです。

- 基礎控除額:3,000万円+600万円×2人=4,200万円

- 課税遺産総額:8,800万円−4,200万円=4,600万円

次に、課税遺産総額4,600万円を、相続人が法定相続分で分割したとして仮の取得金額を求めます。このケースの法定相続分は、長男1/2、長女1/2のため仮の取得金額は以下のとおりです。

- 長男:4,600万円×1/2=2,300万円

- 長女:4,600万円×1/2=2,300万円

法定相続分に応じた取得金額を算出できたら、以下の相続税率をかけて仮の相続税額を求めて合計します。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

※出典:国税庁「No.4155 相続税の税率」

計算結果は、以下のとおりです。

- 長男の税額:2,300万円×15%−50万円=295万円

- 長女の税額:2,300万円×15%−50万円=295万円

- 相続税の総額:295万円 +295万円=590万円

相続税の総額を算出した後は、各相続人が実際に取得した財産の課税価格をもとに、相続税の総額を割り振ります。

- 長男の納税額:590万円×(4,800万円 ÷ 8,800万円)=321万8,100円

- 長女の納税額:590万円×(4,000万円 ÷ 8,800万円)=268万1,800円

※計算結果は100円未満切り捨て

よって、長男の納税額は321万8,100円、長女は268万1,800円と算出されました。

6.親の家の相続で後悔しないための注意点

親の家を相続する際、後で大きなトラブルに発展する事態を防ぐためには、以下の注意点があることを把握し、必要に応じて対策をすることが大切です。

6-1.共有名義での相続はトラブルのもとになる

親が残した家を子供が共有名義で相続することは、一見すると公平に分けられる最善な承継方法に思えます。

しかし、共有状態にある家を売却したり、大規模なリフォーム工事をしたりなどするためには、共有者全員の同意が必要です。また、税金や維持管理費用なども支払っていかなければなりません。

そのため、無計画に家を共有状態で相続すると、将来的に以下のようなトラブルが生じる可能性があります。

- 共有者の同意が得られず売却や大規模なリフォームができない

- 固定資産税や修繕費などを誰が支払うかで揉めることがある

- 相続が繰り返されると知らない親族が共有者に加わり権利関係が複雑になる可能性がある

- 共有者が勝手に自身の持分を売却して面識のない第三者と共有状態になることもある

このような事態を避けるためにも、家を共有で相続すべきかどうかは親族間でよく話し合いをしたうえで慎重に判断しましょう。

6-2.空き家のまま放置すると固定資産税が最大6倍になるリスクがある

相続した家を誰も利用せず、空き家のまま管理やメンテナンスを放置すると、土地の固定資産税等を軽減する「住宅用地の特例」が適用されなくなり、税額が最大で6倍になる可能性があります。

これまで、住宅用地の特例の対象外となるのは、建物が老朽化して倒壊や部材の落下のリスクがあるなど空き家がすでに危険な状態にあり、自治体から「特定空家」に指定された場合でした。

しかし、2023年12月の法改正により、放置を続けると特定空家になる可能性がある空き家が「管理不全空家」に指定された場合も特例が適用されなくなりました。

また、空き家を適切に管理せずに放置すると「放火や不法投棄などが起こりやすくなる」「草木が伸びて隣の家に侵入する」「害虫や害獣が発生する」など、さまざまな悪影響が生じかねません。

空き家を相続したのであれば適切に管理し、利用や活用が難しい場合は売却することも検討しましょう。

6-3.代償分割をする場合は代償金の支払いが必要

代償分割とは、相続人のうち1人が家を単独で相続するかわりに、他の相続人に対して一定の金銭(代償金)を支払う分割方法のことです。

代償分割をすると、家を共有名義で相続せずに済むため、共有者間でのトラブルを防げます。また、家を売却せずに残せる点や、公平に分割ができるため他の相続人から不満が出にくい点などもメリットといえます。

ただし、家を相続する人には、他の相続人に代償金を支払えるだけの資金力が必要です。また、代償金の金額の基準となる不動産の評価額をどのように決めるかで、相続人間の意見が対立することがあります。

代償分割について詳しくは、以下の記事で解説していますので、あわせてご覧ください。

(参考)【代償分割とは】代償金の決め方・相続税について税理士が解説

6-4.相続した家に住み続けるならリフォーム・維持費も考慮する

亡くなった親が残した家を相続して住み続ける場合、修繕やメンテナンスの費用が生じることがあります。

とくに、築年数が古い家を相続した場合、水回り設備の交換や屋根と外壁の修繕などで数百万円、あるいは1,000万円以上の費用がかかる場合もあります。

また、家の所有者になると、固定資産税や火災保険料、水道光熱費なども支払わなければなりません。マンションの場合は、管理費や修繕積立金なども毎月支払うことになります。

相続した親の家に住み続けるかどうかは、修繕・メンテナンスの費用や維持費も考慮し、経済的にメリットがあるかどうかをよく検討したうえで判断することが大切です。

7.親の家の相続に関するお悩みは専門家への相談も検討しよう

親が亡くなったときは、残された家をどうすべきかよく検討する必要があります。加えて、家をはじめとした相続財産の評価額を求めて相続税を適切に計算し、必要に応じて申告・納税しなければなりません。

そのため、親が亡くなり相続が発生したときは、相続税専門の専門家に相談することをおすすめします。

税理士法人チェスターは、相続税を専門とする税理士法人です。年間で3,000件以上の相続税申告を手がけており、相続税に精通した経験豊富な税理士が、遺産相続をサポートいたします。

すでに相続が発生している場合、初回面談は無料です。親の家の相続手続きや相続税の申告でお悩みの方は、税理士法人チェスターにぜひ1度お問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編