受益者がいる場合の相続手続-4つのケースとそれぞれの注意点や税金

相続が生じると、受益者という言葉が登場する場面があります。受益者とは、利益を受ける者のことです。

故人が生前に相続人に多額の財産を贈っていた場合や、故人自身が家族信託を利用または投資信託を所有していた場合など、受益者という言葉はさまざまな場面で登場します。聞き慣れない言葉であるため、まずは用語の意味をチェックしていきましょう。相続発生場面での受益者についての理解が深まるはずです。

この記事の目次 [表示]

1.受益者に関連する用語の意味をわかりやすく

受益者に関連する用語として以下の3つが挙げられます。

| 受益者に関連する用語 | 意味 |

|---|---|

| 受益者 | 金銭等の信託で利益を受ける人 |

| 特別受益者 | 遺産分割の際、故人から特別に多く財産をもらった人 |

| 受益者負担 | 下水道が整備されている土地の持ち主が支払う負担金のように、公共事業により利益を受ける者の負担 |

上記3つは、似たような言葉であっても意味や使う場面がまったく異なります。ここではそれぞれの用語について、意味をチェックしておきましょう。

1-1.受益者とは-利益を受ける人

受益者とは、家族信託や投資信託で利益を受ける人のことをいいます。信託とは、財産を信頼できる第三者に委託し、管理・運用してもらうことです。

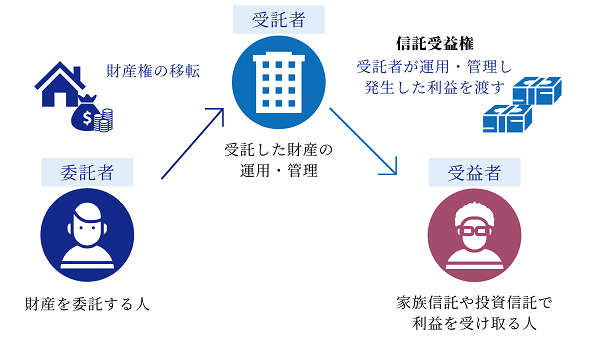

信託には、以下の3者が関わっています。

- 委託者-財産を委託する人

- 受託者-受託した財産の運用・管理を行う

- 受益者-家族信託や投資信託で利益を受け取る人

▲受益者とは利益を受ける人のこと

家族信託でよく見られるのは、高齢の親が自分の財産の管理を子供に託し、自らが受益者となり利益を受け取るケースです。

投資信託では資金を出す個人投資家が受益者となり、運用の利益を受け取ります。

1-2.特別受益者とは-故人から多額の財産をもらったことのある相続人

特別受益者とは、被相続人から生前に下記の特別受益を受けた相続人のことです。

- 遺贈

- 婚姻・養子縁組のための贈与

- 生計の資本としての贈与

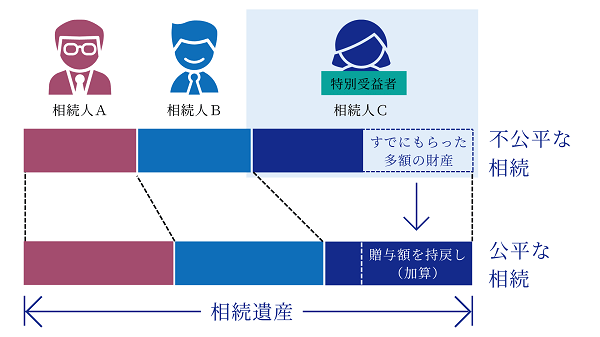

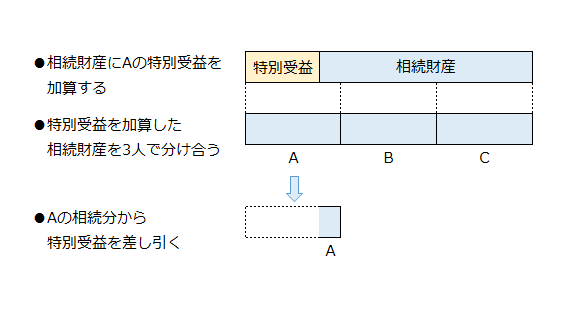

他の相続人との公平を期すため、相続時の被相続人の財産に特別受益額を加えた「みなし相続財産」をベースに各人の相続額が算定されます。

参考:民法 第九百三条(特別受益者の相続分)|e-Gov法令検索

▲特別受益者がいる場合の遺産分割

1-3.受益者負担とは-公共事業により利益を受ける者の負担

受益者負担とは、国や地方自治体が行う公共事業によって特別な利益を受ける人から、その利益に応じてお金を集めることです。

たとえば、下水道が整備された土地の持ち主が、下水道建設の費用を一部負担するようなケースです。

下水道が整備されるとその地域の環境が改善され快適に暮らせるようになります。また下水道整備によって土地の資産価値が増加します。

公共事業費を使い利益を得ている分、土地の持ち主が受益者負担を支払うのです。

2.相続で受益者が登場する4つのケース

ある人が亡くなり相続が発生した場合、以下の4つのケースでは受益者に関する手続が必要です。

- 故人が相続人に多額の財産を贈った場合

- 故人が家族信託を利用していた場合

- 故人が投資信託を所有していた場合

- 故人が下水道の受益者負担金を支払っている場合

2-1.故人が相続人に多額の財産を贈った場合

故人(被相続人)が相続人に多額の財産を贈った場合、その財産をもらった相続人は特別受益者となります。

(特別受益者の相続分)

第九百三条 共同相続人中に、被相続人から、遺贈を受け、又は婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた者があるときは、被相続人が相続開始の時において有した財産の価額にその贈与の価額を加えたものを相続財産とみなし、第九百条から第九百二条までの規定により算定した相続分の中からその遺贈又は贈与の価額を控除した残額をもってその者の相続分とする。

相続人が受けた遺贈や、生前贈与で他の相続人よりも多くもらった財産を特別受益といいます。なお遺贈とは被相続人が亡くなった際、遺言で財産を相続人ではない人に贈ることです。

生前贈与のうち特別受益にあたるのは、以下の2つです。

- 婚姻もしくは養子縁組のための贈与

- 生計の資本としての贈与

婚姻もしくは養子縁組のため、支度金や持参金などを贈与した場合は特別受益になると考えられますが、結婚式の挙式費用の援助といったものは該当しません。

生計の資本として特別受益に該当するのは、住宅資金や事業資金等の贈与です。生活費の援助や小遣い等は該当しません。もらった財産が特別受益に当たるかどうかは、贈与の価額が大きい、他の相続人と比較して公平ではないといった基準で決定されます。

特別受益者がいる場合の相続分の計算や税金に関しては、以下を参考にしてみてください。

2-2.故人が家族信託を利用していた場合

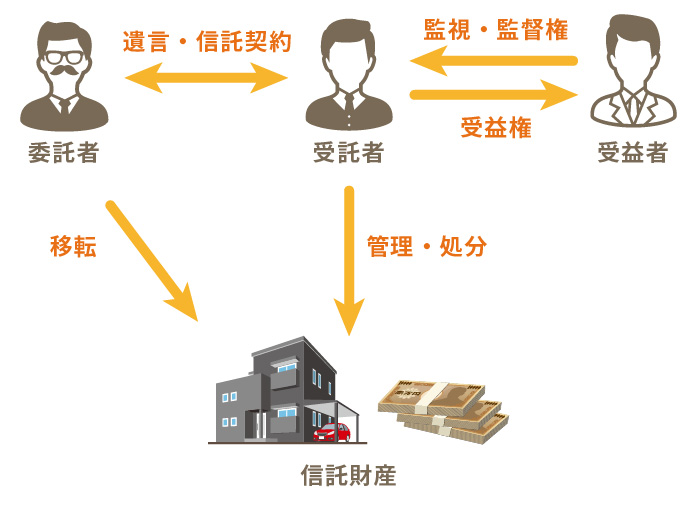

▲家族間で財産の信託をおこなうものが家族信託

家族信託は、保有する財産の管理を信頼できる親族に託して、管理や処分を任せる仕組みです。家族信託における受益者は、管理された財産から生じる利益を受け取れる権利を持つ人を指します。

また、財産の所有者であり、財産を信託する人を「委託者」、実際に財産を管理・処分・運用する人のことを「受託者」といいます。

受益者を決めるのは委託者で、個人、法人どちらでも受益者になれます。委託者自身が受益者となることも可能です。

家族信託については以下の記事で詳しく解説していますので、参考にしてみてください。

参考:家族信託の基本的なしくみと具体的な活用方法|相続税のチェスター

なお信託財産の新たな受益者に課される相続税については、以下よりチェックしてみてください。

2-3.故人が投資信託を所有していた場合

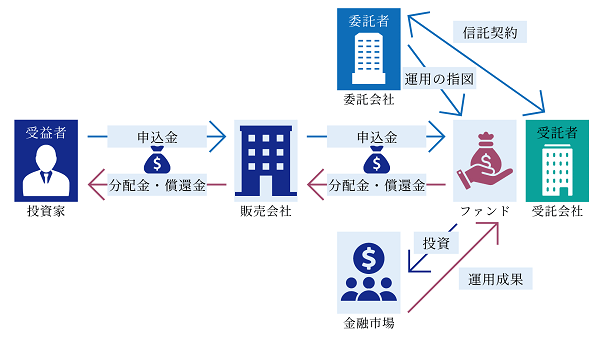

投資信託とは、投資家から資金を集めてプロが代わりに運用する金融商品のことです。資金の運用先から利益が生じたときは、出資金額に応じて投資家に分配される仕組みです。

投資信託を購入する投資家が受益者、商品の開発や運用をする際の売買を指示する運用会社は委託者、財産の管理をする金融機関(一般的に信託銀行)が受託者となります。

▲投資信託の基本的な仕組み

故人が投資信託を所有していた場合、その故人は受益者です。

投資信託も相続の対象となりますが、預金の相続とは手続が異なります。受益者は投資信託の利益分配を受ける、また投資信託を換金するなどができる受益権を有しており、財産価値があるため相続税の対象課税となります。

投資信託の受益者の相続手続きについては、以下を確認してみてください。

2-4.故人が下水道の受益者負担金を支払っている場合

下水道事業受益者負担金は、土地の面積に応じて下水道整備にかかった費用の一部を負担してもらう制度です。下水道が整備されることによって利益を受ける土地の所有者は受益者となります。

受益者負担金制度の具体的な内容は、各自治体の条例で定められています。徴収方法は公共団体により異なりますが、多くは一括徴収か3年(年2回)の分割徴収です。

故人が受益者負担金を支払う途中だった場合、新しく受益者となる相続人が残りを支払うと、その支払った金額は債務控除として遺産総額から差し引くことができます。

受益者負担金を支払う人や税金については、以下をチェックしてみてください。

3.特別受益者がいる場合の対処法

自分が他の相続人よりも多額の遺贈や生前贈与を受けた、また自分以外の相続人がそのような贈与を受けた場合、その贈与が特別受益に該当するか確認します。

遺贈や生前贈与が特別受益にあたる場合、その特別受益を相続財産に加えて相続分を計算し、各相続人が公平に遺産を相続することが可能です。この決まりを「特別受益の持ち戻し」といいます。

持ち戻しをするためには、特別受益者が自ら申し出るか、特別受益があったことを共同相続人が証明する必要があります。

参考:特別受益とは~特別受益の持ち戻しや具体的な計算例を解説

3-1.特別受益者に該当するか確認する

特別受益者になるのは共同相続人だけです。相続人ではない人に対する遺贈や生前贈与は原則として該当しません。

しかし名義上相続人ではない親族に贈与したものが、実質的に共同相続人への贈与である場合は特別受益に含まれることがあります。

- 遺贈(遺言で贈られた財産)

- 婚姻のために贈与した持参金や嫁入り道具など

- 養子縁組のために贈与した持参金など

- 生計の資本としての贈与(住宅資金や開業資金など)

特別受益に該当するかどうかは、金額、遺産総額との比較、共同相続人間での公平などから考慮されます。

3-2.公平を期すための相続分を計算する

特別受益があった場合、公平を期すために以下のような計算をします。

- 特別受益を相続財産に加算する(特別受益の持ち戻し)

- 特別受益を加算した財産を相続人の人数で分割する

特別受益を持ち戻す際の価額は、相続開始時の価額です。贈与時の価額ではないため注意しましょう。

▲特別受益があった場合の相続財産の分割方法

参考:特別受益がある場合の遺産分割と相続税申告での注意点|税理士法人チェスター

3-2-1.特別受益を引いた分がもらえるケース

たとえば、相続人はA、B、Cの3人で、相続人Aが受けた特別受益が3000万円、相続財産が6000万円であるとしましょう。

A、B、Cは全員が被相続人の子どもであり、相続財産の6,000万円を法定相続分の1/3にしたがって分ける場合、1人あたりの取得分は「6,000万円×1/3=2,000万円」です。

しかし、相続人Aには特別受益の3,000万円があるため、このままでは不公平となります。そこで、特別受益の持ち戻しにより、各相続人の取得分を公平にする場合は、下記のとおりに算出をします。

| 計算ステップ | 計算式 |

|---|---|

| 1.相続財産に特別受益を加える | 6,000万円(相続財産)+3,000万円(特別受益)=9,000万円 |

| 2.特別受益を加算した財産をA、B、Cの3人で分割する | 9,000万円(特別受益を加算した財産)÷3人=3,000万円 |

| 3.Aがもらえる相続財産は、3000万円から特別受益を引いたものとなる | 3,000万円-3,000万円=0万円(Aがもらえる相続財産) |

持ち戻しをすることで、1人3,000万円ずつ平等に取得することができました。

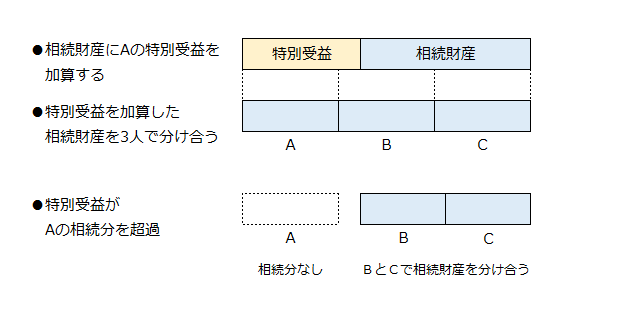

3-2-2.特別受益が相続分を超えるケース

相続人はA、B、Cの3人であったとします。

相続人Aが受けた特別受益が4000万円、相続財産が5000万円のときの計算は以下のとおりです。

| 計算ステップ | 計算式 |

|---|---|

| 1.相続財産に特別受益を加える | 5000万円(相続財産)+4000万円(特別受益)=9000万円 |

| 2.特別受益を加算した財産をA、B、Cの3人で分割する | 9000万円(特別受益を加算した財産)÷3人=3000万円 |

| 3.Aの特別受益(4000万円)が相続分(3000万円) を超えていることが判明 | Aがもらえる相続分はなし、特別受益(4000万円)のみとなる。 |

| 4.相続財産5000万円を、相続人BとCで分割する | 5000万円(相続財産)÷2=2500万円 |

▲相続人1人分の相続財産よりも特別受益が大きい

特別受益を加算した相続財産を相続人で分けた際、相続人1人分の相続財産よりも特別受益が大きくなることがあります。その場合、特別受益者は相続財産を受けず、相続財産を他の相続人で分割することになります。

法定相続分を超える特別受益があっても、特別受益者は遺産を取得できないだけであり、相続分を超える特別受益を返す必要はありません。

3-3.故人の持ち戻し免除の意思表示を争う方法

特別受益の持ち戻しは、故人の生前の意思表示により免除できます。なお故人の意思表示がなくても、特別受益が他の共同相続人に比べて不公平ではない、また合理的な事情がある場合は持ち戻し免除が認められることもあります。そのほか、婚姻期間が20年以上の配偶者が居住用不動産の遺贈または贈与を受けた場合は、持ち戻し免除の意思表示があったと推定されます。

特別受益の持ち戻し免除の効力を共同相続人が認められない、つまり持ち戻しをさせたい場合はまず話し合いましょう。

持ち戻し免除の意思表示が遺言でなされている場合は、遺言無効確認訴訟で遺言が法的に無効であると訴える手段もあります。話し合いや調停で意見が一致しない場合、最終的には裁判所による遺産分割審判での判断となります。

3-4.特別受益者に課される税金をチェック

相続財産の分割の際は特別受益の持ち戻しをおこないますが、相続税の申告では特別受益の持ち戻しはおこないません。

| 特別受益に課される税金 |

|

特別受益であるかどうかにかかわらず、生前贈与については贈与時に暦年課税と相続時精算課税制度を選択できます。

ただし相続開始前3年以内(※)に贈与された財産には相続税が課税され、すでに納めた贈与税額は相続税額から差し引かれます(※令和9年以降は、段階的に「7年以内」まで延長されます)。

| 暦年課税 |

|---|

| 暦年課税には基礎控除が設けられており、1年間(1月1日から12月31日)の贈与額が110万円以下の場合は贈与税が課されません。 1年間の贈与額の合計が110万円を超えた場合は、翌年に贈与税を申告します。 |

| 相続時精算課税制度 |

|---|

| 贈与を受けたときに、2500万円まで贈与税が課されません。 この制度により贈与を受けた財産は、相続発生時に相続財産と合算して相続税が課されます。 (令和6年以降は年間110万円の基礎控除が新設されます。基礎控除で控除した部分は相続財産との合算対象になりません。) |

4.信託財産の新たな受益者には相続税が課される

家族信託において受益者が死亡した場合、新たな受益者には相続税が課されます。

家族信託は、受益者の死亡により信託契約が終了する場合と、受益者を変更し信託契約が続く場合(受益者連続信託)があります。

信託契約の終了にともない信託財産の帰属権利が移転した場合、信託財産の帰属権利者に相続税が課されます。信託契約が継続する場合は、新たな受益権取得者に相続税が課されます。

| 1.信託契約が終了した場合 |

|---|

| 父親が委託者兼受益者、息子が受託者となり財産を管理していたケース。 信託契約内で財産の承継者を息子に定めていた場合は、息子が取得した信託財産が相続税の対象となる。 |

| 2.信託契約が継続する場合 |

|---|

| 同じく父親が委託者兼受益者、息子が受託者となり財産を管理していたケース。 息子が死亡し、受益権の承継者が母親となる場合、母親が取得した受益権に相続税が課税される。 また信託期間中には受益者に対し、信託財産に対する所得税や住民税も課税される。 |

5.投資信託の受益者の相続手続のポイント

故人が投資信託を購入していた場合、受益証券が相続されます。

投資信託の相続手続きは以下のとおりです。

- 投資信託を購入した証券会社や銀行を特定

- 証券口座の移管(名義変更)

- 相続税の申告手続

投資信託は預金ではないため、相続手続は普通預金や定期預金のケースとまったく異なります。遺産分割前に解約して換金することはできないため、まずは相続人が証券口座を作り、財産を移管する必要があります。

投資信託の相続手続のポイントや注意点を、詳しく確認しておきましょう。

5-1.正しい納税をおこなうために投資信託の価値を知る

投資信託には株式や債券などに投資する証券投資信託や、不動産に投資するREIT(リート)などの種類があります。相続税を算出するための評価額は、投資信託の種類によって異なることに注意が必要です。

評価額の計算方法は複雑であるため、各金融機関に問い合わせて正しい価値を確認しましょう。

参考:投資信託の相続税評価方法|種類別のモデルケースでわかりやすく理解

5-2.投資信託の相続で注意すべき2つのことをチェック

投資信託の相続で注意すべきことは以下の2つです。

- 投資信託は価値が変動すること

- 所得税・贈与税の課税対象になる可能性があること

投資信託は価格が変動する金融商品で、購入時の価格が保証されているものではありません。なお解約するタイミングによって受け取り金額が異なります。また利益が出たときには相続税以外の税金がかかることもあります。

5-2-1.投資信託は日々価格が変動している

投資信託の価格は毎日変動しています。相続が発生した時点で計算していた評価額は、名義変更時に大きく変動している可能性があります。

たとえば相続人のうちAは預金、Bは投資信託といった分け方をした場合、Bが受け取る金額は予定よりも少ない、または多いこともあるでしょう。

トラブルを防ぐためには、遺産分割協議書を作成する際、投資信託の評価基準日を記載しておくことがポイントです。

5-2-2.所得税・贈与税の課税対象になる可能性がある

投資信託の名義変更が終われば相続手続が終了し、投資信託を売却できます。売却した際の価格が、故人が投資信託を取得したときよりも高い場合は、差額で生じた利益に所得税等※(20.315%)がかかります。

※所得税・住民税・復興特別所得税

逆に故人が取得したときよりも低い価格で売却した場合は、損失が発生しているので所得税等の課税はありません。

ケースによっては贈与税もかかるため注意しましょう。

たとえば相続で取得した投資信託を相続人のうち1人が解約して、売却益が300万円あったとします。解約した相続人が300万円をそのまま受け取ればかかる税金は所得税等だけです。

しかしこの売却益を他の相続人と半分(150万円)に分けた場合は贈与行為とみなされ、150万円を受け取った相続人に贈与税が課税される可能性があります。

贈与税の課税を回避するためには、代償分割をするために売却代金を相続人に分配することを遺産分割協議書に明記する必要があります。代償分割は、特定の相続人が不動産や金融商品などの現物を相続する代わりに、他の相続人に代償金を支払って調整する分割方法のことです。

なお、遺産分割で「換価分割」をするため投資信託の解約が行われ、遺産分割協議書にその旨が記載されている場合は、贈与税の対象になりません。

参考:有価証券における相続税評価額計算|具体例や相続で損しないための節税方法も

6.受益者負担金は土地を相続した人が支払う

下水道の受益者負担金を支払うのは、下水道工事が完了したあと、負担対象となる土地を決定した際にその土地を所有している人です。

ただしその土地の所有者以外にその土地に地上権、質権、賃貸権、使用貸借などの権利を持ち、下水道の利益を受ける人がいる場合は、その権利者が受益者負担金を支払う場合もあります。

受益者負担金の支払が終了していない状態で受益者が死亡した場合は、その土地を相続した人もしくは地上権や質権などの権利を相続する人が残りを支払います。

6-1.受益者負担金を支払う人を変更する手続が必要

相続、または土地の売買等の理由で受益者負担金の支払者が変更した場合は、下水道受益者異動申告書を市町村役場に提出します。土地の登記で名義変更する手続とは別のため注意が必要です。

申告書の書式や提出期限は各市町村によって異なるため、ホームページや問い合わせで確認しましょう。

6-2.受益者負担金を支払わないと延滞金が加算される

受益者負担金を支払わない場合は延滞金が加算されます。延滞金が発生する基準日数や金額は各市町村により異なります。

督促があっても支払わず滞納した場合は、差押等が執行されることもあるため注意しましょう。

7.受益者に関する相続手続の依頼は相続に強い専門家へ

相続では多額の資産が動くことがあります。また被相続人が何かの受益者となっていた場合はその権利を相続する場合もあります。

名義変更等の手続を確実に行い、相続税等の申告をスムーズに進めるためにも、専門家に依頼できることがないか検討してみましょう。専門家への依頼は、トラブルなく相続を終わらせるためにも効果的です。

相続に関する各種手続の方法はわかるものの時間や労力がかけられないといった場合も、専門家が役に立ちます。

司法書士法人チェスターでは、受益者の相続に関する手続を専門家がサポートします。受益者に関する相続に不安がある人は、ぜひお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編