連帯保証人の地位も相続対象!知らなかった場合の調査法と対処法

被相続人が何らかの債務の連帯保証人となっていた場合、その地位は相続の対象です。相続が発生した際、連帯保証人としての地位は相続割合に応じて相続人が引き継ぐことになります。

被相続人が連帯保証人であった事実を明かしていなかった場合、相続人が気づかずに連帯保証債務を引き継いでしまうことがあります。意図せず連帯保証人となる事態を避けるためには、被相続人が連帯保証人であったかどうかを入念に調べることが大切です。

今回は、連帯保証債務を相続するときの取り扱いや、被相続人が連帯保証人であったかどうかを調べる方法などを相続税専門の税理士がわかりやすく解説します。

この記事の目次 [表示]

1.相続人は連帯保証人の立場も引き継がなければならない?

まずは、被相続人が債務の連帯保証人であったときの相続における取り扱いをみていきましょう。

1-1.連帯保証人の地位も相続対象となる

被相続人の財産は、相続人が引き継ぐことになります。相続人が引き継ぐのは、預貯金や不動産、有価証券などのプラスの財産だけでなく、借入金や未払金などのマイナスの財産も含まれます。

連帯保証人としての地位も、相続の対象です。そのため被相続人が連帯保証人であった場合、相続人は原則としてその地位を引き継がなければなりません。

主債務者がすでに返済を滞納しており、連帯保証人となっていた被相続人のもとに督促がきていたときは、相続人が代わりに返済をする必要があります。また、債務が順調に返済されており、被相続人に督促がきていなかったとしても、相続人は原則として連対保証債務を引き継ぎます。

1-2.連帯保証債務は相続割合に従って相続される

相続人が複数いる場合、連帯保証の債務は基本的には法定相続分に応じて負担することになります。

たとえば、配偶者と2人の子供の計3人が法定相続人であるとしましょう。法定相続分は、配偶者1/2、子供は1人につき1/4となります。そのため債権者から返済を求められた場合、配偶者は1/2、子供は1/4ずつの債務を負担しなければなりません。

ただし、遺産分割協議によって、特定の相続人が債務を負担するように取り決めることもできます。しかし、法的な拘束力はなく、債務を引き継がなかった相続人の返済義務はなくならないため、債権者に返済を求められたときは応じる必要があります。

なお、連帯債務を引き継ぐ必要がない最も簡単な解決方法は「相続放棄」ですが、相続放棄をしてしまうとプラスの財産も引き継ぐことができなくなります。

1-3.連帯保証している債務は債務控除できない

相続税の課税対象となる財産の価格(課税価格)を計算するときは、未払金や借入金などの債務や葬式費用をプラスの財産から控除できます。これを「債務控除」といいます。

連帯保証債務については、マイナスの財産であるといえるものの、基本的に債務控除の対象になりません。連帯保証債務は、本来は債務者が負担すべきものであると考えられているためです。

ただし、連帯債務者間において負担割合が定められている場合や、債務者から返済してもらえる見込みがまったくない場合であれば、相続税の課税対象であるプラスの財産から差し引くことができるとされています。連帯保証債務における債務控除の取り扱いについては、下記の記事で詳しく解説していますので、ご覧ください。

(参考)連帯保証債務や医療費は相続税から債務控除できる?ケース別に解説

(参考)保証債務・連帯債務は債務控除できるのか?

2.【実際に連帯保証人としての地位を相続したケース】

両親が会社を経営していて、会社が借入する際に、両親が連帯保証人になることは一般的です。実際にあったケースをみていきましょう。

2-1.【家族構成と相続財産】

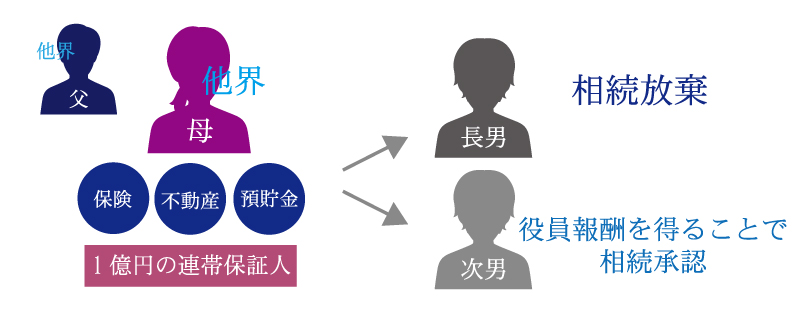

このケースにおける家族構成は、母親、長男、次男の3人です。父親はすでに他界しています。母親が2017年1月に亡くなり、相続人である長男と次男が遺産を相続することになりました。

亡くなった母親は、保険や不動産、預貯金などの財産がありましたが、会社の借入金に対しての連帯保証人になっていました。

借入金の総額は、1億円ほどです。長男は、借入金の1億円の連帯保証人になることは問題があると判断して相続放棄をしました。一方で、次男は1億円の負債があることを承知のうえで、会社からの役員報酬を得ることを条件に連帯保証人としての地位を相続することになりました。

2-2.【連帯保証債務を相続するときの注意点】

当該ケースでは、被相続人である母親が自ら経営していた会社の借入金の保証人になっていました。そのため、長男と次男は両親が保証人になっていることを把握しやすいといえます。

一方で、亡くなった母親が友人や親戚などが借り入れた借金の連帯保証人であった場合、相続人である長男や次男はその事実を把握することは難しいかもしれません。たとえ長男や次男が知らなかったとしても、遺産を相続すると亡くなった母親の連帯保証人としての立場を引き継ぐことになります。

「親は住宅ローンも払い終えているし、他に借金もなさそうだから」という理由で相続を決めてしまうと、亡くなった数年後に催告書が届き、親が友人の連帯保証人であることに気がつくケースもあります。

親が残した借金や未払金については相続が発生したときに調査されることが多い一方で、連帯保証人としての地位(保証債務)は見落としやすいです。

3.被相続人の連帯保証債務を調査する方法

主債務者が債務を履行せず、連帯保証人のもとに債務の履行請求が届かない限り、被相続人が連帯保証人になっているかどうかは気づきにくいものです。そのため被相続人が連帯保証人であるかどうかを聞いていなかったときは、相続人が主体的に調べる必要があります。

被相続人の連帯保証債務を調べる方法は、主に以下の3種類です。

- 信用情報機関に情報開示請求をする

- 契約書類などを調べる

- 被相続人が使用していたliCやスマホを調べる など

個人のクレジットカードやローンの申し込み状況などの個人情報は、信用情報機関に登録されています。信用情報機関に問い合わせると、金融機関が債権者である借り入れの連帯保証人である事実が判明することがあります。信用情報機関は、以下の3種類です。

- 株式会社シー・アイ・シー(CIC)

- 日本信用情報機構(JICC)

- 全国銀行協会(全銀協)

ただし、信用情報機関への問い合わせでわかるのは、金融機関からの借り入れで連帯保証人になっているかどうかです。

そこで、亡くなった人の自宅や経営していた事業所などにある契約書類も確認し、連帯保証契約に該当する契約がないかを探しましょう。金融機関からの金銭消費貸借契約書や不動産会社との賃貸借契約書、友人・知人が借りたお金の契約書などが見つかり、連帯保証債務が発覚することがあります。

被相続人が使用していたPCやスマートフォンに残されたデータを確認するのも方法です。友人や知人から連帯保証人を依頼されているメールのやりとりや、契約書のPDFファイルが残されているかもしれません。被相続人の連帯保証債務は、複数の方法を用いて確認することが大切です。

4.相続放棄をしたら財産と負債のすべてを放棄することになる?

預貯金や不動産、有価証券などのプラスの財産よりも、借入金や未払金などのマイナスの財産が多い場合は「相続放棄」や「限定承認」を選択する方法があります。

- 相続放棄:被相続人の遺産に対する相続権の一切を放棄する方法

- 限定承認:プラスの財産の範囲内でマイナスの財産を受け継ぐ方法

相続放棄を選択すると、借金や連帯保証債務を含むすべての債務を引き継がない代わりに、亡くなった人の預貯金や不動産なども一切受け取ることができなくなります。そのため、相続放棄をすべきかどうか迷ってしまう人は少なくありません。

ここで知っておきたいのが、相続放棄をしても受け取れる可能性がある財産はあるということです。代表例としては、生命保険の死亡保険金が挙げられます。

4-1.生命保険の死亡保険金は相続放棄をしても受け取れる

生命保険の契約者と被保険者(保険の対象になる人)が同一であり、保険金受取人が法定相続人である場合、死亡保険金は民法上の相続財産とはみなされない(相続税法上はみなし相続財産となる。)ため、相続放棄をしても受け取ることができます。これは死亡保険金が、相続人固有の財産であると考えられるためです。

たとえば、契約者と被保険者が母親である生命保険に加入し、母親自身が契約し保険料を支払っていたとしましょう。母親が死亡したときの死亡保険金受取人は、長男としていました。

この場合、母親が亡くなった時に受け取れる死亡保険金は、相続対象の遺産ではなく長男の固有の財産となります。たとえ長男が相続放棄をしても、死亡保険金は受け取ることが可能です。

中には「死亡保険金の受取額が高額だから、負債もあわせて相続しなければならない」と考える相続人もいます。しかし、この場合は相続放棄をすることで債務は引き継がずに死亡保険金のみを得られます。

4-2.相続放棄をすると他の相続人に連帯保証人の地位が移ることがある

相続人が複数いる場合、1人の相続人が相続放棄をすると他の相続人に影響が及ぶ可能性があります。

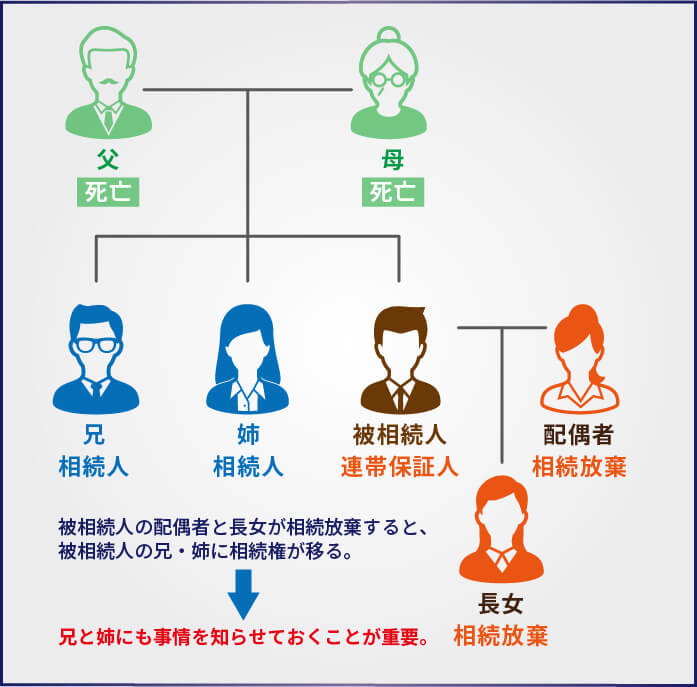

連帯保証人となっている被相続人が亡くなり、配偶者と長女が相続人であるケースで考えてみましょう。被相続人には兄と姉がいます。

仮に配偶者と長女が相続放棄をすると、被相続人の兄と姉が相続人となります。その結果、被相続人の連帯保証人としての地位を受け継ぐのは、新たに相続人となった兄と姉です。被相続人が連帯保証人であった事実を兄や姉に伝えることなく、配偶者または長女が相続放棄をするとトラブルに発展しかねません。

被相続人が連帯保証人である場合、他の相続人への影響を考慮したうえで相続放棄をするかどうか判断することが大切です。また、相続放棄をする場合、相続人となる人に被相続人が連帯保証人であったという事情を知らせておき了承を得ておきましょう。

5.相続放棄すべきかの判断基準

相続放棄すべきかの判断基準は、以下の2点です。

- 相続債務が相続資産を上回っているか

- 主債務者に資力があるか

5-1.相続負債が相続資産を上回っているか

相続放棄は、借入金や未払金といったマイナスの財産が、預貯金や不動産などのプラスの財産を上前っているときに選択するのが一般的です。そのため、連帯保証債務を含むマイナスの財産がプラスの財産よりも多いときは、相続放棄を選択するのが有効であると考えられます。

相続人が相続放棄をするかどうかは、亡くなった人の財産や負債などの資産状況を、すべて把握した上で慎重に判断しなければなりません。特に連帯保証人の地位を相続する可能性があるかどうかは、必ず確認することをおすすめします。

5-2.主債務者に資力があるか

債権者が連帯保証人に請求をするのは、主債務者がきちんと債務を返済しないときです。そのため、被相続人が多くの連帯保証債務を残していたとしても、主債務者の返済能力に問題がなければ、相続放棄をせずに遺産を引き継いだ方がよいケースもあります。

相続放棄を検討するときは、主債務者の年収や保有財産、過去に債務を滞納した履歴などから返済能力が問題ないかどうかを確認するとよいでしょう。

ただし、被相続人が連帯保証債務の他にも多額の債務を負っていたときは、相続放棄をしたほうがよい場合もあります。被相続人が残した負債や資産の総額や、主債務者の返済能力などをもとに、相続放棄をするかどうかを総合的に判断しましょう。

6.相続放棄に期限がある

相続放棄には、期限があることをご存知でしょうか。期限を過ぎると、相続放棄は基本的にできません。

6-1.相続放棄の期限は相続開始から3ヶ月

相続放棄をするためには、相続の開始があったことを知ったとき(通常は被相続人が亡くなった日)から原則として3ヶ月以内に手続きをしなければなりません。相続放棄の手続きは、被相続人の最後の住所地にある家庭裁判所で行います。

ただし、相続開始から3ヶ月を超えると相続放棄が一切できなくなるわけではありません。期限が過ぎても相続放棄ができるケースはあるため、被相続人が連帯保証人であった場合は、弁護士や司法書士など相続に詳しい専門家に相談することをおすすめします。

6-2.相続放棄は認められないケースもある

家庭裁判所に申し立てをしても、相続放棄が必ず認められるとは限りません。たとえば、遺産を使い込んでしまった場合や相続財産の名義変更を済ませてしまった場合などは、たとえ期限内であっても相続放棄は認められないでしょう。

また、遺産の一部またはすべてを隠したことが発覚したときも、相続放棄は認められません。

7.相続放棄の延長が認められるケース

相続放棄の延長が認められる主なケースは、以下の通りです。

- 財産の調査が間に合わない

- 相続人の所在が不明

- 期限後に相続人であることを知った

7-1.財産の調査が間に合わない

被相続人が残した財産の調査に時間がかかり、プラスの財産とマイナスの財産がそれぞれいくらあるかが、相続開始から3ヶ月以内にわからないときは、期限を延長してもらえることがあります。

財産の調査に時間がかかるケースには「被相続人が複数の借入先から借金をしている」「複数のエリアに不動産を所有している」などが挙げられます。

7-2.相続人の所在が不明

相続が開始されたとき、すべての相続人と連絡が取れるとは限りません。たとえば、被相続人の戸籍を取得したところ、面識がない兄弟の存在が発覚したとき、所在がわからないことがあります。被相続人とその兄弟が長い期間にわたって疎遠であると、連絡先がわからず所在を特定するのに時間がかかるかもしれません。

相続放棄は、相続人個人の意思で手続きできるため、他の相続人の同意は必須ではありません。しかし、相続放棄をすることで他の相続人や次の相続順位の人に影響がおよぶ可能性があるため、連絡を取り事情を説明したうえで手続きをするのが望ましいです。

そのため相続人の中に、所在がわからない人が含まれている場合も、相続放棄の延長が認められるケースがあります。

7-3.期限後に相続人である事実や連帯保証債務の存在を知った

被相続人の兄弟姉妹などが疎遠であった場合、相続放棄の手続きの期限である相続開始から3ヶ月を超えてから、自分自身が相続人であることを知るケースがあります。この場合、相続人であることを知った人は、相続開始から3ヶ月を超えていても相続放棄ができることがあります。

また、相続したあとで亡くなった人が銀行や個人の借入などに対して連帯保証人になっていたことを初めて知らされたときには、その知ったときから3ヶ月以内に相続放棄の申立てが裁判所に認められれば、相続放棄することが可能です。

8.連帯保証人の地位を相続したときの対策

被相続人が連帯保証人であるとは知らず、その地位を相続してしまったときは、状況に応じて以下の対処方法を検討するとよいでしょう。

- 全額を返済して求償請求をする

- 債権者に債務の減額を交渉する

- 任意整理をする

- 個人再生をする

8-1.全額を返済して求償請求をする

連帯保証人としての地位を相続した場合、債権者からの返済請求に応じず、元金と利息の支払いを遅延すると損害遅延金が発生する場合があります。そのため、連帯保証人となり債権者から返済を求められたときは、できるだけ全額返済することをおすすめします。

連帯保証人が債務を肩代わりしたときは「求償権」を行使することで、主債務者や他の連帯債務者に支払いを求めることが可能です。ただし、主催者や他の連帯保証人に連絡することなく借金を返済して求償権を行使するとトラブルに発展しかねません。

そのため、連帯保証人として借金を返済するときは、事前に主債務者や他の連帯保証人に連絡をしておくとよいでしょう。このとき、内容証明郵便などを利用すると、主債務者や他の連帯保証人に事前連絡をした証拠を残すことができます。

8-2.債権者に債務の減額を交渉する

借金の返済が困難な場合は、債権者に減額を交渉するのも方法です。債権者が必ず減額に応じてくれるとは限りませんが、返済が可能な金額に調整してくれることもあるため試す価値はあるでしょう。

債権者に借金の減額を認めてもらう場合、返済が困難であることを丁寧に説明する必要があります。金融機関との交渉には、法律や金融などの専門知識が求められるため、弁護士をはじめとした専門家に協力を依頼するのも方法でしょう。

8-3.任意整理をする

任意整理とは、法的に債務の減額・免除や返済期間の調整などをする「債務整理」の1種です。任意整理の場合、主に利息や遅延損害金の減額または免除をすることで返済負担の軽減を試みます。

借入金の減額は困難ですが、3〜5年に分割して支払えるように調整してもらえることがあるため、無理のない範囲で返済がしやすくなるでしょう。

任意整理をするには金融機関と交渉しなければならないため、弁護士や司法書士といった法律の専門家に協力してもらうのが一般的です。また、交渉の際には借金の返済計画を明確に提示する必要があります。完済の見込みが薄いと金融機関に判断されると、基本的に任意整理は認められません。

(参考)任意整理とは?利用する条件やメリット、デメリットを分かりやすく解説

8-4.個人再生をする

個人再生も、任意整理と同じく債務整理の1種です。個人再生の場合、裁判所に申し立てをして認められることで、借金の総額を減額できます。減額されたあとの債務は、原則3年間(最大5年間)で返済をしていきます。

個人再生には最低返済額が定められており、少なくても借金総額が100万円以上でなければ利用ができません。最低返済額は、以下の通り借金総額に応じて決まります。

| 借金総額 | 最低返済額 |

|---|---|

| 100万円以下 | 借金総額 |

| 100万円超 500万円以下 | 100万円 |

| 500万円超 1,500万円以下 | 借金総額の1/5 |

| 1,500万円超 3,000万円以下 | 300万円 |

| 3,000万円超 5,000万円以下 | 借金総額の1/10 |

個人再生の手続きは、複雑なだけでなく裁判所が定める期間内に済ませる必要もあります。そのため、個人再生をする際は、法律の専門家である弁護士に協力を依頼するとよいでしょう。

9.連帯保証債務を相続するときは相続税専門の税理士に相談をしよう

連帯保証人としての地位は、預貯金や不動産、借入金などと同様に相続の対象になります。一方で、通常の債務とは異なり債務控除の対象にはなりません。被相続人が多額の連帯保証債務を負っていた場合は、相続放棄をする方法もありますが、慎重な判断が求められます。

そこで、被相続人が連帯保証人になっていた場合は、相続の仕方や対策などを相続税専門の税理士に相談してはいかがでしょうか。

税理士法人チェスターは、相続税を専門としており累計2万人を超えるお客様に選ばれた実績があります。遺産に連帯保証債務が含まれるときの相続から、相続税申告書の作成まで幅広くご相談いただけます。

連帯保証債務の相続でお困りの方は、相続税専門の税理士法人チェスターまでお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編