重畳的債務引受とは?免責的債務引受との違いや負債のある相続のデメリット

家族が亡くなり相続が発生すると、預貯金や不動産などのプラスの財産と、借入金や未払い金などのマイナスの財産のどちらも相続財産となります。このうち、マイナスの財産(債務)を相続人が引き受けるときは「重畳的債務引受」という契約を結ぶことがあります。

重畳的債務引受とは、金融機関をはじめとした債権者に対する債務を、元の債務者が債務を返済する状態のまま、第三者がその債務の返済を引き受けることです。 併存的債務引受といわれることもあります。 従来の債務者に加えて、引受人として新たな債務者が増えるため、結果として連帯債務のような状態となります。

今回は、重畳的債務引受の内容やメリット、デメリットなどを、相続税専門の税理士がわかりやすく解説します。

この記事の目次 [表示]

1.「重畳的債務引受」とは?「免責的債務引受」との違いを解説

債務引受には、重畳的債務引受の他にも「免責的債務引受」があります。これらにはどのような違いがあるのでしょうか。

まずは、重畳的債務引受の内容や、免責的債務引受との違いをみていきましょう。

1-1.重畳的債務引受(ちょうじょうてきさいむひきうけ)の内容

重畳的債務引受は、当初の債務者と同等の債務を負担する債務引受です。

重畳的債務引受を利用すると、元の債務者と引受人は連帯債務を負っている状態となります。また、重畳的債務引受では、連帯債務と同じように債務者と引受人それぞれが負担する割合の設定が可能です。債務者または引受人が負担する割合を超えて弁済をしたときは、他の連帯債務者に求償(償還を求めること)することができます。

「併存的債務引受」とは呼び方が異なるだけであり、内容に違いはありません。2020年4月からは、民法に併存的債務引受が明記されました。そのため昨今では、重畳的債務引受よりも併存的債務引受と呼ぶほうが一般的です。

併存的債務引受の詳しい内容については、以下の記事をご覧ください。

(参考)併存的債務引受とは-相続の事例で免責的債務引受との違いを解説

1-2.免責的債務引受(めんせきてきさいむひきうけ)

免責的債務引受は、債務者が負担すべき債務を第三者が代わりに引き受ける方法です。債務は引受人となった人に移転し、元の債務者は返済義務が免除されます。

また、免責的債務引受の契約を結んだ場合、債権者は元の債務者に対して弁済を求めることはできません。免責的債務引受については以下の記事で詳しく解説していますのでぜひご覧ください。

(参考)免責的債務引受とは

2.重畳的債務引受と免責的債務引受の違い

次に、重畳的債務引受と免責的債務引受の主な違いをみていきましょう。なお、重畳的債務引受と免責的債務引受の違いについては、以下の記事で詳しく解説していますのでご覧ください。

(参考)相続における「免責的債務引き受け」と「重畳的債務引き受け」の相違点

2-1.免責的債務引受は債務が連帯ではない

重畳的債務引受と免責的債務引受は、契約後に債務者が債務を免れるかどうかが異なります。

重畳的債務引受では、債務者の債務が免除されず連帯債務の状態になります。債権者は、債務者と引受人のどちらにも請求が可能です。また、引受人が自分自身の負担割合を超えて債務を負担したときは、債務者に求償できます。

一方の免責的債務引受では、債務が債務者から引受人に移転されるため連帯債務の状態になりません。債権者が請求できるのは引受人のみです。たとえ引受人が弁済能力を失ったとしても、債権者は元の債務者に返済を請求できません。

債務引受の契約を結ぶときは、債権者の合意が必要です。免責的債務引受の契約を結ぶと、返済を請求できる人が限られてくるため、重畳的債務引受よりも債権者の合意が得にくいといわれています。

2-2.契約が有効になるタイミング

債務引受は、債権者と債務者、引受人の三者間で成り立ちます。債務者と引受人のあいだで契約が有効になるタイミングに違いはありません。

一方で、債権者と引受人のあいだで効力が生じるタイミングは、重畳的債務引受と免責的債務引受で異なります。

重畳的債務引受の場合、契約をしたときに効力が生じます。対して免責的債務引受の効力が生じるのは、債権者が債務者に通知したタイミングです。

3.重畳的債務引受のメリット

重畳的債務引受には、債権者や債務者、引受人のそれぞれにメリットがあります。具体的には、以下の通りです。

- 債権者はリスクを軽減できる

- 債務者は負担を軽減できる

- 引受人はすべてを負担しなくて良い

3-1.債権者はリスクを軽減できる

重畳的債務引受では、債務者と引受人の両方が同じ程度の債務を負うことになります。仮に債務者が資金不足になったとき、債権者は引受人に債務の請求が可能です。

そのため、債権者からすると融資金が返済されず貸し倒れてしまうリスクを軽減できるというメリットがあるといえます。

3-2.債務者は負担を軽減できる

重畳的債務引受を利用すると、債務者と引受人の連帯債務の状態となるため、債務者のみで債務を引き受けるときよりも負担が軽くなります。

たとえば、債務者が1,000万円の借金を負っていたとしましょう。引受人に500万円を負担してもらうことで、債務者は500万円の負担で済みます。

3-3.引受人はすべてを負担しなくていい

免責的債務引受では、債務者の債務が免除されるため、引受人がすべての債務を負わなければなりません。

対して重畳的債務引受は、債務者の債務が免除されます。債務者が1円も返済できないほど金銭的に困窮していない限り、引受人がすべての債務を負うことはありません。

4.重畳的債務引受のデメリット

一方で重畳的債務引受には、以下のデメリットがあると考えられます。

- 引受人は債務者の負担を一緒に負う

- 債務者は債務がすべて免除されるわけではない

4-1.引受人は債務者の負担を一緒に背負う

重畳的債務引受を利用すると連帯債務の状態となるため、引受人も債務者と一緒に債務を負わなければなりません。特に、債務者が債務をまったく支払えないときは、引受人が全額を弁済する必要があるため、大きなリスクをともなうとも考えられます。

4-2.債務者は債務がすべて免除されるわけではない

重畳的債務引受の契約を結んだ場合、引き続き債務者は債務を負担する必要があります。免責的債務引受とは異なり、債務者の債務が免除されるわけではありません。

また、引受人に債務をすべて負担してもらったとしても、債務者の債務がなくならない点にも注意が必要です。契約時に設定した負担割合を超えて引受人が債務を負担すると、求償されることがあるためです。

5.重畳的債務引受と連帯保証の違い

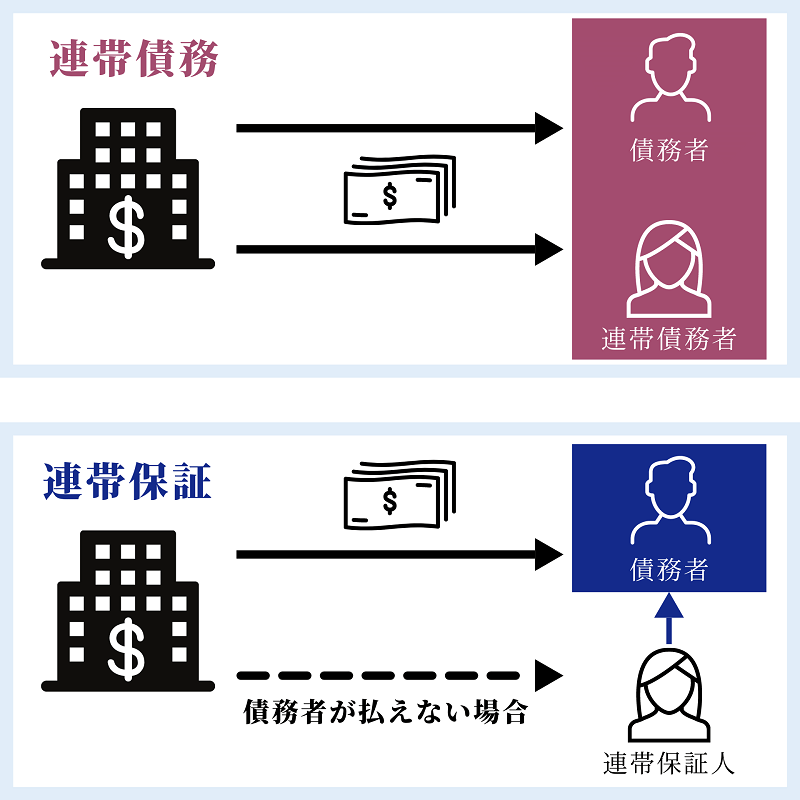

重畳的債務引受を利用すると、連帯債務の状態となります。そのため、重畳的債務引受と連帯保証の違いは、連帯債務と連帯保証の違いを理解するとわかりやすいです。

連帯債務は、主債務者と連帯債務者が同一の債務を負っています。「主債務者と連帯債務者」「債務者と引受人」は同じ立場にあるため、債権者はいつどちらに請求をしても問題ありません。

一方の連帯保証は、主な債務者を連帯保証人が保証しています。債権者が連帯保証人に請求できるのは、主な債務者が返済できなくなった場合のみです。主な債務者が返済可能な状態であるにもかかわらず、連帯保証人に請求することはできません。

連帯保証については、以下の記事で詳しく解説をしておりますので、ぜひご覧ください。

(参考)相続の疑問、もし親が連帯保証人になっていたら?連帯保証まで相続することになるの?

6.相続における「重畳的債務引受」のポイント

被相続人に借入金をはじめとした債務があった場合、相続人は金融機関とどのように返済するのかを話し合ったうえで、重畳的債務引受(または免責的債務引受)の契約を結びます。債務を引き継いだ相続人が返済できなくなったときは、他の相続人が返済義務を負います。

相続における重畳的債務引受のポイントは、以下の2点です。

- 債務は法定相続分に応じて相続する

- 債務引受の契約には債権者の承諾が必要

6-1.債務は法定相続分に応じて相続

遺言による指定がない限り、被相続人の債務は各相続人が法定相続分に応じて取得することになります。これは、債務が遺産分割協議の対象にならないとされているためです。

遺産分割協議書によって債務の負担者を指定したとしても、債権者との合意がなければ意味のないものとなります。

たとえ、債権者も合意のうえで特定の相続人が債務をすべて承継するとしても、他の相続人にも連帯義務は残ったままとなります。

例】Aさんが1,000万円の債務を残して死亡したとしましょう。法定相続人は、配偶者と長男、次男の合計3人であるとします。

相続人が相続する債務の割合

法定相続人が配偶者と長男、次男の合計3人である場合、法定相続分は配偶者1/2、長男1/4、次男1/4となります。よってそれぞれの相続人が相続する債務の割合は、以下の通りです。

- 配偶者:1,000万円×1/2=500万円

- 長男:1,000万円×1/4=250万円

- 次男:1,000万円×1/4=250万円

長男が配偶者と次男の債務をまとめて引き受ける場合

話合いの結果、長男がすべての返済の義務を負うことになったとしても、妻と次男は返済を免除されるわけではありません。

そのため、長男が支払い能力を失った場合、妻と次男は債務を返済する必要があります。また、債権者は妻または次男に対しても支払いの請求が可能です。

債務を相続したすべての相続人は債務者となり、債権者から弁済を求められることになります。一方で、相続放棄をして相続人でなくなった場合は、債務を含めたすべての財産を相続しないため、債権者から弁済を求められることはありません。

預貯金や不動産といったプラスの遺産よりも、借入金や未払金といった債務のほうが多いのであれば、相続放棄をするのも選択肢の一つです。

6-2.債権者の承諾が必要

被相続人が残した債務は、相続人同士の合意があれば法定相続分とは異なる割合で取得することも可能です。

ここで注意が必要なのが、相続における債務引受では債権者の承諾が必要であるということ。法定相続分とは異なる割合で債務を取得することを、相続人同士が合意して遺産分割協議書を作成したとしても、債権者の同意を得られなければ実現しません。

遺産分割協議書に記載された内容を実現したいのであれば、債権者と交渉をする必要があります。債権者との交渉には、法律や相続の専門知識が必要となるため、専門家に相談することをおすすめします。

7.贈与における「重畳的債務引受」

重畳的債務引受によって他の人の債務を引き受けた場合、経済的利益の贈与があったとみなされて贈与税の課税対象になることがあります。

たとえば、子どもが住宅ローンの返済中であり、残債が2,000万円であるときに親と重畳的債務引受の契約を結ぶとしましょう。親が2,000万円のローンを肩代わりすると、子どもは1円も返済する必要がなくなります。そのため、親から子どもに2,000万円の贈与があったとして、贈与税の課税対象になってしまうのです。

ただし、債務者である子どもに経済的な余裕がなく債務の弁済が困難である場合、債務者の扶養義務者が行う債務の引受のうち弁済が困難な金額については贈与税が課せられません。扶養義務者以外の人が債務を肩代わりした場合は、債務者に経済的な余裕がなかったとしても贈与税の課税対象となります。

8.相続財産に負債が含まれていたら相続税専門の税理士に相談をしよう

債務を相続したときは、重畳的債務引受または免責的債務引受の契約を結んで、相続人が債務を弁済することになります。また、債務がプラスの財産よりも多いときは、限定承認や相続放棄も検討することになるでしょう。

遺産に債務が含まれるときは、さまざまな選択肢からもっとも有利なものをすることが重要です。とはいえ、法律や相続の専門知識がないと判断は困難であるため、相続税専門の税理士に相談することをおすすめします。

税理士法人チェスターは、相続税を専門とする税理士が多数在籍しており、遺産の分割方法から相続税の申告・納税まで幅広くサポートいたしますので、ぜひお気軽にご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編