ゴルフ会員権の相続税評価

ゴルフを趣味としていた方が亡くなった場合など、遺産の中に「ゴルフ会員権」が含まれていることは、比較的よくあるケースだといえます。

ゴルフ会員権に経済的な価値があれば、相続財産となり相続税の課税対象となりますが、その際に悩ましいのが、ゴルフ会員権の相続税評価です。ゴルフ会員権は、その会員権に取引相場があるか否か、また、会員権の加入形態などにより評価方法が異なり、やや複雑です。

本記事では、ゴルフ会員権を相続した際の相続税評価のポイントについて、わかりやすく説明します。

この記事の目次 [表示]

1.ゴルフ会員権を相続した場合、財産的価値はあるか?

ゴルフ会員権とは、会員制のゴルフクラブ(※1)を利用できる権利であり、割安料金でのプレーが可能だったり、優先的にプレーの予約ができたりするなどのメリットがあるものです。

(※1 本記事での「ゴルフクラブ」は、ゴルフ場運営組織のことを指しています。ゴルフ道具のことではありません)。

ゴルフ会員権が売買される際の価額は、ゴルフクラブにより大きく幅があるものの、一般的に数十万円から数千万円と比較的高額であり、通常ゴルフ会員権には財産的価値があると認められます。

このため、ゴルフ会員権が遺産に含まれていれば、原則として(※2)相続財産となります。相続人は、ゴルフ会員権の評価額を適正に計算し、相続税の申告に織り込む必要があります。ただし、中には、財産的な価値がない=相続税評価の必要がないと判断されるものもあります。それを本記事で解説していきます。

(※2 ゴルフクラブによっては、会員規約で会員権の相続を禁止している場合があります。その場合、被相続人の死亡と共に会員の権利は失われます)。

2.ゴルフクラブの会員制の種類とゴルフ会員権の区分

ゴルフ会員権の相続財産評価を理解する前提として、ゴルフクラブの会員制の種類、また、ゴルフ会員権の取引相場の有無について理解しておく必要があります。

2-1.ゴルフクラブの会員制の種類

ゴルフクラブの会員制には、大きくわけて以下のような種類があります。

2-1-1.①株主制ゴルフクラブ

会社組織となっており、株主として出資しなければ会員になれないゴルフクラブです。株主制クラブの会員(株主)は、優先プレー権のほかに、「株主権」を持ち、クラブの株主総会で議決権を行使することでクラブの経営に参加できます。また、もしクラブが解散になる場合は、持株比率に応じて財産の分配を受ける権利もあります。いわばクラブの共同経営者のような存在になれるのが、株主制クラブの会員(株主)です。比較的古い「名門クラブ」と呼ばれるようなクラブでは、株主制が採られていることが大半です。

2-1-2.②預託金制ゴルフクラブ

預託金制クラブとは、会員が一定のお金を預けることで、優先プレー権を得られるクラブです。この場合、株主制とはちがって、会員は優先プレー権が得られるだけであり、クラブの経営には関与できません。ただし、会員には原則的に預託金を返してもらえる「預託金返還請求権」があります。日本にあるゴルフクラブの8割程度は預託金制だといわれています。

なお、預託金は、「保証金」「預かり金」などの名称が用いられることもあります。

2-1-3.③株主制+預託金制ゴルフクラブ

株主会員制のクラブが、さらに預託金も預かる「株主制+預託金制」のクラブもあります。

2-1-4.④プレー権会員制ゴルフクラブ

株式制にも預託金制にも該当しない、プレー権のみを与えられる制度のゴルフクラブです。返還のない入会金のみで加入でき、その代わり、会員には「株主権」も「預託金返還請求権」もありません。

2-2.ゴルフクラブ会員権の取引相場の有無

ゴルフ会員権には、取引相場(市場価格)があるものと、ないものとがあります。大半は取引相場がある会員権ですが、中には、「取引相場がないゴルフ会員権」もあります。

- 取引相場がない会員権:長期にわたり名義書換(名義変更)を停止中であったり、規約により譲渡を禁止していたりするゴルフクラブの会員権

- 取引相場がある会員権:上記以外の一般的なゴルフ会員権

3.ゴルフ会員権の取引相場はどのように調べるのか?

ゴルフ会員権は取引相場のあるものが大半です。その相場価格は、ゴルフ会員権の取引仲介業者のホームページを検索すれば、簡単に調べることができます。

ただし、あまり人気がないゴルフクラブなどの場合は、これらのサイト上では相場が見つからないこともあります。このような場合には、当該ゴルフクラブやゴルフ会員権取引業者に直接問い合わせれば教えてくれます。

このほか、国税局が「精通者意見価格」(専門家の鑑定結果等によって得られた財産価格)を算定しているゴルフ会員権もあるため、最寄りの税務署に照会してもいいでしょう。

4.ゴルフ会員権の区分ごとの財産価値

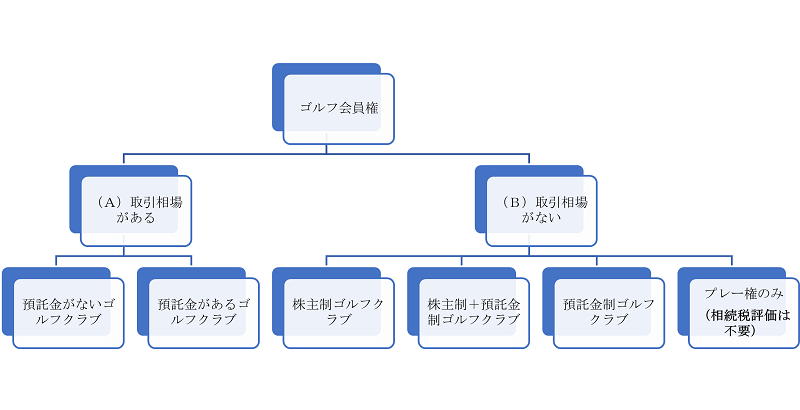

ゴルフ会員権の相続税評価にあたっては、まず、次の区分に大別します。

(A)取引相場のあるゴルフ会員権

(B)取引相場のないゴルフ会員権

さらに、それぞれが、次の細目に分類されます。

A.取引相場のあるゴルフ会員権

①預託金がないゴルフクラブの会員権

②預託金があり、ただちに返還されるゴルフクラブの会員権

③預託金があり、一定期間経過後に返還されるゴルフクラブの会員権

B.取引相場のないゴルフ会員権

①株主制ゴルフクラブの会員権

②株主制+預託金制ゴルフクラブの会員権

③預託金制ゴルフクラブ会員権

④上記以外

▼図 相続税評価におけるゴルフ会員権の区分

以下、それぞれを具体的に見ていきます。

4-1.(A)取引相場のあるゴルフ会員権

まず、取引相場のあるゴルフ会員権の評価方法について説明します。

取引相場のあるゴルフ会員権の相続税評価は、次の算式がベースとなります。

さらに、預託金の有無により以下のように区分されます。

なお、ここでの「相続開始時」とは、被相続人が亡くなった日を指します。

4-1-1.①預託金がない、または、預託金はあるものの返還される見通しがないゴルフクラブの会員権

取引相場があり、預託金制ではないゴルフ会員権の評価は原則通りです。

また、預託金はあるものの、その返還は抽選による場合など、返還される見通しがないゴルフ会員権についても、その評価は原則通りとなります。

4-1-2.②預託金があり、ただちに返還されるゴルフクラブの会員権

預託金があり、預託金の返還を申し出れば、ただちに預託金が返還されるゴルフ会員権の場合には、相続開始時における取引相場価格を70%にした金額に、返還される預託金の金額を加えた合計額が評価額になります。

4-1-3.③預託金があり、一定期間経過後に返還されるゴルフクラブの会員権

預託金があり、返還を申し出てから一定期間経過後に返還されるゴルフ会員権の場合には、相続開始時の取引相場価格の70%に相当する金額に、返還される預託金の「複利現価相当額」を加えた金額が相続税評価額となります。

複利現価相当額とは、返還を受けることができる預託金額から、課税時期から返還を受けることができる日までの期間に応じて、基準利率で計算した利息を割り引いた額のことです。

なお、基準年利率や複利現価率は国税庁ホームページに掲載されています。また、返還までの期間は年単位とし、端数があれば年単位に切り上げます。

(参考)国税庁ホームページ「令和4年分の基準年利率について(法令解釈通達)」

4-2.(B)取引相場のないゴルフ会員権

次に、取引相場のないゴルフ会員権の評価方法について説明します。

前述したように、ゴルフ会員権の多くは取引相場のある会員権に該当しますが、ゴルフクラブの中には、長期にわたり名義書換(名義変更)を停止中であったり、規約により譲渡を禁止していたりするクラブも存在します。

このようなゴルフクラブの会員権が「取引相場のない会員権」に該当し、その評価方法はゴルフクラブの会員制の種類によって、以下のように異なります。

4-2-1.①株主制ゴルフクラブの会員権

株主でなければ会員となれないゴルフクラブの会員権の場合です。このタイプのクラブで、かつ取引相場がない場合、会員権の評価は、「財産評価基本通達」に基づく非上場株式(取引相場のない株式)と同様の方法で評価します。

「財産評価基本通達」に基づく非上場株式の評価方法は、非常に複雑なので、ここでは割愛します。取引相場のない株主制のゴルフ会員権を相続した際は、相続税評価の実務に詳しい税理士に相談することをおすすめします。

(参考)非上場株式(取引相場のない株式)の相続税評価のすべて【税理士法人チェスター】 (chester-tax.com)

4-2-2.②株主制+預託金制ゴルフクラブの会員権

株主となり、かつ、預託金を預託しなければ会員となれないゴルフクラブ会員権の場合、上記の、非上場株式と同様の評価方法で評価した金額に、預託金の評価額を加えて求めます。

なお、預託金に関する評価額は、上の「4-1.A.取引相場のあるゴルフ会員権」と同じ考え方で求めます。

(注)預託金が一定期間経過後に返還される場合は、返還を受けることができる預託金の複利現価相当額

4-2-3.③預託金制ゴルフクラブ会員権

株主の要件がなく、預託金を預託することで会員となれる会員権の場合、預託金の返還時期に応じて、返還を受けることができる預託金の額、または返還を受けることができる預託金の複利現価相当額となります。

複利現価相当額は「4-1-3.③預託金があり、一定期間経過後に返還される場合」で説明した内容のとおりです。

4-2-4.④上記以外

取引相場がなく、株式制にも預託金制にも該当せず、譲渡できない“プレー権のみ”のゴルフ会員権については、相続財産として評価する必要はありません。

4-2-3-1.預託金の返還は退会手続きによって可能に

預託金制ゴルフクラブなどの場合の、預託金の返還手続きについて触れておきます。

預託金は、通常、入会時に償還期限が定められており、その期限を経過すれば、返還を申し出ることができます。ただし、預託金の返還を受ける際には、ゴルフクラブからの退会が条件となります。引き続き、ゴルフクラブの会員でいながら預託金の返還を求めることは基本的にできません。また、預託金には利息は支払われません。

ただし、ゴルフクラブの中には、償還期限後に預託金返還を請求しても、償還期限を延長する、一部の返還しか応じない、長期にわたる分割返還でしか応じない、などの対応が取られることがあります。クラブは預託金を用いて運営をしているので、とくに経営状態が苦しい場合などは、「できれば返したくない」と考えるためです。

このような場合には、ほとんどは、ゴルフクラブの言い分に法的な根拠がありませんので、預託金が返還されず困ったときには弁護士に相談することをおすすめします。

5.こんなときはどうする?ゴルフ会員権の相続税評価で迷いがちなポイント

ここまで、ゴルフ会員権の相続税評価の基本的な事項について説明してきました。ここからは、ゴルフ会員権の相続税評価にあたり、判断に迷いがちなポイントについて説明します。

5-1.取引相場が複数ある場合にはどうする?

取引相場のあるゴルフ会員権については、その金額をゴルフ会員権取引業者のWebサイト上で調べることができることを説明しました。しかし、ゴルフ会員権には上場株式のような統一的な取引金額があるわけではないため、同じゴルフ会員権でも業者ごとに相場が異なることが普通です。

このような場合、基本的にはもっとも低い(相続税の計算上、有利になる)取引相場を採用することができます。相続税負担を軽減するためにも、1つの業者だけでなく複数の業者で取引相場を確認しましょう。

ただし、採用した金額があまりにも他の業者の取引相場と乖離があるようなケースでは、後日税務調査で指摘される可能性があります。妥当な金額であるか、判断が微妙なこともあるため、悩ましい場合は税理士などの専門家に相談しましょう。

5-2.念書売買の価格は取引相場にはなるの?

ゴルフクラブの中には、種々の事情により、発行しているゴルフ会員権の名義書換を停止しているところがあります。

このようなゴルフ会員権であっても、将来、名義書換が可能となったところで名義書換をするという念書を売り手が差し入れることにより、会員権の売買が行われることがあります。このような取引を一般に「念書売買」といいます。

念書売買は、いつ名義書換が可能となるか不明確なため、その分取引価格は低めに設定されることが多いものの、売買当事者間でトラブルとなることが多い取引です。

こういった背景もあり、公式な取引とは言い難い念書売買の際の取引価格を、ゴルフ会員権の相続税評価額として採用することは、原則としてできません。

5-3.ゴルフクラブが経営破たんして預託金が戻ってくるかどうか不明な場合は?

近年は、ゴルフのプレー人口が減少していることもあり、ゴルフクラブの経営破たんに関するニュースも時折耳にます。

ゴルフクラブが経営破たんして、プレーやゴルフ会員権の売買ができず、預託金が返還される可能性がない場合は、ゴルフ会員権の相続税評価額は「0」で構いません。

一方、ゴルフ場が経営破たんしてもプレーができるケースもあり、こういったケースでは預託金が返還されるかどうか不明な場合もあります。

このような場合で、今後預託金が返還される可能性が低いと考えられるときは、一度、預託金がないもの(評価額ゼロ)としてゴルフ会員権の相続税評価をします。

ただし、後日、預託金が返還されることとなった場合には、相続税の修正申告が必要となります。

5-4.名義書換料は債務控除の対象になるの?

相続税の申告にあたり、被相続人が借入金などの債務を有していた場合、これらの債務を遺産総額から差し引くことができます。これを「債務控除」といいます。

ゴルフ会員権を相続人が引き継ぐ場合、被相続人の名義から相続人の名義へ書き換えることが必要となります。その際に、名義書換料が発生しますが、ときに高額となることもあります。

そこで、名義書換料が債務控除の対象にできるのではないかと考える方がいますが、これは誤解です。名義書換料は、亡くなった方が負っていた債務ではなく、相続人が自ら負担すべきものであるため、債務控除の対象とすることはできません。

6.ゴルフ会員権の相続税申告書への記載方法

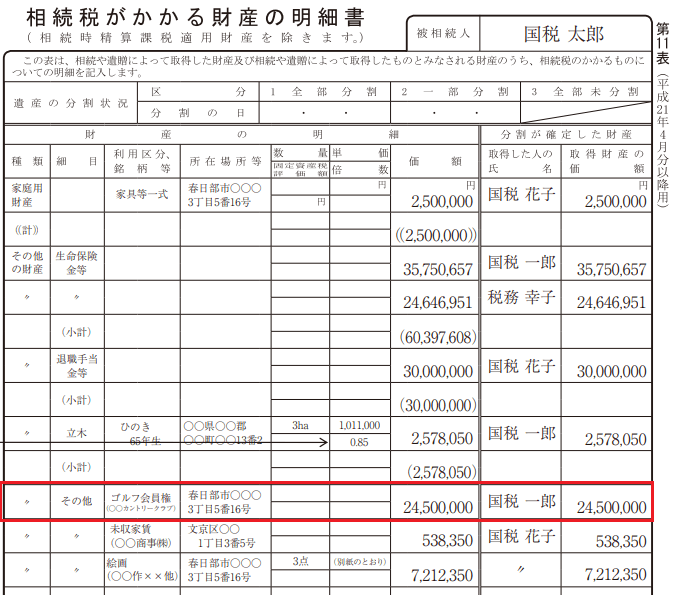

ゴルフ会員権の相続税評価ができたら、相続税申告の際、その金額を申告書に記載します。

その記載をする書類は「相続税申告書-第11表(相続税がかかる財産の明細書)」です。

記載の仕方は、国税庁ホームページ内の「相続税の申告書の記載例」PDFファイルの該当箇所(84ページ)が参考になります。下図の赤枠で囲った部分がゴルフ会員権に関する記載です。

表の左側にある「種類」欄と「細目」欄は、それぞれ「その他の財産(上図では「〃」マーク)」、「その他」と記載し、あとはそれぞれ項目に沿った内容を記載していきます。

「価額」欄には、前述の評価方法に基づき計算したゴルフ会員権の相続税評価額を記載します。なお、ゴルフ会員権は不動産のように財産を相続人間で共有するということができないため、「取得財産の価額」欄にも同額を記載することになります。

7.ゴルフ会員権を相続人が引き続き利用する場合の手続きは?

相続によりゴルフ会員権を取得した相続人が、引き続きそのゴルフクラブを利用する場合の一般的な手続き等について、簡単に説明します。

7-1.名義書換に必要な書類を揃えて提出

相続人がゴルフクラブを利用するには、まずは名義書換手続きをする必要があります。

手続きの際には、ゴルフ会員権(ゴルフクラブの会員証)のほか、相続により取得したことを示すために、一般的には、次のような書類が必要になります。クラブによって異なる場合もあるので、詳しくは、ゴルフクラブに問い合わせをしてください。

- 戸籍・除籍謄本(相続人全員の名前が記載されているものが必要)

- 遺産分割協議書や遺言など、ゴルフ会員権の相続人であることがわかる書類

- 相続人全員の印鑑登録証明書(発行から3ヶ月以内のもの)

これらの必要書類を揃えて、ゴルフクラブ指定の名義書換申請書に添付して提出します。

7-2.ゴルフクラブによる入会審査

書類提出後、ゴルフクラブ側で、相続人がゴルフクラブの入会条件を満たしているかどうかの審査がおこなわれます。

一般的な審査基準としては、年齢や他のゴルフクラブ在籍の有無、クラブ在籍者による紹介か否かなどがあります。

ただし、相続による名義書換の場合は、入会審査が免除されることもあります。この点についても、ゴルフクラブにより対応が異なりますので、不明点があれば直接問い合わせましょう。

7-3.名義書換料の支払い

入会審査を通過したら、最後に名義名義書換料を支払います。

一般的なゴルフクラブでは、相続の際の名義書換料は、通常の書換料よりも軽減されていることが多く、ゴルフクラブにより異なりますが10万円から100万円の間程度が相場となっています。

なお、名義書換料とは別に、年会費や追加の預託金の支払いが必要になることもあります。

8.ゴルフ会員権を売却することはできるの?

相続によりゴルフ会員権を取得したものの、相続人はゴルフに興味がなく、そのゴルフクラブを利用する予定がないということもよくあることです。

このような場合には、ゴルフ会員権を売却することができます。

売却にあたっては、クラブによって以下のパターンにわかれます。

- 名義書換をせずに売却できる

- 名義書換をしてからでないと売却できない

また、名義書換をせずに売却できる場合でも、ゴルフクラブ側の事前承認を得る必要とされることがあったり、年会費の要否の違いがあったりしますので、詳細は規約を確認するとともに、クラブに問い合わせましょう。

8-1.ゴルフ会員権はどこで(誰に)売却すればいいのか

ゴルフ会員権を売却する際は、ゴルフ会員権取引業者に依頼して仲介してもらうことが一般的です。先にも触れましたが、業者によって提示価格に開きがありますので、多くの業者を調べたほうがいいでしょう。

8-2.ゴルフ会員権を売却した場合の課税関係と、相続税の取得費加算の特例

なお、相続人がゴルフ会員権の売却にあたり利益が生じた場合には、譲渡所得として所得税が課税されます。

その際、相続において相続税が課されて、さらに相続直後に売却して所得税も課されるとなると、相続人の税負担が重くなります。

そのため、相続開始のあった日の翌日から、相続税の申告期限の翌日以後3年を経過する日までにゴルフ会員権を売却した場合には、「相続税の取得費加算の特例」という制度の適用を受けることで、所得税額を軽減できる可能性があります。

この特例は、譲渡所得を計算するための取得費にゴルフ会員権にかかる相続税の一部を加算することができるというものです。

「取得費加算の特例」について、詳しくは下記のページを参照してください。

(参考)相続財産を3年以内に売却すると節税!相続税の取得費加算

9.ゴルフ会員権の相続税評価に迷ったら相続税のプロに相談

本記事では、亡くなった方の遺産の中にゴルフ会員権が含まれる場合の相続税評価を中心に説明してきました。

評価の際の基本的なポイントは上記で説明したとおりですが、相続税の申告に不慣れな方が実際にゴルフ会員権の評価をする際には、取引相場の有無の判定や使用する取引相場の決定、預託金の現在価値の計算など、さまざまな場面で戸惑われることが多いようです。

また、取得したゴルフ会員権が取引相場のない株式制のゴルフ会員権の場合には、一般の方が自力で評価額を計算するのは困難といえます。

加えて、上記で説明した内容以外にも、ゴルフ会員権の中には、評価にあたり個別的な要因を考慮しなければならないケースもあります(たとえば、名義変更の際に追加預託金を支払う必要があるゴルフ会員権や、預託金の返還に代替して分割措置が取られているゴルフ会員権など)。

このような特殊なケースに直面した場合など、ゴルフ会員権の評価の仕方で迷った際は、後の税務調査で指摘を受けるリスクを避けるためにも相続税専門の税理士に相談することをおすすめします。

税理士法人チェスターは、相続税申告専門の税理士法人です。年間の相続税申告件数は3,000件を超え、業界トップクラスの実績があります。

すでに相続が発生している方には、全国18か所の事務所またはテレビ会議・電話で無料個別相談会を実施しております。

まずはお気軽にお問い合わせください。

(参考)相続税に強い税理士の選び方 – 失敗しない9つのポイント|相続税の申告相談なら【税理士法人チェスター】 (chester-tax.com)

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編