相続税評価額と固定資産税評価額の違いとは│調べ方・計算方法も解説

税金に関係する土地の価額には、「相続税評価額」と「固定資産税評価額」があります。

これらはそもそも目的が異なる価額ですが、どちらも相続税の申告で使うため、混同しないよう注意が必要です。

| 固定資産税評価額 | 相続税評価額 | |

|---|---|---|

| 目的 | 固定資産税・都市計画税の課税基準。不動産取得税や登録免許税の算定基準 | 相続税や贈与税を申告するときの基準 |

| 評価・決定者 | 市町村(東京23区では東京都)が評価・決定 | 納税者が自ら計算する必要がある。実務では一定の基準(財産評価基本通達)に沿って評価 |

| 評価替え/公表時期 | 原則3年ごとに評価替え | 毎年7月に国税庁から公表 |

| 公示価格との比較 | 約7割 | 約8割 |

この記事では、相続税評価額と固定資産税評価額の違いを税理士が解説します。

あわせて、土地の評価額の簡単な計算方法や評価額を減額する要素、評価額を下げて節税する方法などもご紹介します。

この記事の目次 [表示]

1.固定資産税評価額とは

固定資産税評価額とは、固定資産税や都市計画税を課税するための基準となる評価額です。不動産取得税や登録免許税の課税にも使われます。

固定資産税評価額は、総務大臣が定めた固定資産評価基準に基づいて市町村(東京23区では東京都)が評価・決定します。納税者が自分で計算する必要はありません。

自分の資産の固定資産税評価額を知るには、役所で固定資産課税台帳を閲覧します。

このほか、毎年4月から6月の間に市町村から送付される、固定資産税の課税明細書でも確認できます。

なお、固定資産税評価額は3年ごとに評価替えが行われます。直近では令和3年度に実施されました。

固定資産税評価額と路線価の違いは?価格の決め方や確認方法を解説

令和3年度は固定資産税評価額の評価替え!コロナ禍における負担調整措置

2.相続税評価額とは

相続税評価額とは、相続税や贈与税を申告するときの基準となる評価額です。

固定資産税評価額のように役所が計算して通知するものではなく、納税者が自ら計算しなければなりません。

原則として相続税評価額は時価で評価しますが、現物の資産については納税者が自分で時価を求めることが困難です。また、納税者の間で評価の方法が異なると不公平になります。

したがって、実務では一定の基準(財産評価基本通達)に沿って財産の価額を評価します。

土地(宅地)の相続税評価額の算出方法は、「路線価方式」、「倍率方式」に分けられます。

主に市街地の宅地は路線価方式で評価し、それ以外の土地は倍率方式で評価します。

2-1.路線価方式

路線価方式とは、評価対象の土地に接する路線(道路)に付けられている路線価に地積(土地の面積)を乗じて評価する方法です。

路線価方式による相続税評価額の算出方法を式で示すと、下記のとおりです。

- 土地の相続税評価額(路線価方式)=路線価×各種補正率×地積

相続税路線価とは?土地評価額の計算方法や路線価の調べ方を実際の図で紹介!

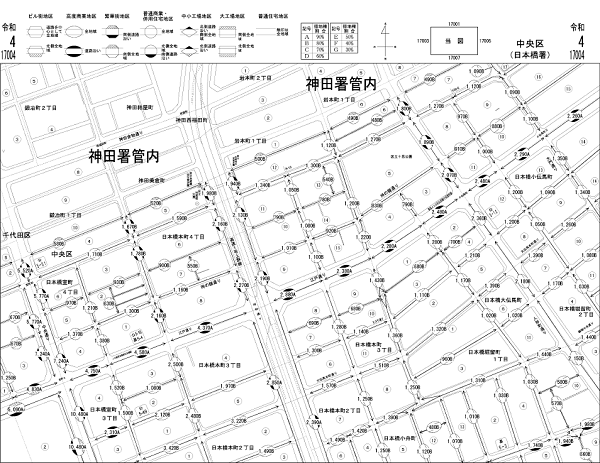

2-1-1.路線価は路線価図で確認

路線価は、国税庁から毎年7月にその年のものが公表されます。

路線価の発表は毎年7月1日-最新の動向と路線価を使う3つの場面とは

相続税評価額を算出するための路線価は、相続税の申告では相続開始の年(被相続人が亡くなった年)のものを使います。贈与税の申告では贈与があった年のものを使います。

路線(道路)ごとの路線価は、路線価図に掲載されています。路線価図は国税庁ホームページで見ることができます。

2-1-2.土地の形状による価値の低下は補正率で調整

各種補正率は、土地の形状による価値の低下を調整するための割合です。奥行価格補正率や不整形地補正率といったものがあります。

奥行価格補正率は、一般的な宅地に比べて奥行が長い場合に価値の低下を調整します。

不整形地補正率は、土地の形状が正方形や長方形でない場合に価値の低下を調整します。

なお、土地が2つ以上の道路に接している場合や曲がり角の内側にある場合は、一定割合を加算する調整を行います。

2-1-3.地積は登記簿謄本で確認

地積は、登記事項証明書(登記簿謄本)や固定資産税の課税明細書で確認することができます。

2-2.倍率方式

倍率方式とは、評価対象の土地の固定資産税評価額に一定の倍率を乗じて評価する方法です。

倍率方式による相続税評価額の算出方法を式で示すと、下記のとおりです。

- 土地の相続税評価額(倍率方式)=固定資産税評価額×倍率

ここまで固定資産税評価額と相続税評価額は異なるとお伝えしてきましたが、倍率方式で評価する場合は、両者は密接に関連することになります。

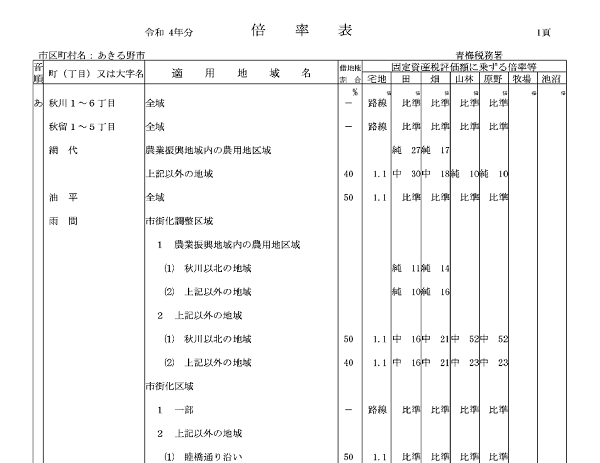

2-2-1.倍率は倍率表で確認

固定資産税評価額に乗じる倍率は、国税庁が決定して毎年公表しています。

地域、地目ごとの倍率は、倍率表に掲載されています。倍率表は国税庁のホームページで見ることができます。

2-2-2.補正は必要ない

倍率方式で評価するときは、土地の形状に応じた補正は行いません。土地の形状による価値の低下は、固定資産税評価額に反映されています。

2-3.建物の相続税評価額

建物の相続税評価額は、固定資産税評価額と同額です。

詳しい解説は下記の記事をご覧ください。

3.土地の時価と評価額の違い

土地の固定資産税評価額と相続税評価額は、いずれも実際に売買が行われるときの時価とは異なります。

この章では、土地の時価と評価額の違いについて解説します。

3-1.固定資産税評価額・相続税評価額は時価より低い

固定資産税評価額と相続税評価額は、実際に取引が行われるときの時価より低く設定されています。

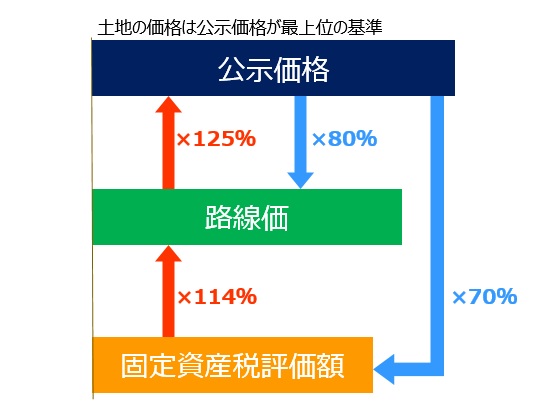

国や都道府県が毎年公表する公示価格を基準にすると、時価は公示価格の1.1~1.2倍が目安とされています。

一方、固定資産税評価額は公示価格の0.7倍を目安に設定され、路線価方式による相続税評価額は公示価格の0.8倍を目安に設定されています。

3-2.相続税評価額が低く抑えられている理由

時価に比べて相続税評価額が低く抑えられていることには、二つの理由があると考えられます。

一つは、不動産の時価の変動を考慮しているためです。

1年に一度の路線価の改定では、地価が急激に変動した場合に適切に反映することができません。評価額を低く設定しておくことで、納税者にとって不利にならないようにしています。

もう一つは、不動産の換金にかかる負担を考慮しているためです。

不動産の換金には多くの手間がかかり、仲介手数料や譲渡所得税などを負担する必要があります。これらの事情も考慮して、評価額が低く設定されています。

4.土地の評価額を簡単に概算する方法はある?

路線価方式で相続税評価額を厳密に求めようとすると、土地の図面を取得して、その土地の個別の要因を考慮して調整を加えなければなりません。納税者が自分だけで土地の相続税評価額を算出することは困難と言ってよいでしょう。

しかし、固定資産税評価額がわかれば、比較的簡単に相続税評価額の目安を知ることができます。

固定資産税評価額は公示価格の約70%、路線価(相続税評価額)は公示価格の約80%を目安に設定されています。

固定資産税評価額をこれらの割合で割り戻せば、相続税評価額の目安がわかります。

上記の関係を算式で示すと、下記のようになります。

- 相続税評価額の目安=固定資産税評価額×114%

(114%は、80%を70%で割った値です。)

5.土地の相続税評価額の減額要素とは

土地の相続税評価額は、利用状況や形状によってさまざまな減額が認められています。

この章では、土地の相続税評価額を算出するときの減額要素をご紹介します。

5-1.貸宅地・貸家建付地

貸宅地や貸家建付地(他人に貸している建物が建っている土地)の評価額は、借地人や借家人の権利にあたる部分を除いて評価します。

貸宅地・貸家建付地の相続税評価額の算出方法を式で示すと、下記のとおりです。

- 貸宅地の相続税評価額=自用地の評価額×(1-借地権割合)</l i>

- 貸家建付地の相続税評価額=自用地の評価額×(1-借地権割合×借家権割合×賃貸割合)

自用地の評価額とは賃貸をしないで自分で利用する場合の評価額であり、「2.相続税評価額とは」で解説した方法で算出します。

借地権割合は、路線価図または倍率表に記載されている割合を使用します。

借家権割合は、全国一律で30%です。

賃貸割合は、建物の専有部分の床面積のうち実際に賃貸を行っている割合です。

なお、親族の間で無償で貸している場合(使用貸借)では、借地権・借家権相当額を控除しないで、自用地の評価額と同額で評価します。

貸宅地・貸家建付地の相続税評価額について詳しい解説は、下記の記事をご覧ください。

貸宅地の相続税評価の方法を相続税専門税理士が徹底的に解説します

貸家建付地の相続税評価とは?計算方法と併用できる特例を解説

5-2.借地権

借地の上に建物を建てて利用している場合は、借地権に相続税がかかります。

借地権の相続税評価額は、土地の評価額のうち借地人の権利にあたる部分だけを対象に算出します。

算出方法を式で示すと、下記のとおりです。

- 借地権の相続税評価額=自用地の評価額×借地権割合

5-3.地積規模の大きな宅地

地積規模の大きな宅地(面積が広い宅地)は、宅地として利用するには使い勝手が悪いことから減額が認められています。

三大都市圏(首都圏、近畿圏、中部圏)では500㎡以上、三大都市圏以外の地域では1,000㎡以上の宅地が対象となります。

地積規模の大きな宅地の相続税評価額の算出方法を式で示すと、下記のとおりです。

規模格差補正率を乗じて評価額を減額します。

- 地積規模の大きな宅地の相続税評価額=路線価×各種補正率×規模格差補正率×地積

倍率方式で評価する地域の場合は、上記の算式の「路線価」を、その宅地の間口距離・奥行距離が標準的なものであるとした場合の1㎡あたりの価額に置き換えて計算します。ただし、倍率方式で計算した評価額の方が低い場合は、上記の算式を適用せずに倍率方式で評価します。

地積規模の大きな宅地の評価についてより詳しい解説は、下記の記事をご覧ください。

5-4.自宅や事業用地(小規模宅地等の特例)

自宅の敷地や事業用地を相続した場合は、相続税の小規模宅地等の特例で相続税評価額を最大80%減額できます。

用途別の限度面積と減額割合は下記のとおりです。

| 区分 | 用途 | 限度面積 | 減額割合 |

|---|---|---|---|

| 特定居住用宅地等 | 自宅として使っていた土地 | 330㎡ | 80% |

| 特定事業用宅地等 | 事業用(貸付事業以外)に使っていた土地 | 400㎡ | 80% |

| 特定同族会社事業用宅地等 | 同族会社の事業用(貸付事業以外)に使っていた土地 | 400㎡ | 80% |

| 貸付事業用宅地等 | 貸付事業に使っていた土地 | 200㎡ | 50% |

小規模宅地等の特例の適用には、さまざまな要件があります。

特定居住用宅地等は、被相続人と同居していた人が相続することなどが要件となります(配偶者が相続する場合は同居の要件はありません)。特定事業用宅地等は、事業を継続する人が相続することなどが要件となります。

詳しい解説は下記の記事をご覧ください。

小規模宅地等の特例を完全解説!対象条件や手続きを知って相続税を節税しよう

5-5.市街地の田・畑・山林

市街地にある田、畑、山林は、宅地開発が可能であるとして宅地比準方式で評価します。

宅地比準方式では、その土地が宅地であるとした場合の価額から、国税庁が定める宅地造成費を差し引いて評価します。

ただし、宅地造成が困難である場合には宅地比準方式は適用せず、農地は純農地として倍率方式で評価し、山林は近隣の純山林の価額に比準して評価します。

例えば、急な斜面や池沼があって宅地造成に適さない場合のほか、宅地造成に多額の費用がかかって経済合理性に欠ける場合などがあてはまります。

5-6.利用価値が著しく低下している土地

居住環境が悪く利用価値が著しく低下している土地は、相続税評価額を減額することができます。

例えば、道路や線路が近接していて騒音・震動が激しい場合のほか、周囲の宅地に比べて著しい高低差がある場合、墓地に隣接している場合などが挙げられます。

利用価値が著しく低下している土地の価額は、利用価値が低下していない場合の価額から10%を引いて評価します。

5-7.土壌が汚染されている土地

有害物質によって土壌が汚染されている土地も、相続税評価額を減額することができます。

土壌汚染がない場合の評価額から、浄化・改善にかかる費用と汚染による収益の減少を差し引きます。

詳しい解説は下記の記事をご覧ください。

土壌汚染地は相続税評価額を減額できる

土壌汚染の浄化・改善費用相当額の控除が認められた事例【審判所裁決】

6.土地の固定資産税評価額を下げて節税する方法

続いて、土地の固定資産税評価額を引き下げて節税する方法をご紹介します。

固定資産税評価額を引き下げると、固定資産税を節税することができます。相続税評価額を倍率方式で求める場合は、相続税評価額を引き下げられることもあります。

6-1.分筆で固定資産税評価額を下げる

一筆の土地を複数の用途で利用している場合は、分筆をすることで固定資産税評価額を引き下げられる場合があります。

例えば、親の自宅と子の自宅がある場合や、自宅と田畑がひとまとめに宅地として評価されている場合などがあてはまります。

ただし、土地を分筆する場合は測量や登記の費用がかかります。実際に節税できる金額と比較することをおすすめします。

相続税評価額を路線価方式で求める場合も、分筆で節税できる場合があります。詳しくは下記の記事をご覧ください。

分筆登記とは?角地や二方路線地に所在する土地を分筆したときの相続税評価

6-2.公衆用道路(私道)として申告する

私有地であっても不特定多数の人が通行する部分(私道)は、公衆用道路として固定資産税が非課税になります。非課税の適用を受けるためには、市町村に申請します。

一方、私道の相続税評価額は必ずしも0になるとは限りません。

通り抜けが可能であるなど不特定多数の人が通行できる場合は、相続税評価額は0となります。

ただし、行き止まりになっているなど不特定多数の人が通行しない場合は、私道でない場合の評価額の30%の価額で評価します。

- 私道の相続税評価額=私道でない場合の評価額×30%

(不特定多数の通行がある場合は0)

6-3.住宅用地には特例がある

住宅用地は特例により、固定資産税が大幅に引き下げられています。

住宅1戸につき200㎡までの部分は、固定資産税評価額に6分の1を乗じた金額を課税標準として税額を計算します。200㎡を超える部分は、固定資産税評価額に3分の1を乗じた金額を課税標準とします。

ただし、この特例では課税標準が減額されるのみで、固定資産税評価額が減額されるわけではありません。倍率方式で相続税評価額を求める場合は、この特例があっても相続税評価額は変わりません。

6-4.固定資産税評価額に誤りがないか確認する

固定資産税評価額の算定は市町村が行いますが、ごくまれに誤っていることがあります。

固定資産課税台帳や課税明細書を見て、他人の土地が混ざっていないか、地目と面積は正しいか、住宅用地の特例が適用されているかといったことを確認します。

もし誤りや不明な点があれば、市町村に確認することをおすすめします。

7.建物の相続税評価額を下げて節税する方法

最後に参考として、建物の相続税評価額を下げて節税する方法をご紹介します。

7-1.建物を第三者に貸す

土地と同様、建物も賃貸することで評価額が下がります。

貸家の相続税評価額の算出方法を式で示すと、下記のとおりです。

- 貸家の相続税評価額=固定資産税評価額×(1-借家権割合(30%))

なお、親族の間で無償で貸している場合(使用貸借)では、借家権相当額を控除しないで、固定資産税評価額と同額で評価します。

7-2.集合住宅では空室を減らす

集合住宅の貸家は、空室を減らす努力をすると相続税評価額を減額できる可能性があります。

集合住宅の貸家の相続税評価額の算出方法を式で示すと、下記のとおりです。

- 貸家(集合住宅)の相続税評価額=固定資産税評価額×(1-借家権割合(30%)×賃貸割合)

賃貸割合が多いほど、借家人の権利に相当する価額が多くなり、評価額が低くなります。

なお、被相続人が死亡したときに空室になっていた場合でも、それが一時的なものである場合は、賃貸しているものとして賃貸割合に含めることができます。

8.相続税評価額・固定資産税評価額に関することは税理士に相談を

ここまで、相続税評価額と固定資産税評価額の違いのほか、土地の評価額の簡単な計算方法や評価額を減額する要素、評価額を下げて節税する方法などをご紹介しました。

相続税評価額・固定資産税評価額に関することは、相続税・土地評価に詳しい税理士に相談することをおすすめします。

相続税の申告では、ほとんどの場合で土地の評価を行う必要があり、相続税を専門にしている税理士は土地の評価にも精通しています。

相続税専門の税理士法人チェスターは、毎年3,000件以上の相続税申告実績があります。そのほとんどで土地の評価を行っており、土地の評価額を減額するノウハウを知り尽くしています。

すでに相続が発生している方は無料でご相談を承りますので、ぜひ一度お問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編