生命保険の非課税枠とは│条件や計算方法をわかりやすく解説

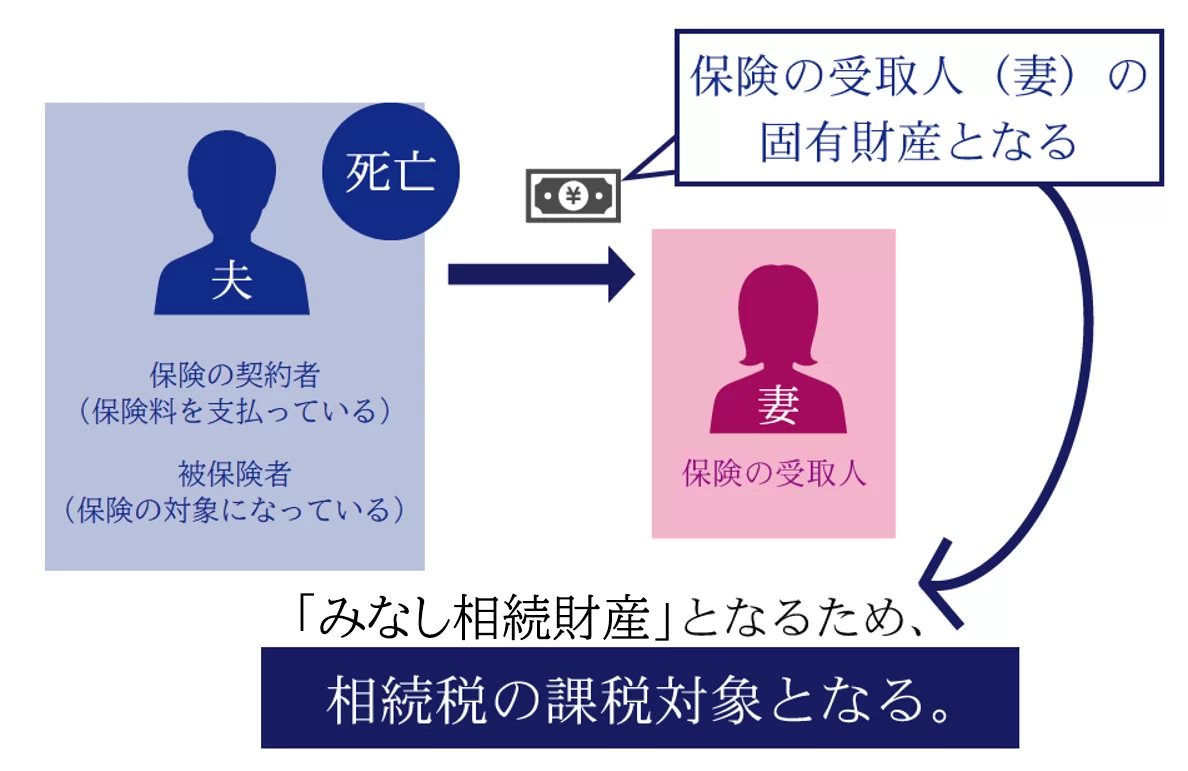

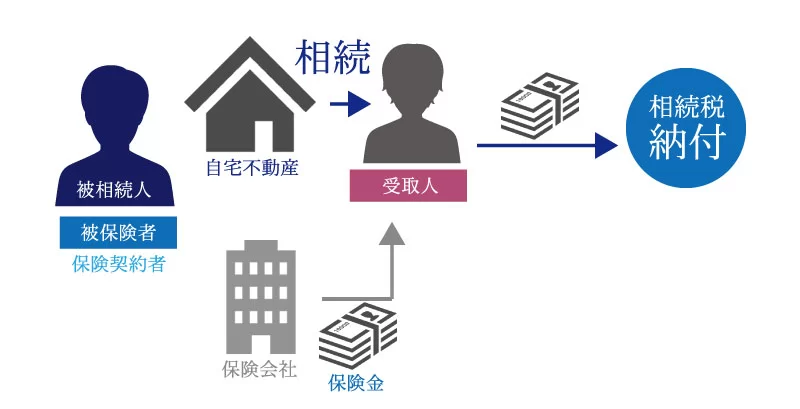

亡くなった人が生命保険の契約者(保険料負担者)・被保険者であった場合、受取人に支払われる死亡保険金は「みなし相続財産」として相続税が課税されます。

しかし、受取人が法定相続人である場合は、「生命保険の非課税枠(法定相続人の数×500万円)」を適用できるため、この非課税上限額を超えた部分のみが相続税の課税対象となります。

本稿では、生命保険の非課税枠とは?といった基礎条件はもちろん、具体的な計算方法や注意点についてまとめました。

生命保険の非課税枠を元とした相続税の課税対象額のシミュレーションも行いますので、ぜひ参考にしてください。

この記事の目次 [表示]

1.生命保険の非課税枠とは?

生命保険の非課税枠とは、被相続人が「契約者(保険料負担者)=被保険者」で、法定相続人が「受取人」という条件の生命保険契約において支払われる、死亡保険金や損害保険金に設定された非課税枠(非課税限度額)のことです(相続税法第12条5項)。

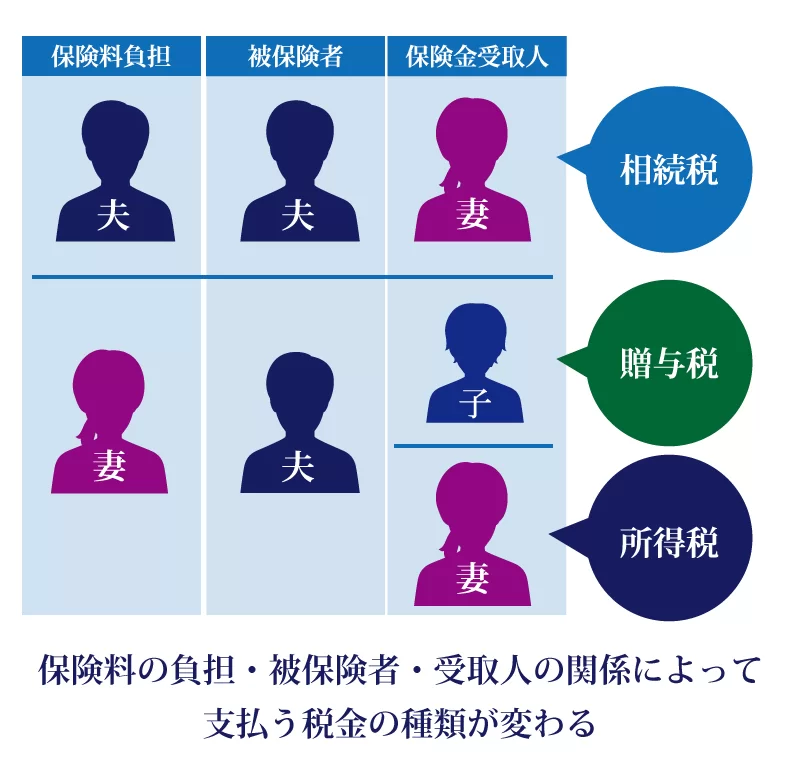

生命保険会社から支払われる死亡保険金は、「契約者・被保険者・受取人」の関係によって、課税される税金の種類が相続税・所得税・贈与税と異なります。

被保険者=契約者(保険料負担)≠受取人という条件の生命保険契約において、受取人に支払われる死亡保険金は、「みなし相続財産」として相続税が課税されます。

死亡保険金は被相続人(被保険者・契約者)が保有していた財産ではありませんが、被相続人の死亡を事由に支払われる金銭(受取人固有の財産)ですので、相続財産とみなされるのです。

しかし、死亡保険金の受取人が法定相続人である場合は、受け取った死亡保険金から非課税限度額を差し引いた後の価額が、相続税の課税対象となります。

この差し引くことができる非課税限度額のことを、相続税における「生命保険の非課税枠」と呼びます。

2.生命保険の非課税枠の計算方法

生命保険の非課税枠(非課税限度額)は、以下の計算式に当てはめて算出します。

法定相続人の数は各ご家庭によって異なるため、生命保険の非課税枠(非課税限度額)も変動しますのでご注意ください。

2-1.非課税枠を計算する際の「法定相続人の数」とは?

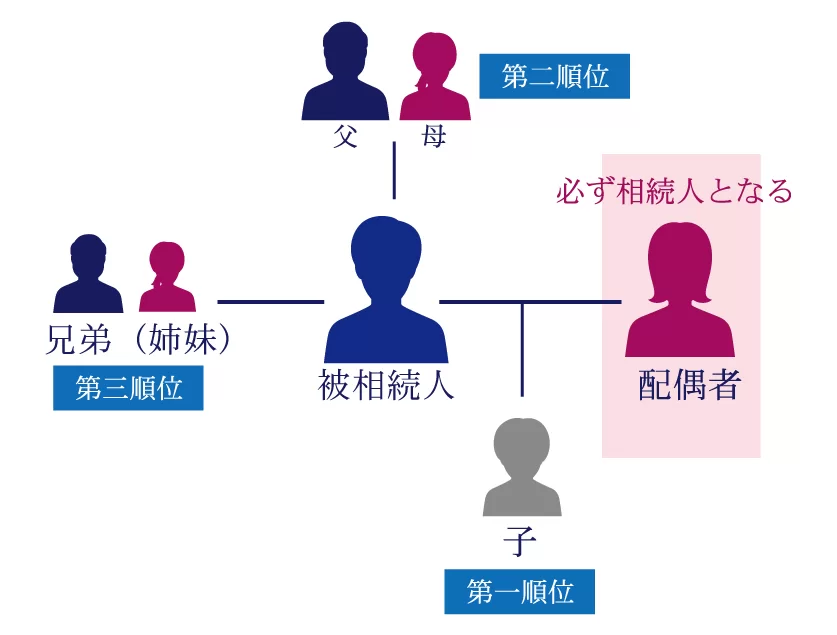

生命保険の非課税枠の計算式に当てはめる「法定相続人」とは、被相続人から財産を取得する権利を有する、一定の範囲の親族のことです。

被相続人の配偶者は常に法定相続人となりますが、その他の親族には順位が定められています(民法第889条)。

法定相続人は各ご家庭の家族構成によって変動しますので、まずは「誰が法定相続人になるのか」を明白にすることが重要です。

法定相続人について、詳しくは「法定相続分は相続人の家族構成でこんなに変わる!【ケース別で解説】」をご覧ください。

2-2.生命保険の非課税枠の計算シミュレーション

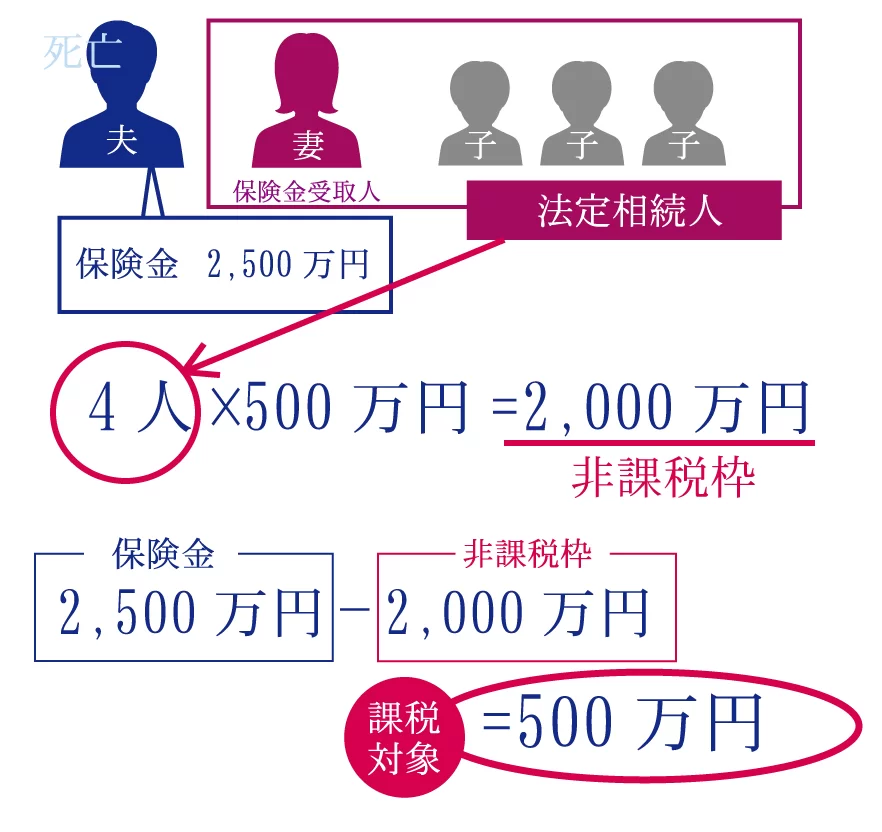

例えば、夫が契約者となる生命保険契約において、夫が自分自身で被保険者として保険料を支払い、2,500万円の死亡保険を掛け、その受取人を妻としていたとしましょう。

このケースにおいて夫(契約者=被保険者)が亡くなれば、妻(受取人)は2,500万円の死亡保険金を受け取れます。

受取人である妻は、亡くなった夫(被相続人)の法定相続人ですので、生命保険の非課税枠を適用できます。

亡くなった夫の法定相続人が妻と子供3人の合計4人だった場合、生命保険の非課税枠は「2,000万円(4人×500万円)」です。

そのため、妻が受け取る死亡保険金2,500万円のうち、生命保険の非課税枠は2,000万円となり、この金額を超えた500万円が相続税の課税対象になります。

3.生命保険の非課税枠の「法定相続人の数」の数え方の注意点

以下のケースに該当する場合は、生命保険の非課税枠の計算式に算入する「法定相続人の数」の数え方に注意が必要です。

法定相続人の中に…

- 代襲相続人が含まれる場合

- 養子縁組した子が含まれる場合

- 相続放棄した人が含まれる場合

民法で定められた法定相続人の考え方と、相続税法における法定相続人の考え方は異なります。

生命保険の非課税枠は、あくまで相続税法における考え方ですので、ここを間違えてしまうと、結果的に相続税額にも影響を及ぼすこともあるのです。それでは、詳しく確認していきましょう。

3-1.代襲相続人が含まれる場合

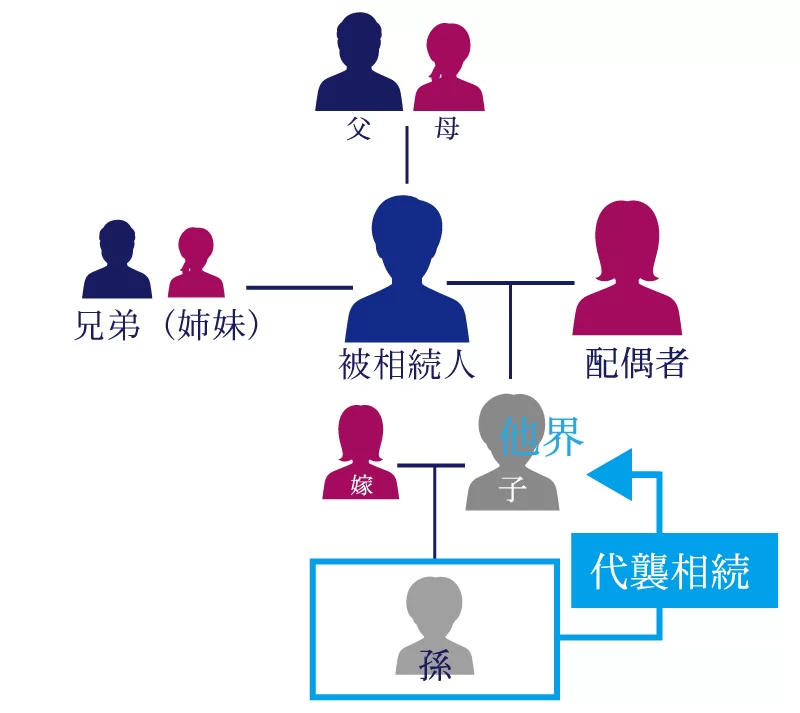

法定相続人の中に代襲相続人が含まれる場合、生命保険の非課税枠の計算式に算入する「法定相続人の数」は、増える可能性があります。

代襲相続とは、本来であれば法定相続人となるはずの人が、死亡等の理由で相続できない代わりに、その人の子どもが代わりに相続する制度のことです(民法第887条2項)。

代襲相続人となれるのは、被相続人の「直系卑属(孫・ひ孫など)」や「傍系卑属(甥姪まで)」です。

代襲相続人は、法定相続人と同じ権利を持つこととなります。

そのため、代襲相続人が複数名いる場合は、生命保険の非課税枠に算入する「法定相続人の数」も増える可能性があるのです。

代襲相続について、詳しくは「代襲相続とは?死亡した相続人の代わりに相続できる人について解説」をご覧ください。

3-2.養子縁組した子が含まれる場合

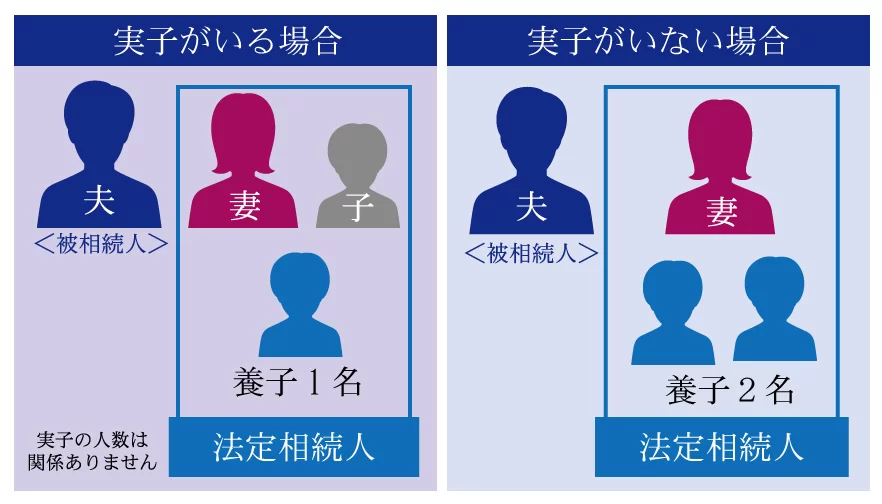

法定相続人の中に養子が含まれる場合、生命保険の非課税枠の計算式に算入する「法定相続人の数」には、以下のような制限があります(相続税法第15条2項)。

- 被相続人に実子がいる場合…養子は1人まで

- 被相続人に実子がいない場合…養子は2人まで

法定相続人の数に含むことができる養子の人数に制限が設けられているのは、養子縁組を利用した相続税の節税対策に一定の制限をかけるためです。

ただし、特別養子縁組をした養子や、普通縁組をした配偶者の連れ子は、被相続人の「実子」とみなされます(相続税法第15条3項)。

実子とみなされる養子については、生命保険の非課税枠の計算式に算入する、法定相続人の数の制限はありません。

養子縁組について、詳しくは「養子縁組は相続と相続税に影響を及ぼす?気をつけたいポイントも解説」をご覧ください。

3-3.相続放棄をした人が含まれる場合

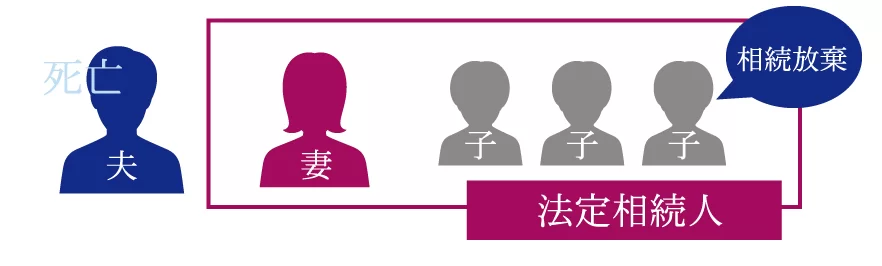

法定相続人の中に相続放棄をした人が含まれていても、その相続放棄は無かったものとして、生命保険の非課税枠の「法定相続人の数」に含めてカウントします。

ただし、これは相続放棄をした人以外の法定相続人が、死亡保険金の受取人である場合です。

相続放棄をした人が受取人である場合は、生命保険の非課税枠そのものを適用できません(詳細は後述します)。

詳しくは「相続放棄で相続税の基礎控除の人数はどうなる?生命保険金の非課税枠は?計算シミュレーション」で解説しておりますのであわせてご覧ください。

4.生命保険の非課税枠が適用されないケース

すべての生命保険契約において、生命保険の非課税枠を適用できるわけではありません。

この章では、生命保険の非課税枠が適用されない、4つの代表例をご紹介しますので、参考にしてください。

4-1.法定相続人以外の人が受取人である場合

以下のような法定相続人以外の人が死亡保険金の受取人である場合、生命保険の非課税枠は適用できません。

法定相続人以外の人とは?

- 代襲相続人ではない孫

- 養子縁組をしていない孫

- 法定相続人ではない兄弟姉妹

- 法定相続人の配偶者

- 内縁関係の夫や妻

- 被相続人(父)が認知していない非嫡出子

生命保険の非課税枠は、相続税が課税される契約形態において、法定相続人が受取人である場合にのみ適用できる規定です。

そのため、法定相続人以外の人が受取人である場合は、みなし相続財産として相続税の課税対象にはなるものの、生命保険の非課税枠は適用できません。

詳しくは「死亡保険の受取人を孫に!相続税の対象になる?孫が受取人の死亡保険の注意点」で解説しておりますので、あわせてご覧ください。

4-2.相続放棄をした法定相続人が受取人である場合

被相続人=被保険者=契約者である場合、死亡保険金は「受取人固有の財産」となるため、受取人である法定相続人が相続放棄をしても、死亡保険金を受け取ることはできます。

しかし、受取人である法定相続人が相続放棄をした場合、法的には「はじめから法定相続人ではなかった」として取扱います。

そのため、相続放棄をした法定相続人は、死亡保険金を受け取ることはできても、生命保険の非課税枠は適用できないのです。

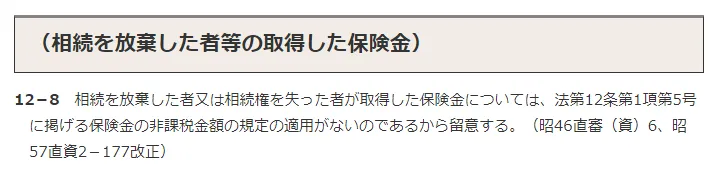

この取扱いは、相続税法基本通達12-8にて明記されています。

【出典:国税庁「相続税法基本通達12-8」】

生命保険の非課税枠と相続放棄について、詳しくは「相続放棄した者は保険金の非課税枠規定が受けられない」や「相続放棄しても生命保険金(死亡保険金)は受け取れる?条件や税金の注意点」をご覧ください。

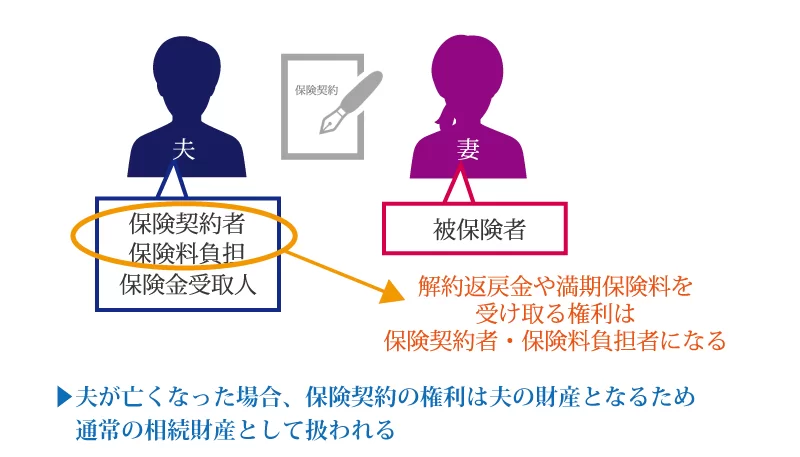

4-3.生命保険契約に関する権利を相続した場合

生命保険契約に関する権利を相続した場合、生命保険の非課税枠は適用されません。

生命保険契約に関する権利とは、解約返戻金や満期保険料を受け取る権利のことです。

例えば、夫が契約者(保険料負担者)・受取人であり、妻が被保険者である保険契約において、夫の相続が発生したとしましょう。

しかし、契約者・受取人であった夫が生前に解約をしていれば解約返戻金を受け取ることができましたし、生きていれば満期保険料を受け取れたはずです。

この権利を相続によって取得することを「生命保険契約に関する権利」と呼び、みなし相続財産として、死亡日の解約返戻金が相続税の課税対象となります。

生命保険契約に関する権利は、死亡保険金の支払いは発生していないため、相続税の課税対象となるものの、生命保険の非課税枠は適用されないのです。

生命保険契約に関する権利について、詳しくは「生命保険契約に関する権利とは?相続後の取扱いは?税金の対象になる?」をご覧ください。

4-4.相続税ではなく所得税や贈与税が課税される場合

相続税ではなく所得税や贈与税が課税される生命保険契約においても、生命保険の非課税枠は適用されません。

生命保険の非課税枠の適用条件として、「相続税が課税される契約形態の保険契約で法定相続人が受取人である」という条件が設けられているためです。

所得税に該当する場合は、死亡保険金を受け取った年の翌年2月16日から3月15日までに、受取人が確定申告をする義務があります。

贈与税に該当する場合は、死亡保険金を受け取った年の翌年2月1日から3月15日までに、受取人が贈与税申告をする義務があります(詳しくはコチラ)。

この期限が守られない場合には延滞税などの罰則が発生することもありますので、注意が必要です。

5.生命保険の非課税枠を適用した具体的な計算例

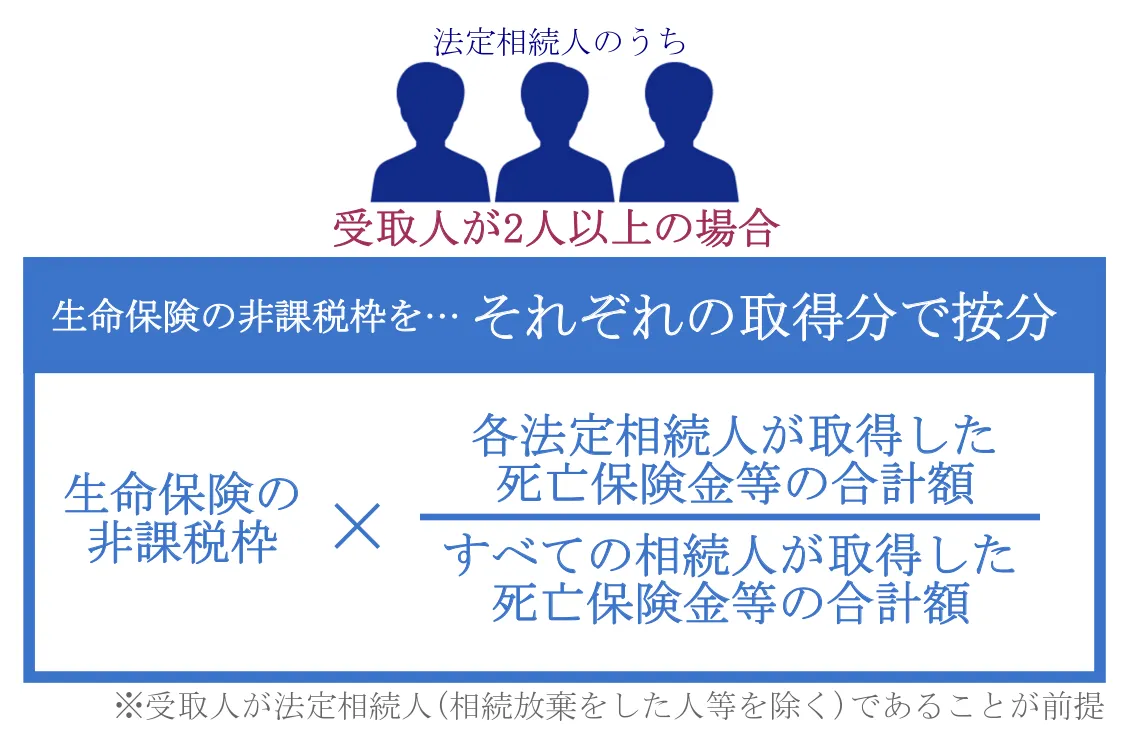

生命保険の非課税枠は「法定相続人の数×500万円」ですが、死亡保険金の受取人が2人以上いる場合や、それぞれが受け取る死亡保険金の金額が異なる場合もあります。

このように、死亡保険金の受取人が複数人いる場合は、生命保険の非課税もその取得分によって按分しなくてはなりません。

この章では、生命保険の非課税枠を適用した、相続税の課税対象額の具体的な計算方法について、シミュレーションモデルを元に解説するのでぜひ参考にしてください。

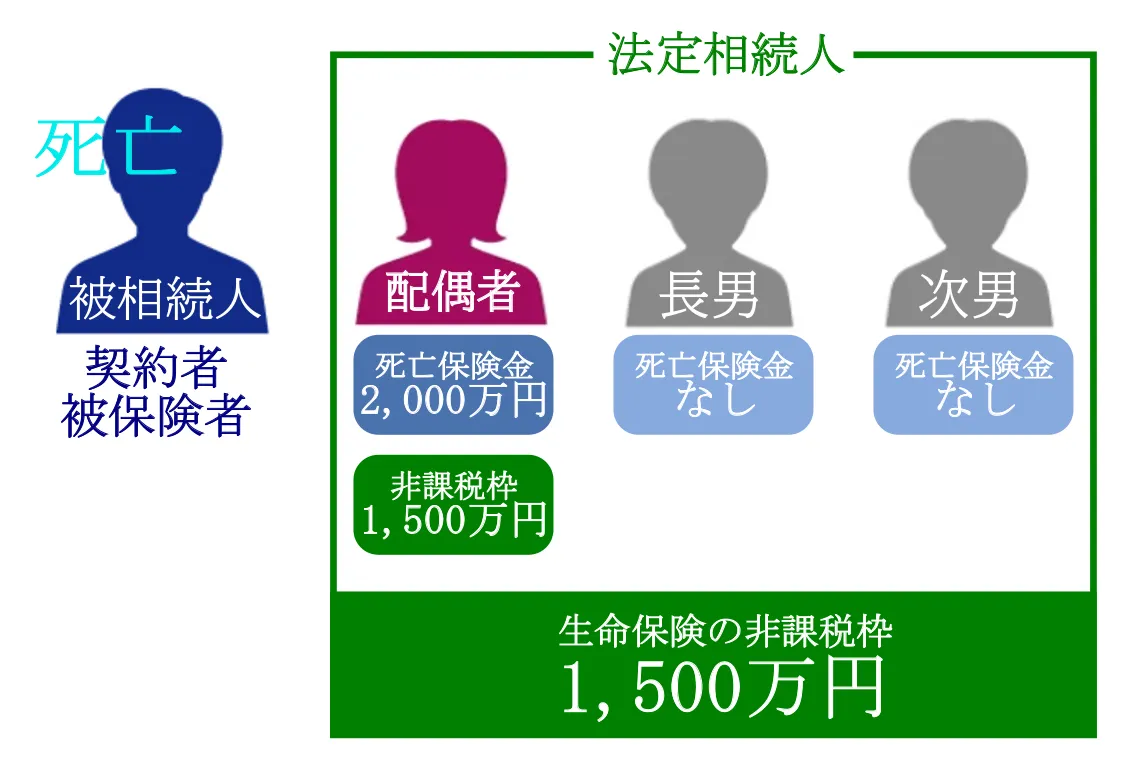

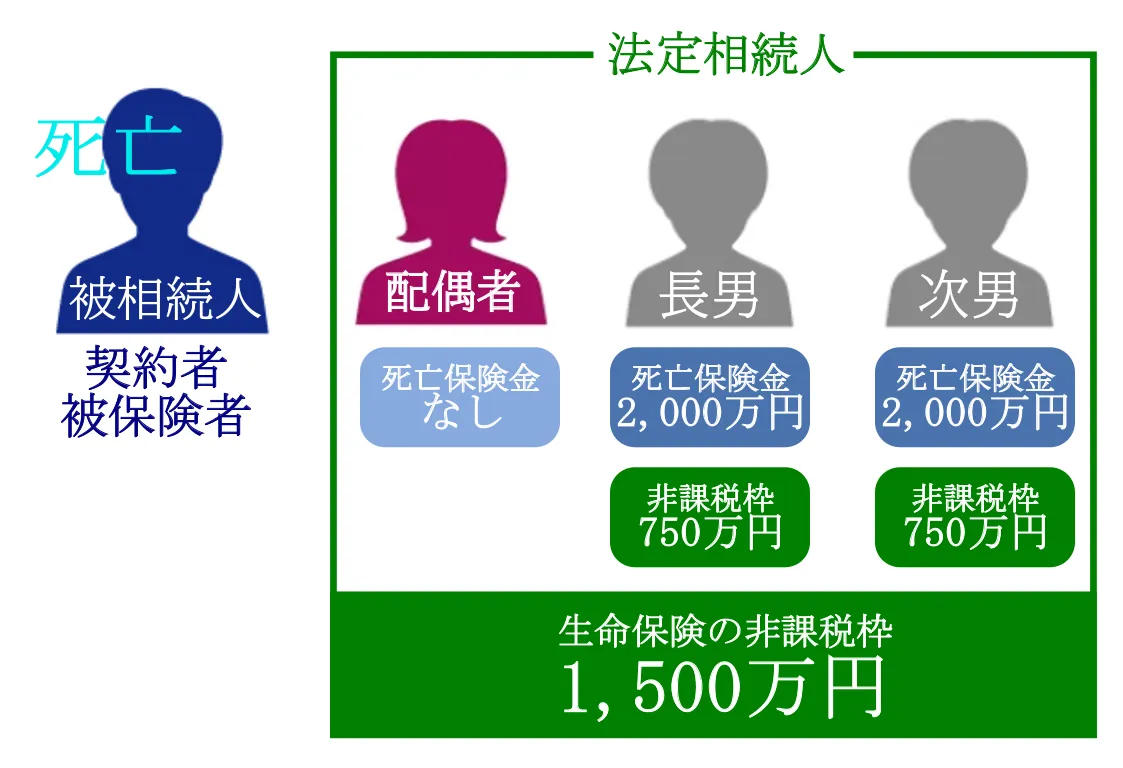

5-1.受取人が法定相続人の中の1人のみである場合

死亡保険金の受取人が法定相続人の中の1人である場合、その人がすべての生命保険の非課税枠を適用できます。

例えば、父親(被保険者・契約者)の相続において、法定相続人は3人(配偶者・長男・次男)であり、死亡保険金2,000万円の受取人は配偶者1人のみであるとします。

このケースの場合、生命保険の非課税枠は1,500万円(法定相続人3人×500万円)です。

配偶者が受け取る死亡保険金は2,000万円ですが、他に死亡保険金を受け取る法定相続人はいないため、生命保険の非課税枠(1,500万円)は、配偶者が1人ですべて適用できます。

結果として、配偶者が受け取る死亡保険金1,2000万円から、生命保険の非課税枠1,500万円を差し引いた500万円が、相続税の課税対象となります。

5-2.受取人が一部の法定相続人のみである場合

死亡保険金の受取人が一部の法定相続人のみである場合、生命保険の非課税枠は、受取人である各法定相続人の取得分で按分しなくてはなりません。

例えば、父親(被保険者・契約者)の相続において、法定相続人は3人(配偶者・長男・次男)であるものの、死亡保険金の受取人は長男と次男のみとします。

なお、各法定相続人が受け取る死亡保険金の金額は、長男2,000万円・次男2,000万円(取得合計4,000万円)と仮定します。

このケースの場合、生命保険の非課税枠は1,500万円(法定相続人3人×500万円)、つまり受取人ではない配偶者も含んで計算をします。

しかし、長男と次男のみが受取人であるため、生命保険の非課税枠1,500万円は、長男と次男の取得分に応じて按分する必要があります。

各法定相続人の非課税枠

- 長男…1,500万円×1,000万円/2,000万円=非課税枠750万円

- 次男…1,500万円×1,000万円/2,000万円=非課税枠750万円

このシミュレーションモデルの場合、以下の各相続人の取得分と生命保険の非課税枠の差額が、相続税の課税対象となります。

相続税の課税対象

- 長男…取得分2,000万円-非課税枠750万円=課税対象1,250万円

- 次男…取得分2,000万円-非課税枠750万円=課税対象1,250万円

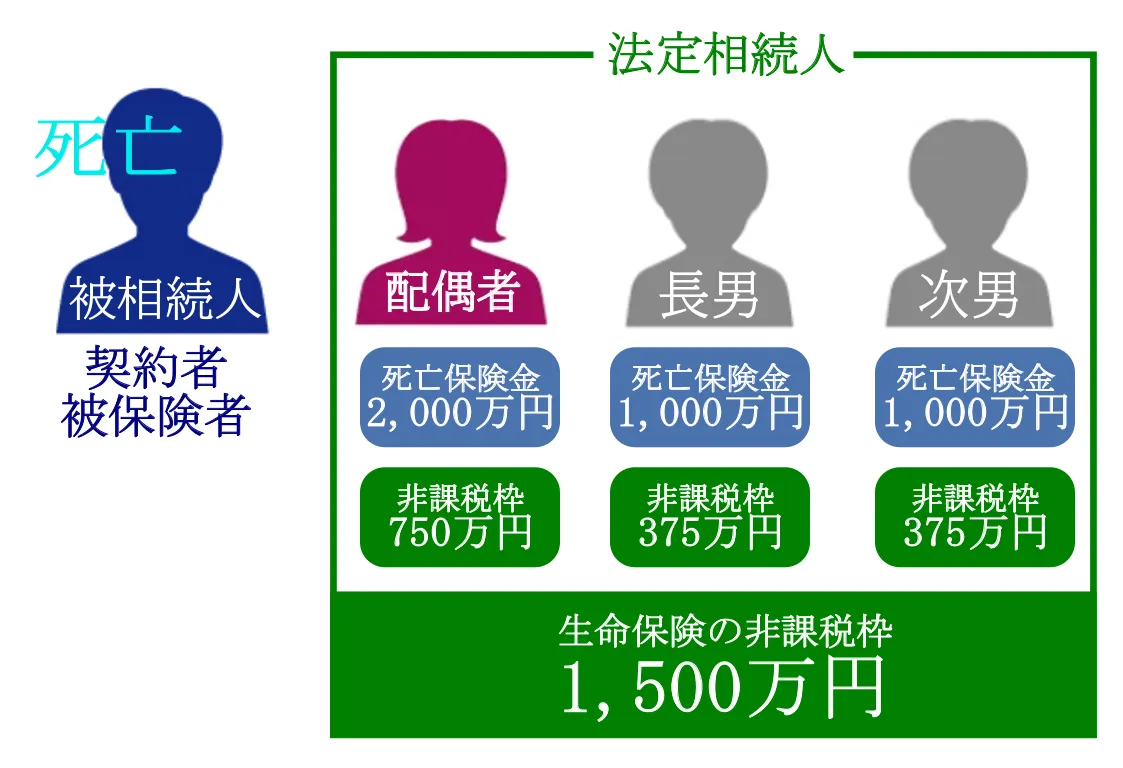

5-3.受取人が法定相続人全員である場合

死亡保険金の受取人が法定相続人全員である場合、生命保険の非課税枠を、各法定相続人の取得分で按分しなくてはなりません。

例えば、父親(被保険者・契約者)の相続において、法定相続人は3人(配偶者・長男・次男)であり、その全員が死亡保険金の受取人であるとします。

なお、各法定相続人が受け取る死亡保険金の金額は、配偶者2,000万円・長男1,000万円・次男1,000万円(取得合計4,000万円)と仮定します。

しかし、法定相続人全員が受取人であるため、生命保険の非課税枠を各法定相続人の取得分で按分する必要があります。

各法定相続人の非課税枠

- 配偶者…1,500万円×2,000万円/4,000万円=非課税枠750万円

- 長男…1,500万円×1,000万円/4,000万円=非課税枠375万円

- 次男…1,500万円×1,000万円/4,000万円=非課税枠375万円

このシミュレーションモデルの場合、以下の各相続人の取得分と生命保険の非課税枠の差額が、相続税の課税対象となります。

相続税の課税対象

- 配偶者…取得分2,000万円-非課税枠750万円=課税対象1,250万円

- 長男…取得分1,000万円-非課税枠375万円=課税対象625万円

- 次男…取得分1,000万円-非課税枠375万円=課税対象625万円

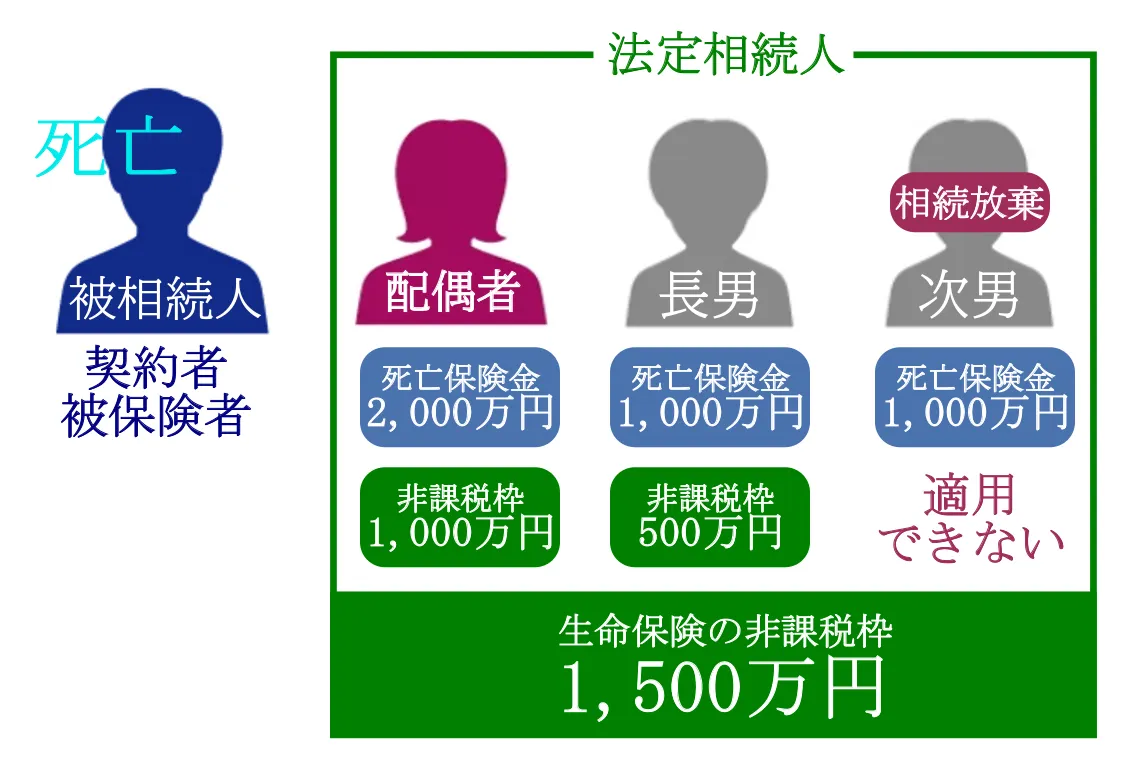

5-4.受取人が法定相続人と法定相続人以外の人(相続放棄)である場合

ここまででお伝えした通り、「相続放棄をした法定相続人」は、生命保険の非課税枠を適用できませんので、生命保険の非課税枠の計算についても影響があります。

例えば、父親(被保険者・契約者)の相続において、法定相続人は3人(配偶者・長男・次男)であり、その全員が死亡保険金の受取人であるとします。

なお、各法定相続人が受け取る死亡保険金の金額は、配偶者2,000万円・長男1,000万円・次男1,000万円、そして次男が相続放棄を選択したとしましょう。

このケースの場合、生命保険の非課税枠は1,500万円(法定相続人3人×500万円)ですが、次男は相続放棄をしているため、生命保険の非課税枠を適用できません。

そのため、生命保険の非課税枠は、配偶者の取得分2,000万円と長男の取得分1,000万円のみ(取得合計3,000万円)で、それぞれの取得分に按分する必要があります(相続放棄をした次男の取得分は合算しません)。

各法定相続人の非課税枠

- 配偶者…1,500万円×2,000万円/3,000万円=非課税枠1,000万円

- 長男…1,500万円×1,000万円/3,000万円=非課税枠500万円

- 次男…適用できない

このシミュレーションモデルの場合、生命保険の非課税枠と各相続人の取得分の差額が、相続税の課税対象となります。

相続税の課税対象

- 配偶者…取得分2,000万円-非課税枠1,000万円=1,000万円

- 長男…取得分1,000万円-非課税枠500万円=500万円

- 次男…取得分1,000万円-非課税枠なし=1,000万円

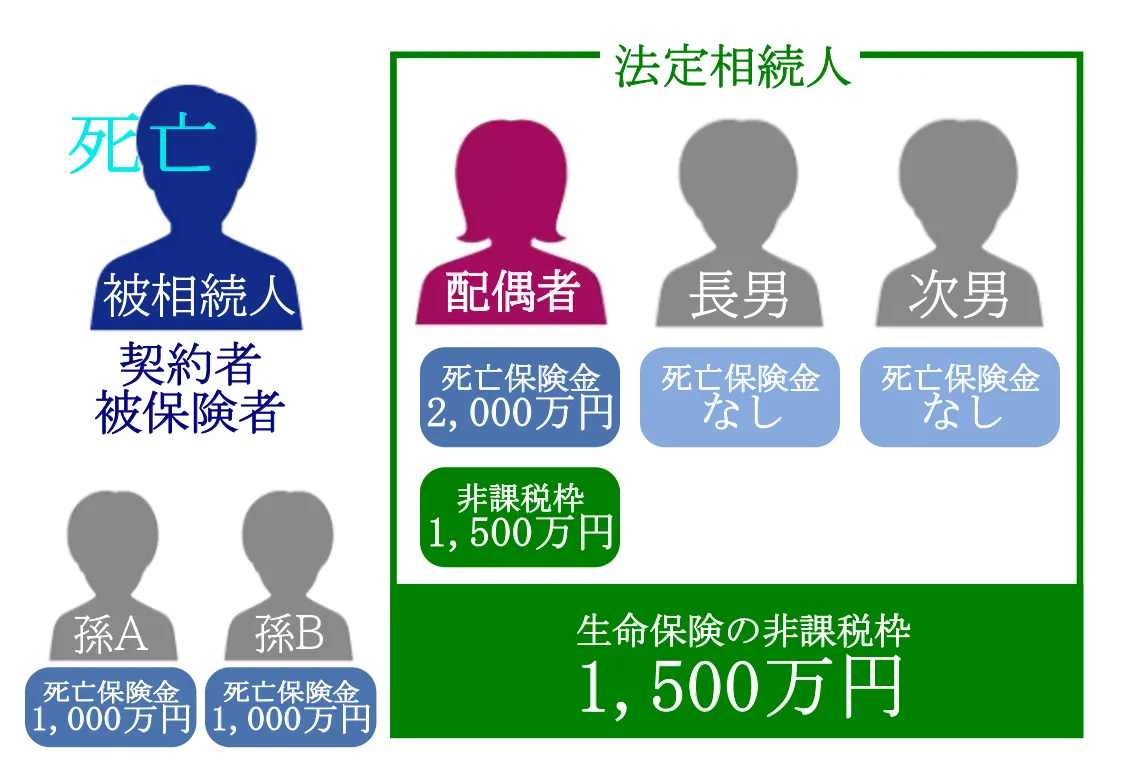

5-5.受取人が法定相続人と法定相続人以外の人(孫や兄弟姉妹)である場合

受取人が法定相続人以外の人である場合、生命保険の非課税枠を適用できませんので、生命保険の非課税枠の計算についても影響があります。

例えば、父親(被保険者・契約者)の相続において、法定相続人は3人(配偶者・長男・次男)であるものの、死亡保険金の受取人は配偶者・孫A・孫Bであるとします。

なお、死亡保険金の金額は、配偶者2,000万円・孫A1,000万円・孫B1,000万円とします。

このケースの場合、法定相続人は配偶者・長男・次男の3人ですので、生命保険の非課税枠は1,500万円(法定相続人3人×500万円)です。

しかし、死亡保険金の受取人である孫Aと孫Bは、法定相続人ではありませんし、代襲相続人でも孫養子でもありません。

そのため、生命保険の非課税枠は、法定相続人である配偶者のみが適用可能となります。

各法定相続人の非課税枠

- 配偶者…1,500万円✕2,000万円/2,000万円=非課税枠1,500万円

- 孫A…適用できない

- 孫B…適用できない

このシミュレーションモデルの場合、生命保険の非課税枠と各相続人の取得分の差額が、相続税の課税対象となります。

相続税の課税対象

- 配偶者…取得分2,000万円-非課税枠1,500万円=500万円

- 孫A…取得分1,000万円-非課税枠なし=1,000万円

- 孫B…取得分1,000万円-非課税枠なし=1,000万円

6.生命保険の非課税枠を超えるとどうなるのか?

法定相続人である受取人が受け取った死亡保険金が、生命保険の非課税枠を超えてた場合、超えた部分に関しては相続税の課税対象となります。

しかし、相続税には「基礎控除」や「債務控除」があるため、単純に「生命保険の非課税枠を超えた=相続税が課税される」という訳ではありません。

6-1.まずは課税遺産総額を計算する

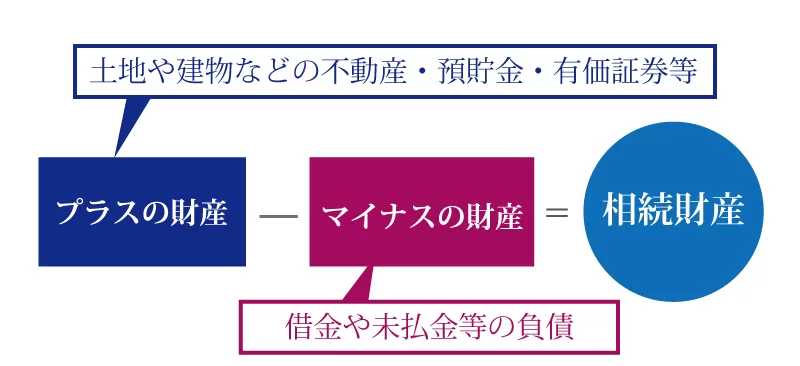

課税遺産総額とは、現金・不動産・有価証券といった「プラスの財産」から、債務や葬儀費用といった「マイナスの財産」を差し引いた価額のことです。

生命保険の非課税枠を超えた死亡保険金は「プラスの財産」に含まれますが、他の相続財産の価額によって、相続税の課税対象となる「相続財産」の価額が変わってきます。

課税遺産総額の考え方について、詳しくは「相続税の課税対象とは-いくらから課税されるか税理士がシミュレーション」をご覧ください。

6-2.相続税の申告・納税義務があるのは「基礎控除」を超えた場合のみ

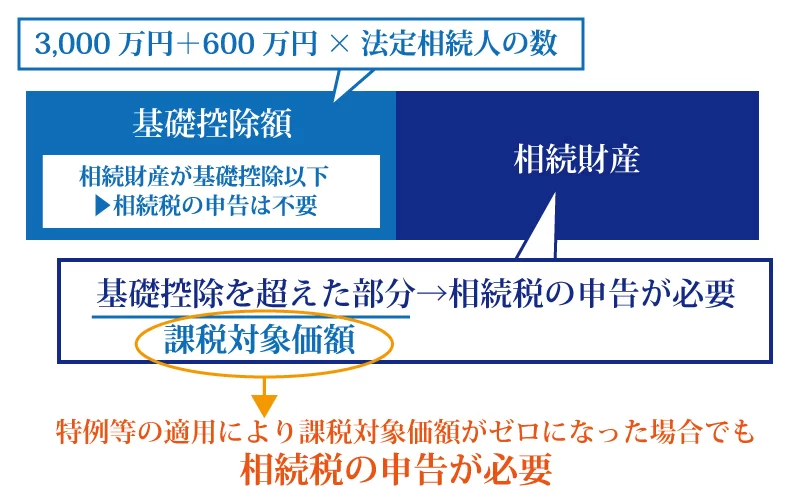

相続税が課税されるのは、遺産総額が「相続税の基礎控除」を上回る場合のみです。

相続税の基礎控除は、「3,000万円+(法定相続人の数×600万円))」で計算します(法定相続人の数の考え方は生命保険の非課税枠と同じ)。

つまり、生命保険の非課税枠を超えた死亡保険金をはじめとする「プラスの財産」からマイナスの財産を差し引いた価額が、相続税の基礎控除以下であれば、相続税は課税されないのです。

相続税の申告義務について、詳しくは「相続税申告が不要なケースとは?基礎控除額の計算方法・非課税の特例・注意点」をご覧ください。

6-3.シミュレーション例

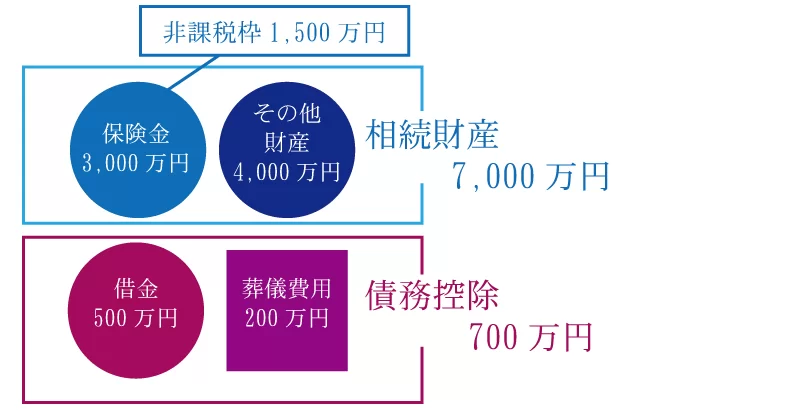

少しイメージしづらいかと思いますので、被相続人は夫であり、法定相続人は3人(妻・長男・次男)として、以下の条件でシミュレーションしてみましょう。

条件

- 妻が受け取った死亡保険金は3,000万円

- その他のプラスの財産は4,000万円

- 債務控除対象になる借金500万円と葬式費用200万円

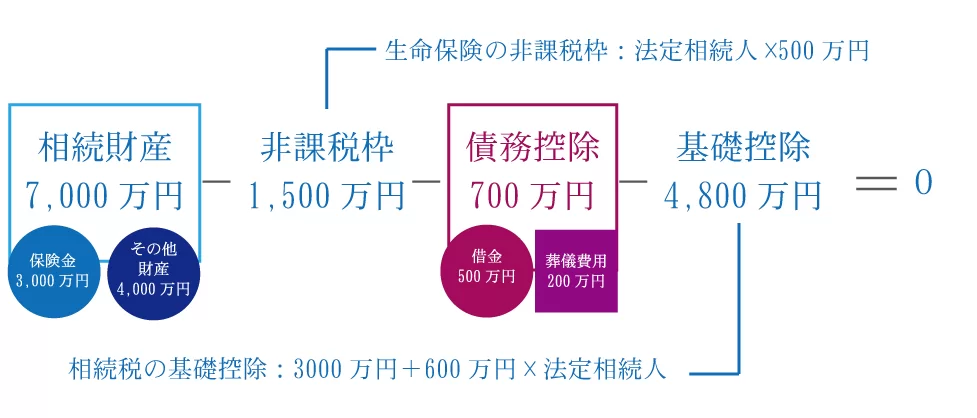

相続財産は7,000万円(3,000万円+4,000万円)、債務控除は700万円(500万円+200万円)です。

このモデルケースの場合、生命保険の非課税枠は「1,500万円(3人×500万円)」、相続税の基礎控除は「4,800万円(3,000万円+(3人×600万円))」です。

このシミュレーションモデルにおいては、妻が受け取った死亡保険金が生命保険の非課税枠を超えるものの、妻に相続税の申告・納税義務は発生しません。

7.生命保険の非課税枠におけるよくある質問

生命保険の非課税枠における、よくある質問をまとめたので参考にしてください。

7-1.生命保険に加入すれば節税対策になる?

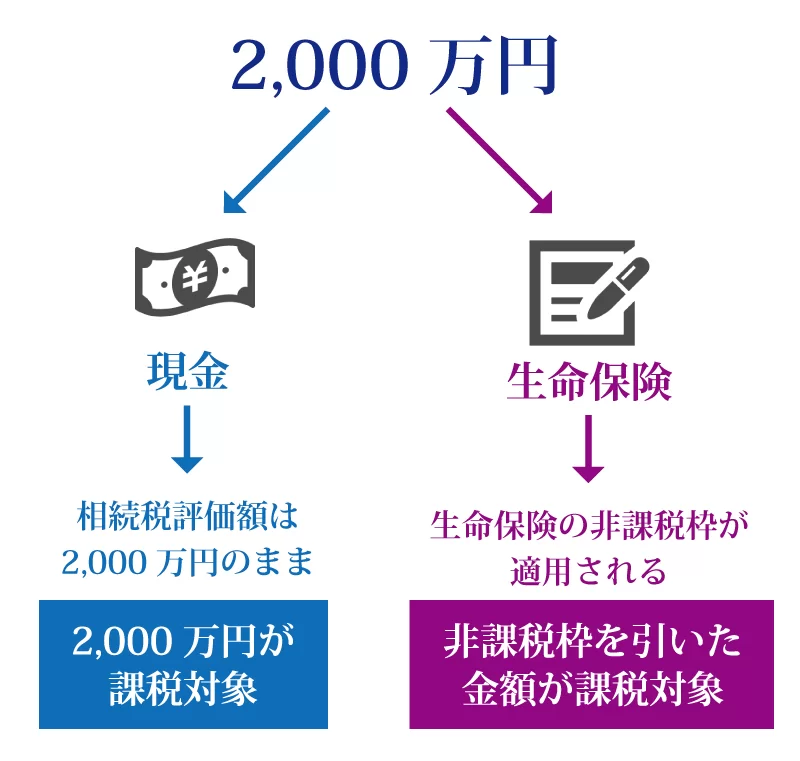

被相続人が生命保険に加入していた場合、生命保険の非課税枠までは相続税がかからないため、上手に利用すれば節税対策になります。

例えば、2,000万円をそのまま現金で受け取る場合は、相続税評価額(相続税や贈与税の計算を行うための金額)はそのまま2,000万円が課税対象となります。

しかし、2,000万円の生命保険に加入すれば、生命保険の非課税枠を差し引くことができるため、結果的に支払う税金は少なくなります。

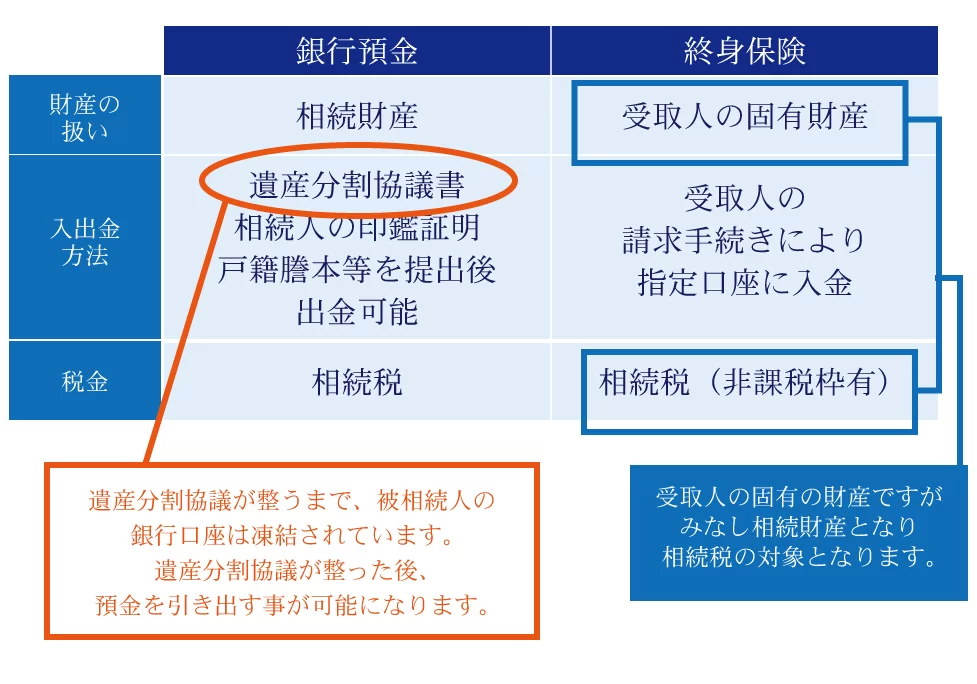

7-2.死亡保険金があれば遺産分割はスムーズになる?

残される大切な家族が遺産相続で争いを起こさないためにも、生命保険契約は活用していただきたい方法の1つです。

被相続人の残す財産は、現金のみならず、不動産などの分割しにくい財産が含まれるケースが多々あります。

また、法定相続人が複数人いる場合は、親族であっても遺産分割争いに発展する事例が多いのも事実です。

生命保険の死亡保険金は受取人固有の財産であり、相続財産には含まれないので、遺産分割の対象外とされるのが基本です。

生命保険を利用すれば、受取人を複数指定したり、特定の相続人だけに財産を残したりすることもできます。

7-3.死亡保険金を利用すれば相続税の納税対策になる?

相続税の納税準備対策としても、生命保険は活用できると言えます。

相続税の納税は、原則として現金一括払いです。そのため、相続税の納税義務があると予測されるのであれば、あらかじめ納税準備対策をしておかないと、現金がなくて相続税を納税できない…なんてことになりかねません。

先に述べたように、相続財産には不動産が含まれる場合も多く、中には相続した不動産を売却しても相続税のほうが高額だったりするケースもあります。

多額の相続税を前もって準備しておくのは大変ですが、生命保険に加入しておけば、死亡保険金として現金を受け取ることができます。

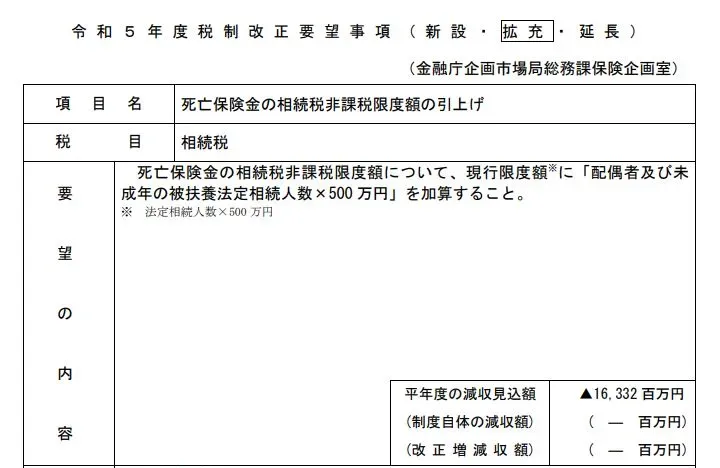

8.生命保険の非課税枠は金融庁から改正要望が出ている

生命保険の非課税枠は、昭和63年に「法定相続人の数×250万円」から「法定相続人の数×500万円」に改正されてから、令和5年現在まで変更はありません。

しかしここ数年連続して、金融庁から財務省へ「死亡保険金の相続税非課税限度額の引き上げ」という税制改正要望が提出されています。

【出典:財務省「死亡保険金の相続税非課税限度額の引上げ」】

このような税制改正要望が出ているのは、以下のような背景があるためとされています。

- 生命保険は遺族の経済的負担に備えるために加入するものである

- 死亡保険金は遺族の生活資金として目的付けされているものである

- 世帯主を亡くした配偶者と未成年者からなる世帯において、相続税納付後の生活資金をより確保していくための配慮が必要

- 平成27年の基礎控除が引き下げにより課税対象者が増加し、遺族の生活資金としての死亡保険金の重要性も増加している

令和5年10月現在、生命保険の非課税枠に係る税制改正は決定しておらず、あくまで「要望」の段階です。

仮に税制改正が決定して見直しが行われれば、生命保険の非課税枠が拡充することとなり、納税者には有利となります。

生命保険の非課税枠に係る税制改正が決定して、制度が見直されることとなれば、税理士法人チェスターの公式ホームページにて最新情報をお伝えします。

9.まとめ

相続税が課税される生命保険契約において、受取人が法定相続人である場合、受け取った死亡保険金のうち「生命保険の非課税枠(非課税限度額)」を超えた部分が、相続税の課税対象となります。

生命保険の非課税枠の計算自体は、「法定相続人の数×500万円」と非常にシンプルです。

しかし、法定相続人の数をカウントする際には注意が必要ですし、受取人が複数人いる場合は非課税枠を按分する必要があります。

被相続人が被保険者であり契約者(保険料負担者)である生命保険を締結していた場合は、必ず相続に強い税理士に相談した上で、適切な税務処理を行いましょう。

9-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件超の相続税申告実績を誇る、相続税専門の税理士事務所です。

留意点が多い死亡保険金も適切に取り扱い、正確な相続税申告をさせていただきます。

税理士法人チェスターでは、すでに相続が発生されたお客様でしたら、初回相談(60分)が無料となりますので、まずはお気軽にご相談ください。

10.相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編