債務控除を行わないと相続税が高くなる!債務控除とは何か?

亡くなった方に債務があった場合、相続人は債務控除を行わないと課される税金が多くなってしまいます。

この債務控除により控除できる対象は何があるのでしょう。

今回の記事では、債務控除についてご説明していきます。

この記事の目次 [表示]

1.債務控除ってどういうもの?

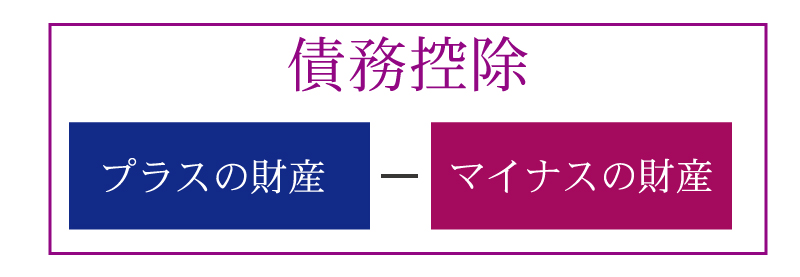

相続はプラスの財産だけについて行われるのではなく、マイナスの財産についても行われます。相続税はこのプラスの財産からマイナスの財産を差し引きした「正味の相続財産」に対して課税されますので、プラスの財産とマイナス財産の金額の両方を把握することが大切です。

このように、「プラスの財産 - マイナスの財産」で正味の相続財産を計算します。マイナスの財産を控除することを「債務控除」とよびます。

正味の相続財産の金額が大きくなるほど相続税の負担も大きくなりますので、法律上可能な範囲で債務控除をしっかり行うことが相続税対策として重要になります。

資産を多く残して亡くなった方でも、同時にローンなどのマイナスの財産がたくさんある場合には債務控除によって結果として相続税が発生しない可能性もあります。

2.債務控除の具体例を解説

債務控除には大きく分けて「債務」と「葬式費用」の2種類があります。以下、順番に解説させていただきます。

(1)「債務」の法律上の意味

ここでいう債務とは、具体的には住宅ローンの未払い分や税金、未払いの入院費用などのことをいいます。これらはマイナスの財産としてプラスの相続財産から差し引きすることができます。法律上、被相続人が亡くなった時点で確定している債務(被相続人の所得税などは確定していなくても含まれます)がこれに該当します。

なお、相続税の申告が遅れたことによる延滞税や加算税についてはここでいう債務には含まれないため、相続財産から差し引きをすることはできません。

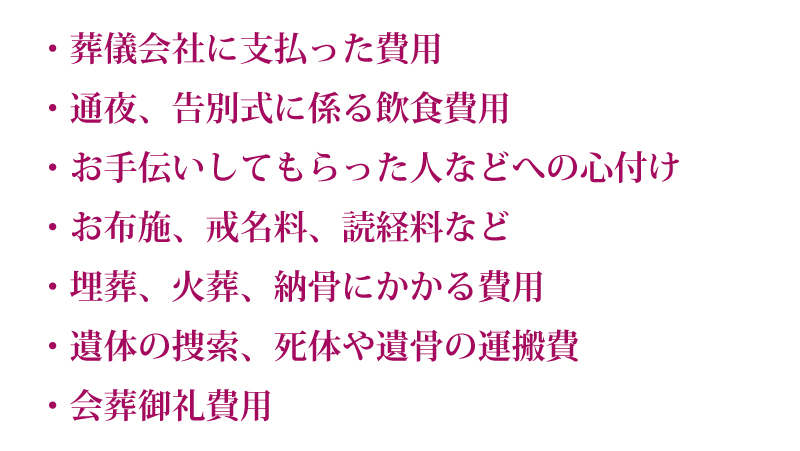

(2)「葬式費用」の範囲

葬式費用は債務ではないものの、相続税の計算を行うときには相続財産の金額から差し引きすることができます。

注意点としては葬儀費用の支払い時に領収書を確実に受け取ることと、亡くなった方が生前に購入していたお墓の代金(未払いの状態)は相続財産から差し引きできないことが挙げられます。

3.相続が生じた後の固定資産税はどのように支払う?

固定資産税はその年の1月1日時点で対象の不動産の所有者となっている人に対して課税されます。

このように基準日が決まっている地方税については、その時点で納税義務が確定したものとして扱われますので、全額債務控除として処理することが可能です(相続財産総額から差し引きすることができます)。

固定資産税の納付時期がまだ到来していないという場合でも同様です。

・準確定申告と固定資産税

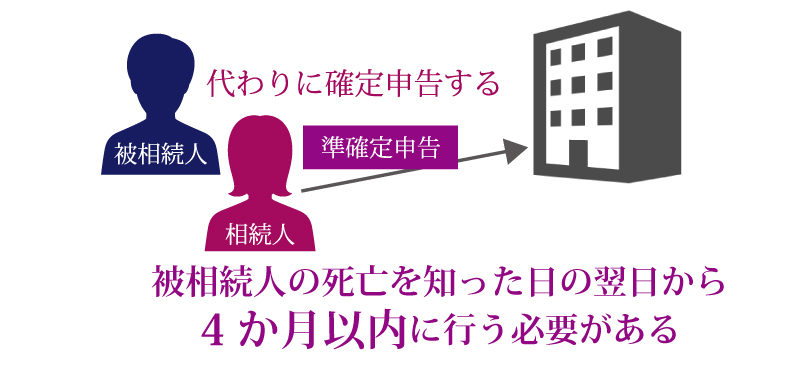

亡くなった方が個人事業主であった場合等には、相続人となる人が亡くなった人に代わって確定申告を行わなくてはなりません。これを準確定申告と言います。

通常、所得税の申告は毎年1月1日〜12月31日の間の所得について、翌年の2月16日〜3月15日の期間に行います。しかし、年の途中でこれまで所得税の申告を行っていた人が亡くなった場合には、その相続人となる方が、被相続人の死亡を知った日の翌日から4ヶ月以内に準確定申告を行わなくてはなりません。確定申告の期限と準確定申告の期限は異なりますので注意しましょう。

なお、この準確定申告では固定資産税の支払いは必要経費として処理することができません(相続財産からの債務控除は認められます)。

4.連帯債務は債務控除の対象となる?

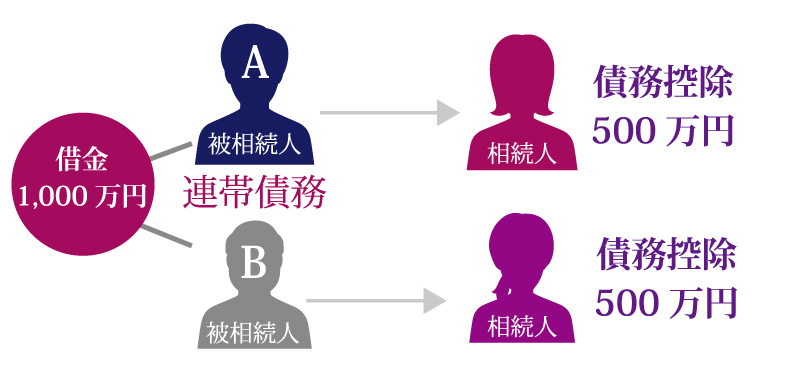

連帯債務はそれぞれの負担部分を債務控除として扱うことが認められます。

たとえば、1000万円の借金をAとBの2人が半分ずつ連帯債務として追っているという場合には、それぞれの相続人が500万円ずつ債務控除を行うことが可能です。

5.遺産分割協議を行うのに必要になった費用は債務控除の対象となる?

債務控除の対象となるのは、被相続人が亡くなった時点で確定している債務のみです。

遺産分割協議に関する費用は被相続人が亡くなった後に発生する費用ですので、債務控除の対象とすることができません。

たとえば遺産分割協議に関して弁護士に費用を支払ったという場合にはこの費用は債務控除の対象とはならないことになります。

6.債務控除の対象とならないものの具体例

(1)保証債務は債務控除の対象とならない

被相続人が追っていた保証債務(他人が負っている債務について、その他人が支払いを行わなかった時には肩代わりをする債務のこと)は債務控除の対象とはなりません。

保証債務は被相続人が亡くなった時点で債務が確定しているとはいえないためです。

(2)時効となり債務が消滅している場合には債務控除の対象とならない

債務が時効を迎え消滅している場合には、債務は法律上支払義務がありませんので、債務控除の対象とはなりません。

(3)被相続人が亡くなった後の相続財産の維持管理費用

被相続人が亡くなった後に相続財産の維持管理を行うために必要になった費用は、遺産の中からまかなうことになっています。そのため、債務控除の対象とすることはできません。

まとめ

何が債務控除の対象となり、何が債務控除の対象にならないのかの判断は細かく規定されているため、ミスしやすいです。

そのため、相続税の計算は、相続専門の税理士にお願いした方がミスをしなくて済むでしょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編