相続税の申告書の添付書類と必要資料を解説!控除に必要な資料は?

相続税の申告書は、いくつもの添付資料を用意する必要があります。

添付資料は相続財産の種類や利用する控除制度によって異なります。たとえば不動産関係では固定資産評価証明書が、生命保険金の相続では生命保険証書の提出が求められます。

相続税は、相続があったことを知った日(通常は被相続人の死亡日)から10ヶ月以内に申告と納税をしなくてはいけません。

申告の期限までに必要な添付資料をすべて集めるには、準備すべきものをあらかじめ把握し、効率よく動くことが大切です。

本記事を読めば、自分がどの書類を用意すべきかわかり、スムーズな資料集めができるはずです。

なお、チェスターでは相続税のための必要書類のチェックシートも公開していますので、併せてご参照ください。

この記事の目次 [表示]

1.相続税の申告書作成ですべての人が準備すべき添付資料

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| ➀相続人全員のマイナンバーカード | 番号確認書類、身元確認書類として使用 | 手元にあるもの |

| ②被相続人の戸籍謄本など | 相続人の人数を確定するため、出生から死亡までの記載が必要 | 各市町村役場 |

| ③相続人全員の戸籍謄本 | 被相続人との関係を明らかにする書類として必要 | 各市町村役場 |

| ④遺言書または遺産分割協議書の写し | 必須ではないが、あれば添付すると手続がスムーズ、また以下に説明する名義変更が必要な書類に含まれるため、ここでは共通必要書類とする | 遺言書は公証役場・自宅など、遺産分割協議書は相続人全員で作成 |

| ⑤相続人全員の印鑑証明書(原本) | 必須ではないが、遺産分割協議書の写しを提出する場合に必要 以下に説明する名義変更が必要な書類に含まれるため、ここでは共通必要書類とする | 各市町村役場 |

参考:(参考)相続税の申告の際に提出していただく主な書類|国税庁

参考:【ひな型付】遺産分割協議書の書き方とは?基礎から応用まで詳しく解説

相続税の申告時は印鑑証明書を除いてコピーを提出しても問題ありません。印鑑証明書のみ原本の提出が必要であり、後日返却されない点に注意が必要です。

1-1.相続人全員のマイナンバーカード

申告時の本人確認書類として、マイナンバーカードを準備します。マイナンバーカードがない場合には、番号確認書類として通知カードの写しでも代用可能です。通知カードの写しで代用する場合は別に身元確認書類が必要になるため、運転免許証や保険証の写しなどを準備します。

1-2.被相続人の戸籍謄本など

亡くなった人(被相続人)が生まれてから亡くなるまですべての戸籍謄本(除籍謄本・改製原戸籍)を取得します。

相続税申告で提出する戸籍謄本は、相続開始の日(通常は亡くなった日)から10日を経過した日以後に作成されたものでなければなりません。

法令の改正により作り変えられた(改製された)戸籍謄本の場合、改製される前の物も必要となります。この改製される前の戸籍謄本を改製原戸籍と言います。

被相続人と同一戸籍に記載されている人(配偶者、未婚の子)、直系尊属(両親や祖父母)、直系卑属(子や孫)が請求する場合には、所定の用紙に記入して本人確認書類を提示するだけで請求が可能です。請求先は本籍地でなくてもよく、最寄りの市区町村の役所・役場で取得が可能です。

上記以外の人が請求を行う場合には、委任状が必要です。請求先は被相続人の本籍地の役所・役場となります。転籍等により本籍地が変わっている場合は、それぞれの本籍地に請求する必要があります。

原戸籍について、詳しくは以下の記事を参考にしてください。

参考:原戸籍(改製原戸籍)とは?取り方や取得場所、戸籍謄本との違いを解説

また、戸籍の附票が必要な場合もあります。

戸籍の附票は、戸籍に記載されてからの住所の移り変わりを確認する書類です。相続時精算課税制度を選択している場合や、被相続人(亡くなった人)が老人ホームに入居していて小規模宅地等の特例の適用を受ける場合に必要となります。

1-3.相続人全員の戸籍謄本

相続人全員分の戸籍謄本と住民票を取得します。相続人の戸籍謄本は現在のものだけでよく、生まれたときまでさかのぼる必要はありません。

1-4.遺言書または遺産分割協議書の写し

遺言がある場合には遺言書の写し、遺言がない場合には遺産分割協議書の写しが必要となります。

※申告期限までに遺産分割協議が成立しない場合には、法定相続分で遺産分割したものとして仮の申告を行いますが、その際「申告期限後3年以内の分割見込書」を添付して提出しておきましょう。

1-5.相続人全員の印鑑証明書(原本)

遺産分割協議書を提出する場合は、遺産分割協議書に押された印鑑の印鑑証明も必要です。

1-6.補足説明

上記の書類は2~3通ずつ準備しておきましょう。相続税の申告の際に税務署に提出するほか、相続登記(名義変更)を行う際に必要となります。

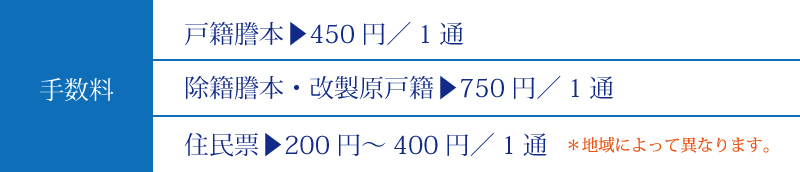

また、各書類は郵送での請求も可能です(戸籍謄本を本籍地以外で取得する場合は除きます)。郵送で請求する場合には、返信用封筒と手数料の添付が必要となります。

手数料は定額小為替で送金を行います。定額小為替とは現金を定額小為替証書に変える方法を言います。ゆうちょ銀行や郵便局の貯金窓口で購入した証書を郵送します。

2.国税庁から提出が依頼されている添付書類

以下の書類は添付が必須な書類とは別に、国税庁から提出が依頼されている書類です。

| 主な項目 | 添付書類の名称 |

|---|---|

| ①申告書作成時の検討内容を確認する書類 |

|

| ②相続財産の分割等に関する書類 | 遺言書の写し又は遺産分割協議書の写し(配偶者の税額軽減などの適用を受ける場合には、法令に提出する必要がある書類となります。) |

| ③財産の評価に 関する書類 |

|

| ④相続税額の2割加算が行われる場合 |

|

上記のうち、相続税の申告のためのチェックシートは、相続税申告書を作成する際に検討すべき内容や返答に用いる資料などが記載されるチェックシートです。

相続税を申告する際、預貯金の残高証明書や不動産の固定資産税評価証明書などの書類は原則提出する必要はありません。しかし、それらを確認して相続財産を評価し、相続税を計算したことを示すために、チェックシートを相続税申告時に添付する必要があります。

3.税額控除・特例を利用する場合に必要となる添付資料

相続税の申告については、相続人の状況に応じたさまざまな税額控除制度や特例が用意されています。

このような税額控除や特例を利用すれば、結果として大きな節税も期待できます。しかし各税額控除・特例を利用するためには、それぞれに必要な添付資料を準備しなければなりません。事前にどのような添付資料が必要なのかを確認し、無駄な時間や費用をかけずに効率的に必要書類を準備しましょう。

相続税の税額控除については次の記事を参考にしてください。

3-1.相続時精算課税制度の適用を受ける場合

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 戸籍謄本 | 相続人の身元確認用 | 各市町村役場 |

| 被相続人の戸籍の附票の写し | 相続開始の日以降に作成されたもの(コピー可) | 各市町村役場 |

相続時精算課税制度では、60歳以上の祖父母や父母から18歳以上の子や孫に贈与をする場合に、2,500万円まで贈与税がかかりません。しかし、相続が発生した際に贈与財産を相続税の対象に含めることになります。生前に制度の適用を受けるため、相続税を計算する際は贈与財産に関する書類が必要になります。

被相続人から取得した相続時精算課税適用財産の評価額は、相続開始時の評価額ではなく、贈与時の評価額です。したがって、たとえば相続時に価値が著しく下がっている不動産であっても、贈与時の評価額を基準に相続額が算定されます。この制度の適用によって相続税を多く支払う可能性もあることに注意しましょう。

参考:相続税の申告のしかた|税務署

参考:【相続時精算課税制度とは】メリット&デメリット、手続きまで解説

3-2.配偶者の税額軽減の適用を受ける場合

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 戸籍謄本 | 相続人の身元確認用 | 各市町村役場 |

| 遺言書または遺産分割協議書の写し | すべての遺産を法定相続割合で分割する場合は不要 | 遺言書は公証役場・自宅など、遺産分割協議書は相続人全員で作成 |

| 相続人全員の印鑑証明書(原本) | 遺産分割協議書に押印した印鑑の証明書 | 各市町村役場 |

| 申告期限後3年以内の分割見込書 | 申告期限内に遺産の分割ができない場合にのみ必要 | 相続人によって作成 |

配偶者の税額軽減は控除額が非常に大きく、1億6,000万円もしくは配偶者の法定相続分相当額のどちらか多い金額までにかかる税額が控除されます。

すべての人に必要な添付書類のなかでは、遺言書または遺産分割協議書の写し、そして相続人全員の印鑑証明書は必須ではありませんでした。しかし配偶者の税額控除適用を受けるためには、どちらも準備する必要があります。

参考:No.4158 配偶者の税額の軽減|国税庁

参考:【相続税の配偶者控除】1.6億円が無税に!条件・注意点・計算方法を解説

3-3.小規模宅地等の特例の適用を受ける場合

適用を受けるすべての相続人が提出すべき添付書類

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 住民票の写し | 被相続人と特例適用を受ける相続人が同一の住所地で生活していたことを確認する書類 | 各市町村役場 |

| 戸籍謄本 | 相続人の身元確認用 | 各市町村役場 |

| 遺言書または遺産分割協議書の写し | 対象の宅地を相続によって取得したことを確認する書類 | 遺言書は公証役場・自宅など、遺産分割協議書は相続人全員で作成 |

| 申告期限後3年以内の分割見込書 | 申告期限内に遺産分割協議が間に合わなかった場合の提出書類 | 相続人全員で作成 |

| 相続人全員の印鑑証明書(原本) | 遺産分割協議書に押印されている印鑑の証明 | 各市町村役場 |

別居の親族が提出すべき添付書類

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 戸籍の附票の写し | 相続人住所の変更履歴を証明するための書類 | 各市町村役場 |

| 相続家屋の登記簿謄本や借家の賃貸借契約書など | 相続開始前3年以内に居住していた家屋が、相続人本人や相続人の配偶者の所有ではないことを証明 | 登記簿謄本は法務局、賃貸借契約書は自宅・不動産会社など |

被相続人が高齢者施設に入所していた場合に提出すべき添付書類

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 被相続人の戸籍の附票の写し | 介護のための転居を確認 | 各市町村役場 |

| 要介護・要支援認定証など | 被相続人が一定の介護・支援が必要な状態または一定の障害の状態であることの認定証明 | 各市町村役場 |

| 福祉施設への入所時の契約書の写しなど | 被相続人が法律で定めた福祉施設に入所していたことを証明 | 自宅、入所施設 |

小規模宅地等の特例を受けるためには、相続人と被相続人の居住場所に応じて必要とされる添付書類が細かく設定されています。

被相続人の相続開始時に同居していた家族であれば、通常の相続税の申告手続で必要とされる不動産に関する添付書類のほか、同居の事実を確認できる住民票を追加します。しかし相続開始時に同居していなかった相続人の場合は、以下2点の要件を満たせる確認書類が必要です。

相続開始時に同居していなかった相続人が満たすべき要件(確認書類)

- 相続開始前3年以内に、相続人本人もしくは相続人の配偶者など一定範囲の関係にある者が所有する家屋に住んだことがない(戸籍の附票の写しなど)

- 被相続人に配偶者および同居の親族がいない(住民票など)

小規模宅地等の特例については次の記事を参考にしてください。

参考:小規模宅地等の特例を完全解説! 対象条件や手続きを知って相続税を節税しよう

3-4.農地等についての相続税の納税猶予及び免除等の適用を受ける場合

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 戸籍謄本 | 相続人の身元確認用 | 各市町村役場 |

| 遺言書または遺産分割協議書の写し | 対象の農地を相続によって取得したことを確認する書類 | 遺言書は公証役場・自宅など、遺産分割協議書は相続人全員で作成 |

| 相続人全員の印鑑証明書(原本) | 遺産分割協議書に押印されている印鑑の証明 | 各市町村役場 |

| 相続税の納税猶予に関する適格者証明書 | 納税猶予が適当な相続人であることの証明 | 農地および採草放牧地の所在地の市町村の農業委員会 |

| 税額控除を受ける農地であることの証明書 | 各種ある農地区分のなかで税額控除を受ける農地であることを証明する書類 | 各市町村役場 |

上記の他にも、相続農地の種類によって追加の添付書類が求められることがあります。

農地を引き続き農業経営に使用することを前提として、納税額の猶予または免除される特例が適用されるため、相続農地の種類に応じた必要書類を準備します。

相続人が農業に従事しておらず、相続農地に関しての知識が乏しい場合には、経験豊富な税理士をはじめとした専門家に相談するとよいでしょう。

参考:(参考)相続税の申告の際に提出していただく主な書類|国税庁

参考:農地の相続税はいくらかかる? 手続きや注意点・納税猶予の特例を適用するには?

3-5.山林についての相続税の納税猶予及び免除の適用を受ける場合

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 戸籍謄本 | 相続人の身元確認用 | 各市町村役場 |

| 遺言書または遺産分割協議書の写し | 対象の農地を相続によって取得したことを確認する書類 | 遺言書は公証役場・自宅など、遺産分割協議書は相続人全員で作成 |

| 相続人全員の印鑑証明書(原本) | 遺産分割協議書に押印されている印鑑の証明 | 各市町村役場 |

| 特例の適用要件に該当することについての証明書 | 市町村長の証明書、農林水産大臣の証明書・確認書 | 各市町村役場 |

| 市町村等の認定を受けた森林経営計画書の写し | 税額控除が受けられる前提となる森林経営計画書があることを証明 | 自宅 |

| 森林法第17条第2項の届出書の写し | 被相続人が死亡したことの届出 | 自宅 |

山林に関する税額控除の特徴は、森林経営計画書が必要書類に含まれていることでしょう。

平成24年度から国庫補助金を活用した森林整備には、原則として森林経営計画書が必要です。被相続人が森林経営計画書の写しを所有していたかを確認します。もし書類が見つからない場合は、山林を管轄する各市町村役場へ問い合わせてみましょう。

納税猶予もしくは免除適用を受けたいが、相続人に山林の知識がなく必要書類の準備が負担であれば、経験豊富な税理士をはじめとした専門家に相談してみましょう。

参考:森林所有者又は森林の経営の委託を受けた者がたてる「森林経営計画」|林野庁

4.添付は不要だが相続財産の種類に応じて準備すべき資料【パターン別】

相続税の申告時に提出は義務づけられていないものの、相続財産の評価や調査などに必要な書類があります。

相続財産の種類に応じてどのような資料が必要なのかを具体的に知り、効率的な相続手続をすすめましょう。

4-1.土地や建物などの不動産

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 登記簿謄本 | 不動産の所在地や内容、権利関係などが記載された証明書 全部事項証明書を取得 | 法務局 |

| 地積測量図や公図 | 土地の地番や隣地との位置関係などが記載された書面 | 法務局 |

| 固定資産評価証明書 | 不動産の評価額を証明する書類 | 各市町村役場 (東京23区は都主税局) |

| 賃貸借契約書(賃貸の場合) | 不動産を賃貸借している場合に必要 | 自宅・取引不動産会社など |

| 農業委員会の耕作証明書(他人の農地を耕作している場合) | 他人の農地を耕作している場合に必要 | 各地方農業委員会事務局 |

土地や建物などの不動産の権利は、所有権だけではありません。第三者から借りている、もしくは第三者へ貸している、といった関係があれば、賃借権、地上権などの権利関係も考えられます。

このように、実際に不動産にどのような権利関係が存在するのかを確認し、相続範囲を確定させるために登記簿謄本が必要です。さらに登記簿謄本だけではわからない不動産の範囲を確認するためには、地積測量図や公図などの書面も必要になります。

また、相続不動産の価値がわからなければ、相続税の金額は算出できません。固定資産評価証明書は、相続税の申告に必要な相続不動産の価値を知るうえで必要です。

なお、建物を相続した場合も、必要書類は同様です。

「売買契約書」「賃貸借契約書」などがある場合には状況によって添付が必要になります。

4-2.金融商品

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 証券会社、信託銀行の残高証明書 | 相続する有価証券の内容を確認するために必要 | 発行元の金融機関 |

| 配当金の支払通知書 | 株式の詳細が記載されている | 自宅・発行元 |

| 顧客勘定元帳 | 直近5年間の取引明細 | 取引先証券会社や信託銀行など |

| 過去3年分の決算書(非上場株式の場合) 税務申告関係書類の写し | 非上場株式を評価するために必要 | 株式の発行会社 |

相続発生時の有価証券内容を確認するために、証券会社(信託銀行を利用している場合は信託銀行)から残高証明書を発行してもらいます。その他に配当金の支払通知書も必要な添付書類なので、あれば用意しましょう。

さらに現在の有価証券内容だけでなく、過去の取引が記載されている顧客勘定元帳も必要添付書類として準備しましょう。相続開始前のお金の流れを確認する必要があるからです。また被相続人が非上場株式を所有していた場合は、公式に評価された評価額が存在しないため、過去3年分の決算書の提出によって評価額を算定します。

その他、投資信託などの金融商品を相続した場合は、証券会社の残高証明のほか、信託財産留保額及び個別元本額がわかるものを準備します。その他の金融商品についても残高証明を準備します。

4-3.預貯金

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 預貯金の残高証明書 | 亡くなった日の残高証明書 定期預金であれば利息計算書も取得 | 金融機関 |

| 通帳のコピーか預金取引履歴 | 過去5年分を用意 | 自宅・金融機関 |

| 手元の現金 | 手元にある現金の総額を申告 | 自宅 |

預貯金口座は被相続人である名義人が死亡すると凍結され、入出金を含めたすべての取引ができなくなります。

ただし、金融機関は口座の名義人の生存確認を常におこなっているわけではありません。通常は相続人から残高証明書を請求するタイミングで相続人の死亡を知り、本人の口座を凍結します。

したがって本人の口座を使った取引が継続している場合、残高証明書を請求する前に、引き落とし口座の変更手続などを事前に済ませておくとよいでしょう。

最近は通帳記帳の機会が減り、インターネットで取引明細を確認することも増えています。通帳有料化にともない、今後ますますWeb上での明細確認が主流になるはずです。Web上で取引履歴を確認できる期間は通常1年未満であるため、通帳記帳の代わりとして定期的に保存したほうがよいでしょう。

参考:名義人の死亡による口座凍結はいつ?解除方法は?プロが解説

参考:【預貯金の相続に必要な手続き】必要書類や期限、リスクを解説

4-4.生命保険金を受け取ったなら

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 生命保険金の支払い通知書 | 生命保険の死亡保険金の請求や解約手続をすると発行される | 自宅 |

| 生命保険証書の写し | 保険に入った際に発行された保険証書の写し | 自宅 |

| 解約返戻金がわかる書類 | 被保険者の死亡によって解約返戻金が出る場合の証明 | 加入保険会社 |

生命保険金(死亡保険金)は保険契約上の受取人が受け取るものであり、被相続人が所有していた財産ではありません。しかし、死亡を原因として受け取るものであるため相続税の対象になります。

生命保険金には非課税枠があり、500万円×法定相続人の人数分の金額は税金を納める必要がありません。たとえば被相続人の死亡により3,000万円の保険金が支払われた場合、法定相続人が6名いれば3,000万円全額が非課税枠に収まります。

このように非課税枠に収まっている保険金であれば相続税を申告する必要がなく、資料も不要ではないかと思われることもあります。

参考:No.4114 相続税の課税対象になる死亡保険金|国税庁

参考:【生命保険で相続税対策】効果的な節税方法を税理士が解説

4-5.その他の資産(自動車など)

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| ゴルフ会員権の会員証 (会員証券) | 取引相場があれば取引価格の70%相当が評価額 | 自宅・ゴルフ場 |

| 死亡退職金の支払い通知 | 故人が退職前に死亡した際に支払われた退職金が記載された書面 | 自宅 |

| 車検証のコピー | 所持していた自動車が車検を受けた際に発行された車検証のコピー | 自宅 |

| 金銭消費貸借契約書 | 個人で金銭の貸し借りをしていた場合、取引時に作成した契約書 | 自宅・貸金庫など |

不動産や有価証券、預貯金などの典型的な金銭的価値のある財産以外にも、被相続人が所有していた財産的価値のあるものはすべて相続対象です。

しかし死亡退職金は、少し性質が異なります。死亡退職金は被相続人が所有していた財産ではありませんが、死亡を原因として受け取るものであるため相続税の対象になります。

死亡退職金は、生命保険と同じく非課税枠が設定されています。非課税限度額の計算方法は、生命保険と同じ500万円×法定相続人の数分の金額です。

計算方法が同じであるため、生命保険金の控除と合わせて限度枠は1つなのではないかと誤解されることがありますが、併用可能です。たとえば被相続人の死亡によって3,000万円の生命保険金、3,000万円の死亡退職金の両方が支払われた場合を考えてみましょう。

500万円×6名=3,000万円(死亡退職金)

3,000万円+3,000万円=6,000万円

このように、法定相続人が6名いればそれぞれ3,000万円全額が非課税枠に収まり、合計6,000万円の非課税枠を利用できます。

参考:No.4117 相続税の課税対象になる死亡退職金|国税庁

参考:死亡退職金の相続税はいくら?非課税枠・受取人についても解説

4-6.マイナスの資産(債務など)

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 借入残高証明書 | 残っている家のローンなど、被相続人の死亡日現在の残高証明書 | 金融機関 |

| 葬儀関係費用の証明書 | 被相続人の葬儀に関連した費用の領収書など | 葬儀会社など |

被相続人の財産はプラスの資産だけとは限りません。

たとえばまだローンの残っている自宅を所有している場合、マイナスの資産である住宅ローン債務も被相続人の財産です。相続人はプラスの資産だけを相続できるわけではなく、相続する場合はローンなどのマイナスの資産も含めすべての資産を相続します。

マイナスの資産は、プラスの財産評価額から差し引けます。たとえば評価額5,000万円の不動産と、ローン残債2,500万円があれば、相続税を申告するうえでの財産評価額は合計で2,500万円となります。一方被相続人の資産すべてを合計するとマイナスになる場合や、プラスでも金額が非常に少ない場合などは、相続に必要な手間や費用を考えて相続を放棄する選択も念頭に置いておきましょう。

相続放棄については次の記事を参考にしてください。

参考:相続放棄は自分でできる!手続き・費用・期間・注意点を解説

相続税の申告では、葬儀にかかった費用を相続税の対象から差し引くことができます。葬儀費用の領収書があると良いでしょう。

参考:相続税から葬儀費用は控除できる?該当するもの・注意点や申告方法も解説

4-7.生前贈与で資産を譲り受けていたなら

| 必要書類 | 概要 | 入手先 |

|---|---|---|

| 贈与税申告書 | 贈与を受けた際に税務署へ申告した際の申告書控え | 自宅(紛失した場合は、税務署で「申告書等閲覧サービス」を利用できる) |

| 贈与契約書 | 贈与の際に作成した契約書 | 自宅など |

贈与とは被相続人が生前におこなう財産の譲渡で、相続とは異なる制度です。しかしどちらの制度も、権利が移転するという内容の類似性から、場合によっては相続手続の際に贈与に関する書類が必要になります。贈与税申告書や贈与契約書が必要なのは、以下のような場合です。

贈与税申告書や贈与契約書が必要なケース

- 相続開始前の一定期間内に贈与されて相続税の課税対象になる財産がある場合

- 相続時精算課税制度の適用を受けていた場合

たとえば相続開始前3年以内に贈与された財産は、相続財産として相続税が課税されることになっているため、相続税の申告時に贈与に関する書類が必要です。(令和9年以降は、この「3年以内」という期間が段階的に「7年以内」まで延長されます。)

参考:死亡7年以内の暦年贈与は相続税がかかる!?相続時加算される贈与とは?

5.相続税申告に必要な添付資料に関するFAQ

相続税申告では、さまざまな資料を添付しなければなりません。添付資料の準備を進めるなかで出てくる疑問を解消し、効率的に必要な資料を収集整理することで、スムーズな相続税の申告へとつなげていきましょう。

5-1.書類を集めるのにどれくらいの期間が必要?

相続税の申告期限は10ヵ月です。10ヵ月あれば書類集めも問題なく可能だと思われるかもしれません。しかし添付資料は、種類によって準備のできる早さも手間もさまざまです。郵送やWebサイトで手配できる書類もあれば、直接現地へ足を運ぶ必要のある書類もあります。

また、数日で取得できる書類もあれば取得に1ヵ月以上かかる場合もあるでしょう。たとえば、遠方に住む親族間での遺産分割協議が必要な場合には、お互いの日程調整も必要です。役所への問い合わせでは、連休期間、繁忙期などによって資料を準備できる時期が左右されるでしょう。したがって、早めの行動が重要です。

不動産登記に関する資料は、以前は登記所へ出向かなければなりませんでしたが、平成20年からすべての法務局でオンライン申請ができるようになりました。このように順次オンラインでの各種書類の取得も可能になった資料もあるため、まずはオンラインでの取得が可能か調べておくのもよいでしょう。

参考:オンライン申請のご案内|法務局

参考:No.4205 相続税の申告と納税|国税庁

5-2.相続税申告の添付書類の綴じ方にルールはある?

相続税申告に必要な添付書類は多岐にわたるため、それぞれの相続財産ごとにまとめることで税務署の職員もチェックしやすくなり、結果として申告手続が円滑にすすみます。添付書類がどの財産のものかがわかりにくい場合、税務職員からの問い合わせ連絡も考えられ、さらに申告手続の手間が増えます。

必要な資料が適切にまとめられた申告書類は、税務職員にとっても申告者にとっても内容を把握しやすく、万が一不備があっても修正が簡単です。相続財産によって添付書類は異なりますが、具体的には財産ごとに見出しをつけ、たとえば下のように順番どおりに綴じましょう。

相続税申告の必要書類(添付書類)

- 身分関係や分配方法に関する必要書類(全員提出)

- 相続財産に関する必要書類

- 特例や控除に関する必要書類

- 葬儀費用や債務に関する必要書類

- 贈与分や事業継承税制に関する必要書類

5-3.相続税申告書の入手方法は?

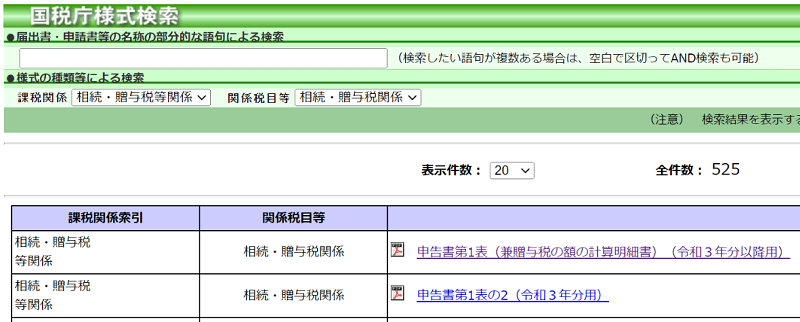

相続税申告書は最寄りの税務署で入手するか、もしくは国税庁のホームページからダウンロード可能です。ダウンロード先は少々わかりにくいですが、以下のように検索すると見つけられます。

税制度は変更されることが多く、変更に応じて申告書も都度変わります。常に最新の申告書を使用できる国税庁のWebサイトから取得すれば、税務署へ行く手間も省けて便利でしょう。

最新の相続税申告書を探す方法

- 国税庁Webサイトから届出書・申請書等の様式(様式検索システム)へ入る

- 下の図のように「様式の種類等による検索」欄で「相続・贈与税等関係」を選び絞り込み検索する

▲国税庁様式検索システムから絞り込み検索できる

6.相続税申告書の添付資料集めに苦戦するなら税理士に頼ろう

相続税申告書の添付資料は自分でも集められますが、種類によっては手間や費用が膨大になることもあります。被相続人の相続財産が多岐に渡り全体の把握が難しい、農地や山林など、専門的な知識が必要な財産が含まれている、相続税控除のある特例を適切に受けたい、などの各相続人の事情により、場合によっては税理士への依頼も検討しましょう。

税理士を選ぶ際は、相続税申告を専門に扱っている税理士事務所がおすすめです。多くの事例を担当しているため、さまざまなケースの扱いに精通しており、依頼人の事情に応じた適切な手続のサポートが可能です。

税理士法人チェスターなら、相続を専門に扱っている専門家が揃っています。自分に合った税理士を見つけるためにも、ぜひご相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編