遺産分割中に新たな相続が発生。数次相続の遺産分割方法とは?

数次相続(すうじそうぞく)という言葉をご存知ですか?

被相続人が亡くなり、相続財産をどのように分割するかを決める遺産分割の途中で、相続人の1人が亡くなった場合、その相続人の相続も発生してしまいます。

このように、遺産分割中に次の相続が発生することを数次相続と言います。数次相続が発生した場合、亡くなった相続人が本来相続するはずだった遺産はどうなるのでしょうか?

この記事の目次 [表示]

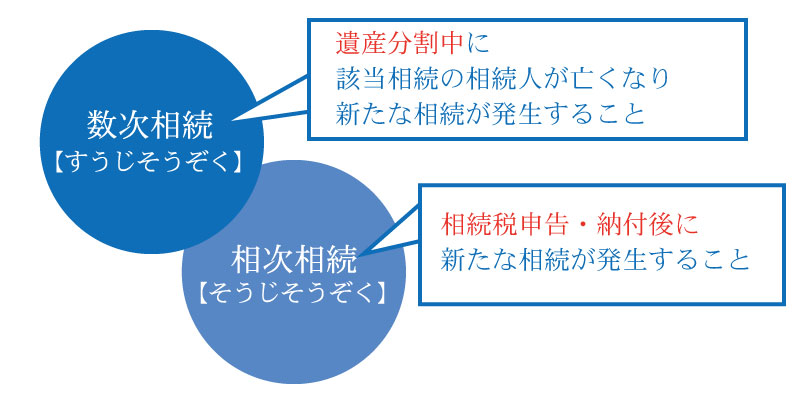

1.数次相続と相次相続

数次相続とは、遺産分割中に相続人の1人が亡くなり、その相続人の相続が発生することを言います。一方、相次相続(そうじそうぞく)とは最初の相続が発生し、相続税を納めた後に、次の相続が始まることを言います。

遺産分割が終わっていない場合には数次相続、遺産分割が終わっている場合には相次相続と言われます。

ちなみに、相次相続の場合には相次相続控除という控除の対象となりますので、二次相続の際に、一次相続で納めた相続税の一部を控除してもらうことが出来ます。

2.数次相続の分割方法

数次相続は、遺産分割中に相続人の1人が亡くなります。その人は一次相続の相続人であり、二次相続の被相続人ということになります。

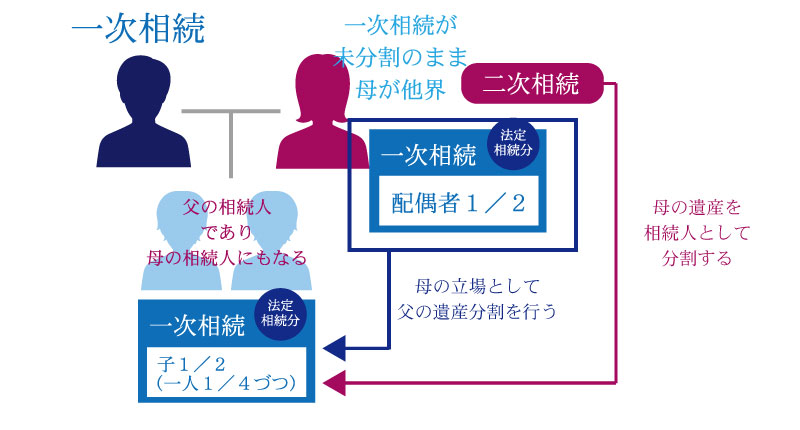

(1)一次相続の相続人が配偶者と子の場合

一次相続の被相続人が父、相続人が配偶者である母と子2人だったと仮定します。

父の相続財産の遺産分割中に母が亡くなった場合、分割が終了していない父の相続と新たに発生した母の相続(二次相続)、どちらの相続人も子となります。

この場合には、まず。未分割である父の相続財産の遺産分割を子2人が母の立場として分割を行います。次に、母の相続の遺産分割を行うという形です。

こういったケースであれば、数次相続が発生したとしても相続人は子の2人であるためそれほどややこしい状況にはならないでしょう。

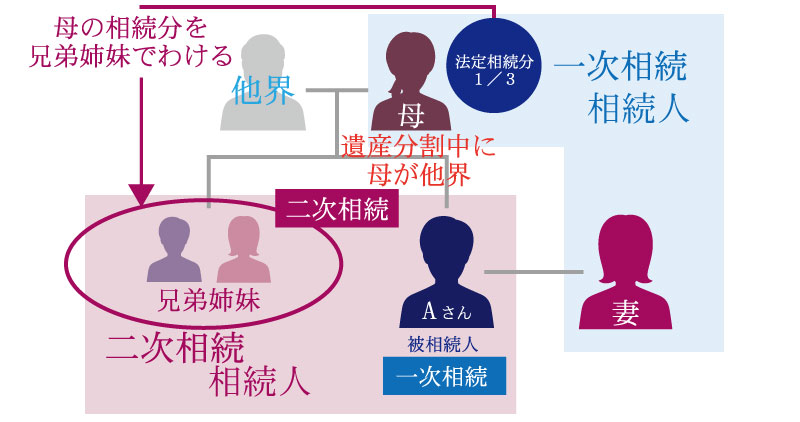

(2)一次相続の相続人が配偶者と母の場合

少し、ややこしいケースをご紹介します。被相続人に子がいない場合を考えてみましょう。

一次相続の被相続人であるAさんの相続人は配偶者である妻と被相続人の母だったと仮定します。

Aさんの遺産分割中に、母が亡くなった場合、母の相続人はAさんの兄弟姉妹となります。本来であれば、Aさんの兄弟姉妹はAさんの相続人とはなりませんが、母が相続する予定だったAさんの相続分を兄弟姉妹でわけることが出来ます。そのため、Aさんの実質の相続人は配偶者である妻と母の相続分を相続する兄弟姉妹となります。

このように、相続発生時に相続人となっていた人が遺産分割中になくなった場合には、その人の相続分は相続したものと仮定して、二次相続の際に二次相続の相続人が分ける必要があるということです。

相続人の関係がわかりやすいものであれば、トラブルになるということは少ないと思いますが、数次相続が続いていくと、相続人同士の関係性が薄くなる可能性があります。

そうなると、結果的には二次、三次と数次相続が続き、さらに遺産分割に時間がかかる可能性が高くなります。

3.数次相続の手続きに方法

数次相続に限らず、相続が発生した場合には、相続人が誰になるのかをしっかりと把握する必要があります。数次相続の場合には、より複雑となるケースも考えられるため、戸籍謄本等を確認して相続人全員を洗い出しましょう。

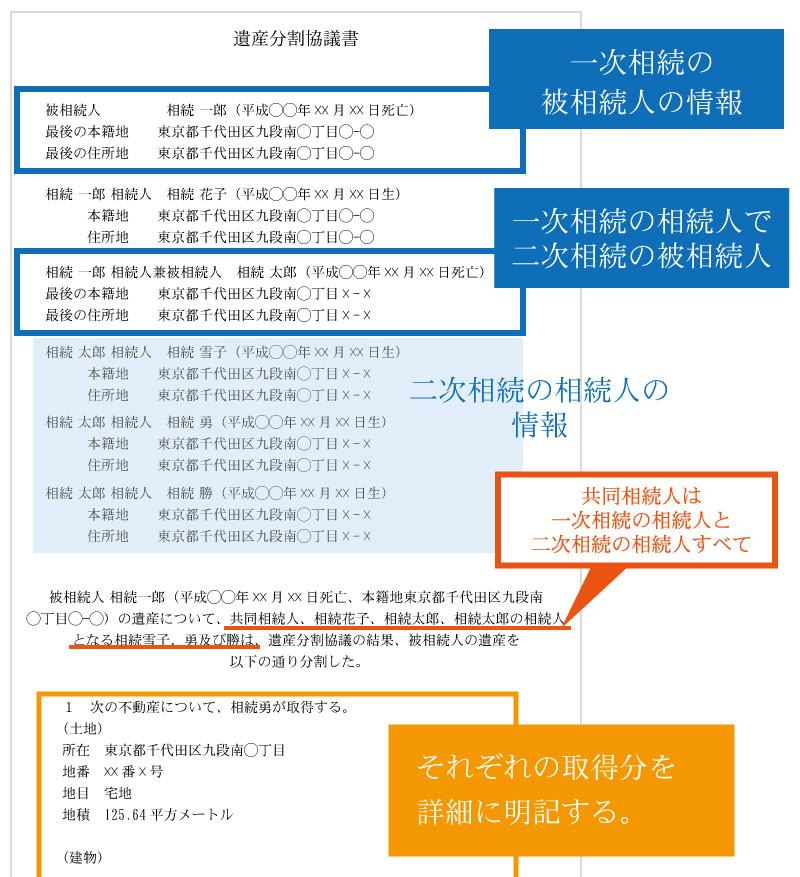

(1)遺産分割協議書はそれぞれの相続で作成する

遺産分割が完了したら、遺産分割協議書を作成しますが、数次相続の場合には、それぞれの相続で遺産分割を行い、遺産分割協議書を作成する必要があります。

① 一次相続の遺産分割協議書

遺産分割協議書は相続人全員の署名・捺印が必要となります。しかし、数次相続の場合には相続人の1人は既に他界しています。署名・捺印をもらうことが出来ません。

そのため、相続人兼被相続人と記載し名前を入れます。

署名・捺印を行う欄には、既に他界している相続人の配偶者や子が「相続人兼被相続人の相続人」と記載し署名捺印を行います。

② 二次相続の遺産分割協議書

二次相続の遺産分割協議書は、そのまま通常の遺産分割協議書を作成します。

もし、三次相続が発生してしまった場合には、一次相続の遺産分割協議書同様に相続人兼被相続人という記載を加えます。

(2)相続登記注意点

通常、相続登記は遺産分割協議書と同様に一次相続の相続登記、二次相続の相続登記をそれぞれで行う形となりますが、一定の条件を満たしている場合、相続登記をまとめて行うことが可能です。

① まとめて登記ができるケース

まとめて登記ができるケースを「中間省略登記」と言います。この中間省略登記をおこなえる条件、一次相続が単独相続の場合となります。

単独相続とは、当該する相続の相続人が1人しかいない場合や、相続人が複数の場合でも他の相続人が相続放棄をした場合や、遺産分割等によって単独で相続することになるケースを言います。

② まとめて登記ができないケース

一次相続が単独相続であるケース以外では原則まとめて登記することができません。

まとめ

数次相続は遺産分割の途中で該当相続の相続人が亡くなり、新たな相続が開始することを言います。

父・母・子という関係性で数次相続が発生した場合には、さほど複雑な状況になるということはありませんが、子がいない場合や、離婚歴がある場合など、相続人が増えていけば増えていくほど、遺産分割がまとまりづらく複雑になります。

複雑になりトラブルが起こりやすい状況を避けるためにも、遺産分割協議は早めに終わらせることをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

煩わしい相続手続きがワンストップで完結可能です!

相続手続きはとにかくやることが多く、自分の足で動くことも多いものです。

例えば、必要な書類収集・口座解約は行政書士、相続税申告は税理士、相続登記は司法書士、遺産分割は弁護士、不動産売却は不動産業へ…。

慣れない手続きの中で、これら多くの窓口を一つひとつご自身で探し、調整するのは精神的にも時間的にも大きな負担となります。

そんな複雑な相続の手続きに関することなら、まずはチェスターへご相談ください。

税理士法人チェスターではグループ会社に相続専門の各士業と不動産を取り扱う株式会社が揃っているのですべてをチェスターで完結できます。

相続手続き周りでお困りの方はまずは下記よりお気軽にお問い合わせください。

※CST法律事務所は、弁護士法上、独立した法律事務所であり、グループ法人とは相互に連携しながらサービスを提供しますが、法律事務に関する委任契約の締結及び業務の遂行はグループ法人から独立して行っています。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続手続き編