配偶者が財産相続の際に覚えておきたいポイント6選

長く一緒だった配偶者が亡くなるというのは非常に悲しいことですが、その死をゆっくりと悼む暇もないほど、配偶者の死後はやらなければならないことがたくさんあります。

必要な手続きの詳細は、下記サイトでご確認ください。 |

財産相続もそのひとつで、自分は配偶者からどれくらいの財産を受け取ることができるのか、財産を受け継いだあとどれくらいの相続税を支払わなければならないのかなど、考えることは山積みです。今回は配偶者にもしものことがあった場合、相続はどのように行われるのかについてご説明します。

1.そもそも配偶者は財産を相続することはできる?

結論からお話しすると、配偶者は財産をもらうことができます。

財産を遺す(亡くなった)人のことを被相続人、その財産を受け取る権利のある人のことを相続人といいますが、民法では亡くなった人の配偶者は相続人となるということが規定されているのです。

しかし、相続する権利があるのは戸籍上の正式な夫婦なので、役所に婚姻届を出さずに内縁の夫婦だった場合や、以前は結婚していたけれどもその後離婚し、亡くなったときには婚姻状態ではなかった場合は相続人として該当しません。

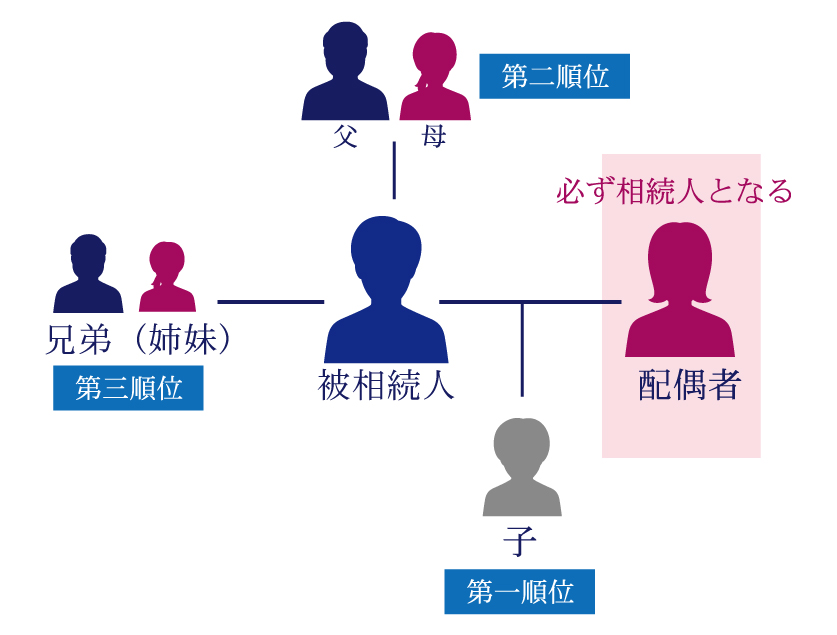

また配偶者のほかにも相続人になる人がいます。それは亡くなった人の子どもや、親、兄弟姉妹で、これには次のように順位が定められています。

第一順位は子どもで、第二順位は親、第三順位は兄弟となります。

例えば亡くなった人に子供がいない場合は、第二順位の親が相続人となりますが、反対に子どもがいる際は第二順位の親が相続人になることはできません。それは第三順位も同様で、兄弟姉妹が相続人となるには、第一順位、第二順位いずれもいない場合に限られます。配偶者は子どもや親、兄弟姉妹の有無に関わらず、必ず相続人になります。

【相続人のまとめ】

配偶者は、常に相続人となります。

配偶者以外は、順位で、相続人が確定します。

第一順位の相続人がいれば、第二順位と第三順位の方は、相続人にはなりません。

第一順位の相続人がいなければ、第二順位の方が、相続人となります。

第一順位も第二順位もいなければ、第三順位の方が、相続人になります。

相続人についての詳細は、下記でご確認を! |

この記事の目次 [表示]

2.配偶者は相続でどれくらいの財産をもらえる?

もし被相続人に子どもや親、兄弟姉妹がいない場合(第一~第三順位の方がいない場合)は、相続人は配偶者1人となるので、配偶者が全財産を受け取ることになります。

しかし、先ほどお話した相続人の権利がある人がいるのであれば、財産を分割することになります。この財産の分割がトラブルに発展しやすいポイントです。

民法では、財産を誰がどれくらいもらうかは、財産の種類(現金か不動産かなど)や性質、または相続人の年齢や職業、生活状況など多面的に考慮して行うよう規定しています。そのため相続人同士で話し合いをして円満に話がまとまれば、どんな分け方をしても構わないのです。

しかし話し合いを進めていくと、「もっと分け前がほしい」などと自分に有利に話をつけようと主張してくる人が出てくる可能性もあります。その結果、「相続」が「争続」になってしまうことが多いのです。

そこで民法では、相続で財産をもらう割合「相続分」を規定し、財産分割の指針としています。

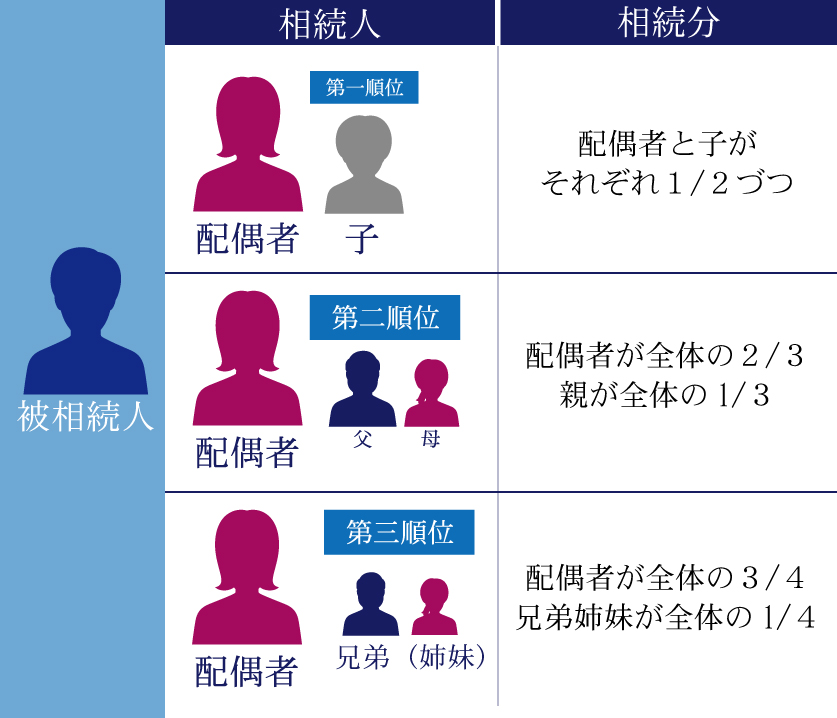

民法に規定される相続分は、相続人が誰なのかによって配偶者の相続分が決まっています。

そのため民法では、「配偶者以外の相続人は、財産全体から配偶者の相続分を取り除いて残った分を均等に分け与える」ということとされています。

具体的な組み合わせと相続分は次のようになっています。

見て分かるように、配偶者の取り分がほかの相続人と比べてとても大きくなっていますが、これは配偶者が、被相続者と長年生活を共にして協力しながら財産を築いてきたことや、配偶者のその後の生活を保障するという意味があります。

また配偶者以外の相続人の具体的な相続分ですが、例えば子どもが3人いた場合は、子どもの相続分である全体の2分の1を3人で均等に相続することとなっています。

相続分の詳細記事や、相続分の関連記事を参照しておきます。 |

3.配偶者が支払う相続税は大きい?

先ほどご説明したように、配偶者は財産の相続分がほかの相続人より多くなっていますが、そこで気になるのが相続税の割合です。

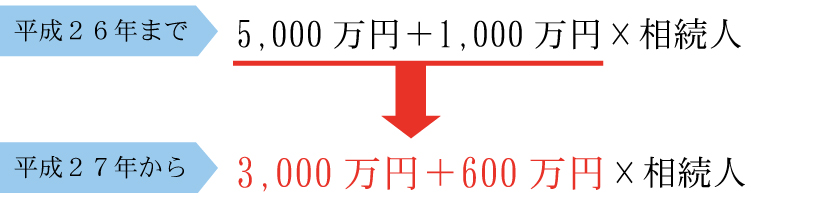

2016年に相続税法が改正され、基礎控除が6割(4割減少)に少なくなって課税範囲が拡大されたので、心配な方も少なくないでしょう。

しかし実は配偶者が得た財産に関する相続税は、相続税法で軽減するよう大きな優遇措置を設けているのです。

そのため、ほかの相続人と比較すると相続税の負担はそれほど大きくないのです。その理由は先ほど配偶者の相続分の割合が大きい理由と同じで、相続税額の計算においても配偶者の財産はより守られるべきだとされているからです。

4.相続税の配偶者控除(配偶者の税額軽減)はどのように計算される?

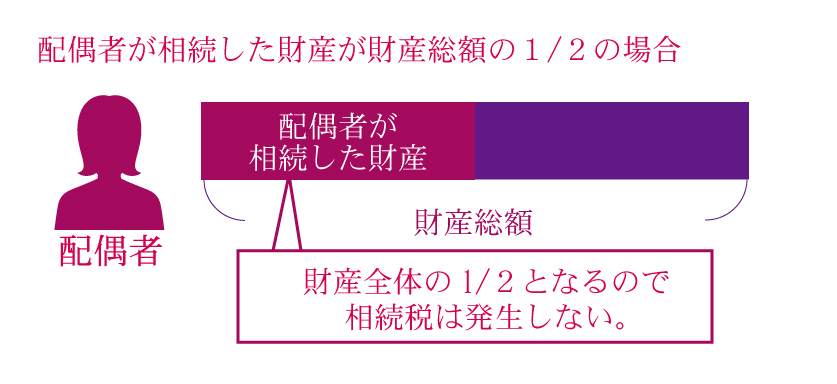

配偶者控除の規定では、配偶者が得た財産額が、財産総額に配偶者の相続分を乗じて算出された金額以下であれば、相続税を納めなくてもいい仕組みとなっています。

※注意点

配偶者の相続分は、誰が相続人になるかで、2分の1、3分の2、4分の3など、数字が異なるのでご注意ください。

例えば相続人が配偶者と子どもの2人のケースだと、配偶者の相続分は2分の1となります。

この場合は、配偶者が相続する財産が全体の2分の1までであれば相続税は発生しません。この規定は金額の上限はないので、財産総額が10億円であれば5億円相続しても、配偶者の相続税負担はありません。

また反対に財産総額が少ない場合でも、配偶者の生活を保障しなければならないという観点から、財産総額に配偶者の相続分を乗じた金額が1億6千万円を下回る際には、1億6千万円までは財産を相続しても税金がかからないようになっています。

要するに配偶者は、相続した財産が1億6千万円以下であれば相続税はゼロであり、もし1億6千万円を超えた場合でも法定相続分までなら税金がかからないということです。

このためほとんどの配偶者は相続税を支払うことはないでしょう。

配偶者控除(配偶者の税額軽減)については、下記でさらに詳しく解説しております。 |

5.配偶者控除を受けるための要件とは?

配偶者控除を受けるためには、下記の要件をすべて満たさなければなりません。

|

上記1~3の要件をすべて満たしている方が、相続税の配偶者控除(配偶者の税額軽減)を利用することができます。

配偶者控除を利用したことで、相続税がゼロになった場合には、相続税の申告がいらない!と勘違いしている方も多いのですが、配偶者控除を利用するためには、絶対に相続税の申告が必要になりますので、お気を付けください。

6.相続税の配偶者控除を受けるための手続きについて

先ほどお話したように、配偶者は相続税の配偶者控除の規定を利用することで相続税がかからないことの方が多いです。

相続税がかからない場合は、原則として相続税の申告手続きは要りませんが、配偶者控除の適用を受けた場合は、たとえ相続税がゼロであっても相続税の申告手続きをしなければなりません。

申告手続きをする際は相続税の申告書だけでなく、

(1)配偶者控除の適用を受けることや、控除額の計算に関する明細が記載された書類

(2)遺言の写し

(3)財産分割の協議に関する書類の写し

以上の3種類の書類添付が必要となります。

7.配偶者控除を受ける際の注意点とは

配偶者控除は、相続人全員で行う「財産をどう分割するかの話し合い(遺産分割協議)」がまとまっていない財産については適用されません。

もしこの話し合いがまとまっていなくても、配偶者が亡くなってから10カ月以内には相続税の申告をしなければなりません。

もしどのように分割するか(遺産分割)が確定していない場合には配偶者控除が適用されないため、多額の相続税を納めなければならなくなります。

そのほか、今の相続税節約のことばかりを考えていると、その次の財産相続(二次相続)で大きな税負担に悩まされる可能性があるということも覚えておきましょう。

一般的に夫婦は歳が近いことが多く、先に夫が亡くなれば近いうちに妻が亡くなる可能性があります。逆もまた然りです。先に他界した方の財産を相続した際には税額を安く抑えることができても、その後そう遠くないうちに訪れる、その配偶者が亡くなった時の相続(二次相続)では多額の相続税が発生してしまう可能性があります。

こういったケースを回避するためには、先に亡くなった方から相続する財産の種類や総額、遺族がもともと持っている財産などを考慮し、夫婦の相続税を総合的に考えていくことも大切です。

二次相続についての関連記事をご紹介しておきます。 |

8.配偶者の財産相続は専門家に依頼して負担を減らそう

これまでお話したように、夫婦とは特別な関係性なので、配偶者への財産相続は少しでも多く渡るようにいろんな面で考慮されています。配偶者の死というのはとても悲しいですが、財産相続は避けて通れないものです。

精神的な負担を減らしながら今回ご説明した優遇措置を最大限活用するためにも、専門家である税理士に相談することをおすすめします!

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編