債務控除ができない場合もある!債務控除が適用されないケースとは

相続財産は被相続人のプラスの財産だけではなく、マイナスの財産も受け継ぐ必要があります。相続税の課税対象となる課税遺産総額はプラスの財産からマイナスの財産を差し引くことで算出されます。このプラスの財産からマイナスの財産を引くことを「債務控除」と言います。債務控除を行うことが相続税対策として重要となりますが、この債務控除は相続人であれば誰でも出来るというわけではありません。今回は債務控除が適用されないケースについてご紹介します。

この記事の目次 [表示]

1.制限納税義務者か無制限納税義務者かがポイント

債務控除が出来る人は相続人又は包括受遺者のみとなります。相続人や包括受遺者は被相続人の財産をすべて相続するため、債務控除が適用されます。相続人や包括受遺者が制限納税義務者か無制限納税義務者かによって、債務控除の範囲が異なります。

遺贈についての詳細は下記記事をご確認ください。

(1)制限納税義務者とは

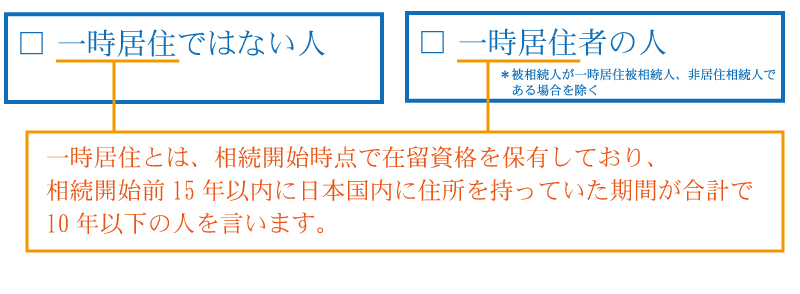

制限納税義務者とは、相続又は遺贈(遺言により財産を引き継ぐこと)によって国内にある財産を取得した相続人(受遺者)で以下の条件のどちらかに当てはまる人を言います。

(2)無制限納税義務者とは

無制限納税義務者には居住無制限納税義務者と非居住無制限納税義務者の2つがあります。

① 居住無制限納税義務者

居住無制限納税義務者は、相続又は遺贈によって財産を取得した人が日本国内に住所のある人で、以下のどちらかに当てはまる人を言います。

② 非居住無制限納税義務者

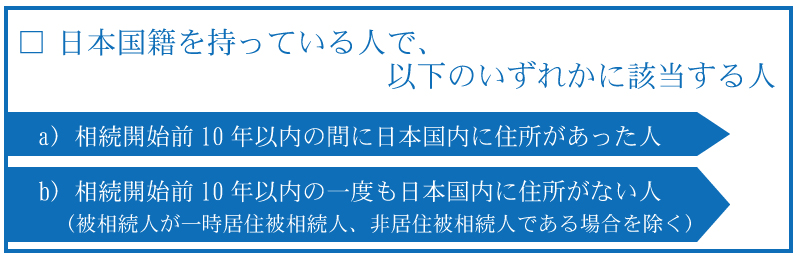

非居住無制限納税義務者は、相続又は遺贈によって財産を取得した人で、日本国内に住所がない人で、以下のどちらかに当てはまる人を言います。

制限納税義務者か無制限納税義務者かの判断ができたら、債務控除の範囲を確認しましょう。

制限納税着者の方及び無制限納税義務者の方は『債務控除ができない場合もある!債務控除が適用されないケースとは』をご確認ください。

2.債務控除の範囲について

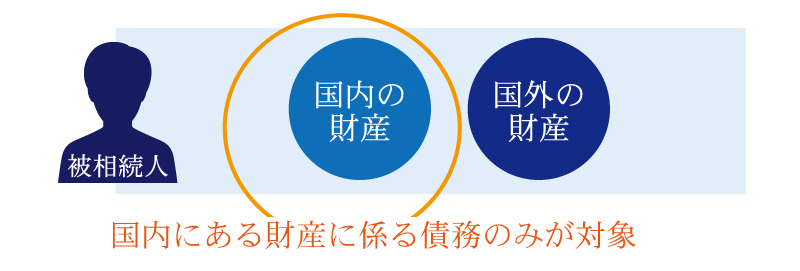

(1)制限納税義務者の債務控除の範囲

制限納税義務者の場合、国内の財産に係る債務のみが債務控除の対象となります。

葬式費用は債務控除の対象となりませんので、注意が必要です。

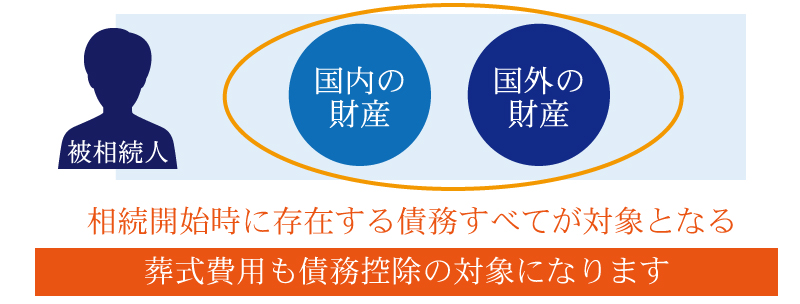

(2)無制限納税義務者の債務控除の範囲

無制限納税義務者の場合、相続開始時に存在する債務すべてが債務控除の対象となります。また、葬式費用に関しても債務控除の対象となります。

3.債務控除ができない人

債務控除ができない人は以下のいずれかに該当する人です。

(1)相続放棄をした人

相続放棄は相続そのものを放棄しているので、もちろん債務控除の出来ません。しかし、相続放棄している人が無制限納税義務者で、葬式費用を負担している場合には、葬式費用だけを債務控除として扱うことが可能です。

相続放棄と債務控除についての詳細は下記記事をご確認ください。

相続放棄している人が葬式費用を負担したら、債務控除が適用される?

(2)特定受遺者

特定受遺者とは、特定の財産のみを引き継ぐため債務控除は適用されません。もちろん、葬式費用の控除もできません。

4.特定納税義務者はどうなるの?

制限納税義務者、無制限納税義務者の債務控除の扱いについてご紹介しましたが、私は特定納税義務者なんですけど・・・という方もいらっしゃるでしょう。

特定納税義務者とは、相続時精算課税の適用を受けている人のことを言います。

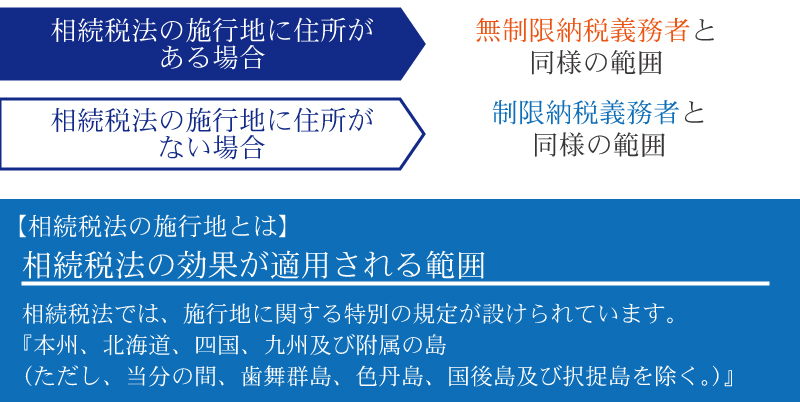

特定納税義務者の場合には、前提条件は相続人又は包括受遺者であることですが、それ以外に特定納税義務者に該当する人の住所地が相続税法の施行地にあるかどうかによって範囲が異なります。

まとめ

相続税を計算する上で、プラスの財産からマイナスの財産を引く、債務控除は全員に適用されると思われている方が多いと思いますが、債務控除の範囲は納税者区分によって異なるため、ご自身の納税者区分がどこに該当するかを把握する必要があります。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編