雑種地ってなに? 相続した土地が雑種地の場合の評価方法について

土地には様々な種類があります。土地を相続した場合、相続税を申告する上で相続税評価額というものを算出する必要があります。この評価の仕方も土地の種類によって異なります。今回は、雑種地とは何か、その評価の方法はどうするのかについてご紹介します。

1.雑種地の基礎知識

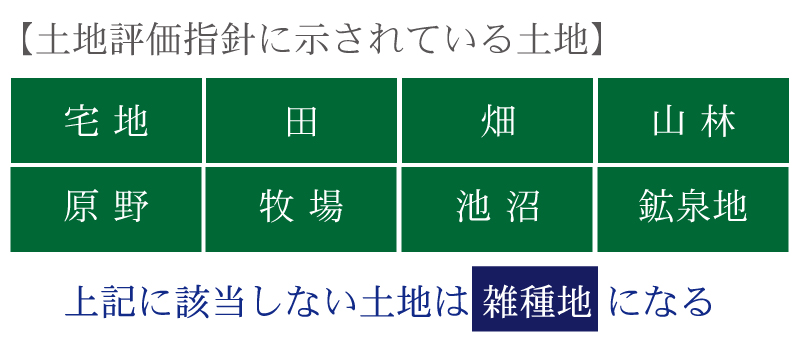

土地には様々な種類があります。例えば、住宅などが建設されている土地は宅地となり、田んぼや畑がある土地は田畑となります。その用途によって種類が区別されているわけですが、雑種地は土地評価指針で示された土地に該当しない土地を言います。

上記に該当しない土地ということになります。

具体的には、建造物のない駐車場(青空駐車場など)やゴルフ場、墓地、資材置き場、公園、公衆道路などが該当します。

2.相続した土地が雑種地かどうかを判断するには

先でご説明したように、雑種地は利用形態に決まりがないため、判断が難しいという点があります。田畑などの農地は雑種地ではありませんが、長い間耕作されていないような休耕地の場合、状況によっては雑種地と判断されるケースもあります。では、どのように雑種地かどうか判断すれば良いのでしょうか?

(1)現地を確認する

相続する土地を実際に見に行くという方法が一番確実です。相続する土地に建物はないか、近隣の状況から判断して山林ではないか、田畑ではないかなど現地に行くことで判断がつけやすくなります。

相続税の申告で土地を評価するときには、相続開始時点でその土地がどうなっているかが重要なポイントとなります。

(2)固定資産税の課税地目で判断する

相続した土地が遠い場合など、なかなか現地で確認することが難しい状況も考えられます。そのような場合には、固定資産税の課税地目から判断しましょう。

固定資産税の課税地目とは、毎年4~5月に土地の持ち主に送られてくる「固定資産税納税通知書」に記載されています。

注意したい点は、「登記上の地目」ではなく、「固定資産税の課税地目」という点です。先にも述べたように、相続税の評価は相続開始時の土地の状態で判断されます。

登記したときは田畑などの農地だった場合でも、長年農地としては使用されておらず雑種地と判断されることもあるからです。

もう一点注意すべき点があります。

市区町村によっては毎年、現地の状況確認をしていない場合もあるという点です。基本的には、毎年1月1日の時点で、その土地の地目が何にあたるかを市区町村の担当者が確認しますが、市区町村によっては数年に1回という場合もあります。

もし、どうしても現地を確認に行くことが難しい場合は、固定資産税の課税地目の確認とGoogle Mapなどを使用して、現状の土地の状態を確認しておくことが望ましいです。

3.雑種地の評価方法

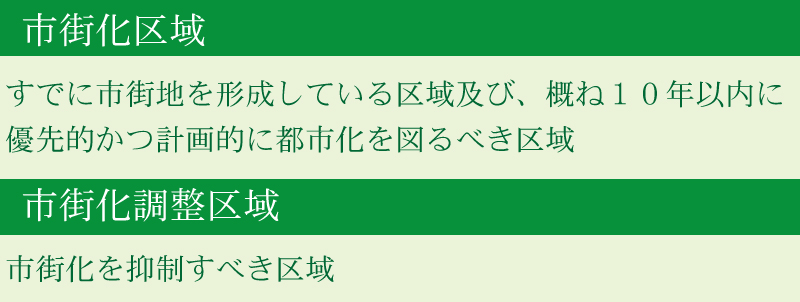

雑種地を評価する際に、その土地が市街化区域と市街化調整区域のどちらにあるかも重要となります。

(1)市街化区域と市街化調整区域の違い

都市計画法という法律では、市街化区域と市街化調整区域の違いを以下のように定めています。

つまり、市街化区域は率先して都市開発を行うため、建物等に対して大きな規制を設けない区域、市街化調整区域は、都市開発等に対して制限のある区域という形になります。東京都内であれば、基本的には市街化区域に該当します。

(2)市街化区域にある雑種地の評価方法

市街化区域にある雑種地の場合、原則、宅地として評価されます。宅地としての評価となるため、評価方法は「路線価方式」か「倍率方式」のどちらかとなります。

① 路線価方式での評価の場合

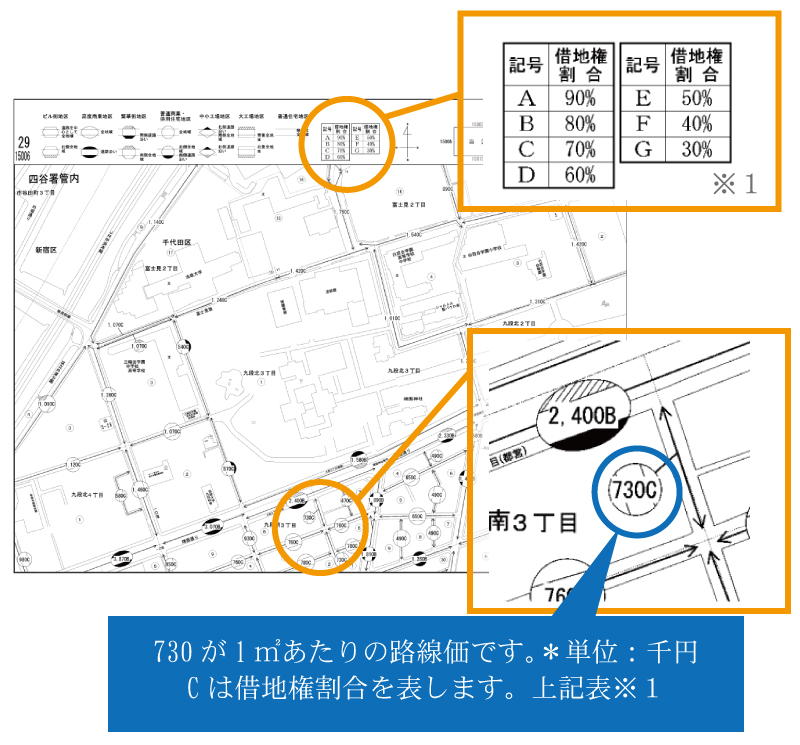

路線価地域にある雑種地は路線価方式で評価します。路線価とは、道路に面する宅地の1㎡当たりの価格を言います。路線価がどれくらいかは国税庁HP「路線価図・評価倍率表」で確認することが出来ます。

以下の算出式を用いて、概算を算出します。

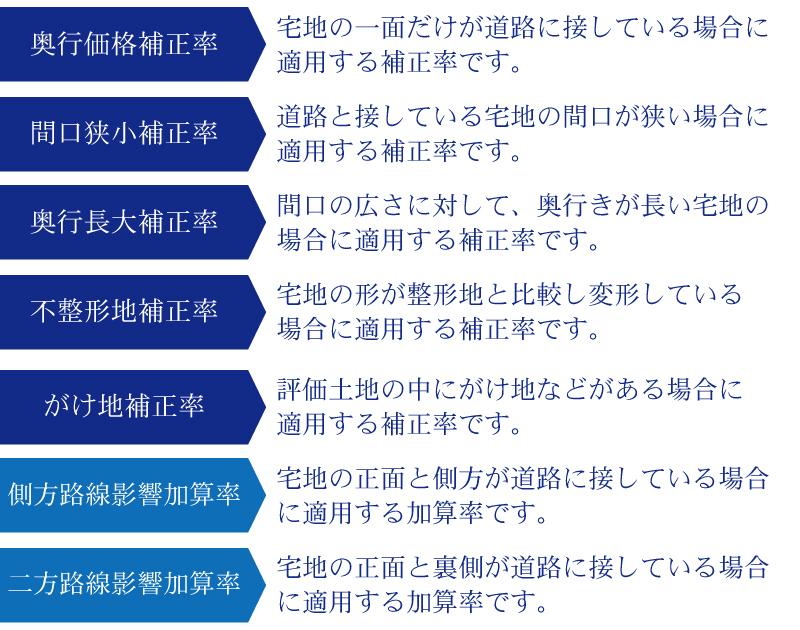

上記で算出された評価額に、各種補正率を使用して計算します。

【各種補正率とは】

それぞれの係数は以下を参考にしてください。

【路線価の見方】

路線価は上記のような地図が表示されます。上記は千代田区の路線価図です。印をつけた場所の路線価は「730C」となるので、1㎡の路線価は73万円となります。

② 倍率方式での評価の場合

倍率地域にある雑種地は倍率方式で評価します。倍率方式は、路線価の設定されていない地域の宅地の評価で使用される方法です。

倍率方式の場合は以下の方法で評価額を算出します。

倍率に関しては、国税庁HP「路線価図・評価倍率表」の評価倍率表をご確認ください。

【固定資産税評価について】

雑種地の固定資産税評価額は、宅地と比較すると低く設定されている場合があります。倍率方式で雑種地の相続税評価額を算出する場合には、雑種地の近くにある標準的な宅地の固定資産税評価額(または固定資産税路線価)から、相続する雑種地が宅地だった場合の固定資産税評価額を算出してから計算する必要があります。固定資産税評価額は市区町村役場等にて確認してください。

(3)市街化調整区域にある雑種地の評価方法

市街化調整区域にある雑種地の評価は、相続する雑種地と似た土地の地目で評価します。

① 相続した雑種地の周辺が田畑・山林・原野の場合

相続した土地の周りが明らかに田畑ばかり、あるいは山林や原野の場合には、雑種地も周りの状況に併せた評価ということになります。評価の方法は、倍率方式となりますので、周辺の田畑や山林、原野の固定資産税評価額を調査し、倍率をかけて計算します。

② 相続した雑種地の周辺が宅地の場合

相続した雑種地の周辺が宅地の場合には、宅地として評価をします。評価方法は①と同様に、周辺の標準的な宅地の固定資産税評価額を調査し、倍率をかけて計算します。宅地として評価額を算出する場合には「しんしゃく割合」を考慮する必要があります。しんしゃく割合に関しては、判断がとても難しいため税理士に相談することをオススメします。

まとめ

今回は雑種地を相続した場合の評価方法についてご紹介しました。相続税を算出するにあたり土地の評価方法を理解しておくことはとても重要ですが、土地の評価は簡単ではありません。さらに雑種地となると、相続した雑種地のある地域や現在の状況によって評価の方法が異なるため難易度が上がります。もし、雑種地を相続した場合には、税理士など専門家に相談することをオススメします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編