【奥行価格補正率とは】土地評価額の計算方法等をプロが解説

土地が相続や贈与される際に、その評価額を算出する方法の1つに「路線価方式」があります。土地評価の路線価方式では、より正確に評価するために、土地の形状や接道状況などに応じて、路線価の調整(減額や加算)が行われます。

「奥行価格補正率」は、評価額が減額調整される補正の1つです。

本記事では、奥行価格補正率の基本から、「奥行長大補正率」など他の補正との違い、補正率の判定方法、特殊な形状の土地のケースにおける考え方など、詳細な内容を、相続専門の税理士が説明します。

この記事の目次 [表示]

1.奥行価格補正率とは

「奥行価格補正率」とは、路線価方式によって土地の相続税評価額を計算する際に用いる土地の減額補正率の1つです。

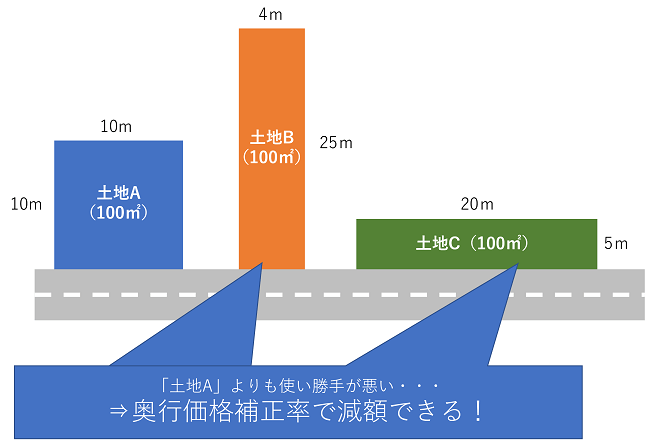

路線価方式では、その土地が面している路線(道路)の「路線価」×「地積(面積)」を基本として、土地の相続税評価額を算出します。しかし、その土地の形状や周辺状況によっては、同じ面積の土地でも評価を減額あるいは加算したほうがいい場合があります。

▼図1 土地の形状の違い

例えば、上図の土地A~Cはすべて100㎡で同じ面積です。

しかし、道路に面した間口が狭く奥行が長い、いわゆる“鰻の寝床”のような土地Bや、逆に極端に奥行が短い土地Cのような土地は、土地Aに比べると、建物を建てるなどして利用する際の使い勝手が悪くなることは明らかです。

そのように使い勝手の悪い土地は、同じ路線に面していても、価値が下がると考えるのが自然です。そこで「奥行の距離」を基準として、路線価を減額調整するのが、「奥行価格補正率」の基本的な考え方です。

なお、相続税路線価について詳しく知りたい方は、次の記事も参照ください。

(参考):相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説

2.奥行価格補正が利用できる土地

奥行価格補正が適用できれば、土地の相続税評価額は減額されます。では、どんな土地に利用できるのでしょうか?

2-1.奥行価格補正が利用できるのは、路線価方式地域にある土地だけ

まず、土地の相続税評価額の計算方法には、「路線価方式」と「倍率方式」という2つの方式が定められています。

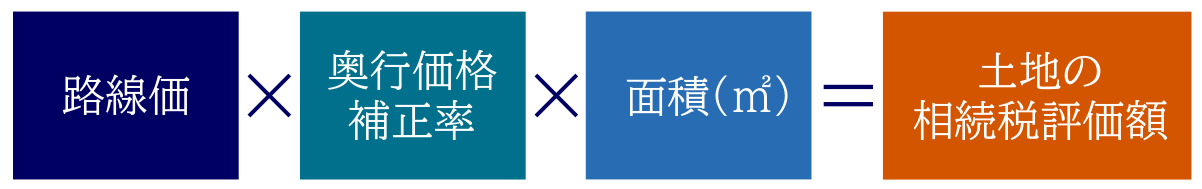

「路線価方式」は、路線(道路)ごとに細かく地価事情が異なるような、市街地の土地の相続税評価額を算定するときに用いるもので、以下の算式により求めます。

▼路線価方式

相続税評価額=路線価×画地調整率×地積

一方、「倍率方式」は、路線価が定められていない地域の土地の相続税評価額を算定するときに用います。

▼倍率方式

相続税評価額=固定資産税評価額×評価倍率

路線価方式の算式にある、「画地調整率」とは、評価対象となる宅地の奥行や形状、利用上の法的制限等を考慮した評価額の補正を行うために定められている数値です。この画地調整率の中の一つに「奥行価格補正率」があります。

したがって、奥行価格補正が利用できる土地は、まず「路線価方式の地域にある土地」に限られます。

なお、路線価方式と倍率方式について、より詳しく知りたい方は、次の記事も参照ください。

(参考):相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説

2-2.道路からの奥行距離が一定基準に該当する土地に適用できる

次に、路線価地域にある土地の中でも、どんな土地に奥行価格補正が適用されるのかといえば、「接面道路からの奥行距離が一定の長さの土地」です。

奥行価格補正が適用できる「奥行距離の長さ」は、地区区分ごとに国税庁が定めています。

まとめると次のようになります。

①路線価方式の地域にある土地

かつ

②接面道路からの奥行距離が一定の長さである土地

2-3.奥行価格補正が利用できる奥行距離を確認する

上記の②にある、奥行価格補正が利用できる接面道路からの距離の基準を定めているのが、国税庁が公表している「奥行価格補正率表」です。

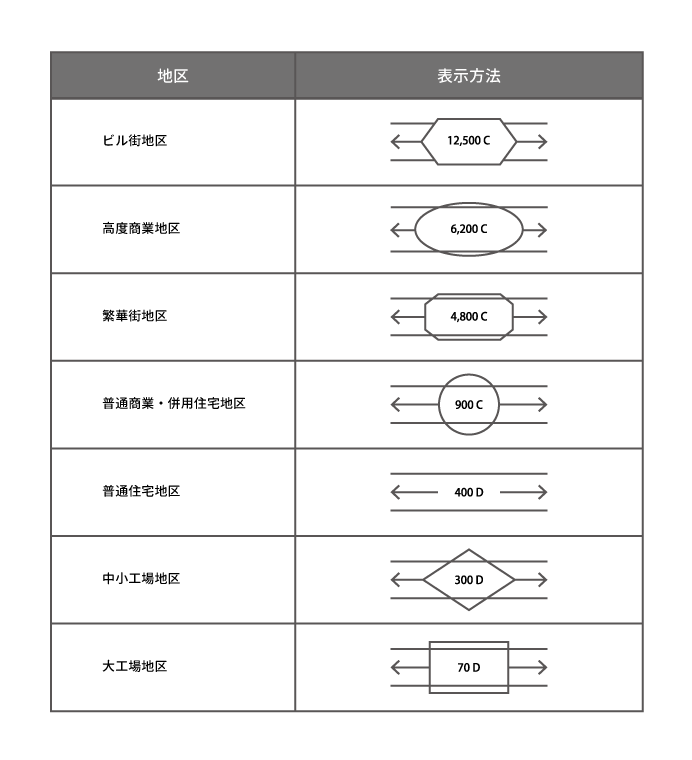

同表では、路線価方式にある土地を7つの地区区分に分類し、地区区分ごとに、奥行価格補正が適用される奥行距離、およびその補正率を定めています。

この表を見れば、奥行価格補正が利用できる土地なのかどうかがわかります。

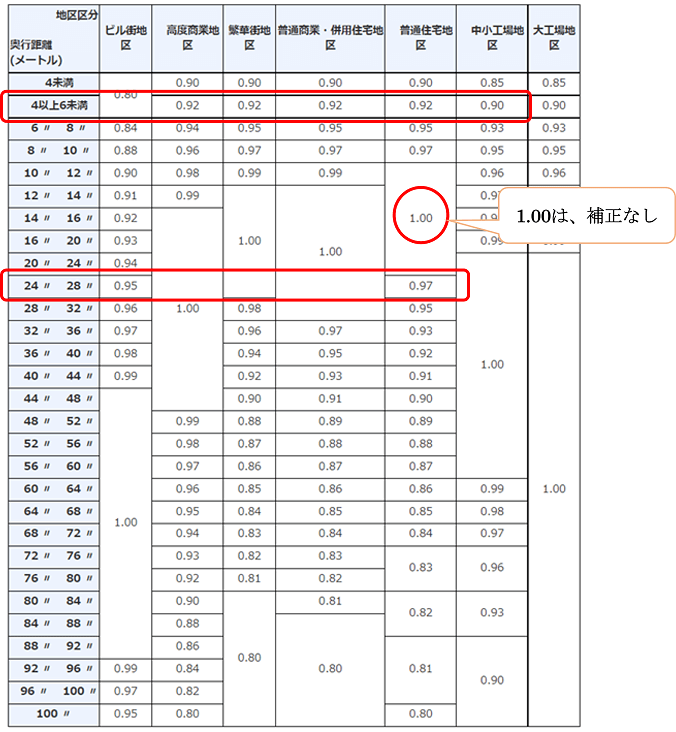

▼奥行価格補正率表

上表は、国税庁のホームページに掲載されている「奥行価格補正率表」(平成30年以降分用)を引用したものです。

各行は、奥行距離の区分(4m以上6m未満など)により、また各列は地区の区分(ビル街地区、普通住宅地区など)により、分類されています。

ここから、奥行価格補正が利用できるか否か、利用できるとすれば補正率はどれくらいなのかは、

②土地の奥行距離

がわかれば、判明することになります。

上記表で、補正率の数字が「1.00」となっている区分は「補正されない」ことを表します。例えば、普通住宅地であれば、奥行距離が10m以上から24m未満までの行は「1.00」になっているため、補正は利用できないということです。

ここで、記事の冒頭に記載した図1をもう一度ご覧ください。

図の地区は「普通住宅地区」だとします。土地Bの奥行は25mなので、補正率表の「24以上28未満」の区分に該当します。土地Bの奥行価格補正率は「0.97」であることがわかります。

また、土地Cの奥行は5mで、補正率表の「4以上6未満」の区分に該当します。土地Cの奥行価格補正率は「0.92」となります。

同じ道路に面し、同じ面積の「土地A」の評価額が5,000万円で、他の条件は同一だとすると、土地Bは、奥行価格補正率の0.97を乗じた4,850万円が、土地Cは0.97を乗じた4,600万円が、奥行価格補正後の評価額となります。

土地A(奥行価格補正なし):5,000万円

土地B(奥行価格補正あり、補正率0.97):5,000万円×0.97=4,850万円

土地C(奥行価格補正あり、補正率0.92):5,000万円×0.92=4,600万円

2-4.奥行価格補正率は、他の補正と併用可能

土地の形状等によって、路線価の評価額を補正するための「画地調整率」には、奥行価格補正率以外にも様々な種類があります。そしてこれらの補正率は、該当するものであれば併用することが可能です。

| 補正の名称 | 内容 |

|---|---|

| 奥行価格補正 | 標準的な宅地に比べて奥行距離が長い・短い |

| 奥行長大補正 | 間口距離に対して奥行距離が2倍以上長い |

| 不整形地補正 | 宅地の形状がいびつである |

| 間口狭小補正 | 用途に対して間口が狭い |

| がけ地補正 | 宅地に斜面やがけがある |

3.奥行価格補正率と「奥行長大補正率」との違い

路線価の評価額を補正するための画地調整率の1つに「奥行長大補正率」というものがあります。

「奥行価格補正率」と「奥行長大補正率」は、名前がよく似ています。そのため両者はよく混同されてしまうのですが、この2つの補正率はまったく別のもので、考え方も異なっています。

3-1.奥行長大補正率とは

前述したように、奥行価格補正率とは、接面道路からの「奥行距離」が一定基準に当てはまる場合に、路線価を減額できる補正率のことです。

これに対し、「奥行長大補正率」は、間口距離(接面部分の幅)に対して、奥行距離が「2倍以上」である場合に、路線価を減額できる補正率のことです。つまり、奥行価格補正率は「接面道路からの奥行距離」が基準とされているのに対して、奥行長大補正率は「間口距離と奥行距離の比率」が基準とされているのです。

3-2.奥行長大補正率は、奥行が極端に短い土地には適用されない

奥行長大補正率は、「長大」という名前からも明らかですが、奥行距離/間口距離の比率が、2以上の土地、つまり「奥行が長い土地のみ」に適用されます。

一方、先に見たように、奥行価格補正率は、「奥行が極端に短い土地」「極端に長い土地」の両方に適用されます。

奥行が短い土地に適用されるか否かが、奥行価格補正率と奥行長大補正率の大きな違いです。

3-3.奥行長大補正率表の見方

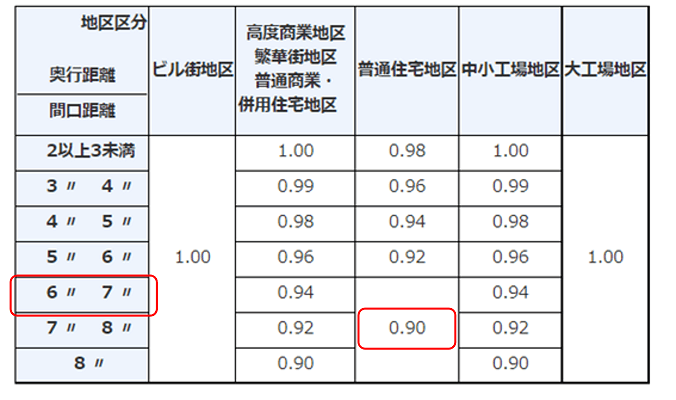

奥行長大補正率表も国税庁ホームページに掲載されています。

奥行長大補正率表では、「奥行距離/間口距離」を基準に、7段階の区分(行)が設けられています。

▼奥行長大補正率表

例えば、図1の「土地B」は、奥行距離25m/間口距離4m=6.25となるので、では、奥行長大補正率表では、「6以上7未満」の区分に該当します。

表で確認すると、普通住宅地区の補正率は「0.90」となっています。

奥行価格補正率表では「0.97」が適用できたので、これと併用すると、土地Bの路線価は5,000万円×0.97(奥行価格補正率)×0.9(奥行価格補正)=4,365万円と評価されます。

土地A(奥行価格補正なし):5,000万円

土地B(奥行価格補正・奥行長大補正あり):5,000万円×0.97×0.9=4,365万円

4.奥行価格補正率、奥行長大補正率と、間口狭小補正率との違い

奥行価格補正率、奥行長大補正率と似ているもう1つの補正が「間口狭小補正率」です。

間口狭小補正率は、「間口の距離を基準」とした補正率です。奥行価格補正率、奥行長大補正率、間口狭小補正率の3つの違いをまとめると、次のようになります。

▼奥行価格補正、奥行長大補正、間口狭小補正との違い

| 種類 | 適用基準 | 適用範囲 |

|---|---|---|

| 奥行価格補正 | 接面道路からの「奥行距離」(長さ) | 極端に短いか長いか、どちらかの土地に適用 |

| 奥行長大補正 | 接面部分の間口距離と奥行距離との比率(奥行距離/間口距離) | 比率が2倍以上の土地に適用 |

| 間口狭小補正 | 接面部分の間口距離 | 28m未満 |

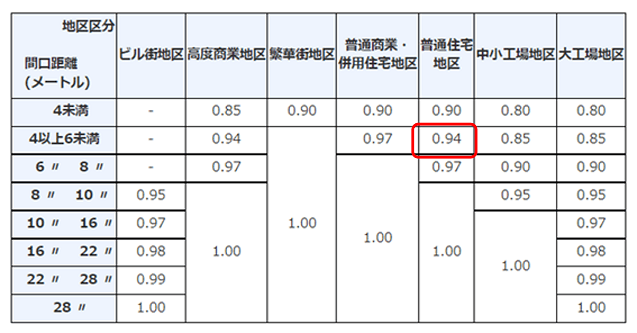

間口狭小補正率表も、国税庁ホームページで確認できます。

▼間口狭小補正率表

例えば、図1の土地Bの場合、間口距離は4mなので、「4m以上6m未満」の区分の補正率である0.94が適用されます。

また土地Cの場合、間口距離が20mなので補正は適用できません。

土地Bの路線価は5,000万円×0.97(奥行価格補正率)×0.9(奥行価格補正)×0.94(間口狭小補正率)=4,103.1万円と評価されることになります。

土地A(奥行価格補正なし):5,000万円

土地B(奥行価格補正(0.97)・奥行長大補正(0.9)・間口狭小補正(0.94)あり):5,000万円×0.97×0.9×0.94=4,103.1万円

土地C(奥行価格補正(0.92)あり、奥行長大補正・間口狭小補正なし):5,000万円×0.92=4,600万円

他の条件を考慮しないと仮定すると、3つの補正率を併用できる土地Bは、結果として、同じ面積の土地Aよりも約900万円も評価額が下がっています。

5.奥行価格補正率を求めるプロセス

ここからは、奥行価格補正率を求めるプロセスを解説します。大きな流れは、以下の3ステップとなります。

- (1)土地の地区区分を確認する

- (2)土地の奥行距離を調べる

- (3)奥行価格補正率表で補正率を確認する

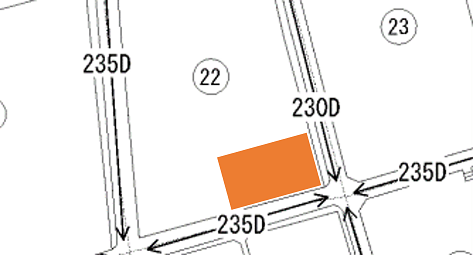

5-1.(1)路線価で土地の地区区分を確認する

最初にやることは、奥行価格補正率を求めたい土地の地区区分を確認することです。

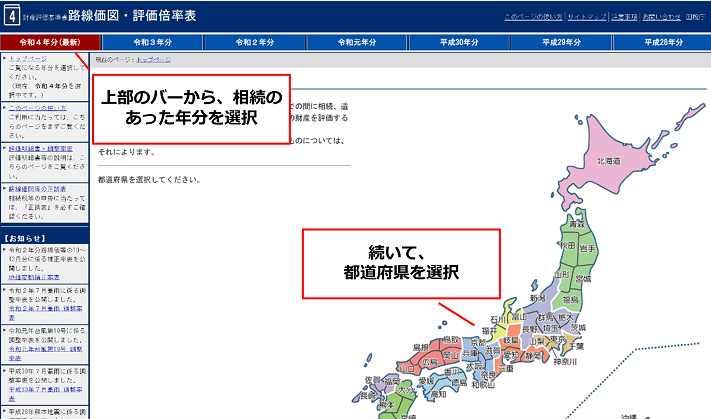

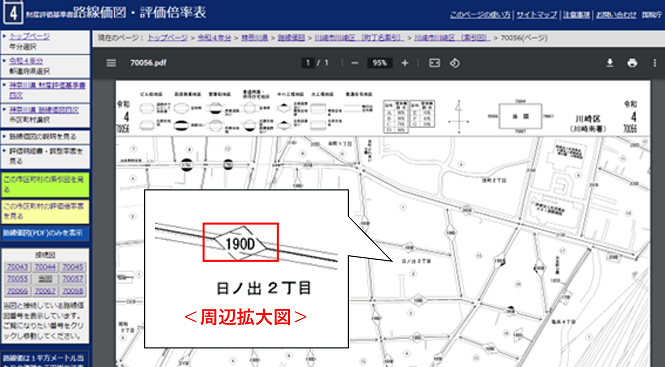

これは、国税庁ホームページに掲載されている「財産評価基準書 路線価図・評価倍率表」でわかります。

まず、パソコンなどで「財産評価基準書 路線価図・評価倍率表」ページを表示し、上部から、相続開始の年分(被相続人が死亡した年)を選択します。次に、「都道府県→路線価図(土地関係)→市区町村→地名」の順に進み、調べたい土地が含まれる路線価図を表示させます。

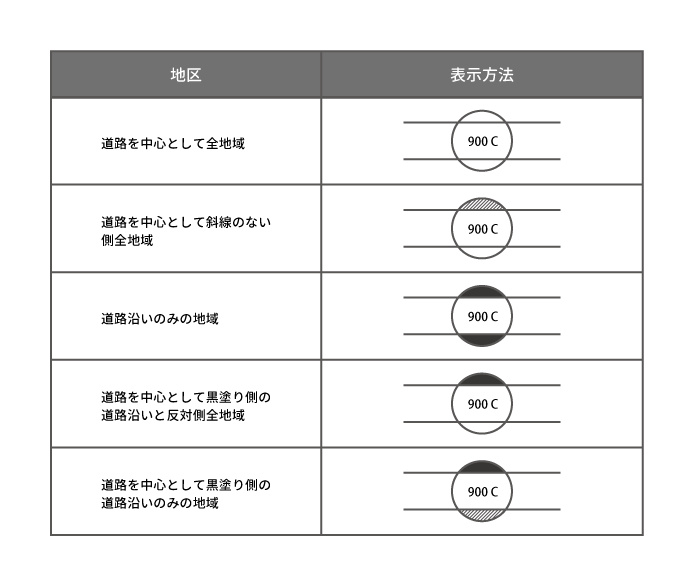

路線価図では、調べたい土地が面している路線(道路)上に、路線価、借地権割合、地区区分が数字と記号で記載されています。

- 路線価:道路上の数字

- 借地権割合:数字の後のアルファベット記号

- 地区区分:数字・アルファベットの回りの囲み形状

具体例で見てみましょう。

路線価:245

借地権割合:D(60%)

地区区分:普通住宅地区(囲みなし)

上図の周辺拡大図における「245D」が路線価(アルファベットは借地権割合)です。この場合、路線価を囲む図形が何もありません。これは「普通住宅地区」であることを示しています。

路線価:190

借地権割合:D(60%)

地区区分:中小工業地区(菱形囲み)

上図では、路線価(190D)に菱形の囲みが記載されています。これはこの路線に面するのが「中小工業地区」であることを示しています。

7つの地区区分に対応した、囲みの形状は、以下のようになっています。

路線価の囲みの上部または下部(路線の向きによっては右または左)が「黒塗り」または「斜線」で表示されている場合があります。この意味は、その路線価の適用範囲が、以下のように限定されるということです。

- 黒塗りまたは斜線ではない「白抜き」の場合、その地区区分はその路線全域に該当します。

- 黒塗り:その地区区分は、黒塗り側の路線の「道路沿い」のみが該当します。

- 斜線:その地区区分は、斜線側の路線には該当しません。

5-2.(2)土地の奥行距離を調べる

次に、実際の土地の奥行距離を調べます。これは、土地家屋調査士などの専門家に依頼して測量してもらうことが確実、かつ簡単です。土地家屋調査士は、不動産会社や法務局で紹介してもらえます。ただし、土地家屋調査士に測量を依頼するには、土地面積にもよりますが、数十万円程度の費用がかかります。

費用をかけずに、自分で奥行距離を調べたい場合は、法務局で「地図(14条地図)」「公図(地図に準ずる図面)」「地積測量図」のいずれかを取得して確認することで、大まかな距離はわかる場合があります。

このうち、もっとも精度が高いのは「地図(14条地図)」です。

これは、不動産登記法第14条第1項に規定される図面で、土地の面積や距離、形状、位置について、高い正確性で記載されています。ただし、地域によってはこの地図が作成されていないこともあります。

「地図(14条地図)」がない地域であれば、「公図(地図に準ずる図面)」や「地積測量図」を参考にしましょう。

ただし、公図や地積測量図で古い時期に作成されたもの(公図の多くは明治時代に作られています)は、正確性に欠ける場合が多くあります。(そのため地図ではなく「地図に準じる図面」とされています)。

この点について、詳細は必ず法務局に問い合わせをしてください。

なお、土地の形状がいわゆる不整形地(綺麗な長方形ではない土地)の場合、たとえ「地図(14条地図)」があったとしても奥行距離の判断に迷うことがあります。

実は、この点が奥行価格補正率を調べるプロセスの最難関となることが多いのです。そこで、「6.奥行価格補正率における奥行距離の考え方」で詳細に解説します。

5-3.(3)奥行価格補正率表で補正率を確認する

土地の地区区分と実際の奥行距離がわかれば、奥行価格補正率表を見て、当てはまる箇所の補正率を確認すればよいだけです。

奥行価格補正率表の見方は、「2-3.奥行価格補正が利用できる奥行距離を確認する」をご確認ください。

6.複雑な形状の土地や複数の路線に面した土地における奥行距離の考え方

土地の形状が長方形であれば、奥行距離を調べることは比較的簡単です。しかし、評価したい土地が不整形地(特殊な形状をしている土地)である場合や、接道状況が通常と異なる場合には、たとえ正確な地図(14条地図)があったとしても、そもそもどこからどこまでを奥行距離とすればいいのか、判断が難しい場合もあります

そして、実際には綺麗の長方形の土地は少なく、いびつな形をしている土地のほうが多いものです。

そこで、不整形地の奥行距離をどう考えればいいのか、具体的な形状の設例を用いて詳細に解説していきます。

6-1.不整形地における奥行距離の考え方の基本

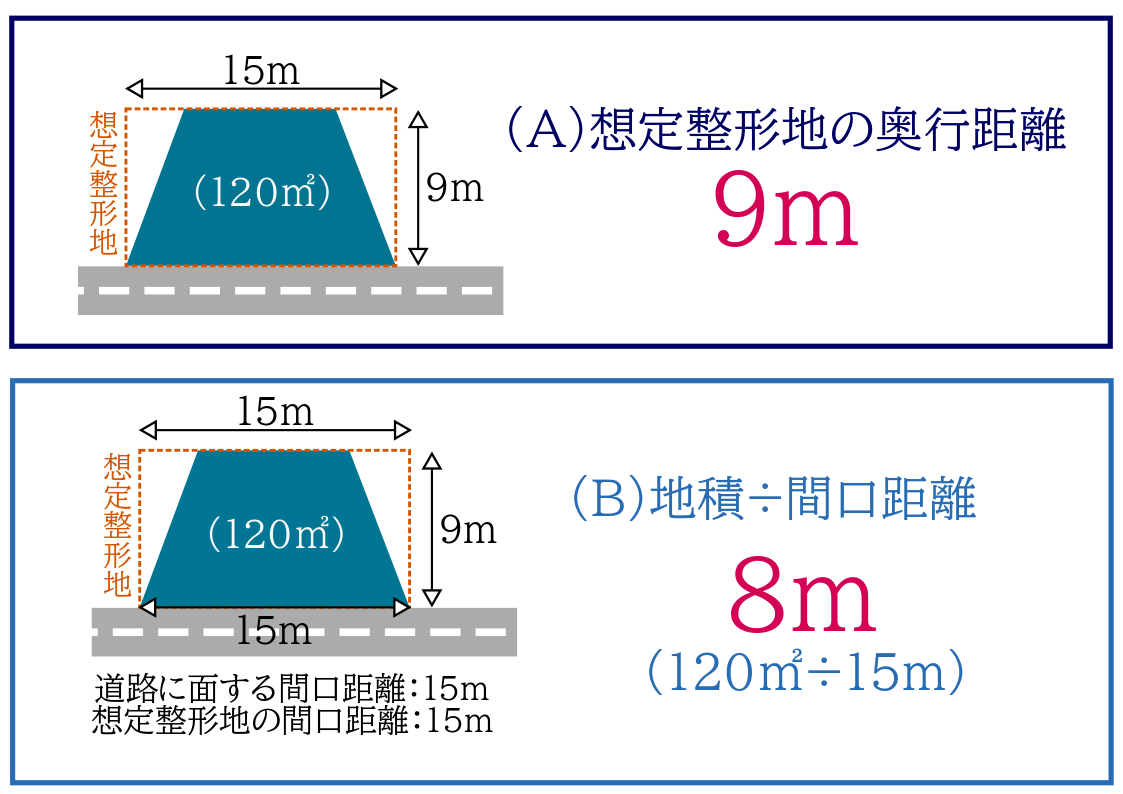

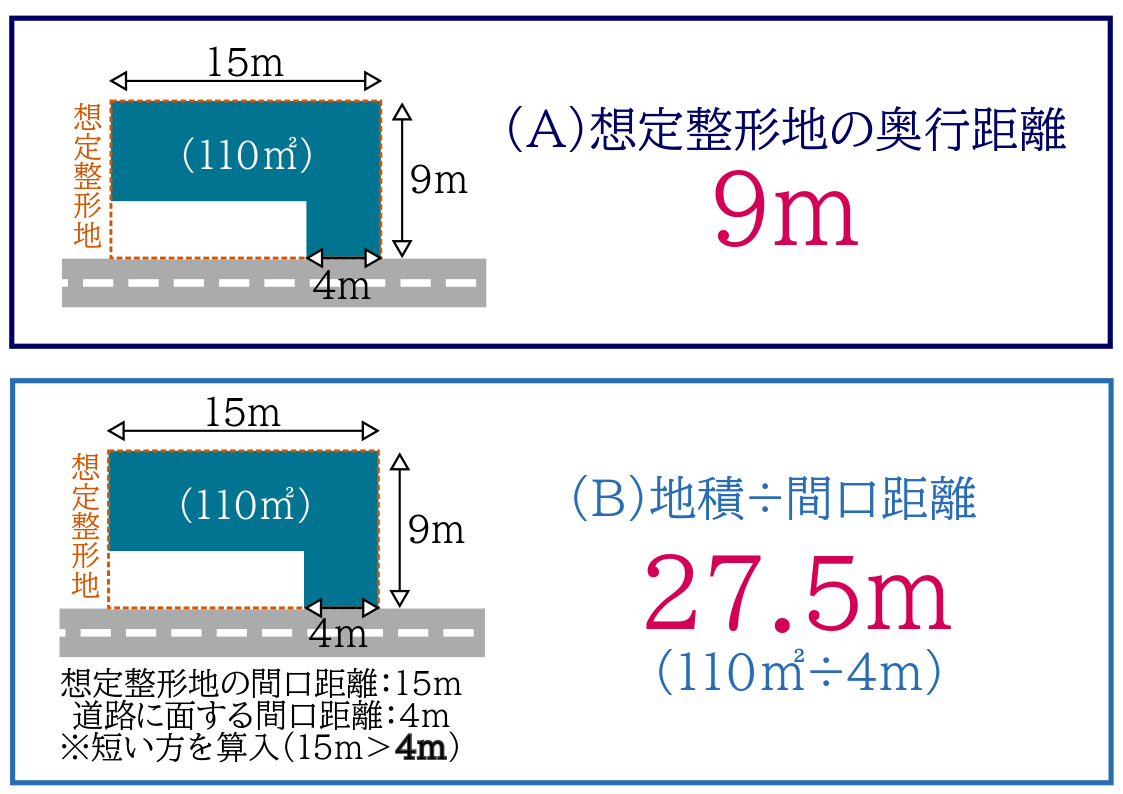

評価したい土地が不整形地である場合、基本的には、以下のいずれか短いほうの距離を、奥行距離とします。

「想定整形地」とは、土地の接道面を基準として“仮”の長方形の土地を想定したものです。その“仮”の長方形土地の、接面道路からの奥行距離を、想定整形地からの奥行距離とします。

その土地の地積(面積)を、間口距離で割った数値を奥行距離とします。

なお、ここでの間口距離は、次の2つのいずれか短いほうとします。

(b-2)想定整形地の間口距離

なお、不整形地について、より詳しく知りたい方は、次の別記事をご参照ください。

(参考):不整形地とは?不整形地評価の考え方と相続するときのポイント

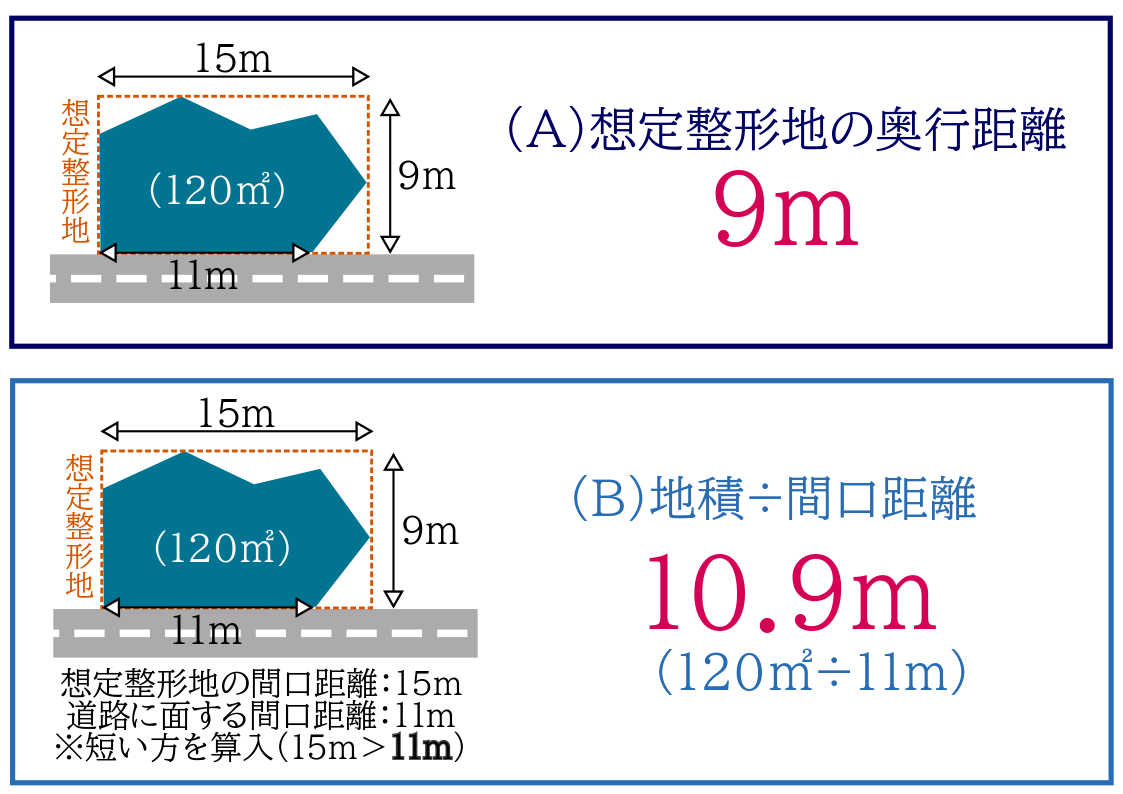

6-2.台形地の奥行距離

台形地とは、間口から奥に向かって幅が狭くなったり広くなったりする土地のことを指します。この場合、「(A)想定整形地の奥行距離」と「(B)地積÷間口距離による奥行距離」は、次のようになります。

上記例の場合、「(B)地積÷間口距離による奥行距離」のほうが短いため、奥行価格補正率表に当てはめる奥行距離は8mとなります。

6-3.旗竿地の奥行距離

「旗竿地」とは、接道部分が細長くなっており、その奥に敷地がある土地のことをいいます。この場合、「(A)想定整形地の奥行距離」と「(B)地積÷間口距離による奥行距離」は、次のようになります。

上記の例の場合、「(A)想定整形地の奥行距離」のほうが短いため、奥行価格補正率表に当てはめる奥行距離は9mとなります。

なお、「(B)地積÷間口距離による奥行距離」の算出に使用する間口距離は、「(b-1)実際に道路に面している間口距離」と「(b-2)想定整形地の間口距離」の短いほうですが、この場合は、実際に道路に面している間口距離の4mが採用されています。

旗竿地の土地の相続税評価について、より詳しく知りたい方は、次の別記事をご参照ください。

(参考):旗竿地の土地の相続税評価方法

6-4.いびつな形の土地の奥行距離

評価したい土地が以下の図のようにいびつな形の土地である場合、「(A)想定整形地の奥行距離」と「(B)地積÷間口距離による奥行距離」は、次のようになります。

上記の例では、「(A)想定整形地の奥行距離」のほうが短いため、奥行価格補正率表にあてはめる奥行距離は9mとなります。

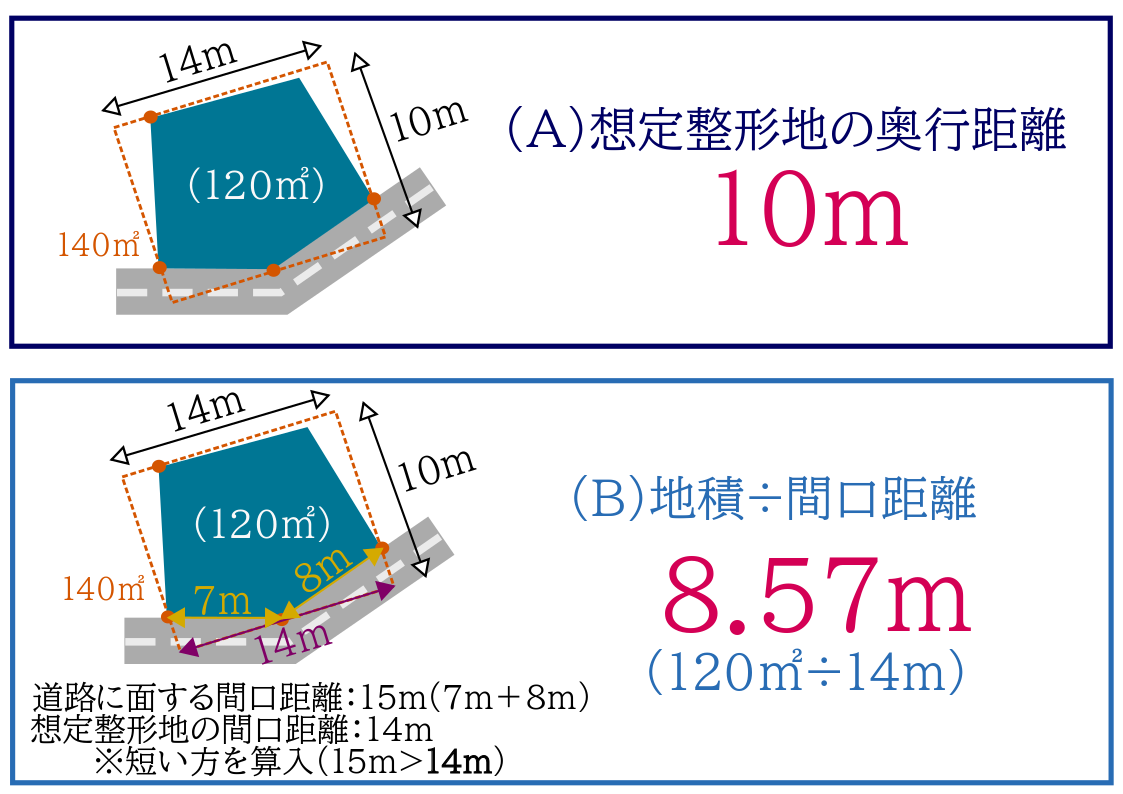

6-5.屈折路に面した土地の奥行距離

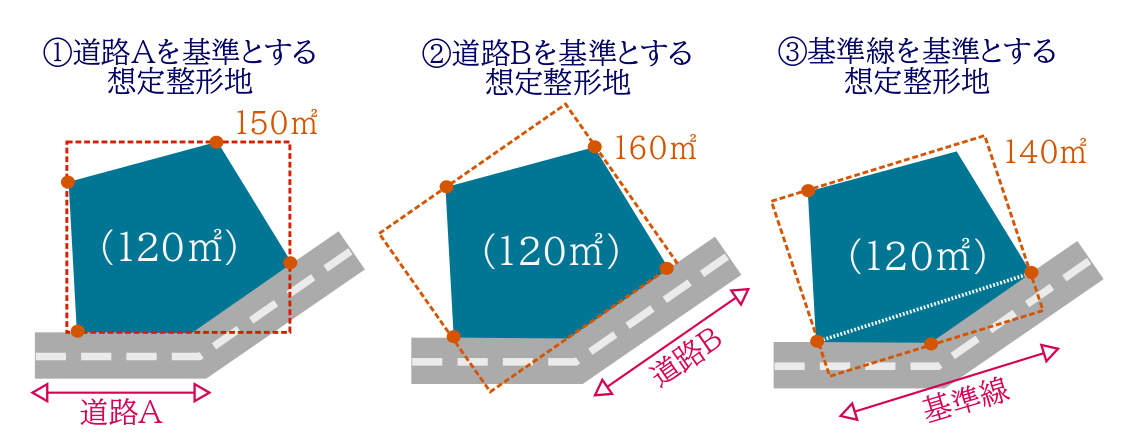

評価したい土地が屈折路に面した土地である場合、想定整形地はいくつかの大きさが想定でき、それによって奥行距離が異なってきます。

屈折路に面した土地で想定整形地が複数想定できる場合は、以下のように「①道路A」「②道路B」「③基準線(道路に接する両端を結んだ直線)」を元に、3つの長方形を想定して面積を計算し、その中で「もっとも面積が狭いもの」を想定整形地とします。

上記であれば、「③基準線を基準とする想定整形地」がもっとも面積が狭いため想定整形地として採用されます。

想定整形地が決まったら、次に、「(A)もっとも面積が狭い想定整形地の奥行距離」と「(B)地積÷間口距離による奥行距離」を比較します。

上記の例の場合、「(B)地積÷間口距離による奥行距離」のほうが短いため、奥行価格補正率表に当てはめる奥行距離は8.57mとなります。

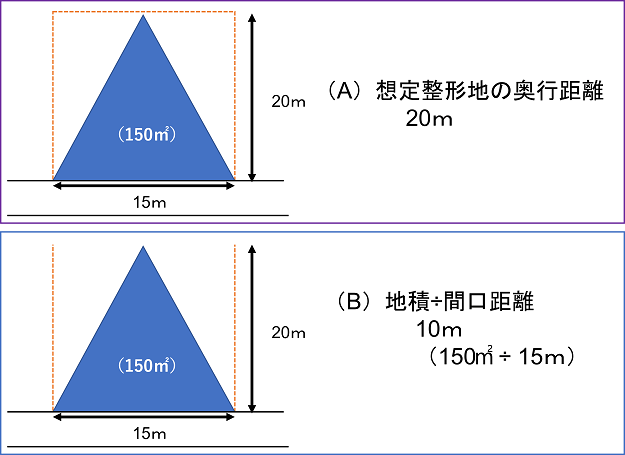

6-6.三角形の奥行距離

評価したい土地が三角地である場合、「(A)想定整形地の奥行距離」と「(B)地積÷間口距離による奥行距離」は、次のようになります。

上記の例の場合、「(B)地積÷間口距離による奥行距離」のほうが短いため、この10mが奥行価格補正率表に当てはめる奥行距離となります。

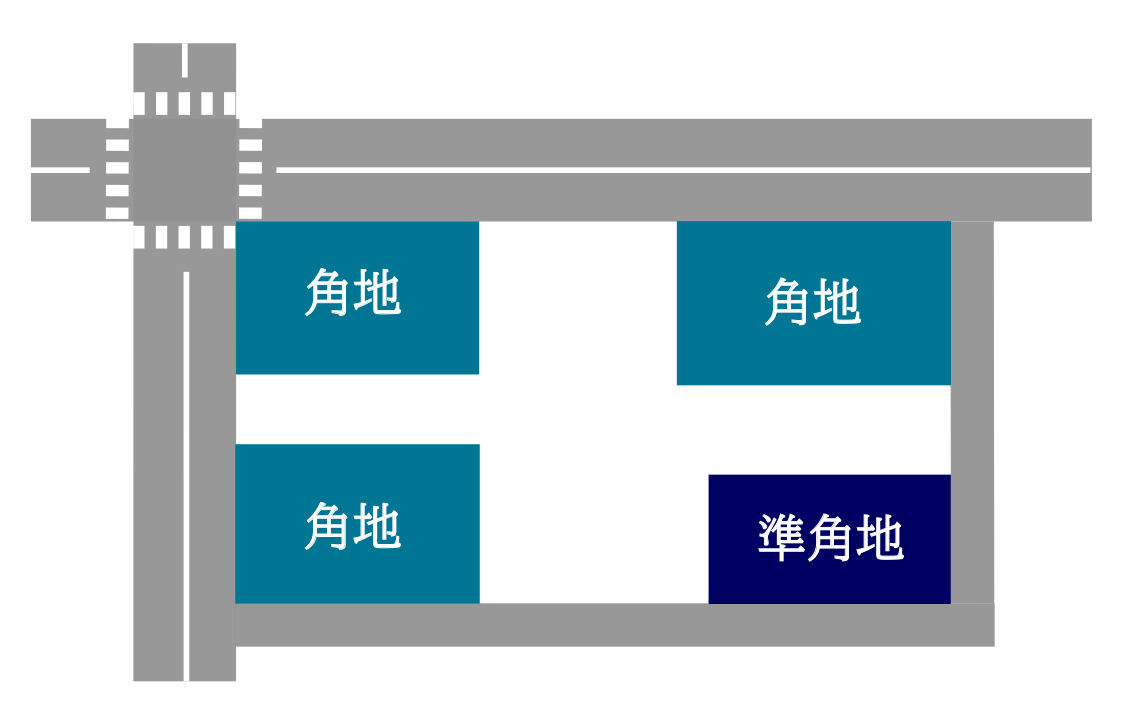

6-7.角地・準角地の奥行距離

「角地」とは「2本の道路が交差(T字路も含む)している場所にある土地」のことをいいます。また、「準角地」とは「L字型に折れ曲がった道路の内側にある土地」のことをいいます。

角地や準角地には、土地が面する路線が2本あります。

この場合、2本の路線の路線価に、それぞれの路線の奥行距離に応じた奥行価格補正率を乗じた後の金額が高い路線が、「正面路線」になります。そして正面路線からの奥行距離が採用されることになります。

なお、角地や準角地である場合、奥行価格補正率だけではなく、「側方路線影響加算率」も考慮する必要があります。

詳しくは、角地や準角地の相続税評価額の考え方を解説した下記の記事を参照ください。

7.土地が複数の路線(道路)に接している場合の加算

上記の「6-7.角地・準角地の奥行距離」では宅地が2本の路線に面している場合について説明しました。中には、3面が道路に面している土地もあるでしょう。

複数の道路に面している土地は、1つの道路だけに面している土地よりも利便性が高くなるため、相続税評価における評価額が加算されます。

これが「側方路線影響加算率」と「二方路線影響加算率」です。これらは名称に“加算”と付いていることからわかるように、土地の評価額を増額させる補正です。奥行価格補正や奥行長大補正とは、考え方が逆である点に注意してください。

7-1.角地や準角地に適用される「側方路線影響加算率」

評価したい土地が、角地の場合には、路線価方式による土地の価額(1㎡あたり)は以下の算式で計算します。

正面路線と側方路線の判定は、奥行価格補正率を加味した1㎡あたりの価額が高い路線を正面路線とすることとされています。この金額が同額となる場合には、原則として、路線に接する距離(間口)が長いほうの路線が正面路線となります。

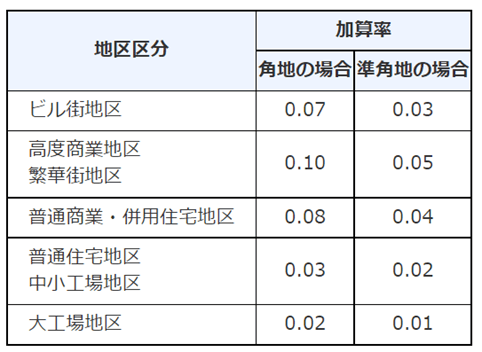

なお、側方路線影響加算率は国税庁ホームページで確認することができます。

▼側方路線影響加算率表

設例で計算してみましょう。

(A)正面路線価235千円×奥行価格補正率0.97=227.95千円

(B)側方路線価230千円×奥行価格補正率0.95×側方路線影響加算率0.03=6.555千円

1㎡あたりの評価額=227.95+6.555=234.505千円

7-2. 二方路線地に適用される「二方路線影響加算率」

敷地の正面(例:南面)と裏面(例:北面)が路線と接している状態の土地のことを二方路線地といいます。

二方路線地においては「二方路線影響加算率」が適用されます。基本的な考え方は、側方路線影響加算率と同じで、1つの道路を正面路線として、もう1つの道路を裏面路線として、以下により計算します。

(A)=正面路線価×奥行価格補正率

(B)=裏面路線価×奥行価格補正率×裏面路線影響加算率

1㎡あたりの評価額=(A)+(B)

複数路線に接している場合の側方路線影響加算や二方路線影響加算について、より詳しく知りたい方は、次の別記事をご参照ください。

(参考):側方路線、二方路線の影響加算率の調整

(参考):側方路線影響加算率が相続税に与える影響と相続税算出までのステップ

8.奥行価格補正率がある場合の相続税評価額の計算

最後に、奥行価格補正率を用いた、路線価地域にある土地の相続税評価額の計算方法を確認します。

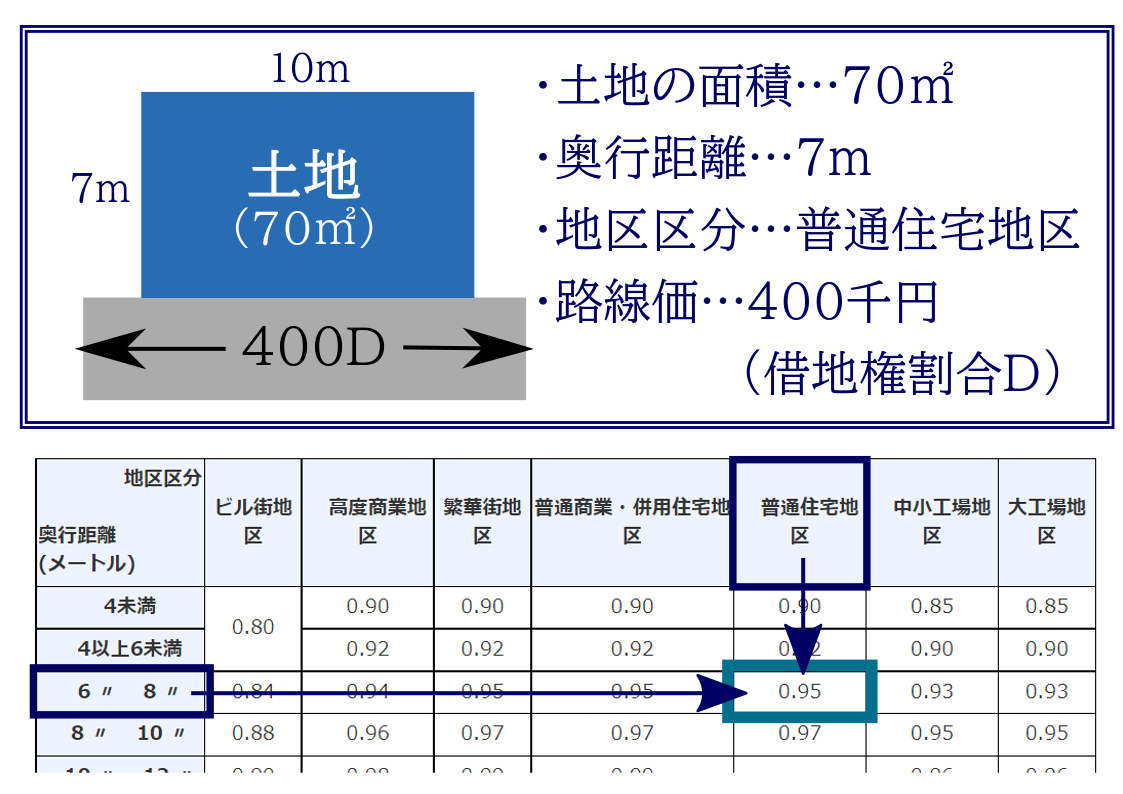

8-1.奥行価格補正率を用いた相続税評価額の計算例

以下の設例を用いて、相続税額を計算してみましょう。

この設例では、土地の相続税評価額の計算式は「路線価400,000円×奥行価格補正率0.95×土地の面積70㎡」となり、相続税評価額は2,660万円と算出されます。

奥行価格補正率を適用しなければ相続税評価額は2,800万円となるため、奥行価格補正によって相続税評価額を140万円減額できることになります。

9.奥行価格補正の注意点

本記事の最後に、奥行価格補正の注意点をご紹介しておきます。

9-1.路線価は相続開始日の年のものを使用する

土地の評価に用いる路線価は、相続開始日の年のものを使用しなければなりません。

このため、路線価を調べるため国税庁ホームページの「財産評価基準書 路線価図・評価倍率表」にアクセスしたら、ページ上部に表示されている「年分(和暦)」を、必ず相続開始日(被相続人の死亡日)の属する年分に設定してください。

なお、路線価は毎年7月1日に発表されるため、路線価が発表される前(1月~6月)に相続が発生した場合には、その年の路線価が公表されるまで待ってから、土地の相続税評価額を計算しましょう。

9-2.適用できるのは路線価地域のみ

奥行価格補正率を含む画地調整率による補正を行う土地は、市街地など路線価が付されている地域の土地のみです。倍率方式によって評価をする土地には、奥行価格補正率などの補正は行いませんので注意しましょう。

9-3.複雑な形状の地形などの場合は専門家に測量してもらうのが無難

土地の形状や道路への接面の仕方が複雑な土地の場合、正確な地図があったとしても、どこからどこまでを奥行距離とするのか、どのように想定整形地を想定するのかなどは、難しい判断となります。

土地の相続税評価額を見積もる際に、奥行距離の設定が大きく誤っていると、結果として、土地の評価額も大きく変わってしまいます。

費用はかかりますが、土地家屋調査士などの専門家に測量を依頼したほうが安心です。

9-4.公図は正確性に難がある

奥行距離を調べようとする際に、法務局に備え付けの「公図」を利用することはおすすめできません。公図の多くは明治時代に作成されたものえ、正確性に欠けるものが多いためです。

10.まとめ:土地の相続は、相続に強い税理士に相談を

今回の記事では、奥行価格補正率をご紹介しましたが、土地の相続税評価額を算出する際には、奥行価格補正率以外にも様々な減額補正があります。また、接道状況によっては路線価の増額補正をしなくてはならない場合もあります。

さらに、土地の形状は個々に複雑に異なるため、どのような減額補正や加算が適用可能なのかを完全に正しく判断するためには、数多くの相続税申告の経験が必要です。

土地の相続税評価額の計算は、プロの税理士にとっても難易度が高い作業となります。そこで、土地を相続された方は、土地の減額要素を知り尽くしている、相続税に強い税理士に相談をされることをおすすめします。

年間3,000件以上の相続税申告実績を誇る税理士法人チェスターは、土地の相続税評価額を計算のポイントを知り抜いています。土地の相続税額を考慮し、正しい相続税評価額での申告をなさりたい方は、お気軽にお問い合わせください。

(参考):相続税に強い税理士の選び方 – 失敗しない9つのポイント

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編