相続税の税務調査事前対策のポイント8つ!追徴課税されないために

税務調査は所得税や法人税でおこなわれる印象がありますが、相続税においても実施されます。また、相続税の税務調査では8割以上の人に追徴課税が課せられています。

本記事では、調査官が確認するポイント、相続税の税務調査が入りやすい人の特徴、追徴課税を指摘されないための事前対策方法などをチェックしていきましょう。突然の税務調査にも焦らず対応できるようになるはずです。

この記事の目次 [表示]

- 1 1.相続税の税務調査は約85.8%の割合で追徴課税が課せられる

- 2 2.相続税の税務調査ポイント8つと対策-狙われるのはこんな家庭

- 3 3.家庭内で簡単にできる!税務調査の対策

- 4 4.相続税の税務調査に関する4つのQ&A

- 5 5.税務調査で追徴課税を命じられたら修正申告書を作成しなければならない

- 6 6.税務調査を回避したいなら書面添付制度を検討

- 7 7.相続税の税務調査を避けるために疑わしい部分をなくすなら税理士に相談を

1.相続税の税務調査は約85.8%の割合で追徴課税が課せられる

実際の相続では「相続財産が一箇所にまとまっていない」「海外にも資産がある」など、複雑な場合も多々あります。

そのため、税務調査で申告の誤りが見つかり追徴課税が課せられるケースは少なくありません。

国税庁の調査によると、令和4年事務年度(令和4年7月〜令和5年6月)のあいだで行われた相続税に関する税務調査のうち、約85.8%で申告漏れなどが指摘されています。

税務調査で指摘を受けたときは、本来納めるべき税金に加えて「追徴課税」がかかることがあります。追徴課税の種類と金額の計算方法は、以下のとおりです。

| 追徴課税の種類 | 条件 | 割合 |

|---|---|---|

| 延滞税 | 納付期限の翌日から2ヵ月以内に納付した場合 | 年7.3% または延滞税特例基準割合+1.0%のどちらか低いほう |

| 納付期限の翌日から2ヵ月を超えた場合 | 年14.6% または延滞税特例基準割合+7.3%のどちらか低いほう | |

| 過少申告加算税 | 自らミスに気付き、申告し直した場合 | 非課税 |

| 税務調査の事前通知を受けて申告し直した場合 | 5.0% 追加納税額のうち『当初の申告納税額』または『50万円』のどちらか多いほうを超える部分は10.0% | |

| 税務調査で指摘されたあとに修正申告した場合 | 10.0% 追加納税額のうち『当初の申告納税額』または『50万円』のどちらか多いほうを超える部分は15.0% | |

| 無申告加算税 | 自主的に期日後申告した場合 | 5.0% |

| 税務調査の事前通知を受けて申告した場合 | 納税額のうち50万円まで:10.0% 50万円を超え300万円までの部分:15.0% 300万円を超える部分:25.0% | |

| 税務調査で指摘されたあとに申告した場合 | 納税額のうち50万円まで:15.0% 50万円を超え300万円までの部分:20.0% 300万円を超える部分:30.0% | |

| 重加算税 | 財産を故意に隠したり証拠書類を隠蔽したりして申告した場合 | 35.0% |

| 財産を故意に隠したり証拠書類を隠蔽したうえで相続税の申告もしなかった場合 | 40.0% |

相続税を申告したあとに新たな財産が見つかった場合、修正申告をして不足分の相続税とあわせて延滞税も納める必要があります。また、税務調査が入ったあとで新たな財産が見つかった場合、過少申告加算税も課せられます。

無申告や故意に財産を隠した場合は、より多い割合で追徴課税が課せられるため注意が必要です。このように、追徴課税が課せられた場合は本来納税すべき額よりも多額の出費が必要になります。

追徴課税を回避するためにも、税務調査のポイントを把握して対策しておきましょう。

2.相続税の税務調査ポイント8つと対策-狙われるのはこんな家庭

税務調査の対象として選ばれる家庭は、決して多額の財産を所有しているとは限りません。基礎控除限度内として、相続税の申告をしなかった家庭への調査もおこなわれています。

特に税務調査に選ばれやすいといわれているのは、以下のような特徴がある人です。

| ポイント | 対策 |

|---|---|

| 相続税の申告が必要であるにもかかわらず未申告 |

|

| 相続人の財産が不自然に多い |

|

| みなし財産がある |

|

| 死亡直前に多額の預金が引き出されている |

|

| 名義預金がある |

|

| 生命保険に加入している |

|

| 外国口座を保有している |

|

| 自己申告で内容に誤りがある |

|

このように、調査する側の事情も踏まえ、万が一税務調査に選ばれても適切な対応ができるよう、しっかり準備しておきましょう。

2-1.相続税の申告が必要であるにもかかわらず未申告

必要があるにもかかわらず相続税が未申告の場合、税務調査が入る可能性があります。相続財産が基礎控除額を超える場合、相続税の申告が必要です。相続した財産が基礎控除額に収まっていると思っていても、相続財産の見落としや計算間違いなどで基礎控除額を超えている場合があります。

こうした場合、申告が必要だったのに申告していなかったことで、相続税に加えて無申告加算税や延滞税といった追徴課税を課せられてしまいます。つまり本来よりも多額の税金を課せられてしまうことになるのです。

税務署はこうした無申告を発見するため、控除内ぎりぎりの家庭に注目します。そして控除額を上回る財産の可能性があると考えて、税務調査を進めています。

2-1-1.相続財産が基礎控除以上なら相続税の申告

相続財産の合計が基礎控除以上であれば、相続税を申告しましょう。基礎控除額は、以下の計算式で算出します。

(参考:財産を相続したとき|国税庁)

たとえば相続人が3人ならば、基礎控除額の計算式は以下のとおりです。

| 相続人が3人の場合の基礎控除額 |

|---|

| 3000万円+(600万円×3人)=4800万円 |

上記の相続人3人は、相続財産が4800万円以内だった場合、申告は必要ありません。ただし相続財産が4500万円や4700万円といった基礎控除額ギリギリの場合、新たな財産が見つかったときに申告が必要になる可能性があります。

税務調査で今まで知らなかった財産が見つかり、相続財産の総額が基礎控除を超えるとわかれば追徴課税が課せられます。こうした事態にならないよう、相続財産の総額が基礎控除額に近い人ほどほかに財産がないか慎重に調査しましょう。

2-2.相続人の財産が不自然に多い

相続人の財産が不自然に多い場合も、税務調査の対象になりやすい傾向があります。たとえば、相続人はパートやアルバイトのみで収入を得ているにもかかわらず高額の貯金がある場合、預金の出所がどこなのかを調査される可能性があります。

税務署がチェックするのは、亡くなった人の財産だけではありません。遺族も含め、預金の動きや勤務形態および収入などの情報を確認しています。そのため、ある人が亡くなる少し前から家族の収入が急激に増えた場合、相続税対策で生前贈与がおこなわれた可能性を疑います。

そして生前贈与では、法律の規定に沿って税金が支払われているか、チェックするのです。このように税務調査では相続した財産だけでなく、生前の贈与や取引までさかのぼって脱税がないか確認されます。

2-2-1.生前に多額の贈与を受けた場合は申告

生前に多額の贈与を受けた場合は、相続税でなく贈与税が発生する可能性があります。被相続人からの生前贈与は年間110万円までは非課税です。年間110万円を超える生前贈与を受けた場合には、忘れず贈与税の申告と納税をしておきましょう。

また不当に安く不動産を譲り受けた場合には、たとえ売買という形態をとっていても贈与とみなされる場合があります。この場合、適正価格との差額が贈与とみなされます。

なお贈与税の申告と納税は、贈与を受けた翌年の2月1日から3月15日までです。期限を過ぎても贈与税の申告と納税をしなかった場合、相続税と同様に延滞税や無申告加算税などがかかるため、忘れずに申告しましょう。またきちんと贈与税を支払っていても、税務調査のときに贈与の明細を説明できなければ怪しまれてしまいます。

税務調査に備えて、日頃からお金の流れを説明できるような対策を取っておきましょう。具体的には贈与契約書を残すことや、贈与税の支払いを預金通帳に記帳するなどの対策が効果的です。

2-3.みなし相続財産がある

みなし相続財産がある場合も、税務調査が入りやすくなります。みなし相続財産とは、民法上相続財産に分類されないものの、相続税法上は相続財産とみなされるものです。具体的には以下のようなものを指します。

みなし財産の例

- 被相続人の死亡により勤務先から遺族に支払われる死亡退職金

- 被相続人の死亡により生命保険会社から遺族に支払われる死亡保険金

- 死亡前3年以内の贈与(令和6年以降に贈与される財産は順次「7年以内」まで延長) など

死亡退職金や生命保険金は、もともと被相続人の所有財産ではありません。しかし、被相続人が亡くなることによって退職金や保険金が発生し、相続人の手に渡ることで相続と同様の効果を持ちます。そのため、相続財産とみなされて相続税が課税されるのです。

ほかにも死亡前3年以内の贈与は、贈与がなかったとみなされて相続税が課税されます。なお、税制改正により、令和6年以降に贈与される財産については、相続税の対象になる期間が順次「7年以内」まで延長されます。

税務署は亡くなった人の勤務情報や保険の加入形態なども把握しています。そのため、みなし財産がある場合は「申告をしていない可能性がある」とにらみ、慎重に調査するのです。

2-3-1.死亡前3年以内の贈与は見落とさず申告しよう

みなし相続財産のなかでも、特に死亡前3年以内の贈与は申告を忘れてしまいやすいです。贈与契約書の日付を確認し、死亡日からさかのぼって3年以内であればみなし財産として相続財産にカウントする必要があります。また贈与額が年間110万円以内で、贈与した当初は贈与税がかからなかった場合でも、そこから3年以内に贈与者が亡くなってしまった場合はみなし財産として扱われます。

こうした贈与は日頃からきちんと記録を取っておかなくては、忘れてしまうものです。また贈与が完了したからといって、贈与契約書や取引の記録を破棄してしまうと、税務調査で説明ができません。相続税を申告する際に見直してスムーズに計算できるよう、贈与の記録はきちんと保管しておきましょう。

参考:みなし相続財産とは?死亡保険金と死亡退職金に相続税がかかるって本当?|相続税のチェスター

2-4.死亡直前に多額の預金が引き出されている

税務署は、故人の預金通帳に記載された預け入れや引き出しの内容を把握しています。

そのため、亡くなる直前に100万円以上の預金が一度に引き出されていると不審に思われ、税務調査に入られやすくなるのです。

税務調査で、預金の正当な用途を説明できれば問題ありません。しかし引き出した本人も何に使ったか忘れてしまい説明できない場合、税務署が引き出されたお金の流れを追い、相続人への贈与だと判断されることもあります。この場合、みなし相続財産(亡くなる直前の贈与)として相続税が課税される場合があります。

理不尽に課税されないためにも、それぞれの出金について、どのような用途で引き出されたものかを確認し記載しておきましょう。

2-4-1.生前に引き出した預金も記録をつける

過去の出金理由は時間が経つと忘れやすくなるため、一つひとつ記録しておきましょう。特に100万円単位の大きな出金額の場合は注意が必要です。たとえば以下のような理由が考えられます。

預金を引き出す理由の例

- 生活費

- 保険の加入や有価証券の購入など

- 被相続人個人のために使用

- 他の人への貸与もしくは贈与

お金の流れを通帳やノートに記録して使用用途を明確にし、相続税申告や税務調査のとき困らないように準備しておきましょう。

2-5.名義預金がある

名義預金がある場合も、税務調査が入る可能性があります。名義預金とは、親や祖父母が子や孫の名義で作った預金のことです。税務調査が入ると、名義預金の有無は必ずといってよいほど確認されます。具体的には口座の開設者は誰か、誰の印鑑が使われているかが調査されます。

預金がきちんと子や孫に贈与されており、受贈者(もらった側)も預金が自分のものになったことを認識していれば問題ありません。名義預金ではなく贈与になり、相続税の課税対象にはならないのです。

一方、子どもや孫の名義であったとしても、通帳や印鑑を管理しているのが親や祖父母であれば、名義預金として相続税の課税対象になります。

たとえば、被相続人である祖父が内緒で孫の名義で預金口座を作っていたとしましょう。この場合、自分名義の口座がある事実を孫が知らないため、口座および預金は名義預金として祖父の相続財産に含まれます。

たとえ孫の将来のために積み立てをしていたとしても、名義預金と判断されると、相続財産として相続の対象になってしまうのです。

参考:名義預金の基礎知識と相続税が追加で発生する条件を解説|相続税のチェスター

2-5-1.名義預金ではなく生前贈与であることを明確にする

預金を相続の対象から外すためには、名義預金ではなく生前贈与であることを明確にしておきましょう。そのためには贈与契約書の作成が必要です。贈与契約書は、預金金額分を作り、被相続人と受贈者の間で捺印して保管しておきましょう。

また、預金口座の通帳や印鑑は名義人にわたし、自分自身で管理できる状態にしておくことも重要となります。

ただし贈与契約や贈与税の申告をしないまま6年(故意に申告しなかった場合は7年)が経過すれば、無申告ではあるものの時効として贈与税の申告は不要になります。

参考:名義預金は、贈与税でなく相続税が課税丨時効もないので注意

2-6.生命保険を契約している

被相続人が亡くなったときに支払われた保険金も、相続税の対象です。生命保険には「500万円 × 法定相続人の数」で計算される非課税枠が設けられていますが、その金額を超過した部分はみなし相続財産として相続税の課税対象になります。

「生命保険は相続税が非課税になるから」と複数の保険に加入していた場合、結果的に非課税限度額を超えてしまうかもしれません。

死亡保険金が相続税の課税対象になるのは、保険料を負担していた人と被保険者(保険の対象になる人)の両方が被相続人であるときです。

契約者が配偶者や子どもなどの相続人であっても、保険料は被相続人(親)が支払っている場合、被相続人が亡くなったときに支払われた死亡保険金は、相続税の課税対象となります。

税務署は預金や収入だけでなく、保険の加入状況や誰が保険料を払っているのかも調査します。

相続税の課税対象になる死亡保険金があるにもかかわらず、それを相続財産に含めずに税額を計算すると、税務調査で申告漏れを指摘される場合があるのです。

2-6-1.非課税限度額までの保険に加入

死亡保険金を非課税にするには、保険金額が非課税限度額に収まるようにするのも1つの方法です。

(引用:No.4114 相続税の課税対象になる死亡保険金|国税庁)

たとえば、法定相続人が配偶者と子2人の計3人である場合、非課税限度額は1500万円(500万円×3人)です。複数の生命保険に加入する場合は、死亡保険金額の合計が1500万円以内となるようにすると、死亡保険金に相続税がかからなくなります。

また被相続人(親)から贈与を受けた預金で、保険契約の保険料を相続人(子)が支払っている場合、被保険者が被相続人であっても原則として相続税は課税されません。この場合、贈与されたお金で保険料が払われているため、保険金の相続ではなく現金の生前贈与とみなされます。

2-7.外国口座を保有している

外国口座を保有している場合も、税務調査が入りやすい傾向にあります。海外財産の相続税評価は非常に複雑であり、申告するうえで漏れやミスが起こりやすいため、税務署も慎重に調査する傾向にあります。

国税庁は、CRSというしくみを使って国外の口座情報を把握しています。CRSとは、非居住者の口座情報を各国の税務当局間で自動的に交換するしくみのことです。そのため口座が海外にあっても、ほとんどの情報が国税庁に提供されています。

令和5年10月時点の海外在留邦人の数は約129万人であり(出典:外務省「海外在留邦人数調査統計」)、国外に財産を保有する人は多くなっています。このような状況下で、税務署はよりいっそう外国口座の情報把握に力を入れています。

2-7-1.国外財産の評価額算定は正確に

脱税行為と指摘されないためにも、国外財産の評価額算定は正確におこないましょう。海外財産に対する相続税の評価は複雑です。把握するだけでも時間がかかるため、被相続人となる人は対象国の相続に関する税金や法律、手続方法など事前に調べておく必要があります。

また事前に、財産を保有している国の方式に合わせた遺言書を用意しておく必要もあります。必要な準備がされていない、もしくは準備されているかわからない場合には、国際相続に詳しい税理士や法律事務所などに相談しましょう。

2-8.自己申告で内容に誤りがある

自分では正しい申告をしたつもりでも、内容の誤りがあれば、再度正しい申告内容の確認が必要です。

すべての相続財産を明らかにする、明らかにした相続財産の権利関係も確認するなど、申告のための必要な注意点は数多くあります。そして、注意すべき事情はケースによって異なるため、非常に複雑な場合も多いものです。何度も申告のやり直しをすることは手間がかかり、延滞税や追徴課税などが発生する可能性もあります。

2-8-1.相続税に詳しい税理士に依頼

相続税に詳しい税理士に依頼すれば、自分で申告する手間がかからないうえに、申告内容の誤りを指摘されることもありません。特に相続税に関する知識がない人は申告の手間だけでなく、申告ミスのリスクもあるため、専門家への依頼をおすすめします。

自分で申告すると把握していなかった財産があったり、正しい申告をしたつもりでも結果的に内容の誤りが生じたりするケースもあるでしょう。

正しく申告するにはすべての相続財産を明らかにし、相続財産の権利関係を確認するなど、注意点が数多くあります。また注意すべき事情はそれぞれのケースで異なるため、複雑な場合も多いものです。

こうした手間を考えると、相続税の専門家に依頼したほうがスムーズでしょう。

3.家庭内で簡単にできる!税務調査の対策

税務調査の際に具体的にどの程度まで調べられるのか、という調査内容について事前に確認しましょう。税務調査を受ける家庭は多くありませんが、多額の財産をもつ家庭だけが調査されるわけではありません。具体的にシミュレーションすることによって、どのような点が問題になり、何をすべきなのかを落ち着いて考えられるはずです。

3-1.財産やその情報の保管場所-親族などに伝えて相続財産の全体像を把握しやすくする

被相続人の財産がわかりやすくひとまとめにされていれば、相続内容の確認も難しくはないでしょう。しかし、実際には相続財産やその情報がわかる書類はひとまとめではなく、むしろ別々の場所に保管されていることがほとんどです。

被相続人が財産やそれに関する情報が分けて保管されており、誰も保管場所を把握していないと、相続財産の調査に時間がかかるだけでなく、見逃しも発生しやすくなります。

また、税務署は亡くなった人の預金口座や登記情報などで、相続財産に関する情報をすべて把握できます。税務署が把握する相続財産の情報と、相続税の申告内容に乖離があると、税務調査の対象に選ばれやすくなるでしょう。

以上の点から相続税の課税対象になる財産とその情報の保管場所は、相続人になる予定の親族や懇意にしている弁護士など、信頼できる人物に保管場所を伝えていくことが大切です。

相続人が相続財産を正しく把握しており、相続税を適切に申告・納税できれば税務調査を回避しやすくなります。

3-2.ハンコの保存場所や印影-贈与契約書がいつ作成されたものかチェック

安全上の理由から、通帳や証券などハンコの保存場所を変えていることもあるでしょう。

とくに不動産の証書には印鑑証明が必要ですが、印鑑証明用のハンコは別の場所へ保管することもあります。ハンコが見当たらない場合は喪失手続きが発生し、さらに煩雑になるので、保管先を事前に確認しておいてください。

また、贈与財産についても注意が必要です。死亡前の一定期間に行われた贈与は相続財産とみなされてしまうので、贈与契約書がいつ作成されたものかは必ず確認できるようにしておきましょう。

名義人と被相続人との贈与契約書を作成することで、預金が名義預金とみなされて相続財産に含まれる事態を避けられます。しかし、わざわざ契約書を作っても日付が入っていない場合には相続財産とみなされる可能性があります。インターネットでも贈与契約書のひな型をダウンロードできるので、ひな型を参考に作成すると記入漏れを減らせるはずです。

参考:【雛形つき】贈与契約書とは?書き方・生前贈与の注意点を解説!

3-3.貸金庫や自宅金庫の中身-タンス預金など隠された財産がないかチェック

通帳や証券の他にも、さまざまな形で財産は存在します。自宅では自宅金庫に、自宅外では貸金庫を利用して現金や貴金属など貴重品を入れている可能性もあります。

見知らぬ鍵や金融機関のメモ、暗証番号のようなものが見つかった場合には、本人が健在なうちに、何に使用するものかを、確認しておきましょう。もしかすると、貸金庫の鍵かもしれません。

金庫以外にも、いわゆるタンス預金として自宅に現金がまとめて保管されている可能性もあります。家族に内緒のへそくりや、金融危機がおこったときに銀行破綻を心配して引き出した現金が残っていることもあるでしょう。

わざと探さず申告後に現金が見つかった場合は、故意の隠ぺいとして追徴課税の金額が増える可能性があります。特に、税務官はわざと隠していないかという点に注目しています。

タンスの奥、本棚、押入れの天袋など、なるべく家の隅々までチェックしてみてください。

4.相続税の税務調査に関する4つのQ&A

実際に税務調査対象の家庭に選ばれることを念頭に、税務調査の具体的な進め方を見ていきましょう。

はじめて相続を経験する人にとって、事前にどのようなことがおこなわれるかを知っておけば、無用な心配を減らせます。

4-1.税務調査が来るのはいつ頃?

税務調査は、相続税の申告をした年の1〜2年後の夏ごろが多いと言われています。

相続税は、被相続人が死亡したことを知った日の翌日から10ヵ月以内に申告する必要がありますが、すぐに調査が入るとは限りません。

税務署は相続税業務だけを行っているわけではありません。会社や個人の確定申告への対応など、繁忙期には相続税の税務調査へ人員を割くことが困難です。このような人手の問題があり、税務調査は税務署の業務が比較的落ち着く夏から秋頃が多いと言われています。

ただし、その時期に調査がなかったとしても、税務調査から逃れられたと言い切ることはできません。たとえば申告書を2016年8月に提出した場合、2017〜8年の夏に税務調査が来なかったとしても、その後調査に入られる可能性はあります。

8月以前の申告調査に忙しく、たまたまその年に手が回らなかっただけの可能性もあるため、申告から3年以上が経過してから調査が来ることもあるのです。

実際に相続税の時効は5年(故意の無申告では7年)のため、必要書類などを破棄することがないようにしましょう。

(例)

・相続発生 2015年10月1日

・相続税の申告期限 2016年8月1日

・税務調査の入る可能性が比較的高い時期 ⇒ 2017年8月~2018年7月

・税務調査が入る可能性が残されている時期 ⇒ 2018年8月~2021年7月

・税務調査が入る可能性がない時期 ⇒ 2021年8月~

引用:相続税の税務調査はいつくる?1年後、2年後?|相続税のチェスター

4-2.税務調査を拒否することはできる?

税務調査は拒否できません。

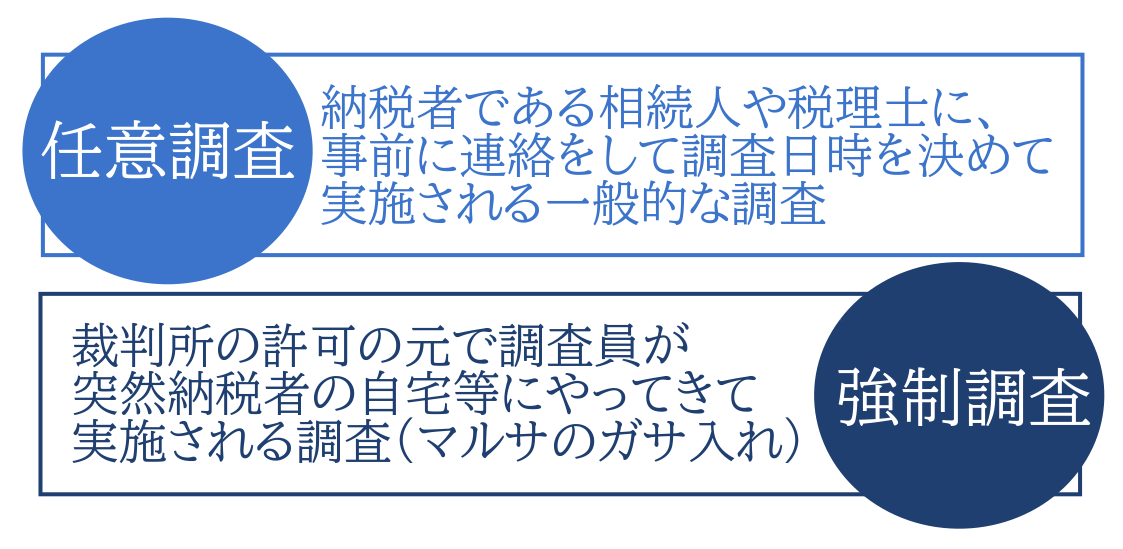

税務調査には、強制調査と任意調査の2種類があります。

▲任意調査と強制調査ではやり方が異なる

任意調査であっても、税務職員は「質問検査権」という権利を持っていて、この権限を使って調査できます。

税務職員は税務調査のために相続財産の関係書類、帳簿などの検査、提示、提出などを求めることが可能です。

参考:国税通則法第7章の2(国税の調査)等関係通達の制定について(法令解釈通達)|国税庁

このように税務職員は、納税者に対して強い権限を持っています。

相続税申告を税理士にお願いしていた場合、任意調査の場合は代理で対応してくれる税理士に連絡がいきます。そして申告内容に誤りがないことを、税理士が税務署で説明することになるのです。

4-3.税務調査の期間はどれくらい?

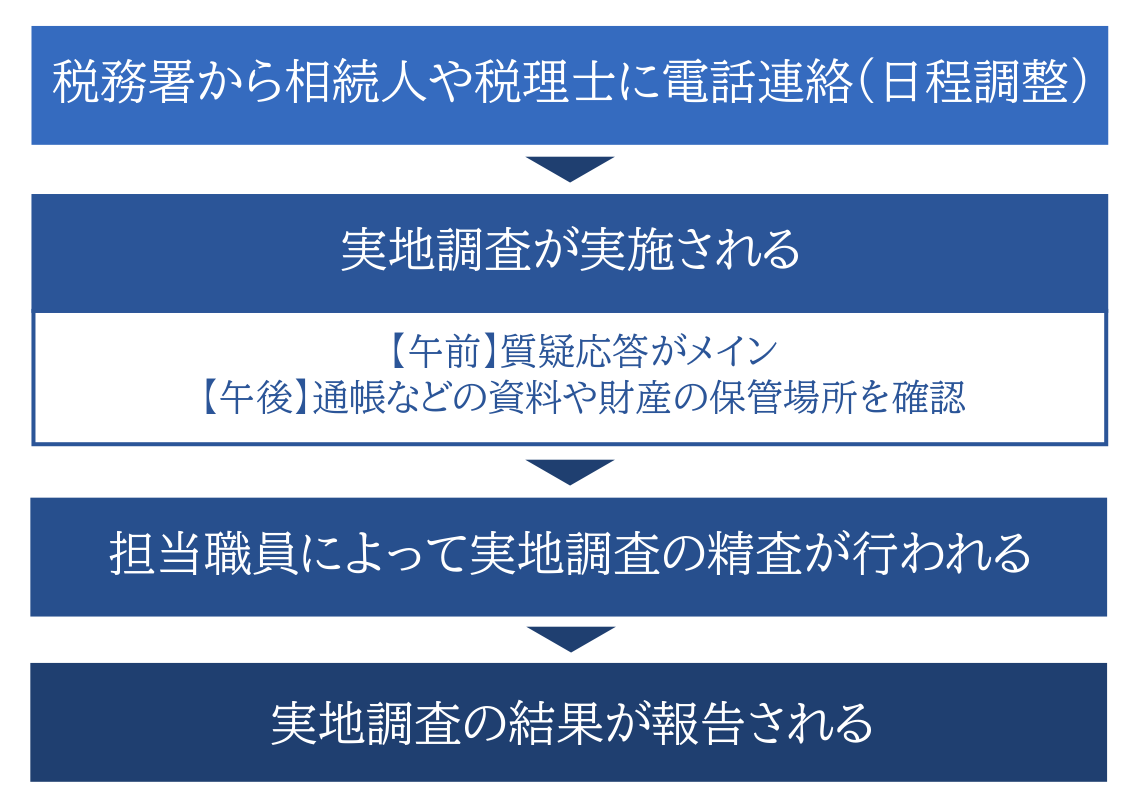

▲日程調整が終われば調査自体は1日で終了

調査自体は通常、丸1日で終了します。長くても2〜4日でしょう。ただし、税務調査員からなんらかの指摘を受けた場合は、さらに延長される可能性もあります。

指摘を受けた事項について、相続人側であらためて調べるよう求められることもあるでしょう。その結果に対して、さらに税務署で追加調査が必要になる場合もあるのです。

相続人と調査員がやりとりする期間によって、終了までの期間は左右します。このようなやりとりが続いたとしても、通常であれば調査開始から1~3ヵ月ほどで終了するでしょう。

4-4.相続税の税務調査って何年さかのぼるの?

結論からいえば、税務調査員は最長10年分の入出金記録などを確認できます。税務調査員が相続財産のお金の流れを把握する際には、銀行や証券会社など金融機関のさまざまな取引履歴を確認します。

被相続人の財産は、相続開始直前に作られたものではなく、長期間に渡って作られていることがほとんどでしょう。被相続人が土地を所有していた場合、その土地は被相続人本人が購入したか、相続や遺贈によって手に入れた可能性もあります。

こういった長期間に渡るお金・財産の流れを確認されるのです。

5.税務調査で追徴課税を命じられたら修正申告書を作成しなければならない

税務調査の結果、残念ながら当初の申告財産に対する相続税額では不十分だったとして、追徴課税を命じられたときには、修正申告書を作成します。申告漏れ財産が見つかった場合には、再度遺産分割をやりなおす必要も出てくるでしょう。一度相続人同士で確定した相続財産を確定しなおすため、多くの手間と時間がかかります。

万が一修正申告が指定期限に遅れてしまうと、新たに延滞税が発生することもあります。このような事態を避けるためにも、これまで見てきた相続税に関するポイントを確認し、個人で対応できるのか、専門家に任せた方がよいのかを判断しましょう。

6.税務調査を回避したいなら書面添付制度を検討

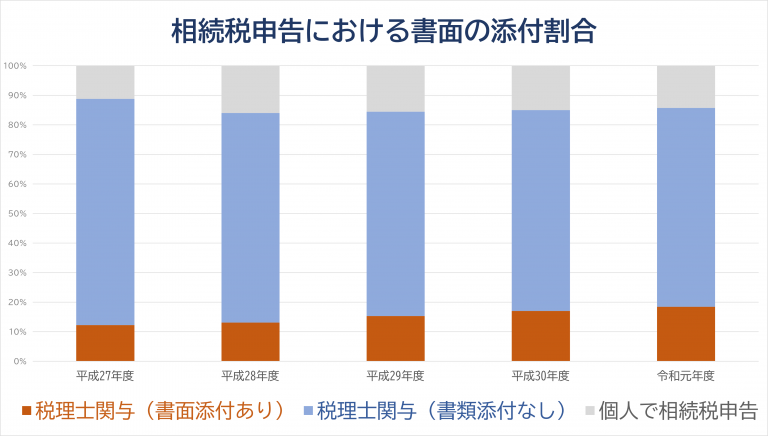

税務調査を回避したい場合、税理士に依頼して書面添付制度を利用する方法もあります。書面添付制度は、簡単にいえば税理士が相続税の申告書が適正であるとお墨付きを与える制度です。

書面添付制度を利用すると税務署からの信頼度が増し、税務調査の対象になる確率は低くなります。

また、通常の税務調査は納税者の自宅に調査官が訪れますが、書面添付制度を利用している場合は、その前に担当の税理士に聞き取りが行われます。税理士の意見聴取で、税務署側の疑問点が解消されれば、税務調査に入られることはありません。

ただし書面添付制度は税理士側の豊富な知識と細かい作業が必要です。そのため、書面添付制度を依頼者にすすめない税理士が多いのが現状です。事実、相続税申告において書面を添付しているのは、以下のとおり令和元年度でも全体の18.4%と少ない割合となっています。

▲相続税申告における書面の添付割合

裏を返せば、書面添付制度に快く対応する税理士は信頼しやすいともいえます。相続税の申告においても間違いないでしょう。

参考:相続税の申告における書面添付制度のメリット・デメリットを解説

7.相続税の税務調査を避けるために疑わしい部分をなくすなら税理士に相談を

十分に検討した結果、やはり専門家に相談したい場合には、ぜひ自分の相続状況に合った税理士へ相談しましょう。

たとえば、海外勤務の長かった父親の財産を相続する場合には、海外資産の相続に精通している税理士に相談できるとスムーズです。不動産投資をしていた母親の財産を相続する場合には、不動産相続に精通している税理士を選びましょう。

しかし、どのような分野に強い専門家を選べばいいのかわからない、そもそもどこへ連絡すればいいのかわからない、といった場合もあるはずです。こうした場合には、相続を専門に扱っている税理士法人チェスターにご相談ください。相続を専門としているだけでなく、それぞれに得意分野をもつ税理士が在籍しているため、自分に合った税理士を見つけやすくなります。悩みや疑問に寄り添い、スムーズに解決できるようサポートいたします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

「相続税」専門の税務調査も安心してお任せください。

相続税の税務調査はチェスター在籍の元税務署長・国税OBをはじめとしたベテラン勢が税務署とのやりとりから交渉ごとまですべて対応いたします。

不安な状況だとは思いますが、お客様はありのままの状態をご相談ください。

追徴課税という金銭的な負担と税務調査を受けるという精神的な負担を極力軽減したサービスをご提供致します。

まずはサービスの詳細とご相談については以下よりご確認ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編