【税理士監修】固定資産税評価額と路線価の違いは?価格の決定方法を解説

一つの不動産には5種類の価格があるといわれており、『一物五価』と表現されます。この中に含まれるのが、固定資産税評価額と路線価です。

固定資産税評価額と路線価の違いは、「どの税金を計算するときに使う価格か」という点です。

| 実勢価格 | 公示地価 | 基準地価 | 路線価 | 固定資産税評価額 | |

|---|---|---|---|---|---|

| 調査主体 | – | 国土交通省 | 都道府県 | 国税庁 | 市町村(東京23区は東京都) |

| 調査地点数 | – | 2万6000地点 | 2万2000地点 | 33万地点 | 土地ごと |

| 調査時点 | – | 7月1日 | 1月1日 | 1月1日 | 1月1日 |

| 活用方法 | 土地取引 | 土地取引価格の基準 | 土地取引価格の基準 | 相続・贈与税の算定 | 固定資産税等の課税 |

固定資産税評価額は固定資産税の基準となり、路線価は、相続・贈与税の算定の基準になる点などが異なります。

また、相続税の評価額を算出する際にも使用します。

本記事では、固定資産税評価額の基礎的な知識や、固定資産税路線価・相続税路線価の二つの路線価にの活用目的や公示価格に対する割合がどう異なるかについて、相続専門の税理士が解説します。

この記事の目次 [表示]

1.固定資産税評価額とは:固定資産税の基準

固定資産税評価額とはその名の通り、固定資産税を計算するときの基準となる金額です。各市町村が基準をもとにそれぞれ決定しています。

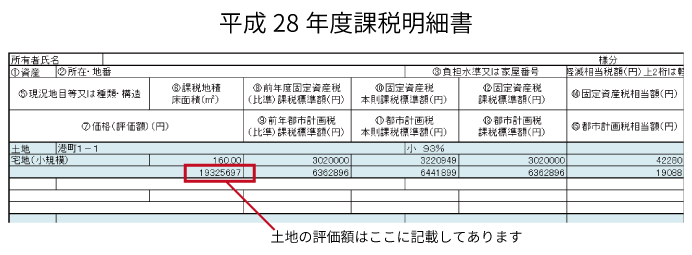

自宅の土地や建物の固定資産税評価額を知るには、固定資産税の納税通知書を確認しましょう。課税明細書に、所有している不動産の固定資産税評価額が記載されています。

手元に課税明細書がない場合には、市区町村役場で固定資産税評価証明書の発行も可能です。ただしこちらは発行手数料がかかる点に注意しましょう。

1-1.不動産取得税の計算にも使われる

不動産を購入すると不動産取得税がかかります。この税金の計算にも固定資産税評価額が用いられます。基本の計算式は『固定資産税評価額×標準税率4%』です。

ただし税率は地方自治体によって異なるケースや、軽減措置が取られる場合もあります。詳細は居住地の自治体へ問い合わせましょう。

また不動産取得税の納税に関して、税務署や市区町村役場への申請は不要です。

なお、固定資産税評価額と相続税評価額の違いについては、下記の記事も参考にしてください。

参考:相続税評価額と固定資産税評価額の違いは?計算方法・減額要素・評価を下げる節税方法も解説

1-2.相続税評価額を概算することができる

土地の相続税評価額の目安は、固定資産税評価額が公示価格の約70%、相続税評価額が公示価格の約80%という関係性に基づき、以下の計算式で概算できます。

相続税評価額の目安 = 固定資産税評価額 × 1.14

ただし、これはあくまで簡易的な目安です。正確な相続税評価額を知りたい場合は、専門の税理士に依頼することをおすすめします。

2.固定資産税評価額の決まり方

固定資産税や不動産取得税の計算に用いられる固定資産税評価額は、どのように決定されているのでしょうか?土地と建物それぞれの決定方法を確認しましょう。

2-1.土地は国が公表する固定資産税路線価が基準

土地の固定資産税評価額の基準は『固定資産税路線価』です。市町村が定める固定資産税路線価は、接道する土地1平米あたりの価格を表しています。

実際に固定資産税評価額を求める際には、固定資産税路線価をもとに宅地の状況を加味した上で計算するのが基本です。同じ路線価でも、国税庁が公表しているのは相続税路線価といい、相続税の計算に用いられます。目的に合わせて適切な路線価を選びましょう。

2-2.建物は再建築価格方式を用いる

建物の固定資産税評価額を求めるには『再建築価格方式』が用いられます。同じ場所へ同じ建物を新築する場合にいくらかかるかを計算し、固定資産税評価額を求める方法です。

まずは再建築費評点数を外壁や基礎など建物の部分ごとに求めます。計算した評点数を合計したら、経過年数に応じ減額した上で、床面積や評点1点あたりの価額を乗じ計算するのです。

このように求められた固定資産税評価額は、相場の7割ほどです。マンションの場合も計算方法は同様ですが、鉄筋コンクリート造であるため評価額は高くなりやすい傾向があります。

2-3.原則3年で評価替えが行われる

地価の変動に伴い、固定資産税評価額も変動します。ただし、変化に応じてその都度評価し直すのではなく『3年ごと』に評価替えする方式です。

3年間に起きた資産価格の変動を評価替えのタイミングで反映し、均衡の取れた価格になるよう見直します。評価替えは原則3年ごとに行われますが、価格変動の大きな地域では毎年実施されるケースもあります。

3.固定資産税路線価の確認方法

固定資産税評価額の計算に用いられる固定資産税路線価は、どこで確認できるのでしょうか?また、路線価の変化がどのような事柄の影響を受け生じるのかも解説します。

3-1.全国地価マップや資産税課で確認できる

固定資産税路線価を調べるには、まず『全国地価マップ』へアクセスしましょう。『固定資産税路線価等』をクリックし、固定資産税路線価を調べたい土地の情報を入力もしくは選択します。

確認したい土地の前面道路に記載されている数字が、固定資産税路線価です。1平米あたりの価格である固定資産税路線価を用いると『固定資産税路線価×土地面積』でおおよその価額が求められます。

都や市町村の資産税課でも固定資産税路線価を確認可能です。そのため、確認したい土地の属する都や市町村のサイトから路線価をチェックする方法もあります。

3-2.路線価の上昇、下降に影響する要因

路線価はさまざまな要因の影響を受けて上下します。例えばインフラ整備や再開発などで地域の設備が充実すると、それに伴い路線価は上昇するのです。

下降する要因としては災害が挙げられます。例えば大規模な地震が発生した際に、路線価の調整が行われるケースが代表的です。

路線価が上昇すれば、担保としての土地の価値が高まります。その結果、金融機関からより有利な条件で借り入れできたり、融資額を引き上げたりできるかもしれません。

とはいえ税金の支払いを考慮すると、路線価は下降傾向の方が有利といえます。路線価をもとに計算される固定資産税評価額も下がるため、固定資産税や不動産取得税の支払いが少なく済みます。

4.相続税路線価とは?固定資産税路線価との違い

路線価には固定資産税路線価のほかにも、相続税路線価があります。

相続税路線価とは、相続・遺贈・贈与によって取得した土地の評価額を計算する際に指標となる価額のことです。相続税路線価を使って土地等の評価額を計算する方法を「路線価方式」といいます。

【路線価方式による宅地の相続税評価額の計算方法】

路線価 × 画地補正率 × 地積(面積)

二つの路線価は公示価格に連動しているのが特徴ですが、算出方法や公示価格の割合は異なります。

市町村が定める固定資産税路線価は、土地基本法に定められている土地評価の均衡や適正化を目的として定められるものです。公示価格に対する割合は7割ほどになるよう設定されます。

相続税路線価は、売買実例価格や不動産鑑定士による鑑定評価額などをもとに国税庁が算出しています。公示価格のおよそ8割です。

| 固定資産税路線価 | 相続税路線価 | |

|---|---|---|

| 算出主体 | 市町村(地方自治体) | 国税庁 |

| 活用目的 | 固定資産税や不動産取得税の計算基準 | 相続税の計算基準 |

| 公示価格に対する割合 | およそ7割 | およそ8割 |

| 確認方法 | 全国地価マップ、都や市町村の資産税課 | 国税庁「財産評価基準書 路線価図・評価倍率表」 |

2種類の路線価はバランスをキープできるよう、市町村と国税庁の相互協力・情報交換により定められます。

相続税路線価については、下記の記事も参考にしてください。

参考:【相続税路線価とは】調べ方・計算方法をわかりやすく解説!

5.対象の不動産の価格を確認してみよう

不動産には一物五価といい、5種類の価値があります。その中の一つが固定資産税評価額です。地方自治体が設定する固定資産税評価額は、固定資産税や不動産取得税の計算に用いられています。

また固定資産税評価額の計算には固定資産税路線価が使われており、地価マップや市町村のサイトで確認が可能です。同じ路線価でも国税庁の定める相続税路線価とは異なります。

贈与による不動産取得税について詳しく知りたい場合には『税理士法人チェスター』への相談もおすすめです。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編