異母兄弟・異父兄弟との相続トラブル対策!連絡方法や遺産分割の注意点

ご自身に「異母兄弟・姉妹」や「異父兄弟・姉妹」がいる場合は、親や兄弟姉妹が死亡したときの遺産相続は複雑になります。

異母兄弟・姉妹(異父兄弟・姉妹)は、お互いに疎遠であることが多く、遺産を相続するときに冷静に話し合うことは極めて困難です。連絡先がわからない場合は、住所を調べて連絡を取るところから始めなければなりません。

この記事では、異母兄弟がいる場合の遺産分割の注意点と、トラブルになったときの対処法をご紹介します。

異母兄弟がいてすでに相続でお困りの方や、将来トラブルが予想される方はぜひ参考にしてください。

この記事の目次 [表示]

1.異母兄弟・姉妹(異父兄弟・姉妹)とは

異母兄弟・姉妹(異父兄弟・姉妹)とは、片方の親が異なる兄弟姉妹のことをいいます。

日本における夫婦の離婚率はおよそ3分の1に達しており、夫婦のあり方も多様化しています。そのため、異母兄弟(腹違いの兄弟)や異父兄弟がいることは、それほど珍しいことではないかもしれません。

しかし、一般に異母兄弟のいる家庭が珍しくないといっても、個々の家庭では親が子に異母兄弟の存在を明かさないこともあります。実際に、親が亡くなって戸籍を取得したときに、初めて異母兄弟がいることがわかったという事例もあります。

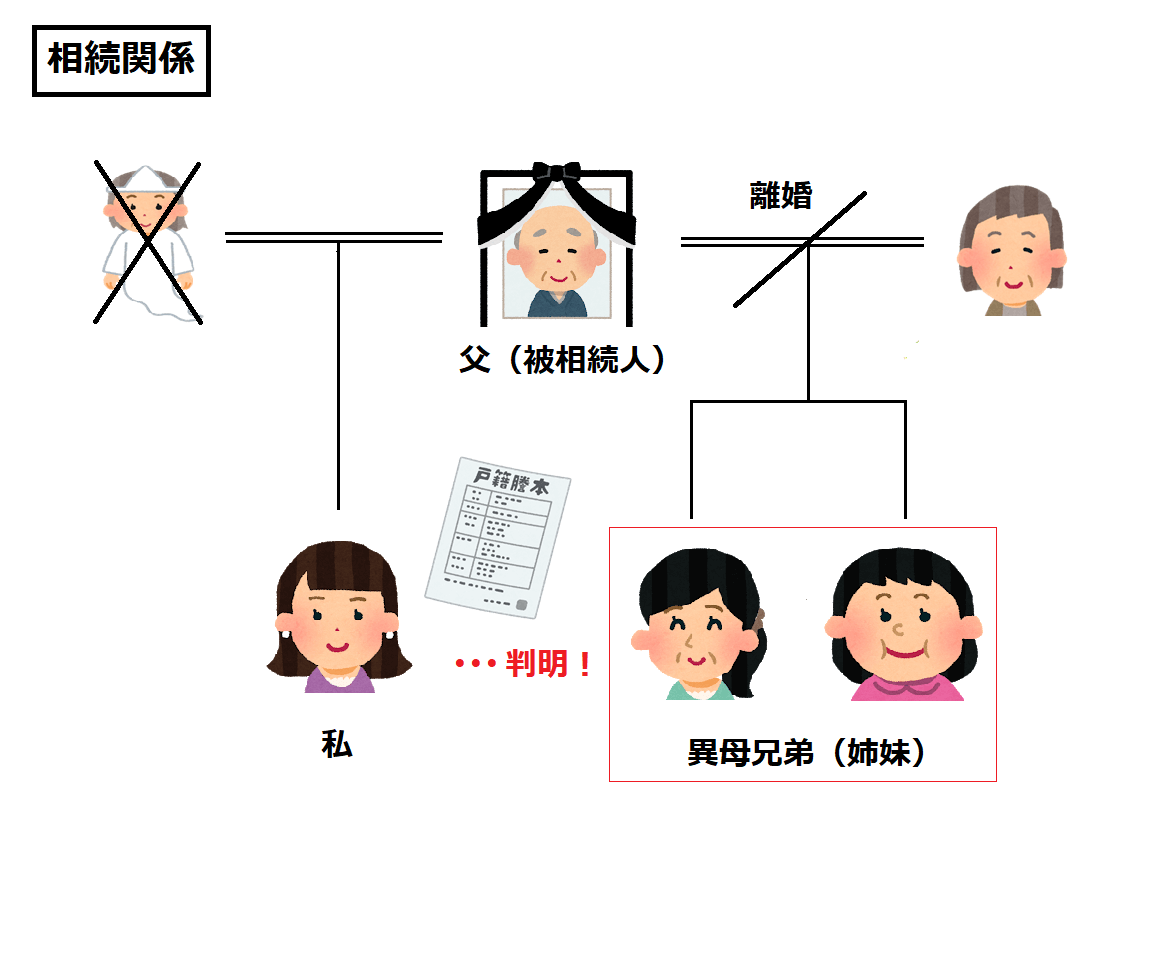

2.事例|相続人調査で異母兄弟・姉妹(異父兄弟・姉妹)がいることがわかったケース

遺産相続では、最初に故人の戸籍謄本を取得して、誰が相続人であるかを調査します。

誰が相続人であるかは調べなくてもわかると思いがちですが、異母兄弟・姉妹(異父兄弟・姉妹)がいないとも限りません。

ここで、親が亡くなって相続人調査をしたときに、初めて異母姉妹(腹違いの姉妹)がいることがわかったという事例をご紹介します。

先日、父が亡くなりました。母は既に亡くなっており、両親の子供は私だけです。

父の遺産の相続手続きを行うために、戸籍謄本をそろえて銀行に行きましたが、銀行の人に、

「お父様には前妻との間に2人の娘様がいらっしゃいますので、その2人の方と遺産分割協議をしてもらわないと相続手続きは進められません。」

と言われてしまいました。

父が再婚だということは知っていましたが、異母兄弟(姉妹)がいることは知らなかったので正直驚きました。

いずれにしても、遺産の相続手続きを進めるためには、異母兄弟を無視して進めることはできないようです。しかし私は、異母兄弟の名前も住所も電話番号も一切知りません。

このような場合、異母兄弟との遺産分割協議はどのように進めていけばよいのでしょうか?

(これは架空の事例です。)

事例にもあるように、親が死亡して自身に異母兄弟がいる場合は、その異母兄弟と一緒に遺産分割をしなければなりません。

会ったことがないとか、連絡先が分からないという理由で、異母兄弟を除いて遺産分割をすることはできません。

連絡先の分からない異母兄弟と遺産分割をするためには、その人の「戸籍の附票」から現在の住民票上の住所を調べます。

その後、その住所に手紙を送って、遺産分割をしたいことを申し出ます。

3.相続人の順位と相続割合

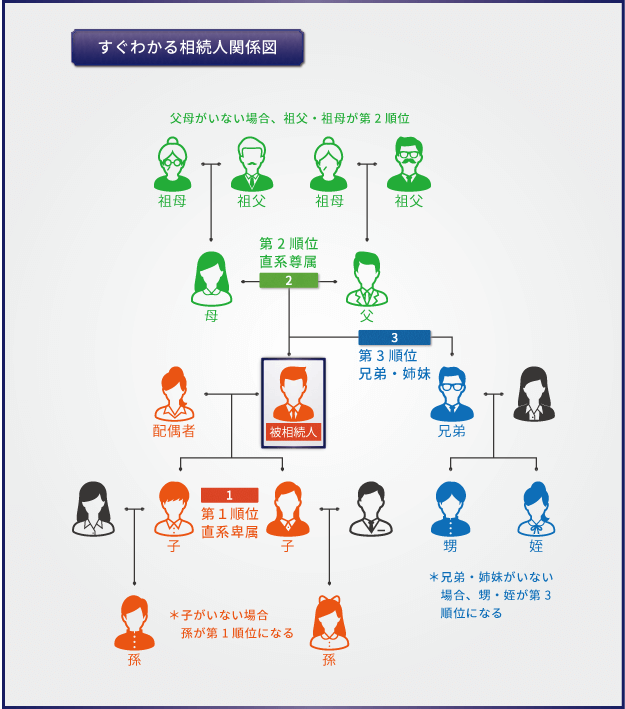

亡くなった人(被相続人)の遺産を相続できる相続人は、法律で次のように順位が定められています。

- 常に相続人:配偶者

- 第1順位:子(養子も含む。子がいない場合は孫)

- 第2順位:直系尊属(父母・祖父母など)

- 第3順位:兄弟姉妹(兄弟姉妹がいない場合は甥・姪)

相続人の順位は、まず配偶者と子が優先されます。子や孫がいない場合は父母など直系尊属、直系尊属もいなければ兄弟姉妹が相続人になります。

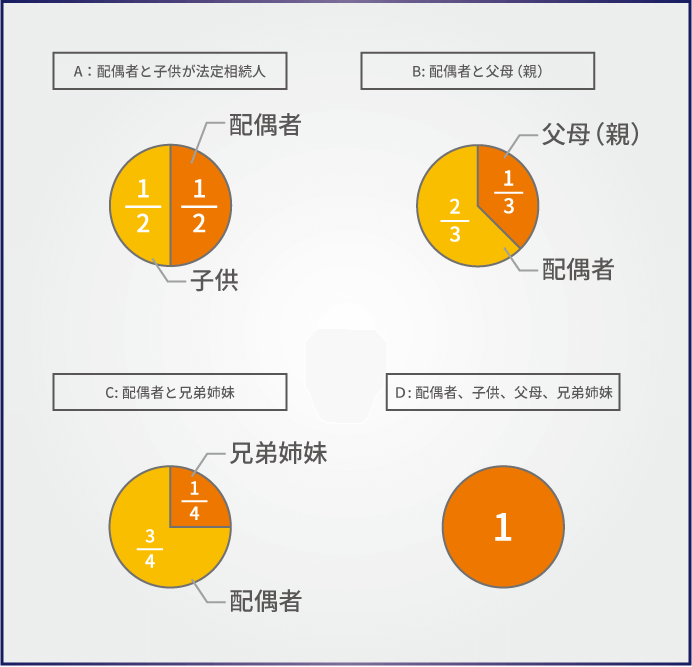

誰が遺産を相続できるかが決まれば、相続できる遺産の割合も決まります。

- 配偶者と子が相続:配偶者1/2、子1/2

- 配偶者と直系尊属が相続:配偶者2/3、直系尊属1/3

- 配偶者と兄弟姉妹が相続:配偶者3/4、兄弟姉妹1/4

- 配偶者だけ、子だけ、直系尊属だけ、兄弟姉妹だけで相続:相続人の人数に応じて均等に分配

配偶者以外の相続人が複数いるときは、配偶者以外の相続割合を人数に応じて均等に分配します。

なお、相続人どうしで合意ができれば、上記の割合に関係なく特定の人に遺産を多く継がせることもできます。

遺産の相続割合については、下記の記事でも詳しく解説しています。

法定相続分は相続人の家族構成でこんなに変わる!【ケース別で解説】

3-1.異母兄弟・姉妹(異父兄弟・姉妹)の相続順位と相続割合

親が亡くなって兄弟姉妹どうしで相続するときは、異母兄弟・姉妹(異父兄弟・姉妹)であっても相続の順位や相続割合は他の兄弟姉妹と同じです。

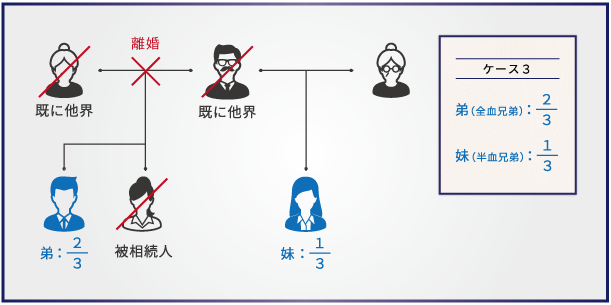

しかし、兄弟姉妹が亡くなって残りの兄弟姉妹どうしで相続するときは、異母兄弟・姉妹(異父兄弟・姉妹)の相続割合に例外があります。

下の図の例では、亡くなった被相続人に弟と妹がいます。ただし、妹は異母姉妹(腹違いの姉妹)です。

被相続人に配偶者と子はおらず、両親はすでに他界しているため、弟と妹が相続人になりますが、相続分は次のようになります。

- 弟:2/3

- 妹:1/3

民法では、父母の一方のみを同じくする兄弟姉妹(半血兄弟)の相続割合は、父母の双方を同じくする兄弟姉妹(全血兄弟)の相続割合の2分の1とすると定められています(民法第900条第4項ただし書き)。

この例では、母親が異なる妹は半血兄弟であり、相続割合は全血兄弟である弟の半分になってしまいます。

4.愛人の子供にも遺産の相続権がある点に注意

亡くなった被相続人に愛人の子供(婚外子、非嫡出子)がいる場合は、その子供も相続人となり、遺産を相続する権利があります。ただし、被相続人が父親としてその子供を「認知」していたことが前提です。

愛人の子供がいる場合の相続については、下記の記事もあわせてご覧ください。

4-1.愛人の子供の相続順位と相続割合

被相続人に認知されている愛人の子供の相続順位と相続割合は、異母兄弟・姉妹(異父兄弟・姉妹)の場合と同じです。

親が亡くなって兄弟姉妹どうしで相続するときは、婚外子(非嫡出子)であっても相続の順位や相続割合は他の兄弟姉妹と同じです。

以前は、婚外子の相続割合は嫡出子(法律上の婚姻関係にある父母の間に生まれた子)の2分の1になるという規定がありましたが、平成25年の民法改正により撤廃されています。

兄弟姉妹が亡くなって残りの兄弟姉妹どうしで相続するときは、婚外子は半血兄弟であり、相続割合は全血兄弟の2分の1となります。

5.異母兄弟・姉妹(異父兄弟・姉妹)に相続させないことはできる?

ここまでお伝えしてきたように、異母兄弟・姉妹(異父兄弟・姉妹)も他の兄弟姉妹と同様に遺産を相続することができます。

しかし、たとえ兄弟姉妹であるとはいえ、今まで会ったこともないような人と一緒に遺産を相続することに納得できない場合もあるでしょう。

この章では、異母兄弟に遺産を相続させない方法をご紹介します。

ただし、法律では異母兄弟にも相続の権利が与えられているため、遺産を全く相続させないことは困難です。

5-1.遺言書がない場合

遺言書で故人の意思が示されていない場合は、次のどちらかの方法で異母兄弟に相続をあきらめてもらう必要があります。

- 異母兄弟に相続放棄をしてもらう

- 異母兄弟に相続分を譲渡してもらう

いずれにしても異母兄弟にお願いをしなければならず、財産がわずかである場合を除くと簡単には実現できないでしょう。

相続放棄と相続分の譲渡についての解説は、下記の記事をご覧ください。

相続放棄って何?判断基準から手続き方法・期限など、相続放棄の基礎知識

相続分の譲渡で自分の相続分を人に譲る!目的・方法・注意点は?

5-2.遺言書があっても遺留分に注意

故人が遺言書で異母兄弟に相続させないという意思表示をしていれば、そのとおりに遺産分割をすることができます。

しかし、親が亡くなって異母兄弟と共同で相続するときは、異母兄弟に遺留分を主張される可能性があります。

遺留分とは、相続人が最低限受け取れる遺産の割合のことです。

遺言によって遺産を受け取れなかった相続人は、他の相続人に対して金銭を請求することができます。

そのため、遺言書で異母兄弟に相続させないと定められていても、異母兄弟から請求があればいくらかはお金を支払わなければなりません。

なお、故人の兄弟姉妹に遺留分はありません。したがって、兄弟姉妹が亡くなって異母兄弟と共同で相続する場合は、遺留分を主張されることはありません。

6.異母兄弟・姉妹(異父兄弟・姉妹)と連絡を取る方法

遺産分割は、相続人全員で行わなければ無効になります。

会ったことがないとか、連絡先が分からないという理由で、異母兄弟を除いて手続きを進めることはできず、どうにかして連絡を取るところから始めなければなりません。

この章では、連絡先が分からない異母兄弟・姉妹(異父兄弟・姉妹)と連絡を取る方法をご紹介します。

なお、異母兄弟の住所や電話番号、その他連絡先を知っているのであれば、そこに一度連絡をしましょう。

6-1.戸籍の附票を取得する

連絡先が分からない異母兄弟の電話番号やメールアドレスを調べることは困難ですが、住所を調べて手紙を送ることならできます。

異母兄弟の住所は、「戸籍の附票」を取得すれば確認できます。戸籍の附票には、戸籍に記載されている人の現在の住民票上の住所が記録されています。

戸籍の附票を取得するには、まず戸籍謄本で異母兄弟の本籍を確認します。ここまでは済んでいる場合も多いでしょう。

異母兄弟の本籍がわかれば、その本籍の市区町村役場で戸籍の附票を取得します。

6-2.腹違いの兄弟・姉妹(異父兄弟・姉妹)に手紙を送る

戸籍の附票で異母兄弟の住民票上の住所がわかれば、その住所に宛てて手紙を送って、遺産分割をしたいことを申し出ます。

なお、異母兄弟の住所がわかったとしても、いきなり相手の自宅を訪ねることは控えましょう。相手に警戒されて、その後の話し合いができなくなる恐れがあります。

面識のない相続人に手紙で連絡を取る方法は、下記の記事で詳しく解説しています。手紙の文例もあるので参考にしてください。

6-3.弁護士・司法書士に依頼してもよい

上記の方法で異母兄弟に手紙を送ったとしても、知らない人からの手紙は読んでもらえないかもしれません。手紙を送った住所に異母兄弟が住んでいない可能性もあります。

連絡先が分からない異母兄弟に連絡を取るときは、弁護士や司法書士など専門家に依頼してもよいでしょう。

弁護士や司法書士から手紙を送った方が相手に信用される場合もあります。また、相手から返信がない場合は専門家に任せた方が安心です。

7.異母兄弟・姉妹(異父兄弟・姉妹)がいるときの相続は紛争になりやすい?

相続人に異母兄弟・姉妹(異父兄弟・姉妹)がいる場合は、相続をめぐる紛争が起こりやすい傾向があります。

7-1.誰でも多くの相続分を欲しがるもの

一般的に、相続人どうしの人間関係が希薄であればあるほど、相手方への配慮や思いやりの気持ちが少なく、自分の経済的利益を優先します。そのため、異母兄弟がいる場合は遺産相続の話し合いは難しくなります。

相続することになって初めて異母兄弟がいることがわかった場合では、予期しない相続人が現れたことで自分の相続割合が減るため、トラブルが深刻になりがちです。

8.異母兄弟・姉妹(異父兄弟・姉妹)間トラブルの防止・解決方法

最後に、異母兄弟・姉妹(異父兄弟・姉妹)との相続トラブルを防ぐ方法と、トラブルになった場合の解決方法をご紹介します。

8-1.遺言書を書く

相続人となる予定の人に異母兄弟がいることがわかっている場合は、生前に遺言書を書くようにしましょう。

遺言書の書き方は、下記の記事を参照してください。

遺言書の書き方完全ガイド-遺言書の形式と内容に関する注意点を解説

遺言で財産の配分を指定するときは、異母兄弟の遺留分を考慮することが大切です。

異母兄弟に遺産を全く与えない遺言書を書いてしまうと、異母兄弟が遺留分を主張してトラブルに発展します。異母兄弟には少なくとも遺留分にあたる金額の遺産を与えるようにするとよいでしょう。

のちほど、異母兄弟が遺留分を主張してトラブルに発展した事例をご紹介します。

8-2.弁護士を頼る

異母兄弟との相続トラブルが起きてしまった場合は、当事者だけで解決することは困難です。

このようなときは、相続問題に詳しい弁護士に相談することをおすすめします。

弁護士は、当事者に代わって遺産分割の話し合いをまとめることができます。異母兄弟の連絡先が分からない場合には、相手を捜すところから頼むこともできます。

8-3.遺産分割調停を申し立てる

弁護士を通しても話がまとまらない場合は、法的手段で解決を図ります。

遺産分割調停は、第三者である調停委員の仲介により、遺産分割に関するトラブルを解決する法的手続きです。家庭裁判所に申し立てを行います。

話し合いがこじれて遺産分割調停で解決できない場合は、遺産分割審判に移ります。

遺産分割審判は裁判官が遺産分割の割合を決定する手続きで、多くの場合は、民法に定められた相続割合で遺産を分けることになります。

8-4.異母兄弟(腹違いの兄弟)の間のトラブル解決事例

ここで、税理士法人チェスターにおいて実際に対応した異母兄弟とのトラブル事例をご紹介します。

8-4-1.腹違いの兄弟が遺留分を主張したケース

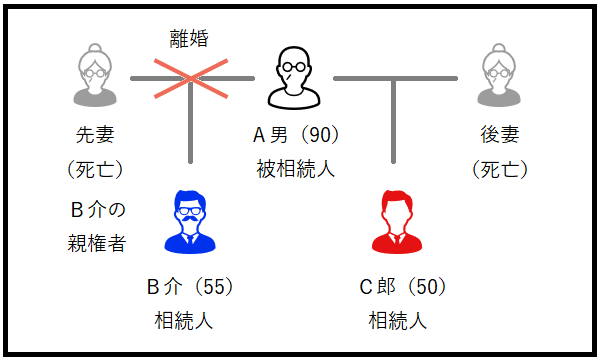

【事例】被相続人に離婚歴があり、先妻、後妻との間にそれぞれ子供がいた事例

関係する人物

- 被相続人:A男(90歳で死亡)

- 相続人:B介(55歳)、C郎(50歳)

- 先妻(B介の母)はすでに死亡、後妻(C郎の母)もすでに死亡

生前の事情

- A男は先妻と結婚、B介が生まれたのちすぐに離婚した。

- B介の親権者は母親である先妻となり、離婚後A男とB介は疎遠になっていた。

- A男は後妻と再婚し、C郎が生まれた。

- A男は後妻とC郎の3人で暮らしていたが、後妻が死亡したのちはC郎がA男の世話をしていた。

- 男はC郎に遺産の100%を相続させる旨の遺言を残していた。

相続財産

- 不動産(自宅・アパート・駐車場):2億円

- 金融資産:1億円

- アパートに関する借入金:1億円

相続の経緯

- B介はA男の葬儀に顔を出すなど、はじめは関係性は悪くなかった。

- C郎はB介の遺留分について認識していたが、B介に遺留分以下の金額(2,000万円)を渡すべく交渉を始めた。

- B介は遺産の純額が2億円であることから、遺留分(4分の1)相当の5,000万円を要求した。

- ここから両者の関係性が悪くなり、B介が弁護士に依頼した。

トラブル解決に向けて

- C郎はかねて税理士法人チェスター(以下、チェスター)に相続税申告を依頼していたが、遺留分をめぐるトラブルについてもチェスターに相談した。

- チェスターグループの弁護士のアドバイスにより、C郎は遺留分請求の金額(5,000万円)をB介に渡さなければならないことを了承した。

- C郎は収益性の悪かった駐車場をチェスターグループの不動産会社で売却し、遺留分として5,000万円をB介に渡した。

- B介も相続税申告の必要が生じたことからチェスターに依頼した。その際、報酬を一部負担する旨を了承した。

- 最終的に、C郎は必要な自宅や収益アパートが残る形で相続税申告を行い、無事に解決することとなった。

はじめは異母兄弟どうしの関係性が良好であっても、相続割合や遺留分をめぐって関係性が悪化することがあります。

この事例では、すでにチェスターに相続税申告をご相談いただいていたことから、グループ内弁護士や不動産会社との連携でスムーズに解決することができました。

8-4-2.その他の事例

このほか、異母兄弟とのトラブルの解決のお手伝いをする中で、依頼者のおかれている立場に応じてご自身に遺言書の作成をおすすめすることもあります。

たとえば、依頼者が独身の場合では、次に自身が死亡したときに異母兄弟が遺産を相続することになります。相続をスムーズにするには遺言書で生前の意思表示をしておくことが大切です。

また、異母兄弟に相続をあきらめてもらった事例もあります。

チェスターグループの弁護士のアドバイスにより依頼者が「相続分譲渡証明書」を作成し、異母兄弟に署名してもらいました。

異母兄弟に相続分を譲渡してもらう場合は書面作成の義務はありませんが、トラブルを回避するため、相続分譲渡証明書の作成をおすすめしています。

9.まとめ

ここまで、異母兄弟・姉妹(異父兄弟・姉妹)がいる場合の遺産分割の注意点と、トラブルになったときの対処法をご紹介しました。

相続人に異母兄弟がいると、直接話し合うことが難しいうえ、相互に思いやる気持ちが希薄になる傾向があります。そのため、相続トラブルが起こると解決は難しくなります。

異母兄弟であっても遺産を相続できることを知ったうえで、生前に遺言書を書くなどの対策が必要です。

異母兄弟がいて遺産分割でお困りの方は、相続問題に詳しい弁護士にご相談ください。

チェスターグループは、遺産相続を専門に扱う法律事務所とも連携しています。相続でお困りの方は、お気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編