空き家売却で3000万円控除!?相続で空き家問題も解決する特例とは?

近年、空き家問題は深刻化しています。しかし、少子高齢化により空き家は今後も増えることが予想されています。

空き家となった実家を相続したなど、相続によって取得した空き家を売却すると譲渡所得が最大3,000万円控除される特別控除の特例があります。

今回はこの「空き家に係る譲渡所得の特別控除の特例」について詳しくご紹介します。

この記事の目次 [表示]

1.空き家問題が深刻化している理由

そもそもなぜ空き家問題が深刻化しているのかというと、少子高齢化による人口減少が主な理由とされています。

また、土地は建物が建っている状態の場合、更地よりも固定資産税が低くなります。お金を払って建物を壊した上、高い固定資産税を払うことになるということを懸念して建物をそのままにしているというケースが多く、空き家問題が深刻化してしまうのです。

「平成30年住宅・土地統計調査」の結果によると、全国の空き家数は約849万戸となり、総住宅数に対して13.6%の空き家率となりました。この「空き家」は二次的住宅と言われる別荘、売りに出されている住宅、賃貸用の住宅などが該当します。これらは空き家とは言え、利用予定がある空き家となるので管理が行われている空き家と言えます。

問題となるのは「その他の住宅」に含まれる放置された状態の空き家です。この放置されている状態の空き家は地方よりも都市圏に多く見られる傾向にあります。今後ますます空き家は増えていくことが予想されます。

そうは言っても、自分の居住用の家は持っているし、相続した実家を壊して固定資産税が高くなるのも困るし、売却したら所得税もかかるし、というように悩みは尽きません。そこで、政府はこの空き家問題を解決する対策として、譲渡所得の特別控除の特例を定めました。

2.空き家に係る譲渡所得の特別控除の特例

空き家に係る譲渡所得の特別控除の特例とは、相続した空き家を売却した際に得た譲渡所得を最大3,000万円まで控除するという特例です。

(1)適用要件

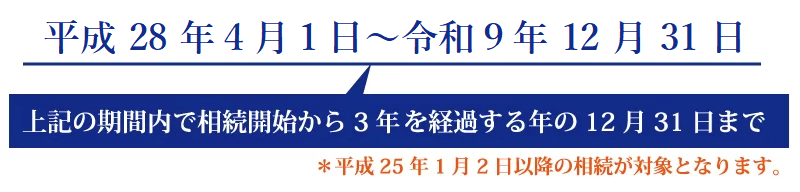

① 特例の適用期間

「空き家に係る譲渡所得の特別控除の特例」の適用期間は、令和9年12月31日までです。

この期間内で、相続開始から3年を経過する年の12月31日までに譲渡した場合に、この特例を適用することができます。

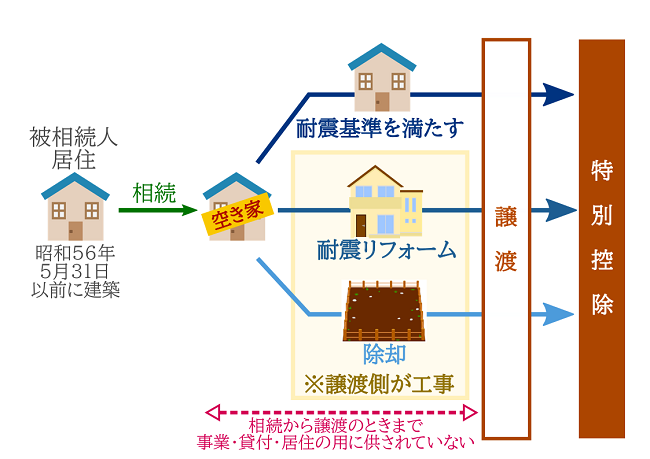

② 家屋の要件

下記の要件を全て満たしている家屋の場合には特例の適用が可能です。

- 相続開始直前まで被相続人が一人で居住していた家屋であること

(譲渡が平成31年4月1日以後の場合は、被相続人が老人ホームに入居していた場合も適用可) - 昭和56年5月31日以前に建築された家屋であること

- 区分所有建物登記がされている建物でないこと

- 相続時から譲渡時まで事業用・貸付用・居住用として利用していないこと

(2)譲渡要件

この特例は譲渡する際の要件もあり、下記の要件を全て満たしている必要があります。

- 譲渡価格は1億円以下であること

- 一定の耐震基準に適合する家屋を譲渡すること

耐震基準に適合していない家屋の場合には、耐震リフォームを行った後に売却する必要があります。また、建物を壊して更地として譲渡することも可能です。

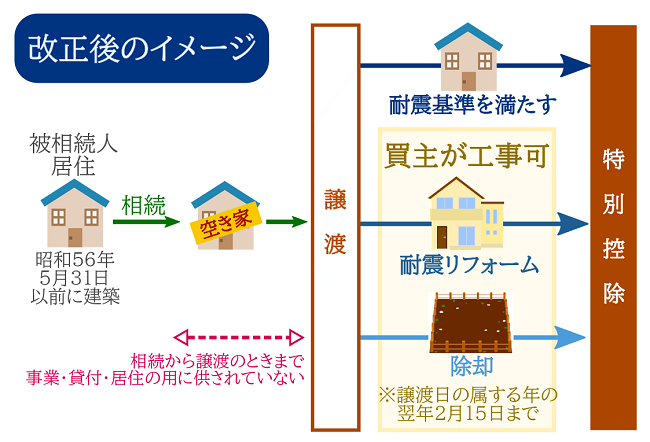

令和6年1月1日以降に譲渡を行う場合は、要件が緩和されます。

空き家の譲渡を受けた買主が、譲渡の翌年の2月15日までに耐震リフォームの実施、または空き家の取り壊しを行う場合は、現状のまま譲渡することができます。

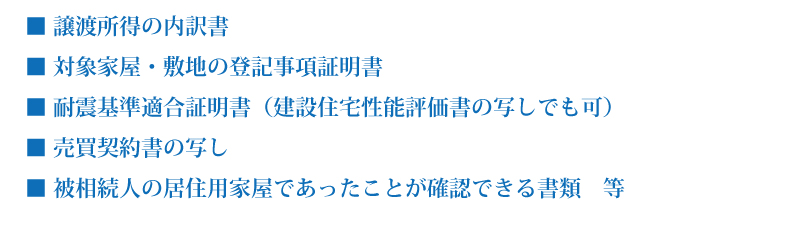

(3)特例適用の際の必要書類

この特例を適用するには、確定申告書に以下の書類を添付して税務署に提出します。

① 家屋、家屋と敷地を売却した場合

② 更地として売却した場合

(4)譲渡所得税の計算方法

この特例を適用する場合、譲渡所得は以下の算式で計算します。

*取得費が不明の場合には譲渡価格の5%で計算します。

この譲渡所得に税率20%(長期譲渡所得の所得税+住民税の税率)をかけて、譲渡所得税を計算します(説明の便宜上、復興特別所得税(0.315%)は含めません)。

例)母(被相続人)が住んでいた実家(昭和50年建築、取得費は不明)を息子が相続し、800万円で耐震リフォームを行い4,000万円で売却しました。

【特例適用なし】

【特例適用あり】

特例の適用を受けていなければ600万円の譲渡所得税が課税されます。しかし、特例の適用を受けるだけで譲渡所得税は0となります。

3.共有名義の場合にでも適用可能

不動産の相続の場合、共有名義としてしまうと後々面倒なことが多いため、一般的には共有名義での相続は止めたほうが良いとされています。

しかし、相続開始から3年以内に売却する予定であれば、共有名義にすることでそれぞれが特例の適用を受けることが出来ます。

つまり、兄妹2人が共有名義で不動産を相続した場合には、譲渡所得の特別控除はそれぞれ3,000万円ずつ、合計6,000万円まで控除されることになります。

それぞれが控除の適用を受けるためには、家屋と敷地の両方を共有名義とする必要があります。家屋はどちらか一方が相続し、土地のみを共有名義とした場合には一方しか特例の適用が受けられませんので注意してください。

なお、令和6年1月1日以降に譲渡を行い、空き家を相続した相続人が3人以上の場合は、各相続人の控除額は2,000万円までとなります。3人の相続人が共有名義で空き家を相続した場合は、合計の控除額は9,000万円ではなく6,000万円となります。

4.小規模宅地等の特例との併用も可能

被相続人の居住用不動産の場合、相続税の減税措置として小規模宅地等の特例があります。

小規模宅地等の特例の適用を受けた場合でも「空き家に係る譲渡所得の特別控除の特例」の適用が可能です。

*小規模宅地等の特例については下記をご確認ください

小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~

一軒家と二世帯だと違いはあるの?小規模宅地等の特例を状況別で確認しましょう!

親が老人ホームに入居していた!同居できない状況でも小規模宅地等の特例は適用される?

事業用の宅地は小規模宅地等の特例は適用できる?自宅の宅地と併用可能??

まとめ

相続によって取得した空き家を売却すると譲渡所得が控除される「空き家に係る譲渡所得の特別控除の特例」についてご紹介しました。

この特例には期間が設けられており、また相続開始から3年以内の売却が対象となります。空き家となった実家の売却をご検討の場合には、まずは相続に詳しい税理士に相談することをおすすめします。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編