貸家建付地の相続税評価とは?計算方法と併用できる特例を解説

賃貸マンションや賃貸アパートが建っている土地を相続すると「貸家建付地」として相続税評価額が減額されることがあります。相続税評価額が減額されることで、相続税の節税効果が期待できます。

また、所定の要件を満たして小規模宅地等の特例を併用できると、相続税評価額にさらなる減額が適用されて節税効果を高めることが可能です。

この記事では、 相続税を計算するときの貸家建付地の定義や評価方法、小規模宅地等の特例と併用する要件について詳しく解説します。

この記事の目次 [表示]

1.貸家建付地の相続税評価とは?自用地・貸宅地の違い

土地には「自用地」「貸宅地」「貸家建付地」の3種類があり、相続税を計算する際の評価額の算出方法が異なります。土地の種類は、法務局で土地と建物の全部事項証明書を入手すると分かります。

まずは、自用地や貸宅地、 貸家建付地がそれぞれどのような土地なのか確認しましょう。

1-1.貸家建付地:貸家を建てた土地

貸家建付地とは、他人に貸すための家屋が建っている土地です。

例えば、所有している土地に賃貸アパートや賃貸マンションなどを建築して、他人に貸し付けている場合、土地部分は貸家建付地となります。

1-2.自用地:自分が使う土地

自用地は、所有者自身が使用する土地や誰も利用していない土地です。土地やその上に立っている建物を誰も貸さずに自分自身で使用する場合は、自用地となります。

1-3.貸宅地:第三者に貸した土地

貸宅地とは、他人に貸している土地のことです。例えば、借地権が付いた建物の土地部分が該当します。

貸宅地に該当するのは、建物を建てることを目的に貸している土地です。そのため駐車場や資材置場などが利用目的で他人に貸しているのであれば、貸宅地には該当しません。

貸家建付地と貸宅地の違いは、土地と建物のどちらを貸しているかです。土地の上に立っている建物を貸している場合は貸家建付地、土地そのものを貸して建物が建てられている場合は貸宅地となります。

2.貸家建付地の相続税評価の計算方法

貸家建付地は、土地の上にある建物を人に貸していることもあり、所有者自身が自由に処分できるわけではありません。そのため、自己所有の土地よりも相続税評価額が低く算出されるようになっています。

評価額の具体的な算出方法は、以下の通りです。

貸家建付地の評価額を算出するためには、自用地評価額や借地権割合、借家権割合、賃貸割合を調べる必要があります。それぞれの計算方法や決まり方をみていきましょう。

なお貸家建付地の相続税評価額の算出方法については、以下の国税庁のサイトもご覧ください。

(参考)No.4614 貸家建付地の評価|国税庁 (nta.go.jp)

2-1.自用地の求め方

貸家建付地のもとになる自用地評価額は、以下の計算方法で算出します。

路線価とは、日本にある道路に面する土地1㎡あたりに付けられた価格です。国税庁の「財産評価基準書 路線価図・評価倍率表」で検索できます。例えば、路線価が1㎡あたり10万円、 土地の面積が60㎡である場合、自用地評価額は60㎡×10万円=600万円です。

なお、エリアによっては路線価が設定されていない場合があります。路線価が設定されていないエリアでは、固定資産税評価額に所定の倍率をかけて評価します。

2-2.借地権割合の求め方

借地権とは、所有者から土地を借りて、その上に建物を建てられる権利です。借地権割合は、土地の評価額に占める借地権の割合を表します。国税庁の「財産評価基準書 路線価図・評価倍率表」で表示される路線価図に、以下のA〜Gの記号で表示されています。

- A:90%

- B:80%

- C:70%

- D:60%

- E:50%

- F:40%

- G:30%

借地権割合は、路線価と併記されています。例えば、路線価図に「520C」と書かれてあった場合、 路線価は1㎡あたり52万円、借地権割合は70%となります。

2-3.借家権割合の求め方

借家権は、建物を借りる権利のことであるため、借家権割合とは建物の相続税評価額に占める借家権の割合を指します。

借家権割合は、原則として全国一律30%です。

2-4.賃貸割合の求め方

賃貸割合とは、賃貸物件で入居者がいる住戸の割合です。満室である場合、賃貸割合は100%となります。

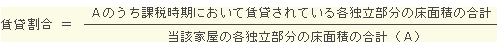

賃貸割合は、賃貸物件として他人に貸している住戸の戸数ではなく専有部分の床面積で算出します。具体的な計算式は、次の通りです。

上記の計算式における各独立部分とは、国税庁によると以下を満たすものであると定義されています。

- 建物の構成部分である隔壁、扉、階層(天井および床)等によって他の部分と完全に遮断されている部分

- 独立した出入口を有するなど独立して賃貸その他の用に供することができるもの

(引用:国税庁「No.4614 貸家建付地の評価」)

賃貸割合は、相続が開始されたときの状況で計算されます。ただし、賃貸マンションや賃貸アパートの場合、空室が一時的なものであれば、以下要件のすべてを満たせば賃貸中とみなされて賃貸割合が計算されることもあります。

- 各独立部分が課税時期前に継続的に賃貸されてきたものであること

- 賃借人の退去後速やかに新たな賃借人の募集が行われ、空室の期間中、他の用途に供されていないこと

- 空室の期間が、課税時期の前後の例えば1か月程度であるなど、一時的な期間であること

- 課税時期後の賃貸が一時的なものではないこと (引用:国税庁「No.4614 貸家建付地の評価」)

3.貸家建付地の相続税評価の計算例

ここで、モデルケースを用いて貸家建付地の相続税評価額をシミュレーションしてみましょう。

- 路線価:1㎡あたり60万円

- 敷地面積:200㎡

- 借地権割合:70%

- 借家権割合:30%

- 土地の上にある賃貸アパートの部屋数:10部屋(40㎡×6部屋、20㎡×4部屋)

- アパートの空室状況:20㎡×2部屋

自用地評価額の算出

自用地の評価額は「敷地面積(㎡)×路線価」で算出できるため、当該ケースにおける自用地評価額は、以下の通りです。

- 自用地評価額:60万円×200㎡=1億2,000万円

賃貸割合の算出

賃貸アパートが満室であったときの総床面積は、40㎡×6部屋+20㎡×4部屋=320㎡です。相続開始時点で20㎡の2部屋で空室が発生しているため、入居者がいる床面積は40㎡×6部屋+20㎡×2部屋=280㎡となります。よって賃貸割合の算出結果は、次の通りです。

- 賃貸割合:280㎡÷320㎡=0.875

貸家建付地の相続税評価額を算出

自用地評価額と賃貸割合の算出結果をもとに、貸家建付地の評価額を算出します。算出方法は「自用地評価額×(1-借地権割合×借家権割合×賃貸割合)」であり、計算結果は次の通りです。

- 貸家建付地の評価額:1億2,000万円×(1−0.7×0.3×0.875)=9,795万円

計算の結果、当該ケースにおける貸家建付地の評価額は9,795万円となりました。

4.貸家建付地の相続税評価の特殊なケース

土地の上に貸し駐車場がある場合や、居住部分と賃貸部分が併設された住宅が建っている場合、建物を親族に貸していた場合など、特殊なケースであっても土地部分は貸家建付地とみなされるのでしょうか。1つずつみていきましょう。

4-1.貸し駐車場の場合

土地の上に駐車場やコインパーキングなどの貸し駐車場を設置して他人に貸していた場合、土地部分は貸家建付地と認められません。

貸家建付地と認められるのは、土地の上に賃貸マンションや賃貸アパートなど人に貸すための建物が建っており、住戸を利用する人に借地権が生じているケースです。他人に貸しているものであったとしても、駐車場を利用する人に借家権は生じないため、土地部分は貸家建付地とはみなされないのです。

ただし、賃貸マンションや賃貸アパートの近くの土地にある入居者専用の駐車場は、貸家と一体で使用していると見なされるため、土地部分は貸家建付地として評価されます。

4-2.土地の上にある建物を親族に貸している場合

土地の上に立っている賃貸マンションや賃貸アパートにある住戸を、親や祖父母、親戚などの親族に貸していた場合、相続税の計算時に土地部分は貸家建付地として評価されます。

ただし土地部分が貸家建付地と認められるためには、原則として入居している親族から相当の賃料が支払われていなければなりません。賃料が無料である場合や、固定資産税評価額に相当する金額の賃料しか支払われていない場合は「使用貸借」となり借家権が生じないため、土地部分は貸家建付地とみなされない点に注意しましょう。

4-3.賃貸併用住宅の場合

賃貸併用住宅は、所有者の居住部分と賃貸住宅が併設された住宅のことです。土地の上に賃貸併用住宅が建っている場合は、賃貸住宅の床面積に相当する部分のみ貸家建付地として評価されます。自宅部分については、自用地として評価額が算出されます。

以下のケースにおける賃貸併用住宅が建っている土地部分の評価額を算出します。

- 路線価:1㎡あたり50万円

- 敷地面積:200㎡

- 借地権割合:70%

- 借家権割合:30%

- 賃貸割合:100%

- 賃貸併用住宅に占める賃貸部分の割合:60%

土地のすべてが自用地と仮定したときの評価額は、50万円×200㎡=1億円です。よって貸家建付地の評価額を算出した結果は、以下の通りです。

- 貸家建付地の評価額:1億円×60%×(1−0.7×0.3×1)=4,740万円

残りの40%については、自用地となるため最終的な土地の評価額は以下の通りとなります。

- 土地部分の評価額:1億円×40%+4,740万円=8,740万円

計算の結果、当該ケースにおける土地部分の評価額は8,740万円となりました。

4-4.複数の貸家がある場合

土地部分の評価は、土地1筆ごとではなく1画地ごとに行われます。例えば、一筆の土地の上に、賃貸アパートが2棟建っている場合は、2画地としてみなされ、それぞれ土地部分の評価額が算出されます。

そのため、一筆の土地に複数の賃貸住宅が建っている場合は、各敷地を正確に区分しなければなりません。区分が不明確である場合は、測量士や土地家屋調査士に土地の測量を依頼することになるでしょう。

一方で、2筆の土地にまたがって賃貸住宅が建っている場合は、1画地として土地部分の評価額が計算されます。また、賃貸住宅が建っている土地と入居者専用の駐車場がある土地についても1画地となります。

4-5.貸家を親から子に贈与する場合

親が所有する土地の上に子どもが賃貸アパートや賃貸マンションを建てて他人に貸していた場合、土地部分は貸家建付地とみなされるのでしょうか。このようなケースでは、土地の所有者である親が建物を建てた子供から賃料を受け取っていなければ、賃貸借ではなく使用貸借とみなされます。そのため親が亡くなり、相続税を計算する際に土地部分については貸家建付地と認められません。

ただし、土地と建物の所有者が親であり、賃貸住宅である建物部分のみを子供に贈与した場合は、親子間で賃料のやり取りがなくても土地部分を貸家建付地として評価できることがあります。 貸家建付地として評価できるのは、賃貸住宅を借りている人に変更がない場合です。建物を借りている人に変更があった場合、土地部分については貸家建付地とはなりません。

5.貸家建付地の相続税評価と小規模宅地の特例は併用可能

貸家建付地は、所定の要件を満たすことで「小規模宅地等の特例」と併用でき、評価額をさらに減額できることがあります。小規模宅地等の特例の制度内容や、適用要件をみていきましょう。

5-1.小規模宅地の特例とは

小規模宅地等の特例とは、亡くなった人が住んでいた土地や事業を営んでいた土地などを相続したときに所定の条件を満たすと、土地部分の評価額が50%または80%減額される制度です。 小規模宅地等の特例の対象となるのは、相続した土地部分が以下に該当する場合です。

- 特定居住用宅地等:自宅として使っていた土地

- 特定事業用宅地等:被相続人が事業をおこなっていた場合に事業用に使っていた土地

※貸付事業を除く - 特定同族会社事業用宅地等:同族会社の事業用に使っていた土地

- 貸付事業用宅地等:賃貸事業に使っていた土地

それぞれの宅地において、評価額が減額される割合と減額が適用される限度面積は次の通りです。

| 減額される割合 | 限度面積 | |

|---|---|---|

| 特定居住用宅地等 | 80% | 330㎡ |

| 特定事業用宅地等 | 80% | 400㎡ |

| 特定同族会社事業用宅地等 | 80% | 400㎡ |

| 貸付事業用宅地等 | 50% | 200㎡ |

亡くなった人が賃貸マンションや賃貸アパートなどを人に貸して賃料収入を得ていた場合、所定の要件を満たすと「貸付事業用宅地等」となり、土地部分の評価額が200㎡まで50%減額されます。

土地の面積は200㎡であるため、評価額のすべてが50%減額されます。よって小規模宅地等の特例が適用されたあとの評価額は、以下の通りです。

- 評価額:9,000万円×0.5=4,500万円

小規模宅地等の特例については、以下の記事で詳しく解説していますので合わせてご覧ください。

(参考)土地を相続するとき、必ずチェックすべき小規模宅地等の特例とは?【税理士法人チェスター】 (chester-tax.com)

5-2.小規模宅地の特例が適用される要件

小規模宅地等の特例を適用できるのは、宅地の種類ごとに定められた要件を満たしたときです。土地の上に賃貸マンションや賃貸アパートなどが建っている土地を相続した場合、貸付事業用宅地等に該当し小規模宅地等の特例を受けるためには以下の要件を満たす必要があります。

〇被相続人の貸付事業の用に供されていた宅地等の要件

- 事業承継要件:その宅地等に係る被相続人の貸付事業を相続税の申告期限までに引き継ぎ、かつ、その申告期限までその貸付事業を行っていること

- 保有継続要件:その宅地等を相続税の申告期限まで有していること

(引用:国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」

相続税の申告する期限まで事業を営む建物がある土地を保有するだけでなく、引き続き貸付事業をしなければなりません。

また、貸付事業用宅地等と認められるためには、亡くなった人が不動産貸付業や駐車事業などの事業をしていた場合です。事業と認められるのは、不動産や駐車場を貸しつけた人から相当の対価を得たうえで、継続的に行われていたときです。

5-3.小規模宅地の特例が適用されないケース

亡くなった人が貸付事業を営んでいた土地を、相続税の申告期限までに売却したり他人に譲ったりしてしまうと貸付事業用宅地等とみなされないため、小規模宅地等の特例を適用できません。たとえ相続税の申告期限まで土地を保有していたとしても、申告期限まで貸付事業を続けていなければ特例の対象外です。

また、亡くなった人が土地の上にある建物を他人に貸していたとしても、相当の対価を得ていなければ貸付事業用宅地等とは認められません。たとえば、賃料が無料である場合や相場よりも著しく安い場合は、基本的に小規模宅地等の特例の対象外となります。

6.使用貸借の土地評価と相続税はどうなる?

土地の上にある建物を無償で貸して使用貸借となる場合、土地部分は自用地として評価されます。 他人に貸していたとしても、使用貸借にあたる場合は土地部分の評価額は減額されません。

また、1筆の土地に所有者自身が住んでいる建物と、無償で他人に貸している住宅の2つがあったとしても、土地は1画地として評価額が計算されます。

7.まとめ

貸家建付地では、借地権割合や借家権割合、賃貸割合に応じて、自用地よりも相続税評価額が低くなります。借地権割合は土地の所在地、賃貸割合は実際に借り手がいる住戸の床面積に応じて決まる仕組みです。借家権割合は、全国一律で30%です。

貸家建付地と小規模宅地等の特例を併用できると、相続税評価額がさらに低くなり、相続税の節税効果を高められます。ただし、小規模宅地等の特例の適用要件は、複雑であるため、相続税専門の税理士に相談することをおすすめします。

税理士法人チェスターは、相続税専門の税理士法人であり、税理士業界から高く評価されています。相続税評価額の計算だけでなく、相続税の申告業務全般に対応しているため、相続について疑問や不安、悩みなどがある方は、ぜひ一度税理士法人チェスターにお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編