親の土地に家を建てるデメリットと対策│税金や住宅ローンも解説

親の土地に家を建てると、土地の購入費用を節約できたり住宅ローンの審査に通りやすくなったりといったメリットがあります。

しかし、将来必ず発生する親の相続を想定しておかないと、兄弟間で相続トラブルに発展する可能性があるといったデメリットもあります。

さらに親の土地に家を建てるパターンによって税金の種類が大きく変わりますし、一般的な住宅ローンの条件や注意点とは異なる点にも注意が必要です。

今回は相続専門の税理士が、親の土地に家を建てる前に知っておきたい知識をまとめました。

この記事の目次 [表示]

1.親の土地に家を建てるメリット

親の土地に家を建てるメリットは、土地購入費用を節約できることと、住宅ローンの審査に通りやすくなることです。

土地の所在地や広さによって異なりますが、土地の購入価格は数千万円となりますので、ここを節約できれば住宅ローンの借入金額を減らすことができ、月々の返済額も少なくなります。

金融機関は「返済能力」と「不動産の担保価値」を総合的に見て住宅ローンの審査を行いますが、融資額が少なければこれらの審査条件も緩和されます。

土地の購入費用を節約できるということは、その分住宅ローンの融資額が少なくなり、結果として住宅ローンの審査に通りやすくなるということです。

2.親の土地に家を建てるデメリット

親の土地に家を建てるデメリットは、土地の名義人である親の相続発生時に、兄弟間で相続トラブルに発展する可能性があることです。

例えば、親の相続における相続人が「長男」「次男」「三男」で、親の名義である土地を無償で借りて、長男が自己名義の家を建てたとしましょう。

この場合、「土地の名義は親」「建物の名義は長男」となりますが、その親の相続が発生した時、親の相続財産が土地以外に何もなければ、次男や三男からすればその土地が唯一の相続財産になります。

ところが、相続財産である土地には、長男名義の建物が建っているために、実際には何の利用価値もありません。

相続財産である親の土地を長男・次男・三男で均等に分割するため「代償分割」を選択すれば、次男や三男は土地を相続しない代わりに、長男から代償金(金銭による対価)を受け取ることができます。

もし次男や三男がこの権利を行使して長男に金銭の支払いを求めたとしたら、容易にトラブルが生じるでしょう。長男は土地の資産価値をできるだけ低く抑えて代償金を少なくしたいでしょうし、次男や三男はできるだけ多く代償金を受け取りたいと考えるからです。

また、長男に代償金として支払うまとまった現金があれば問題はありませんが、代償金を支払う現金がない場合、長男は「代償分割」を諦め、「自宅を売却」もしくは「土地を共有名義にする」ことを選択せざるを得ません。

売却をすれば長男は自宅を失ってしまいますし、土地を共有名義にすることは次男や三男にとって利用価値がない財産を取得することになり、納得を得るのは難しいでしょう。

このように親の相続時に兄弟間でトラブルにならないよう、親の土地に家を建てる人に兄弟がいる場合には、相続対策を併せて行う必要があります。

3.親の土地に家を建てるときのパターンと税金

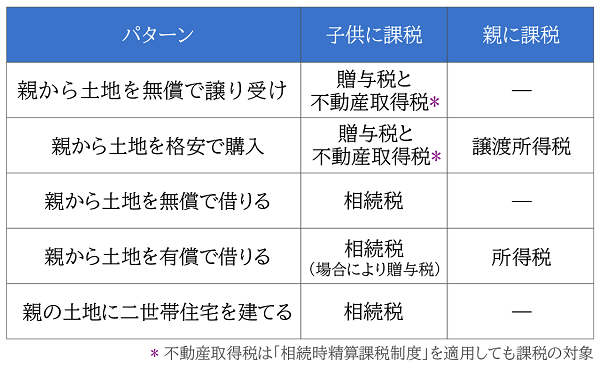

親の土地に家を建てるパターンは5つあり、それぞれ課税される税金の種類が異なります。

なお、親の土地に家を建てる場合、一般的には「親から土地を無償で借りる」パターンが多く、相続税対策としては「親の土地に二世帯住宅を建てる」パターンがおすすめです。

この他にも、土地の所有権の移転登記(名義変更)をするタイミングで、「登録免許税」も課税されます。

登録免許税は「課税標準価格×税率」ですが、この税率はその土地の所有権の移転登記をする理由によって変動します。

贈与であれば2.0%、売買であれば2.0%(令和8年3月31日までは1.5%)、相続であれば0.4%となりますので、ここも覚えておきましょう。

①親から土地を無償で譲り受ける

親から土地を無償で譲り受けると、その土地の相続税評価額から基礎控除額(110万円)を差し引いた金額に対して子供に「贈与税」が課税され、さらに土地を取得することで「不動産取得税」も課税されます。

土地の相続税評価額は、市街地では「路線価方式」で、市街地以外では「倍率方式」によって計算を行います。

贈与税の概要や税率について、詳しくは「贈与税はどんな時に払う?計算方法や非課税の特例も解説」をご覧ください。

②親から土地を格安で購入する

親から土地を格安で購入すると、「その土地の時価と譲渡金額の差額」がみなし贈与となります(相続税法第7条)。

みなし贈与の概要について、詳しくは「みなし贈与財産と贈与はどう違う?みなし贈与のよくある事例をご紹介します」や「親族間売買の注意点~売買が贈与税の対象になることも」をご覧ください。

この場合、子供には土地の時価と譲渡金額の差額に対して「贈与税」が課税されるほか、土地の固定資産税評価額に対して「不動産取得税」が課税されます。親には、有償で譲渡した分に対して「譲渡所得税」が課税されます。

上記例のように、時価3,000万円の土地を、子供が親から1,000万円で購入したとしましょう。

通常であれば、時価の半額以下の値段で土地を他人に売ることはないはずですので、子供は親から2,000万円に相当する贈与を受け取ったとみなされ、子供は2,000万円に対して贈与税を支払う義務が生じることになります。

③親から無償で土地を借りる

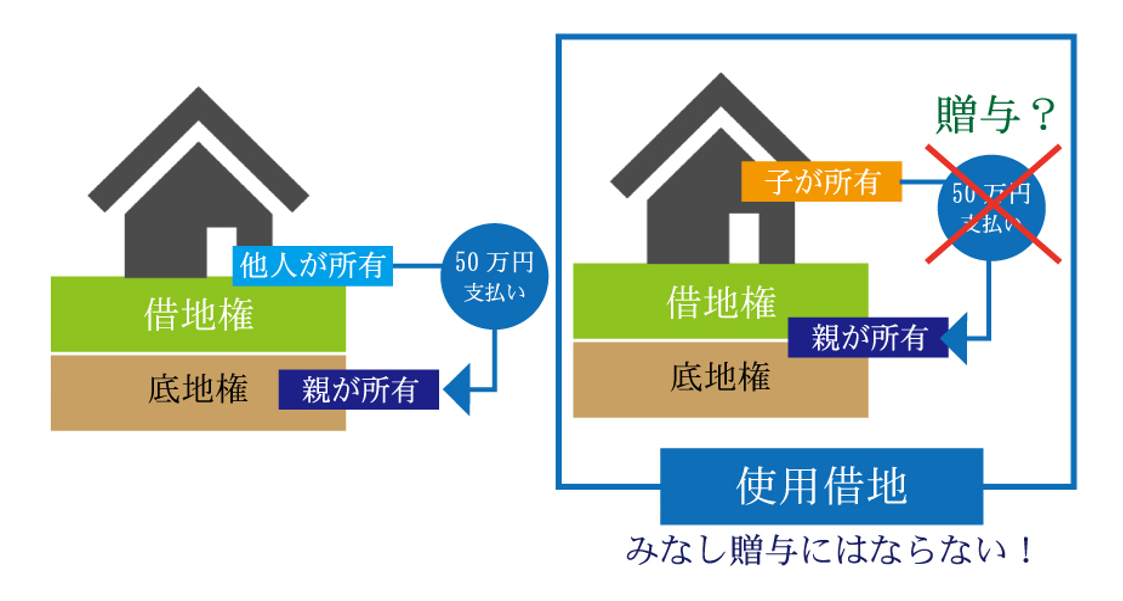

親の土地に家を建てるのであれば、権利金や地代を支払わずに「使用貸借契約(無償使用契約)」を締結することが一般的です。

通常、家を建てるための土地を第三者に貸し付けるのであれば、権利金その他の一時金を収受する慣行のある地域ではその「権利金」などが収受され、さらに土地の使用対価として「地代」が支払われることになります。

親の土地に支払うべきものを支払わずに家を建てたのだから、その権利金や地代は「親から贈与されたとみなされるのでは?」と思われることでしょう。

子供が権利金や地代を支払わずに親の土地を借りることを「使用貸借」と言いますが、これは「贈与」にも「みなし贈与」にも該当しないため、贈与税が課税されることはありません。

ただし、親の相続が発生した際には、その土地は親の相続財産となるため相続税が課税され、その場合は土地の相続税評価額から借地権割合を差し引くことができなくなるのでご注意ください。

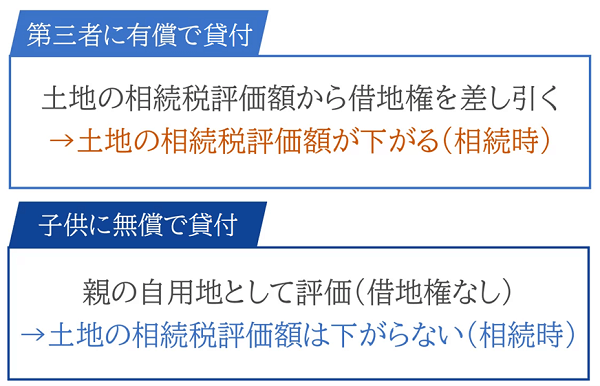

通常、第三者に貸し付けている土地であれば、借地権が発生するため、土地の相続税評価額が下がります。

しかし、使用貸借の場合は、借地権が発生しているとはみなされず、「親の自用地」として評価額を計算するため、土地の相続税評価額は下がりません。

④親から有償で土地を借りる

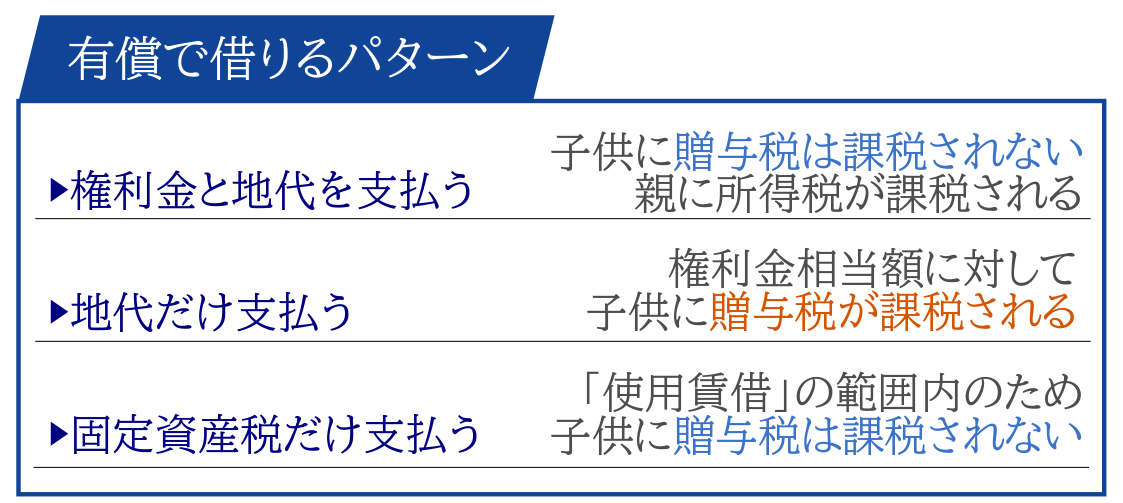

親から有償で土地を借りて家を建てる場合、何に対してお金を支払うのかで課税関係が変わってきます。

「権利金」と「地代」を支払う場合は、子供に贈与税が課税される心配はありませんが、親には所得税が課税されるため確定申告を行う必要があります。

「地代だけ」の支払いをした場合、土地の扱いは「使用貸借」ではなく「賃貸借」となってしまうため、権利金相当額に対する贈与税がかかってしまうので覚えておきましょう。

この他にも、子供が固定資産税程度の支払いを負担しているケースも想定されますが、これは使用貸借の範囲内として認められています。

土地の固定資産税を子供が負担したとしても、贈与税の対象になることはないと言えるでしょう。

なお、親から有償で土地を借りている場合も、その親の相続が発生した際には相続税が課税されます。

親から有償で土地を借りていれば、土地の相続税評価額から借地権割合を差し引くことになるため、その土地の相続税評価額は下がります。

しかし権利金や地代として子供から受け取っていた金額も親の相続財産となるため、遺産総額自体が上がることが想定されます。

⑤親の土地に二世帯住宅を建てる

親の土地に二世帯住宅を建てた場合、その土地の名義人は親のまま、建物部分は親と子供の共有名義となるかと思います。

よって親の土地に対して贈与税が課税されることはありませんが、親の相続が発生した際は、その土地の相続税評価額が相続税の課税対象となります。

親の土地に二世帯住宅を建てて相続人が同居をした場合、その親の相続時に同居している相続人(子供)がその土地を取得すれば、「小規模宅地等の特例(特定居住用宅地等)」が適用できる可能性が高いです。

二世帯住宅に「小規模宅地等の特例」を適用できれば、親名義の土地の相続税評価額を、上限面積330㎡まで80%減額できます。

土地の相続税評価額が80%も減額できるということは、その親の遺産総額を下げることになるため、結果として相続税の大幅節税に繋がるということです。

ただし、小規模宅地等の特例は満たすべき要件があり、二世帯住宅において建物を「区分所有登記」していると、特例の適用ができなくなるため注意が必要です。

二世帯住宅における小規模宅地等の特例について、詳しくは「二世帯住宅で相続税が安くなる可能性がある?二世帯住宅にはどんなメリットがあるのか?」をご参考ください。

4.親の土地に家を建てる際の住宅ローンはどうなる?

親の土地に家を建てる際、住宅ローンを利用して融資を受ける方が多いかと思いますが、一般的な住宅ローンとは条件や注意点が異なります。

4-1.親の土地に担保設定が必要になる

親の土地に家を建てる場合、金融機関が抵当権を設定し、親の土地を担保に入れるケースがほとんどです。

もちろん住宅ローンを組む金融機関や住宅ローンの内容によっても異なりますが、建物が完成した際には建物も担保に入れる必要があります。

もし仮に親の土地が他の借入を目的として担保に入っているなら、住宅ローンの借入の担保を設定するのは難しくなります。

要するに、親の土地が抵当権を設定されておらず、担保価値に問題がないようであれば、子供が親の土地に家を建てることには何の支障もないということです。

4-2.親が連帯保証人になることがある

親の土地に家を建てる際、土地の名義人である親が「連帯保証人」になるよう、金融機関から求められることがあります。

連帯保証人は、通常の保証人とは異なり、借入をした人の返済能力の有無に関わらず、支払いの義務を負うこととなります。

大抵の場合は親が担保提供者になっているので、親が連帯保証人になるケースが多いようですが、事前に十分な話合いが必要と言えるでしょう。

4-3.住宅ローンの支払いができなくなった場合

住宅ローンの支払いが滞れば、連帯保証人である親にローン返済が請求されます。

しかし、親もローン返済ができなくなった場合は、抵当権が設定されている親の土地を売却(競売)して滞っている返済に充てられるため、親の土地を失うことになります。

このような事態に陥らないためにも、住宅ローンを組んで親の土地に家を建てる予定がある方は、可能な限り自己資金を持っておくことをおすすめします。

4-4.親の土地に二世帯住宅を建てる場合

親の土地に二世帯住宅を建てる場合、住宅ローンの組み方にはいくつかパターンがあります。

例えば、親子の収入を合算して住宅ローンを組む、親子リレーローンを組む、親子ペアローンを組む、などです。

ただし、住宅ローンの組み方によっては登記方法が限定されることがあり、住宅ローン控除の適用や、相続税における小規模宅地等の特例の適用要件に影響があります。

親の土地に二世帯住宅を建てる際には、各種控除や特例を見越し、専門家に相談した上で、住宅ローンのパターンを選択する必要があります。

5.親の土地に家を建てた後に名義変更はできる?

親の土地に家を建てた後、その土地の名義変更ができるのか否かについてまとめました。

5-1.住宅ローン返済完了まで名義変更できない

親の土地を担保にして住宅ローンを組むと、住宅ローンを完済するまで名義変更はできません。

その土地を子供に名義変更をしたいのであれば、住宅ローンを組む前に、その土地の名義を「親」から「子供」に変更しておく必要があります。

5-2.名義変更はできるが税金が高くなる

親の土地に家を建てる際に、その土地を「贈与」もしくは「売買」すれば名義変更は可能です。

しかし、税金の章でお話した通り、土地を贈与すれば、子供に贈与税と不動産取得税が課税されます。

格安で売却すれば、土地の時価と譲渡金額の差額分に対して子供に贈与税が課税され、土地の固定資産税評価額に対して不動産取得税が課税されます。親には譲渡所得税が課税されます。

さらに名義変更をする際には登録免許税も課税されますが、売買や贈与だと税率が2.0%と高くなってしまいます(相続だと登録免許税0.4%)。

5-3.相続時精算課税制度を利用する

土地の無償譲渡や格安売買に係る贈与税を支払いたくないなら、「相続時精算課税制度」を利用するという方法もあります。

相続時精算課税制度とは、最大2,500万円以内であれば贈与税が課税されず、2,500万円を超過した贈与財産については贈与税の税率が一律20%となる制度のことです。

しかし、贈与者(親)の相続が発生した際には、相続時精算課税制度で課税されなかった贈与財産については、その贈与者の相続財産として相続税を課税するという、いわゆる先延ばしの制度であることにご注意ください。

また、相続発生時にその土地に小規模宅地等の特例が使えなくなる、登録免許税や不動産取得税は贈与の税率が適用されるといったデメリットもあります。

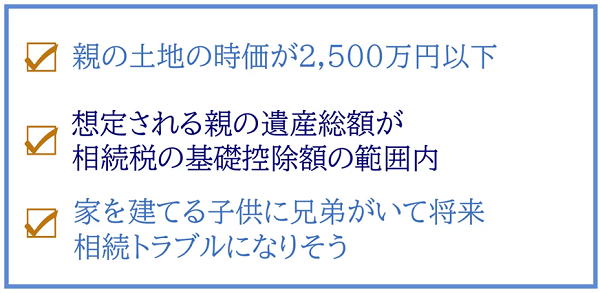

相続時精算課税制度を選択して親の土地を贈与するのであれば、以下の条件を満たしておくと良いでしょう。

相続時精算課税制度について、詳しくは「相続時精算課税制度とは何か?メリットやデメリットも全て解説!」をご覧ください。

6.親の土地に家を建てるときは専門家に相談するのがおすすめ

親の土地に家を建てる場合には、さまざまな問題があります。

例えば、親の土地を無償で借りて家を建てると、将来兄弟間で相続トラブルに発展する可能性があるため、生前の相続対策が必須となります。

かといって、土地の名義変更をするために、親の土地を売買したり贈与したりすると、課税される税金が高くなってしまうため、相続時精算課税制度などの選択を検討する必要があります。

また、相続トラブルが想定されない場合であっても、親の土地に家を建てると住宅ローンの条件が変わってくるため、各種税金の控除や特例の適用要件を満たした上で、住宅ローンの組み方を考える必要があります。

親の土地に家を建てる際は、各ご家庭によって留意すべきポイントが異なりますので、実際に建物を建てる前に、相続専門の税理士に相談しておくことをおすすめします。

6-1.相続専門の「税理士法人チェスター」にご相談を

税理士法人チェスターは、相続税と贈与税に特化した税理士事務所です。

相続税や贈与税には数多くの特例があり、満たすべき要件が複雑なため、専門的なノウハウや経験が重要となります。

また税理士法人チェスターは、相続業務に特化したチェスターグループと協力・連携関係にあります。

不動産コンサルティング専門の「株式会社チェスター」、登記手続きに欠かせない「司法書士法人チェスター」、ライフプラン全般をサポートする「株式会社チェスターライフパートナー」などと共に、多角的な視点からさまざまなアドバイスをさせていただきます。

税理士法人チェスターでは、生前対策に関するお問合せフォームより無料電話相談のご予約を承っておりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編