【借地権は相続できる!】相続税評価・名義変更の方法等を解説

他人の土地を借りてその上に家を建てている場合、建物の所有者は「借地権」という権利を持っています。

この建物の所有者が亡くなると、建物だけでなく借地権も相続の対象となり、相続税がかかることがあります。

借地権そのものを相続する特別な手続きはありませんが、名義変更(相続登記)は必要です。また、借地権の相続税評価額の計算方法や、地主との手続き・トラブル対応にも注意が必要です。

本記事では、借地権を相続するときの手続きや注意点、借地権の相続税評価額の計算方法、その他借地権をめぐるよくあるトラブル事例などについて解説します。

なお、動画でも借地権について説明をしていますので、こちらもご覧ください。

この記事の目次 [表示]

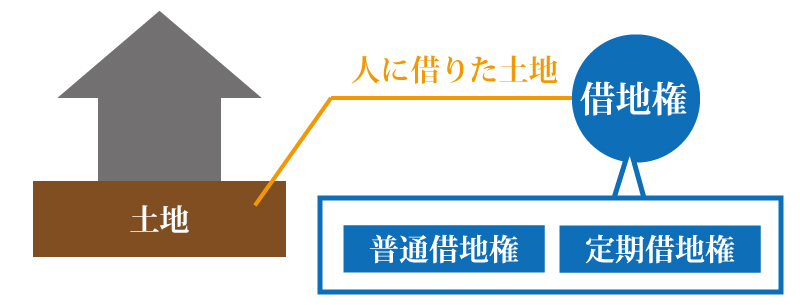

1.借地権とは

借地権とは、自宅など建物を建てるために、土地の所有者である地主から土地を借り受けて、その土地を利用する権利のことです。

土地を借りているということで借地権を財産として認識していない人もいますが、借地権は遺産相続の対象になります。

借地権は、大きく「普通借地権」と「定期借地権」に大別されます。

1-1.普通借地権

普通借地権とは定期借地権以外の借地権のことで、その存続期間は原則として30年とされています。ただし、契約により30年以上の存続期間とすることもできます。

普通借地権の大きな特徴は、借地契約の更新ができることです。借主(借地人)が契約の更新を求めた場合、正当な理由がない限り、地主はこの更新を拒否することができません。このため、普通借地権は、一般的に借主にとってかなり強い権利であるといわれています。

なお、契約が更新されず借地関係が終了する場合には、借主の建物を地主に買い取ってもらう建物買取請求権が認められています。

1-2.定期借地権

定期借地権は、契約を更新することができない形態の借地権です。定期借地権は、特段の事情がなければ、契約更新により半永久的に土地を使用できる普通借地権は地主側に不利な点が多いという不満を緩和するために創設されました。

また、定期借地権の場合、契約終了時に原則として建物買取請求権は認められず、借主は建物を取り壊して土地を返す必要があります。この際、地主に立退料を要求することもできません。

このように、定期借地権は普通借地権に比べると、地主の権利が強くなっているという特徴があります。

なお、本記事では詳細な説明は割愛しますが、定期借地権には、「一般定期借地権(借地権の存続期間:50年以上)」と「事業用定期借地権(同:30年以上50年未満)」、「建物譲渡特約付借地権(同:30年以上)」があります。

2.相続税の対象!借地権の有無を判断する際のポイント

借地権は遺産相続の対象となるため、借地権も相続税の課税対象となります。相続税の申告において、借地権を相続財産に含める必要があるかどうかは、以下の点を鑑み判断します。

2-1.借地権として評価するためのチェックポイント

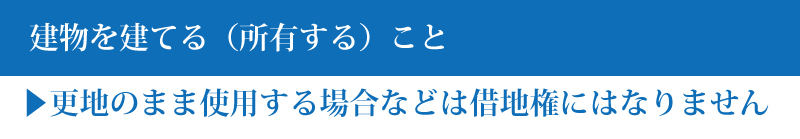

亡くなった方(被相続人)が、次の条件で土地を借りている場合には、相続税の申告にあたり相続財産に借地権を含める必要があります。

- 建物を建てて所有すること

- 地代を支払っていること(使用貸借ではないこと)

このため、建物を建てずに仕切りを設けただけの駐車場として借地を使用するような場合は、借地権として評価する必要はありません。

また、被相続人が、親族が所有する土地に家を建てて住んでおり、この土地に対する地代が無償であったり固定資産税相当額程度であったりする場合も、借地権として評価する必要はありません。

親族間であっても、土地賃貸借契約書を締結しておくとよいでしょう。

なお、実際に借地権の有無を判断する際には、権利金の支払い状況や地代の適正性、地主が個人ではなく法人であるかどうか、法人である場合には税務署に「土地の無償返還に関する届出書」が提出されているかどうかなどを考慮する必要もあります。非常に難解なケースもあるため、判断が難しい場合には、相続税に詳しい税理士に相談することをおすすめします。

2-2.借地権の取引慣行のある地域の考え方

相続財産の評価を行う上でのルールブックともいえる「財産評価基本通達」では、借地権の取引慣行のある地域以外の地域にある借地権は評価しないと定めています(27項)。

借地権の取引慣行のある地域として、東京・大阪などの大都市やその近郊の地域を挙げることができますが、それ以外にも借地権の取引慣行のある地域に該当する地域は多数あります。

亡くなった方(被相続人)の住んでいた地域が、借地権の取引慣行のある地域であるか否かを判定するのは簡単ではありませんが、国税庁が公表している「財産評価基準書」において概ねの目安をつけることができます。財産評価基準書において、被相続人の住所地に「借地権割合(30%~90%)」が表示されていなければ、その地域は借地権の取引慣行のない地域である可能性が高いといえるでしょう。

3.相続税はいくら?借地権の相続税評価方法

次に、相続税を申告するときの借地権の具体的な評価方法を解説します。

3-1.普通借地権の相続税評価

次に、相続税を申告するときの借地権の具体的な相続税評価方法を解説します。

3-1.普通借地権の相続税評価

普通借地権の評価は、以下の方法により行います。

「土地の価格」は、その土地が更地であるとした場合の評価額であり、路線価方式または倍率方式で算出します。「借地権割合」は、地域ごとに国税局が設定しています。住宅地の場合、借地権割合は60%~70%であることが一般的です。

普通借地権の評価について、詳細は下記の記事を参照してください。なお、この記事では、後述する定期借地権の評価方法についても詳しく解説しています。

(参考)相続した借地権の計算方法。普通借地権と定期借地権の評価とは。

(参考)相続税の借地権割合の算出の方法

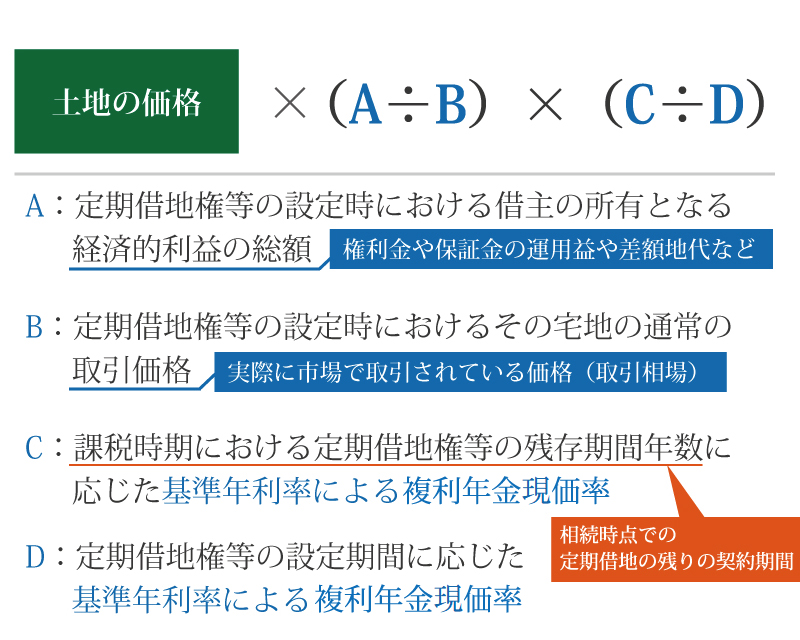

3-2.定期借地権の相続税評価

定期借地権の相続税額については、以下の方法により計算します。

上記の式で使う「基準年利率」は、国税庁ホームページに掲載されています。「複利年金現価率」は、各年の基準年利率が掲載されているページにある「複利表」を参照してください。

(参考)国税庁HP:令和5年分の基準年利率について(法令解釈通達)

(参考)国税庁HP:財産評価関係 個別通達目次(他の年の基準年利率はこちらを参照)

3-2-1.課税上の弊害がある場合の相続税評価

上記の定期借地権評価額の計算式は、定期借地権の設定時と課税時期(相続の場合は被相続人の死亡の日)とで、借主に帰属する経済的利益に変化がないような場合等、課税上の弊害がない場合に使用できる簡便的な計算方法です。

このため、例えば次のような事情がある場合には、課税上の弊害があると考えられるため、上記の評価方法は採用できません。

- 借地契約締結後に権利金の追加支払いがあった場合

- 自然発生的な差額地代が生じている場合 など

このようなケースでは、課税時期において借主に帰属する経済的利益と借地権の存続期間に基づいて評定した価額を定期借地権の相続税評価額とします。

3-3.一時使用目的の借地権の相続税評価

一時使用のための借地権の価額は、通常の借地権の価額と同様に評価することは適当ではありません。一時使用目的の借地権は、雑種地の賃借権の評価方法と同じように評価します。

なお、一時使用目的の借地権とは、建設現場や博覧会場など、一時的な事業に必要とされる臨時的な設備を所有することを目的とする借地権のことをいいます。

4.借地権の相続手続き

ここからは、借地権を相続するときの手続きや、注意したいポイントについて説明します。

4-1.借地権の相続は地主に連絡するだけでよい

借地権は相続財産であるため、被相続人の配偶者や子などの法定相続人は借地権を相続することができます。

借地権を相続した場合、土地を借りているということから、地主の承諾が必要になると思われるかもしれませんが、借地権の相続にあたり地主の承諾は不要です。承諾料(名義変更料)を支払う必要もありません。

ただし、法的な承諾義務がないといっても、地主との良好な関係を維持するため、「借主が亡くなったので借地権を相続する」ということを連絡しておくことは大切です。今後も長く続く地主との関係を良好にしておくためにも、忘れずに伝えておくようにしましょう。

4-1-1.地主に要求されても土地は返さなくてよい

ところで、地主の中には、土地をより有効活用するため借地契約を解消したいと考えている人も少なくありません。

このような地主の中には、相続を機に、相続人に「借主が死亡したのであれば土地を返してほしい」と要求してくる人もいます。しかし、このような要求に応じる必要はありません。仮に、相続人にはすでに別の場所に住まいがあり、借地上の建物に居住するつもりがない場合であっても同様です。

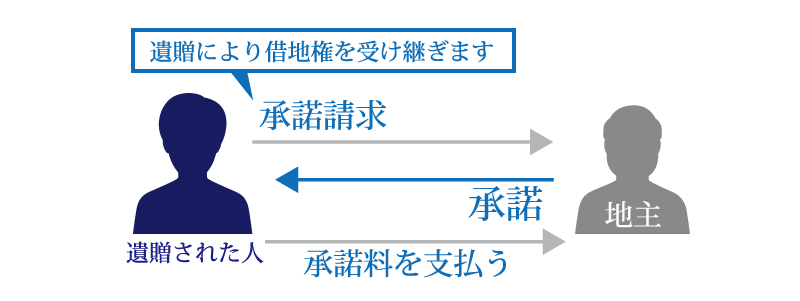

4-2.遺贈の場合は地主の承諾が必要

借地権の相続に地主の承諾は不要と述べましたが、法定相続人以外の人への遺贈(遺言によって、特定の人に財産を引き継がせること)の場合は話が異なります。

法定相続人以外の人への遺贈の場合は地主の承諾が必要となります。失念しやすいところであるため、借地権の遺贈を検討している場合は十分に注意が必要です。

4-3.借地上の建物は名義変更が必要

借地権そのものを相続する手続きはありませんが、借地上の建物については名義変更(相続登記)をする必要があります。借地上の建物を借主(借地権者)名義で登記しておくことで第三者に借地権を主張できるようになります。

この建物の名義変更を怠っていると、地主が土地を第三者に売却してしまった場合に、その第三者に対して借地権を主張できなくなってしまう可能性があります。建物の名義人は、必ず土地の借主(借地権者)と一致させておく必要があると覚えておきましょう。

4-3-1.借地権の登記がされているときは借地権の名義変更も必要

借地権自体も登記することが可能であり、借地権を登記することで、借主は誰に対しても自らの借地権を主張することができます。しかし、借地権の登記は義務ではないため、借地権の登記がされていることは滅多にありません。

一方で、稀ではありますが、借地権が登記されている場合には、借地権の名義変更も行う必要があります。

5.借地権の相続後に注意したいポイント

続いて、借地権を相続したのち、借地上の建物を建て替える場合や売却する場合などに注意したいポイントについて説明します。

5-1.建物を建て替える場合は地主の承諾が必要

借地権の相続人が借地上の建物に住む場合、自身の家族構成などの事情から、建物の建て替えや増改築を行いたいというケースは少なくありません。

建物の建て替えや増改築を行う場合には、原則として地主の承諾が必要となります。承諾を得ずにこれらの行為をしてしまうと、地主から契約違反と指摘されることにもなりかねませんので注意しましょう。

なお、雨漏りの修理など建物の維持管理に最低限必要となる修繕は、原則として増改築には含まれず、地主の承諾は必要ありません。ただし、この場合でも、地主に余計な誤解を与えないよう、事前通知しておく方が望ましといえるでしょう。

5-2.借地権付建物を売却する場合も地主の承諾が必要

借地権と借地上の建物を相続したものの、自身がすでに自宅を有しているなどの理由から、この借地権付建物を第三者に売却したいというケースもよくあります。

このようなケースは、建物と同時に借地権も売却(譲渡)するということになるため、当然に地主の承諾が必要となり、承諾料を支払う必要もあります。

地主の承諾を得ないで借地権を売却しようとした場合には、契約違反として地主から借地契約の解除を求められることもありますので、必ず承諾を得るようにしましょう。

5-3.地主に借地権を買い取ってもらうこともできる

借地権は第三者に売却するほか、地主に買い取ってもらう(返還する)という選択肢もあります。この場合、譲渡の承諾料は必要ありませんが、借地権を買い取ってもらえるかどうかは地主の意向によります。

「土地を自由に使えるようになるなら借地権を買い取ってもよい」と考える地主もいる一方、「安定した賃料収入が途絶えるので買い取りには応じない」という地主もいるため、必ず買い取ってもらえるという保証はありません。

また、借主側の都合で地主に買い取りを依頼することになるため、その買い取り価格は、第三者に借地権を売却する場合よりも低額となる可能性があります。

5-4.借主が底地を買い取ることも選択肢に

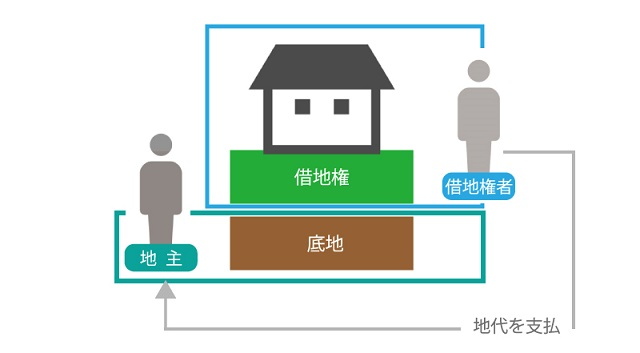

借地権が設定されている土地(地主から見れば、他人に貸し出して所有権だけが残っている土地)のことを「底地」といいます。

この底地を借主が地主から買い取れば、借地権は消滅し、土地は完全に自分(借主)のものとなります。地代を支払う必要もなくなり、土地の売却や貸付けなども自由に行うことができます。

ただし、底地を譲ってもらえるかどうかは、地主の意向によってきます。

「いつ土地を返してもらえるかわからないぐらいならこの機会に底地を売ってもよい」と考える地主がいる一方で、「先祖代々受け継いできた土地を売るわけにはいかない」という考え方の地主もいます。

断られる可能性も十分ありますが、借地を完全に自分のものにしたい場合には、地主に底地の買い取りを打診してみてもよいでしょう。

6.地主の承諾についての注意点

ここまでの説明の中で、借地権を遺贈や借地権(借地権付建物)の売却、借地上の建物の建て替え等を行う際は、地主の承諾がいるという話をしてきました。この承諾を得る際には、通常、地主に承諾料を支払う必要があります。

6-1.借地権の売却や遺贈には承諾料が必要

地主に支払う承諾料の相場について、上記のケース別に示すと概ね以下のようになります。

| 承諾料を支払うケース | 承諾料の相場 |

|---|---|

| 借地権の遺贈 | 借地権価格の10%程度 |

| 借地権の売却 | 借地権価格の10%程度 |

| 建て替え・増改築 | 土地の更地価格の3~5%程度 |

なお、法定相続人が借地権を相続した場合は、地主の承諾や承諾料の支払いは不要です。地主が相続と遺贈を混同して相続人に承諾料を要求することがありますが、相続の場合は支払う必要はありません。

6-2.地主の承諾が得られない場合

借地権の遺贈や売却について地主の承諾が得られない場合は、裁判で地主の承諾に代わる許可を求めることができます(借地非訟)。借地上の建物の建て替え、増改築についても同様です。

裁判所が地主の承諾に代わる許可をする場合は、あわせて承諾料も決定します。

7.借地権相続のよくあるトラブルとその対処方法

借地権に関するトラブルの多くは、地主との間で起こるものです。ここでは、借地権の相続にあたり、よくあるトラブルとその対処方法について説明します。

7-1.子の名義で借地に建物を建てない

二世帯住宅を建てる場合によくあるケースですが、親の借地上にある建物を取り壊し、子がその借地上に建物を建てることがあります。例えば、父親が死亡し母親が借地権を相続、その借地上の建物を息子が建て替え、母親と同居するようなケースです。

ところが、地主の承諾を得ないで借地上に子の名義の建物を建ててしまうと、借地権を無断で転貸等したこととなってしまい、最悪の場合、借地契約を解除されてしまう可能性があります。

子の名義で建物を建てる場合は、建物の建て替えについて地主の承諾を得るほか、借地権を子に譲渡する、あるいは転貸することについても承諾を得るようにしましょう。

7-2.地代の滞納や更新料の支払い拒否をしない

借地権の遺贈や売却、借地上の建物の建て替え等を行うにあたり地主の承諾が必要なのは、前述のとおりです。

地主の承諾を得るにあたり、重要なのは地主と良好な関係を気付いておくことです。地主も人間ですから、トラブルを抱えている相手からの申し出に対して快諾することは、一般的には考えづらいでしょう。

地主と良好な関係を気付いておくため、地代は滞りなく支払うようにしましょう。特に、借主に相続が発生した場合、誰が借地権を相続するか決まっていないため地代の支払いを滞納するケースが多く見受けられます。

しかし、このような場合でも地代の滞納が起きないよう、誰かが代表して地代を支払い、遺産分割が決まったときに精算するといった対応を取るようにしましょう。

また、借地契約の更新を行う際には更新料を支払うのが一般的です。この更新料は法定されているものではなく、地主との契約に更新料についての定めがない限り、借主は法的には更新料を支払う義務はありません。

しかし、例えば、元々の借主である被相続人は慣行として更新料を支払っていたのに、借地権を相続した現在の借主は更新料の支払いを拒否するというようなことが起きた場合、地主と現在の借主との関係性が悪化するのは間違いないでしょう。

更新料の支払いが苦しいということであれば、分割払いを申し出るなどして、できるだけ地主との関係性を悪化させないよう努めた方が、将来的に見れば有益といえるかもしれません。

7-3.地主とのコミュニケーションを大切にする

この他にも、地主と良好な関係を築くためには、借地権を相続したらその旨の連絡を行う、地主の承諾を得る必要のない修繕を行う場合でも事前に連絡を入れておくなど、借地に関する何かしらのイベントが生じた際は地主に連絡をするようにしておくことが大切です。

また、道端で地主と顔を合わせることがあれば、きちんと挨拶をするなど、当たり前のことを欠かさないようにしておきましょう。「高い地代を支払ってあげている」というような態度ではなく、謙虚な気持ちで地主と向き合うことが大切です。

8.借地権相続に関連するよくあるQ&A

本記事の最後に、上記で触れた事項以外に借地権相続に関連するよくあるお悩み事を紹介します。

8-1.借地上にある建物を貸し出すことはできる?

転勤などで長期間借地上の自宅を空けることになった際、自宅を第三者に貸し付けて賃貸収入を得たいという方もいるでしょう。そんなとき、借地であることから他人に賃貸することは地主の承諾を得ないとできないと考えている方は多いようです。

確かに、借地権そのものを第三者に転貸する際は、地主の承諾を得る必要があります。しかし、借地上にある借主名義の建物は、あくまで借主自身のものであるため、借主はその建物を地主の承諾を得ることなく第三者に貸し出すことができます。当然、承諾料の支払いも必要ありません。

ただし、地主との土地賃貸借契約の中で、第三者への建物賃貸の際は地主の許可を得ることと規定されている場合は、地主の許可を得ておく必要があります。なお、仮にこのような規定がない場合においても、地主との良好な関係を保っておくためには、事前に通知をしておいた方がよいでしょう。

8-2.地主からの底地の買取依頼には応じた方がよい?

借地権付き建物に住んでいると、稀に地主から底地を買い取らないかと打診を受けることがあります。地主により理由はさまざまでしょうが、固定資産税の負担などを考えると地主から見て必ずしも収益性が高くないことや相続税の納税資金確保といった理由が考えられます。

では、借主はこういった打診に応じるべきでしょうか。これについては、買取資金の融通が利くのであれば、一般的には買い取りに応じた方がよいといえるでしょう。底地を買い取ることができれば、その土地は完全に自分のものとなり、建物の建て替え等はもちろん、他人への貸付けや売却も自由に行うことができます。

底地の買い取りは、通常借主から打診することの方が多いと思われます。地主から打診があるということは、借主から打診する場合に比べて割安に底地を購入できる可能性が高いと考えられるため、もし地主から底地の買取依頼があった場合には、前向きに検討してみた方がよいでしょう。

8-3.地主が底地を売却したらどうなるの?

最後に、地主が底地を第三者に売却してしまった場合の借主への影響について考えてみます。地主が底地の処分を検討するとき、前述のように借主に買取依頼をせずに、地場の不動産会社等に売却することも当然考えられます。この際、地主は借主の承諾を得る必要はないため、極端の話、ある日突然底地所有者が変わっていたということもあり得ます。

借主の立場からすると、底地所有者が変わった場合に借地契約はどうなるのかと、心配になるでしょう。しかし、底地が別の第三者の所有になったとしても借地契約が解除されることはなく、借主は引き続きその借地上の建物に住み続けることができます。

ただし、底地の売却を機に、不動産会社など新たな底地所有者から地代の値上げを要求される可能性はあります。

9.まとめ:借地権の相続は非常に複雑

このように、借地権は、他の遺産と同様に相続の対象になり、相続税の課税対象となります。法定相続人が相続する場合は、地主の承諾は必要ありませんが、遺贈で受け継ぐ場合や取得した借地権を売却する場合などには地主の承諾がいるなど、借地権の相続にあたっては、地主とのさまざまなやりとりが生じることになります。

また、借地権は、相続税の申告の際の評価方法も複雑で、本記事では触れられていない他の税務上の論点もあります。

借地権の相続や売却でお困りの方は、早めに専門家に相談することをおすすめします。

税理士法人チェスターは、法律事務所や不動産会社と提携して、借地権にかかわるあらゆるご相談を承っております。

借地権の評価は…相続税専門の税理士法人チェスター

借地権の売却は…株式会社チェスター 不動産の売却

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編