不動産の生前贈与で相続税対策する方法│メリット・注意点を解説

不動産を所有している方の中には、ご自身の死後の相続によってではなく、存命中にその不動産を子や孫、配偶者などに贈与しておきたいと考える方も少なくありません。それは、課税上のメリットを得る目的のほか、自分が意図するとおりに資産の移転が実現できるといった理由もあります。

しかし、生前贈与は、やり方やタイミングを誤ると、かえって税負担が増えたり、あるいは親族間のトラブルに繋がったりするリスクもあります。

そこで本記事では、不動産の生前贈与について、税制はもちろん、それ以外の面も考慮して、そのメリットやデメリット、注意点等について解説していきます。

この記事の目次 [表示]

- 1 1.不動産の生前贈与、7つのメリット

- 1.1 1-1.メリット1:相続時精算課税を用いれば、2,500万円の特別控除により、相続時まで課税が繰り延べされる

- 1.2 1-2.メリット2:暦年課税では、年間110万円までの贈与額が非課税となる

- 1.3 1-3.メリット3:夫婦間での居住用不動産の贈与では、受贈者の贈与税が一定額まで非課税となる特例が受けられる場合がある

- 1.4 1-4.メリット4:親から子などへ住宅取得資金を贈与する場合、一定額まで贈与税が非課税となる特例を受けられる場合がある

- 1.5 1-5.メリット5:任意のタイミングで不動産の承継をおこなうことができる

- 1.6 1-6.メリット6:法定相続人以外の贈与者が決めた人に財産を承継できる

- 1.7 1-7.メリット7:不動産を受贈後に売却した場合、不動産の譲渡所得に対する所得税の3,000万円控除が受けられる場合がある

- 2 2.不動産の生前贈与、6つのデメリットや注意点

- 3 3.不動産を生前贈与することのメリットが大きいと考えられるケース

- 4 4.不動産の生前贈与でかかる贈与税の計算方法

- 5 5.不動産の生前贈与で必要な手続きの流れ

- 6 6.不動産を生前贈与する際に注意すべきポイント

- 7 7.相続税対策では、様々な方法を比較して総合的に損得を判断する必要がある

- 8 8.不動産の生前贈与に関するご相談の事例紹介

- 9 9.まとめ:不動産の生前贈与を含めて、相続対策を検討するなら専門家へ相談を

1.不動産の生前贈与、7つのメリット

自身が所有する不動産を、子やその他の親族などに移転するためには、相続以外では、贈与による方法と、譲渡(売買)による方法の2通りがあります。

本記事では、そのうち贈与について解説します。

死後に発生する相続との比較において、存命中に贈与をすることを「生前贈与」と呼ぶこともあります。贈与には、自身の死亡を契機として贈与をおこなう「死因贈与」という方法もありますが、死因贈与が用いられることは少なく、単に「贈与」といえば、通常は生前贈与のことを指します。本記事でも「贈与」と「生前贈与」は特に区別せずに用います。

なお、「贈与」とは財産を「あげる」ことをいい、贈与を受ける(財産をもらう)ことは「受贈」といいます。また、贈与をする人のことは「贈与者」、受贈をする人のことは「受贈者」といいます。言葉が似ていますが、反対の立場であることに注意してください。

不動産に限りませんが、贈与がおこなわれた場合、受贈者には、原則として「贈与税」が課されます(贈与者には課税されません)。

ただし、贈与税には一定の基礎控除額(暦年贈与の場合、年間110万円)が設けられており、課税されるのは、この基礎控除額を超えた部分の贈与についてのみです。そこで、この非課税枠を活用することで、相続によるよりも、課税上、有利に資産を移転できる場合があります。

また、一定のケースでの不動産の贈与では、課税面での優遇措置(特例措置)が受けられることがあります。

さらに、課税面以外にも、不動産の生前贈与にはいくつかのメリットがあります。

はじめに、生前贈与によるこれらのメリットについて確認します。

1-1.メリット1:相続時精算課税を用いれば、2,500万円の特別控除により、相続時まで課税が繰り延べされる

贈与税の課税方法には「暦年課税」と「相続時精算課税」の2種類があり、まったく異なる方法で贈与税が計算されて、課税されます。

何も手続きをしなければ、「暦年課税」が適用されることになりますが、一定の手続きをすることで、「相続時精算課税」を選択することができます。

不動産を生前贈与したい場合に、暦年課税では贈与税額が高くなり、贈与がしにくくても、相続時精算課税を適用すると生前贈与をしやすくなるケースがあります。

1-1-1.いますぐ高額な不動産を贈与できる点が、相続時精算課税を用いるメリット

相続時精算課税では、1人の贈与者ごとに、贈与財産額の累計で2,500万円までの特別控除が設定されており、2,500万円を超えた贈与額部分にのみ贈与税が課されます。つまり、2,500万円までは贈与税が課されないということです。

2,500万円を超える贈与額部分には、受贈した年に一律20%の贈与税が課されます。

ただし、相続時精算課税の対象になった贈与財産は、その財産を贈与した者が死亡した際、その贈与者の相続財産に加算され、相続税の課税対象となります。これを「贈与財産の相続財産への持ち戻し」といいます。2,500万円の特別控除枠部分に贈与税は課されないのですが、代わりに相続税が課されることになるというわけです。

例えば、相続時精算課税を用いて父から子に2,500万円の不動産を贈与していた場合、贈与した年に、子に贈与税は課税されません。しかし、その後、父が死亡したときに、2,500万円が相続財産に加算され、相続税の課税対象とされます。

「相続時精算課税」制度という名前のとおり、課税される時点と税目が、贈与時点での贈与税から、相続時点での相続税へと「繰り延べ」されるだけであり、「非課税」になるわけではないことに注意してください。

つまり、相続時精算課税を適用して贈与をしても、贈与税または相続税を単純に「節税」する効果は限定されることとなります。

では、相続時精算課税を用いる意味がないかというと、そんなことはありません。

なんらかの理由によって、生前の「いま」不動産を移転したいという場合、その不動産の評価額が高額であればあるほど、暦年課税では、受贈者に多額の贈与税が課されます。そのため、受贈者に贈与税を負担する資力がなければ、不動産を移転したくても移転することができないケースが生じます。

しかし、2,500万円までの課税が繰り延べされる相続時精算課税を用いれば、贈与時の贈与税の課税は暦年課税より少なくて済みます。受贈者に贈与税を負担する資力が低くても、いますぐに不動産を移転することができるというわけです。

また、もともと相続税の課税対象とならない場合には、一括で高額な贈与を行っても贈与税が課税されず、相続開始に相続財産に加算したとしても相続税は発生しないため、この点、利用価値は高いといえます。

(暦年課税と相続時精算課税の税額の具体的な計算例は、後ほど掲載します)。

なお、相続時精算課税は、誰から誰に対する贈与でも使えるものではなく、原則として60歳以上の父母や祖父母(直系尊属)から、18歳以上の子や孫(直系卑属)に対して贈与する場合にのみ選択することができる制度です。

また、一度相続時精算課税を選択した贈与者からのその後の贈与については、この後説明する暦年課税を選択することはできません。

その他、相続時精算課税のくわしい説明は、下記の記事も参照してください。

→(参考):相続時精算課税制度とは?活用するメリット・デメリットや注意点も解説!

1-1-2.【令和5年度税制改正】相続時精算課税に基礎控除が設定された

令和5年度の税制改正では、相続時精算課税について改正が行われました。

具体的には、上記の2,500万円の特別控除とは別枠で、暦年課税のような年間110万円までの「基礎控除」が設けられることになったのです。

この年間110万円の基礎控除内の贈与については、相続時の相続財産に加算されることはありません(持ち戻しの対象外)。改正により、相続時精算課税の使い勝手は向上しました。

なお、新しい相続時精算課税制度は、令和6年1月1日以後に受けた贈与について適用されます。

1-2.メリット2:暦年課税では、年間110万円までの贈与額が非課税となる

相続時精算課税を適用するには、税務署への届出が必要です。届出をしない場合は、暦年課税が適用されます。

暦年課税には、受贈者1人あたり年間110万円までの基礎控除が設けられており、110万円以下の贈与財産は非課税となります。例えば、1,000万円の財産を贈与したのなら、110万円を控除した、890万円分が課税対象になるということです。

暦年課税の基礎控除額110万円は、相続時精算課税の2,500万円の特別控除額と比べるとかなり小さな金額です。しかし、この110万円の基礎控除は、課税の繰り延べでなく、完全に非課税となる点が大きなメリットです。

ただし、暦年課税による生前贈与でも、相続発生前の一定期間の贈与に関しては、相続財産に足し戻されて相続税の課税対象とされてしまう、「生前贈与加算」の規定があり、その点は注意が必要です。「生前贈与加算」については、後でくわしく説明します。

この基礎控除(非課税枠)は、暦年(1月1日から12月31日)単位で、毎年設定されます。預金などであれば、毎年贈与をすることで、110万円の基礎控除を何年にもわたって適用できるので、結果として大きな節税効果を得ることができます。

しかし、不動産を何度も贈与する家庭は稀でしょうから、不動産の生前贈与の場合、暦年課税の基礎控除では、節税効果は限られるでしょう。

1-3.メリット3:夫婦間での居住用不動産の贈与では、受贈者の贈与税が一定額まで非課税となる特例が受けられる場合がある

婚姻期間が20年以上の夫婦間で、居住用不動産(以下、「住宅」といいます)、または住宅を取得するための資金を贈与した場合には、「贈与税の配偶者控除」という特例の適用を受けることができます。この控除は、通称「おしどり贈与」と呼ばれています。

本特例の適用を受けると、2,000万円までの贈与に、贈与税が課税されません。上記の暦年課税の基礎控除とあわせて2,110万円まで、無税で贈与可能なので、活用すれば大きな節税効果があります。

なお、この特例の適用を受けようとする場合には、仮に贈与税がかからない範囲内の贈与であっても、贈与税の申告が必要となります。

→(参考):夫婦間でも贈与税は発生する?発生するケースや基礎控除、配偶者控除も解説

1-4.メリット4:親から子などへ住宅取得資金を贈与する場合、一定額まで贈与税が非課税となる特例を受けられる場合がある

子や孫が、父母や祖父母など自身の直系尊属から住宅取得のための資金の贈与を受けた場合に、贈与額1,000万円(良質住宅)または500万円(良質住宅以外)まで、贈与税が非課税となるのが「住宅取得等資金贈与の非課税特例」です。

「住宅取得等資金贈与の非課税特例」は、上記の「おしどり贈与」とは異なり、住宅そのものの贈与は対象となりません。対象となるのは、あくまで住宅取得「資金」の贈与だけです。そのため、厳密にいえば「不動産の生前贈与のメリット」には該当しませんが、不動産を取得することに限定した資金の贈与の特例であるため、類似するものとして採り上げています。

なお、住宅取得等資金贈与の特例の期限は、令和8年12月31日までの贈与です。同制度には、様々な適用要件が定められています。くわしくは下記の記事を参照してください。

→(参考):住宅取得等資金と暦年贈与を組み合わせると最大1,110万円(※)まで贈与税がかからない?

1-5.メリット5:任意のタイミングで不動産の承継をおこなうことができる

課税面以外でも、不動産を生前贈与することのメリットはあります。

その1つが、相続と異なり、任意のタイミングで不動産の承継を実施できることです。贈与者と受贈者それぞれのライフプランにあわせたタイミングで不動産を移転できるのは、生前贈与の魅力だといえるでしょう。

また、生前贈与によって相続より早く不動産を移転すれば、受贈者にとっては、より長い期間その不動産を自分のものとして利用できるというメリットがあります。

1-6.メリット6:法定相続人以外の贈与者が決めた人に財産を承継できる

贈与者が決めた相手に、確実に不動産を取得させることができる点も、生前贈与のメリットです。必ずしも、配偶者や子などの親族ではなくても、任意の相手に確実に資産を渡すことができます。

「遺言を書いて遺贈すれば、自分の決めた相手に承継させることができるではないか」と思われる方もいるでしょう。しかし、遺贈の場合には、遺留分の問題が生じたり、遺産分割争いに巻き込まれたりする可能性があります。自分が死んだ後に、何が起こるかはわかりませんし、コントロールもできません。確実性という点では、自分が生きている間に贈与することに勝る方法はありません。

1-7.メリット7:不動産を受贈後に売却した場合、不動産の譲渡所得に対する所得税の3,000万円控除が受けられる場合がある

これは、生前贈与そのものに直接関連するメリットではありませんが、不動産の受贈者がメリットを受けられる可能性のある特例なので、紹介しておきます。

不動産の生前贈与を受け、自分の居住用に用いていた受贈者が、ライフスタイルの変化などにより、その不動産を売却することがあります。

不動産を売却(譲渡)した場合、その売却益(譲渡所得)には、所得税が課税されます。

ただし、自己の居住用不動産(マイホーム)の場合は、その売却益に対して最大3,000万円が控除される「居住用財産の3,000万円控除の特例」を受けられる場合があります。

ただし、適用にあたっては様々な要件を満たす必要があるため、制度をよく理解しておきましょう。

→(参考):居住用財産の3,000万円控除を相続時に活用するには。条件と手続き

2.不動産の生前贈与、6つのデメリットや注意点

次に、不動産を生前贈与することのデメリットや注意点を紹介します。

2-1.デメリット1:贈与税の税率は相続税より高く設定されている

生前贈与で財産を移転した場合は贈与税、死後に相続や遺贈により移転した場合は相続税が課されます。両者を比べると、基本的に、贈与税の税率は相続税の税率よりも高く設定されています。

下記の速算表を比べてみてください。

なお、暦年課税では、誰から財産をもらったかにより、贈与財産は「一般贈与財産」と「特例贈与財産」に区分され、それぞれ異なる税率が適用されます。

一般贈与財産(一般税率):特例贈与財産以外の贈与財産

特例贈与財産(特例税率):18歳以上(贈与があった年の1月1日現在)の人が両親や祖父母など直系尊属からもらった財産

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

| 基礎控除後の課税価格 | 税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

贈与税と相続税では税率が異なるほか、基礎控除額も異なります。暦年課税の贈与税の基礎控除額は110万円ですが、相続税の基礎控除額は「3,000万円+(600万円×法定相続人の数)」で求められる金額です。つまり、贈与税は、相続税より少ない金額から課されることになります。

不動産の評価額にもよりますが、他の要素を一切考慮せず、単純に生前贈与と相続による承継を比較するなら、相続による承継のほうが課税は少なくて済む場合が多いでしょう。

2-2.デメリット2:相続時精算課税では、不動産評価額が贈与時点で固定される点が、課税上のリスクとなり得る

相続時精算課税により贈与された財産は、後に相続財産に足し戻されて相続税の計算に含まれることになります。その際に重要なのが、相続財産としての評価額は「贈与時の価額」に固定されることです。

例えば、相続時精算課税により生前贈与した不動産の、贈与時の評価額が6,000万円だったとします。それから10年後に、贈与者が死亡して相続が発生した時点で、地価の下落、建物の老朽化などにより、その不動産の相続税評価額が4,000万円に下落していたとします。しかし、相続財産としては、贈与時の評価額である6,000万円で評価され、6,000万円に対して課税されることになります。

もし生前贈与をしていなければ、4,000万円に対しての課税で済んだので、課税額が余分に増えていることになります。

逆に、相続時にこの不動産の評価額が8,000万円に値上がりしている場合でも、やはり贈与した時点の6,000万円で評価されます。この場合は、本来8,000万円の財産に対して6,000万円として課税されるので、有利になります。

このように、相続時の財産評価によってリスク(ぶれ)が生じ、場合によっては余分な課税が生じることもある点は、相続時精算課税による生前贈与のデメリットだと考えられます。

2-2-1.【令和5年度税制改正】贈与時の評価の例外規定

令和5年度税制改正では、上記の評価方法についても一部変更がありました。土地、建物が災害で一定以上の被害を受けた場合には、贈与時の価額で評価するのではなく、相続時に再計算するという例外規定が設けられることになりました。

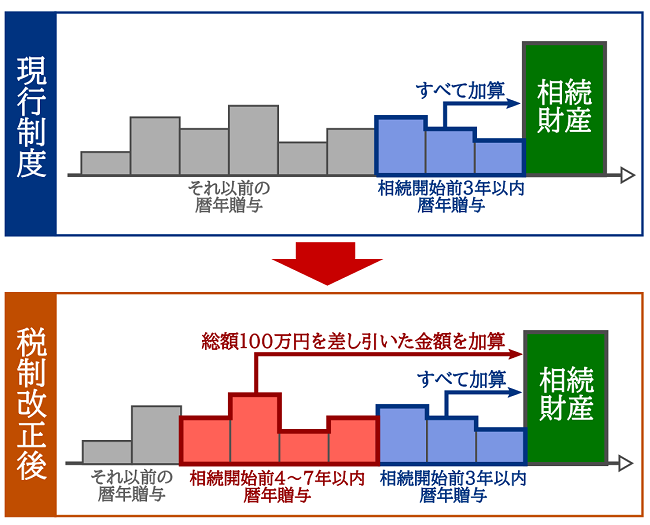

2-3.デメリット3:相続発生前の一定期間内におこなわれた暦年課税の贈与は、「生前贈与加算」で相続財産に戻される

メリットの項目でも触れましたが、暦年課税で生前贈与がおこなわれた場合、相続開始前の7年間(※令和5年12月31日以前の贈与の場合は3年間)に贈与された財産は、贈与者が死亡した際に、その人の相続財産に足し戻されて相続税が計算されます。贈与した財産自体を実際に返却するわけではありませんが、相続税の計算上では贈与が「なかったこと」にされてしまうのです。

この仕組みを「生前贈与加算」といいます。相続直前に贈与をおこなって相続税の節税を図ることを防ぐために、このような仕組みが設けられています。

相続がいつ起こるのかは、事前にわかりません。生前贈与をして節税ができてよかった、と思っていたら、突然相続が発生して「生前贈与加算」されて、贈与の効果が逓減するということもあります。これも生前贈与のデメリットです。

2-3-1.【令和5年度税制改正】生前贈与加算の期間が7年に延長

令和5年度税制改正により、従前、相続発生前3年間だった生前贈与加算の期間が、「7年間」へと延長されました。令和6年1月1日以降におこなわれる贈与から適用されます。実際の加算期間は、令和9年1月以降に発生した相続から徐々に延長されていき、令和13年1月以降の相続については加算期間が7年で統一されます。

なお、延長された4年間(相続開始前3年超7年以内)に受けた贈与については、合計100万円までの金額は、生前贈与加算の対象にしないこととされています。

くわしくは下記の記事も参照ください。

→(参考):【令和5年度税制改正】暦年課税と相続時精算課税制度の見直し

2-4.デメリット4:相続での承継よりも不動産取得税や登録免許税は高くなる

不動産の所有権が移転した場合、取得者には不動産取得税と登録免許税が課税されます。不動産の生前贈与を検討する場合、贈与税や相続税だけが着目されがちですが、これらの税金の負担も考慮する必要があります。

生前贈与と相続の場合の不動産取得税と登録免許税の税額は、「固定資産税評価額」を基準にした課税標準額に下表の税率(相続による取得の場合、不動産取得税は非課税)を乗じた金額となります。この表からもわかるように、相続よりも生前贈与による不動産移転のほうが、不動産取得税と登録免許税の負担は重くなります。

| 不動産取得税 | 登録免許税 | |||

|---|---|---|---|---|

| 生前贈与 | 相続 | 生前贈与 | 相続 | |

| 土地 | 3%(注) | 非課税 | 2% | 0.4% |

| 建物 | 住宅用:3%(注) 非住宅用:4% | 非課税 | 2% | 0.4% |

(注)令和9年3月31日まで

不動産取得税と登録免許税には、様々な特例(軽減措置)が設けられており、改正も頻繁におこなわれるので、贈与を検討する際には、最新情報を税理士などに確認することをおすすめします。

2-5.デメリット5:小規模宅地等の特例が適用できなくなる

相続税には、被相続人が生前に居住用や事業用、貸付用に使っていた一定面積までの土地(宅地)の評価額を、一定要件のもとで最大80%減額できる「小規模宅地等の特例」と呼ばれる制度があります。

この制度を適用できれば、大きな課税圧縮効果があります。しかし、小規模宅地等の特例は、被相続人が死亡した時点でその土地を所有していた場合に限り適用することができる制度であるため、生前贈与した土地については、小規模宅地等の特例を使えません。

この点は十分に留意すべきです。

なお、小規模宅地等の特例については、本記事の後半でも解説します。

2-6.デメリット6:贈与後に、受贈者との関係性が悪くなっても、元に戻せない(贈与者のデメリット)

例えば、親が「子の将来のために」と思って、子に不動産を贈与したとします。しかし、その親が高齢となり、介護等に一定の資金が必要な状態になったとき、親子の関係が悪化していて、子が資金的な援助も介護の協力もしてくれない、というケースがあります。

親としては、「あの不動産を贈与せず、自分のものだったら売って資金を作ることもできたのに」と思うかもしれませんが、どうしようもありません。

贈与は、贈与者と受贈者の関係性が良好な状況においておこなわれますが、その良好な関係性が、互いの生活状況が変化した後も、ずっと続くとは限らないということです。

一度贈与してしまった財産を取り戻すことはできません。本当にその財産がなくても、自分の生活が将来にわたって安泰なのか、十分に考えてから贈与を検討すべきでしょう。(「マンションを贈与する代わりに生活の面倒をみてもらう」など、贈与に条件を付けることも可能です。)

3.不動産を生前贈与することのメリットが大きいと考えられるケース

これまで説明した不動産を生前贈与することのメリットとデメリットを踏まえて、不動産を生前贈与することが、特に有効(メリットが大きい)だと考えられるケースを紹介します。

3-1.将来にわたって値上がりが見込まれる不動産である場合

生前贈与を検討している不動産が、将来的に値上がりが見込まれる場合には、生前贈与しておくことにより課税上のメリットを得られる可能性が高くなります。

贈与税は贈与した時点の評価額で計算され、相続税は相続開始時点(被相続人の亡くなった時点)の評価額で計算されます。値上がりが見込める不動産であるなら、値上がり前の時点で課税されるほうが、課税負担が減るのは当然です。

すでに説明したように、相続時精算課税の場合にはそれが明確ですが、暦年課税でも考え方は同じです。(適用される税率の違いについては、別途検討が必要です。)

例えば、大都市の都心部など継続的に地価上昇が見込めるエリアの不動産の場合や、その土地の近くに鉄道の新駅ができる計画があるような場合、この土地を生前贈与しておくことで、税負担を軽減できる可能性が高くなるでしょう。

3-2.賃貸収入などの収益が発生し続ける収益不動産の場合

家賃収入などを目的に保有する、賃貸アパート、賃貸マンションなど「収益不動産」「収益物件」と呼ばれる不動産の場合、今後も継続して収益の発生が見込まれるのであれば、生前贈与しておくことで課税上のメリットを享受できます。

その収益不動産から生み出される収益は、所有者(被相続人)の財産として蓄積されていきます。蓄積された財産は、相続発生時には相続税の課税対象となります。

一方、この収益不動産を生前贈与しておけば、贈与後の賃貸収入は受贈者のものとなり、贈与者(被相続人)の相続財産が増加することはありません。同じように収益が得られるとしても、将来の相続税負担を抑えることができます。ただし、受贈者には所得税に負担が生じます。

3-3.「いま」の時点で贈与する必要性が高い場合

例えば、子が結婚したり、孫が誕生したりするなど、ライフスタイルの変化のため、あるいは、障害のある親族や高齢の親族の生活を安定させるためなど、様々な理由で親族が新居を必要とする場合があります。

こういった場合には、課税上の理由ではなく、親族に喜びや安心感を与えることができるという理由により、不動産を生前贈与するメリットが生じます。

3-4.財産の承継に確実に自分の意思を反映させたい場合

財産の承継に際して、自身の意思を確実に反映させたい場合も、生前贈与をおこなうメリットは大きくなります。例えば、以下のような場合です。

3-4-1.自社株式や事業用資産を特定の誰かに承継させたい場合

企業のオーナー経営者の事業承継では、経営の安定化のために、会社の株式やその他経営に関する資産を後継者となる子に集中的に相続させたい場合があります。すると、後継者以外の親族が異議や不満を唱えることがありえます。

このような場合は、遺言によって相続の際に財産を配分することも考えられますが、生前贈与を積極的に活用したほうがより確実に承継させることができて安心です。株式を承継する後継者以外の親族には、他の不動産などの生前贈与をしておくことで、バランスを取る方法が考えられます。

3-4-2.事実婚の相手や、婚外子に不動産を承継させたい場合

婚姻届を提出していない事実婚(内縁関係)の夫婦の相手には、相続権がありません。また、婚姻関係にない相手との間に生まれた子(婚外子)で、認知をしていない子も、やはり相続権がありません(※)。

(※)子が死後認知の訴えを起こせば相続権が認められる場合があります。

このような相手に不動産を承継させたい場合、遺言に書いておく方法もありますが、遺言を残しても他の親族(相続人)との間でトラブルになるケースはよくあります。そのような事情がある場合は、生前贈与のメリットが大きいといえます。

また、相続人になる予定の親族間の関係性が悪く、自分の死後のトラブルが予想される場合なども同様です。

4.不動産の生前贈与でかかる贈与税の計算方法

ここでは、不動産を生前贈与した場合にかかる贈与税額の具体的な計算方法を、暦年課税と相続時精算課税との別で説明します。

4-1.不動産の評価額は、「相続税評価額」を用いる

贈与税の計算においては、不動産の評価額に税率を掛けて税額を算出します。そこで、その不動産が「いくら」なのかという、評価額が問題となります。

贈与税の計算に用いられる財産の評価額は、相続税法に基づいた「相続税評価額」です。相続税評価額は「時価」とされていますが、実際に売ってみなければ本当の「時価」はわかりません。そこで、相続税評価額は、「財産評価基本通達」という国税庁が出している通達で定められた方法で算出します。

土地の相続税評価額は、国税庁が定める路線価、または市町村が定める固定資産税評価額をもとに、所定の計算をして求めます。建物の相続税評価額は、原則として固定資産税評価額と同額です。

具体的な相続税評価額の計算方法については、下記の記事を参照してください。

→(参考):相続税評価額と固定資産税評価額の違いは?計算方法・減額要素・評価を下げる節税方法も解説

4-2.暦年課税の場合の計算例

先に述べたように、暦年課税の税率には、一般税率と特例税率(両親や祖父母などの直系尊属から18歳以上の子や孫などの直系卑属への贈与)とがあります。ここでは、特例税率のケースで、計算例を掲載します。

先に掲載した「贈与税の税率表(特例税率)」とあわせてご確認ください。

【設例】

贈与者:父(68歳)

受贈者:長男(35歳)

贈与財産:マンション(相続税評価額4,000万円)

【計算例】

課税価格4,000万円-基礎控除額110万円=3,890万円

3,890万円×税率50%-控除額415万円=贈与税額1,530万円

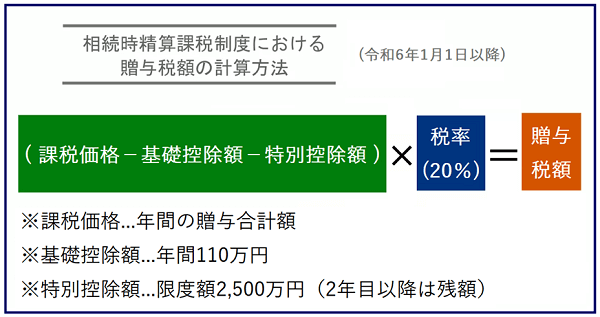

4-3.相続時精算課税の場合の計算例

相続時精算課税制度での贈与税の計算方法は下図のようになります(令和6年1月1日以降の贈与の場合)。

【設例】

贈与者:父(68歳)

受贈者:長男(35歳)

贈与財産:マンション(相続税評価額4,000万円)

【計算例】

課税価格4,000万円-基礎控除額110万円-特別控除額2,500万円=1,390万円

1,390万円×税率20%(一律)=贈与税額278万円

5.不動産の生前贈与で必要な手続きの流れ

ここでは、不動産の生前贈与にあたって必要となる手続き等の流れを説明します。

5-1.不動産贈与契約書を作成する

まず、贈与契約を結びます。贈与契約とは、贈与者が不動産などの財産を「あげる」という意思表示をし、さらに受贈者が「もらう」という意思を示すことで成立する契約のことです。

民法において、贈与は口約束でも成立するものとされており、契約書の作成は必須ではありません。

しかし、不動産という高額の財産を贈与する場合、贈与契約の証拠が残っていないと、後のトラブルの原因ともなります。また、贈与契約書を作成しておくと、不動産の名義変更(登記)もスムーズにできます。そのため、贈与契約書の作成を勧めます。

贈与契約書の作成方法については、下記の記事を参照してください。

→(参考):【雛形つき】贈与税契約書とは?書き方・生前贈与の注意点を解説!

5-2.不動産の名義変更(所有権移転登記)をする

贈与は不動産所有者の名義(登記)を変更することで正式に実現されます。対象となる不動産所在地を管轄している法務局で、受贈者を所有者とする所有権移転の登記をおこなうことで、所有者名義が変更され、正式に不動産が受贈者のものとなるわけです。

贈与契約後、いつまでに名義変更手続きをしなければならないという期限は定められていませんが、所有権移転登記がなされていないと、公的な所有者は贈与者のままなので、なるべく早く手続きをするようにしましょう。

5-2-1.不動産名義変更手続きに必要となる書類

不動産の名義変更手続きには、以下のような書類が必要となります。これらの必要書類の作成や収集の手間をかけたくない場合は、司法書士に依頼するとよいでしょう。

- 贈与契約書

- 登記済権利証または登記識別情報通知

- 固定資産評価証明書

- 贈与者の印鑑証明書(交付後3ヶ月以内のもの)

- 受贈者の住民票

- 登記申請書

- 収入印紙(登録免許税)

5-3.贈与税を申告する

不動産の生前贈与を受けた受贈者は、贈与を受けた年の「翌年2月1日から3月15日」までに贈与税の申告と納税をおこなわなければなりません。

贈与税の申告書の提出先は、贈与を受けた人(受贈者)の住所を所轄する税務署です。

贈与税を算出するためには、贈与された不動産が「相続税評価額」でいくらなのかという算定が必要になります。

不動産の評価額算定が難しいと感じたら、贈与税申告書の作成も含めて税理士に依頼することを検討したほうがいいでしょう。

6.不動産を生前贈与する際に注意すべきポイント

次に、不動産を生前贈与する際に、特に気をつけるべき点を解説します。

6-1.贈与契約書は必ず作成する

不動産を家族に生前贈与する際に「家族だから、形式的なことは必要ない」として、贈与契約書を作成しない方がいます。しかし、贈与者の相続を迎えた場合に、贈与者は死亡しているため、贈与契約書がないと贈与の事実や内容を客観的に確認することが困難になります。それが、親族間、あるいは税務署との間でのトラブルの原因ともなりかねません。

トラブルを防ぐために、贈与契約書を作成し証拠を残しておくことが大切です。贈与契約書には、贈与者と受贈者の署名・捺印、贈与の日付、不動産の内容などを記載します。

念のため、贈与契約書を作成したときは、公証役場で確定日付を付与してもらいましょう。そうすることによって、贈与契約書が、後からねつ造されたものではないことを証明できます。

なお、不動産の贈与契約書には、収入印紙を忘れずに貼りましょう。

6-2.負担付き贈与に注意。贈与税の金額が増える可能性がある

「負担付贈与」とは、贈与者の負っていた借金などの債務を受贈者が負担することを条件として、不動産などの財産を贈与することです。不動産を負担付き贈与の形で贈与した場合、贈与税の金額が増える可能性があるため注意しましょう。

不動産を負担付贈与する場合、不動産の評価額から、受贈者が負担することになる債務の額を差し引いた金額が贈与税の課税対象となります。債務の額を控除できるため、一見、贈与税の負担を軽減できるように思えますが、ここで注意すべきなのは、不動産の評価額です。

先に述べたように、相続税や贈与税の計算では、不動産は「相続税評価額」で評価されます。しかし、「相続税評価額」は「通常の取引価額」に比べ低い水準になっていることが一般的で、この開きに着目した課税回避行為を防止するため、負担付贈与の場合には、不動産の評価額は「通常の取引価額」で評価することとされています。

このため、「通常の取引価額」が「相続税評価額」を大きく上回っているような不動産を負担付贈与した場合には、かえって贈与税の負担が増えてしまう可能性があるのです。

例えば、贈与する不動産に紐づく借入金(ローン)の残債があるような場合などは要注意です。

7.相続税対策では、様々な方法を比較して総合的に損得を判断する必要がある

不動産を生前贈与あるいは相続によって移転する場合に、課税負担をなるべく小さくしたいと考えるのは自然なことです。しかし、課税に影響を与える要素は数多くあり、それらを総合的に考えなければ、正しい判断はできません。ある一面だけを見て、単純に“損得”が決められない場合も多いのです。

そもそも、不動産の相続税対策には、大別すると2通りの方法が考えられます。

(1)不動産の評価額が下がる方法

(2)税制上の特例制度を適用する方法

以下、それぞれの概略を説明します。

7-1.(1)不動産の評価額が下がる方法を考える

土地の評価額は、その土地の利用形態によって異なります。なるべく評価額の低い利用形態にしておくことは課税対策上、有効です。

例えば、被相続人となる人が更地を所有しているのであれば、その土地に賃貸マンションや賃貸アパートを建てて、他人に貸す「貸家建付地」にすることで、土地の評価額を引き下げ、結果として相続税や贈与税の負担を抑えられる可能性があります。

→(参考):貸家建付地の相続税評価とは?計算方法と併用できる特例を解説

7-2.(2)税制上の特例制度が適用できないかを考える

不動産の相続に際して、課税上有利となる税制上の特例制度が設けられています。生前贈与を実施するより、これらの特例制度を用いるほうが有利となる場合もあるので、慎重に比較検討する必要があります。

7-2-1.小規模宅地等の特例

前述したように、相続税には、被相続人となる人が居住用や事業用、貸付用として所有していた土地を相続した場合に、その土地の評価額を最大で80%引き下げることができる「小規模宅地等の特例」制度があります。

例えば、評価額1億円の土地であれば、2,000万円の評価まで減額される可能性があるので、適用できれば非常に大きな節税効果がある特例です。

ただし、この特例は適用要件が複雑であるため、将来の相続時に適用できるのか、どのようにすれば適用できるようになるのかなど判断が難しい場合もあります。適用の検討に際しては相続にくわしい税理士に相談したほうがいいでしょう。

→(参考):【土地の相続税はいくら?評価額の計算方法や控除を解説】

7-2-2.配偶者居住権

配偶者居住権は、令和2年4月に施行された改正民法で設けられた新しい制度です。簡単にいうと、被相続人が所有していた居住用の建物に、残された配偶者が無償で居住するための権利の設定が可能となるものです。

配偶者居住権は、それを取得した配偶者が相続を迎えたとき(いわゆる「二次相続」)に消滅することになるため、結果的に相続税の負担軽減に繋がることがあります。

→(参考):配偶者居住権とは?二次相続で相続税が節税できるって本当?

7-2-3.相続空き家の3,000万円特別控除の特例

近年、放置された「空き家」が、社会的に大きな問題となっています。

税制面から、この問題の解決を後押しするために設けられているのが、通称「空き家の譲渡特例」です。この特例は、相続した空き家を売却すると、その売却益(譲渡所得)から最大3,000万円を特別控除することができるというものです。

この制度は所得税の特例のため直接的な相続税対策というわけではありませんが、実家を相続したものの、そこに住む予定がない場合などは、活用を検討してみてもよいでしょう。

なお、この特例は、令和5年度税制改正で、適用期限が令和9年12月末まで延長されるとともに、相続人の数が3人以上である場合における特別控除額を2,000万円とするなどの見直しがなされています。

→(参考):空き家特例(3,000万円特別控除)と小規模宅地等の特例は併用できる

8.不動産の生前贈与に関するご相談の事例紹介

最後に、不動産の生前贈与に関連して、当税理士法人によく寄せられる代表的なご相談事例と、それに対する考え方をご紹介します。

8-1.自宅を「おしどり贈与」により妻に渡したい

夫が所有者である自宅を、「おしどり贈与」(贈与税の配偶者控除)を使って妻に生前贈与してあげたいと考える方は少なくありません。

しかし、その意図が、税負担を抑えて妻に自宅を渡したいということなら、一般的には、相続の際に適用できる「配偶者の税額軽減」や「小規模宅地等の特例」を活用したほうが節税効果は高いといえます。

妻に自宅を生前贈与してしまえば、夫の死亡で相続が発生した際に、その自宅に小規模宅地等の特例は適用できなくなります。また、前述したように、不動産取得税と登録免許税の負担も、相続よりも贈与の方が重いというデメリットもあります。

こういった点を踏まえると、「おしどり贈与」を適用して夫から妻へ自宅を生前贈与するのに適しているのは、以下のようなケースが想定されます。

【ケース1】

自宅は評価額のあまり高くない区分所有マンションで、かつ、夫は自宅の他にも小規模宅地等の特例の適用可能性がある、「貸付事業用」等の不動産を所有しているケース。

【ケース2】

将来的に自宅を売却予定であり、その際に夫婦の双方でマイホームの譲渡特例(譲渡所得から最大3,000万円を控除)を適用するため、自宅持分の一部を妻に取得させたいケース。

上記のようなケース以外では、税金の観点からは「おしどり贈与」の利用は考え直したほうがいいかもしれません。

8-2.自宅が自分と同居の子の共有になっており、子に贈与したい

夫がすでに死亡していて、自宅不動産を同居の子と共有している妻から、子に自宅を生前贈与したいというご相談を受けることもあります。

こういったケースでは、

- その土地の地価が今後も上がり続けることが予想される場合

- 自身(妻)が死亡して発生する相続で、相続財産が相続税の基礎控除額以下と予測される場合

であれば、相続時精算課税を適用して生前贈与することも一考に値します。

しかし、上記のような事情がなければ、妻が死亡して、同居している子が相続でこの土地を取得された場合には、小規模宅地等の特例を適用できる可能性が高いと考えられます。そこで、生前贈与よりも相続で自宅不動産を子に移転させる方が、税金の観点からは得策であるケースが多くなります。

ただ、最近では、自身がもし認知症になった場合に、不動産の処分が難しくなることを想定して、贈与を検討される方も増えてきています。

8-3.賃貸アパートや貸店舗などの家賃収入で自分の金融資産が増えるので対策したい

賃貸アパートや貸店舗などの収益物件を所有しており、すでに十分な金融資産をお持ちの方から、その収益物件を子や孫へ生前贈与したいというご相談を受けることも数多くあります。

ご自身はすでに十分な金融資産を所有しているため、このまま自分が家賃収入を受け取り続けても、相続財産が増え、結果として子や孫が支払う相続税が増えるだけで、あまりメリットがありません。それよりも、子や孫に家賃収入を得させて生活費や資産形成に充てて欲しいと考える方が多いのです。

こういったご要望に適しているのは、建物の築年数が古いため贈与時の課税評価額は低いものの、贈与後も継続的に家賃収入が得られそうな物件を生前贈与することです。

その際、贈与をするのは土地、建物の双方でなく、建物のみでも構わないのです。なぜなら、建物だけの贈与でも、家賃収入は受贈者のものとなるためです。

土地・建物の両方を贈与する場合に比べて、建物のみであれば、贈与時の贈与税は相対的に少なくなります。

さらに、土地を贈与せずに建物のみを贈与した場合、受贈者(子)は贈与者(親)から土地を借りて使用することになります。しかし、親族間であれば、この土地の貸借にあたって地代を支払う必要は、原則としてないという点も、重要なポイントです。

9.まとめ:不動産の生前贈与を含めて、相続対策を検討するなら専門家へ相談を

不動産の生前贈与には、メリットもあればデメリットもあります。また、令和5年度税制改正で相続時精算課税及び暦年課税に大きな変更があり、今後も改正される可能性を否定することはできません。

そのため、相続税と贈与税の両方を見据えて、なるべく税負担を抑えながら適切に財産を承継させるためには、最新の税制の動向を確認しつつ総合的な判断をすることが肝要です。

相続税や贈与税の負担が心配な場合や、特例が適用できるかといった判断が難しい場合は、ぜひ一度税理士法人チェスターにお問い合わせください。相続、贈与にくわしい専門税理士が、将来にわたるご家族の状況を踏まえた総合的な見地から、適切なサポートをいたします。

≫≫ 相続税専門の税理士法人チェスターへ相談する

≫≫ 相続手続専門の司法書士法人チェスターへ相談する

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

贈与税編