路線価から実勢価格を算出する方法│調べ方・相続税の節税方法も解説

相続税・贈与税の算出に使用するものが路線価、不動産を売買する際の価格の参考値として役立つものが実勢価格です。

路線価と実勢価格はどちらも不動産の価値を示す指標ですが、その定義や活用方法はまったく異なります。

あわせて公示価格や固定資産税評価額についても理解すれば、誰でも土地のおおよその価値を把握できます。

しかし、借地や貸宅地など第三者が関わるケースや土地の形が複雑なケースでは、専門的な知識と実務経験がなければ財産の価値を適正に把握するのは困難です。

路線価による財産評価額の算出方法や実勢価格の調べ方を知り「自分で算出するのは難しい」と感じた人は、専門家へ相談してください。相続税・贈与税の過払いや不適切な価格での土地の売買を防げます。

この記事の目次 [表示]

1.路線価と実勢価格の違い

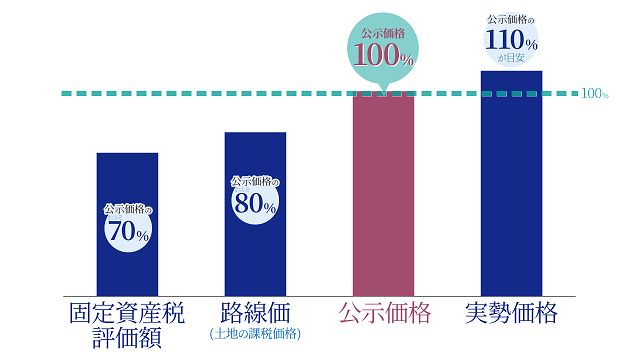

▲土地の価格をあらわす指標

▲土地の価格をあらわす指標

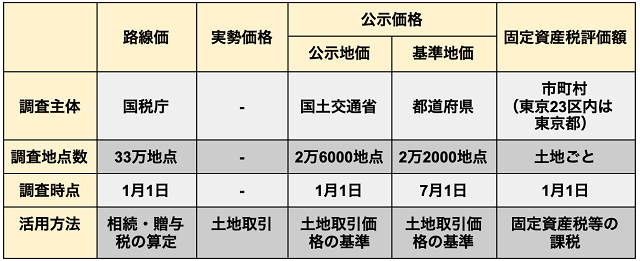

土地の価格や税金を計算する指標は4つです。売買価格である実勢価格と公的機関が公表する指標で路線価、公示価格、固定資産税評価額。4つの指標はそれぞれ活用方法が異なります。

1-1.路線価とは-相続税と贈与税を算出するための基礎となる価格

国税庁が毎年7月に発表する道路に面した宅地1㎡あたりの価格を路線価といいます。

公的機関が公表する土地の指標である公示価格と比べて、調査地点数が約13倍と多いことが特徴で、公示価格の約80%が価格の目安です。

1-1-1.路線価の具体的な活用方法

▲相続税・贈与税計算のしくみ

▲相続税・贈与税計算のしくみ

土地の課税価格を求めるときは、路線価を活用します。路線価は国税庁の財産評価基準書で確認できます。市街地の宅地であれば、ほとんどのエリアで路線価が定められているため、自宅の路線価がいくらであるか確認してみましょう。

1-2.実勢価格とは-市場における実際の取引価格

不動産売買が行われたときの売買代金を実勢価格と言います。実際の取引成立価格であるため、売り手と買い手が合意した価格が実勢価格です。結果として実勢価格は、両者の事情や対象となる不動産の個別状況により、適正価格よりも高い価格や低い価格になるケースがあります。

1-2-1.実勢価格の具体的な活用方法

不動産売買時における参考価格として活用できます。

自宅(戸建て)の売却価格を調べたいとき、周囲の実勢価格を確認してみましょう。およその売却価格が分かります。

ただし、実勢価格には売り手と買い手・物件の状況等の要因が価格に影響されるため、あくまで参考価格と考え活用しましょう。

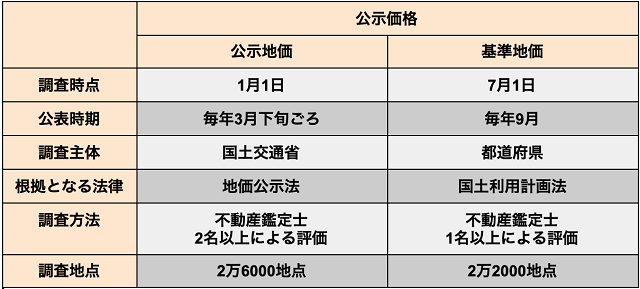

1-3.公示価格とは-公的機関が毎年公表している基準価格

実勢価格は、売り手と買い手の事情により適正な価格と大きく離れる場合があります。公正な価格で取引するには、お互いに適正な価格を知ることが必要です。

国・都道府県といった公的機関が公表する指標が公示地価と基準地価で、2つの指標をまとめて公示価格と呼びます。

不動産価格を調査する専門家の不動産鑑定士が2000人以上で評価し、公表するのは国土交通省・都道府県です。

▲公示地価と基準地価の違い

▲公示地価と基準地価の違い

引用:地価公示法|法令検索

公示価格について、詳しくは「地価公示とは?土地の適正価格を決める「公示価格」について解説」をご覧ください。

1-4.固定資産税評価額とは-固定資産税を算出するための基礎となる価格

土地・建物それぞれの評価額を固定資産税評価額といい、固定資産税や都市計画税を計算する上で基準となる価格として使用しています。

固定資産税評価額は、国が定めた固定資産評価基準に基づき市町村が決定しています。評価額は3年ごとに見直しが行われ前回は平成30年、次回は令和3年です。和暦の場合、3で割り切れる数字の年に評価が見直されます。

また、土地についての価格目安は公示価格の70%に設定されています。

2.実勢価格の4つの算出方法-適正な売買価格を把握して損を回避

実勢価格は、売り手と買い手が合意した価格で決まります。適正な不動産価格を認識していないと、相手の言いなりになり損をしてしまう可能性があります。損をしないためにも簡単に確認できる実勢価格の試算を行ってみましょう。

▲公示価格との価格比較

▲公示価格との価格比較

2-1.国土交通省の「不動産情報ライブラリ」を活用して算出

国土交通省不動産情報ライブラリでは、調べたいエリアの実勢価格を確認できます。

▲不動産情報ライブラリのトップページ

「不動産情報ライブラリ」の実勢価格は、不動産購入者へのアンケート調査によるデータを反映させたものです。プライバシー保護の観点から確認できる内容は限られ、重要な所在地についても町名までしか分からず、場所を特定できません。間取りや建築年などの情報はわかるため参考価格として活用するのがよいでしょう。

2-2.「相続税路線価×面積÷0.8×1.1」で算出

路線価が分かっている場合は、路線価×土地の面積は公示価格のおよそ80%という考えを活用して実勢価格を計算してみましょう。路線価は国税庁の財産評価基準書で確認できます。調査地点も約33万地点あることから、調べたい物件に近いより具体的な価格を算出できます。ただし、路線価が定められていない地域は算出できない点に留意しましょう。

2-3.「公示価格×面積×1.1」で算出

公示価格のおよそ110%が実勢価格、という考えを活用し計算してみましょう。公示価格も実勢価格同様、国土交通省の土地総合情報システムで確認できます。ただし公示価格の調査地点は約2万地点で、調べたい物件の所在地を離れているケースがほとんどです。細かなエリアの個別性を反映した価格ではない点に留意しましょう。

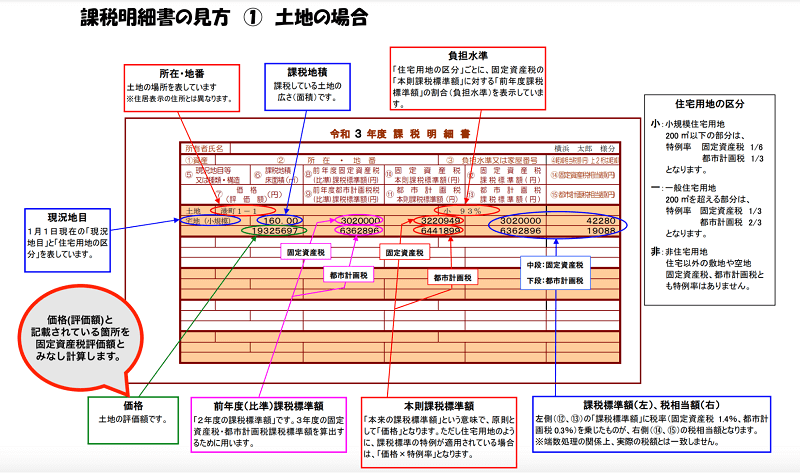

2-4.「固定資産税評価額÷0.7×1.1」で算出

保有している不動産の実勢価格がいくらか調べるときに有効です。公示価格のおよそ70%が固定資産税評価額という考えを活用し実勢価格を計算してみましょう。

各市町村から届く固定資産税課税明細書を用いて計算します。

課税明細書のフォーマットは自治体により異なりますが、固定資産税評価額は「価格」または「評価額」と書かれた欄に記載されています。

19,325,697円(固定資産税評価額)≒19,326,000円として計算します

計算式

19,326,000円÷0.7×1.1=30,369,428.6円

この土地のおよその実勢価格は30,369,000円と計算できます。

自宅がいくらで売却できるか知りたいときは、固定資産税課税明細書を使って計算してみましょう。

3.財産評価額の調べ方-路線価図を活用して相続税と贈与税対策

相続税や贈与税を算出する場合、土地の評価額を算出する方法には、路線価方式と倍率方式があります。路線価と倍率は国税庁の財産評価基準書で確認できます。

3-1.国税庁の「路線価図・補正率表」を活用する路線価方式

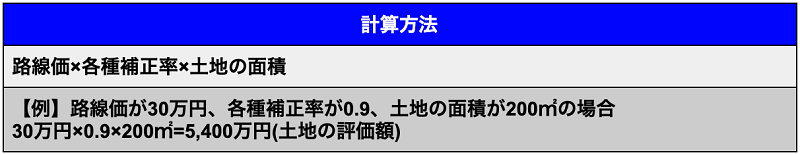

路線価方式

▲路線価方式の計算方法

▲路線価方式の計算方法

3-2.課税明細書の価格と評価倍率表を活用する倍率方式

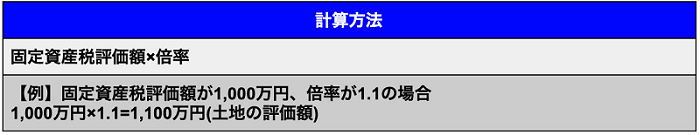

倍率方式

▲倍率方式の計算方法

▲倍率方式の計算方法

路線価が定められていない地域の土地に「倍率方式」が使われます。「倍率方式」における倍率は、土地が「田」「畑」「山林」などの利用状況によって異なります。

4.税理士が教える相続税を節約できる3つのケース

土地の相続財産評価は土地の形や大きさ、利用状況、引き継ぐ人が誰かによって課税価格が変わります。不動産の課税価格を下げることで、相続税を節税する効果が見込めます。

4-1.いびつな土地やがけ地など土地の利便性が低い場合

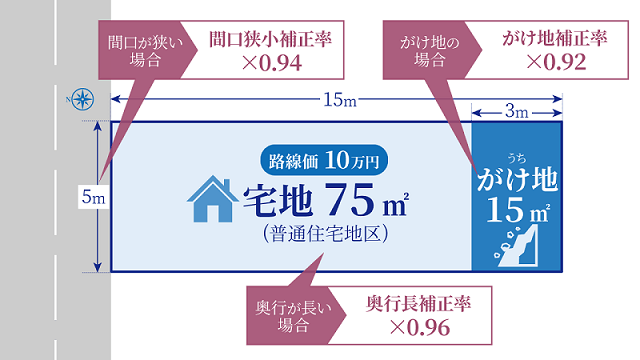

▲がけ地など土地の利便性が低い事例のイメージ

▲がけ地など土地の利便性が低い事例のイメージ

事例

母から実家を相続することになりました。

実家の土地は間口が狭く奥行きがあり縦長の形で崖の上にあります。

平らで形の綺麗な土地に比べて利便性が低い土地ではありますが、路線価と面積が同じなら同じ価格として評価されるのでしょうか。

回答

間口狭小補正、がけ地補正、奥行長大補正が適用され不動産の課税価格が減額されます。

計算式

路線価10万円×間口狭小補正率0.94×奥行長大補正率0.96×がけ地補正率0.92×地積75㎡

=622万6560円

4-1-1.画地調整が必要となる宅地の例と補正内容

| 補正率 | 補正の種類 |

|---|---|

| 加算されるもの | 側方路線影響加算、二方路線影響加算 |

| 減算されるもの | 奥行価格補正、間口狭小補正、奥行広大補正、がけ地補正、 不整形地補正、広大地補正、無道路地補正 |

▲各地調整の一覧

(引用:各種補正率|国税庁)

※側方路線:宅地の2面、3面または4面が道路に面している道路

路線価方式では、土地の状況によって各種補正率で加算・減算されます。

平成30年において、相続資産の中で土地の占める割合は約35.1%

参考:平成30年分相続税の申告事績の概要|国税庁

土地は相続税の金額に大きな影響を与える資産といえます。相続税を節約するためにも、相続する土地の場所や形はしっかり確認しておきましょう。

4-2.第三者に土地を貸しているまたは第三者から土地を借りている場合

事例

母から実家を相続することになりました。

実家は人から借りた土地の上に建物を建てて住んでいます。

土地を借りている場合も土地を持っている場合と同じ価格で評価されるのでしょうか。

回答

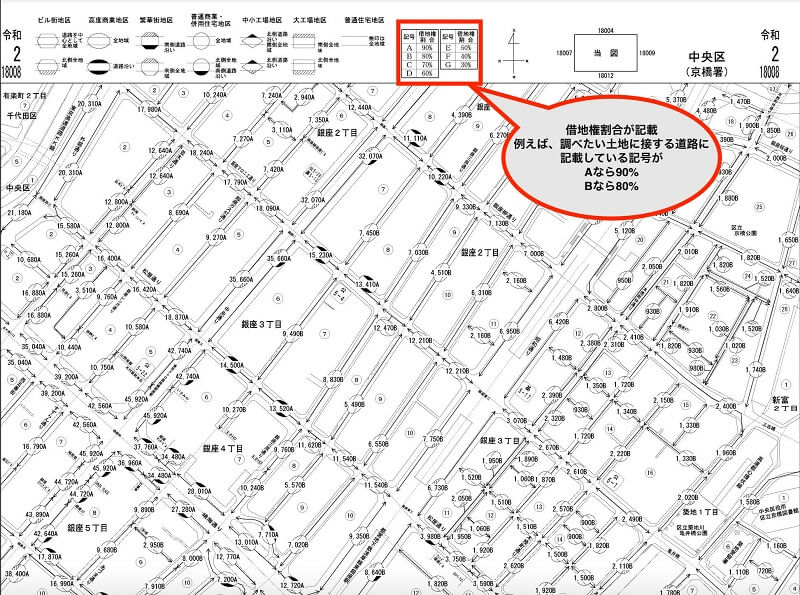

借地であるため、借地権割合分のみ評価されます。

自分で土地を持っている場合に比べて課税価格は減額します。

計算式

路線価10万円×地積150㎡×借地権割合70%=1,050万円

| 利用状況 | 評価方法 | |

|---|---|---|

| 自用地 | 自分が持っている土地 | 路線価×土地の面積 |

| 借地権 | 人から借りた土地に 自分の建物を建てて住んでいる | 路線価×土地の面積×借地権割合 |

| 貸宅地 | 人に土地を貸している | 路線価×土地の面積× (1-借地権割合) |

| 貸家建付地 | 自分の土地と建物を 人に貸している | 路線価×土地の面積×(1-借地権割合×借家権割合×賃貸割合) |

| 貸家建付借地権 | 人から借りた土地に自分の建物を建てて人に貸している | 路線価×土地の面積×借地権割合×(1-借家権割合×賃貸割合) |

▲土地の利用状況による評価方法の違い

借家権割合:一律30%

賃貸割合 :所有している土地の何%分賃貸しているかにより異なる

▲路線価図:借地権割合の見方

▲路線価図:借地権割合の見方

土地は利用状況に応じて評価額が変わります。

例えば、人に貸している土地は、自分で所有し使っている土地に比べて利便性に劣ります。いざ土地を売りたいと考えていても、貸している人の事情を考えないといけません。民法では土地を借りている人の権利が強く、貸している人の次の住む場所が見つかるまでのお金を用意してあげるケースもあります。結果として、土地の課税価格は一定分減額されます。相続税の申告の際は、引き継ぐ不動産がどういう状況で利用されているか確認しましょう。

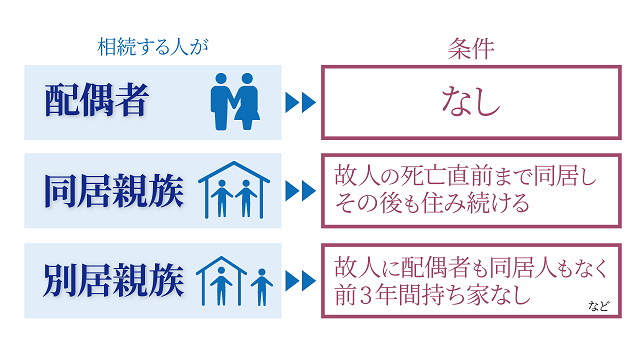

4-3.配偶者または一定の親族が居住用・事業用の宅地を相続する場合

事例

主人から妻の私が自宅を相続することになりました。

私が自宅を引き継いでそのまま住み続けるとき課税価格は安くなりますか。

回答

小規模宅地等の特例が適用されるため、課税価格は減額されます。

| 区分 | 上限面積 | 減額割合 | 要件 |

|---|---|---|---|

| 特定居住用 (自宅敷地) | 330㎡まで | ▲80% | ・故人が死亡時まで住んでいた土地 ・相続人が相続後も引き続き住むこと (配偶者は要件不要) |

| 特定事業用 (商売用地) | 400㎡まで | ▲80% | ・故人が死亡時まで事業をしていた土地 ・相続人が事業を引き継ぐこと |

| 貸付事業用 (賃貸事業地) | 200㎡まで | ▲50% | ・故人が賃貸アパートや駐車場にしていた土地 ・相続人が賃貸業を引き継ぐこと |

▲小規模宅地等の特例

▲特定居住用の特例が利用できる親族

▲特定居住用の特例が利用できる親族

配偶者や故人と同居していた親族などで、その不動産が無くなると困る人に対して、土地の課税価格を減額できる特例です。

例えば相続で自宅を引き継ぐケース。資産のほとんどが自宅の土地で金融資産が少ない場合、引き継ぐ金融資産だけでは相続税を支払えない場合があります。その場合は自宅を売却して、資金を確保し相続税を納めなければなりません。結果として、妻は住む家がなくなってしまいます。

相続税を納めるために自宅を手放してしまうことを防ごうと考えたのが、小規模宅地等の特例の考えの一つです。不動産を大切にする日本ならではの特例と言えます。ただし、適用できるかどうかの条件は複雑でとても細かいため、適用の可否については必ず税理士に相談しましょう。

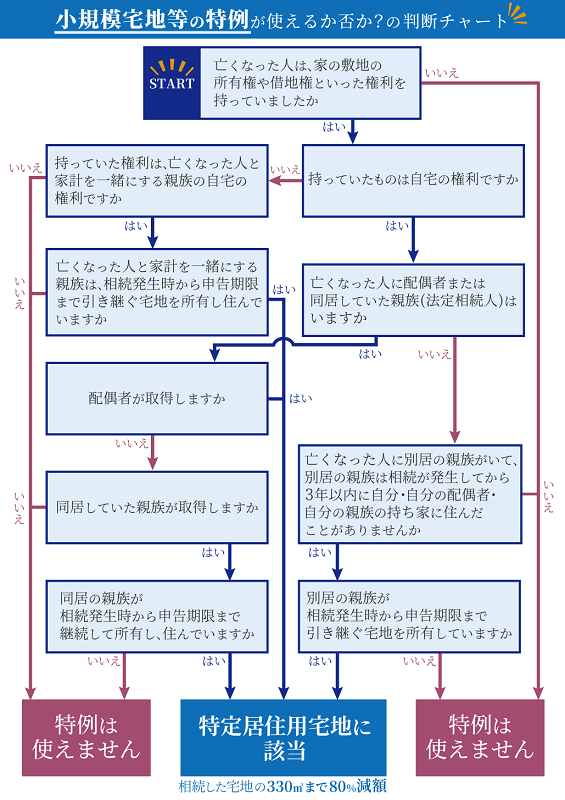

4-3-1.小規模宅地等の特例に該当するか分かるフローチャート

▲小規模宅地等の特例に該当するか分かるフローチャート

▲小規模宅地等の特例に該当するか分かるフローチャート

5.路線価と実勢価格を理解しても素人判断での相続税申告は危険を伴う

相続不動産の課税価格は、土地の形や利用状況によって減額されるケースが多いです。小規模宅地等の特例による減額の効果は大きく、適用することで相続税を引き下げる効果を見込めます。税理士でも相続税の申告経験が少ないと、適用できるにもかかわらず見逃すことがあります。また適用できないケースで申告してしまった結果、特例が認められず、あとで追徴課税を受けることも。素人にはリスクの多い相続税の申告は、専門家に依頼することをおすすめします。

6.相続専門の税理士法人チェスターに相談すれば節税できる可能性アリ

相続不動産課税価格の計算は、実勢価格や路線価などの公的な土地の価値を表す指標を理解していても、経験の浅い素人が行うのは危険です。

小規模宅地等の特例のように、適用できれば課税価格を引き下げ、支払う相続税を大きく減らすメリットがある一方で、誤った計算をしてしまうと追徴課税を受けるリスクがあります。

複雑でリスクの多い相続税の申告は、相続税専門の税理士に相談することをおすすめします。

税理士法人チェスターは、土地の価格を適正調査し、適正な相続を行うサポートを行います。自分ひとりでは気がつかなかった特例が適用され、さらなる節税が期待できるかもしれません。

相続不動産課税価格の計算でお困りの人は「相続専門の税理士事務所」税理士法人チェスターにお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編

引用:

引用: