貸地・貸家建付地・貸駐車場の相続税評価を一挙解説!

貸地の相続税評価額は借主の権利にあたる部分を引いて求めるため、自分で利用していた場合に比べて低くなります。ただし、賃貸の契約内容によって具体的な計算方法は異なります。誤った方法で評価すると相続税申告を間違えることになるので注意が必要です。

この記事では貸地の相続税評価額の計算方法を解説します。あわせて、賃貸物件が建っている貸家建付地や貸駐車場の評価方法もご紹介します。貸地オーナーや貸地を相続する見込みのある方はぜひ参考にしてください。

この記事の目次 [表示]

1.貸地の相続税評価に必要な自用地評価額と借地権価額

借主がいる以上、貸地のオーナーは自分の意思だけで土地の用途を変えることはできません。土地利用の自由度が低下することから、貸地の財産としての価値は低くなります。

貸地の相続税評価額は、自分で使うことを前提に求めた土地の評価額から借主の権利にあたる部分を引いて求めます。自分で使うことを前提に求めた土地の評価額を自用地評価額といい、借りた土地に建物を建てて使用する権利を借地権といいます。

貸地の相続税評価額の計算方法を式で表すと、次のようになります。

これから、貸地の相続税評価に必要な自用地評価額と借地権価額の計算方法をご紹介します。

1-1.自用地評価額の計算方法

自分で使う土地(宅地)の評価額は、路線価方式または倍率方式で計算します。どちらの方式を使うかは地域によって決められていますが、おおむね市街地では路線価方式を使い、郊外では倍率方式を使います。

- 路線価方式

路線価とは、土地に面した道路に指定された1㎡あたりの地価のことです。土地の形状や道路に接する状態に応じて補正した路線価に面積をかけて評価額を計算します。

自用地評価額=補正後の路線価×面積(㎡) - 倍率方式

固定資産税の課税の基準になる地価である固定資産税評価額に、地域や用途ごとに指定された倍率をかけて評価額を計算します。

自用地評価額=固定資産税評価額×倍率

土地の相続税評価については、以下の記事で詳しく解説しているので参考にしてください。

- 土地の相続税評価の概要について

相続税の土地評価の方法を、税理士が初心者にも分かりやすく教えます - 路線価方式の計算方法について

相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説 - 倍率方式の計算方法について

倍率地域の評価方法を一から解説!倍率方式評価の3STEPと注意したい5つのこと

1-2.借地権価額の計算方法

借地権は契約が更新できる普通借地権と更新できない定期借地権に分類されます。土地の賃貸借契約では通常、借地権は普通借地権であり、定期借地権にするためには特別な契約が必要になります。そのため、大半のケースでは借地権は普通借地権に該当します。ここでは普通借地権の価額の計算方法についてお伝えします。

普通借地権の価額は自用地評価額に借地権割合をかけて求めます。

借地権割合は、国税庁ホームページで公開されている路線価図や倍率表に記載されています。

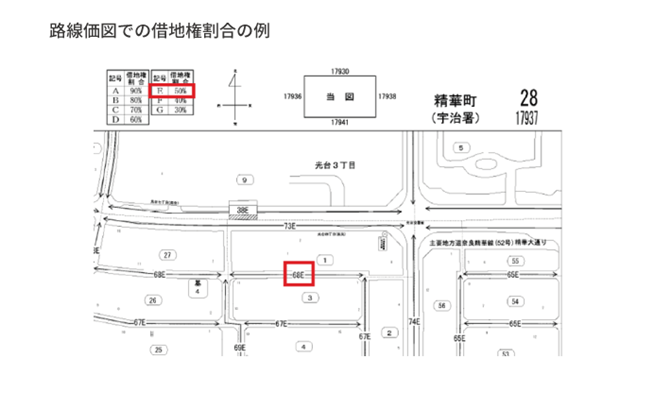

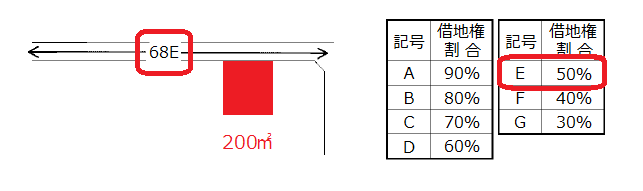

路線価図では、下の例のとおり路線価の隣にアルファベットで借地権割合が示されています。

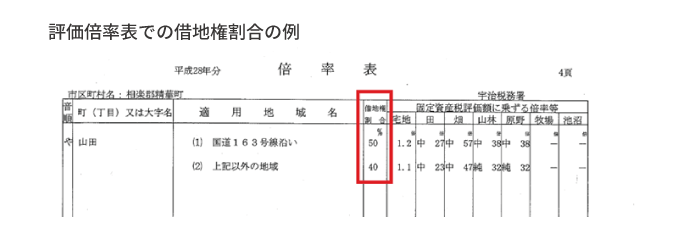

倍率表では、下の例のとおり地域ごとに借地権割合が示されています。

借地権価額の計算方法についての詳しい内容は、「借地権に相続税はいくらかかるのか? 借地権の相続税評価を徹底解説」を参照してください。定期借地権の評価についても解説しています。

2.貸地の相続税評価

前の章では、自用地評価額から借地権価額を引いて貸地の相続税評価額を計算するとお伝えしました。ただし、土地の賃貸契約にはさまざまな形態があり、実態に即した方法で貸地の価値を評価する必要があります。

この章では、土地の賃貸契約の形態ごとに貸地の相続税評価の方法をお伝えします。引き続き、借地権は普通借地権として解説します。

2-1.権利金をもらっている場合

建物を建てる借主に土地を貸す場合は、契約のときに借主から権利金をもらうことが慣例になっています。権利金は借地権の対価に近い位置づけであり、地代とは別にもらうものです。

このときの貸地の相続税評価額は、自用地評価額から借地権価額を引いて求めます。前の章でご紹介した基本的な評価方法です。

数式を組み替えると次のように計算できます。

貸地の相続税評価額=自用地評価額×(1-借地権割合)【例】契約のときに借主から権利金をもらっている場合

路線価6万8,000円、借地権割合50%、面積200㎡の宅地を貸していた場合の相続税評価額を求めます。

(路線価の補正はないものとします)

(路線価図では路線価が千円単位で表示されます)

- 自用地評価額=路線価×面積

=6万8,000円×200㎡=1,360万円 - 貸地の相続税評価額=自用地評価額×(1-借地権割合)

=1,360万円×(1-50%)=680万円

2-2.権利金をもらわず通常より高い地代をもらっている場合

親族や親族が経営する同族会社などに土地を貸すときは、借主から権利金をもらうかわりに通常より高い地代をもらうこともあります。

このときの貸地の相続税評価額は、実際の借地権割合がいくらであるかにかかわらず借地権割合を20%とみなして計算します。つまり、自用地評価額の80%の価額になります。

貸地の相続税評価額=自用地評価額×(1-20%)=自用地評価額×80%

【例】契約のときに借主から権利金をもらわず通常より高い地代をもらっている場合

路線価6万8,000円、借地権割合50%、面積200㎡の宅地を貸していた場合の相続税評価額を求めます。

(路線価の補正はないものとします)

- 自用地評価額=路線価×面積

=6万8,000円×200㎡=1,360万円 - 貸地の相続税評価額=自用地評価額×80%

=1,360万円×80%=1,088万円

2-3.無償で貸す使用貸借の場合

親族同士では土地を無償で貸すこともあります。無償で貸すことを使用貸借といいますが、使用貸借では借主の権利に財産としての価値はありません。したがって、貸地の評価額は自用地評価額と同額になります。

【例】使用貸借の場合

路線価6万8,000円、借地権割合50%、面積200㎡の宅地を貸していた場合の相続税評価額を求めます。

(路線価の補正はないものとします)

- 自用地評価額=路線価×面積

=6万8,000円×200㎡=1,360万円 - 貸地の相続税評価額=自用地評価額=1,360万円

3.貸家建付地の相続税評価

自分が所有する土地にアパートなどを建てて入居者に貸しているとき、その土地を貸家建付地といいます。貸家建付地は土地を貸しているわけではありませんが、そこに建っている住宅を貸しているため土地利用の自由度は低下します。したがって、貸地と同じように財産としての価値は低くなります。

貸家建付地の相続税評価額は、自用地評価額から借家人の権利にあたる部分を引いて求めます。

借家権割合は全国一律で30%です。

賃貸割合は貸家の総戸数のうち実際に入居している戸数の割合です。

(一時的に空室になっている場合は入居しているとみなします)【例】貸家建付地の場合

路線価6万8,000円、借地権割合50%、面積200㎡の宅地に貸家を建てていた場合の相続税評価額を求めます。

(路線価の補正はないものとし、賃貸割合は100%とします)

- 自用地評価額=路線価×面積

=6万8,000円×200㎡=1,360万円 - 貸家建付地の相続税評価額=自用地評価額×(1-借地権割合×借家権割合×賃貸割合)

=1,360万円×(1-50%×30%×100%)=1,156万円

参考記事:貸家建付地の相続税評価パーフェクトガイド【基本編&応用編】

4.貸駐車場の相続税評価

貸駐車場として使用している土地は、自分で駐車場を運営しているか駐車場の運営会社に貸しているかによって相続税評価の方法が異なります。

4-1.自分で貸駐車場を運営している場合

土地の所有者が自分で駐車場設備を整備して貸駐車場を運営している場合は、その土地は自用地評価額で評価します。舗装など設備を整えて貸す場合だけでなく、未舗装のいわゆる青空駐車場の場合でも同じです。

自分で貸駐車場を運営している場合は、土地を貸しているのではなく自動車を預かっていると解釈されるため、借主の権利は考慮しません。

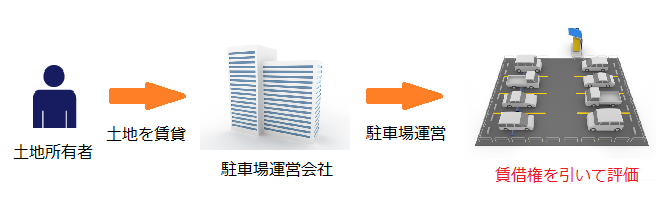

4-2.駐車場運営会社に土地を貸している場合

土地の所有者がコインパーキングなど駐車場を運営する会社に土地を貸している場合は、貸地と同様に借主の権利を考慮します。相続税評価額は、自用地評価額から賃借権の価額を引いて求めます(賃借権は、宅地の賃貸での借地権とは異なります)。

賃借権の価額=自用地評価額×賃借権の残存期間に応じた割合

数式を組み替えると次のように計算できます。

駐車場用地の相続税評価額=自用地評価額×(1-賃借権の残存期間に応じた割合)賃借権の残存期間に応じた割合

賃借権の残存期間が20年を超える場合、上記の割合のかわりに法定地上権割合(相続税法第23条)によって賃借権の価額を求めます。ただし、駐車場用地の賃貸契約で期間が20年を超えることはほぼないため、詳しい解説は省略します。賃借権が登記されている場合や設定の対価として権利金や一時金を受け取った場合、堅固な構築物を建てた場合などでは上記の割合を2倍した数値で計算します。こちらも詳しい解説は省略します。

4-3.賃貸アパート等の駐車場用地

賃貸アパート等の敷地内にある入居者用の駐車場については、アパート等の敷地と一体で貸家建付地として評価します。

5.貸地の相続税評価は税理士への相談がおすすめ

貸地の相続税評価額は自用地評価額から借地権価額を引いて計算しますが、権利金の有無によって具体的な計算方法は異なります。また、貸駐車場の場合は誰が駐車場を運営しているかによって評価方法が変わります。

貸地の相続税評価額は相続税の税額に影響するため、賃貸取引の形態を確認して適切な方法で評価することが重要です。誤った方法で評価すると、相続税申告を間違えることになるので注意しましょう。

そもそも土地の相続税評価自体が相続税申告の中で最も難しいと言われている項目です。出来る限り評価額を下げた申告をしたい場合、対象地の正確な形と面積を調べて、減額要素を全て検討するといった流れが必要となるためです。

正確かつなるべく低い評価額で申告したいという場合は、税理士へご依頼頂くのがおすすめです。

相続税専門の税理士法人チェスターは、年間3,000件を超える相続税申告のほとんどで土地の評価を行っている、土地評価のプロフェッショナルです。貸地の評価についても数多く行っておりますので、貸地の相続税評価が必要な場合はお気軽にご相談ください。

>>【相続税専門】税理士法人チェスターへのご相談はこちらから

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編