再建築不可物件の相続税評価額の計算方法

再建築不可物件の相続税評価額は、再建築不可となっている理由が接道義務を果たしていないケースにおいて決まります。

具体的には「その土地に応じた補正をした価格から、40%の範囲内において相当とされる金額を控除した額」のこと。

土地の特性により補正率や控除できる金額が変わるため、正確な数字を知ることは難しいです。しかし、計算方法が理解できれば、おおよその金額を求めることが可能になります。

再建築不可物件を相続した、またはこれから相続する予定がある人は、相続税評価額を知っておくことで、相続税対策が可能です。また、再建築不可物件を実際に相続することになった場合、どのようなメリットやデメリットがあるかも確認して今後の相続に備えておきましょう。

この記事の目次 [表示]

1.再建築不可の土地の相続税評価額の計算方法-接道義務を果たしていないケース

再建築不可物件とは、法律上の理由により「土地の上の建物を一度壊すと再度建築できない土地」のことです。再建築不可物件を相続した場合、相続税の計算のときに用いられる評価額が一般的な相場よりも低くなります。

再建築不可物件の例

- 接道義務を果たしていない

- 市街化調整区域内である

- 道路予定地である

よくあるケースとして、接道義務を果たしていないことがあります。建物を建築するときには、道路に2m以上接していることや、接している道路の幅が4m以上であることが必要です。条件を満たしていなくては、建物を再建築できません。

接道義務を果たしていない場合、土地の相続税評価額は最大で40%低くなります。

1-1.土地の価格を算出する-算出方法は2種類

土地の価格の算出方法は「路線価方式」と「倍率方式」の2種類です。これらは「再建築できないことを考えにいれなかった場合の土地の価格」を算出するための方法です。

いずれの計算方法を用いるかは、土地の場所に応じて決まります。路線価と呼ばれる基準が設定されている土地には「路線価方式」を、設定されていない土地には「倍率方式」が使われます。

1-1-1.路線価方式

路線価方式とは、国税庁が定めている路線価と呼ばれる基準によって土地の評価額を計算する方法です。市街地や住宅地といった路線価が定められている地域に土地がある場合に用いられます。

路線価は国税庁のサイトから調べられます。

参考:相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説|税理士法人チェスター

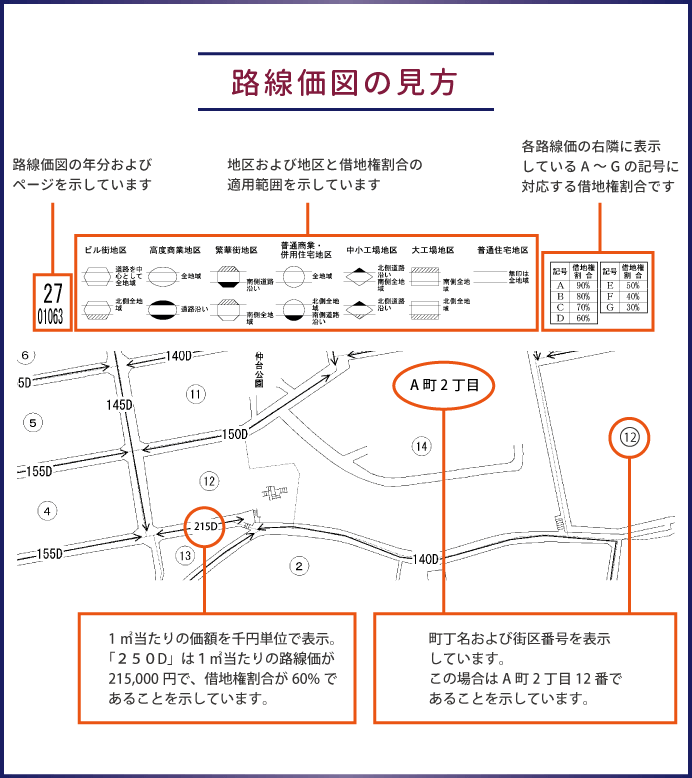

▲道路ごとに金額が記載された路線価図の例

路線価は、ある道路に面した土地の1㎡あたりの価値を千円単位で示したものです。たとえば、上の図の赤丸で囲まれた「215Ⅾ」というのは、この道路に面した土地の1㎡あたりの価値が21万5000円であることを表しています。アルファベットは、借地権割合を意味しており、他人に土地を貸している場合に関係するものです。

路線価方式による評価額は、原則として路線価に土地の面積をかけあわせることにより求めます。ただし路線価は、標準的な使いやすい形の土地を前提として定められているため、土地の形が特殊な場合には補正率をかけて調整します。

土地の相続税評価額(路線価方式)=路線価×地積×補正率

なお、路線価は一般的に取引価格の8割程度です。不動産鑑定士が行う鑑定では、取引価格を基準に算定されます。

相続税の評価額より高くなるため、相続税に精通した税理士に相談することがおすすめです。

1-1-2.倍率方式

倍率方式とは、固定資産税評価額に地域ごとの倍率をかけて土地の評価額を計算する方法です。地方や郊外の路線価が定められていない地域に土地がある場合、倍率方式が用いられます。

固定資産税評価額は、固定資産税納付通知書を確認すれば簡単に分かります。倍率は、路線価と同じように、国税庁のサイトから調べることが可能です。

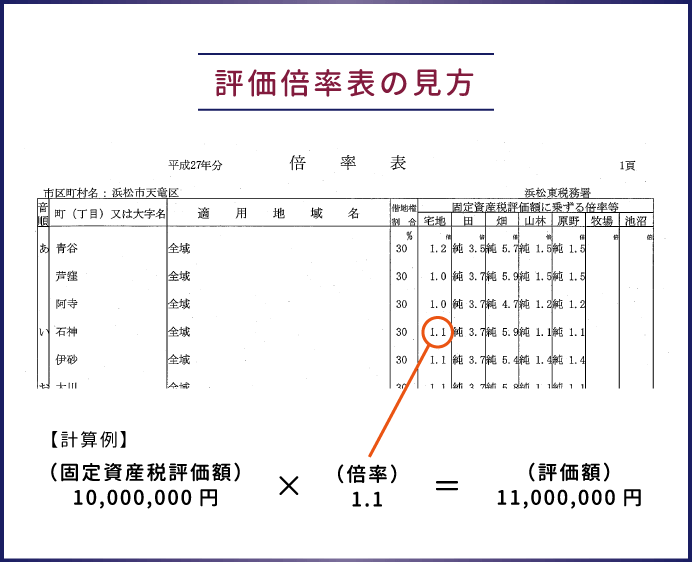

▲地域と用途によって評価額が分かる評価倍率表の例

倍率は、宅地、田、畑、山林、原野、牧場、池沼といった土地の用途によって変わります。上の図であれば、石神地域の宅地の倍率は1.1倍です。

路線価方式の場合とは異なり、土地の形状に関係なく求められるため、比較的簡単に相続税評価額が分かります。

土地の相続税評価額(倍率方式)=固定資産税評価額×倍率

1-2.土地の特性に応じた補正を行う

路線価方式で算出した土地の相続税評価額は、土地の形状によって補正がかかります。使いづらい土地の価値は、使いやすい土地に比べると低くなることから、評価額が減額されるのです。補正の方法として、以下のようなものがあります。

| 補正の種類 | 土地の形状 |

|---|---|

| 不整形地補正 | L字型・三角形などいびつな形 |

| 間口狭小補正 | 道路に面している土地が狭い |

| 奥行価格補正 | 土地の奥行が平均より長い、または短い |

| 奥行長大補正 | 間口の広さの割に奥行が長い |

1-2-1.不整形地補正-L字型・三角形などいびつな形

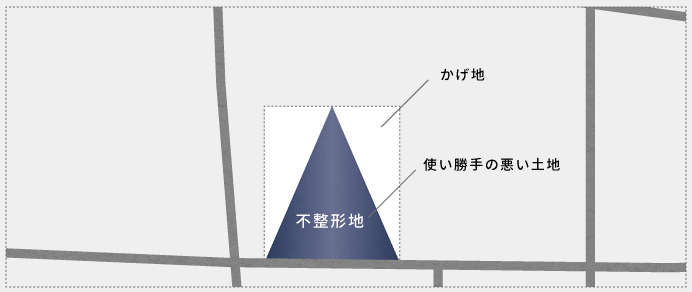

不整形地補正とは、L字型や三角形などのいびつな形の土地に行う補正です。

▲三角形の土地が不整形地の例

上図の青色の土地は、三角形となっているために使い勝手が悪く「不整形地」と呼ばれるものです。不整形地を評価するときには、不整形地が使い勝手のよい四角形であったとした場合の形を想定します。想定した四角形と不整形地の差の部分が「かげ地」です。不整形地補正の割合は、想定した四角形に対するかげ地の割合をもとに決まります。

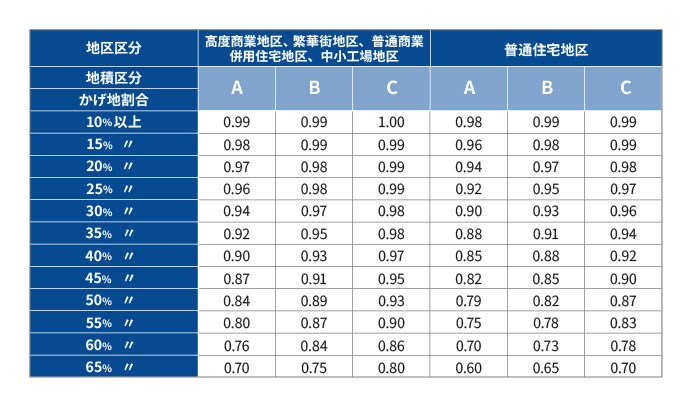

▲地区区分とかげ地割合から算出

かげ地の割合が高ければ補正としてかける割合が小さくなり、土地の評価が低くなると分かります。もっとも小さい場合では、0.60をかけるため、土地の評価が4割下がることになるのです。

参考:不整形地補正率で土地の評価が下がる!土地を引き継ぐ人必見の評価方法と具体例|税理士法人チェスター

1-2-2.間口狭小補正-道路に面している土地が狭い

間口狭小補正とは、道路に面している間口が狭い土地の場合に行う補正です。間口が狭い場合、土地の利用に不便が生じるためになされます。

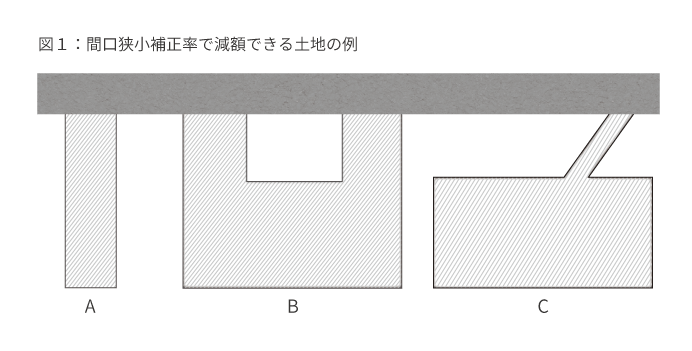

▲間口狭小補正が適用される例

土地AとB、Cの広さはまちまちですが、道路に接している部分はいずれも狭く、使い勝手が悪いと想像できます。不便な分だけ土地の評価が下がるのです。

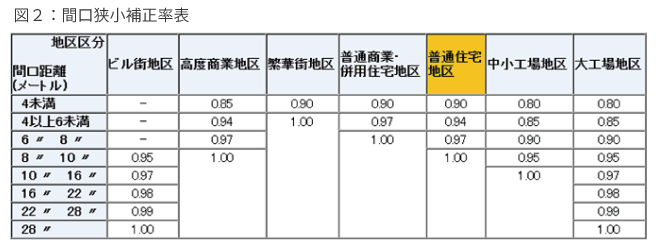

▲地区区分と間口距離から算出

間口狭小補正の割合は上の表のとおりです。たとえば、普通住宅で間口が4m未満の場合は、0.90の補正率をかけるため、土地の評価が1割下がることになります。

参考:土地の価格を最大1割減額!絶対に確認したい間口狭小補正率を使った土地評価の3STEP|税理士法人チェスター

1-2-3.奥行価格補正-土地の奥行が平均より長いまたは短い

奥行価格補正とは、奥行が平均より長いまたは短い土地の場合に行う補正です。奥行が平均的な水準から離れている場合、土地の使い勝手が悪くなってしまうため、評価が下がります。

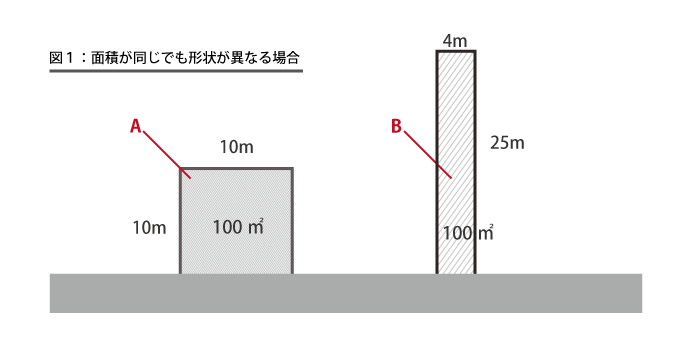

▲形状次第で使い勝手は大きく変化

上図の土地は、面積は等しいですが、Aは標準的な形であるのに対しBは細長い形です。Bのように奥行が長すぎると、土地の使い勝手は悪くなります。

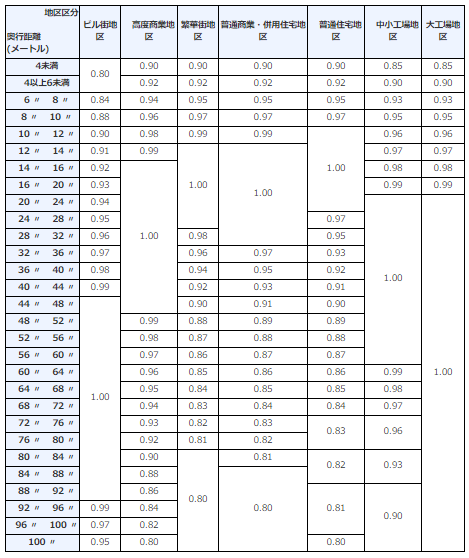

▲地区区分と奥行距離から算出

上の表は奥行価格補正の割合を示しています。たとえば、普通住宅では10m以上24m未満が標準的な奥行の長さです。奥行が4m未満と短い場合は、0.90の補正率をかけるため、土地の評価が1割下がることになります。反対に、奥行が100m以上と長すぎる場合には、0.80の補正率がかけられ、土地の評価が2割下がることになるのです。

参考:最大20%減額!「奥行価格補正率」で土地の相続税評価を下げる方法|税理士法人チェスター

1-2-4.奥行長大補正-間口の広さの割に奥行が長い

奥行長大補正とは、間口の広さに対して奥行が長い土地の場合に行う補正です。奥行の距離が、間口の大きさの2倍以上になると奥行長大補正の対象になります。

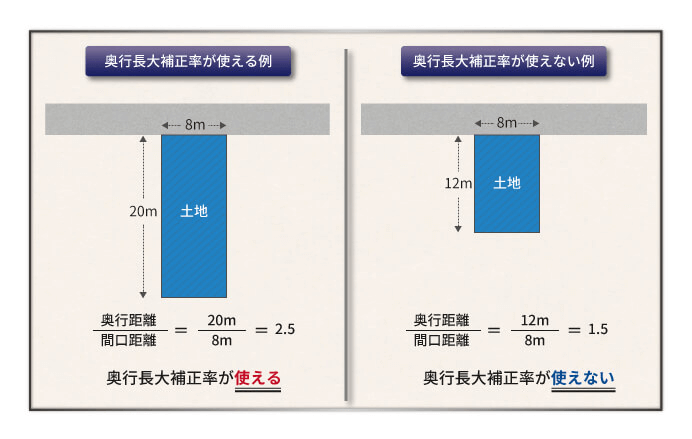

▲奥行が間口の2倍以上だと奥行長大補正の対象

奥行長大補正が適用されるかは奥行と間口の距離の比率次第です。上図はいずれも間口の広さは8mと同じですが、奥行が広い左側のみが奥行長大補正の対象になります。

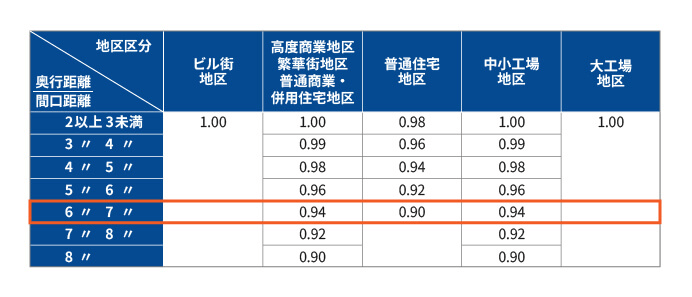

▲地区区分と奥行・間口の比率から算出

間口の大きさに対する奥行の距離が長いほど、補正としてかける割合が小さくなり、土地の評価額が下がるもの。普通住宅地区で、奥行の距離が間口の大きさの6倍以上であれば、0.90の補正率をかけるため、土地の評価が1割下がることになります。

参考:最大10%まで評価減が可能! 奥行長大補正率を使った土地評価の計算方法|税理士法人チェスター

1-3.再建築不可物件であることによる控除を行う

再建築不可物件の場合、土地の形状に応じた補正をした後に、さらに再建築不可であることを理由に最大で40%も土地の評価が下がることがあるため注意してください。具体的には、道路に接していない無道路地である場合には、最大で40%評価が下がる可能性があります。道路に接していても接道義務を果たしていない土地は、無道路地と同様の評価です。接道義務を果たしていない土地を相続するときには、相続税を大きく節約するためにも、無道路地として土地の評価が下がらないか確認してください。

2.実際のケースに当てはめた計算例

接道義務を果たしていない再建築不可物件の場合、具体的な土地の評価額の計算方法は以下のとおりです。

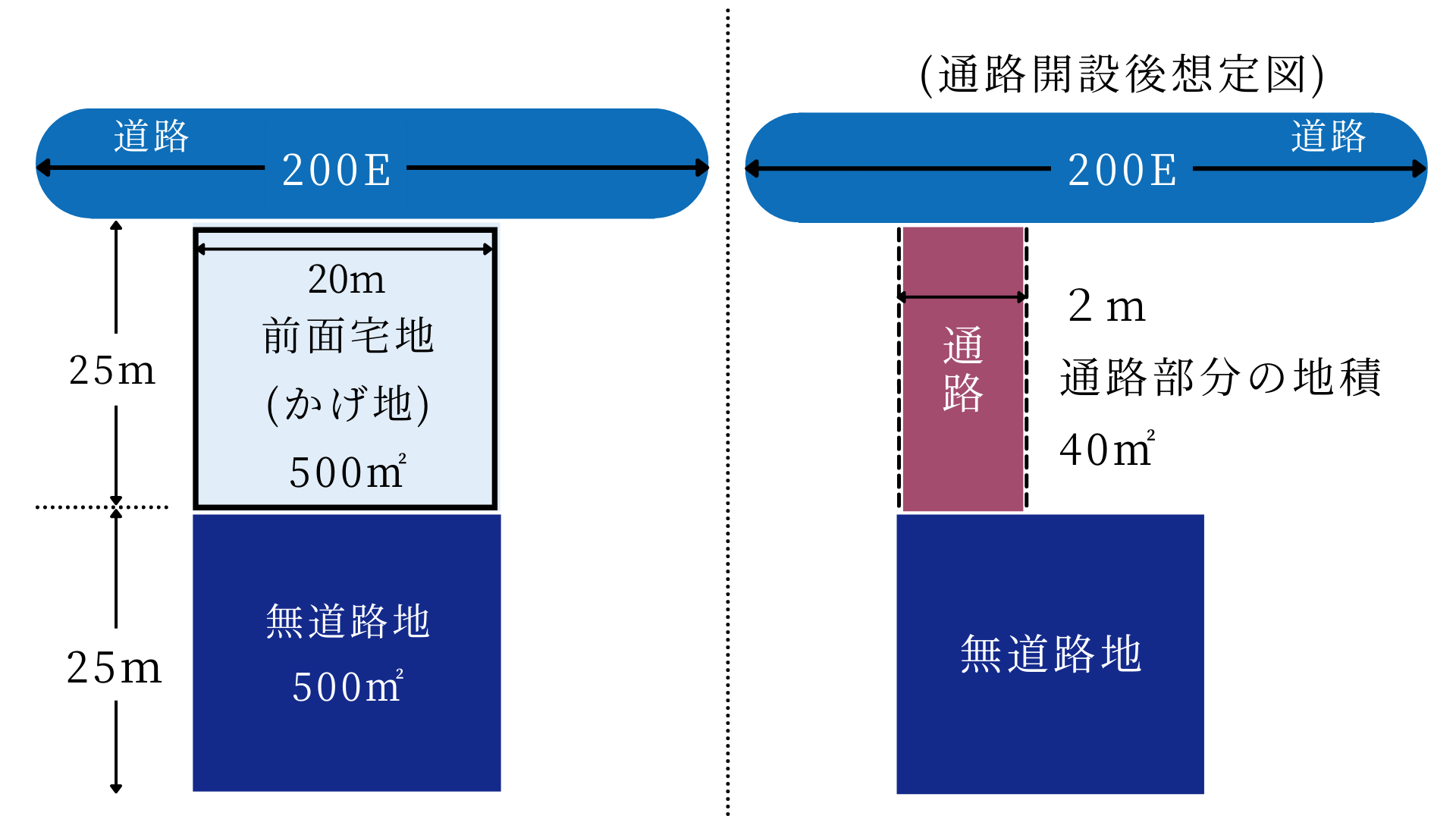

▲この図の土地を例に計算

再建築不可物件の評価方法

- 無道路地から道路に出るまでの通路を作ると想定する

- 道路に面した隣接した前面宅地と無道路地を一体の土地とみなして評価額を計算し、その額から隣接した前面宅地の評価額を差し引く

- (2)の評価額に不整形地補正と間口狭小補正を行う

- (3)の評価額から(1)で考えた通路の価値を差し引く

2-1.無道路地から道路に出るまでの通路を作ると想定

上図のような、道路まで伸びる幅2mの通路があると考えます。幅2mとするのは、建築基準法で「建物の敷地は道路に2m以上接していなければならない」とされているからです。

この通路は、他人の土地にあるため、その土地を購入すると考え、4つめの手順で評価額から差し引きます。

2-2.道路に面した隣接した前面宅地と無道路地を一体の土地とみなして評価額を計算

まず、前面宅地と無道路地を一体の土地とみなして奥行補正率をかけあわせて評価を求めます。

「前面宅地と無道路地をまとめた評価=20万×1000㎡×奥行価格補正0.91=1億8200万円」

次に、前面宅地の評価額を求めます。

「前面宅地の評価=20万×500㎡×奥行価格補正1.00=1億円」

まとめた評価額から、前面宅地の評価額を差し引きます。

「1億8200万-1億=8200万円」

2-3.(2)の評価額に、不整形地補正と間口狭小補正を行う

不整形地補正と間口狭小補正を行います。

「不整形地補正0.82×間口狭小補正0.90=0.73(小数第2位未満切捨)

8200万×0.73=5986万円」

2-4.(3)の評価額から(1)で考えた通路の価値を差し引く

(1)で考えた通路の価値を差し引きます。

通路の価値=20万×40㎡=800万円

最終的な評価額=5986万-800万=5186万円

なお、差し引ける上限は(3)の評価額40%までですが、今回のケースでは満たしていることから、通路の価値を全額差し引けます。

前面宅地の価値は1億円のため、無道路地の最終的な評価額は半分程度になっていることが分かります。

より詳しい計算過程を知りたい場合は、以下のページを参照してください。

参考:自分でできる! 道路に面していない土地「無道路地」の相続税評価方法|税理士法人チェスター

3.接道義務を果たしていない以外の理由で再建築不可となっている土地の相続税評価額

再建築不可となる理由は、接道義務違反の他にも考えられ、それぞれ理由に応じた相続税評価の計算方法があります。具体的には「土地が市街化調整区域内にある場合」や「道路予定地となっている場合」などです。評価額はその土地の現況などにより変わるため、相続税評価に詳しい専門家でなくては正確な判断は難しいです。

しかし、おおまかな基準を知っておくと相場が分かります。

3-1.市街化調整区域の土地の相続税評価額

市街化調整区域とは、都市計画法において、市街化を抑制することが求められている地域を言います。市街化を進めないようにしている地域であり、建物の建築に多くの制約があるため、他の土地に比べて評価額が下がるのです。

基本的には土地の用途に応じて倍率方式で計算されることになるため、固定資産税評価額と倍率が分かれば算出できます。

用途がはっきりしない雑種地の場合、通常であれば宅地を基準に評価します。もっとも、市街化調整区域は市街化を進めないようにしている地域であるため、周囲に宅地が少ない地域であることも多いです。したがって、周囲の似た状況にある土地を基準として評価がなされます。計算方法は複雑で判断が難しいため、専門家への相談がおすすめです。

3-2.道路予定地となっている土地の相続税評価額

将来道路が建設される予定の土地についても、利用に制限があるために評価額が下がります。計算方法は、自用地評価額に補正率をかけあわせたものです。自用地評価額とは、その土地のうち「道路予定地となっている区域内の部分が、道路予定地でなかったとした場合の価額のこと」を言います。補正率は、国税庁のサイトから確認が可能です。

4.再建築不可の土地に建っている建物の相続税評価額

再建築不可の土地に建っている建物の評価額は、原則として固定資産税評価額のとおりの金額になります。建て直しができないことは、固定資産税評価額にあらかじめ織り込まれおり、すでに通常の建物に比べて評価額が低くなっているからです。毎年届く固定資産税納付通知に記載されている評価額を確認すると分かるため、土地の場合とは異なり複雑な計算は必要ありません。

5.再建築不可物件を相続する3つのメリット

再建築ができない物件は、利用に制限がかかるため、相続することをためらいがちです。しかしその反面、以下のようなメリットがあるため、必ずしも相続することが損になるわけではありません。

再建築不可物件を相続するメリット

- 再建築が可能な物件に変更することで価値が上がる可能性

- 大規模なリフォームやリノベーションして居住や賃貸としての利用

- 物件にかかる固定資産税が安く済む

5-1.再建築が可能な物件に変更することで価値が上がる可能性がある

建物を新築できないため一般的に価値が低くなりますが、新築できる物件に変わることで価値を上げることが可能です。

新築にする方法としては、隣地を借りたり購入したりすることが考えられます。隣地の使用権を得て、間口を広げて道路に2m以上接する状態になれば、再建築が可能です。必ずしも土地の所有権を持つ必要がなく、借りるだけでも十分です。この場合、隣地の所有者との交渉を行う必要があります。

また、道路に対して自分の敷地を後退させて道路の幅を広げるセットバックという方法もあります。この方法は、土地の前の道路幅が4m未満であるために再建築できない場合に有効です。道路幅を4m以上確保することにより建物を建築できるようになります。

間口を広げたり、セットバックしたりすることにより建て直し可能となれば、物件の価値が上がるのです。

5-2.大規模なリフォームやリノベーションを行い居住や賃貸して利用できる

建て直しはできないものの、法律の範囲内でリフォームやリノベーションをしたうえで生活したり、賃貸に出して収入を得たりできます。床面積を変えずメインの構造を残していれば、建築確認の必要がないため問題ありません。とくに都市部の好立地な物件であれば、借り手が現れやすく有効活用につながります。

他には、建物を解体して駐車場として利用も考えられます。ただ、道路や間口が狭いため建て直しできない場合には、そもそも駐車場としての利用が難しいです。ひとたび解体すると元に戻せないため、解体は慎重に考えるようにしてください。

5-3.物件にかかる固定資産税が安く済む

物件にかかる固定資産税が安いこともメリットです。

土地については、建物を建てられない分だけ固定資産税評価額が低くなります。再建築できない事実が評価に反映されていない場合もあるため、評価が高すぎると感じた場合には、行政に相談してください。

建物については、建替えをしていないため古かったり、評価が低くなりがちな木造物件であったりすることが多いため、結果として評価額が低くなる傾向にあります。

6.再建築不可物件を相続する2つのデメリット

再建築ができない物件を相続することには、デメリットもあります。

再建築不可物件を相続するデメリット

- 災害などで建物が倒壊しても建て直せない

- 物件の条件によっては売却先をみつけることが難しい

デメリットを理解した上で、相続したときに気をつけるべきことを把握しておき、後悔しないようにしてください。

6-1.災害などで建物が倒壊しても建て直せない

どのような理由であれ、建物が倒壊した場合は建て直すことが不可能です。地震や火災で建物が壊れてしまった場合でも特例はありません。

接道義務違反の場合に再建築ができない理由は、消防上の理由から危険と判断されているためです。道路が狭く消防車が入りづらいことに加えて、古い木造家屋であることも多く、地震や火災によって全壊・全焼してしまうリスクが高くなります。

地震保険や火災保険に加入して補償されるように準備しておくことに加え、防災対策も施しておいてください。

6-2.物件の条件によっては売却先を見つけることが難しい

買主にとってリスクが大きいため、とくに接道義務を果たしていない場合には売却が難しくなります。建て直しができず利用が制限されていることに加え、担保価値が低いことから、買主が住宅ローンを組めず、現金を用意しなければならないケースが多いからです。

売却先を見つけるために、隣地を取得したり、セットバックをしたりするなどして、新築が可能な状態にすることも検討してください。また、低価格でも納得できるのであれば、不動産業者が買い取ってくれることも。

一度、不動産業者への相談をおすすめします。

7.再建築不可物件の相続税評価を把握して今後の相続に備える

再建築不可物件の相続税評価の計算方法は、土地の形状や特性、補正の有無などによって異なります。今後の相続を円滑に進めるためにも、詳しい計算方法や評価額について専門家への相談を検討しましょう。

不動産鑑定士に鑑定評価をしてもらう方法もありますが、土地が多くある、または評価額が高額になる場合には、相続に強い税理士への依頼がおすすめです。相続の実態に即した評価を把握できるだけでなく、相続についてのトータルサポートが受けられるため、面倒な手続をせずに相続税を節税できます。

税理士法人チェスターは、相続税専門の税理士法人として高い評価を受けており、相続税申告業務全般を依頼できるほか、難しい土地評価だけといったように一部の業務を依頼することも可能です。

再建築不可物件の相続税評価でお困りの人は、ぜひ一度税理士法人チェスターにお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続税申告は相続専門の実績あるチェスターで安心。

税理士法人チェスターは相続に関する業務のみに特化している専門事務所であり、創業からこれまで培ってきた知見やノウハウがずっと引き継がれているため、難解な案件や評価が難しい税務論点にもしっかり対応致します。

初回面談から申告完了まで担当スタッフがお客様専任として対応しているので、やり取りもスムーズ。申告書の質の高さを常に追求しているからこそ実現できる税務調査率が1%であることも強みの一つです。

相続税申告実績は年間3,000件超、税理士の数は88名とトップクラスの実績を誇るチェスターの相続税申告を実感してください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続税編