相続放棄の方法と注意点。子どもは親の借金も相続しないといけない?

親が借金をたくさん抱えて亡くなった場合、その子どもには親の借金を返済する義務があるのでしょうか。親が亡くなると当然その子どもは相続人となるため、親の財産を相続することになりますね。

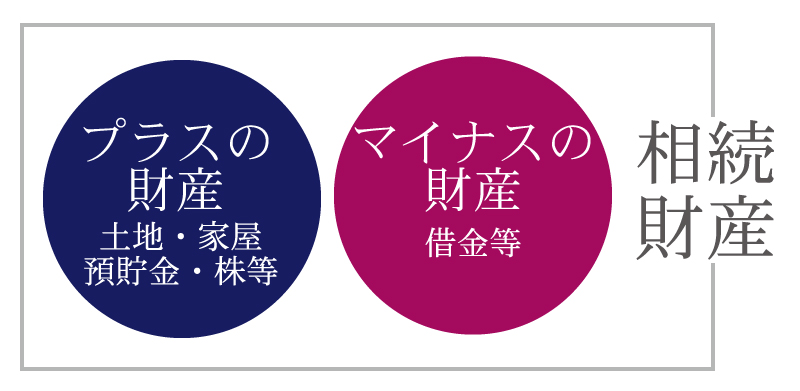

でも、この財産の中には、子どもにとってプラスとなる財産、つまり不動産や預貯金、株式などの有価証券だけでなく、マイナスの財産ともいえる借金も含まれてしまいます。

相続財産にはこの両方が含まれる以上、相続人である子どもは親の借金も相続することになり、借金を返済する義務があることになります。親に借金を上回るほどの財産があれば、その財産を処分したお金で借金を返済すれば済むことですよね。

でも、相続人が頭を悩ませてしまうのは親が残したのが、プラスの財産よりも借金の方が多かったという場合です。このように債務超過だったケースでも、親の遺した借金の返済を肩代わりするしか道はないのか見ていきましょう。

この記事の目次 [表示]

1.借金から逃れる手段に「相続放棄」がある

実は、相続放棄をすれば親の借金の返済の義務がなくなり、借金を返済しなくても良くなります。

ただし、相続放棄をすると法律上相続人のリストから外れることになります。つまり、マイナスの財産だけでなくプラスの財産を受け継ぐ権利もなくなることを覚えておきましょう。では、相続放棄が行われるとどうなるかの具体例を見てみましょう。

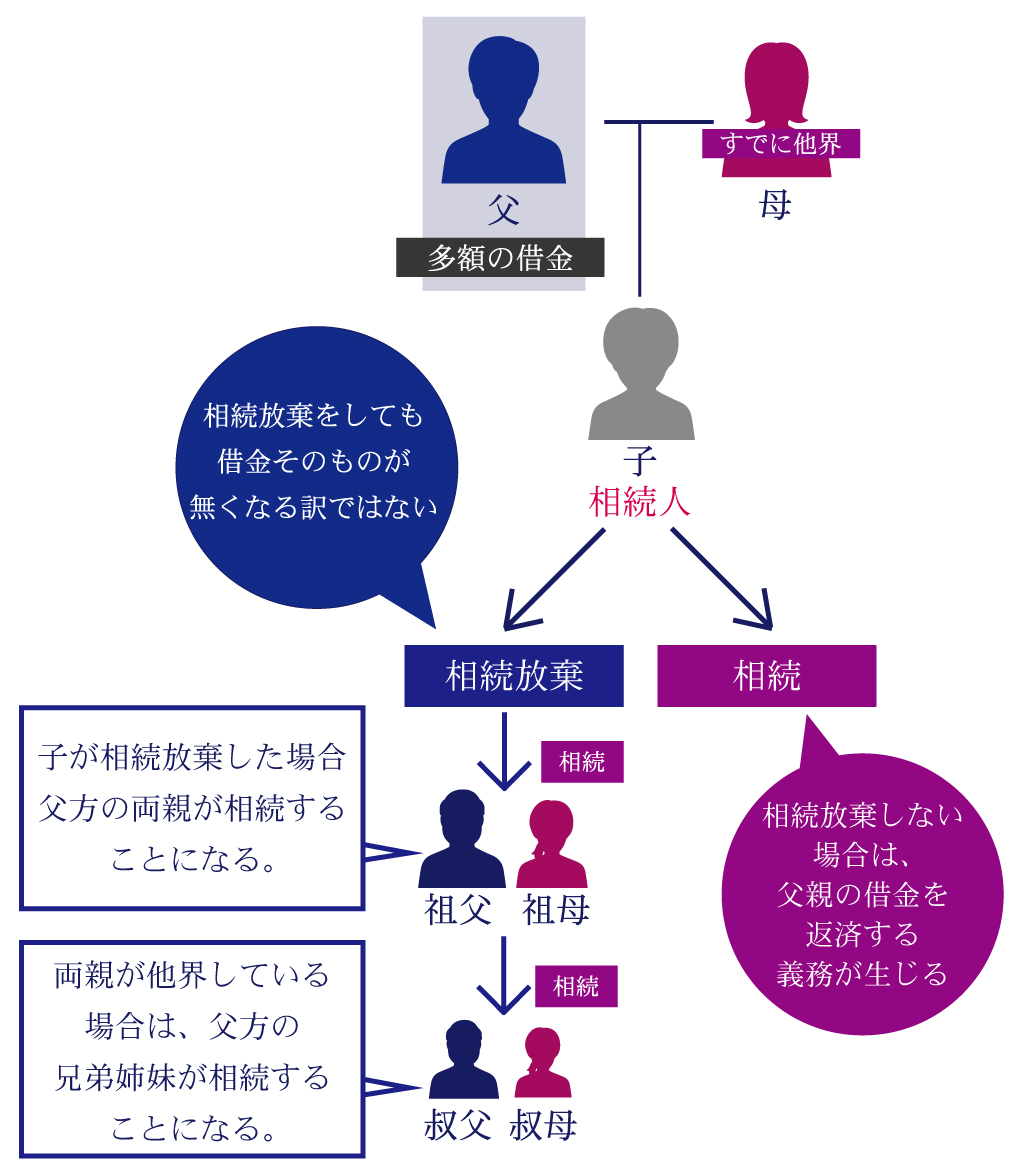

母親はすでに亡くなっており、今度は父親が亡くなったとします。父親は生前多額の借金をしており、その借金から逃れるべく子どもが相続放棄をします。

そうすると、法律上、財産を引き継ぐ人という意味では亡くなった父親にはじめから子はいなかったとみなされます。子どもははじめから相続人ではなかったことになり、借金を払う必要はなくなります。

しかし、理解しておくべき点として、相続放棄をしたからといって、借金そのものがなくなるわけではありません。子どもの次の順位の相続人に相続の権利が回っていくだけです。

今回のようなケースでは故人である父親の財産は、その親が引き継ぐことになります。父の上の世代の人間が既に亡くなっているのであれば、父の兄弟姉妹が財産を相続することになります。つまり、借金から逃れるために子どもが相続放棄をすると、親の両親や兄弟姉妹が借金を返さなければならないのです。

一方的な相続放棄によって思わぬ親族間のトラブルが発生することも考えられますね。ですから、相続放棄をする際には自分が相続放棄をすると誰がその借金を背負うことになるかをよく確認し、一方的に行うのではなく、よく親族間で相談した上で行うのが良いでしょう。

2.相続放棄にはどんな手続きが必要になるか?

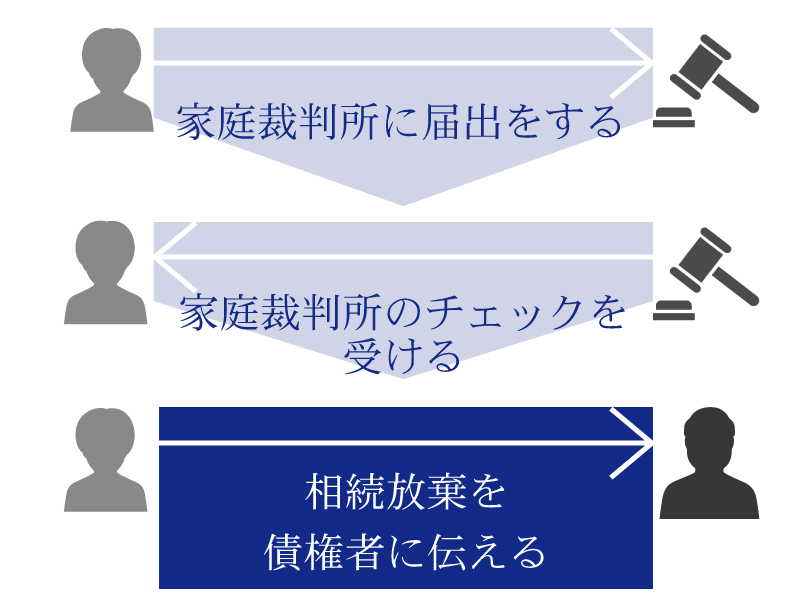

相続放棄を行うにはきちんとした手続きが必要です。ただ単に相続放棄をすると親戚に説明するだけで終わるわけではありません。これには、家庭裁判所に出向き、必要書類をそろえて届出をすることが求められます。また、届出をしたからといって、自動的に相続放棄が確定するわけではなく、届出が家庭裁判所に認められることも必要です。

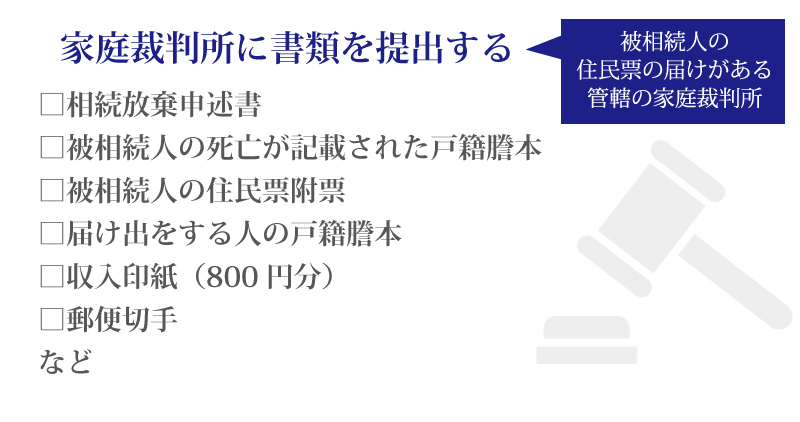

(1)届出を提出をする家庭裁判所はどこ?

届出をする家庭裁判所は、相続人の住む場所の近くであればどこでも良いというわけではありません。亡くなった人の住民票の届出のある場所を管轄しているところですので注意しましょう。

(2)届出にはどんな書類が必要となるか

相続放棄の届出をする際にはいくつかの書類が必要です。相続放棄申述書、亡くなった人の死亡の記載がされている戸籍謄本、亡くなった人の住民票除票あるいは戸籍附票、届出をする人自身の戸籍謄本、800円分の収入印紙、家庭裁判所が規定する額と枚数の郵便切手などが含まれます。

(3)届出のやり方は?

届出には(2)の書類をそろえて必要事項を記載し、家庭裁判所に提出することが必要です。

(4)家庭裁判所のチェックを受ける

続いて照会手続きが行われます。これは相続放棄が自分の意思によるものなのか、だとしたらなぜ放棄するのかなど、その理由を確認するためです。照会手続は、裁判所ごとにやり方がそれぞれで、省略したり、面談を要求されたりするなどケースバイケースです。

(5)家庭裁判所に相続放棄が認められた後にするべきこととは?

相続放棄が認められると、相続放棄申述受理通知書という書類が家庭裁判所から送られてきます。注意したい点として、相続放棄が認められても、借金の債権者に対して自動的にそのことが知らされるわけではありません。相続放棄したことは自分で伝える義務があります。家庭裁判所から届いた相続放棄申述受理通知書を債権者に見せるなどして、放棄したことを伝えましょう。

3.相続放棄にはタイムリミットがあるって本当?

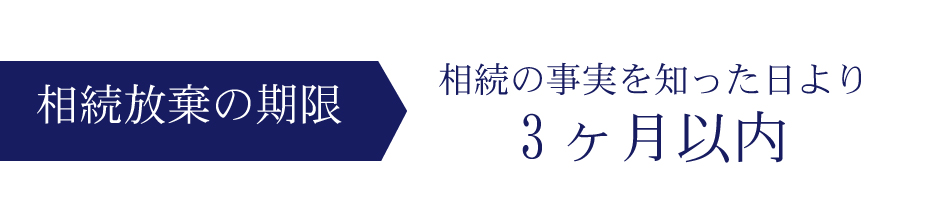

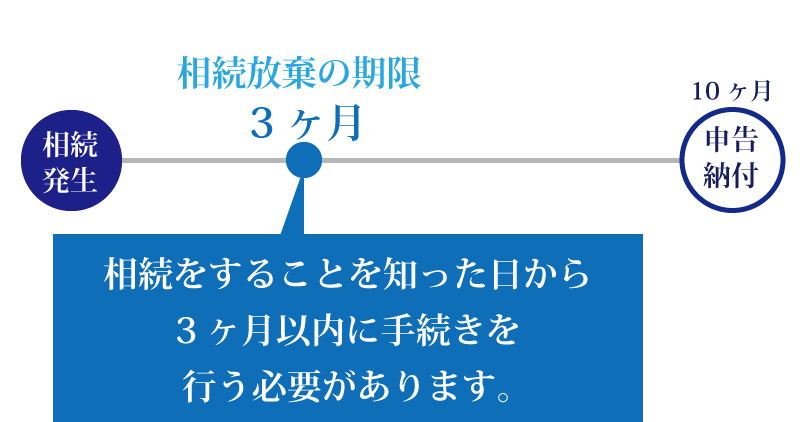

親の残した借金から免れるために上記で説明したとおり、相続放棄という救済措置を利用する手段があります。この相続放棄は家庭裁判所に正式に申し立てることによって行うことがわかりましたね。しかし、法律上相続放棄にはタイムリミットが定められています。

民法第915条によると「自己のために相続の開始があったことを知った時から3カ月以内」と定められています。

簡単に言い換えると、亡くなった人から自分が何かを相続することを知ってから3カ月以内というのが相続放棄のタイムリミットということです。3カ月あるから落ち着いてからゆっくり取り掛かれば良いと悠長に考えるのは危険です。書類をそろえたり、様々な調査をするのにはかなりの時間がかかるからです。

例えば、借金をたくさん抱えた父親が亡くなってから3カ月以内に、必要書類をすべて揃えて家庭裁判所に届出をしなければならないということになります。つまり、葬儀が済んだらすぐに故人に借金はなかったのかを調査する必要があります。その上で相続放棄をする方が良いかどうかの検討をしなければなりません。するべきことがたくさんありますから、かなり迅速に行うことが求められていると言えますね。

もし、3カ月以内に相続放棄をするかどうか決めることができない何らかの特別の事情がある場合、期間を延長してもらえる可能性があります。

そのためには家庭裁判所に相続放棄のための申述期間延長を申請して、認めてもらうことが必要です。そうは言ってもこれが実際に認めてもらえるかどうかは確実ではありませんから、急いで手続をするのが賢明です。

さらに、覚えておきたいポイントのひとつは、相続放棄をする可能性があるときは、亡くなった人の不動産を売却してしまったり、亡くなった人の預金を自己判断で使ってしまったりするのを避けなければいけないという点です。そうした行動を取ると、相続を受けてしまったとみなされるので、被相続人が亡くなってから3カ月経過していなくとも、相続放棄をする権利はなくなってしまうのです。

4.親が借金を抱えている以外にも、相続放棄を検討した方が良い人にはどんな人がいる?

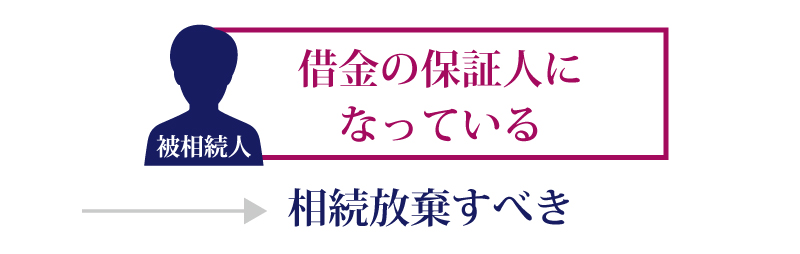

相続放棄を検討した方が良い人の中には、親が借金をたくさん抱えているという場合以外も含まれます。

例えば、亡くなった人が、誰かの保証人になっているかもしれない場合です。そのケースでも、思わぬ借金を肩代わりすることになりかねません。

また、亡くなった人との交流がほとんどなかった場合、あとから思わぬ借金がでてくるかもしれないので危険です。さらに、親族間の相続争いを避けたいというケースや、亡くなった人に借金はないものの、財産があまり価値のない土地で維持費用がもったいないと感じる場合などがあります。また、ひとりの相続人に財産を集中させたいという考えで相続放棄をすることもあります。

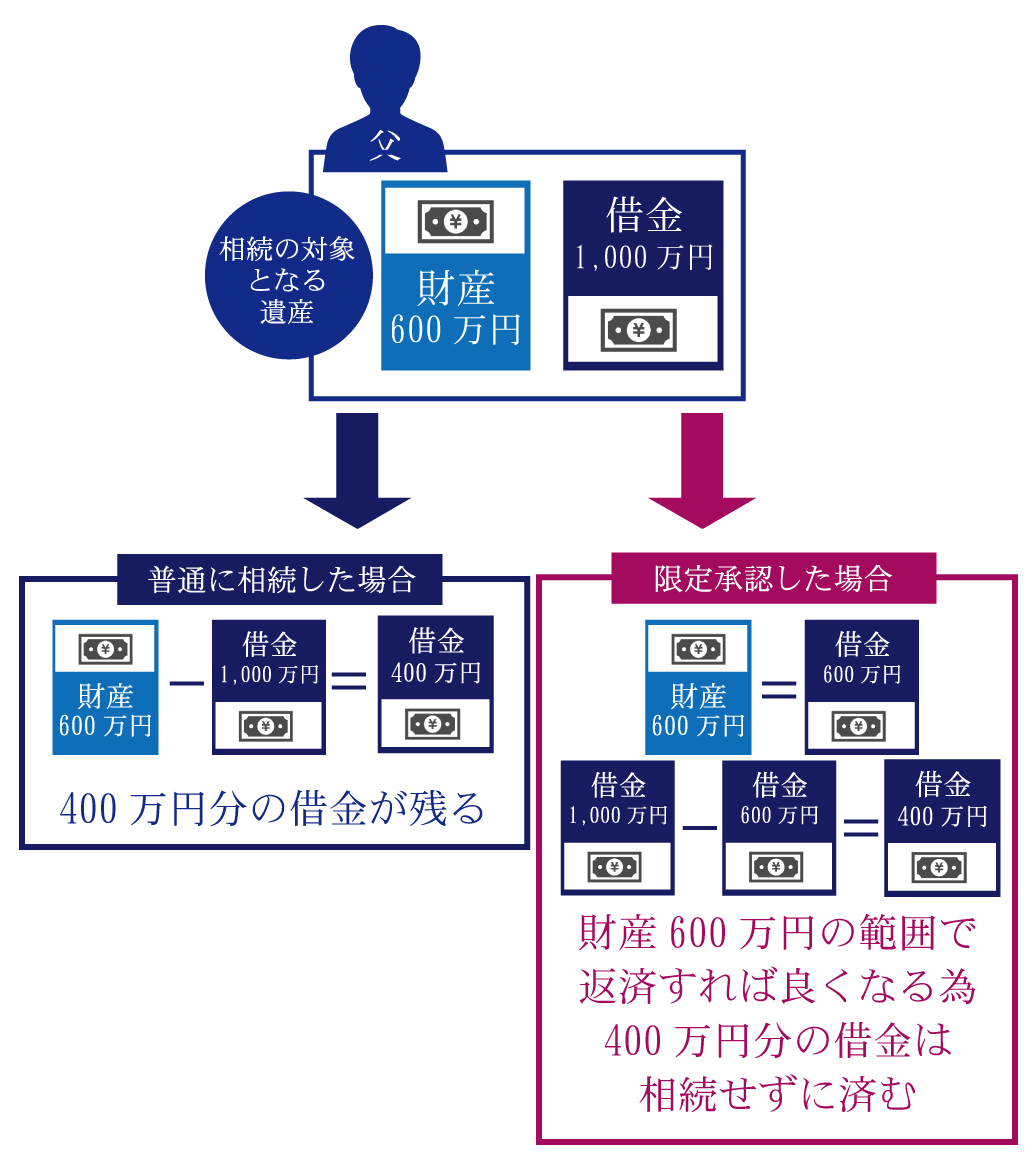

5.限定承認とは何のこと?相続放棄との違いは何!

限定承認というものが相続放棄とよく比較されることがあります。これは相続はするもののプラスの財産の範囲内で借金を引き継ぐことです。

例えば、亡くなった親が現金を600万円、借金を1000万円持っていた場合、普通に相続してしまうと、差し引きで400万円の借金だけが残ることになりますね。しかし、限定承認という制度を利用すると、プラスの財産の範囲内で借金を引き継げば良いことになります。つまり、このケースでは相続人が借金600万円を返済すれば良く、400万円分の借金の方は相続しないで済むというわけです。

まとめ

出来る事ならば借金は相続したくないですよね。しかし、借金しかないと思い相続放棄をしてから、不動産などが発見されたとしても相続放棄を撤回することは原則出来ません。相続放棄を決定する際は、しっかりと故人の財産の調査を行いましょう。その際、相続放棄には期限がある事をお忘れなく。相続放棄の手続きなどに関しましては、専門家に相談するとよりスムーズに手続きが行えると思います。是非、税理士にご相談ください。

【相続放棄に関するの関連記事】

相続放棄をする時に必要な知識とは?早めの判断が重要!?

自分でも手続き可能!?相続放棄をする時のポイントとは?

5分でマスター!相続放棄でおさえておきたい7つのポイント

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続法務編