相続税の評価減や贈与税の特例を解説!土地・保険などで節税しよう

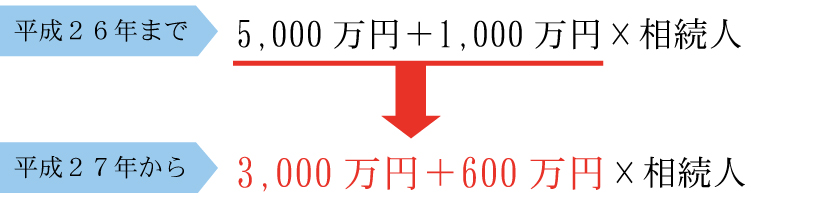

相続税は平成27年度に行われた改正により、基礎控除額が減額されました。基礎控除額が減額されたことによって、従来よりも課税対象となる人が増えたほか、元々課税対象だった人については実質増税となりました。

相続税に限らず、支払う税金についてはできるだけ少なくしたいと思うのが人情です。相続税や贈与税については節税対策を行うことが可能です。この記事では、相続税及び贈与税の主な節税方法について相続税専門の税理士が紹介します。

この記事の目次 [表示]

1.賃貸住宅を取得すると評価額が減額される!?

1-1.建物の評価額は3割減

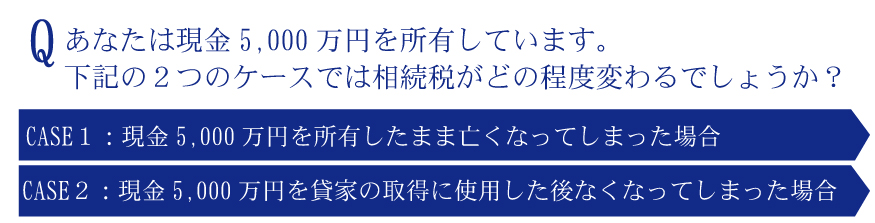

いきなりですが、みなさんに質問です。

この2つのケースを比べると、2の方は建物評価額が約3割も減額して計算されます。

現金を所有していると、相続が発生した際に現金の価格そのままで評価されますが、不動産を取得することによって相続税の建物評価額を減額することができます。

なぜかというと、賃貸住宅などの不動産は他人に賃貸している状態で相続すると、入居者の居住する権利が尊重されるため、相続人が建替えなどをして自由に活用することが難しいからです。

賃貸住宅などの相続税評価額の計算式は以下のとおりです。

借家権割合は、国税庁が定めている入居者の権利を表す割合で、原則として30%に定められています。賃貸割合はその建物のうち賃貸にだされている割合で表します。今回の貸家では100%賃貸物件としていることとして計算してみます。

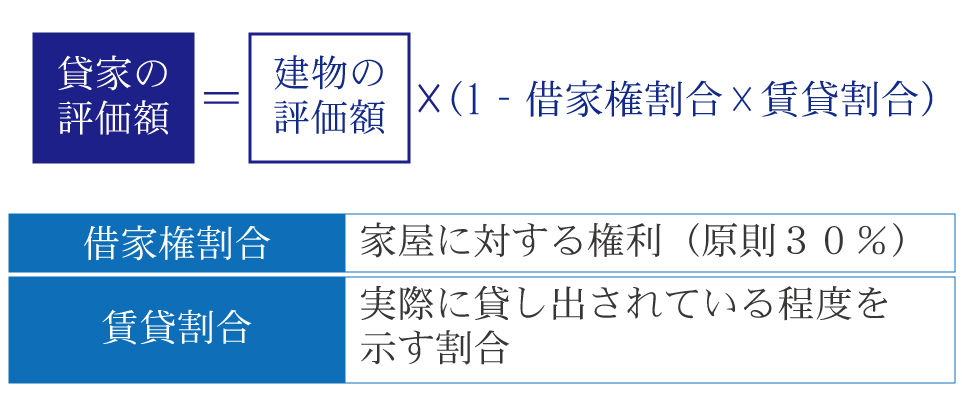

では、先ほどのケースではどれぐらいの差が生じるのでしょうか?

このように、賃貸住宅を所有するだけで約3割も評価額を減額することができ、相続税の負担を軽減する効果が期待できます。

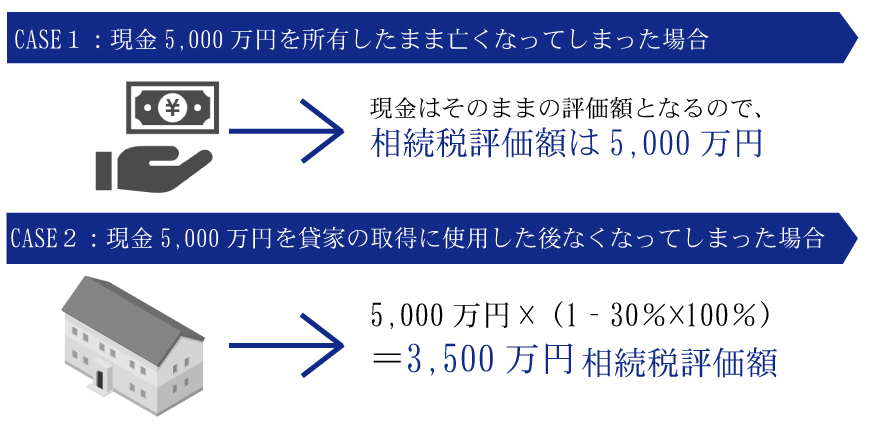

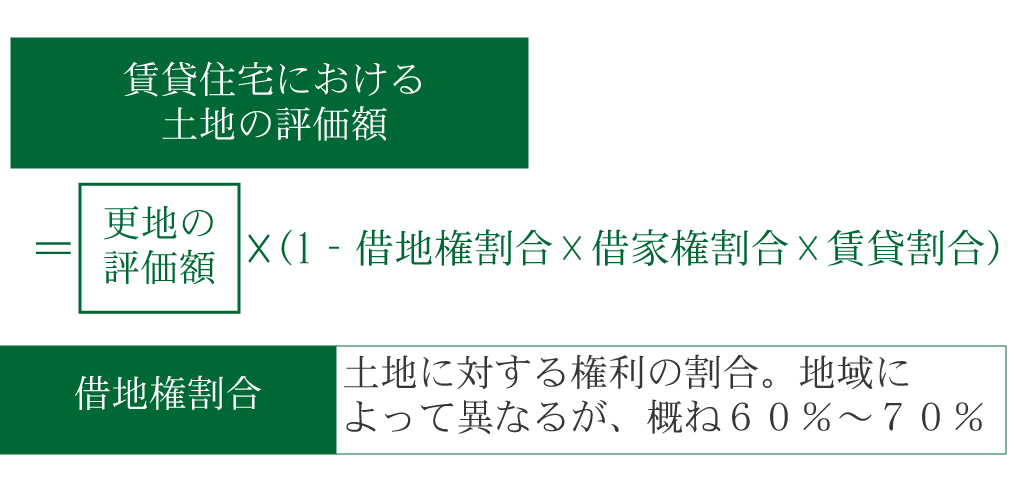

1-2.土地の評価額も2割減

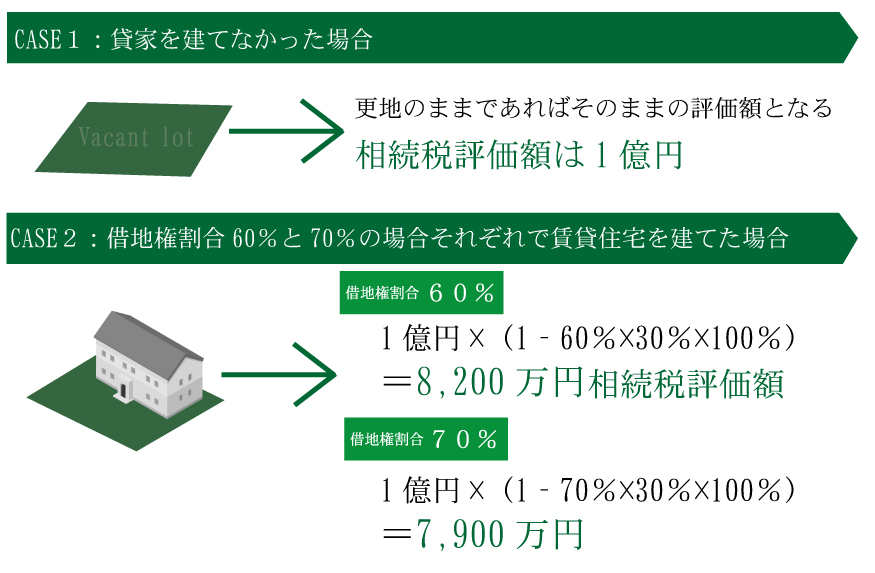

賃貸住宅の土地は貸家建付地と呼ばれますが、この土地についても建物同様の理由で相続税評価額を約2割減額することができます。賃貸住宅の土地における評価額の計算式は以下のとおりです。

借地権割合は借家権割合同様に国税庁が定めるその土地に対する借地人の権利の割合を示したもので、地域によって異なりますが概ね60%から70%となっています。

では、1億円の評価額がある更地に賃貸住宅を建設した場合はどのぐらいの評価額になるか計算してみましょう。

約2割も評価額を減額することができます。元々の土地における評価額が大きくなればなるほど減額される金額も大きくなりますので、節税効果が高くなるといえます。

1-3.賃貸住宅を取得して相続税対策を行う際の注意点

このように相続税対策で賃貸住宅を建築することは効果があるのですが、問題なのはどの会社で建築するかです。建築会社にも得意不得意があり、たとえば、一戸建て住宅を主に建築している会社もあれば、賃貸住宅を主に建築している会社もあるのです。

得意としている分野によって、建築コストや商品のバリエーションも異なります。不動産会社の選定が難しいときには、税理士などの相続税対策を専門としている人に相談してみるのも良いかもしれません。

(参考)相続税対策でマンションなど不動産に投資する方法を税理士が解説

2.小規模宅地等の特例で80%評価減!?どれくらいの節税効果があるの?

相続した主な財産が被相続人(亡くなった人)の自宅や事業用の資産の場合、納税する現金が不足すると自宅や事業の継続に必要な資産を売却しなければならなくなります。そのような事態をできるだけ防ぐために最低限の居住場所や事業の継続を図る目的で「小規模宅地等の特例」という制度が設けられています。

この特例を受けることができる宅地は以下のとおりです。

- 被相続人または被相続人と生計を一つにしていた親族が居住や事業を行っていた宅地等

- 建物の敷地になっているもの

この特例では、一定の要件を満たしている場合に土地の評価額を減額することができます。要件については様々なものがあるため、国税庁のホームページで確認してください。

この制度を利用することで、最大80%も評価額を減額することができます。実際にどれぐらいの評価額が減額されるのか計算例をみてみましょう。

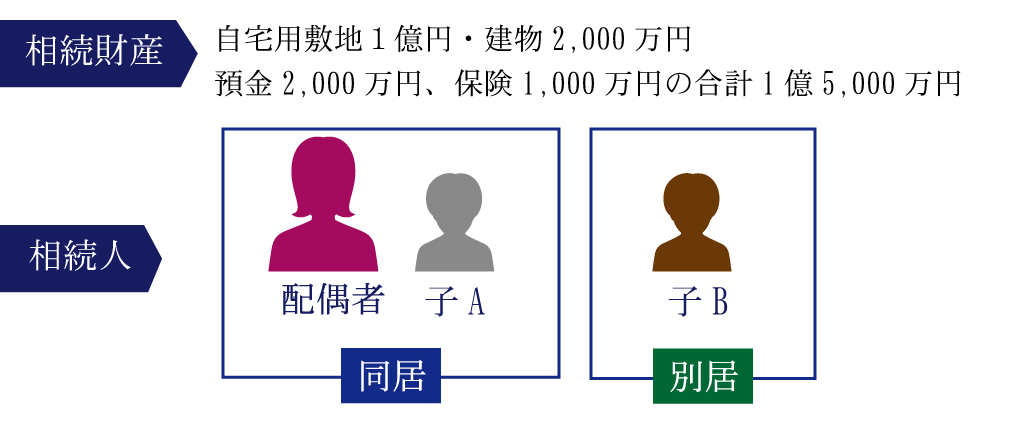

(例)相続人は配偶者、被相続人と同居の子A、別居の子B。相続財産は自宅用敷地1億円、建物2,000万円、預金3,000万円、の合計1億5,000万円の相続税額を計算します。なお、自宅用敷地の面積は330㎡以下とします。

2-1.配偶者が自宅用敷地を相続する場合

配偶者が自宅用敷地を相続するときは、小規模宅地等の特例を適用できます。

- 配偶者の自宅用敷地の評価額=1億円×(1-80%)

- 配偶者の自宅用敷地の評価額=2,000万円

2-2.同居の子Aが自宅用敷地を相続する場合

同居の子Aが自宅用敷地を相続する場合、小規模宅地等の特例を適用するためには「相続開始の直前から相続税の申告期限まで引き続きその建物に住んでいる」「その宅地等を相続開始時から相続税の申告期限まで有している」といった2つの条件を満たす必要があります。

条件を満たす場合、自宅用敷地の評価額は、配偶者が相続するケースと同様に80%減額されます。

- 同居の子Aの自宅用敷地評価額=1億円×(1-80%)

- 同居の子Aの自宅用敷地評価額=2,000万円

2-2-1.相続税の総額

まず、小規模宅地等の特例を適用する場合の相続税額を計算してみましょう。説明を簡単にするため、配偶者の税額軽減はないものとし、配偶者居住権も使用しないとして税額を計算します。

以下では、相続税の課税対象となる遺産総額とそこから基礎控除額を差し引いた課税遺産総額をみていきましょう。

- 遺産総額:自宅用敷地2,000万円+建物2,000万円+預金3,000万円=7,000万円

- 課税遺産総額:7,000万円-4,800万円(基礎控除額)=2,200万円

相続税を計算するときは、相続財産を法定相続分に従って取得したと仮定して総額を求めます。本ケースにおける相続税の総額は以下のとおりです。

- 配偶者の法定相続分に応じた取得金額:2,200万円×1/2×15%-50万円=115万円

- 子Aの法定相続分に応じた取得金額:2,200万円×1/4×10%=55万円

- 子Bの法定相続分に応じた取得金額:2,200万円×1/4×10%=55万円

- 相続税の総額:115万円+55万円+55万円=225万円

計算の結果、小規模宅地等の特例を適用する場合の相続税総額は225万円となりました。

2-3.別居の子Bが自宅用敷地を相続する場合

別居の子Bが自宅用敷地を相続する場合、小規模宅地等の特例を適用するためには「土地を相続する人が過去3年にわたって賃貸住宅に住んでいる」「被相続人に配偶者が居ない」など複数の要件を満たす必要があります。

このケースでは、被相続人の配偶者が存命のため、小規模宅地等の特例が適用されず自宅用敷地の評価額は1億円のまま相続税が計算されます。

2-3-1.相続税の総額

続いて、小規模宅地等の特例を適用しない場合の相続税額を計算します。説明を簡単にするため、先ほどの例と同様に配偶者の税額軽減はなく、配偶者居住権は使用しないものとして計算します。

遺産総額と課税遺産総額の金額はそれぞれ以下のとおりです。

- 遺産総額:自宅用敷地1億円+建物2,000万円+預金3,000万円=1億5,000万円

- 課税遺産総額:1億5,000万円-4,800万円(基礎控除額)=1億200万円

各相続人の法定相続分に応じる取得金額と相続税額は以下のとおりです。

- 配偶者の法定相続分に応じた取得金額:1億200万円×1/2×30%-700万円=830万円

- 子Aの法定相続分に応じた取得金額:1億200万円×1/4×15%-50万円=332.5万円

- 子Bの法定相続分に応じた取得金額:1億200万円×1/4×15%-50万円=332.5万円

- 相続税の総額:830万円+332.5万円+332.5万円=1,495万円

相続税額の合計は1,495万円となり、1、及び2、の方法で相続した場合と比べて1,270万円も納税額が増える結果となりました。

(参考)小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~

3.生命保険を利用して相続税対策を行うこともできます!

生命保険は本来、被保険者の万が一に備えて保険金を受け取ることを目的としていますが、相続税対策としても有効に使うことができます。

生命保険の契約者(保険料を支払う人)と被保険者(保険の対象となる人)が被相続人であり、保険金受取人がその配偶者の場合、死亡保険金はみなし相続財産として相続税の課税対象となります。

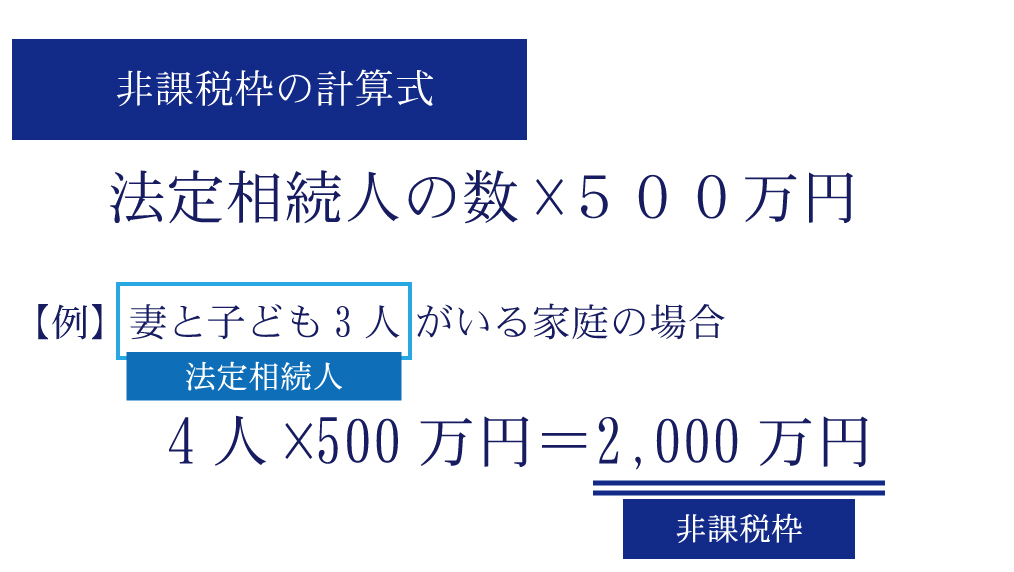

しかし、生命保険の死亡保険金は、遺族の生活を保障するために加入するものです。そのため、相続税の負担が課題にならないよう非課税枠が設けられているのです。非課税となる金額は以下のとおりです。

たとえば、妻と子ども3人がいる家庭の場合では法定相続人は4人のため、非課税枠は「4人×500万円=2,000万円」です。そのため、死亡保険の受取総額が2,000万円以下であれば、相続税はかかりません。

仮に2,000万円を預金していた場合では、現金と同じく2,000万円そのままが相続税評価額として相続財産に加算されてしまいますが、生命保険に加入することによって非課税枠を活用できるため相続税の負担を軽減する効果が期待できます。

3-1.生命保険の非課税枠の注意点

この制度の注意点として、何らかの理由により相続放棄を行った人がいる場合でも相続放棄が無かったものとして非課税限度額の計算式には含めますが、その相続放棄をした人が受け取った保険金については、この非課税制度は適用されないことが挙げられます。

相続放棄を行った相続人がいる場合には、非課税額の計算に注意しましょう。

3-2.相続税対策には「貯蓄型の生命保険」が用いられることが多い

生命保険には様々な種類があり、掛け捨ての保険だけではなく「終身保険」や「養老保険」などのように貯蓄型の保険もあります。

貯蓄型の保険は、商品や契約内容によっては契約から一定期間が経ったあとに解約したときや満期を迎えたときなどに払い込んだ保険料と同等あるいはそれ以上の金額が戻ってくることがあります。

また、資産を渡したい人を保険金受取人に指定でき、被保険者が万が一のときは保険会社に請求することで速やかに死亡保険金を受け取れるため、相続税の納税資金も準備できます。

契約形態によっては相続税の非課税枠も適用されるため、資産の一部を使って保険料を支払い、貯蓄型の生命保険に加入して相続税対策をする人は少なくありません。

(参考)【生命保険で相続税対策】効果的な節税方法を税理士が解説

4.養子縁組で相続税対策?

4-1.養子を増やすと節税に繋がる?

相続税の基礎控除額の計算方法は、「3,000万円+(法定相続人の数×600万円)」です。そのため、計算上は法定相続人が増えるほど基礎控除額が大きくなり、支払う相続税が少なくて済みます。

養子縁組を結んで養子となった人は、養親が亡くなったときに法定相続人としてみなされますので、基礎控除額を1人当たり600万円増やすことができて相続税の負担を軽減する効果が期待できます。

また、生命保険の非課税枠の計算方法も「法定相続人の数×500万円」と、法定相続人の数が増えるほど非課税枠を増やすことができます。

さらに、相続税は個人ごとの相続財産の額によって税率が変わるため、法定相続人が増えるほど遺産を分散して相続することができますので、各個人ごとの税率が低くなる可能性があります。

4-2.養子縁組をすることの注意点

養子縁組をすると良いことばかりのようですが、相続税法上、法定相続人として計算できる人数は制限されています。

被相続人(亡くなった方)に実子がいる場合は、法定相続人として認められる養子は1人までです。また、被相続人に実子がいない場合については、2人までしか法定相続人として認められません。

(参考)養子縁組は相続と相続税に影響を及ぼす?気をつけたいポイントも解説

5.相続発生時は相続税の申告・納税の必要性を慎重に判断しよう

相続税の基礎控除額は、平成27年の改正により減額されたため、相続税は実質増税となりました。

相続財産が基礎控除額以下の人については相続税がかからないため、小規模宅地等の特例で相続税評価額を減少させるなどの特例を利用しない限り、申告する必要はありません。

しかし、基礎控除額の引き下げにより、改正前よりも相続税がかかりやすくなったため、相続が発生したときは相続税の申告と納税が必要かどうかをより慎重に判断する必要があります。

とはいえ、自分の財産がいくらあるかを把握するだけでも大変なのに、被相続人の財産を把握するのはもっと大変です。

また、財産を把握するのも現金や預金なら分かりやすいですが、不動産の評価や株券などの有価証券の評価などは普段馴染みのない人が把握することは困難ではないでしょうか。

そのような場合には、相続税に詳しい税理士に相談するなど専門家にお願いした方がよいかもしれません。

6.銀行に土地を信託して節税することもできる!?

自分で相続税対策を行うのではなく、銀行などの金融機関に委託して行うという方法もあります。

委託された資産について手数料をもらいながら運用していく銀行のことを信託銀行と呼びます。信託銀行で扱う信託の代表的なものとして「土地信託」があります。これは土地を所有している人が、信託銀行に土地活用を委託するという仕組みの商品です。

信託銀行は信託を受けた土地の上に賃貸住宅を建設し、家賃収入を配当として土地所有者に還元するなどして運用します。

一定の信託期間終了後には建物が残ったままの状態で返還されるため、相続が発生した際には賃貸住宅が建設されていることで相続税評価額を減額することが可能です。

賃貸住宅が建設されている場合の土地や建物の相続税評価額の算出については先述のとおりですが、こちらのシステムを利用する際にはかなり綿密な計算のもとに行う必要がありますので、相続税に詳しい税理士に相談してみてください。

7.生前贈与で節税対策を行う

7-1.贈与する際は贈与税の基礎控除額を頭に入れておこう!

相続税は相続が発生した時点で、基礎控除額を超える財産を持っている人に課税されます。贈与を活用した相続税対策というのは、相続が発生する前に財産を贈与することで相続税を少なくするという方法です。

しかし、この方法を採用しても相続税よりも多額の贈与税が課税されてしまっては意味がありません。贈与税についても理解しておきましょう。

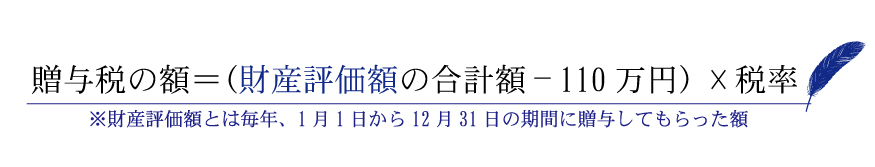

基本的に贈与税が課税されるのは、1月1日から12月31日までの期間で基礎控除額である110万円を超える財産を贈与された場合です。

計算式は「贈与を受けた財産金額-110万円」で残った金額に対して課税されます。逆に言うと、その期間内に贈与された金額が110万円以下の場合は贈与税の課税対象とはならず、申告も不要です。この基礎控除額はあくまで贈与を受けた側が対象なので、贈与する側が4人に贈与する際には「4×110万円=440万円」までは非課税で贈与することができます。

ただし、贈与を受ける側は期間内に何人から贈与を受けても110万円を超える贈与を受けると贈与税がかかります。

また「相続開始前の一定期間内に贈与された財産は相続税の課税対象になることがある」「毎年一定額を同じ月日で贈与していると定期贈与とみなされることがある」など、暦年贈与にはさまざまな注意点があります。

(参考)暦年贈与とは?改正点と相続税を減らすためのポイントを解説

7-2.最大2,000万円控除可能「贈与税の配偶者控除」

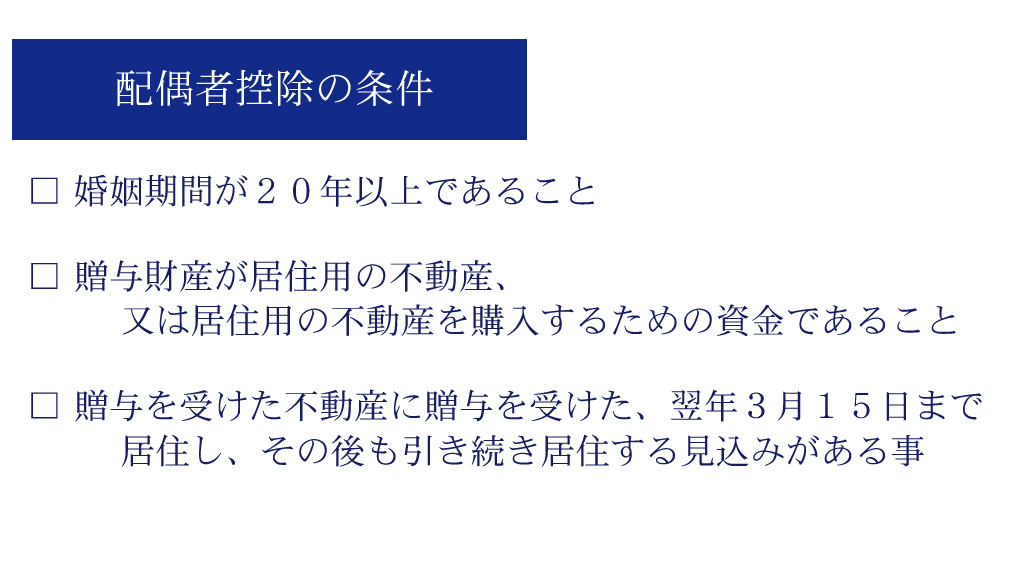

贈与については様々な特例や優遇措置が設けられています。たとえば、「贈与税の配偶者控除」は配偶者に対する住宅や住宅の取得に要する資金の贈与は最大2,000万円まで控除されるという制度です。

この制度は基礎控除とは別枠の制度ですので、両方を活用することで2,110万円まで贈与税が課税されません。ただし、この制度を活用するには一定の条件があります。条件は以下のとおりです。

最大2,000万円の控除額は魅力的ですが、この制度は同一配偶者間では1度しか利用することは認められていません。また、特例の適用を受けるためには納める贈与税額が0円になる場合であっても贈与税の申告書を所轄の税務署長宛に提出しなければなりません。

(参考)【要注意】夫婦間でも贈与税はかかる?よくある事例をケース別に解説!

7-3.有効に使いたい「相続時精算課税制度」の説明と注意点

毎年贈与税の対象になるかどうかを判断することを暦年課税と呼びます。暦年課税では基礎控除額が110万円しかないため、贈与税を課税されないためには少額の贈与しかすることができません。

短い期間で多額の贈与を行いたい場合には、相続時精算課税制度を利用するという方法があります。この制度を利用すれば、最大2,500万円の特別控除額を超えるまで、何度でも無税で贈与できます。

相続時精算課税制度を一度選択すると、暦年課税に戻ることはできません。贈与する人が死亡して相続が発生するまで適用されます。

この制度を利用すると、相続時にはこの制度により贈与した金額も含めて相続税を計算しなければなりません。そのため、この制度を利用する上でメリットがあるのは、相続税が課税されないような人で、かつ、早めに贈与しておきたいという人です。

この制度については、暦年贈与の基礎控除110万円との併用はできません。

ただし、令和6年以降にこの制度を利用して贈与する財産については、110万円の基礎控除があります。基礎控除の対象になった財産は、相続時に相続税の計算に含める必要がありません。

相続時精算課税制度についての詳細は下記をご確認ください。

(参考)相続時精算課税制度とは何か?メリットやデメリットも全て解説!

7-4.贈与によって住宅を購入する場合は非課税措置が適用されることがあります

父母や祖父母から子・孫へ住宅購入資金のために贈与をすることに対しても非課税枠が設けられています。

「住宅取得等資金の贈与税の非課税枠」といって、最大で1,000万円までが非課税です。この制度は基礎控除の110万円と併用することができるため、最大1,110万円まで非課税とすることができます。(非課税枠は贈与が令和8年12月31日までに行われた場合に、一定の要件を満たすと適用されます。)

ただし、適用にあたっては18歳以上の子・孫が住宅の購入や増改築を行う場合に限られます。

また、適用対象となる床面積も40㎡以上240㎡以下で、適用期限が令和8年12月31日までです。

さらに対象となる建物の耐震性や省エネルギー性といった基準を満たしているかどうかによっても非課税枠が変わりますので、工事をする不動産会社や相続税に詳しい税理士に確認してから行うようにしましょう。

贈与を受けた年の翌年3月15日までに居住用不動産を取得して居住を開始すること、又は未完成や未入居でも完成したらすぐに居住することが確実であること

贈与された資金の使用目的は住宅を取得するか増改築すること

直系尊属からの住宅取得等資金の贈与についての詳細は下記をご確認ください。

(参考)住宅取得等資金贈与の非課税特例とは?要件・手続き・必要書類【2024年以降】

7-5.教育資金の贈与に最大1,500万円まで非課税!?

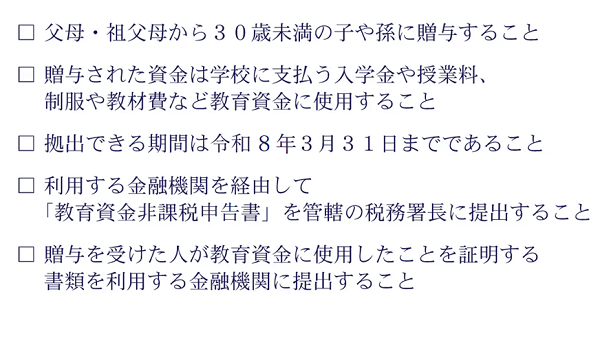

平成25年4月に「教育資金の一括贈与に係る贈与税の非課税措置」が新しく設けられました。この制度を利用すると、最大で1,500万円までの贈与が非課税となります。ただし、この制度を利用する際には以下の要件を満たす必要があります。

また、子や孫が30歳に達した時点で口座に残っていた残額には贈与税が課税されますので、注意しましょう。

非課税枠は最大で1,500万円ですが、学校教育以外で必要になる費用は500万円が限度です。

500万円の限度額が適用される主な費用には、塾やそろばんなどの習い事(野球やサッカーなどのスポーツ、ピアノや絵の勉強などの芸術的な習い事も含まれます)や通学に必要な定期券の購入費用などが含まれます。

教育資金の一括贈与に関しての詳細は下記をご確認ください。

(参考)教育資金の一括贈与は本当にお得?条件・期限などを解説

7-6.結婚・子育ての資金の贈与で最大1,000万円が非課税

直系尊属(父母又は祖父母)から、18歳以上50歳未満(贈与が令和4年3月31日までに行われた場合は20歳以上50歳未満)の子や孫へ、結婚や子育ての資金を一括で贈与した場合に、最大1,000万円までが非課税となる特例です。

この特例は平成27年4月1日~令和9年3月31日までの間の贈与が対象です。

この特例の適用を受ける場合には、結婚・子育て資金口座の開設が必要です。

受贈者(贈与された人)が50歳になった時点で、一括贈与された資金が使いきれずに残った場合には、残った部分に贈与税が課税されます。

結婚・子育て資金の贈与に関する詳細は下記をご確認ください。

(参考)結婚・子育て資金の一括贈与は1,000万円まで贈与税が非課税に!

8.生前に用意しておくことで非課税になるものも

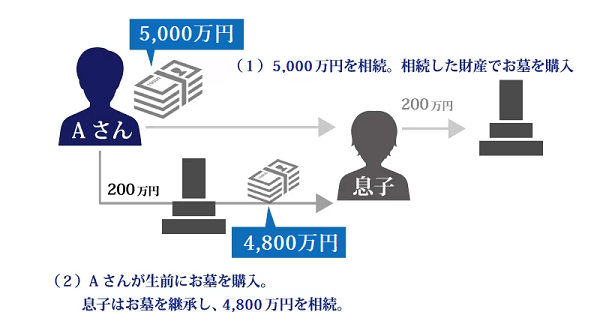

相続税には元々非課税とされている財産もあります。祖先の霊を祀る墓地や墓石、仏壇などの財産は、その他の財産と分けて非課税財産として所有することが可能です。そのため、生前にお墓などを購入しておくと相続税の節税効果が得られます。次の例を見てみましょう。

(1)現金5,000万円を所有したまま相続が発生した場合

(2)現金5,000万円を所有している人が生前にお墓を購入しておいた場合

(1)の場合には、5,000万円はそのまま相続税の課税対象となります。そのため、相続した息子は5,000万円に係る相続税を支払い、さらにお墓を購入することになります。

(2)の場合には、保有している5,000万円でお墓(200万円)を購入します。5,000万円-200万円=4,800万円が相続税の課税対象となります。さらにお墓は相続財産には含まれないため、お墓は税金がかからずに引き継ぐことが出来ます。

相続税は取得する財産が多ければ、それだけ納める税金も多くなります。相続する財産を事前に少なくしておくということが、相続税対策のポイントになります。

以上のように、相続税が非課税になる財産を生前に購入しておくことによって節税効果を得ることができます。

9.相続税が非課税の国があるってホント?

日本ではある程度の資産を持っている方については相続税が発生してしまいますが、実は海外では相続税が課税されない国もあります。相続税が課税されない国としては、シンガポールや香港、マレーシア、オーストラリアなどが挙げられます。

しかし、国外に転居して相続税をゼロにするためには国籍や海外在住歴など厳しい要件を満たさなければなりません。財産を海外に移しただけでは非課税にはなりません。

(参考)夢の国?海外移住すると相続税を支払う義務がなくなるって本当?

まとめ

相続税や贈与税の節税対策は時間をかけて徐々に行うことが理想的です。相続が近付いてから対策をしようと思っても、大きな効果を上げることは難しいことが多いので、あらかじめ税理士などの専門家に相談をして対策を練ることをおすすめします。

税理士法人チェスターは、相続税専門の税理士法人として年間3,000件を超える相続税申告を取り扱っています。

申告・納税の手続きだけでなく、財産評価や生前の相続対策も相談が可能ですので、相続対策を検討されている方は税理士法人チェスターまでお気軽にご連絡ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策は「今」できることから始められます

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

まずはチェスターが提案する生前・相続対策プランをご覧ください。

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

相続対策編