側方路線影響加算率を用いた評価方法とは?相続税の影響と相続税算出方法

相続税の申告で土地の価額を評価するとき、その土地が角地などで2つの路線に接している場合は、側方路線影響加算率により評価額を加算します。このとき、2つの路線のどちらを正面路線として扱うかの判定が重要になります。

正面路線は物理的に正面にあるのではなく、基準となる路線を意味しています。正面路線の判定を誤ると、土地の評価額が変わり、最終的に相続税額にまで影響が及びます。また、正面路線とならない側方路線について側方路線影響加算率を誤って判定した場合も、土地の評価額や相続税額が変わってしまいます。

この記事では、土地が角地で2つの路線に接している場合の正面路線の判定方法や、側方路線影響加算率の調べ方について解説します。この記事を読めば、角地について正しく相続税額を算出できるようになるでしょう。

この記事の目次 [表示]

1.側方路線影響加算率が適用されると相続税が高くなる

相続税の申告で土地の価額を路線価により評価するときは、路線価に面積をかけて求めた価額に対して、土地の形状や接道状況に応じた補正を行います。

利便性が低い土地の評価額は減額、利便性が高い土地は増額するのが補正の基本的な考え方です。

たとえば、交差点の角にあり2つ以上の路線(道路)に接している土地は、1つの道路としか接しない道路に比べて利便性が高くなるため、評価額を増額します。増額補正をするための加算率を「側方路線影響加算率」といいます。

2つ以上の道路に接している土地に側方路線影響加算率を適用すると、相続税評価額が高まるため、結果として相続税も高くなる場合があります。

2.側方路線影響加算率について

土地の評価で側方路線影響加算率を適用するのは、評価の対象となる土地が交差点の角や曲がり角にあって、2つの道路に接しているときです。

2-1.側方路線影響加算とは角地や準角地等の土地の評価額調整を行うこと

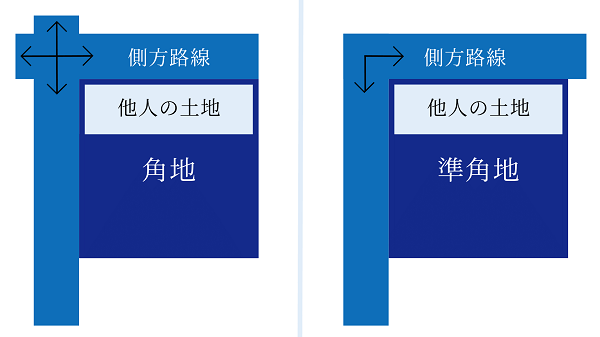

側方路線影響加算とは、土地が正面と側方で道路に接している角地や準角地の場合に評価額が加算されることです。

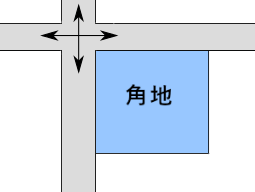

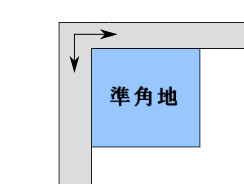

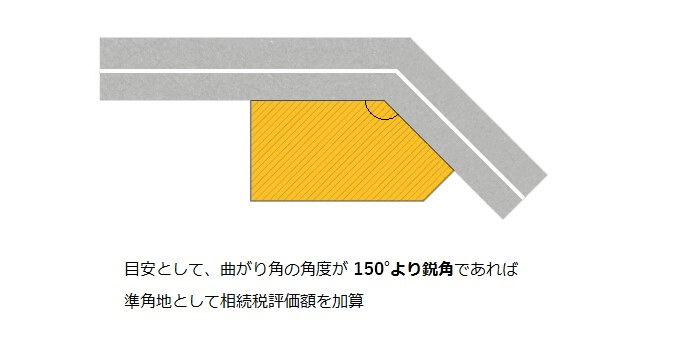

角地は、2つの路線が交差している交差点(T字路を含む)の角にある土地を、準角地は1本の折れ曲がったL字型の道路の内側にある土地を指します。

▲角地のイメージ

▲準角地のイメージ

2-2.角地や準角地である土地は価値増加が評価額へ反映される

角地や準角地は、「見通しが良い」「日当たりや風通しが良い」「圧迫感が少ない」など多くのメリットがあり、利便性が高いと考えられます。

そのため、角地や準角地の土地部分の相続税評価額を計算する際は、「側方路線影響加算率」を適用して増額補正をします。

2-3.正面路線と側方路線を誤ると相続税が変わる

角地や準角地の価額を求める際は、正面路線と側方路線を適切に判定する必要があります。

正面路線は、原則として宅地の接する各路線の路線価に奥行価格補正率を乗じて計算した金額の高い方です。

奥行価格補正とは、土地の奥行きが標準的な長さに比べて短すぎる場合や長すぎる場合に、評価額を減額する補正のことです。

「路線価×奥行価格補正率」が低い方は側方路線となり、評価の際に側方路線影響加算率を適用します。

建物の玄関がある側の道路が正面路線とは限らないため、各道路の路線価とそれぞれに適用される奥行価格補正率を調査したうえでの適切な判定が必要です。

2-4.準角地より角地の方が評価が高い

角地と準角地を比較すると、評価は角地の方が高くなります。準角地に接する道路は1つであるのに対し、角地は2つの道路と接するためです。角地のほうが利便性は高いことから、側方路線影響加算率が高くなります。

3.路線価について

路線価(相続税路線価)とは、土地の相続税評価額を計算する際の基準となる価額のことをいいます。相続税・贈与税の税額計算の際に用いられるものです。

相続税路線価を用いて土地を評価する計算方法を「路線価方式」と呼びます。

路線価方式は、主に市街地にある戸建て、マンションやアパート(賃貸物件も含む)の土地の相続税評価額を計算する際に用いられます。

郊外の宅地・山林・畑・農地など、相続税路線価がない土地は、固定資産税評価額に所定の倍率をかける「倍率方式」によって相続税評価額を計算します。

3-1.道路に面する土地の1㎡当たりの評価額

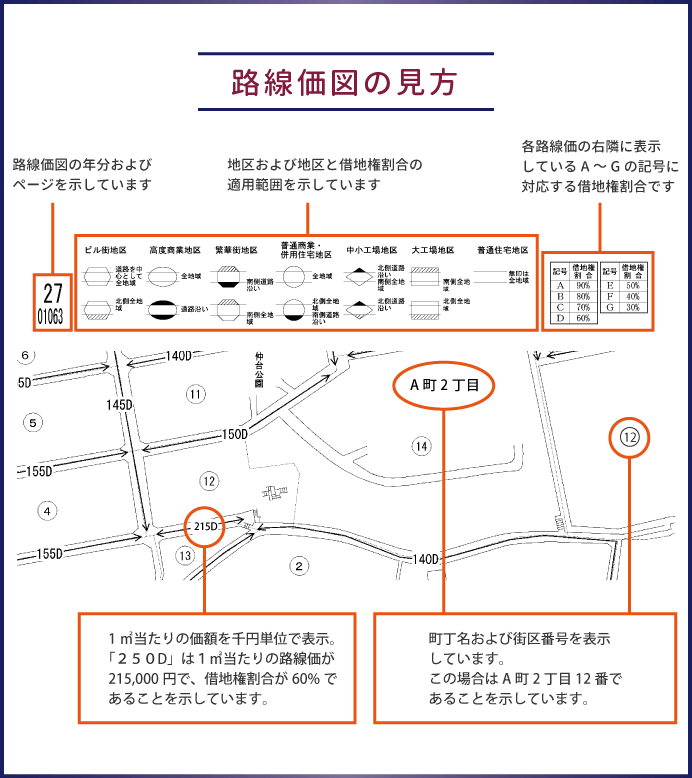

相続税路線価は、道路に面する土地の1㎡あたりの価額を示します。国税庁の「路線価図・評価倍率表」を使用し調査する方法が一般的です。

国税庁のサイトで土地がある都道府県と市区町村名を選択すると、指定した路線価図が表示され該当の土地の路線価が分かります。

参考:財産評価基準書|国税庁

▲路線価図のイメージ

相続税路線価図には、その道路に面している土地の1㎡あたりの路線価が千円単位で示されています。

たとえば、該当の土地の面積が100㎡、土地の前面道路の路線価が21万5000円であるとしましょう。この土地を、亡くなった人(被相続人)が自ら所有し使用していた場合、相続税評価額は以下のとおりです。

| 計算式 | 金額 | |

|---|---|---|

| 相続税評価額 | 路線価21万5000円×100㎡ | 2150万円 |

上記は、土地が道路と1面のみ接している「正方形や長方形などの整形地」の「自用地」のみに適用される計算式です。実際にはいびつな形をした不整形地や複数の道路に接する利便性の高い土地なども多くあるため、必要に応じて補正をします。

参考:路線価と地積から土地評価額を算出する方法|相続税のチェスター

相続税路線価は国税庁から毎年7月初旬に公表されます。そしてその年の1月1日~12月31日に発生した相続の土地の評価額の計算時に適用できます。

たとえば、令和2年7月に公表された相続税路線価は、令和2年1月1日~12月31日に発生した相続で適用します。1月~6月に相続が発生した場合、その年の路線価が7月初旬に発表されるまで相続税申告を待たなくてはなりません。相続税申告は相続発生(通常は被相続人が亡くなった日)の翌日から10ヶ月以内が期限となるため、申告期限の確認が必要です。

| 相続発生月 | 相続税申告のタイミング |

|---|---|

| 7月の公表以降 (7月~12月) | すでに公表されているその年の路線価を適用して相続税申告 |

| 7月の公表前 (1月~6月) | 路線価が7月に公表されるのを待って相続税申告 |

参考:相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説|税理士法人チェスター

3-2.複数の道路に接する場合の調整方法

土地の相続税評価額を加算する補正の方法には側方路線影響加算の他にも「二方路線加算影響」があります。これは、土地の前と後ろに道路がある場合に適用される補正です。

また、土地が道路に三方または四方で接している場合には側方路線影響加算と二方路線影響加算を併用して補正を行います。

自分の土地が道路に接している面について判断が難しい場合は、専門家に確認しましょう。

参考:【具体的な計算を紹介】二方路線影響加算率の調整が必要な土地とは?|税理士法人チェスター

参考:相続税評価における三方又は四方路線影響加算|税理士法人チェスター

4.側方路線影響加算率を使った評価方法

側方路線影響加算率を使った評価方法は以下のとおりです。

側方路線影響加算率を使った評価方法

4-1.正面路線の判定を行う

評価する土地が2つの道路に接しているときは、評価の基準となる道路「正面路線」を定める必要があります。

正面路線を決定するときは、土地が接している2つの路線の路線価を「奥行価格補正率」で補正した金額で比較します。

金額の高い道路を「正面路線」とし、もう一つの道路を「側方路線」とします。実際にどちらを正面として土地を使っているかは考慮しません。

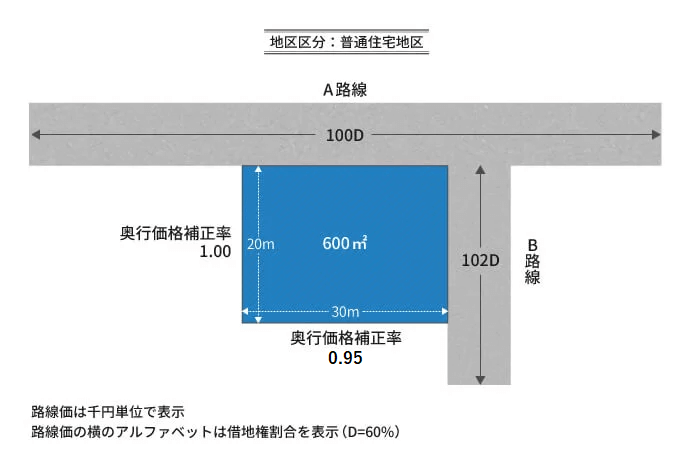

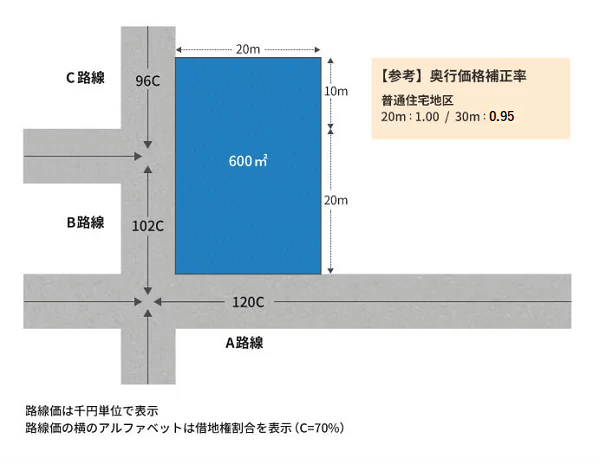

▲A路線とB路線に接している角地

上記の場合、A路線の路線価は100千円、B路線の路線価は102千円です。しかし、どちらの路線を正面路線にするかを決めるためには、奥行価格補正率で調整した価格で比較する必要があるのです。

単純に比較するとB路線の方が路線価は高いですが、奥行価格補正率で補正した場合、以下のようにA路線の金額が高くなります。

| 路線 | 計算式 | 金額 |

|---|---|---|

| A路線 | 路線価10万円×奥行価格補正率1.00 | 10万円 |

| B路線 | 路線価10万2000円×奥行価格補正率0.95 | 9万6900円 |

よって、正面路線はA路線、側方路線はB路線となります。

2つの路線価が近い値で奥行価格補正率が影響する場合、路線価と奥行価格補正率を確認し、正面路線を正しく判定することが大切です。

奥行価格補正率は、路線価に記載されている土地の地区区分が分かれば、奥行価格補正率表で判定ができます。

奥行価格補正率表は国税庁のホームページで公開されています。

4-2.角地と準角地に分けて加算を適用

実際に正面路線の判定を行ったあと、側方路線影響加算率を加味して評価を行います。正面路線の路線価による1㎡あたりの価額に、側方路線の路線価による1㎡あたりの加算額を加えることで計算が可能です。

計算式は以下のとおりです。

| 価格・加算額 | 計算式 |

|---|---|

| 正面路線による1㎡あたりの価額 | 正面路線の路線価×奥行価格補正率 |

| 側方路線による1㎡あたりの加算額 | 側方路線の路線価×奥行価格補正率×側方路線影響加算率 |

側方路線影響加算率は、普通住宅地区、普通商業・併用住宅地区、中小工場地区などの地区区分に応じて定められています。国税庁ホームページでも確認が可能です。

また、角地と準角地では利便性が異なるため、側方路線影響加算率も異なります。

側方路線影響加算率表

| 地区区分 | 加算率 | |

|---|---|---|

| 角地の場合 | 準角地の場合 | |

| ビル街地区 | 0.07 | 0.03 |

| 高度商業地区 繁華街地区 | 0.10 | 0.05 |

| 普通商業・併用住宅地区 | 0.08 | 0.04 |

| 普通住宅地区 中小工場地区 | 0.03 | 0.02 |

| 大工場地区 | 0.02 | 0.01 |

5.側方路線影響加算率を考慮した相続税算出までの7ステップ

相続した土地が2つの道路に接し側方路線影響加算率を考慮する必要がある場合は、以下の7ステップで相続税を算出します。

側方路線影響加算率を考慮した相続税算出までの7ステップ

5-1.1㎡当たりの評価額を計算する

相続した土地が正面路線と側方路線の2つの路線に接している場合、最初に1㎡当たりの評価額を計算します。

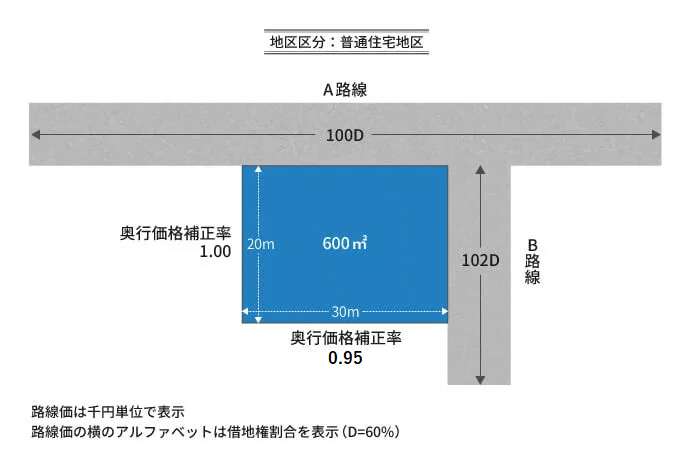

▲A路線とB路線に接している角地

側方路線影響加算率表

| 地区区分 | 加算率 | |

|---|---|---|

| 角地の場合 | 準角地の場合 | |

| 普通住宅地区 中小工場地区 | 0.03 | 0.02 |

まず評価の基準となる路線「正面路線」を定める必要があります。

正面路線を決定するときは、2つの路線価を「奥行価格補正率」で補正した金額で比較します。

上記A路線とB路線に接している角地について、奥行価格補正率で調整した金額は以下のとおりです。奥行価格補正率で調整した場合A路線の金額が高いため、正面路線はA路線、側方路線はB路線となります。

| 路線 | 計算式 | 金額 |

|---|---|---|

| A路線 | 路線価10万円×奥行価格補正率1.00 | 10万円 |

| B路線 | 路線価10万2000円×奥行価格補正率0.95 | 9万6900円 |

正面路線が決まれば、「1㎡あたりの評価額」を計算します。

1㎡あたりの正面路線価に1㎡あたりの側方路線の影響(加算額)を加算したものが、土地の1㎡あたりの評価額です。上記A路線とB路線に接している角地は普通住宅地区の角地のため、側方路線加算率は0.03となります。

1㎡あたりの評価額は以下のとおりです。

| 価額・加算額・評価額 | 計算式 | 金額 |

|---|---|---|

| 正面路線による1㎡あたりの価額 | 正面路線の路線価10万円×奥行価格補正率1.00 | 10万円① |

| 側方路線による1㎡あたりの加算額 | 側方路線の路線価10万2000円×奥行価格補正率0.95×側方路線影響加算率0.03 | 2907円② |

| 土地の1㎡あたりの評価額 | 10万円①+2907円② | 10万2907円③ |

5-2.面積を乗じて土地全体の評価額を求める

上記A路線とB路線に接している角地の土地全体の評価額を求めます。

土地の1㎡あたりの評価額に面積をかけて、土地全体の評価額を計算します。

計算式は以下のとおりです。

| 評価額 | 計算式 | 金額 |

|---|---|---|

| 土地全体の評価額 | 10万2907円③×面積600㎡ | 6174万4200円 |

5-3.相続財産の総額を算出する

相続税を計算するときに、まずは正味の遺産総額(相続財産)を計算します。遺産総額は以下の計算式で求められます。

正味の遺産総額の計算方法

土地の評価額+建物の評価額+金融資産(預貯金や有価証券)+生命保険(非課税部分は控除) -債務-葬儀費用

相続開始前の一定期間内の贈与財産や、相続時精算課税制度の対象となった贈与財産がある場合は、遺産総額に含めて計算します。

相続税の対象となる財産は、以下のとおりです。

| プラスの財産 | マイナスの財産 |

|---|---|

| 不動産(土地・建物) 戸建て・マンション・農地・店・貸地 | 借金 銀行や人からの借入金 |

| 不動産上の権利 借地権など | |

| 現金・預貯金・有価証券 小切手・株券・貸付金・国債など | その他 未払の医療費などの債務 |

| その他 ゴルフ会員権・著作権など | |

| 動産 車・骨董品・宝石など |

被相続人の財産は、すべてが相続税の対象ではありません。相続税がかからない財産は、以下のとおりです。

1 墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物

ただし、骨とう的価値があるなど投資の対象となるものや商品として所有しているものは相続税がかかります。2 宗教、慈善、学術、その他公益を目的とする事業を行う一定の個人などが相続や遺贈によって取得した財産で、公益を目的とする事業に使われることが確実なもの

3 地方公共団体の条例によって、精神や身体に障害のある人またはその人を扶養する人が取得する心身障害者共済制度に基づいて支給される給付金を受ける権利

4 相続によって取得したとみなされる生命保険金のうち、500万円に法定相続人の数を掛けた金額までの部分

(中略)

5 相続によって取得したとみなされる退職手当金等のうち、500万円に法定相続人の数を掛けた金額までの部分

(中略)

6 個人で経営している幼稚園の事業に使われていた財産で一定の要件を満たすもの

なお、相続人のいずれかが引き続きその幼稚園を経営することが条件となります。7 相続や遺贈によって取得した財産で、相続税の申告期限までに国または地方公共団体や公益を目的とする事業を行う特定の法人に寄附したもの、あるいは、相続や遺贈によって取得した金銭で、相続税の申告期限までに特定の公益信託の信託財産とするために支出したもの

参考:相続財産とは?具体例で相続財産に含まれるもの含まれないものを解説|税理士法人チェスター

5-4.基礎控除額を求め相続財産額と比較する

相続税の課税対象となる遺産は、以下のように計算します。

課税価格の合計額 - 基礎控除額(3,000万円 + 600万円 × 法定相続人の数)= 課税遺産総額

課税価格の合計(正味の遺産総額)が基礎控除額(3000万円 + 600万円 × 法定相続人の数)を超える場合は、相続税の申告が必要です。基礎控除額を超えていない場合は、相続税の申告と納税は不要です。

ただし相続税の特例によっては、納税額が0円になっても、特例を適用した旨の申告が必要になるものもあります。

5-5.法定相続分に応じて取得金額を求め相続人ごとに税率を適用する

相続税の申告が必要な場合は、相続税の課税対象となる課税遺産総額から法定相続人ごとに相続税を計算します。

計算の流れは以下のとおりです。

相続人の相続税額の計算の流れ

- 相続税の課税対象となる課税遺産総額を、相続人が法定相続分によりそれぞれ相続したと仮定し、法定相続分で分割

- 相続税の税率(相続税の速算表)をもとに、法定相続分で分割した取得金額に税率をかけて各相続人で仮の相続税額を計算

相続人が遺言書や遺産分割協議などで実際に取得した財産の割合では計算しません。

相続税率は、国税庁のホームページで確認できます。

相続開始日が平成27年1月1日以降の場合の税率は、以下のとおりです。

| 法定相続分に応ずる取得金額(基礎控除後) | 税率 | 控除額 |

|---|---|---|

| 1000万円以下 | 10% | - |

| 3000万円以下 | 15% | 50万円 |

| 5000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1700万円 |

| 3億円以下 | 45% | 2700万円 |

| 6億円以下 | 50% | 4200万円 |

| 6億円超 | 55% | 7200万円 |

5-6.トータルの相続税額を実際の相続割合で分割する

法定相続人ごとの相続税額が計算できたら、すべてを合計して相続税の総額を算出します。

算出した相続税の総額を、遺言書や遺産分割協議などの結果で各相続人が実際に取得した相続割合を適用し分割します。

5-7.それぞれの相続税額から税額控除を行う

各相続人の相続税額から、相続税の加算や税額控除を行い、各相続人の納税額を算出します。

納税額の計算方法は以下のとおりです。

各相続人の納税額

相続税の総額×実際の相続割合+相続税の2割加算-相続税の税額控除

被相続人の兄弟姉妹や孫養子など一定の相続人は、相続税の税額が2割加算されます。

相続税の税額控除は、各相続人によって適用の有無が異なります。詳細については下記ページを確認してみてください。

参考:税額軽減の要因は6つ!相続税の税額控除とは?|税理士法人チェスター

6.条件によって加算率の適用内容や評価額の計算方法が異なる

土地が2つの路線に接し加算率を考慮する必要がある場合、土地の形状や条件によって加算率の適用内容や、土地の評価額の計算方法が異なります。

最終的な相続税の金額を間違えないよう、正しく土地を評価することが大切です。

6-1.角地としての機能を有していない場合はニ方路線影響加算率が適用される

▲角地としての機能を有していない土地

土地の角の部分が道路に接しておらず角地としての機能を有していない場合、側方路線影響加算率ではなく二方路線影響加算率を適用します。角地ほどではないものの、1つの道路に接している土地よりは利便性が高いと評価されるためです。

二方路線影響加算率表

| 地区区分 | 加算率 |

|---|---|

| ビル街地区 | 0.03 |

| 高度商業地区 繁華街地区 | 0.07 |

| 普通商業・併用住宅地区 | 0.05 |

| 普通住宅地区 中小工場地区 大工場地区 | 0.02 |

6-2.側方の一部のみ道路に接している場合は側方路線に接する部分のみ加算を適用

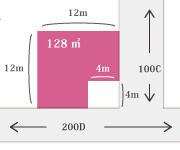

▲側方の一部のみ道路に接している場合

側方路線影響加算率表

| 地区区分 | 加算率 | |

|---|---|---|

| 角地の場合 | 準角地の場合 | |

| 普通住宅地区 中小工場地区 | 0.03 | 0.02 |

参考:側方路線に宅地の一部が接している場合の評価|国税庁

参考:財産評価基本通達 側方路線影響加算率表|国税庁

土地の側方部分について、側方の一部のみ道路に接している場合は、道路に接している部分のみ側方路線影響加算率を調整します。

上記側方の一部のみ道路に接している図の場合、側方路線の影響を受けているのはB路線に接している20mの部分で、B路線に接していない10mの部分は側方路線の影響を受けていないと考えます。

上記側方の一部のみ道路に接している図の正面路線の決定方法は以下のとおりです。

路線価を奥行価格補正率で補正した金額が高いA路線が正面路線となります。

| 路線 | 計算式 | 金額 |

|---|---|---|

| A路線 | 路線価12万円×奥行価格補正率0.95 | 11万4000円 |

| B路線 | 路線価10万円×奥行価格補正率1.00 | 10万円 |

上記側方の一部のみ道路に接している図の奥行価格補正率で調整する場合の1㎡あたりの評価額は以下のとおりです。

側方路線による1㎡あたりの加算額を計算する際に、側方路線影響加算率に側方路線に接している部分の長さの割合(側方路線に接している部分の長さ÷(接している部分の長さ+接していない部分の長さ))をかけて調整します。

土地は普通住宅地区の角地であることから、側方路線影響加算率は0.03となります。

| 価額・加算額・評価額 | 計算式 | 金額 |

|---|---|---|

| 正面路線による1㎡あたりの価額 | A路線の路線価12万円×奥行価格補正率0.95 | 11万4000円① |

| 側方路線による1㎡あたりの加算額 | B路線の路線価10万円×奥行価格補正率1.00×側方路線影響加算率0.03×20m/30m | 2000円② |

| 土地の1㎡あたりの評価額 | 11万4000円①+2000円② | 11万6000円③ |

土地全体の評価額は以下のとおりです。

| 評価額 | 計算式 | 金額 |

|---|---|---|

| 土地全体の評価額 | 11万6000円③×面積600㎡ | 6960万円 |

6-3.側方の路線価が途中で変わるなら平均値を元に計算

▲側方の路線価が途中で変わる場合

側方路線影響加算率表

| 地区区分 | 加算率 | |

|---|---|---|

| 角地の場合 | 準角地の場合 | |

| 普通住宅地区 中小工場地区 | 0.03 | 0.02 |

土地の側方について途中で路線価が変わる場合は、各路線の路線価を土地が接している長さで加重平均した値をもとに計算します。

上記側方の路線価が途中で変わる図のようにB・C路線で路線価が変わる場合、B路線とC路線の路線価を土地が接している長さで加重平均した値をもとに計算します。

上記側方の路線価が途中で変わる図の正面路線の決定方法は以下のとおりです。

路線価を奥行価格補正率で補正した金額が高いA路線が正面路線となります。

| 路線 | 計算式 | 金額 |

|---|---|---|

| A路線 | 路線価12万円×奥行価格補正率0.95 | 11万4000円 |

| B路線 C路線 | (B路線価10万2000円×20m+C路線価9万6000円×10m)÷30m×奥行価格補正率1.00 | 10万円 |

上記側方の路線価が途中で変わる図の奥行価格補正率で調整する場合の1㎡あたりの評価額は以下のとおりです。

側方路線による1㎡あたりの加算額を計算する際に、B路線とC路線の路線価を土地が接している長さで加重平均した値を算出します。

土地は普通住宅地区の角地であることから、側方路線影響加算率は0.03となります。

| 価額・加算額・評価額 | 計算式 | 金額 |

|---|---|---|

| 正面路線による1㎡あたりの価額 | A路線の路線価12万円×奥行価格補正率0.95 | 11万4000円① |

| 側方路線による1㎡あたりの加算額 | (B路線価10万2000円×20m+C路線価9万6000円×10m)÷30m×奥行価格補正率1.00×側方路線影響加算率0.03 | 3000円② |

| 土地の1㎡あたりの評価額 | 11万4000円①+3000円② | 11万7000円③ |

土地全体の評価額は以下のとおりです。

| 評価額 | 計算式 | 金額 |

|---|---|---|

| 土地全体の評価額 | 11万7000円③×面積600㎡ | 7020万円 |

6-4.側方路線と正面路線で地区区分が異なる場合はそれぞれの奥行価格補正率を使う

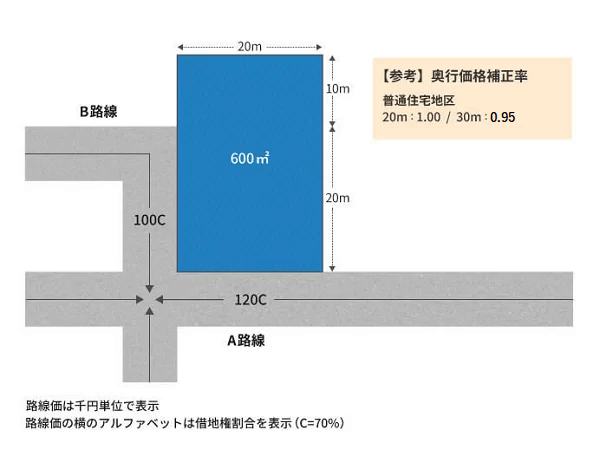

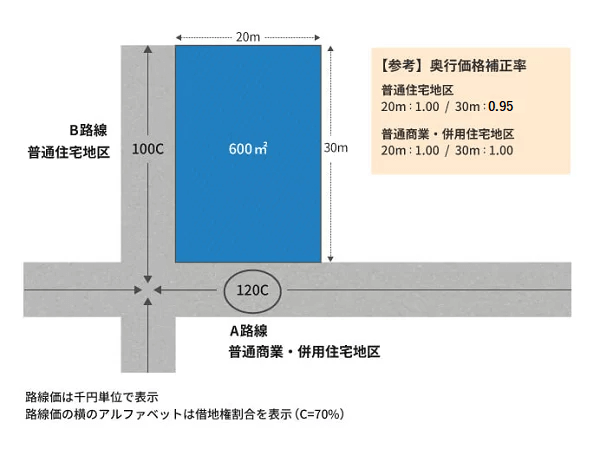

▲側方路線と正面路線で地区区分が異なる場合

側方路線影響加算率表

| 地区区分 | 加算率 | |

|---|---|---|

| 角地の場合 | 準角地の場合 | |

| 普通商業・併用住宅地区 | 0.08 | 0.04 |

| 普通住宅地区 中小工場地区 | 0.03 | 0.02 |

土地について2つの道路の地区区分が異なる場合は、まず正面路線をそれぞれの地区区分の奥行価格補正率で判定します。

その後、正面路線がある地区の奥行価格補正率と側方路線影響加算率を使用して評価額を計算します。正面路線を判定するときと、相続税評価額を算出するときで側方路線に適用する奥行価格補正率と側方路線影響加算率が異なる点に注意しましょう。

上記にある図の場合、A路線は普通商業・併用住宅地区の奥行価格補正率、B路線は普通住宅地区の奥行価格補正率を用いて正面路線を判定します。

奥行価格補正率は、A路線が1.00、B路線は1.00です。

計算すると、路線価を奥行価格補正率で補正した金額が高いA路線が正面路線となりました。

| 路線 | 計算式 | 金額 |

|---|---|---|

| A路線 | 路線価12万円×奥行価格補正率1.00 | 12万円 |

| B路線 | 路線価10万円×奥行価格補正率1.00 | 10万円 |

A路線が正面路線となった場合、B路線についても普通商業・併用住宅地区の奥行価格補正率と側方路線影響加算率を使用します。

土地は普通商業・併用住宅地区の角地であることから、側方路線影響加算率は0.08となるため、1㎡あたりの相続税路線価を計算すると、結果は以下のとおりです。

| 価額・加算額・評価額 | 計算式 | 金額 |

|---|---|---|

| 正面路線による1㎡あたりの価額 | A路線の路線価12万円×奥行価格補正率1.00 | 12万円① |

| 側方路線による1㎡あたりの加算額 | B路線の路線価10万円×奥行価格補正率1.00×側方路線影響加算率0.08 | 8000円② |

| 土地の1㎡あたりの評価額 | 12万円①+8000円② | 12万8000円③ |

土地全体の評価額は以下のとおりです。

| 評価額 | 計算式 | 金額 |

|---|---|---|

| 土地全体の評価額 | 12万8000円③×面積600㎡ | 7680万円 |

7.側方路線影響加算が不要な可能性のあるケース

相続した土地が2つの路線に接していても、土地の形状や条件によって側方路線影響加算が不要な場合があります。

側方路線影響加算が不要な可能性がある代表的なケースは以下のとおりです。

側方路線影響加算が不要な可能性のあるケース

- 側方路線と土地の間に他人の土地が存在する場合

- 側方路線と土地の間に高低差がある場合

- 屈折路に接する角度が直角よりも大きい土地の場合

7-1.側方路線と土地の間に他人の土地が存在する場合は不要と判断される可能性が高い

▲側方路線と土地の間に他人の土地が存在する場合

上記図のように、側方路線とされる道路との間に他人の土地が存在している場合は、側方路線影響加算は適用されない可能性があります。

道路と土地の間に他人の土地があることによって、塀や建物を建てられるなどして価値が低下する可能性があると考えられるためです。

7-2.側方路線と土地の間に高低差がある場合も不要と判断される可能性がある

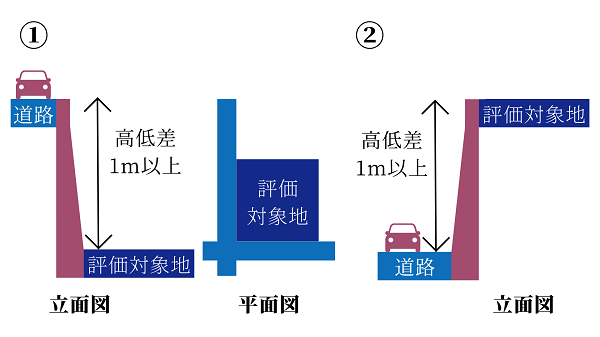

▲側方路線と土地の間に高低差がある場合

上図①のように、土地が道路に対し1m以上低い位置で接している場合は側方路線影響加算が適用されない可能性があります。住居の地区区分である場合には、住居としての日当たりや風通しといったメリットがなく、また工業・商業地区の場合は、人や車の通行に対するメリットがなく、利用価値が低いと判断されるためです。

利用価値が低い土地は、評価額が低くなる場合もあるのです。

また上図②のように、土地が道路に対し1m以上高い位置で接している場合は、地区区分や用途によって判断されます。

たとえば、住居の地区区分である場合には、日当たりや風通しがよくなるメリットがあるため、加算される可能性があるのです。工業・商業地区の場合は、人や車の通行に対するメリットがなく加算されない場合があります。

側方路線影響加算による補正が不要となる高低差に、一定の基準が設けられているわけではありません。高低差が生じることで、土地の価値が高くなるか、低くなるかを考慮して側方路線影響加算の要否が判断されます。

7-3.屈折路に接する土地は角度によって正面路線価のみで評価することも

▲屈折路に接する土地の場合

準角地で曲がり角の角度が直角より大きい場合は、側方路線影響加算率による加算が不要となる可能性があります。曲がり角の角度が大きく直線に近くなると、一方の道路のみと接している土地と同じ状態になると考えられるためです。

画一的な基準はありませんが、曲がり角の角度が120°や150°を超えると、側方路線影響加算率が不要となるケースが多いようです。

8.相続税で損しないためには正面路線の判定が重要

2つの道路に接している土地の評価では、どちらの道路を正面路線にするかによって、評価額の計算結果が異なります。土地の評価額が少し変わるだけでも相続税額が大きく変わることがあるため、適切に評価することで大切です。

とはいえ、実際にはいびつな形をした不整形地や複数の道路に接している土地など評価が複雑な場合もあります。

評価の間違えによる相続税の過少申告や税金の払いすぎを防ぐためには、土地の評価方法に詳しい相続税専門の税理士に相談することをおすすめします。

土地評価や相続税評価が心配な場合は、ぜひ一度税理士法人チェスターにお問い合わせください。相続に強い専門税理士に任せることで、土地が適切に評価され、安心して相続税を納税できるでしょう。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編