財産評価基準書とは?見方と評価方式の確認方法、路線価をわかりやすく解説

一般的に、相続財産の中では、土地が大きな割合を占めます。しかし、土地は預貯金や有価証券のように価額がはっきりとは定まっていないため、どのように評価するのかが重要です。土地を相続や贈与する際、評価の基準となる「路線価」や「倍率」などの、評価基準となるデータが記載されているのが、「財産評価基準書」です。

本記事では、路線価方式で評価する土地を中心に、財産評価基準書(路線価図)の見方や活用の仕方などについてやさしく解説します。

この記事の目次 [表示]

1.財産評価基準書とは

「財産評価基準書」は、相続税や贈与税を計算する際に基準となる「路線価」「倍率」、その他、各種割合や地区区分などが記載された文書です。

財産評価基準書は、各国税局(沖縄は沖縄国税事務所)において毎年作成されており、その内容は国税庁のホームページでも閲覧することができます。

国税庁ホームページ:財産評価基準書 路線価図・評価倍率表

国税庁ホームページでの「財産評価基準書」の具体的な閲覧方法は、記事の後半で紹介します。

1-1.相続財産の評価方法を定めた「財産評価基本通達」

相続税法では、「相続や遺贈、贈与により取得した財産の価額は、取得の時における『時価』による」ことと定められており(相続税法22条)、この財産の価額(時価)を基礎として相続税や贈与税が課税されることになります。

しかし、取得時(相続時)の時価といわれても、不動産鑑定士でもない普通の人が、「土地」の時価を評価するのは困難でしょう。一方では、土地は高価額であり、一般的に相続財産価額の最大割合を占めていることから、評価の違いが相続税額にも大きく影響を与えます。納税者が好き勝手に、バラバラに時価の計算をしてしまえば、課税の公平性が損なわれます。

そこで、納税者が一律に財産の評価をして課税の不公平が生じないために定められた、財産評価に関する“ルールブック”ともいえるものが、国税庁が出している「財産評価基本通達」です。ほぼすべての相続財産は、同通達において、相続財産としての具体的な評価方法が定められています(配偶者居住権など、ごく一部の財産は相続税法の中で評価方法が定められています)。

1-2.財産評価の基準となるデータがまとめられているのが「財産評価基準書」

土地の評価についても、財産評価基本通達の中で「路線価方式」「倍率方式」などの評価方法が細かく定められています。

それぞれの方式で用いられる、「路線価」「評価倍率表」などの具体的な評価基準が記載されているのが「財産評価基準書」なのです。

「財産評価基本通達」がルールブックだとするなら、「財産評価基準書」は、そのルールブクを使うための「データブック」だといえるでしょう。

2.土地の相続税価額の評価方法

財産評価基本通達では、土地は、宅地や田、畑など9つの地目に区分されています。そして、土地の評価は原則として地目別におこなうこととされています。

①宅地 ②田 ③畑 ④山林 ⑤原野 ⑥牧場 ⑦池沼 ⑧鉱泉地 ⑨雑種地

※②田と③畑は、合わせて「農地」といいます。

以下では、一般的に用いられることが多い、「宅地」と「農地(田・畑)」の評価方法について説明します。

2-1.宅地の評価方法

土地の中でも、相続財産としてもっとも多いのが「宅地」です。宅地とは、現在建物が建っている土地や、建物の敷地となる土地のことをいいます。

財産評価基本通達では、路線価が設定されている地域では「路線価方式」を用い、路線価のない地域の宅地を評価する場合には「倍率方式」を用いることとされています。

2-2.路線価とは

ここで「路線価」について確認しておきます。路線価の「路線」とは道路のことです。道路ごとに、その道路に面する標準的な土地の1平方メートル当たりの価額を定めたものが路線価です。主に市街地などでは路線価が定められており、路線価が定められている地域の土地の相続税評価額は、路線価を基準にして求められます。

路線価は、土地の「公示価格」(公示地価)を基準として決められます。公示価格とは、国土交通省が全国の2万6,000箇所の土地について公表している、毎年1月1日時点での1平方メートルあたりの地価です。路線価は、公示価格のおおむね80%の水準で設定されます。

公示価格は毎年3月下旬、また、相続税路線価は7月に公表されます。

なお、路線価には、相続税路線価以外に、固定資産税を算定するための固定資産税路線価もあります。こちらは、公示価格の70%の水準で設定されています。以後、本記事では特に断りのない限り、相続税路線価を前提とします。

2-3.路線価方式

路線価が定められている地域の宅地は、路線価方式により評価します。路線価方式では、まず、路線価に宅地の地積(面積)を乗じた金額を計算します。

また、その土地の奥行や形状、利用上の法的制限等を考慮した「画地補正率」も乗じて、最終的な評価額を求めます。

画地補正には、奥行距離の長さによる利便性への影響を考慮するための「奥行価格補正」や、複数の路線に接していることによる利便性への影響を考慮するための「側方(二方)路線影響加算」、間口の狭さを補正する「間口狭小補正」、がけ地の補正をする「がけ地補正」、長方形ではない土地を補正する「不整形地補正」などがあります。

路線価×画地補正率×地積(面積)

2-4.倍率方式

市街地以外の地域などで路線価が定められていない地域の宅地は、「倍率方式」と呼ばれる方法で相続税評価額を求めます。

倍率方式では、その宅地の固定資産税評価額を基準にして、1.0倍や1.1倍などの一定の「評価倍率」を乗じて宅地の評価額を計算します。この評価倍率も財産評価基準書に定められています。

固定資産税評価額×評価倍率

なお、路線価方式や倍率方式について、より詳しく知りたい方は、次の記事を参照ください。

(参考)相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説

(参考)倍率地域の宅地を4ステップで評価|評価額を減額する方法

2-5.農地(田・畑)の評価方法

次に、農地の評価方法について簡単に説明します。

農地は、①純農地、②中間農地、③市街地周辺農地、④市街地農地の4つに区分して評価することとされています。各区分の概要や評価方法は下表のようになります。

【農地の区分と評価方法】

| 区分 | 概要 | 評価方法 |

|---|---|---|

| 純農地 | 農業としての生産性が高く、宅地に転用することがほぼ不可能な農地 | 固定資産税評価額×評価倍率 |

| 中間農地 | 許可を得ることで宅地への転用が可能で、売買できる可能性のある農地 | 固定資産税評価額×評価倍率 |

| 市街地周辺農地 | 市街化傾向が強い場所にある農地 | 市街地農地であるとした場合の価額(以下参照)×80% |

| 市街地農地 | 市街化区域内にある農地や既に宅地への転用許可を受けている農地等として都道府県知事の指定を受けた農地 | 宅地としての評価額-造成費等 または 固定資産税評価額×評価倍率 |

なお、農地の評価方法について、より詳しく知りたい方は、以下の記事を参照ください。

3.財産評価基準書の見方

以上見てきたような、土地の財産評価に必要な路線価や評価倍率は、すべて「財産評価基準書」に記載されています。現在では、財産評価基準書は、国税庁ホームページの「財産評価基準書 路線価図・評価倍率表」で閲覧することができます。

以下、具体的な利用方法を説明していきます。

3-1.調べたい土地の評価方式を確認する

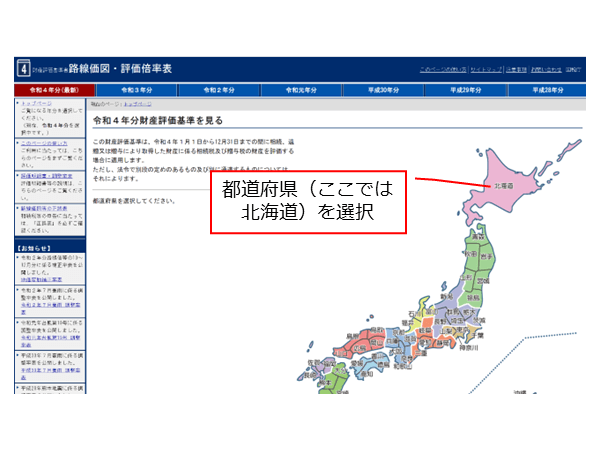

「財産評価基準書 路線価図・評価倍率表」ページへアクセスすると、次の画面が表示されます。

上部にあるバーの中から調べたい年分(※)を選択し、さらに、日本地図の中から調べたい土地のある都道府県を選択します。ここでは、「北海道」を選択してみます。

(※)相続であれば、相続が発生した(被相続人が亡くなった)年、贈与であれば贈与によって財産を取得した年を選択します。

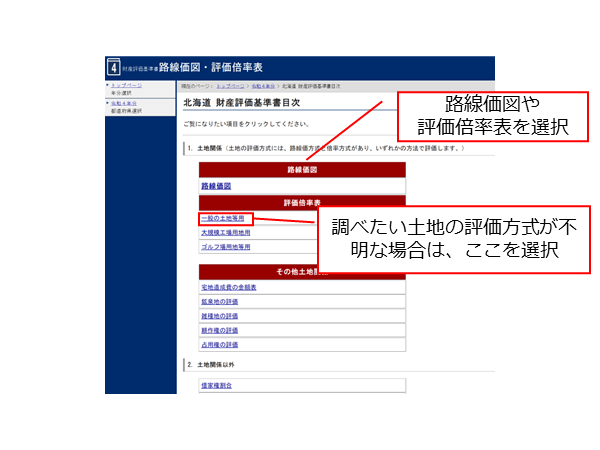

次の画面が表示されるので、ここから調べたい土地が、路線価方式により評価する地域であれば「路線価図」を、倍率方式により評価する地域であれば「評価倍率表」(一般的には、その中の「一般の土地等用」)を選択します。

どちらかわからない場合、まず「評価倍率表」の「一般の土地用」を選択します。

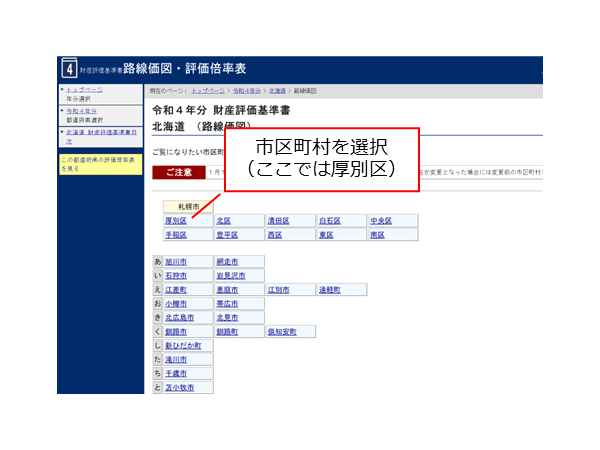

「評価倍率表」の「一般の土地用」を選択すると次の画面が表示されます。ここで、調べたい市区町村を選択します。本記事では札幌市の厚別区を選択してみます。

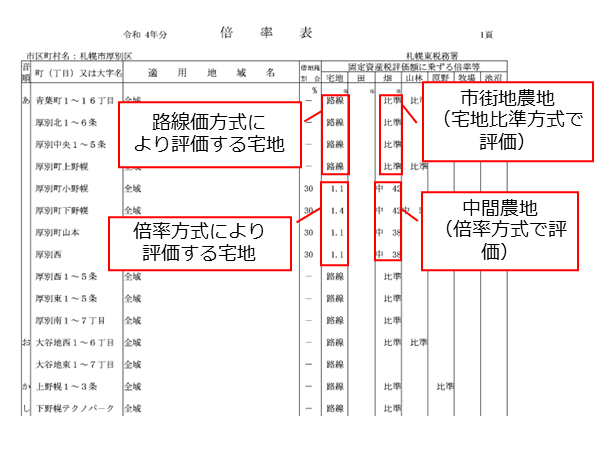

そうすると次の画面のように、選択した市区町村の評価倍率表が表示されます(画面は札幌市厚別区のもの)。

調べたい土地が「宅地」の場合、この表の中の「宅地」欄に、「路線」と記載されているのは、路線価方式により評価する宅地であることを意味しています。また、数値が記載されているのは倍率方式により評価する宅地であることを意味しています(数値は固定資産税評価額に乗ずる倍率です)。

調べたい土地が「農地(田・畑)」の場合、この表の中の「田・畑」欄に、「比準」と記載されているのは、市街地農地で付近の宅地の価額に比準して評価することを意味しています(宅地比準方式といいます)。また、「中」と記載されているのは、中間農地で倍率方式により評価することを意味しています(右側の数値は固定資産税評価額に乗ずる倍率です)。

3-2.路線価図の見方

次に、路線価方式により評価する宅地について、路線価図の見方を中心に詳しく説明していきます。

先ほどまでと同様に、国税庁ホームページの財産評価基準書(路線価図・評価倍率表)にアクセスし、調べたい土地のある都道府県を選択(ここでは北海道)したら、次の画面で「路線価図」を選択します。

次の画面が表示されるので、調べたい市区町村を選択します。先ほどと同様、札幌市の厚別区を選択してみます。

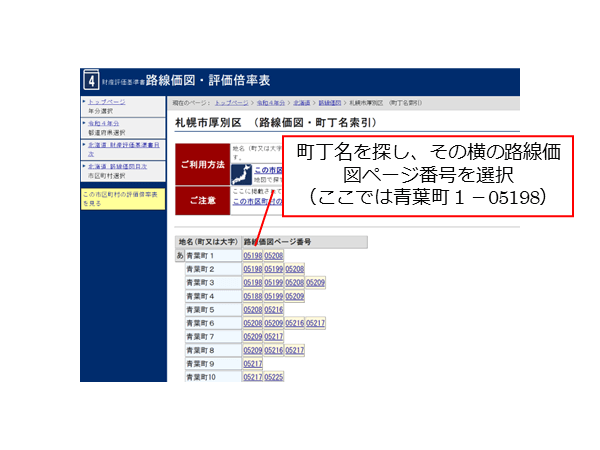

次の画面が表示されるので、調べたい町丁名を探し、その右横にある路線価図ページ番号を選択します。ここでは、青葉町1丁目の路線価を調べるため、「青葉町1」-「05198」を選択してみます。

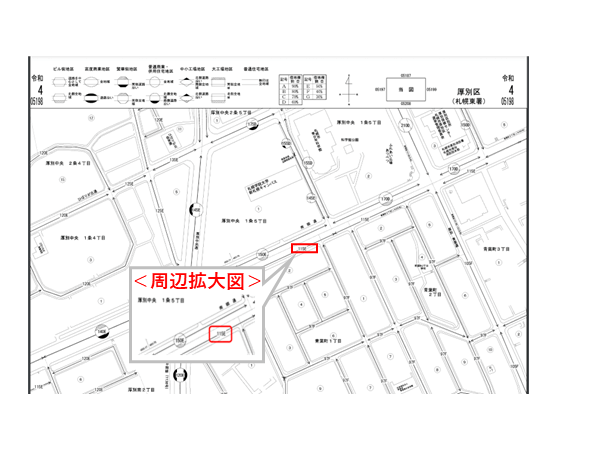

すると、次の画面のように選択した地域の路線価図を閲覧することができます。画面に路線価図のみを表示したい場合は、左側にある「路線価図(PDF)のみを表示」と書かれた青いボタンをクリックします。

次の画面は拡大表示したこの地域の路線価図です。

路線価は、「115E」などのように「数字+アルファベット」で構成されています。数字は、その道路に面する標準的な土地の1平方メートルあたりの価額を「千円単位」で表しています(単位に注意してください)。115であれば、115千円=115,000円ということです。

また、アルファベットのEは「借地権割合」が50%であることを意味しています(借地権割合については、この後説明します)。

この道路に面した土地の相続税評価額は、以下のように計算します。

路線価表示:115E(115千円、借地権割合50%)

この道路に面したX土地の地積(面積):100平方メートル

画地補正:なし

X土地の相続税評価額:115,000×100=11,500,000円

3-3.人に貸している土地や貸家が建つ土地は評価が下がる

上記の相続税評価額は、この土地が「自用地」(自宅の敷地など、他人が使用する権利を有していない土地)であるものとした場合の評価額です。

もし、この土地が「貸宅地」(他人に貸していて、そこに他人所有の建物が建てられている土地)や「貸家建付地」(賃貸マンションや賃貸アパートなど、自己所有の建物を建て、建物を他人に貸している土地)に該当する場合には、自用地よりも土地の評価が減額されて計算されます。これは、土地や建物の借主に一定の権利があり、土地の所有者が自由に土地を利用することが制限されるため、その分を減額するという考え方です。

貸宅地と貸家建付地の相続税評価額は、以下の計算式により求めます。

相続税評価額=自用地としての評価額×(1-借地権割合)

相続税評価額=自用地としての評価額×(1-(借地権割合×借家権割合×賃貸割合))

路線価に付されているアルファベットは、上の計算式で「借地権割合」として利用される数字で、以下のように90%から30%までに区分されています。

なお、借家権割合は、現在、全国一律で30%と定められています。

例えば、上記【例1】のX土地が、自用地ではなく貸宅地であったとすれば、相続税評価額は以下のように計算されます。

路線価表示:115E(115千円、借地権割合50%)

自用地の場合の相続税評価額:11,500,000円

X土地の相続税評価額:11,500,000×(1-0.5)=5,750,000円

路線価による土地の相続税評価額の計算について、より詳しく知りたい方は、以下の記事をご参照ください。

(参考)相続税路線価とは?土地評価額の計算方法や路線価の調べ方を実際の図で紹介!

3-4.路線価は「全国地価マップ」でも確認できる

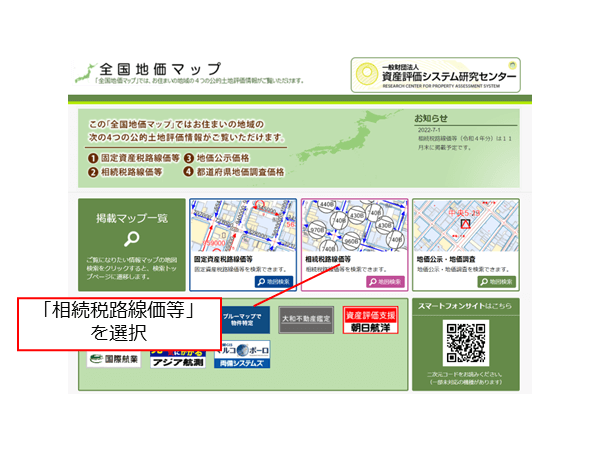

なお、路線価は、国税庁のホームページ以外でも、一般財団法人資産評価システム研究センターの「全国地価マップ」で確認することができます。

(参考)一般財団法人資産評価システム研究センター:全国地価マップ

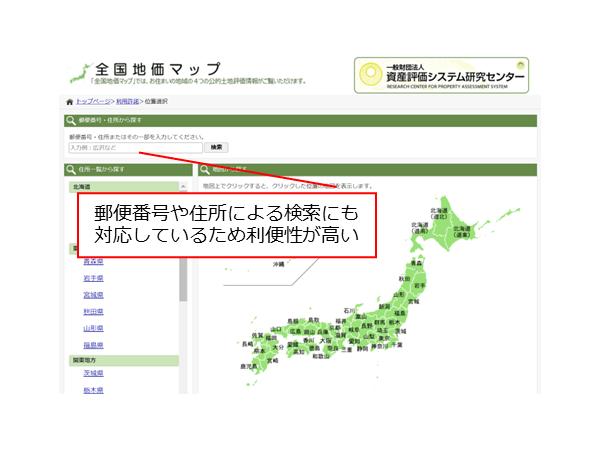

国税庁ホームページと異なり、こちらは、検索窓に市区町村か郵便番号を入力すると路線価を確認できる仕様となっています。国税庁の路線価図よりも使い勝手は良い部分があります。

ただし、最新の路線価の掲載は、国税庁による公表(毎年7月)から数か月後になる点に注意が必要です。

4.「個別評価」と表示されている場合の土地の相続税評価

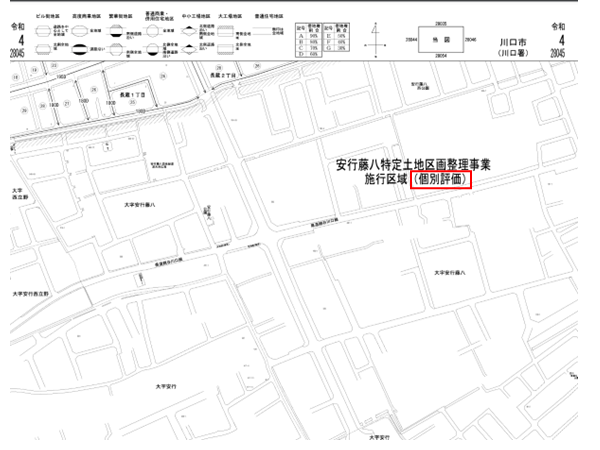

路線価図の中には、下図のように「個別評価」と表示されている土地が、まれにあります。これはどのような意味なのでしょうか?

「個別評価」と記されている土地は、土地区画整理事業の施行区域、あるは市街地再開発事業の施行区域であることが多く、路線価が付されていないため路線価方式で評価できず、また倍率方式でも評価ができない土地です。

もし、このような土地を相続して、相続税評価額を算定しようとする場合には、個別評価という名前のとおり、税務署に対して個別評価の申し出をすることになります。

個別評価の申し出をおこなう際は、以下の国税庁ホームページから入手できる「個別評価申出書」に所定の添付書類を添付し、個別評価の対象とされている土地の評定を担当する税務署に提出します。必ずしも納税地の税務署とは限らない点に注意してください。

また、個別評価の申し出に対する回答には、1か月程度の期間を要します。相続税や贈与税の申告期限間近に申請をしてしまうと、回答が申告期限に間に合わないこともあり得ますので、相続財産や受贈財産に個別評価が必要な土地が含まれる場合には、早めに申し出ることが大切です。

5.路線価での評価額と、土地査定の評価額は同じ?

上記のように、路線価は、比較的簡単に調べることができます。では、土地の売買をする場合に、路線価方式による評価額が目安になるでしょうか?

実は、路線価は売買の価格としてはあまり使えません。

そもそも、土地には5つもの異なる価格があり、「一物五価」(あるいは路線価を1つにまとめて一物四価)ともいわれています。

| 実勢価格 | 実際に売買される際の価格 |

|---|---|

| 公示地価 | 国土交通省が毎年3月に公表する、全国約2万6000の基準値の価格 |

| 基準地価 | 都道府県が毎年9月に公表する、全国約2万の基準地の価格 |

| 相続税路線価 | 国税庁が毎年7月に公表する価格(公示地価の80%程度) |

| 固定資産税路線価 | 市町村が3年に1回公表する価格(公示地価の70%程度) |

これらは相互に影響はしていますが、微妙に異なっています。実勢価格が決められる際は、公示地価を参照しつつも、個別の土地の事情や、売主、買主の属人的な事情が大きく影響します。簡単な例でいえば、「相続税の納付期限までに現金がほしいから、多少安くても、早く確実に売りたい」とか「事業開発のためにどうしてもこの土地が必要だから、多少高く買ってもいい」といった事情です。

このような個別事情を踏まえて、売り手と買い手の交渉により決定されるのが実勢価格ということになります。

なお、地域や時期によっても異なるので、あくまでおおまかな目安に過ぎませんが、実勢価格は地価公示価格のおおむね1.1倍程度になることが多いといわれています。

6.まとめ:財産評価基準書で概要はわかるが、土地の正確な評価額を知りたければ、相続に強い税理士を活用しよう

財産評価基準書は土地の相続財産評価をする際に不可欠な重要資料です。これらのデータにより、おおまかな財産評価額はわかります。しかし、土地の正確な相続税評価は、非常に複雑です。また高額な財産であるため、ミスがあると、余分に相続税を払うことになったり、逆に後から追徴課税を受けたりするリスクも高くなります。

相続財産に土地が含まれる場合には、相続税の申告書の作成はぜひ経験豊富な相続専門の税理士に相談ください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編