底地の評価方法とは?底地を相続するメリット・デメリット・よくあるトラブルも解説

底地は、自分の土地であるにもかかわらず自由に使うことができないほか、借地権者(借地人)の権利もあって扱いが難しい物件です。

この記事では、底地を相続することのメリット・デメリットや、底地の評価方法、いらなくなった場合の売却方法などについて解説します。あわせて、底地にかかわるよくあるトラブルもご紹介します。

この記事の目次 [表示]

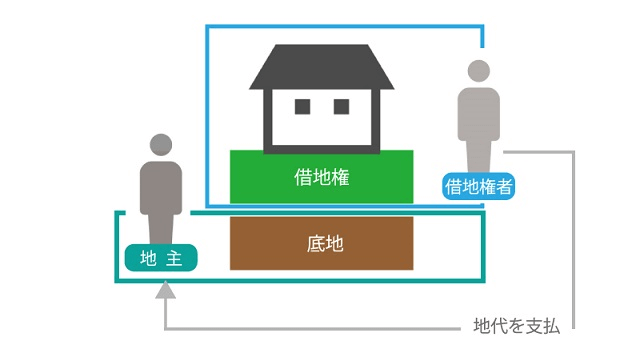

1.底地とは

底地とは、地主が所有する土地で、建物の所有・利用を目的とする借地権が設定された土地のことです。

例えば、他人(借地権者)に土地を貸してその借地権者が自宅を建てて住んでいる場合は、その土地が底地となります。

通常、借地権の対価として、借地権者から地主に地代が支払われます。

2.底地と借地の違い

「底地」と「借地」は表裏一体のものであり、立場の違いによって同じ土地を「底地」と呼んだり「借地」と呼んだりします。ここでは、「底地」と「借地」の違いを整理します。

2-1.底地は誰かに貸している土地

底地とは、他人に貸し出して、他人が建物の所有のために利用している土地のことをいいます。

底地を所有していても、その土地は他人に貸しているものであり、地主が自由に使うことはできません。また、正当な理由なく土地の明け渡しを求めることもできません。

したがって、底地は半永久的に他人に貸したままになることが多いです。

2-2.借地は誰かに借りている土地

借地は、地主から借りて利用している土地のことをいいます。

借地の上に自分の家を建てて利用することができますが、自宅を増改築する場合や売却する場合は地主の承諾が必要といった制約もあります。

3.底地の価額の評価方法

底地は地主が自由に使うことができず、正当な理由なく明け渡しを求めることもできないため、自分で利用する土地(自用地)に比べて価額が低くなります。

ここでは、底地の価額の評価方法として、不動産鑑定による評価と、相続税路線価による評価をご紹介します。

3-1.不動産鑑定による評価

国土交通省の「不動産鑑定評価基準」では、不動産鑑定士が不動産の鑑定評価を行うときの基準を定めています。

底地の価格については、地主が受け取る地代から諸経費を引いた利益を将来にわたって積み上げた価格と、条件が類似している不動産の取引事例に基づく比準価格を関連づけて評価します。

地主の利益は、地代のほか、契約更新料、増改築承諾料、契約満了で土地が返還されることによって得られる利益も考慮します。

実際の評価では、契約の内容も総合的に考慮されます。借地権者に底地を売却する場合は、土地と建物の所有者が同一になることによる市場価値の増加も考慮されます。

3-2.相続税路線価による評価

底地を相続した場合は、相続税の申告のために底地の価額を評価する必要があります。

相続税路線価による評価は、相続税の申告のための価額(相続税評価額)を評価する方法です。

3-2-1.底地の相続税評価額の計算方法

相続税路線価による評価では、まず、土地を自分で利用するものとして評価額を求めます。

土地の相続税評価額の求め方は、下記の記事をご覧ください。相続税路線価から求めるほか、固定資産税評価額に所定の倍率をかけて求める場合もあります。

相続税の土地評価の方法を、税理士が初心者にも分かりやすく教えます

底地の相続税評価額は、土地を自分で利用するときの評価額(自用地としての評価額)から借地権の評価額を引いて計算します。

借地権の評価額は、自用地としての評価額に借地権割合をかけて求めます。

二つの算式を組み合わせると、次のようになります。

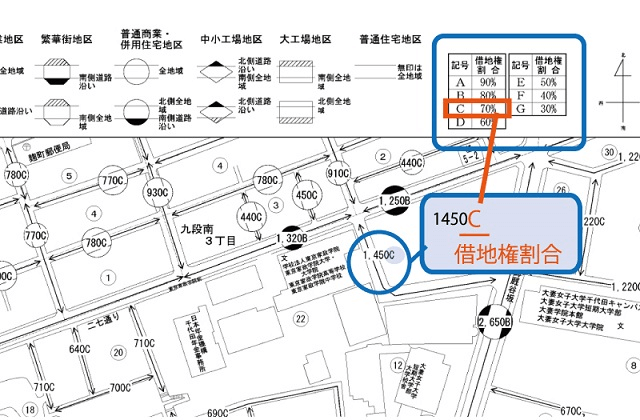

3-2-2.借地権割合の調べ方

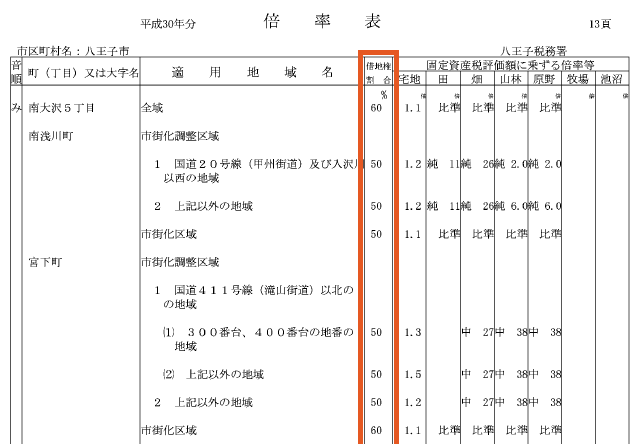

土地の借地権割合は、国税庁ホームページに掲載されている「路線価図」または「評価倍率表」に記載されています。

路線価図では借地権割合がアルファベットで記載されているので、対応する数値を読み取ります。

評価倍率表では、町名ごとに借地権割合が記載されています。

3-2-3.底地の相続税評価額の計算例

自用地としての評価額が5,000万円で借地権割合が70%である場合の底地の相続税評価額は、次のように求めます。

4.底地の地代はどのように決める?

底地を貸し出している地主は、借地権者から地代を受け取ります。地代は地主と借地権者の話し合いによって決められます。

ここでは、地代の算定方法をいくつかご紹介します。

地代の算定は、新たに借地権を設定する場合のほか、現在の地代が適正でなくなり改定をしたい場合にも行われます。

4-1.固定資産税・都市計画税から算定

固定資産税と都市計画税は地主が毎年支払う経費であり、これらをもとに地代を定めます。

住宅地では固定資産税・都市計画税の3倍~5倍、商業地では5倍~8倍の金額を地代とすることが一般的です。ただし、地主と借地権者の関係を考慮してこれとは異なる倍率にすることもあります。

4-2.積算法

積算法は、土地を貸すことによって得られる利回りから地代を定める方法です。

具体的には、更地価格に期待利回り(2%程度)をかけて諸経費を加えた金額を地代とします。

諸経費には、固定資産税・都市計画税のほか、土地の維持・管理にかかる費用を含めます。

4-3.賃貸事例比較法

賃貸事例比較法は、近くにある同じような物件の地代を参考に地代を定める方法です。

近くに同じような物件がなければ利用できないほか、土地の形状や面積などに特殊要因があれば、適正な地代を求めることは困難です。

4-4.差額配分法

差額配分法は、適正な地代と現在の地代の差額に着目して地代を定める方法です。適正な地代は、積算法や賃貸事例比較法などで算定します。

適正な地代と現在の地代の差額を求めて、地主と借地権者の負担割合を定めます。

差額のうち借地権者が負担すべき金額を現在の地代に加えて、新しい地代とします。

4-5.スライド法

スライド法は、現在の地代に物価変動率をかけて新しい地代を定める方法です。

現在の地代から当初想定していた経費を除いた金額(純賃料)に物価変動率をかけて、現にかかっている経費を足し戻して計算します。

5.底地を相続するメリット

亡くなった被相続人が他人に土地を貸していた場合、つまり底地を所有していた場合は、相続人はその底地を相続します。ただし、底地は普通の土地に比べて権利が制限されているため、相続するかどうかは慎重に検討しなければなりません。

この章と次の章では、底地を相続することのメリットとデメリットをご紹介します。

5-1.地代収入が得られる

他人に土地を貸すと、借地権者から地代をもらうことができます。底地を相続すると、地代をもらう権利も引き継ぐことができます。

相続後に契約の更新があれば、更新料や契約料などの一時金をもらえる可能性もあります。

5-2.小規模宅地等の特例で節税できる

底地は普通の土地に比べて権利が制限されますが、財産であることに変わりはありません。したがって、相続時には相続税がかかります。

底地を相続して引き続き賃貸を行う場合は、相続税の「小規模宅地等の特例」を適用することができます。

この特例では、底地の面積のうち200㎡までの部分の評価額を50%減額することができるため、相続税を大幅に減らすことができます。

小規模宅地等の特例の適用にはさまざまな条件があるため、下記の記事で確認してください。

小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~

6.底地を相続するデメリット

底地を相続することのデメリットとしては、土地を自由に使うことができない点や、収益性・流動性が低い点などが挙げられます。

6-1.土地を自由に使うことができない

底地を相続すると、土地を所有していることにはなりますが、その土地を自由に使うことができません。

土地を使う権利は借地権者にあり、正当な理由がない限り土地を明け渡してもらうこともできません。

6-2.収益性が低く売却も難しい

底地を相続すると地代収入が得られますが、自分で利用する場合に比べると収益性は低くなります。

底地の地代は固定資産税・都市計画税をもとに決められることが多く、改定も思うようにできません。

また、売却しようとしても、自由に使えない底地をあえて買う人はあまりいません。詳しくは次の章で解説しますが、底地の買い手は借地人か専門業者に限られます。

6-3.底地にも相続税がかかる

メリットの部分で相続税を節税できることをご紹介しましたが、相続税がかかることそのものがデメリットであるということもできます。

権利が制限されて使いづらい土地に対して相続税がかかると、負担が大きいと感じることもあるでしょう。

7.底地を売却するには

底地がいらなくなった場合は、売却するという選択肢があります。

底地を相続することのデメリットとして売却しづらいことを取りあげましたが、全く売却できないわけではありません。

ここでは、底地を売却する場合の選択肢とそれぞれの特徴をご紹介します。

7-1.底地を買ってくれる相手

底地を売却する場合の売却相手は、ほぼ次の人たちに限られます。

- 底地の借地権者

- 底地買取専門の不動産業者

- 投資目的の第三者

7-1-1.底地の借地権者

借地権者に底地を売却すると、借地権者は土地の所有権を得ることができます。

つまり、建物の増改築や売却の際に地主の承諾が必要なくなるなど、土地活用の自由度が高くなります。

地主と借地権者の双方にとって効果が大きい売却方法です。

7-1-2.底地買取専門の不動産業者

不動産業者の中には、底地の買取りを専門に行う業者もあります。こうした業者であれば、底地を速やかに売却することができます。

ただし、底地買取専門の不動産業者は数が少なく、価格は言い値になってしまうことがあります。

7-1-3.投資目的の第三者

数は少ないですが、投資のために底地を購入する人がいます。不動産会社を通して、こうした投資家に売却するという選択肢もあります。

ただし、底地は一般的に収益性が低いことから、投資先としての需要はあまり高くありません。また、不動産会社を通して売却すると、仲介手数料がかかります。

7-2.底地の売却価格は相手によって異なる

底地を売却する場合の価格は、通常の土地に比べて低くなります。これは、底地を自由に使うことができないことに加えて、借地人とのやり取りが生じることなどが理由です。

さらに、誰に売却するかによっても価格は大きく異なります。

借地権者に売却する場合は、売り手と買い手の利害が一致するため、比較的高く売却することが期待できます。売却価格の相場は、更地価格の50%前後となります。

一方、業者や第三者に売却する場合は、更地価格の10~15%程度が相場になります。

8.底地の相続についてよくあるトラブルと解決法

最後に、底地の相続をめぐるトラブルとその解決法をご紹介します。

8-1.底地を共有で相続したものの共有者同士でトラブルになる

遺産相続の話し合いがまとまらない場合は、底地を相続する人を一人に決めず、複数の相続人で共有することがあります。

ただし、底地を共有すると借地権者も加えて利害関係が複雑になります。

最終的に誰が底地を引き取るか、共有している間の地代は誰がどの割合で受け取るかなど、さまざまな問題でトラブルになることが予想されます。

このほか、借地権者が建物の増改築や売却を希望する場合は、底地の共有者の全員から承諾を得なければならず、話がまとまらないことも考えられます。

8-1-1.トラブルを回避するためにも底地は共有しない

底地に限らず、不動産を相続する場合は、共有を避けて誰か一人が単独で所有することをおすすめします。どうしても話がまとまらない場合は、底地を売却することも考えましょう。

8-2.底地の相続後に売ろうとしたが買い手が見つからない

底地は通常の土地に比べると需要は低く、売却することは簡単ではありません。ひとまず底地を相続したものの、買主が見つからないケースもあります。

8-2-1.借地権者か専門業者に売却を持ちかける

底地は、通常の不動産売買のルートでは売却できないと考えてよいでしょう。

前の章でご紹介したように、借地人か底地買取専門の不動産業者に売却を持ちかけてみましょう。

借地権者が売却に応じれば比較的高く売ることができますが、借地権者に資金がなければ買い取ってもらうことができません。

一方、専門業者はすぐに買い取ってくれますが、売却価格は低くなってしまいます。

9.底地は扱いが難しいため専門家に相談を

ここまで、底地を相続することのメリット・デメリットや、底地の評価方法・売却方法についてお伝えしました。

底地は通常の土地に比べて権利が制限され、扱いが難しい物件です。相続をする場合は、メリット・デメリットをよく考えて判断しなければなりません。共有で相続して問題を先送りするとトラブルのもとになるので注意が必要です。

底地の相続や売却でお困りの方は、早めに専門家に相談することをおすすめします。

税理士法人チェスターは、法律事務所や不動産会社と提携して、底地に関するさまざまなご相談を承っております。

底地の評価のご相談は…相続税専門の税理士法人チェスター

底地の売却のご相談は…不動産の売却 株式会社チェスター

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編