マンションの相続税はいくら?相続税評価額の計算方法と相続手続き

「マンションを相続したけど相続税はいくら?どのくらい?」

「マンションの相続税評価額の計算ってどうするの?」

この記事をご覧の皆さんは、マンション相続についてお悩みかと存じます。

先に答えを言いますが、マンションの相続税評価額だけで相続税の計算はできません。

また、マンションの相続税評価額は「概算」であれば簡単に計算できますが、「正確」なマンションの相続税評価額を計算するのは難しいため、必ず相続に強い税理士に相談をしてください。

今回は以下の内容について、相続専門の税理士が解説します。

- マンション相続時の相続税計算の概要

- マンションの相続税評価額の計算方法

- 節税のポイントとなる控除や特例

- マンション相続手続き

被相続人が自己利用していた自宅マンションはもちろん、賃貸マンションの相続税評価額の計算方法もご紹介するので参考にしてください。

この記事の目次 [表示]

1.マンションの相続税評価額だけで相続税は計算できない

相続税は「マンションの相続税評価額が○○万円だから相続税は△△万円」と計算はできません。

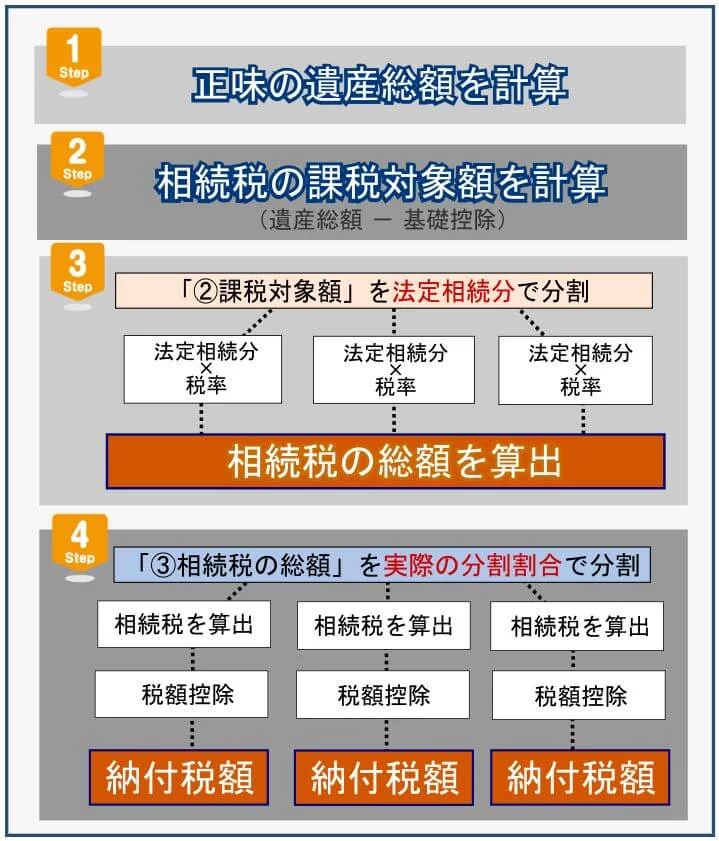

相続税の計算では、マンションの相続税評価額を含む「被相続人の遺産総額」を計算し、相続人全員に対して課税される「家族全体の相続税の総額」を計算し、その後実際の分割割合によって「各相続人の相続税額」を計算する必要があるためです。

相続税を計算するためには、マンションの相続税評価額だけではなく、金融資産や生命保険などのプラスの財産を足した「遺産総額」を計算する必要があるのです。

また、遺産総額からは「借金」などのマイナスの財産や、「葬儀費用」などを控除しないといけません。

相続税の計算方法は複雑ですので、詳しくは「相続税計算シミュレーション!計算方法を知れば自分で計算できる」をご覧ください。

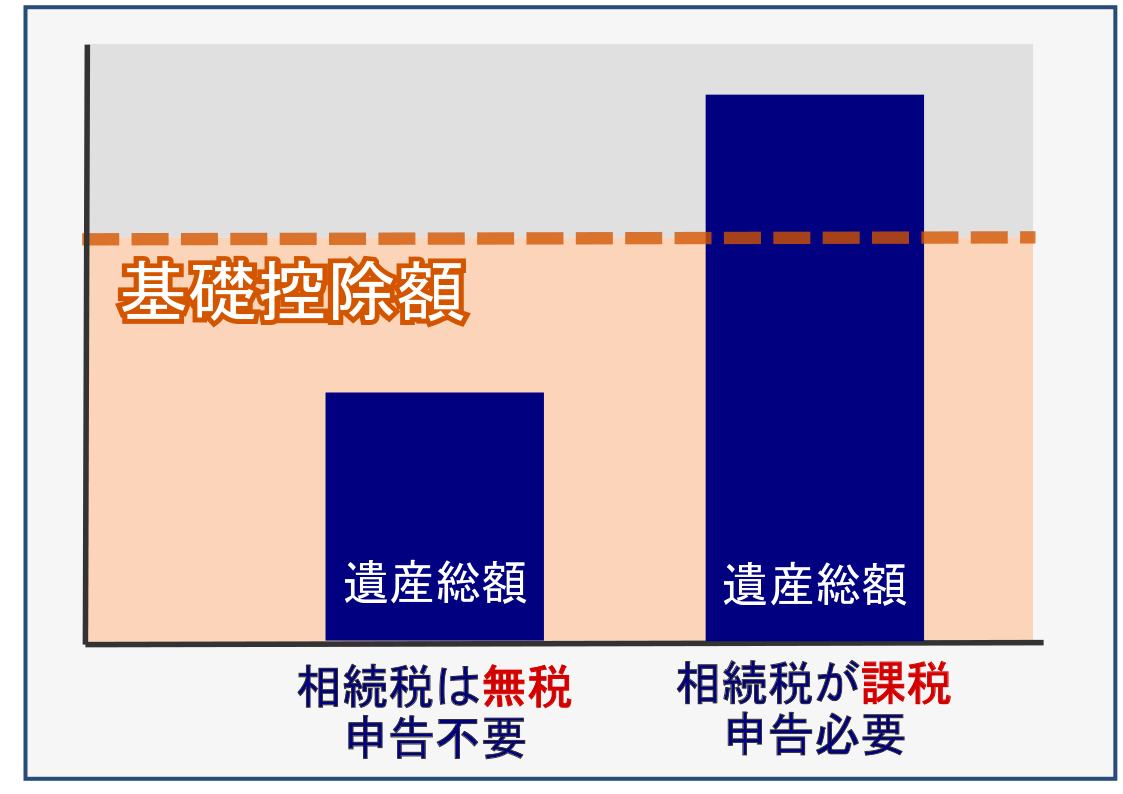

1-1.遺産総額が「基礎控除額を超える」場合のみ相続税が課税

相続税はマンションの相続税評価額を含む、遺産総額を元に計算すると先述しました。

ただ、相続税は遺産を相続したら、必ず課税される税金ではありません。

被相続人の遺産総額が「基礎控除額を超える」場合のみ、相続税が課税されます。

逆に、被相続人の遺産総額が「基礎控除額以下」であれば、相続税は課税されず、相続税申告も必要ありません。

基礎控除額とは

基礎控除額とは、簡単に言うと「相続税が課税されるか否かのボーダーライン」のことを指します。

基礎控除額の計算方法は【3,000万円+(600万円×法定相続人の人数)】となります。

| 法定相続人の人数 | 基礎控除額 |

|---|---|

| 1人 | 3,600万円 |

| 2人 | 4,200万円 |

| 3人 | 4,800万円 |

| 4人 | 5,400万円 |

| 5人 | 6,000万円 |

| 6人 | 6,600万円 |

| 7人 | 7,200万円 |

| 8人 | 7,800万円 |

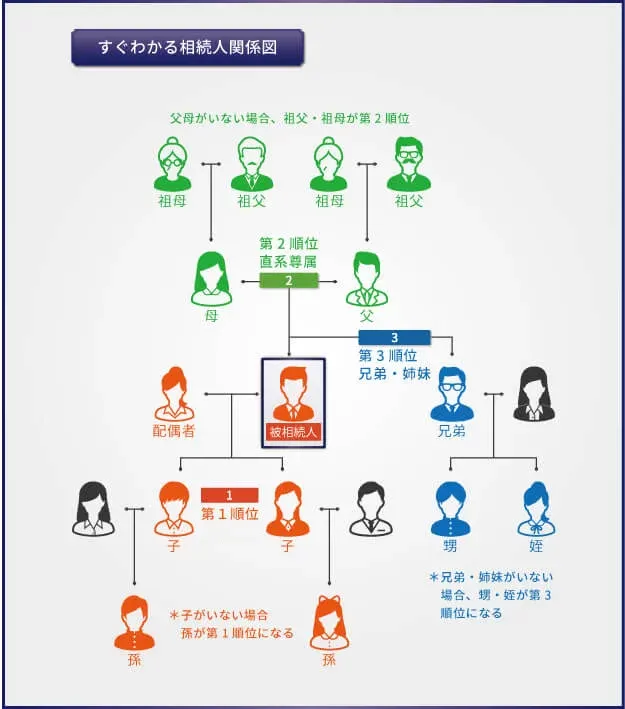

法定相続人とは、民法で定められている「相続する権利がある血縁関係のある人」を指します。?

被相続人に対する法定相続人の人数は異なるため、法定相続人の人数の数え方には注意が必要です。

基礎控除額や法定相続人について、詳しくは「相続税の基礎控除とは?基礎控除額の計算方法や注意点を解説!」をご覧ください。YouTube動画でも解説しています。

2.マンションの相続税評価額の計算方法

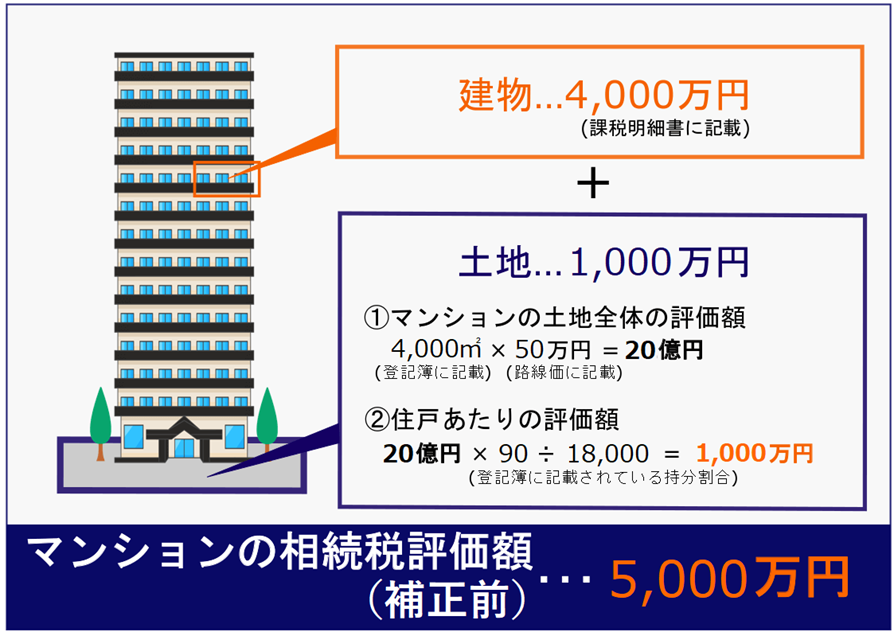

マンションの相続税評価額は、一戸建て不動産と同じく「建物」と「土地(敷地)」に分けて計算をします。

分譲マンションは「住戸のみ」を購入したように感じますが、実際は「敷地の利用権」も含めて購入しています。

なお、マンションを令和6年(2024年)1月1日以降に相続する場合は、相続税評価額の計算方法が変わっています。

具体的には、マンションの「建物」と「土地(敷地)」の評価額について、一定の補正を行います。

この章では、まず、補正前の相続税評価額の計算方法を解説して、そのあと補正の方法を解説します。

2-1.マンション(建物)の相続税評価額(補正前)の計算方法

マンションの建物部分の相続税評価額(補正前)は、「固定資産税評価額と同額」です。

専有部分の固定資産税評価額には、共用部分を住戸ごとに按分した価額も含まれています。

専有部分とは

専有部分とは、住民が生活するマンションの住戸のことです。

所有している人を「区分所有者」と呼び、その権利を「区分所有権」と呼びます。

共用部分とは

共用部分とは、マンションの玄関ホール・エレベータ・廊下・階段・駐車場・自転車置き場などのことです。

これらは区分所有者全員の財産となります。

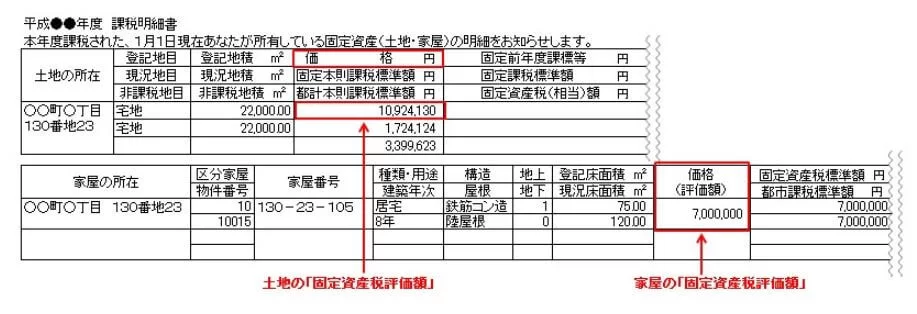

固定資産税評価額は、市町村から毎年送られてくる「固定資産税の課税明細書」に記載されています。

課税明細書の様式は市町村ごとに異なりますが、おおむね次の図のような内容が記載されています。?

課税明細書に記載されている「家屋の固定資産税評価額」が、そのまま共用部分を含めたマンションの建物部分の相続税評価額となります。

もし課税明細書を紛失した場合は、市町村役場(東京23区では都税事務所)で「固定資産評価証明書」の交付を受けて評価額を確認できますので問い合わせてください。

2-2.マンション(土地・敷地)の相続税評価額(補正前)の計算方法

マンションの土地部分(敷地部分)の相続税評価額(補正前)は、マンションの敷地全体の評価額を、持分割合(敷地権割合)で按分した金額です。

土地部分の相続税評価額の計算方法

マンションの敷地全体の評価額×持分割合(敷地権割合)

マンションの敷地全体の相続税評価額は、基本的に「路線価方式」で計算します。

路線価方式とは、市街地の道路に面した土地の「路線価」を元に、相続税評価額を計算する方法です。

路線価方式を使った土地の相続税評価額の計算式は、「路線価×マンションの敷地全体の面積(㎡)」となります。

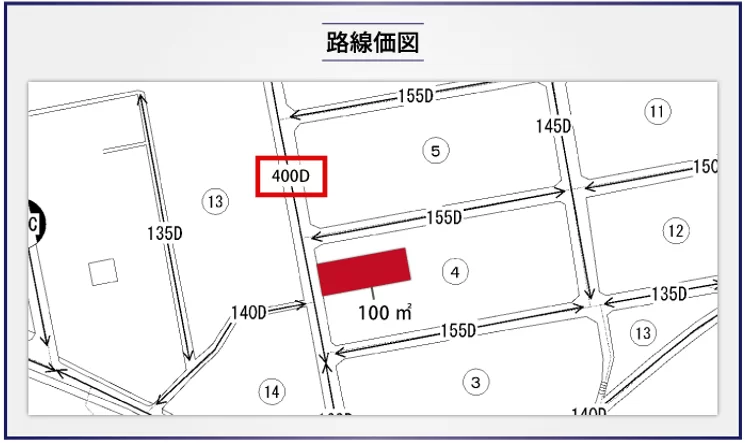

例えば、上記イラストの赤部分に該当マンションがあった場合、路線価は「400D」となるため、「マンションの敷地1㎡=400千円」と読み取ることができます。

「路線価400千円×マンションの敷地1,000㎡(敷地利用権100/4,000)」で、マンションの土地の相続税評価額は概算で1,000万円となります(土地の形状や接道状況による路線価の補正はしていません)。

相続税路線価は毎年7月初旬に発表されるため、必ずその年(相続発生年)の路線価を使ってマンション全体の土地の評価額を計算してください。

相続税路線価の調べ方や補正方法について、詳しくは「相続税路線価とは?調べ方・見方・土地評価額の計算方法を解説」や、以下YouTube動画をご覧ください。

とても稀ですが、該当マンションが郊外にある場合、路線価がないケースも考えられます。

路線価がない場合は「倍率方式」を使って、マンション全体の土地の評価額を計算する必要があります。

倍率方式の調べ方や計算方法について、詳しくは「倍率地域の評価方法を一から解説!倍率方式評価の3STEPと注意したい5つのこと」をご覧ください。

また、中低層のマンションで敷地面積が広い場合で、一定の要件を満たすときは、「地積規模の大きな宅地」の評価減を適用できます。

具体的な評価方法は、『「地積規模の大きな宅地の評価」で広大地の評価はどう変わる?改正前と改正後を徹底解説』をご覧ください。

持分割合(敷地権割合)とは

持分割合(敷地権割合)とは、マンション全体に対して、区分所有者が所有する権利割合のことです。

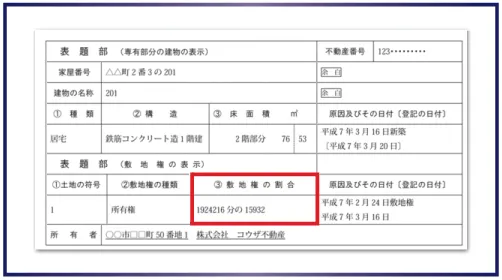

持分割合(敷地権割合)は、マンションの売買契約書や登記簿(登記事項証明書)の「敷地権の割合」と記載されている部分に、「〇分の〇」と数字(分数)で記載されています。

上記イラスト例だと、「1924216分の15932」と記載されている割合です。

2-3.【令和6年以降】マンションの評価方法の改正

令和6年(2024年)1月1日以降に相続・贈与で取得した区分所有形態のマンションの評価額は、建物と土地(敷地)のそれぞれの評価額について、一定の補正(区分所有補正)を行います。

タワーマンションと呼ばれる高層マンションを中心に、区分所有形態のマンションの相続税評価額が市場価格と大幅に乖離していることが問題になっていました。

戸建て住宅の相続税評価額は市場価格の6割程度となりますが、タワーマンションでは市場価格の3~4割程度になるケースが少なくありません。

このようなタワーマンションの価格の乖離に着目した過度な節税も行われ、公平な課税を欠く恐れがあることから、タワーマンションを含む区分所有マンションの評価方法が見直されることになりました。

この見直しは、高層マンション(タワーマンション)に限らず、中低層のマンションも対象となります。

マンションの評価方法が見直された背景については、「【2024年改正】タワマン節税とは?改正後の影響と対策をわかりやすく解説」で詳しく解説しています。

2-3-1.区分所有補正率による補正

改正後は、マンションの相続税評価額を次のように計算します。

マンションの相続税評価額 =

建物部分の評価額 × 区分所有補正率 + 土地部分の評価額 × 区分所有補正率

「建物部分の評価額」、「土地部分の評価額」は、上記2-1、2-2の計算方法による補正前の評価額です。

「区分所有補正率」で、マンションの建物と土地の評価額を補正します。

この補正により、マンションの相続税評価額は市場価格の6割程度となり、戸建て住宅と同程度の乖離率になります。

2-3-2.区分所有補正率の算定方法

区分所有補正率の算定方法は、統計的な手法で非常に複雑であるため、国税庁は「計算明細書」を用意しています。

居住用の区分所有財産の評価に係る区分所有補正率の計算明細書|国税庁

(Excelファイル、PDFファイル)

この計算明細書に、マンションの築年数、総階数、所在階、建物の専有部分の面積、敷地の面積、持分割合(敷地権割合)を入力すると、簡単に区分所有補正率を求めることができます。

ここでは、参考として区分所有補正率の計算方法をご紹介します。

- 評価水準が1を超える場合:区分所有補正率 = 評価乖離率

- 評価水準が0.6以上1以下の場合:(補正なし)

- 評価水準が0.6未満の場合:区分所有補正率 = 評価乖離率×0.6

評価水準=1÷評価乖離率

評価乖離率=-A+B+C-D+3.220

A:マンションの築年数×0.033 (※築年数1年未満は1年として計算)

B:マンションの総階数÷33×0.239 (※総階数÷33が1.0を超える場合は1.0で計算)

C:評価対象となる住戸の所在階×0.018 (※地階は0として計算)

D:敷地持分狭小度(※)×1.195 (※敷地利用権の面積÷専有面積)

2-3-3.補正後の相続税評価額の計算式

マンションの相続税評価額の補正に使う「区分所有補正率」は、「評価水準」により変わります。

評価水準に応じた、「補正後の相続税評価額の計算式」は次のようになります。

| 評価水準 | 補正後の相続税評価額の計算式 |

|---|---|

| 1超 | 区分所有補正率=評価乖離率となるため、 相続税評価額(補正前)×評価乖離率 |

| 0.6以上1以下 | 補正を行わないため、 相続税評価額(補正前)と同じ |

| 0.6未満 | 区分所有補正率=評価乖離率×0.6となるため、 相続税評価額(補正前)×評価乖離率×0.6 |

?※参考:国税庁「居住用の区分所有財産の評価について(法令解釈通達)」

評価乖離率の計算結果が1.67倍を超えていると、評価水準は0.6未満となり、相続税評価額が増額されることになります。

一方で、評価乖離率が1倍未満の場合は、評価水準が1を超え、補正により相続税評価額が減額されます。

2-4.マンションの相続税評価額計算シミュレーション

この章でご紹介したマンションの相続税評価額の計算方法を、「被相続人が自宅として自己利用していたマンション」としてシミュレーションしてみましょう。

【シミュレーション条件】

|

このシミュレーション例の場合「建物4,000万円+土地1,000万円」となるため、マンションの相続税評価額(補正前)は5,000万円となります。

本来であればマンションの敷地全体の計算時に、土地の形状や接道状況による路線価の補正が必要となることがありますが、計算式が複雑なので今回は割愛しています。

令和6年(2024年)1月1日以降に相続したマンションの評価額については、区分所有補正率による補正を行います。

評価乖離率の計算

A:マンションの築年数×0.033 (※築年数1年未満は1年として計算)

A=5×0.033=0.165

B:マンションの総階数÷33×0.239

(※総階数÷33は小数点以下第4位切り捨て。1.0を超える場合は1.0で計算)

35÷33は1.0を超えるので、1.0として計算

B=1.0×0.239=0.239

C:評価対象となる部屋の所在階×0.018 (※地階は0として計算)

C=32×0.018=0.576

D:敷地持分狭小度(※)×1.195(小数点以下第4位切り上げ)

(※敷地利用権の面積(小数点以下第3位切り上げ)÷専有面積。小数点以下第4位切り上げ)

D={(4,000㎡×90/18,000)÷90㎡}×1.195=0.267

評価乖離率=-0.165+0.239+0.576-0.267+3.220=3.603

計算の結果、評価乖離率は3.603となりました。評価水準は、1÷3.603≒0.2775です。

補正後の相続税評価額

評価水準は0.6未満であるため「区分所有補正率=評価乖離率×0.6」となり、補正後の相続税評価額は以下のとおりとなります。

補正後の相続税評価額

=補正前の相続税評価額×区分所有補正率

=補正前の相続税評価額×評価乖離率×0.6

=5,000万円×3.603×0.6

=1億809万円

(※ここでは簡便的に土地・建物の評価額を合計して計算していますが、厳密には土地・建物について別々に計算したうえで合算することとなります。)

計算の結果、補正後の相続税評価額は約1億800万円となりました。補正前の相続税評価額5,000万円と比べると約5,800万円の差が生じます。

3.賃貸マンションの相続税評価額の計算方法

被相続人が投資目的で賃貸マンションを保有していた場合は、相続税評価額の計算方法が異なります。

というのも、賃貸物件には入居者(借主)がいるため、所有者(大家)が思うように使うことはできません。

所有者の権利が制限されている部分、すなわち「借主の権利にあたる部分」を差し引くため、相続税評価額が低くなります。

賃貸マンションやアパートの敷地は「貸家建付地(かしやたてつけち)」と呼ばれ、相続税評価額の計算方法はとても複雑になるため、必ず相続税に強い税理士に相談をしてください。

賃貸マンションの土地(敷地部分)の相続税評価額について、詳しくは「【相続税パーフェクトガイド】貸家建付地と相続税評価の計算法」も併せてご覧ください。

3-1.賃貸マンション一室所有(区分所有)の場合

被相続人がマンションの一室を区分所有していて賃貸していた場合、「借地権割合」や「借家権割合」を考慮して相続税評価額を計算する必要があります。

マンションの一室を賃貸していたときの相続税評価額は、以下のように計算します。

| 建物 | 自用の場合の相続税評価額×(1-借家権割合30%) |

| 土地 | 自用の場合の相続税評価額×(1-借地権割合×借家権割合30%) |

※自用の場合の相続税評価額は前章を参照

※借家権割合は全国一律で30%

上記計算式に出てくる「借地権割合」は、地域ごとに30%~90%の範囲で定められています。

借地権割合は国税庁の「路線価図・評価倍率表」に記載されていますが、調べ方や見方について詳しくは「借地権に相続税はいくらかかるのか? 借地権の相続税評価を徹底解説」をご覧ください。

3-2.賃貸マンション一棟所有の場合

マンションを一棟所有して賃貸していた場合は、区分所有で解説した「借家権割合(全国一律で30%)」や「借地権割合(国税庁ホームページに記載)」だけではなく、「賃貸割合」も考慮して相続税評価額を計算する必要があります。

一棟所有の賃貸マンションの相続税評価額は、以下のように計算します。

| 建物 | 自用の場合の相続税評価額×(1-借家権割合30%×賃貸割合) |

| 土地 | 自用の場合の相続税評価額×(1-借地権割合×借家権割合30%×賃貸割合) |

※自用の場合の相続税評価額は前章を参照

※借地権割合は国税庁「路線価図・評価倍率表」を確認

※借家権割合は全国一律で30%

「賃貸割合」とは、有償で賃貸している部分の割合のことです。

例えば、10室の一棟マンションで6室を賃貸している場合、賃貸割合は60%になります。

空室が多ければ賃貸割合は低くなりますが、入居者が退去して次の入居者が決まるまで一時的に空室になっている部分は賃貸しているとみなします。(ここでいう「一時的」に該当するかどうかの判断は専門的な論点ですので、必ず相続税に詳しい税理士に相談しましょう。)

3-3.賃貸マンションは相続税対策として有効!大幅節税が可能

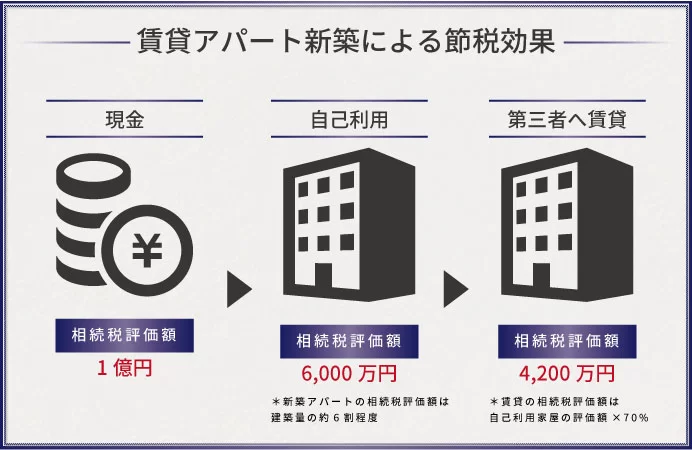

この章の内容を読んでいただいた方はお気づきかと思いますが、賃貸マンションやアパートは相続税対策として有効です。

例えば、「現金」「自己利用のアパート」「賃貸アパート」では、価値が同じ1億円でも、相続税評価額に大きな差額が生まれます。

現金のままだと相続税評価額は1億円ですが、新築の賃貸アパートに資産を組み換えることで、相続税評価額は4,200万円程度まで下がります。

相続税は累進課税のため、相続財産が減ればその分、税率も下がります。

上記シミュレーションのケースで「相続人が子1人」と仮定した場合、現金1億円であれば相続税は1,220万円となります。

ただ、1億円を賃貸アパートに組み替えた場合、相続税評価額は4,200万円となるため、相続税は60万円まで節税できる計算となります(小規模宅地等の特例が使えればさらに節税が可能です)。

利便性の良い場所にある賃貸用マンションを区分所有することも、高い節税効果が見込めます。

これは土地部分にあたる持分割合(敷地権割合)が小さくなり、市場価格に比べて相続税評価額が低くなるためです。

賃貸マンションやアパートは、一部注意点があるものの、相続税の大幅節税に繋がります。

不動産を利用した相続税対策や節税について、詳しくは「【相続税対策22選+7つの控除】注意点・節税ポイントを税理士が解説!」で解説しているのでご覧ください。

4.マンション相続税対策!節税に繋がる「特例」や「控除」について

各種マンションの相続税評価額の計算方法について解説をしてきましたが、相続税には節税に繋がる「特例」や「控除」があります。

- 小規模宅地等の特例

- 相続税の配偶者控除(配偶者の税額軽減)

これらを適用できれば、相続税額が0円になる可能性もあります。

ただし、「小規模宅地等の特例」や「配偶者控除」を使って相続税が0円になる場合でも、相続税申告は必須となるので注意をしましょう。

この章では「小規模宅地等の特例」と「配偶者控除」についてご紹介しますが、他にもいくつか特例や控除があります。

詳しくは「相続税対策で節税バッチリ!?知って得する11の特例と7つの控除 ほか」や、以下YouTube動画をご覧ください。

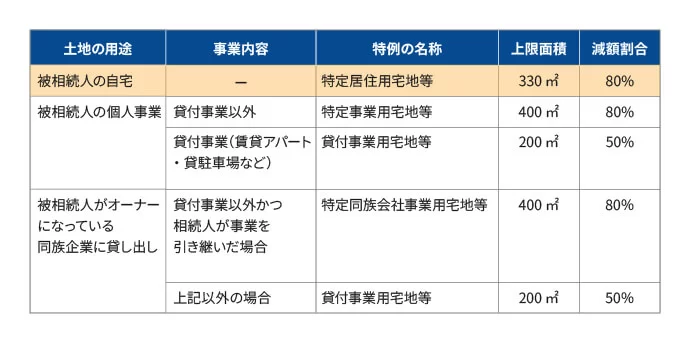

4-1.「小規模宅地等の特例」で土地の評価額が最大80%減額

「マンションを相続する相続人が被相続人と同居していた」などの要件を満たしていれば、「小規模宅地等の特例」でマンションの土地部分の相続税評価額を減額できます。

小規模宅地等の特例は、被相続人が自宅(居住用)として自己利用していたマンションだけではなく、賃貸マンション(貸付事業用)にも適用できます。

例えば、被相続人が自己利用していたマンションの場合、条件を満たせば土地の相続税評価額を80%減額できます。

被相続人が個人事業で賃貸マンションを所有していた場合、条件を満たせばマンションの土地の相続税評価額を50%減額できます。

大幅節税に繋がる「小規模宅地等の特例」ですが、様々な適用要件が定められているため、見落としのないように注意が必要です。

小規模宅地等の特例の概要や条件について、詳しくは「小規模宅地等の特例を完全解説!対象条件や手続きを知って相続税を節税しよう」をご覧ください。

また、小規模宅地等の特例は、一定の限度制限のもと、複数種類を併用して適用することができます。

詳しくは「小規模宅地等の特例は併用できる!有利判定の計算式をご紹介」で解説しているので、併せてご覧ください。

4-2.「配偶者控除」で配偶者は1億6,000万円まで相続税0円

相続税の配偶者控除(配偶者の税額軽減)とは、配偶者(妻や夫)が相続した財産のうち、課税対象となる金額が1億6,000万円(もしくは配偶者の法定相続分相当額以下)まで、相続税が0円となる制度です。

とても簡単にいってしまうと、配偶者控除を適用すれば、ほとんどのケースで配偶者は無税となります。

- 戸籍上の配偶者であること

- 遺産の隠蔽がないこと

- 遺産分割が確定していること

- 期限内に相続税申告をすること

配偶者控除は大きな節税になりますが、二次相続を考えた上で適用しないと、将来的に子供が負担する相続税総額が大きくなってしまうため注意が必要です。

配偶者控除について、詳しくは「相続税の配偶者控除は1.6億円!?要件・計算式・申告方法を解説」をご覧ください。

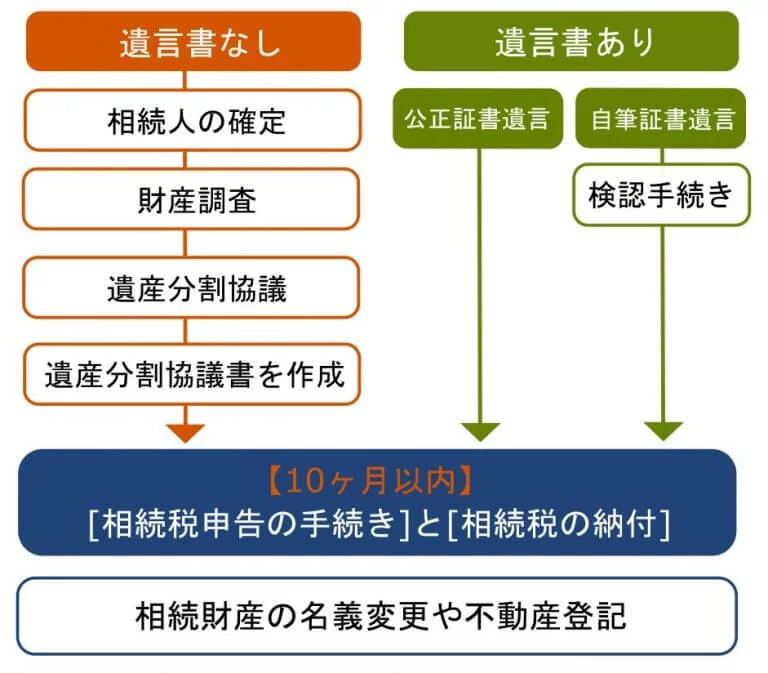

5.マンションの相続手続きの流れ~名義変更をお忘れなく~

マンションの相続手続きは、遺言書の有無や遺言書の種類で流れが異なります。

一般的には相続手続きは「遺言書なし」の流れとなり、「遺産分割協議」を行うかと思いますが、その際に「マンションの分割方法(分配方法)」を明確に決めてください。(遺言書によりマンションを取得する者が決められている場合は、遺産分割協議は不要です。)

マンションなどの不動産は現金資産とは違って均等に分割することが難しいため、相続人全員でどのように遺産を分割するのかを決めなくてはいけません。

| 現物(共有)分割 | 現物資産のまま相続人同士で分割(相続人の共有とする) |

| 換価分割 | マンションを売却して現金に換価してから分割 |

| 代償分割 | 相続人の1人がマンションを相続して他の相続人に現金を支払う |

マンションを含む遺産の分割方法は上記の3種類となるため、配偶者の居住権などに配慮した上で、ご家族にとって最適な分割方法を選択しましょう。

冒頭でお伝えしたとおり、マンションの相続税評価額を含む遺産総額が基礎控除額以下であれば、相続税申告の必要はありません。

一方、遺産総額が基礎控除額を超えるのであれば相続税が課税され、相続発生の翌日から10ヶ月以内に相続税申告をする必要があります。

相続手続きの流れについて、詳しくは「相続発生!やるべき手続きと流れ【一覧チェックリスト付き】」や「【遺産相続手続き】相続人順位や範囲・税金・相談先を徹底解説」をご覧ください。YouTube動画でも解説しています。

5-1.マンションを相続したら「相続登記(名義変更)」が必須

マンションを相続した相続人が、必ずすべき手続きが「相続登記」です。

相続登記とは、相続発生による不動産の名義変更手続きのことで、令和6年(2024年)4月1日以降は義務化されています。

相続登記にかかる費用として、必要書類の交付手数料などの実費の他に「登録免許税」という税金が発生します。

登録免許税

相続登記する物件の固定資産税評価額×0.4%

ただし、遺言書により、法定相続人以外がマンションなどの不動産を取得(遺贈)した場合、登録免許税は2%となり、さらに不動産取得税も発生するので注意をしてください。

相続登記にかかる費用について、詳しくは「不動産を相続した方へ!相続登記をするときにかかる費用」や「相続登記にかかる費用の相場と種類を徹底解説」をご覧ください。

5-2.マンション相続登記の手続き方法

相続登記はご自身で必要書類を集めて法務局へ申請をすることも可能ですが、多くの方は司法書士に依頼をされています。

司法書士へ相続登記を依頼した場合、報酬が10万円程度発生するので覚えておきましょう。

ご自身で相続登記の手続きをされたい方は、「相続登記の手続きを自分一人で行うことができる完全ガイド」や「自分でできる!相続登記の必要書類とケース別追加資料完全ガイド」をご覧ください。

6.正確なマンションの相続税評価額は専門家に相談を

今回は被相続人の自宅マンションだけではなく、賃貸マンションの相続税評価額の計算方法についても解説しました。

マンションの相続税評価額は、「概算」であれば今回ご紹介した計算方法で算出できます。

ただ、マンションの全体の土地の評価額を計算する際、複雑な「路線価の補正」をする必要があります。

また、市場価格と相続税評価額の乖離が問題視されたことで、令和6年(2024年)1月1日以降に相続するマンションについては評価方法が見直され、「区分所有補正率」による補正(主として増額補正)をすることになりました。

これらの補正の計算方法は、相続に慣れていないと税理士でも難しい計算式となります。

マンションの「正確」な相続税評価額を知りたい方は、必ず相続専門の税理士に相談をしてください。

相続税に強い税理士の見極め方について、詳しくは「相続税に強い税理士の選び方!見極めるポイントや税理士報酬目安も解説」や以下YouTube動画をご覧ください。

6-1.相続専門の「税理士法人チェスター」へ

税理士法人チェスターは「相続専門の税理士事務所」として、年間3,000件以上、累計19,000件以上の相続税申告実績がございます。

土地の相続税評価には様々な減額のポイントがあるため、チェスターでは1円でも相続税が低くなるよう合法的に評価を行います。

チェスターグループには司法書士も在籍しているため、相続登記の手続きの代行も承ります。

>>司法書士法人チェスター

相続発生後のお客様は初回の面談が無料となりますので、まずはお気軽に相続専門の「税理士法人チェスター」へお問い合わせください。

>>無料お問い合わせフォーム

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編