家屋・建物の相続税はいくら?評価の方法と節税対策も解説

相続で取得した家屋・建物の相続税評価額は、【固定資産税評価額×1.0】の計算式で算出した価額です。

しかし、これは相続人が自宅や事業として使用していた、一軒家の家屋の評価方法です。

マンション(区分所有財産)・第三者に貸し出していた貸家・一棟所有の賃貸マンションなどの家屋は、相続税評価額の計算方法が異なるため注意が必要です。

この記事では、家屋の相続税評価額の計算方法や固定資産税評価額の調べ方、注意点についてまとめました。

家屋の相続税評価額を下げて節税に繋げる、生前対策についてもご紹介しますので参考にしてください。

この記事の目次 [表示]

1.相続で家屋や土地を取得した場合の評価方法

相続で取得した不動産は、「家屋(建物)」と「土地」を分けて、それぞれ相続税評価額を計算しなくてはなりません。

相続財産(遺産)の評価方法は、国税庁「財産評価基本通達」で定められています。

この財産評価基本通達において、「家屋(建物)」と「土地」は異なる評価単位とされており、全く異なる評価方法が用いられています。

1-1.家屋の相続税評価額の考え方

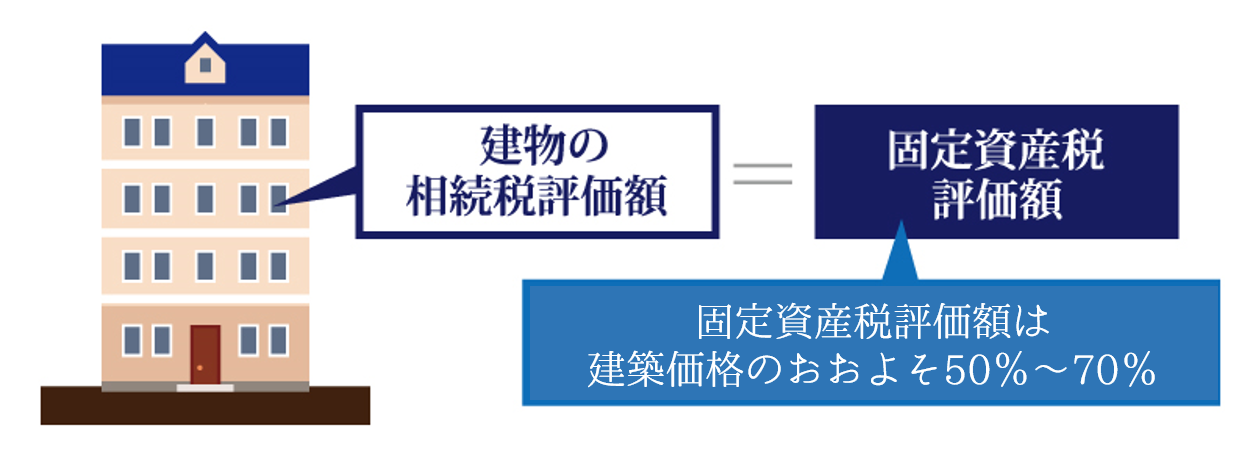

家屋の相続税評価額は、その家屋の基準年度の固定資産税評価額に、財産評価基準書の別表1に定める「家屋の固定資産税評価額の乗ずる倍率(現在は1.0)」を乗じた価額として算定します(財産評価基本通達89)。

つまり、家屋の相続税評価額は、原則として、その家屋の固定資産税評価額と同額と考えます。

ただし、すべての家屋の相続税評価額が、固定資産税評価額と同額にはなりません。

家屋の種類や相続発生時の被相続人の利用状況によって、家屋の相続税評価額の計算方法が異なりますのでご注意ください(次章で解説します)。

1-2.土地の相続税評価額の考え方

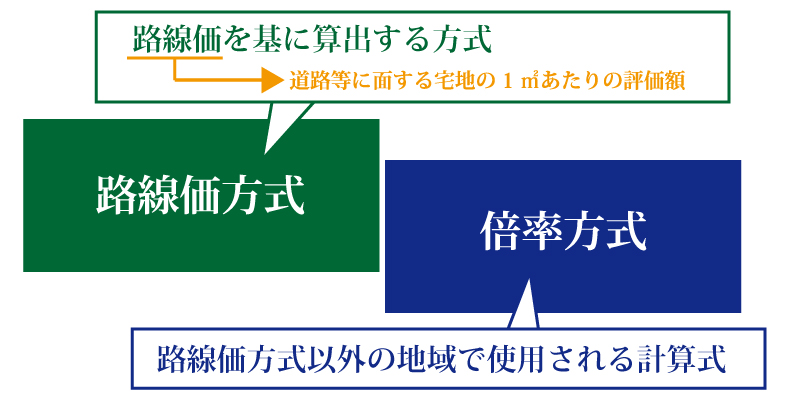

土地の相続税評価額は、その土地が所在している地域で定められた「路線価方式」や「倍率方式」によって算定します(財産評価基本通達11)。

路線価方式は、市街地的形態である地域において適用される、土地の相続税評価額の計算方式です。路線価が定められていない地域については、倍率方式が採用されます。

路線価方式については「相続税路線価とは?土地評価額・相続税の計算方法や路線価の調べ方を紹介」を、倍率方式については「倍率地域の宅地を4ステップで評価|評価額を減額する方法」をご覧ください。

2.家屋・建物の相続税評価額の計算方法

家屋・建物の相続税評価額は、原則として「固定資産税評価額×1.0」で算出された価額です。

ただし、家屋・建物の種類や相続開始時の利用状況によって、具体的な相続税評価額の計算方法が異なります。

家屋・建物の種類や利用状況

この章では、家屋・建物の相続税評価額の、具体的な計算方法について解説します。

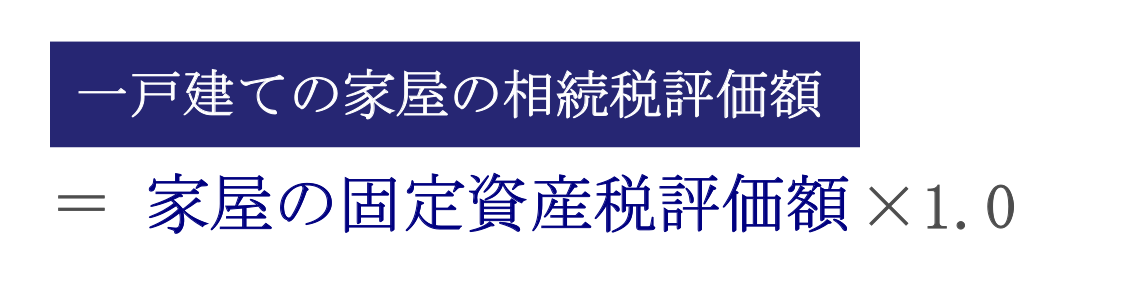

2-1.被相続人が利用していた一戸建ての家屋

被相続人が居住用や事業用として利用していた一戸建ての家屋である場合、その家屋の相続税評価額の計算式は以下の通りとなります。

つまり、固定資産税評価額が、そのまま相続税評価額となります。

例えば、被相続人が自宅として利用していた一戸建てであり、その家屋の固定資産税評価額が2,000万円としましょう。

この場合、計算式は2,000万円×1.0となるため、その家屋の相続税評価額は2,000万円となります。

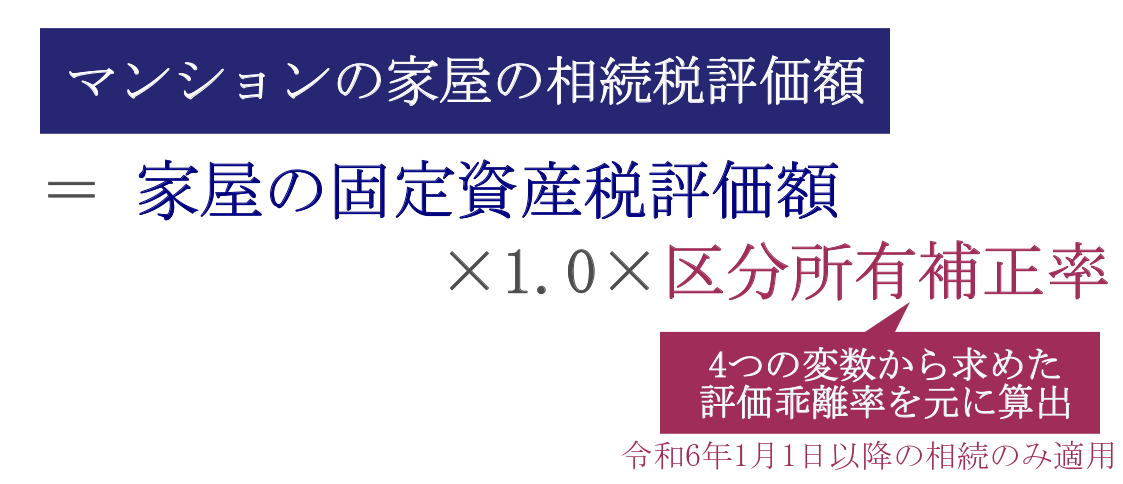

2-2.被相続人が利用していたマンション(区分所有建物)の家屋

被相続人が居住用や事業用として利用していたマンション(区分所有建物)の家屋である場合、その家屋の相続税評価額の計算式は以下の通りとなります。

区分所有補正率とは、令和6年1月1日から適用された、マンションの新たな評価方法で採用される補正率です。

マンション一室の市場価格と相続税評価額の乖離の割合を示しており、評価乖離率を元に算出する評価水準によって定められます(計算方法が複雑なため解説は割愛します)。

例えば、令和6年5月1日に相続が発生し、被相続人が居住していたマンションの家屋の固定資産税評価額が2,000万円で、区分所有補正率が「評価乖離率2.272×0.6」としましょう。

この場合、計算式は2,000万円×1.0×(2.272×0.6)となるため、その家屋の相続税評価額は2,726万4,000円に引き上げられます。

区分所有補正率の計算方法について、詳しくは「マンションに係る財産評価基本通達が公表!令和6年1月1日以降の取り扱い」をご覧ください。

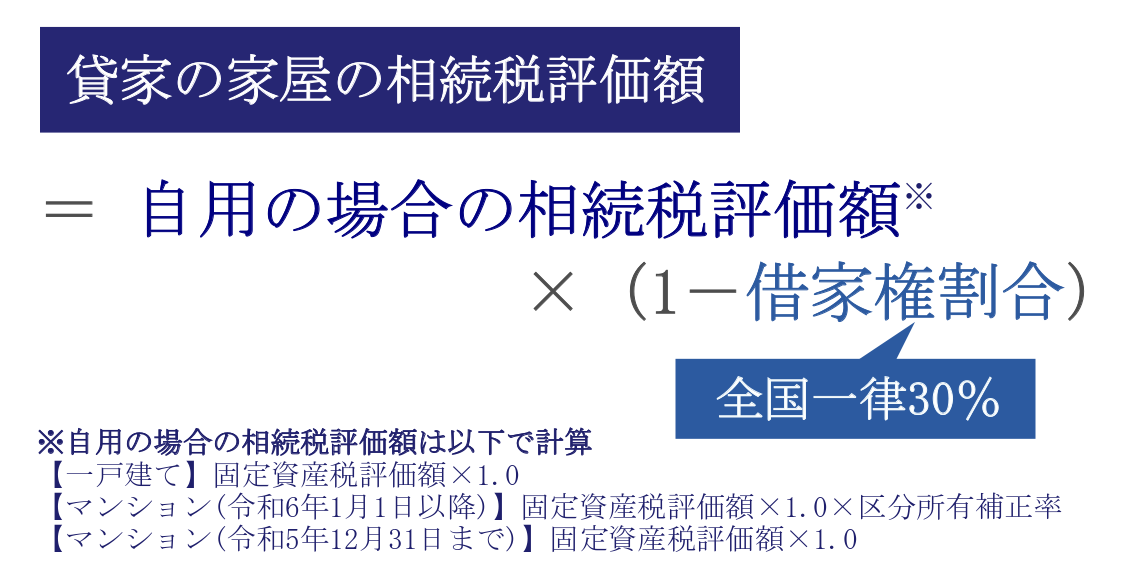

2-3.第三者に貸し出していた貸家の家屋

被相続人が第三者に貸し出していた場合は、貸家として相続税評価額を計算しなくてはなりません。

例えば、一軒家を貸し出していた場合や、一棟所有ではないマンションの一室を貸し出していた場合が該当します。

貸家の家屋の相続税評価額は、自用の場合の相続税評価額から、1から借家権割合を控除した割合を乗じた価額となります。

借家権割合とは、借家権が設定された家屋や土地の相続税評価額を減額できる割合のことで、平成18年以降は全国一律30%とされています(必ず最新情報をご確認ください)。

例えば、貸家の家屋の固定資産税評価額1,000万円で、借家権割合30%であるとしましょう。

この場合、計算式は1,000万円×(1-0.3)となるため、相続税評価額は700万円に減額されることとなります。

借家権割合の調べ方について、詳しくは「借家権割合とは?調べ方や相続税評価額の計算方法・ポイント・注意点を解説」をご覧ください。

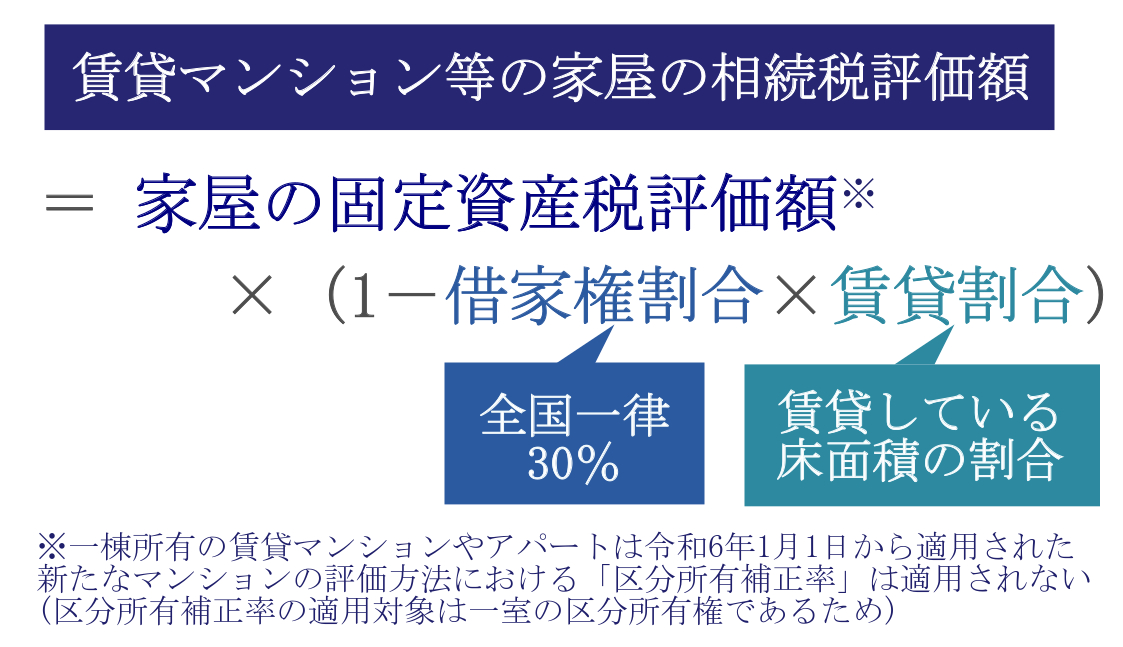

2-4.一棟所有の賃貸マンションやアパートの家屋

一棟所有の賃貸マンションやアパートの場合は、貸家としてのみならず、実際に賃貸されている床面積の割合も考慮して、相続税評価額を計算しなくてはなりません。

一棟所有の賃貸マンション等の家屋の相続税評価額は、固定資産税評価額から、1から借家権割合や賃貸割合を控除した割合を乗じた価額となります。

賃貸割合とは、課税時点(相続開始時点)において実際に賃貸されている独立面積の総和を、その貸付可能な独立面積の総和で除した割合のことです。

賃貸アパートの面積の等しい10室のうち、課税時点で7室が賃貸に出されているとした場合は、賃貸割合は70%となります。

例えば、一棟所有している賃貸マンションの、家屋の固定資産税評価額が1億円としましょう。

部屋の床面積が400㎡で、賃貸されている部屋の床面積の合計が200㎡とした場合、賃貸割合は400㎡÷200㎡で50%となります。

この場合、計算式は1億円×(1-0.3×0.5)となるため、その家屋の相続税評価額は8,500万円に減額されることとなります。

一棟所有のアパートの評価方法について、詳しくは「アパートは相続と生前贈与どっちがいい?メリットデメリットや評価額計算方法」をご覧ください。

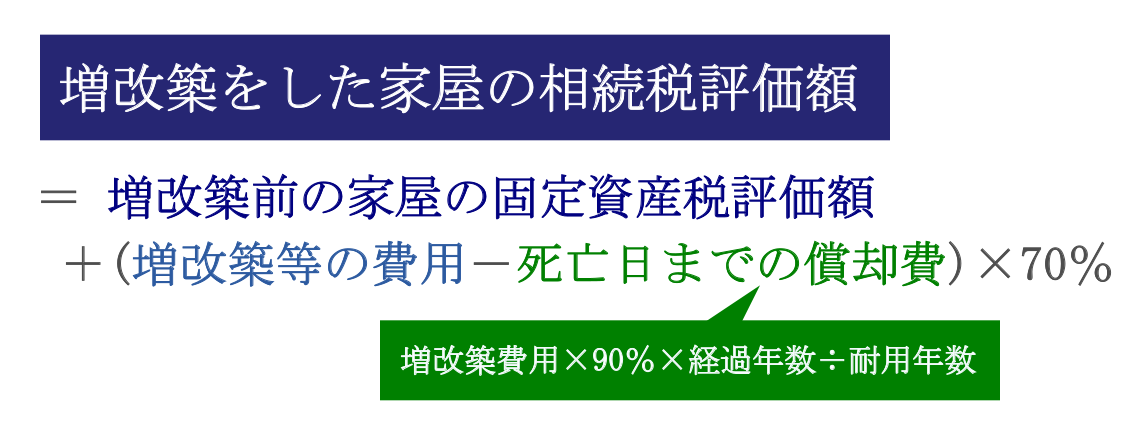

2-5.相続発生前に増改築等をした家屋

相続発生前に増改築等をした家屋は、その増改築等が固定資産税評価額に反映されていないこともあります(評価替えは3年に1度のため)。

この場合、固定資産税評価額に、その増改築の分を加味しなくてはなりませんので、相続税評価額の計算式が異なります。

ただし、外壁の補修や壁紙の張替など「修繕の範囲内」であれば、その費用を相続税評価額に加算する必要はありません。

詳しくは「リフォームで相続税評価額が高くなる?計算方法や相続税対策に有効なリフォームを紹介!」でも解説しておりますので、あわせてご覧ください。

2-6.建築中の家屋

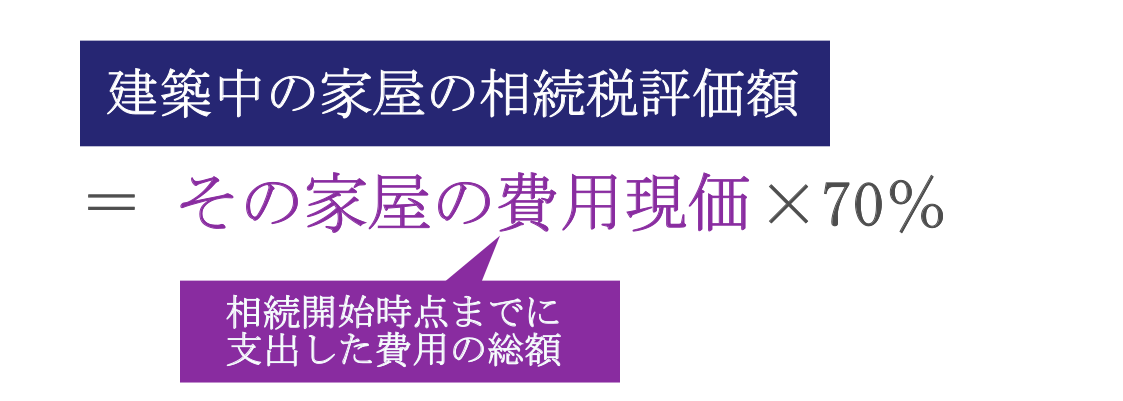

被相続人が住宅を建築中に相続が発生した場合、その建築中の家屋も財産となるため、相続税評価額を計算しなくてはなりません。

しかし、建設中の家屋には、固定資産税評価額が付されていません。

そのため、被相続人等が建築中の家屋に対して支出した費用現価の、100分の70に相当する金額が相続税評価額となります(財産評価基本通達91)。

例えば、被相続人が住宅の建築中に亡くなり、その建築中の住宅に相続開始時点までに支出した費用の総額(費用現価)が600万円としましょう。

この場合、計算式は600万円×0.7となるため、相続税評価額は420万円となります。

詳しくは「建築中の家屋(建物)に関する相続税評価の具体的計算方法」でも解説しておりますので、あわせてご覧ください。

3.固定資産税評価額の調べ方

家屋・建物の相続税評価額を計算するためには、固定資産税評価額を正確に把握しなくてはなりません。

固定資産税評価額は、以下のいずれかの書類で確認できます。

固定資産税評価額の調べ方

固定資産税の課税明細書が見つからない場合は、評価対象家屋の所在地を管轄する市区町村役場の資産税課で、名寄帳や固定資産評価証明書の交付を受けることで確認できます。

相続人が被相続人名義の家屋の「名寄帳」や「固定資産評価証明書」の交付を受けるためには、相続人であることを証明する戸籍謄本等や、相続人の身分証明書が必要です。

また、代理人によって当該証明書の交付を受ける場合には、委任状も必要になります。

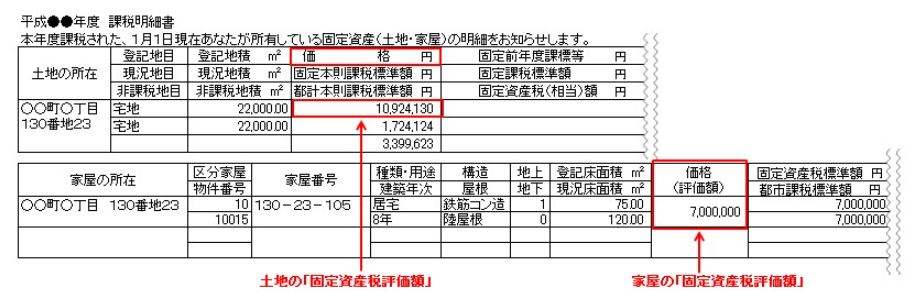

3-1.固定資産税の課税明細書で確認する

固定資産税の課税明細書とは、固定資産税等の課税対象となる土地・家屋の所在や価額などの詳細が記載されている書類のことです。

毎年4~6月の間に市町村から送付される、固定資産税の納税通知書に同封されています。

【出典:国税庁「固定資産税評価額」】

固定資産税評価額は、課税明細書の「価格」や「評価額」という欄に記載されています。

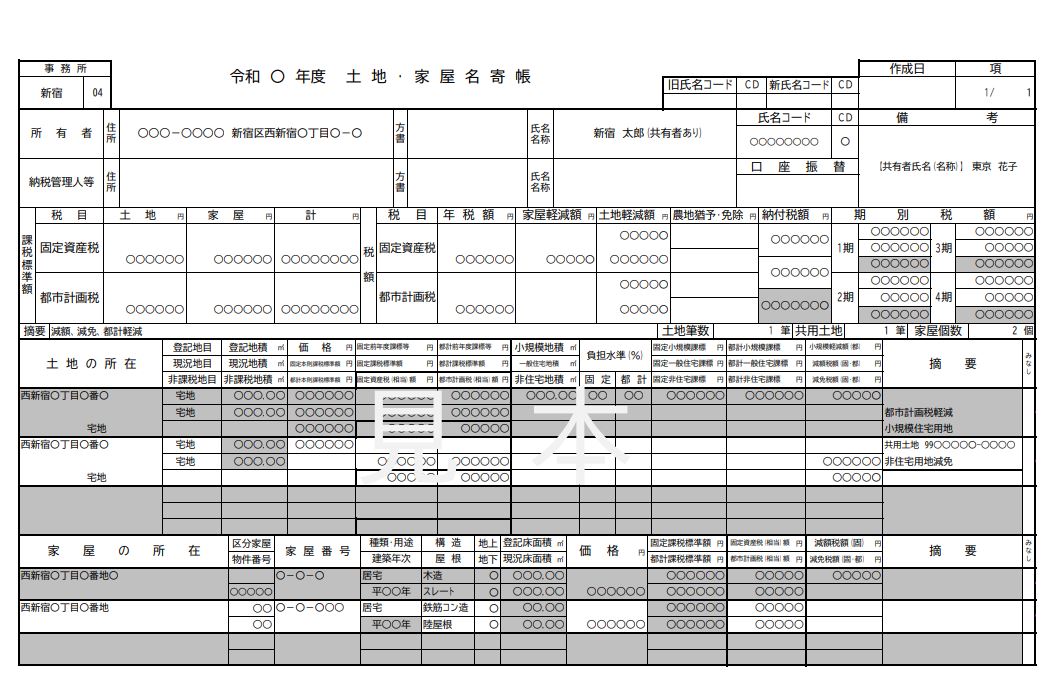

3-2.名寄帳で確認する

名寄帳とは、市区町村が固定資産税を課税するために、固定資産課税台帳を所有者別にまとめて作成した書類のことです。

自治体によっては固定資産課税台帳・土地家屋課税台帳などと呼ばれることもありますが、すべて同じ書類となります。

【出典:東京都「固定資産に関する各種証明(閲覧・証明)で確認できる情報」】

名寄帳について、詳しくは「名寄帳とは固定資産課税台帳の所有者別まとめ一覧表-見本や取得方法も」をご覧ください。

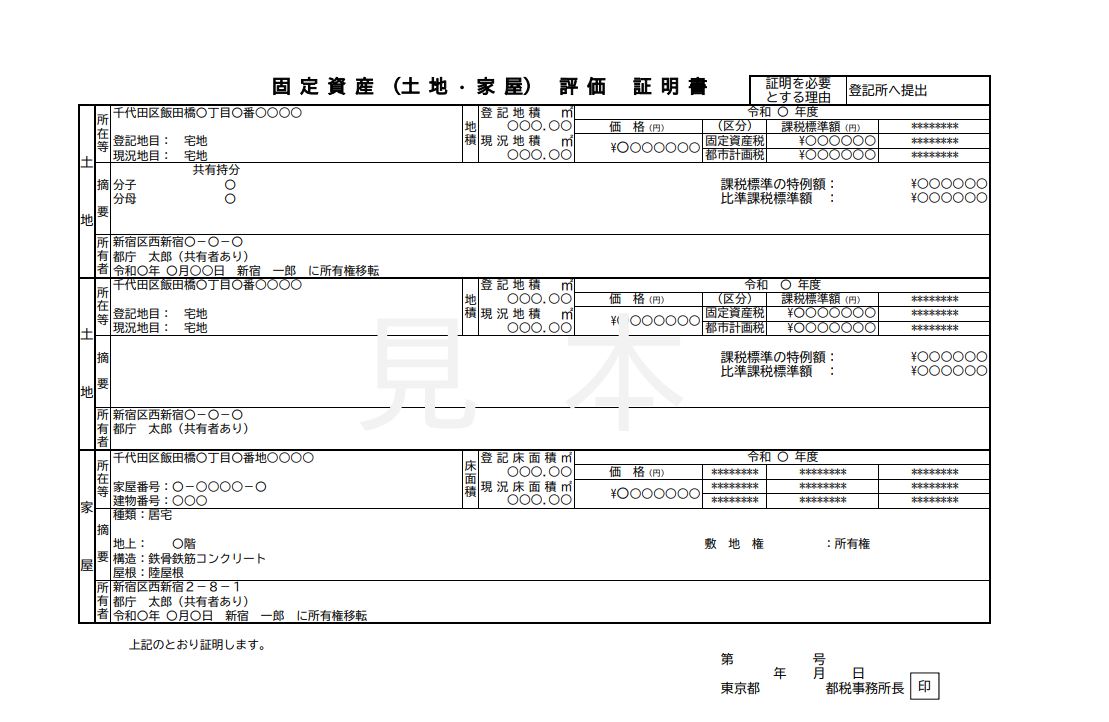

3-3.固定資産評価証明書で確認する

固定資産評価証明書とは、固定資産課税台帳に登録されている不動産の資産価値を証明する書類のことです。

【出典:東京都「固定資産に関する各種証明(閲覧・証明)で確認できる情報」】

固定資産評価証明書は相続登記の際に必要となる書類ですので、名寄帳と一緒に取得しておくことをおすすめします。

4.家屋・建物の相続税評価額を計算する際の注意点

家屋・建物の相続税評価額を計算する際の、注意点についてまとめました。

4-1.基準年度の固定資産税評価額を使用する

基準年度の固定資産税評価額とは、相続の発生日が属する年の固定資産税評価額です。

固定資産税評価額は3年毎に評価替えが行われ、経年減点補正等がなされるため、評価額が年々減少します。

令和6年度は評価替えの年ですので、適用させる基準年度の固定資産税評価額を間違えないようご注意ください。

詳しくは「固定資産税評価額と相続税路線価の違いは?価格の決め方や確認方法を解説」をご覧ください。

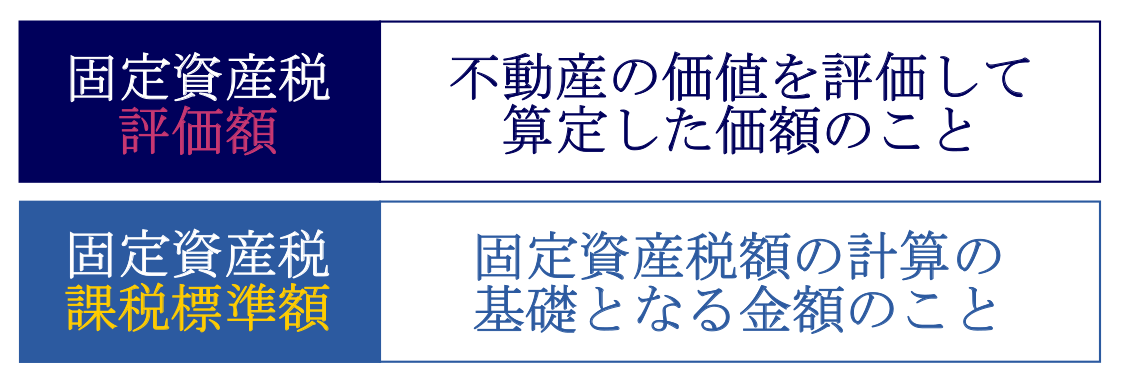

4-2.固定資産税課税標準額を間違えて使用しない

相続した家屋の相続税評価額を計算する際、間違えて固定資産税課税標準額を使用しないようご注意ください。

固定資産税の課税明細書には、「固定資産税評価額」と「固定資産税課税標準額」が記載されています。

固定資産税課税標準額には、特例や負担調整率が設定されるため、固定資産税評価額よりも価額が低く記載されるのが一般的です。

固定資産税評価額と固定資産税課税標準額を取り違えてしまうと、家屋の過小評価となり、相続税額を正しく計算できなくなってしまいます。

家屋の相続税評価額は、固定資産税評価額を使用しましょう。

4-3.小規模宅地等の特例は家屋には適用できない

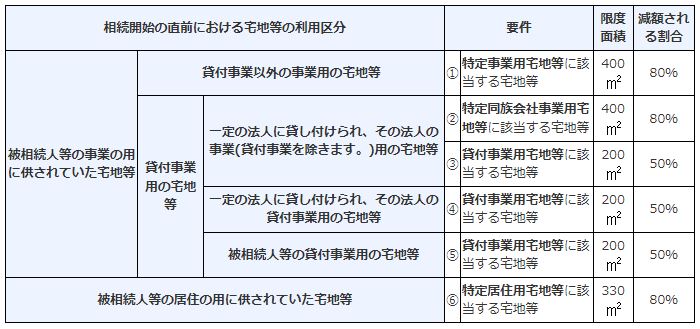

小規模宅地等の特例は、相続で取得した家屋には適用できません。

小規模宅地等の特例とは、一定の要件を満たした場合、相続等で取得した土地の相続税評価額を、最大80%減額できる特例のことです。

【出典:国税庁「相続した事業の用や居住の用の宅地等の価額の特例」】

小規模宅地等の特例は土地のみ適用できる特例であり、家屋には適用できませんので、混同しないようご注意ください。

小規模宅地等の特例について、詳しくは「土地を相続するとき、必ずチェックすべき小規模宅地等の特例とは?」をご覧ください。

4-4.共有名義の家屋の場合は評価方法が変わる

被相続人が共有名義で家屋を所有していた場合は、家屋の相続税評価額を算出した後に、被相続人の持分で按分する必要があります。

計算方法がさらに複雑となりますので、必ず専門家に相談をしてください。

なお、共有名義の家屋は、将来的に共有名義人同士の関係性が複雑になっていきます。

トラブルを残さないためにも、なるべく早い段階で共有名義の解消を検討しましょう。

共有名義のトラブルについて、詳しくは「共有持分とは?共有不動産を売却する条件や権利の放棄を解説」をご覧ください。

5.家屋・建物の相続税はいくら?相続税の計算方法

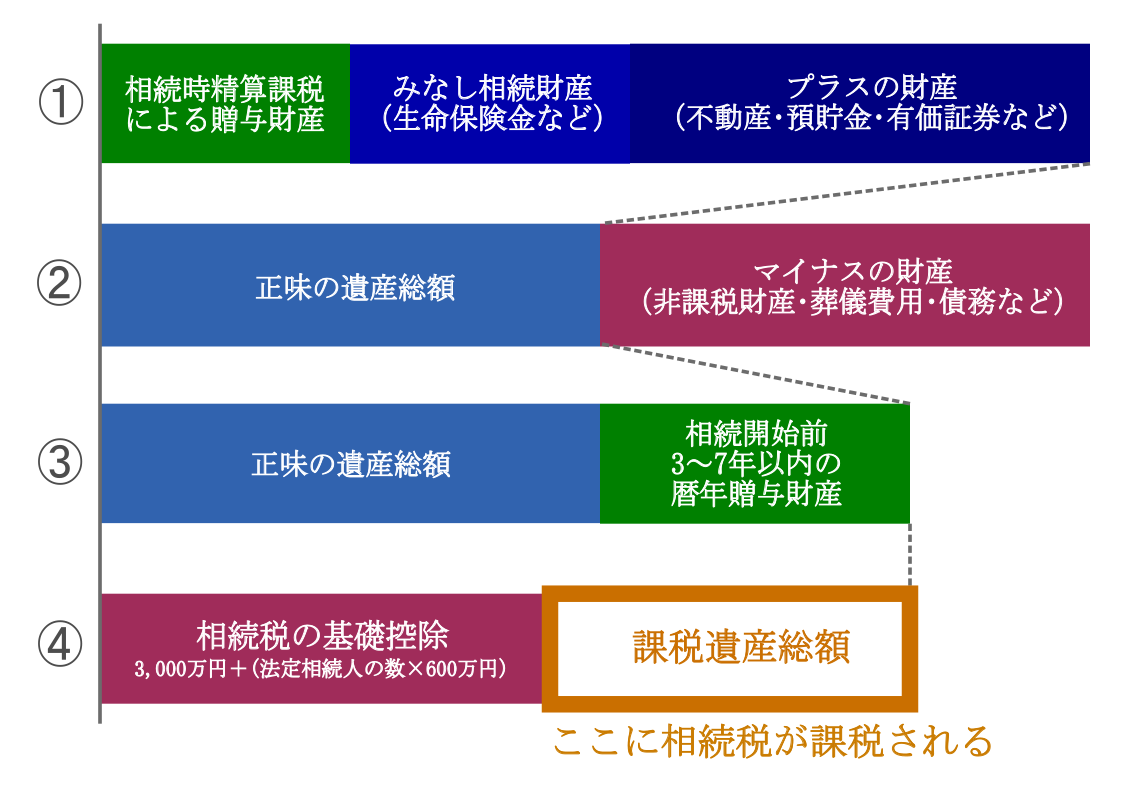

相続で家屋・建物を取得しても、その家屋や建物の相続税評価額のみで相続税は計算できません。

例えば、取得した家屋と土地の相続税評価額が3,000万円だから、相続税は○○万円…とは計算できないのです。

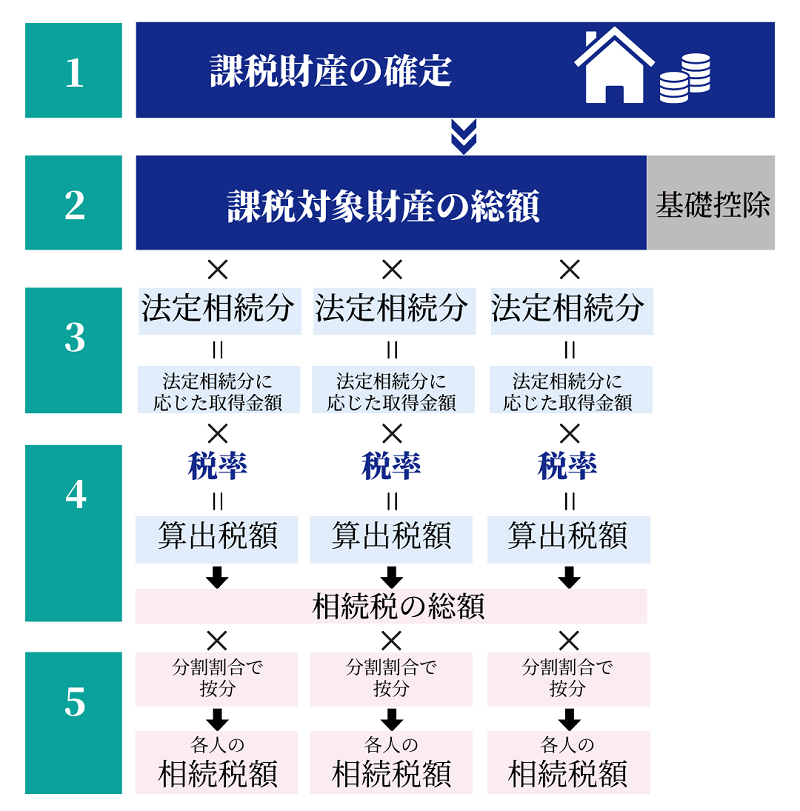

相続税が課税されるのは、家屋や建物の相続税評価額を含むすべての遺産総額から、相続税の基礎控除を差し引いた後の「課税遺産総額」です。

上記の計算式で算出した課税遺産総額を元に、一旦法定相続分で分割したと仮定して税率を適用させて相続税の総額を計算します。

その後、実際の分割割合で按分して、各相続人の相続税額を計算します。

相続税の計算方法は複雑ですので、必ず相続税に強い税理士に相談をしましょう。

YouTube動画や、「相続税の算出方法」でも解説しておりますので、参考にしてください。

6.家屋の相続税評価額を下げて節税する方法【生前対策】

家屋の相続税評価額を下げることができれば、相続税の節税に繋がります。

家屋の相続税評価額を下げる方法は、以下の2つが有効です。

家屋の相続税評価額を下げる方法

- 使用していない家屋を第三者に貸し出す

- 一棟所有の賃貸マンション等は空室を減らす

上記の2つの方法は、相続発生前から実行、つまり生前から対策しておくことが大切です。

相続が発生してからこれらを実践しても、相続税評価額を下げることには繋がりませんのでご注意ください。

6-1.使用していない家屋を第三者に貸し出す

家屋の相続税評価額を下げる1つ目の方法は、使用していない家屋を第三者に貸し出すことです。

第三者に貸し出されている家屋は貸家として評価を行いますが、この際に借家権割合(全国一律30%)を適用できるため、実質的に評価額を3割減らすことができます。

ただし、親族に対して無償(もしくは著しく低い賃料)で貸し出す「使用賃借」である場合は、相続税評価額の計算時に借家権割合を適用できません。

家屋の相続税評価額を下げるためには、相場並みの家賃を受け取ることが重要です。

6-2.一棟所有の賃貸マンション等は空室を減らす

家屋の相続税評価額を下げる2つ目の方法は、一棟所有の賃貸マンションやアパートの空室を減らすことです。

一棟所有の賃貸マンション等の空室を減らすことができれば、賃貸割合を増やすことに繋がります。

なお、空室の状態であっても、それが一時的なものであると判断されれば、賃貸割合に含んでも良いとされています。

一時的な空室の判断基準は以下の通りで、総合的に判断します。

一時的な空室の判断基準

- 各部屋が相続発生前に継続的に賃貸されていたと認められるものであること

- 前の賃借人が退居した後、速やかに次の賃借人の募集が行われたこと

- 空室の期間に他の用途に使われていなかったこと

- 空室の期間が相続発生の1ヶ月前後など、一時的なものであったと認められること

- 課税時期後の賃貸状況が一時的なものでないと認められること

詳しくは「空室がある賃貸アパート敷地の評価(一時的な空室の定義)」でも解説しておりますので、あわせてご覧ください。

7.まとめ

家屋・建物の相続税評価額は、原則として「固定資産税評価額×1.0」で計算します。

しかし、家屋の種類や被相続人の利用状況によって、具体的な計算方法が異なります。

家屋や建物のみならず、土地などの不動産の相続税評価額や、相続税の計算方法は非常に複雑です。

相続財産に不動産が含まれている場合は、必ず相続税に強い税理士に正しい評価額を算出してもらいましょう。

7-1.税理士法人チェスターにご相談を

税理士法人チェスターは、年間3,000件超の相続税申告実績を誇る、相続税専門の税理士事務所です。

家屋や建物の正確な相続税評価額の計算はもちろん、各種特例や控除を適用して相続税額を計算させていただきます。

税理士法人チェスターでは、すでに相続が発生されたお客様でしたら、初回相談(60分)が無料となりますので、まずはお気軽にお問合せください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編