土地相続の手続きや費用を解説|注意点や相続税計算方法も

土地・家屋など不動産の相続は、預貯金などの相続とは異なり手間と費用がかかります。具体的にいえば、親の名義の不動産を相続した場合、名義変更手続きとして「相続登記」が必要となり、相続登記には「登録免許税」というものがかかります。

ここでは、土地・家屋の相続に必要な手続きと費用について専門家が詳しく解説します。あわせて、財産を相続した場合に課税される相続税についてもご紹介します。

この記事の目次 [表示]

1.土地・家屋を相続するために必要な手続きの流れ

不動産の相続では、誰が何を承継するかを決めたうえで、不動産の名義を変更する手続きとして相続登記を行います。

この章では、土地・家屋など不動産の相続に必要な手続きの流れをご紹介します。なお、「相続人の確定」から「遺産の分割」までは、不動産以外の相続にも共通するものです。

1-1.相続人の確定

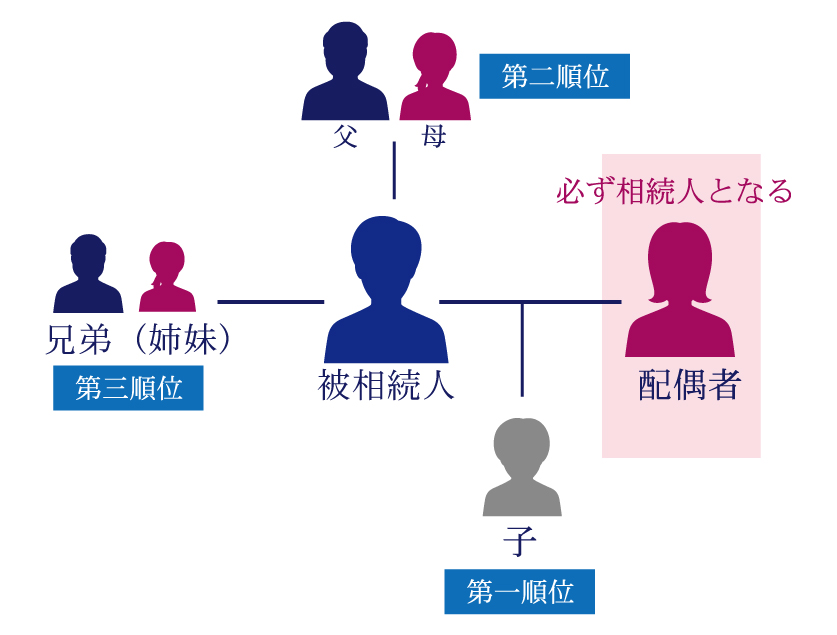

はじめに、誰が遺産を相続できるかを確定します。

民法では、被相続人(故人)からみた続柄によって相続人になる順位が定められています。先の順位の人が1人でもいれば、後の順位の人は相続人になりません。

- 必ず相続人となる:配偶者

- 第一順位:子(すでに死亡の場合は孫)

- 第二順位:父母(すでに死亡の場合は祖父母)

- 第三順位:兄弟姉妹(すでに死亡の場合は甥・姪)

戸籍上の婚姻関係がない内縁の妻・夫は、たとえ長年同居していたとしても相続人にはなりません。また、相続放棄した人は初めから相続人でなかったことになります。

相続人を正しく確認するためには、被相続人の出生から死亡まで連続した戸籍謄本を取り寄せます。

多くの人は、「家族関係は十分わかっているので、改めて戸籍謄本で確認する必要はない」と思われるかもしれません。しかし、前妻の子、隠し子、養子など、知らない相続人がいる可能性も考えられます。知らない相続人が突然名乗り出てきてトラブルにならないように、事前に調べておくようにしましょう。

相続人の決まり方について詳しい内容は、下記の記事もご覧ください。

(参考)相続順位を一覧図で紹介!順位が変わるケースや相続割合なども解説

1-2.遺言書の確認

遺言書は故人の最後の意思表示であり、遺言で遺産の分け方が定められていればそれに従います。

遺言書があるかどうか、自宅で心当たりのある場所をくまなく探してみましょう。自宅以外では、法務局または公証役場で保管されている場合もあります。遺言書が保管されているかどうかは、最寄りの法務局、公証役場で調べることができます。

自宅などで見つかった遺言書(自筆証書遺言、秘密証書遺言)は、家庭裁判所で検認の手続きを受ける必要があります。検認を受けていない遺言書は、このあとの相続手続きで使うことができません。

1-3.遺産と債務の確認

続いて、故人がどの程度遺産を持っていたかを確認します。借金などの債務も漏らさないようにしましょう。

土地・家屋については、自宅や貸金庫などに不動産の権利証(登記済証・登記識別情報)がないかを探します。

不動産を所有しているかどうかわからない場合や、所有している不動産が多い場合は、市区町村役場で名寄帳を取得して調べることができます。名寄帳は、同じ人が市区町村内に所有している不動産の一覧表で、土地家屋課税台帳または固定資産課税台帳とも呼ばれます。

故人の遺産を調べる具体的な方法については、下記の記事もご覧ください。

1-4.遺産の評価

遺産のうち、現金、預金や借金は金額で価値が示されます。しかし、土地・家屋については現在の価格を評価する必要があります。買った値段を覚えていたとしても、それは現在の価格ではありません。

不動産の価格は通常、相続税を計算するときの基準で評価します。具体的な評価方法は後で詳しく解説しますが、ほとんどの場合で実際の売買価格より低い価格になります。

1-5.遺産の分割

相続人が2人以上いて遺言書で遺産の分け方が決められていない場合は、誰がどの遺産を承継するかを決めるために相続人全員で「遺産分割協議」を行います。

相続人どうしで遺産を分け合う遺産分割の方法には、主に現物分割、代償分割、換価分割があります。

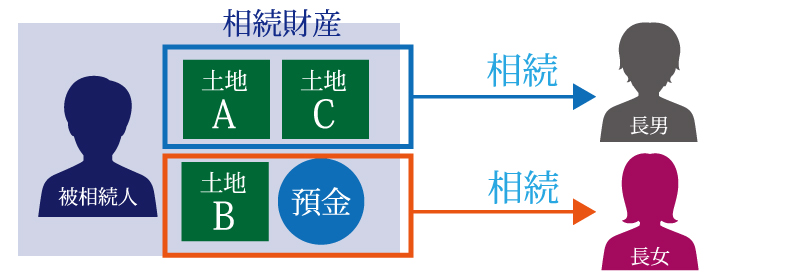

1-5-1.現物分割

現物分割は、遺産をそのままの状態で分けるという方法です。

遺産が多い場合は、現物分割で遺産を公平に分けることができます。しかし、遺産が自宅とわずかな預貯金のみといった場合は、現物分割だけで公平に遺産を分けることはできません。

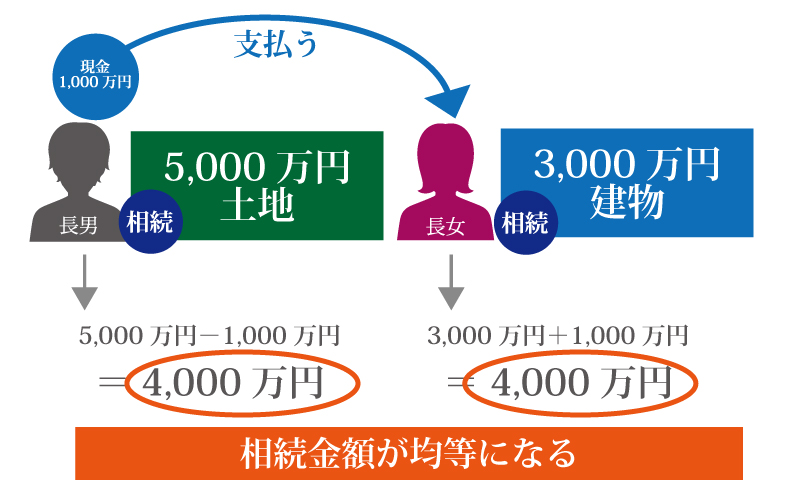

1-5-2.代償分割

代償分割は、多くの遺産を相続した人が代わりに自分の財産を他の相続人に渡すという方法です。

不動産のように分割しづらい遺産がある場合に選択されますが、多くの遺産を相続する人が他の相続人に渡すための財産を持っていることが前提です。

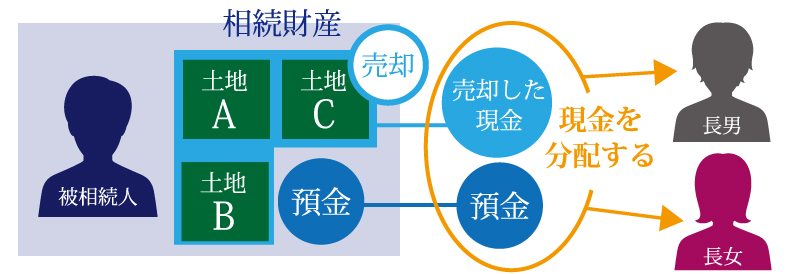

1-5-3.換価分割

換価分割は、遺産を売却して得た金銭を相続人どうしで分けるという方法です。分割しづらい遺産であっても、換金すれば公平に分けられるようになります。

ただし、売却したい不動産に引き続き相続人が住んでいる場合には選択しづらいほか、遺産を売却すると譲渡益に所得税が課税されるというデメリットがあります。

1-6.相続登記に必要な書類を準備

土地・家屋など不動産を相続したときは、名義を変更する手続きとして相続登記を行います。相続登記に必要な書類は以下のとおりです。

- 登記申請書

- 被相続人の出生から死亡まですべての戸籍謄本

- 被相続人の住民票の除票

- 相続人全員の戸籍謄本

- 相続人全員の住民票

- 固定資産評価証明書

- 遺言書または遺産分割協議書

- 遺産分割協議書を提出する場合は相続人全員の印鑑証明書

登記申請書は、法務局ホームページに掲載されている様式と記載例を参考にして作成します。

(参考)法務局「不動産登記申請手続 不動産の所有者が亡くなった」

戸籍謄本は、本籍地の市区町村役場または最寄りの市区町村役場で取得します。出生から死亡までのすべての戸籍謄本は、窓口でその旨伝えると発行してもらえます。

住民票は、住民登録をしている市区町村役場または最寄りの市区町村役場で取得します。固定資産評価証明書は、対象の不動産がある市区町村役場で取得します。不動産が複数の市区町村にあると取得先の役場も異なるため、書類の取得に時間がかかることがあります。

遺産分割協議書には、誰がどの遺産を承継するか遺産分割協議で決まった内容を記録します。相続人の全員が署名して実印を押印します。遺産分割協議書の作成方法は、下記の記事をご覧ください。

(参考)【ひな型付】遺産分割協議書の書き方とは?基礎から応用まで詳しく解説

1-7.法務局(登記所)で手続き

必要書類が準備できれば、法務局(登記所)で相続登記の手続きを行います。

申請先は、不動産の所在地を管轄する法務局です。法務局の窓口で申請するほか、郵送で申請することもできます。

相続登記について詳しい内容は、下記の記事をご覧ください。

(参考)不動産の相続に必要な「相続登記」についての基本知識を徹底解説

相続登記は自分で行うこともできますが、必要な書類が多く準備に苦労するケースもみられます。自分で書類をそろえて申請することが難しい場合は、司法書士に依頼することをおすすめします。

<相続の無料相談窓口> 司法書士法人チェスター

(初回相談は無料ですが、相続登記の代行は報酬をいただきます。)

2.相続登記をする際の注意点

土地・家屋の相続登記では、次の2つの点に注意しましょう。

- なるべく早めに相続登記をしておく

- 相続登記には費用がかかる

相続登記は義務化されているため、早めの対応が必要です。

2-1.なるべく早めに相続登記をしておく

これまで、相続登記には期限が定められていませんでした。そのため、土地・家屋を相続しても登記しない人がいました。

しかし、相続登記をしなければ、不動産をめぐるトラブルの原因になることも少なくありません。相続登記をしない不動産は相続人全員の共有になり、のちに処分するときに合意ができなくなる恐れがあります。子や孫の世代になると共有者が数十人に上り、収拾がつかなくなることもあります。

こうしたトラブルが起きないように、不動産を相続したときはなるべく早く相続登記をしておきましょう。

なお、令和6年(2024年)4月1日から相続登記が義務づけられています。法律の施行後に相続するものだけでなく、施行前に相続したものも一定期間内に相続登記をしなければなりません。違反した場合は過料が科されるため、早めに相続登記をしておくことをおすすめします。

2-2.相続登記には費用がかかる

相続登記には登録免許税が必要です。税額は不動産の固定資産税評価額の0.4%です。

(なお、相続人以外の人が遺言により不動産を承継する場合は、登録免許税は固定資産税評価額の2.0%になります。さらに、その承継が特定遺贈(遺言で財産を指定して行う遺贈)の場合は、不動産取得税もかかります。)

そのほか、申請に必要な書類の取得費用も必要です。各種書類の取得費用は以下のとおりです。

- 戸籍謄本等:戸籍謄本1通あたり450円、改製原戸籍謄本・除籍謄本1通あたり750円

- 住民票・住民票除票:1通あたり300円程度

- 固定資産評価証明書:不動産1件あたり300円程度

- 印鑑証明書:1通あたり300円程度

- 登記事項証明書:1通あたり600円

相続登記に必要な戸籍謄本は通常何通かに分かれて発行されるため、故人や家族の状況にもよりますが、合計で数千円程度かかることが多いです。

住民票、住民票除票、固定資産評価証明書、印鑑証明書の交付手数料は、自治体によって金額が異なります。

3.土地や家屋を相続した場合にかかる相続税

亡くなった人の遺産を相続した人には、相続税が課税されます。この章では、相続税の計算に必要な土地・家屋の評価方法と、税額の計算方法をご紹介します。

なお、相続税には基礎控除があり、遺産総額が「3,000万円+600万円×法定相続人の数」で求められる金額以下であれば申告・納税の必要はありません。

3-1.土地の相続税評価

通常、土地の価格は、面積や立地、環境など個別の事情を考慮して決められます。しかし、相続税の申告で土地の価格を個別に鑑定すると、手間がかかるだけでなく、鑑定する人によって評価が異なり納税者どうしの公平が損なわれる恐れがあります。

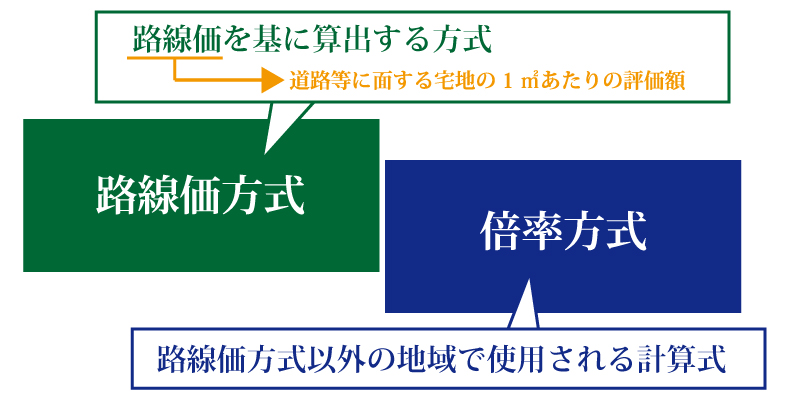

相続税の計算では財産の価格を一定の基準に沿って求めることとされ、土地の評価方法には、路線価方式と倍率方式があります。

路線価方式は、道路等に面する宅地の1㎡あたりの評価額(路線価)をもとに土地の価格を算出します。主に市街地の宅地の評価に適用します。接道状況や形状などの要因で路線価の補正を行うこともあります。

倍率方式は、固定資産税評価額に所定の倍率をかけて評価する方法です。路線価がない宅地の評価に適用します。接道状況や形状などの要因は固定資産税評価額に反映されているので、価格の補正は行いません。

それぞれの方式による宅地の評価方法を式で表すと、次のようになります。

- 路線価方式:評価額=路線価×補正率×評価する土地の面積(㎡)

- 倍率方式:評価額=評価する土地の固定資産税評価額×評価倍率

土地の相続税評価について詳しい内容は、下記の記事をご覧ください。

(参考)相続税の土地評価を自分でやる方法を解説【初心者向け】

3-2.家屋(建物)の相続税評価

家屋(建物)の価格は、固定資産税評価額をもとに評価します。

自宅など自分で利用している家屋(自用家屋)の場合は、固定資産税評価額がそのまま相続税計算上の評価額になります。建築中の家屋には固定資産税評価額がないため、死亡日までにかかった費用現価の70%を評価額とします。「費用現価の額」とは、被相続人の相続開始の日までにその家屋に投下された建築費用の額を、相続開始の日の価額に引き直した額の合計額のことをいいます。

家屋の価格の評価方法について詳しい内容は、下記の記事をご覧ください。

(参考)家屋・建物の相続税はいくら?評価の方法と節税対策も解説

3-3.賃貸に出している場合

土地や家屋を賃貸に出している場合は、自用の場合に比べて評価額が低くなります。賃貸不動産には借主がいて、相続しても利用が制限されるためです。

貸宅地、貸家建付地(貸家が建っている宅地)、貸家の評価額は次の式で計算します。それぞれ、自用地・自用家屋としての評価額から借主の権利にあたる部分を引いています。

- 貸宅地の評価額=自用地としての評価額×(1-借地権割合)

- 貸家建付地の評価額=自用地としての評価額×(1-借地権割合×借家権割合×賃貸割合)

- 貸家の評価額=自用家屋としての評価額×(1-借家権割合×賃貸割合)

(借地権割合は、路線価方式では路線(道路)ごとに、倍率方式では地域ごとに指定されています。借家権割合は全国一律で30%です。)

なお、貸宅地は、契約の形態によって上記とは異なる方法で評価することがあります。貸宅地の評価は相続税に詳しい税理士に依頼することをおすすめします。

3-4.土地・家屋の相続税の計算方法

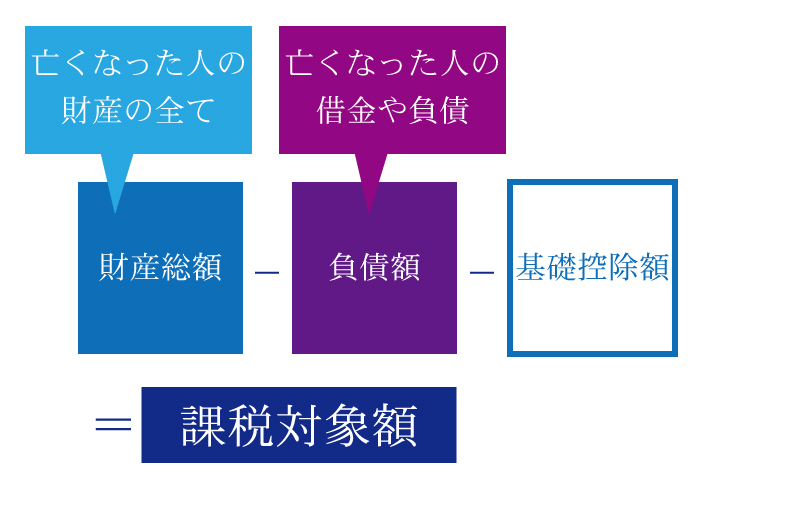

相続税は、土地・家屋とそれ以外の財産を合わせた遺産総額をもとに計算します。

遺産総額から負債を控除し、さらに基礎控除額(3,000万円+600万円×法定相続人の数)を引いた金額が課税の対象になります。

相続税の計算方法について詳しい解説は、下記の記事をご覧ください。課税対象額に単純に税率をかけるだけでは正しい税額を求めることはできず、やや複雑な計算が必要になります。

(参考)【相続税のキホン】基礎控除・計算方法・税率・非課税枠を徹底解説

手軽に相続税の目安を知りたい場合は、相続税計算シミュレーションツールで簡単に計算できます。

このシミュレーションツールは、遺産総額や相続人の家族構成などの項目を入力するだけで、相続税の目安を瞬時に計算できます。

3-5.相続税を引き下げる特例・制度

土地・家屋を相続したときの相続税は高額になることが多く、相続した土地を納税のために処分するケースもみられます。生活に必要な財産を売却することになっては遺族の生活が立ち行かなくなるため、一定の条件のもとで相続税を引き下げる特例や制度があります。

ここでは、相続税を引き下げることができる特例・制度のうち主なものをご紹介します。

3-5-1.小規模宅地等の特例

小規模宅地等の特例では、故人の自宅または事業用の宅地の相続税評価額を最大80%減額できます。

相続税を大幅に引き下げることができますが、適用するための要件は非常に複雑です。特例の詳細は下記の記事で詳しく解説しているので参考にしてください。

(参考)小規模宅地等の特例とは~概要・要件・よくあるQ&Aなどすべて解説~

3-5-2.配偶者の税額軽減

配偶者の税額軽減を適用すると、故人の配偶者が相続した遺産は1億6,000万円まで、または法定相続分(※)まで相続税がかかりません。

(※:配偶者の法定相続分は、子と相続する場合は1/2、直系尊属と相続する場合は2/3、兄弟姉妹と相続する場合は3/4です。)

配偶者の税額軽減を適用するには、遺産分割を済ませて期限内に相続税の申告を行う必要があります。税額が0であっても申告書を提出しなければなりません。

配偶者の税額軽減の詳細については、下記の記事をご覧ください。

(参考)【相続税の配偶者控除】1.6億円が無税に!条件・注意点・計算方法を解説

下記動画では相続税が0円でも申告しなければならないケースについて解説していますので、こちらもご覧ください。

3-5-3.その他の税額控除

このほか相続税を軽減する制度として、未成年者控除、障害者控除、相次相続控除などがあります。相続人ごとに計算した相続税から下記の金額を控除することができます。

- 未成年者控除:満18歳になるまでの年数×10万円を控除(令和4年(2022年)3月31日以前の相続では、満20歳になるまでの年数×10万円を控除)

- 障害者控除:満85歳になるまでの年数×10万円(特別障害者は20万円)を控除

- 相次相続控除:10年以内に続けて相続税が課された場合は一定額を控除

4.土地・家屋を相続するときの注意点

最後に、土地・家屋を相続するときに注意したいポイントをご紹介します。

遺産分割が決まらないときは、安易に共有や相続放棄といった選択をしてしまいがちですが、共有や相続放棄にはデメリットもあるので慎重に判断する必要があります。

4-1.土地や家屋の共有について

土地や家屋を相続する場合、誰が相続するかの話し合いがまとまらなければ、複数の相続人で共有することも選択肢になります。しかし、土地や家屋を共有で相続することはおすすめできません。

今は相続人どうしの関係が良好であっても、子や孫の世代まで共有を続けると、人数が増えて互いに知らない者同士で共有することになります。もし、共有の不動産を処分することになれば、多数の共有者の全員から承諾を得なければならず、収拾がつかなくなります。

(参考)共有名義の土地(共有財産)の相続について知っておきたいこと

4-2.いらない土地がある場合の対処法

相続財産は、必ずしも欲しいものばかりとは限りません。空き家になった実家や、利用する見込みのない別荘地など、いらなくなった土地が相続財産に含まれている場合もあります。こういった土地は処分することも難しく、相続すると管理の手間や費用が負担になります。

相続財産にいらない土地があれば、相続の権利を放棄することも一つの方法です。しかし、土地以外の財産が一切相続できないほか、次に相続する人(相続人が誰もいなくなった場合は相続財産清算人)に引き渡すまで土地を管理する責任が残る場合もあることに注意が必要です。

相続放棄の手続きについては、下記の記事をご覧ください。

(参考)【相続放棄とは】費用・流れ・注意点をわかりやすく解説!

なお、令和5年(2023年)4月27日から、相続した土地を手放して国庫に帰属させることを可能とする「相続土地国庫帰属制度」が施行されています。

管理が行き届いていない土地や空き家から起こる問題を少なくするため、不要な土地を一定の条件で国の管理下に置くことになりました。ただし、土地を国に納めるためには、さまざまな条件を満たしたうえで10年分の管理費を負担金として納める必要があります。

4-3.相続した土地を売却する場合

相続した土地を売却すると、売却益に所得税がかかります。課税対象となる売却益は、売却額から故人が購入したときの価格(取得費)や譲渡費用を控除して求めます。

ただし、相続した財産の売却益に対する所得税には次のような特例があります。

- 相続税の取得費加算の特例

- 被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例

相続税の取得費加算の特例では、すでに納めた相続税の一部を売却した財産の取得費に加える、つまり売却益から控除することができます。被相続人の死亡の翌日から相続税の申告期限の3年後までの間に、相続した財産を売却した場合に適用できます。

(参考)相続税の取得費加算の特例とは?3つの適用要件と計算例をご紹介

被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例では、一定の要件のもと、譲渡所得(売却益)から最高3,000万円を控除することができます。ただし、相続税の取得費加算特例と重複して適用することはできません。

(参考)国税庁「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」

5.土地の相続は専門家に相談を

不動産の相続では以下のような手続きが必要であり、自分だけで行うことが難しい場合があります。

- 不動産の名義変更(相続登記)

- 不動産の相続税評価・相続税の申告

- 相続した土地の売却

自分だけで土地の相続手続きをすることが難しい場合は、ぜひ専門家にご相談ください。遺産の相続にはさまざまな専門家が関与しますが、おおむね次のような基準で選ぶとよいでしょう。

- 不動産の名義変更(相続登記)は司法書士へ

- 不動産の相続税評価・相続税申告・売却時の所得税については税理士へ

- 相続した不動産の売却は不動産会社へ

この記事を掲載している税理士法人チェスターは、司法書士法人・不動産会社と提携して、遺産相続のあらゆるご相談をワンストップで承っております。どの法人・事務所も、相続を専門に取り扱っている相続問題のエキスパートです。土地の相続でお困りの方はお気軽にお問い合わせください。

※この記事は専門家監修のもと慎重に執筆を行っておりますが、万が一記事内容に誤りがあり読者に損害が生じた場合でも当法人は一切責任を負いません。なお、ご指摘がある場合にはお手数おかけ致しますが、「お問合せフォーム→掲載記事に関するご指摘等」よりお問合せ下さい。但し、記事内容に関するご質問にはお答えできませんので予めご了承下さい。

相続対策も相続税申告もチェスターにおまかせ。

「相続税の納税額が大きくなりそう」・「将来相続することになる配偶者や子どもたちが困ることが出てきたらどうしよう」という不安な思いを抱えていませんか?

相続専門の税理士法人だからこそできる相続税の対策があります。

そしてすでに相続が起きてしまい、何から始めていいか分からない方もどうぞご安心ください。

様々な状況をご納得いく形で提案してきた相続のプロフェッショナル集団がお客様にとっての最善策をご提案致します。

DVDとガイドブックの無料資料請求はこちらへ

各種サービスをチェック!

\ご相談をされたい方はこちら!/

今まで見たページ(最大5件)

関連性が高い記事

カテゴリから他の記事を探す

財産評価編